- •1. Понятие ценных бумаг. Ценная бумага как экономическая категория. Фундаментальные свойства ценных бумаг

- •2. Понятие и виды финансовых рисков, связанных с ценными бумагами.

- •3. Классификация ценных бумаг по различным основаниям. Ценные бумаги на предъявителя, именные, ордерные ценные бумаги: сравнительная характеристика.

- •4. Виды ценных бумаг, обращающихся на российском рынке ценных бумаг: краткая характеристика.

- •5. Общая характеристика эмиссионных ценных бумаг.

- •6. Общая характеристика государственных ценных бумаг: цели, задачи, форма выпуска.

- •7. Общая характеристика гко-офз.

- •8. Облигации внутреннего валютного займа. Еврооблигации

- •9. Облигации государственного сберегательного займа

- •10. Облигации государственного нерыночного займа. Государственные сберегательные облигации

- •11. Особенности субфедеральных и муниципальных ценных бумаг.

- •12. Понятие и виды корпоративных ценных бумаг.

- •13. Акция: понятие и права акционера

- •14. Обыкновенные и привилегированные акции

- •15. Стоимостная оценка акций. Показатели, характеризующие качество акций. Дивиденд. Прибыль на акцию.

- •16. Облигации: понятия и виды.

- •Классификации основных видов облигаций.

- •17. Понятие и классификация векселей.

- •18. Индоссамент: понятие и виды.

- •19. Ипотечные ценные бумаги.

- •20. Депозитные и сберегательные сертификаты

- •21. Чек: понятие, реквизиты, обращение

- •22. Товарораспорядительные ценные бумаги: коносамент, складское свидетельство

- •23. Доходность ценных бумаг и операций с ценными бумагами. Теоретическая стоимость ценных бумаг.

- •24. Понятие, функции и место рцб.

- •25. Классификация рцб.

- •26. Классификация и общая характеристика участников рцб.

- •27. Общая характеристика эмитентов. Задачи, решаемые за счет выпуска ценных бумаг.

- •28. Инвесторы: понятие, виды, цели.

- •29. Инвестиционные фонды: понятие, виды, требования к деятельности

- •30. Понятие квалифицированного инвестора в российском законодательстве.

- •31. Профессиональные участники и профессиональная деятельность на рынке ценных бумаг: понятие, лицензирование, требования.

- •32. Брокерская деятельность: понятие, функции брокера, виды брокерских договоров.

- •33. Общая характеристика дилерской деятельности.

- •34. Деятельность по управлению ценными бумагами: понятие, требования законодательства.

- •35. Депозитарная деятельность: понятие, функции, виды.

- •36. Деятельность по ведению реестра владельцев ценных бумаг: понятие, функции, требования законодательства.

- •37. Общая характеристика номинального держателя и трансфер-агента.

- •38. Клиринговая деятельность: понятие, функции, виды клиринга.

- •39. Деятельность по организации торговли на рынке ценных бумаг: понятие, требования законодательства.

- •40. Понятие и признаки фондовой биржи. Члены и участники.

- •41. Функции фондовой биржи. Требования к ее деятельности.

- •42. Внебиржевые фондовые рынки

- •43. Понятия первичного рынка, выпуска, размещения, эмиссии ценных бумаг и андеррайтинга

- •44. Виды андеррайтинга ценных бумаг. Функции андеррайтера. Андеррайтинговый (эмиссионный) синдикат.

- •45. Классификация эмиссий по способам размещения.

- •46. Процедура эмиссии ценных бумаг: характеристика этапов.

- •47. Проспект эмиссии: понятие, требования законодательства.

- •48. Допуск ценных бумаг к торгам, понятие и требования к листингу.

- •49. Виды сделок с ценными бумагами. Инвестиционные и спекулятивные сделки. Маржинальные сделки. Сделки репо.

- •50. Срочные сделки. Характеристика производных финансовых инструментов.

- •51. Механизм заключения сделок: этапы, виды приказов, способы расчетов.

- •52. Биржевые индексы: способы расчета, основные мировые биржевые индексы.

- •53. Портфель ценных бумаг: понятие и типы портфелей ценных бумаг.

- •54. Управление портфелем ценных бумаг: понятие, этапы, активное и пассивное управление.

- •55. Государственное регулирование и правовое обеспечение рынка ценных бумаг: понятие, принципы, органы регулирования.

- •56. Саморегулируемые организации: понятие, права, характеристика науфор, партад

- •57. Раскрытие информации на рынке ценных бумаг эмитентами и профессиональными участниками.

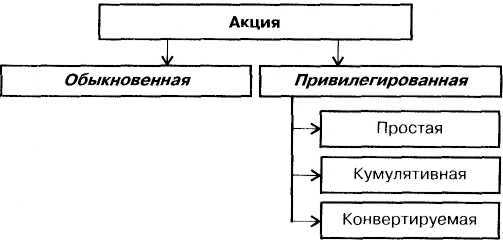

14. Обыкновенные и привилегированные акции

Обыкновенн акции в составе прав акционера имеют право голоса на общ собрании.

Привилег.акции-не дают права голоса(кроме особ случаев),дают право на получение фиксиров-го дивид-да,а также ликвид.ст-ти.

Особенности привилегированной акции. Отсутствие права голоса сближает данную акцию с долговой ценной бумагой. Акционерное общество осуществляет выпуск такого рода акций в тех случаях, когда желает увеличить свой капитал в условиях каких-то затруднений с привлечением его в заемных формах, но без расширения круга акционеров, влияющих на процесс принятия управленческих решений, либо для решения иных специфических задач. Однако наличие права голоса в установленных законом случаях не позволяет отождествить этот вид акций с долговой ценной бумагой.

Важное ограничение: номинальная стоимость всех размещенных привилегированных акций по российскому законодательству не может превышать 25% от уставного капитала акционерного общества.

Привилегированность данной акции состоит в ее конкретных правах, которые она дает своему владельцу по сравнению с собственниками обыкновенных акций.

Обычно привилегии включают:

• фиксированный размер дивиденда;

• фиксированный размер ликвидационной стоимости;

• первоочередное право на получение дивиденда и ликвидационной стоимости по сравнению с владельцем обыкновенной акции. Если акционерное общество выпускает привилегированные акции с разным набором прав, то оно должно определить очередность выплаты дивидендов и ликвидационной стоимости и между этими типами привилегированных акций.

«Остаточное» право голоса на соответствующем общем собрании акционеров возникает у привилегированных акций в случаях:

1) когда решается судьба акционерного общества — при решении вопросов о реорганизации и ликвидации акционерного общества;

2) когда общество не выполняет своих обязательств по привилегированным акциям:

• желает ограничить или изменить права их владельцев путем изменения устава общества;

• не выполняет обязательств по выплате дивидендов или выплачивает их в неполном размере.

Виды привилегированных акций. Привилегированные акции по российскому законодательству могут быть трех видов:

• простые (обычные) привилегированные — это привилегированные акции, не относящиеся к кумулятивным или конвертируемым;

• кумулятивные привилегированные — это привилегированные акции, по которым фиксированный дивиденд может накапливаться за ряд промежутков времени и выплачиваться в сроки, определенные уставом. По таким акциям дивиденд выплачивается раз в два или три года. Выгода акционерного общества состоит в том, что не надо заботиться о текущих выплатах дивидендов, и предназначенная для этих целей часть чистой прибыли временно остается в обороте акционерного общества. Выгода владельца акции потенциально состоит в том, что получение суммы дивидендов за ряд платежных периодов есть необходимая для него форма накопления дохода с точки зрения размеров, порядка их налогообложения и по другим причинам;

• конвертируемые привилегированные— это привилегированные акции, которые на установленных акционерным обществом условиях могут обмениваться (конвертироваться) в обыкновенные акции или привилегированные акции иных типов этого же общества. Необходимость и потребность в выпуске подобного вида акций может возникнуть, если общество, например, желая сделать свои акции более привлекательными на рынке, хочет дать акционерам возможность выбора между акциями с фиксированным и нефиксированным (плавающим) дивидендом.