- •1. Сутність і значення фінансового ринку

- •3. Структура фінансового ринку. Класифікація фінансових ринків.

- •Фінансові активи. Визначення, види і властивості фінансових активів.

- •5. Акції. Визначення і види акцій, їх особливості, права утримувачів.

- •Облігації. Визначення і види облігацій.

- •Векселі та приватизаційні папери на фінансовому ринку.

- •8. Випуск та обіг депозитарних розписок.

- •9.Емісія цінних паперів.

- •10. Ринок фінансового посередництва. Функції фінансових посередників.

- •Андеррайтинг. Функції андеррайтерів.

- •Особливості випуску і обігу цінних паперів в Україні.

- •Класифікація цінних паперів.

- •14. Біржові операції з цінними паперами.

- •Лізингові послуги.

- •Факторингові послуги.

- •Брокерська діяльність на фінансовому ринку.

- •Дилерська діяльність на фінансовому ринку.

- •Банківська система.

- •Діяльність спеціалізованих та універсальних банків

- •Основні функції та операції комерційного банку.

- •Ф’ючерсні угоди.

- •Визначення і види форвардних угод.

- •25. Сутність і види свопів.

- •Визначення і види опціонів.

- •26. Процентний та валютний своп.

- •27. Діяльність інвестиційних компаній на фінансовому ринку.

- •29. Вітчизняні інститути спільного інвестування.

- •28. Діяльність інвестиційних фондів на фінансовому ринку.

- •30. Страхові компанії. Діяльність страхових компаній на фінансовому ринку.

- •31. Пенсійні фонди. Діяльність Пенсійних фондів на фінансовому ринку.

- •32. Діяльність кредитних спілок та довірчих товариств на фінансовому ринку.

- •33. Суб’єкти, інструменти та функції грошового ринку.

- •34. Безстрокові, термінові та ощадні вклади.

- •35. Суб’єкти та інструменти ринку капіталу. Роль ринку позичкового капіталу в процесі трансформації накопичень в інвестиційні ресурси.

- •36. Державний кредит, його форми та види.

- •37. Банківське кредитування. Види кредитів та принципи банківського кредитування.

- •38. Кредити під заставу та гарантію.

- •39. Позики фізичним особам, види та форми.

- •40. Комерційний кредит.

- •41. Кредитний ризик. Управління кредитним ризиком у банках.

- •42. Суб’єкти, інструменти та функції валютного ринку.

- •43. Види операцій з валютою.

- •44. Міжнародні розрахунки.

- •45. Інкасо. Види інкасо.

- •46. Акредитивна форма розрахунків.

- •47. Суб’єкти, інструменти та функції фондового ринку.

- •48. Історія розвитку фондового ринку.

- •49. Фондові ринки та фондові біржі світу.

- •50. Фондові індекси.

- •51. Ф’ючерс. Визначення, види ф’ючерсних угод

- •52. Валютні опціони.

- •53. Основні елементи державного регулювання фінансового ринку. 54. Органи державного регулювання фінансового ринку в Україні.

- •55. Порядок переміщення валюти через митний кордон України.

- •56. Правила переказу іноземної валюти за межі України.

- •57. Порядок використання готівкової валюти на території України.

- •58. Форвардні угоди з купівлі – продажу валюти.

- •59. Саморегульовані організації фінансових посередників.

- •60. Поняття і основні види ризиків, оцінювання ризиків.

- •61. Механізм оцінювання фінансових активів.

- •62. Оцінювання дохідності операцій з фінансовими активами..

- •63. Основи функціонування валютного ринку в Україні.

- •64. Визначення і суть строкових угод.

- •65. Державні цінні папери: види, цілі випуску, способи виплати доходів.

- •66. Муніципальні цінні папери: види, загальна характеристика.

64. Визначення і суть строкових угод.

Похідні фінансові інструменти, або деривативи, — це інструменти, механізм випуску й обігу яких пов'язаний з купівлею-продажем певних фінансових чи матеріальних активів. Ціни на похідні фінансові інструменти встановлюються залежно від цін активів, які покладено в їх основу і називаються базовими активами. Базовими активами можуть бути цінні папери, процентні ставки, фондові індекси, товарні ресурси, дорогоцінні метали, іноземна валюта тощо. Основу класу похідних фінансових інструментів становлять ф'ючерсні, форвардні, опціонні угоди та свопи. Оскільки всі вони пов'язані з виконанням певних дій протягом визначеного періоду часу або у визначений момент у майбутньому, їх ще називають строковими контрактами. Основною причиною появи та розвитку ринку строкових угод було бажання виробників та покупців продукції зменшити вплив небажаних цінових змін на результати проведення майбутніх операцій з купівлі-продажу цієї продукції на ринку. Ринок строкових угод став одним із механізмів страхування від ризиків цінових змін на реальному ринку. Використання строкових угод дає змогу учасникам ринку зменшити ступінь ризику майбутніх операцій з купівлі-продажу активів на ринку, зменшуючи водночас і можливі прибутки чи збитки від таких операцій. При цьому продавець певного виду продукції страхується за допомогою строкового контракту від можливого падіння ціни на дану продукцію в момент, коли йому потрібно буде її продати, а покупець продукції — від можливого зростання цін па момент купівлі даної продукції на ринку.

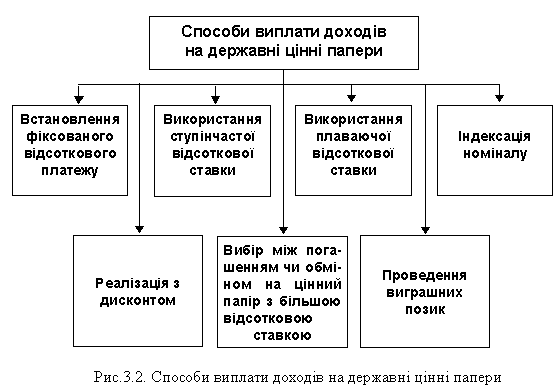

65. Державні цінні папери: види, цілі випуску, способи виплати доходів.

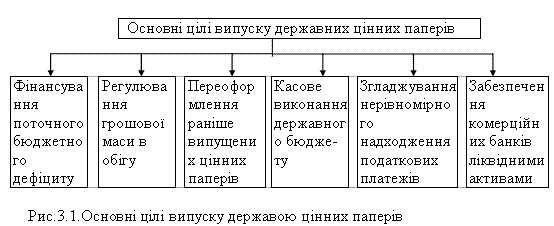

Випускаючи цінні папери, держава дбає про цілу низку цілей, головні з яких:

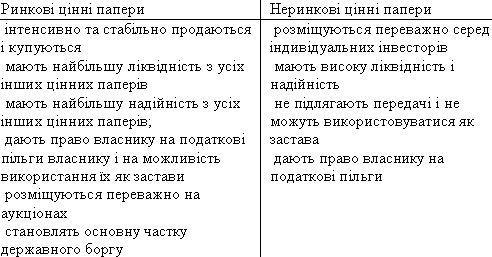

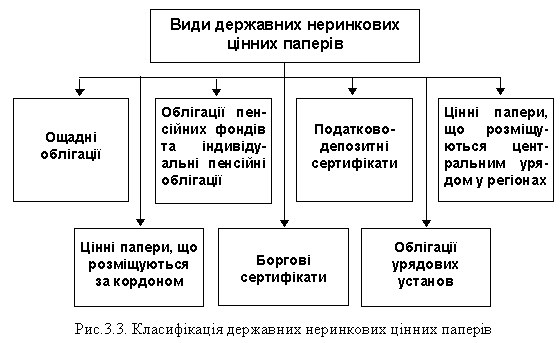

Державні цінні папери класифікуються:

на ринкові, тобто ті, що вільно обертаються на ринку;

неринкові, які не переходять від одного власника до іншого.

Державні ринкові цінні папери поділяються (за терміном обігу):

на короткострокові, що обертаються до 1 року;

середньострокові — до 10 років;

довгострокові — понад 10 років.

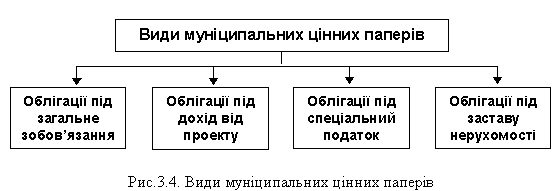

66. Муніципальні цінні папери: види, загальна характеристика.

Муніципальні цінні папери випускаються місцевими органами влади з метою мобілізації коштів для виконання місцевих програм, зв’язаних з об’єктами громадського користування. Муніципальні цінні папери мають такі характеристики:

за надійністю і безризиковістю поступаються лише державним цінним паперам, але різні їх види мають різну надійність залежно від джерела забезпечення боргу;

за первинного розміщення продаються переважно на аукціонах;

здебільшого мають неринковий характер;

доходи на такі цінні папери, як правило, не оподатковуються;

можуть бути іменними і на пред’явника (останніх стає все менше, оскільки особи, звільнені від податків, державою реєструються);

при випуску може передбачатися право дострокового погашення їх емітентом.

Облігації під загальне зобов’язання. Це незабезпечені боргові зобов’язання, тобто заставних зобов’язань емітент на себе не бере. Вони підкріплені лише сумлінністю емітента. Переважно випускаються для фінансування проектів, що не приносять доходів. Облігації під дохід від проекту. Погашаються за рахунок доходів від проекту, для фінансування якого вони були випущені. Облігації під конкретний податок. Гарантією виконання зобов’язань по цих облігаціях є надходження до місцевого бюджету певного виду податку. Облігації під заставу нерухомості. Забезпечуються будівлями, спорудами, земельними ділянками, що знаходяться у комунальній власності.