- •1. Сутність і значення фінансового ринку

- •3. Структура фінансового ринку. Класифікація фінансових ринків.

- •Фінансові активи. Визначення, види і властивості фінансових активів.

- •5. Акції. Визначення і види акцій, їх особливості, права утримувачів.

- •Облігації. Визначення і види облігацій.

- •Векселі та приватизаційні папери на фінансовому ринку.

- •8. Випуск та обіг депозитарних розписок.

- •9.Емісія цінних паперів.

- •10. Ринок фінансового посередництва. Функції фінансових посередників.

- •Андеррайтинг. Функції андеррайтерів.

- •Особливості випуску і обігу цінних паперів в Україні.

- •Класифікація цінних паперів.

- •14. Біржові операції з цінними паперами.

- •Лізингові послуги.

- •Факторингові послуги.

- •Брокерська діяльність на фінансовому ринку.

- •Дилерська діяльність на фінансовому ринку.

- •Банківська система.

- •Діяльність спеціалізованих та універсальних банків

- •Основні функції та операції комерційного банку.

- •Ф’ючерсні угоди.

- •Визначення і види форвардних угод.

- •25. Сутність і види свопів.

- •Визначення і види опціонів.

- •26. Процентний та валютний своп.

- •27. Діяльність інвестиційних компаній на фінансовому ринку.

- •29. Вітчизняні інститути спільного інвестування.

- •28. Діяльність інвестиційних фондів на фінансовому ринку.

- •30. Страхові компанії. Діяльність страхових компаній на фінансовому ринку.

- •31. Пенсійні фонди. Діяльність Пенсійних фондів на фінансовому ринку.

- •32. Діяльність кредитних спілок та довірчих товариств на фінансовому ринку.

- •33. Суб’єкти, інструменти та функції грошового ринку.

- •34. Безстрокові, термінові та ощадні вклади.

- •35. Суб’єкти та інструменти ринку капіталу. Роль ринку позичкового капіталу в процесі трансформації накопичень в інвестиційні ресурси.

- •36. Державний кредит, його форми та види.

- •37. Банківське кредитування. Види кредитів та принципи банківського кредитування.

- •38. Кредити під заставу та гарантію.

- •39. Позики фізичним особам, види та форми.

- •40. Комерційний кредит.

- •41. Кредитний ризик. Управління кредитним ризиком у банках.

- •42. Суб’єкти, інструменти та функції валютного ринку.

- •43. Види операцій з валютою.

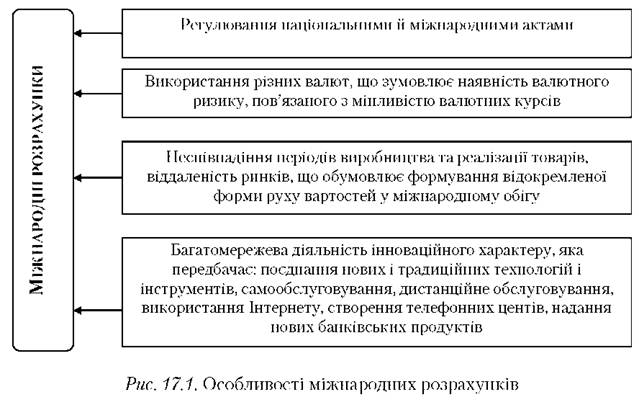

- •44. Міжнародні розрахунки.

- •45. Інкасо. Види інкасо.

- •46. Акредитивна форма розрахунків.

- •47. Суб’єкти, інструменти та функції фондового ринку.

- •48. Історія розвитку фондового ринку.

- •49. Фондові ринки та фондові біржі світу.

- •50. Фондові індекси.

- •51. Ф’ючерс. Визначення, види ф’ючерсних угод

- •52. Валютні опціони.

- •53. Основні елементи державного регулювання фінансового ринку. 54. Органи державного регулювання фінансового ринку в Україні.

- •55. Порядок переміщення валюти через митний кордон України.

- •56. Правила переказу іноземної валюти за межі України.

- •57. Порядок використання готівкової валюти на території України.

- •58. Форвардні угоди з купівлі – продажу валюти.

- •59. Саморегульовані організації фінансових посередників.

- •60. Поняття і основні види ризиків, оцінювання ризиків.

- •61. Механізм оцінювання фінансових активів.

- •62. Оцінювання дохідності операцій з фінансовими активами..

- •63. Основи функціонування валютного ринку в Україні.

- •64. Визначення і суть строкових угод.

- •65. Державні цінні папери: види, цілі випуску, способи виплати доходів.

- •66. Муніципальні цінні папери: види, загальна характеристика.

43. Види операцій з валютою.

Валютні операції — це угоди, що укладаються суб'єктами валютного ринку по купівлі-продажу, розрахунках і наданню в кредит іноземної валюти на конкретних умовах. Серед валютних операцій не тільки обмінні, розрахункові та кредитно-депозитні операції, а й операції з інвестування коштів у цінні папери, пономіновані в іноземній валюті. Операції здійснюються між контрагентами — учасниками валютного ринку за ринковим курсом або процентною ставкою. Обмінні операції відбуваються на основі принципу компенсованої вартості, який гарантує, що ні одна із сторін, які беруть участь в обмінній операції, не надає кредит іншій стороні. Такі операції здійснюються за поточним ринковим або форвардним курсами. Обмінні операції, розрахунки за якими здійснюються протягом двох робочих днів за поточним ринковим курсом, що фіксується в момент укладання угоди, називають касовими угодами або угодами, виконаними на споті. Операції, що полягають в обміні визначеної суми в одній валюті на відповідну суму в іншій валюті за якимсь попередньо визначеним форвардним курсом, називають форвардними операціями.

44. Міжнародні розрахунки.

Міжнародні розрахунки являють собою систему організації та регулювання платежів у сфері міжнародних відносин. Суб'єктами міжнародних розрахунків є інституційні одиниці Системи національних рахунків (СНР). Вони об'єднані в п'ять груп відповідно до основних секторів економічної діяльності, між якими можуть відбуватися міжнародні платежі:

Нефінансові корпорації та підприємства, які виробляють товари для ринку і надають нефінансові послуги.

Домашні господарства, представлені фізичними особами, що продають свою робочу силу, споживають ринкові товари та послуги.

Неприбуткові установи - це юридичні особи, що надають неринкові послуги домашнім господарствам.

Урядові установи - це інституційні одиниці, які разом з виконанням політичних функцій та функцій економічного регулювання виробляють неринкові товари і надають послуги для індивідуального і колективного споживання, а також перерозподіляють доходи.

Фінансові корпорації - це банки, фінансові компанії, що здійснюють посередництво або надають допоміжні фінансові послуги.

На сьогоднішній день на стан міжнародних розрахунків країни впливає низка чинників: стан політичних та економічних відносин між країнами; позиція країни на товарних та грошових ринках; ступінь використання та ефективність державних заходів щодо зовнішньоекономічного регулювання; валютне законодавство; міжнародні торгівельні правила та звичаї; регулювання міждержавних товарних потоків, послуг і капіталів; різниця в темпах інфляції в окремих країнах; стан платіжних балансів; банківська практика; умови зовнішньоторговельних контрактів і кредитних угод; конвертованість валют.

45. Інкасо. Види інкасо.

Інкасо — це банківська операція, за допомогою якої банк за дорученням свого клієнта (експортера) отримує на основі розрахункових документів суму коштів, що йому належить, від платника (імпортера) за відвантажені йому товари чи надані послуги і зараховує ці кошти на рахунок клієнта-експортера у себе в банку. При цьому інкасо являє собою тільки інкасування паперів і банк не гарантує оплату коштів експортеру за відвантажений товар чи надані послуги. Розрізняють два види інкасо — чисте і документарне. Чисте інкасо означає інкасо фінансових документів, які не супроводжуються комерційними документами. Документарне інкасо — це інкасо фінансових документів, які супроводжуються комерційними документами, або інкасо тільки комерційних документів. Оскільки при документарному інкасо продавець до моменту відвантаження товару ще не може бути впевнений у тому що покупець дійсно зробить платіж, документарне інкасо підходить для здійснення платежів у таких випадках:

продавець повністю довіряє покупцеві і впевнений, що останній оплатить відвантажені товари і надані послуги;

політичні, економічні та правові умови в країні покупця вважаються стабільними;

країна-отримувач не має імпортних обмежень (наприклад, валютний контроль), або вона надала всі необхідні дозволи.