- •17 Лекції з дисципліни “Бюджетна система”

- •Тема 6. Система доходів бюджету

- •1. Доходи бюджету як соціально-економічна категорія. Шляхи вдосконалення системи доходів бюджету

- •2. Склад та класифікація доходів бюджету

- •3. Доходи Державного бюджету України

- •Класифікація доходів Державного бюджету

- •4. Доходи місцевих бюджетів України

- •5. Поняття бюджету розвитку

Класифікація доходів Державного бюджету

Критерії класифікації |

Види доходів |

Залежно від повноти зарахування доходів до бюджету |

• закріплені – ті, які за постійно діючими нормативними актами віднесені до бюджетів певного рівня на невизначений у часі строк, у розмірі територіального надходження повністю або у твердо фіксованому розмірі (нормативі); • регулюючі – доходи, передбачені в Законі про Державний бюджет на поточний рік, які перерозроділяються між різними ланками бюджетної системи. |

За частотою появи |

• звичайні – регулярно включаються в доходи; • надзвичайні – з’ являються в доходах за виняткових, але обґрунтованих обставин. |

За методами залучення |

• податки; • збори; • обов’ язкові платежі; • інші надходження. |

За способом зарахування |

• загальний фонд – призначені для забезпечення фінансовими ресурсами загальних видатків і не спрямовуються на конкретну мету; • спеціальний фонд – включають доходи, призначені на конкретну мету. |

За розділами відповідно до Бюджетного кодексу |

• податкові надходження; • неподаткові надходження; • доходи від операцій з капіталом; • трансферти. |

За умовами формування |

• безповоротні – власні доходи держави і доходи, які надходять від інших суб’ єктів бюджетних відносин; • поворотні – державні позики, за користування якими треба платити і вони повинні бути повернені у визначені строки. |

За рівнем централізації |

• централізовані – які концентруються в Державному бюджеті та інших цільових фондах грошових коштів держави; • децентралізовані – які використовуються за місцем їх утворення на державних підприємствах і в бюджетних організаціях (прибуток, амортизаційні відрахування). |

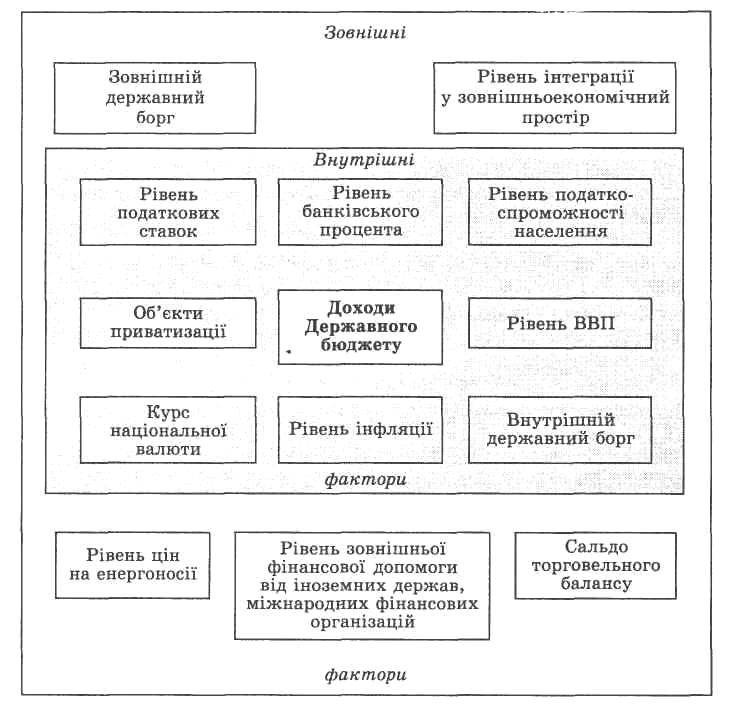

На рівень доходів Державного бюджету впливають зовнішні та внутрішні фактори (рис. 6.1). Вони можуть мати економічне, соціальне, політичне, національне спрямування.

Рис. 6.1. Вплив факторів на рівень доходів Державного бюджету

Склад доходів державного бюджету визначається Бюджетним кодексом України та законами про державний бюджет на відповідний бюджетний рік. Конкретизація доходів та ставок відрахувань уточнюється в Законі про Державний бюджет на поточний рік.

Згідно статті 29 Бюджетного кодексу України до доходів Державного бюджету України включаються доходи бюджету, за винятком тих, що закріплені за місцевими бюджетами.

До доходів загального фонду Державного бюджету України належать:

1) податок на прибуток підприємств (крім податку на прибуток підприємств та фінансових установ комунальної власності, засновником яких є Верховна Рада Автономної Республіки Крим, обласні, районні, міські, селищні та сільські ради, зараховується відповідно до бюджету Автономної Республіки Крим, обласних, районних, міських, селищних та сільських бюджетів);

2) 50 відсотків збору за спеціальне використання лісових ресурсів в частині деревини, заготовленої в порядку рубок головного користування;

3) 50 відсотків збору за спеціальне використання води (крім збору за спеціальне використання води водних об’ єктів місцевого значення);

4) 50 відсотків плати за користування надрами для видобування корисних копалин загальнодержавного значення (крім плати за користування надрами в межах континентального шельфу і виключної (морської) економічної зони, яка зараховується до загального фонду державного бюджету у повному обсязі);

5) 50 відсотків податку на доходи фізичних осіб, що сплачується (перераховується) на території міста Києва;

6) податок на додану вартість (крім податку, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

7) акцизний податок з вироблених в Україні підакцизних товарів (продукції) (крім акцизного податку, що сплачується платниками, які зареєстровані в Автономній Республіці Крим, та акцизного податку, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

8) акцизний податок з ввезених на митну територію України підакцизних товарів (продукції) (крім акцизного податку, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

9) плата за ліцензії на певні види господарської діяльності (крім плати за ліцензії, на певні види господарської діяльності та сертифікати, що видаються Радою міністрів Автономної Республіки Крим, обласними і районними державними адміністраціями, виконавчими органами відповідних місцевих рад та інше, передбачене Бюджетним кодексом);

10) ввізне мито (крім мита, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

11) вивізне мито;

12) кошти, отримані за вчинення консульських дій на території України, а також кошти, отримані за вчинення консульських дій за межами України (крім частини коштів, що зараховуються до спеціального фонду згідно із законом про Державний бюджет України);

13) частина чистого прибутку (доходу) державних унітарних підприємств та їх об’ єднань, що вилучається до державного бюджету відповідно до закону, та дивіденди (дохід), нараховані на акції (частки, паї) господарських товариств, у статутних капіталах яких є державна власність;

14) кошти, що перераховуються Національним банком України відповідно до Закону України „Про Національний банк України”;

15) відрахування коштів, отриманих від проведення державних грошових лотерей;

16) плата за розміщення тимчасово вільних коштів державного бюджету (крім коштів, отриманих вищими та професійно-технічними навчальними закладами від розміщення на депозитах тимчасово вільних бюджетних коштів, отриманих за надання платних послуг, якщо таким закладам законом надано відповідне право);

17) кошти, отримані закордонними дипломатичними установами України як плата за розміщення належних їм бюджетних коштів на поточних рахунках іноземних банків;

18) рентна плата за нафту, природний газ, газовий конденсат, що видобуваються в Україні;

19) рентна плата за транзитне транспортування трубопроводами природного газу територією України (якщо інше не встановлено законом про Державний бюджет України);

20) рентна плата за транспортування нафти та нафтопродуктів магістральними нафтопроводами та нафтопродуктопроводами територією України;

21) рентна плата за транзитне транспортування трубопроводами аміаку територією України;

22) збір у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію, крім електроенергії, виробленої кваліфікованими когенераційними установками (якщо інше не встановлено законом про Державний бюджет України);

23) збір у вигляді цільової надбавки до діючого тарифу на природний газ для споживачів усіх форм власності (якщо інше не встановлено законом про Державний бюджет України);

24) кошти від санкцій (штрафи, пеня тощо), що застосовуються відповідно до закону (крім штрафних санкцій за порушення законодавства про патентування, адміністративних штрафів, що накладаються місцевими органами виконавчої влади та виконавчими органами місцевих рад або утвореними ними в установленому порядку адміністративними комісіями, штрафних санкцій внаслідок невиконання укладених розпорядником бюджетних коштів договорів з суб’ єктами господарювання на придбання товарів, робіт і послуг за рахунок коштів місцевих бюджетів та штрафів, що зараховуються до спеціального фонду згідно із законом про Державний бюджет України);

25) виконавчий збір, стягнутий органами державної виконавчої служби (крім частини збору, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

26) надходження від орендної плати за користування цілісним майновим комплексом та іншим державним майном (крім частини орендної плати за користування майном, що належить бюджетним установам, які утримуються за рахунок державного бюджету, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

27) державне мито в частині, що відповідно до закону зараховується до державного бюджету;

28) єдиний збір, який справляється у пунктах пропуску через державний кордон України;

29) плата за митне оформлення товарів і транспортних засобів поза місцем розташування митних органів або поза робочим часом, установленим для митних органів;

30) концесійні платежі щодо об’ єктів державної власності (крім платежів, що зараховуються до спеціального фонду згідно із законом про Державний бюджет України);

31) кошти від реалізації майна, конфіскованого за рішенням суду; скарбів, які є пам’ ятками історії та культури; майна, одержаного державою в порядку спадкування чи дарування;

32) відрахування від суми коштів, витрачених на рекламу тютюнових виробів та/або алкогольних напоїв у межах України;

33) збір за видачу спеціальних дозволів на користування надрами та кошти від продажу таких дозволів;

34) плата за виділення номерного ресурсу;

35) плата за державну реєстрацію джерел іонізуючого випромінювання (реєстраційний збір);

36) збір за користування радіочастотним ресурсом України;

37) надходження до Державного спеціалізованого фонду фінансування загальнодержавних витрат на авіаційну діяльність та участь України у міжнародних авіаційних організаціях (крім частини надходжень, що зараховуються до спеціального фонду згідно із законом про Державний бюджет України);

38) кошти, отримані від надання учасниками процедури закупівель забезпечення їх пропозиції конкурсних торгів, які не підлягають поверненню цим учасникам, у випадках, передбачених Законом України „Про здійснення державних закупівель”, в частині здійснення закупівель за рахунок коштів державного бюджету;

39) кошти, отримані від учасника – переможця процедури закупівлі під час укладання договору про закупівлю як забезпечення виконання цього договору, які не підлягають поверненню учаснику-переможцю, в частині здійснення закупівель за рахунок коштів державного бюджету;

40) плата за подання скарги до органу оскарження відповідно до статті 18 Закону України „Про здійснення державних закупівель”;

41) портовий (адміністративний) збір (крім частини збору, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

42) плата за надання державних гарантій та користування кредитами (позиками), залученими державою;

43) плата за користування кредитом з державного бюджету (крім плати, що зараховується до спеціального фонду згідно із законом про Державний бюджет України);

44) кошти від реалізації дорогоцінних металів та дорогоцінного каміння, отримані державною установою, уповноваженою на здійснення операцій з дорогоцінними металами і дорогоцінним камінням;

45) 80 % коштів, отриманих підприємствами, установами та організаціями, що утримуються за рахунок державного бюджету, за здані у вигляді брухту і відходів золото, платину, метали платинової групи, дорогоцінне каміння, і 50 відсотків коштів, отриманих цими підприємствами, установами та організаціями за здане у вигляді брухту і відходів срібло;

46) 10 % коштів від продажу земельних ділянок несільськогосподарського призначення або прав на них, що перебувають у державній власності до розмежування земель державної та комунальної власності (крім земельних ділянок несільськогосподарського призначення, що перебувають у державній власності, на яких розташовані об’ єкти, що підлягають приватизації); кошти від продажу земельних ділянок несільськогосподарського призначення або прав на них, що перебувають у державній власності, на яких розташовані об’ єкти, що підлягають приватизації; кошти від продажу земельних ділянок несільськогосподарського призначення або прав на них, що перебувають у державній власності після розмежування земель державної та комунальної власності (якщо інше не встановлено законом про Державний бюджет України);

47) кошти, отримані від секретаріату ООН, ОБСЄ або іншої регіональної організації за участь українського контингенту Збройних Сил України в миротворчих операціях;

48) кошти, що передаються до державного бюджету з місцевих бюджетів;

49) інші доходи, які у встановленому порядку зараховуються до загального фонду державного бюджету.

Якщо законом встановлено новий вид доходу державного бюджету, його зарахування до загального фонду визначається законом про Державний бюджет України на період до внесення відповідних змін до цього Кодексу.

Склад доходів спеціального фонду Державного бюджету України визначається законом про Державний бюджет України з урахуванням норм цього Кодексу.

Закон про Державний бюджет України у виняткових випадках може відносити на відповідний бюджетний період окремі види доходів загального фонду Державного бюджету України (або їх частину), які визначені частиною другою цієї статті, до спеціального фонду Державного бюджету України.

Статтею 4 Закону України „Про Державний бюджет України на 2011 рік” установлено, що джерелами формування спеціального фонду Державного бюджету України на 2011 рік у частині доходів є:

1) акцизний податок з вироблених в Україні підакцизних товарів (продукції) в частині нафтопродуктів і транспортних засобів;

2) акцизний податок з ввезених на митну територію України підакцизних товарів (продукції) в частині нафтопродуктів і транспортних засобів;

3) ввізне мито на нафтопродукти і транспортні засоби та шини до них;

4) 10 % коштів, отриманих за вчинення консульських дій за межами України;

5) платежі, пов’ язані з перебуванням Чорноморського флоту Російської Федерації на території України, відповідно до укладеної 28 травня 1997 року Угоди між Урядом України і Урядом Російської Федерації про взаємні розрахунки, пов’ язані з поділом Чорноморського флоту та перебуванням Чорноморського флоту Російської Федерації на території України;

6) 50 % виконавчого збору, стягнутого органами державної виконавчої служби;

7) кошти від реалізації надлишкової космічної техніки військового та подвійного призначення, що належить Державному космічному агентству України;

8) кошти від реалізації надлишкового озброєння, військової та спеціальної техніки, іншого майна Збройних Сил України та інших утворених відповідно до законів України військових формувань, правоохоронних органів і Оперативно-рятувальної служби цивільного захисту Міністерства надзвичайних ситуацій України, Державної спеціальної служби транспорту, а також недобудованого літака Ан-70;

9) збори на обов’язкове державне пенсійне страхування, що відповідно до закону сплачуються при торгівлі ювелірними виробами із золота (крім обручок), платини і дорогоцінного каміння та при відчуженні легкових автомобілів, з операцій придбавання (купівлі-продажу) нерухомого майна, з користування та надання послуг стільникового рухомого зв’язку (додаткові збори на виплату пенсій) у порядку, визначеному Кабінетом Міністрів України;

10) 80 % надходжень до Державного спеціалізованого фонду фінансування загальнодержавних витрат на авіаційну діяльність та участь України у міжнародних авіаційних організаціях;

11) 90 % портового (адміністративного) збору;

12) збори за підготовку до державної реєстрації авторського права і договорів, які стосуються права автора на твір, та кошти від продажу контрольних марок;

13) надходження від видачі дозволів на експортно-імпортні операції з наркотичними засобами, психотропними речовинами і прекурсорами;

14) власні надходження бюджетних установ (у тому числі наукових установ Національної академії наук України і галузевих академій наук), які утримуються за рахунок державного бюджету, в тому числі орендна плата за користування військовим майном, майном Національної академії наук України і галузевих академій наук, 50 відсотків орендної плати за користування іншим майном, що належить бюджетним установам, які утримуються за рахунок державного бюджету;

15) надходження від реалізації матеріальних цінностей державного резерву (крім надходжень, визначених пунктом 36 цієї статті);

16) надходження від реалізації розброньованих матеріальних цінностей мобілізаційного резерву;

17) кошти, отримані від секретаріату ООН, ОБСЄ або іншої регіональної організації за участь українського персоналу органів внутрішніх справ України в миротворчих операціях;

18) надходження до Фонду соціального захисту інвалідів;

19) плата за оформлення посвідчення закордонного українця;

20) кошти від Державного підприємства „Національна атомна енергогенеруюча компанія „Енергоатом” відповідно до статті 8 Закону України „Про впорядкування питань, пов’ язаних із забезпеченням ядерної безпеки” та дохід від розміщення цих коштів у цінні папери, що емітуються державою відповідно до статті 9 цього ж Закону України, а також надходження заборгованості по цих коштах за 2007–2009 роки;

21) надходження від енергогенеруючих компаній у рахунок погашення заборгованості перед Державним комітетом України з державного матеріального резерву за поставлене протягом 1997-2000 років органічне паливо в сумі не менше 50.000 тис. гривень;

22) відсотки за користування пільговим довгостроковим державним кредитом, наданим молодим сім’ям та одиноким молодим громадянам на будівництво (реконструкцію) та придбання житла;

23) платежі, пов’язані з виконанням Угоди між Кабінетом Міністрів України та Урядом Російської Федерації про участь Російської Федерації у розвитку соціально-економічної сфери м. Севастополя та інших населених пунктів, в яких дислокуються військові формування Чорноморського флоту Російської Федерації на території України;

24) повернення природного газу або надходження коштів у рахунок погашення заборгованості Національної акціонерної компанії „Нафтогаз України” перед Державним комітетом України з державного матеріального резерву за використані матеріальні цінності з державного резерву в сумі не менше 50 000 тис. грн;

25) надходження від оплати витрат з інформаційно-технічного забезпечення розгляду справ у судах;

26) штрафні санкції за порушення законодавства з питань забезпечення ефективного використання енергетичних ресурсів;

27) плата за проїзд автомобільними дорогами транспортних засобів та інших самохідних машин і механізмів, вагові або габаритні параметри яких перевищують нормативні;

28) кошти від сплати інвалідами часткової вартості автомобілів та кошти від реалізації автомобілів, повернутих інвалідами;

29) кошти, отримані від продажу частин встановленої кількості викидів парникових газів, передбаченого статтею 17 Кіотського протоколу до Рамкової конвенції Організації Об’ єднаних Націй про зміну клімату ;

30) екологічний податок, що справляється за утворення радіоактивних відходів (включаючи вже накопичені) та/або тимчасове зберігання радіоактивних відходів їх виробниками понад установлений особливими умовами ліцензії строк;

31) надходження в рамках програм допомоги Європейського Союзу;

32) плата за адміністративні послуги. Плата за надання таких послуг справляється у розмірах та порядку, визначених законодавчими актами України, а в разі якщо це не передбачено законодавчими актами України, – актами Кабінету Міністрів України;

33) збір на соціально-економічну компенсацію ризику населення, яке проживає на території зони спостереження;

34) 30 % екологічного податку (крім надходжень, визначених пунктом 30 цієї статті);

35) 30 % грошових стягнень за шкоду, заподіяну порушенням законодавства про охорону навколишнього природного середовища внаслідок господарської та іншої діяльності;

36) надходження від реалізації матеріальних цінностей державного резерву медичного призначення;

37) податок на додану вартість, що сплачується до бюджету переробними підприємствами усіх форм власності за реалізовані ними молоко, молочну сировину та молочні продукти, м’ясо та м’ясопродукти, іншу продукцію переробки тварин, закуплених у живій вазі (шкури, субпродукти, м’ ясо-кісткове борошно);

38) кошти від реалізації продуктів утилізації твердого ракетного палива;

39) збір на розвиток виноградарства, садівництва і хмелярства;

40) надходження податку на додану вартість при здійсненні митного оформлення природного газу, ввезеного на митну територію України у минулих періодах, з урахуванням штрафних санкцій та пені;

41) надходження нарахованих і несплачених зобов’язань Державного підприємства „Енергоринок” перед державним бюджетом по збору у вигляді цільової надбавки до діючого тарифу на електричну та теплову енергію за минулі роки у сумі 541 000 тис. грн.