- •1 Анализ макросреды и бизнес-окружения «Юничел»

- •Анализ рынка обуви

- •Анализ экономического состояния «Юничел»

- •1.4 Анализ законодательства, влияющего на деятельность «Юничел»

- •2 Анализ бизнес-окружения «Юничел»

- •2.1 Анализ конкурентов зао «Юничел»

- •2.2 Технологии бизнес-процессов кампании «Юничел»

- •2.3 Факторы успеха «Юничел»

- •2.4 Потребители «Юничел»

- •2.5 Поставщики «Юничел»

- •2.6 Современные тенденции развития рынка обувной промышленности

- •3.Анализ it-инфраструктуры «Юничел»

- •4. Swot-анализ

- •5.Выбор варианта покупки организации

- •1.Зао Торговый дом «ЦентрОбувь»

- •3. Зао Обувная фирма Юничел

- •4.Гк Обувь России

- •5. Другие компании на рынке:

Анализ макросреды и бизнес-окружения ЗАО «Обувная фирма «Юничел»

Работу

выполнили: Студенты

группы 1-Т (подгруппа №1)

Нижний Новгород

2012 г

1.Общая характеристика «Юничел»

ЗАО «Обувная фирма «Юничел» — крупнейшее в России предприятие легкой промышленности, специализирующееся на производстве обуви широкого ассортимента.

Миссия «Юничел» - «Обеспечить соотечественников комфортной, качественной, современной и доступной по цене обувью»

Сегодня «Юничел» — это 3 обувные фабрики в Челябинске, Златоусте и Оренбурге, 400 магазинов фирменной обуви 130 городах России, 3 миллиона пар обуви год, 2 400 сотрудников. По качеству продукция бренда не уступает иностранным маркам, а ценовая политика гораздо ниже и доступнее.

Первый магазин при фабрике был открыт в 1992 году, в 1994 – уже второй, при общежитии. В 1998 в процессе оптимизации и структурирования бизнеса, сбытовая оптово-розничная сеть магазинов под маркой «Юничел» была выделена в самостоятельное звено.

На сегодняшний день фирменная торговля развивается по системе франчайзинга. Ко всем партнерам предъявляются жесткие требования на соответствие стандартам «Юничел» — как во внешнем оформлении, так в качестве обслуживания. Для поддержания планки качества ведется постоянный мониторинг партнеров и опрос покупателей.

Согласно федеральной службе по интеллектуальной собственности товарный знак №174693, 174694

,

,

принадлежит ЗАО «Обувная фирма "Юничел", 454008, г.Челябинск, ул.Чайковского, 20 (RU) . Дата регистрации: 06.05.1999

В связи с истечением срока действия регистрации в Госреестр ТЗ 14.03.2007 года была внесена запись о продлении срока регистрации до 18.09.2016г. (http://www1.fips.ru/fips_servl/fips_servlet)

12.04.2012 была произведена регистрация договора коммерческой концессии между ЗАО "Обувная фирма "Юничел", 454008, г.Челябинск, ул.Чайковского, 20 (RU) и ООО "Галардо", 603138, г. Нижний Новгород, ул. Краснодонцев, д. 19, корпус 1, помещение ПЗ (RU). Объем передаваемых прав: Неисключительная коммерческая концессия сроком на срок действия исключительного права на товарные знаки на территории РФ.

1 Анализ макросреды и бизнес-окружения «Юничел»

Анализ рынка обуви

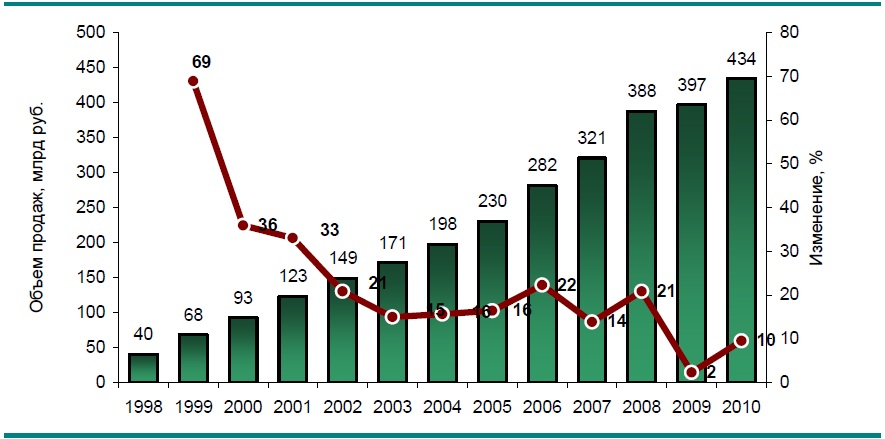

Согласно данным официальной статистики, розничные продажи кожаной обуви в России растут на протяжении, как минимум, девяти лет. Однако, с 2009г. существенно замедлились темпы роста. Так в 2009г. продажи кожаной обуви в целом по РФ выросли на 2% и составили 397 млрд. В 2010г. продажи составили 434 млрд.руб, наблюдался рост на 10%.

Рисунок 1 - Динамика объема розничных продаж кожаной обуви (в том числе детской) в России, 2000-2010 гг., млрд руб.

Анализ динамики продаж кожаной обуви без учёта инфляции позволяет установить, что падение рынка в 2009 году, оказалось, по величине сравнимо с ростом в 2008 г. Реальные темпы прироста отрицательные в отличие от прироста в фактических ценах. Однако уже в 2010г. наблюдался небольшой рост в 2,1%. В первом полугодии 2011г. рост данного показателя по сравнению с сопоставимым периодом в 2010г. составил 5,7%.

http://marketing.rbc.ru/research/562949982416858.shtml

Росту рентабельности производства обуви в 2010 г. способствовало значительное увеличение цен производителей на нее во второй половине года (таблица 1).

Таблица 1 - Индексы цен производителей на обувь в 2010 г., в % к декабрю предыдущего года

Обувь |

март |

июнь |

сентябрь |

октябрь |

ноябрь |

декабрь |

с верхом из кожи |

96,8 |

101,2 |

114,7 |

117,4 |

114,3 |

113,0 |

с верхом из текстильных материалов |

103,6 |

106,1 |

108,9 |

110,7 |

112,2 |

115,5 |

спортивная |

100 |

108 5 |

108,5 |

108,5 |

108,5 |

108,5 |

На обувь с кожаным верхом в I полугодии цены выросли на 1,2 %, а во II полугодии - на 11,8 % (к декабрю 2009 г.), а на обувь с текстильным верхом - соответственно на 6,1 % и 9,4 %.

Экспорт обуви в 2010 г. составил 11 млн. пар, что на 10,2% и на 1 млн. пар больше чем в предыдущем году (таблица 2).

Таблица 2 - Экспорт обуви

Код ТН ВЭД |

I полугодие |

II полугодие |

Год |

||||||

2009 г. |

2010 г. |

% к 2009 г. |

2009 г. |

2010 г. |

% к 2009 г. |

2009 г. |

2010 г. |

% к 2009 г. |

|

тыс. пар |

|||||||||

6403 |

1 734 |

2 186 |

126,1 |

2890 |

2438 |

84,4 |

4111,0 |

4624,0 |

112,5 |

млн. долл. |

|||||||||

6403 |

50,7 |

57,6 |

113,5 |

78,5 |

71,2 |

90,7 |

129,2 |

128,8 |

99,7 |

В том числе обуви с верхом из кожи - 4,6 млн. пар, т.е. на 12,5 %. За счет увеличения экспорта производство выросло на 2 %. На экспорт в 2009 г. было поставлено 18,9 % производимой обуви, в том числе обуви с верхом из кожи - 18,6 % от ее производства. В 2010 г. доля экспортируемой обуви снизилась до 17,4 %, а обуви с верхом из кожи - до 18,0 % [35, с. 14].

Во многом рост импорта в парах и снижение его по стоимости произошел за счет быстрого увеличения поставок «прочей» обуви. Ее продано на 0,8 млн. пар больше, чём в 2009 г. (при общем росте экспорта на 1 млн. пар). Средняя цена пары этой обуви была 8,9 долл., т.е. в 3,2 раза меньше цены обуви с кожаным верхом (27,85 долл.).

Импорт обуви огромен. В 2008 г. он превышал производство обуви в России в 7,4 раза, в 2009 г. - в 8 раз, но в 2010 г. импорт несколько сократился, а производство выросло на 20,2 %, и превышение импорта над производством уменьшилось до 6,3 раз (таблица 7).

Таблица 3 - Динамика производства и структуры рынка обуви, млн. пар

Показатели |

2006г. |

2007г. |

2008г. |

2009г. |

2010г. |

% к 2009 г. |

объем продажи |

355,2 |

376 |

413 |

384 |

382 |

99,5 |

импорт теневой |

253 |

203,9 |

218,8 |

240,9 |

187,5 |

77,8 |

импорт легальный |

52 |

125 |

146 |

100,6 |

142,4 |

141,6 |

всего импорт |

305 |

328,9 |

363,8 |

341,5 |

329,9 |

96,6 |

доля импорта в объеме продажи |

85,9 |

87,5 |

88,1 |

88,9 |

86,4 |

- |

производство (за вычетом экспорта) |

50,2 |

47,1 |

49,2 |

42,5 |

52,1 |

122,6 |

Импорт составляет основную долю в объеме розничной продажи обуви. В 2006 г. она была равна 85,9 %, а в последующие годы выросла до 88 %, но в 2010 г снизилась до 86,4 % (таблица 4)

Таблица 4 - Легальный импорт обуви

Код ТН ВЭД |

2005г. |

2007г. |

2008г. |

2009г. |

2010г. |

% к 2009г. |

% к 2008г. |

млн. пар |

|||||||

6403 |

15,4 |

93,6 |

118,0 |

77,2 |

103,0 |

133,4 |

87,3 |

млн. долл. |

|||||||

6403 |

229 |

1429 |

1890 |

1304 |

2325 |

178,3 |

123,0 |

Рассмотрим рентабельность обувной отрасли

Каждый россиянин в среднем приобретает 2,6 пар обуви в год (жители США и Европы – 4,5-6,5 пар). Обувные фабрики России обеспечивают 10% спроса на внутреннем рынке.

Чистая рентабельность российского обувного производства составляет 15%. Доля импортных материалов в производстве российской обуви - около 40%. Ежегодный рост рынка обуви отечественного производства составляет 4-5%.

Оценочный срок окупаемости среднего обувного магазина составляет сегодня, в лучшем случае, от года до полутора лет, причем этот показатель имеет стабильную тенденцию увеличиваться за счет перманентного роста арендных платежей и затрат на маркетинг, а также явного обострения ценовой конкуренции. По сути, обувная розница требует от предпринимателей умения совмещать навыки экономиста и удачливость предсказателя. По мнению экспертов, этот бизнес до сих пор демонстрирует довольно высокую рентабельность. У сетей, владеющих собственным производством, этот показатель находится на уровне 60%. Продажи дешевой китайской обуви дают до 70%, недорогой российской — 30%.

Рентабельность продаж в среднем ценовом сегменте составляет 20%, и, наконец, в высшем ценовом сегменте — 50%. Вот только «речь идет о рентабельности продаж, поскольку чистая рентабельность намного ниже и лишь в редких случаях превышает 20%».