- •Задачи экономического анализа и его роль в управлении хозяйственной деятельностью

- •Принципы экономического анализа

- •Типология видов экономического анализа

- •Метод и методика экономического анализа и его характерные черты

- •Традиционные приемы экономического анализа (система взаимосвязанных экономических показателей)

- •Способы обработки экономической информации

- •Способы приведения показателей в сопоставимый вид

- •Понятие, типы, задачи факторного анализа

- •Классификация и систематизация факторов

- •Сущность финансового анализа

- •Горизонтальный анализ статей бухгалтерского баланса

- •Вертикальный анализ статей бухгалтерского баланса

- •Коэффициентные и факторные методы анализа

- •Экспресс-анализ финансового состояния предприятия

- •Детализированный анализ финансового состояния

- •Основной капитал предприятия, оценка эффективности его использования.

- •Оборотный капитал, система показателей, характеризующая его состояние и использование.

- •Факторный анализ рентабельности активов предприятия

- •Система показателей оценки эффективности использования ск и зк

- •Леверидж. Эффект финансового рычага.

- •Факторный анализ формирования прибыли

- •Оценка запасов финансовой прочности

- •Оценка операционного левериджа и запаса устойчивости

- •Ликвидность бухгалтерского баланса.

- •Понятие платежеспособности предприятия.

- •Понятие, виды и причины банкротства

- •Методы диагностики вероятности банкротства

Факторный анализ рентабельности активов предприятия

Для проведения факторного анализа необходимо построить многофакторную зависимость с последующим анализом влияния каждого отдельного фактора на конечный результат.

![]() =Рn*ФОа

=Рn*ФОа

где Ра — рентабельность активов;

Pn = Р : N — рентабельность продаж;

ФОа = N: А — фондоотдача активов;

А — средняя стоимость активов организации за отчетный

период.

P- прибыль от продаж

N – выручка от продаж

Методом расширения можно построить трехфакторную модель рентабельности активов организации:

![]()

Где N/CK- оборачиваемоть собственного капитала

СК/А - коэффициент независимости (автономии) или доля собственного капитала в общей стоимости формирования активов организации;

СК — средняя стоимость собственного капитала организации за отчетный период.

В процессе моделирования исходной факторной системы мы получили трехфакторную мультипликативную модель рентабельности активов организации — модель Дюпона. Рассматривая эту модель, можно сказать, что на рентабельность активов оказывают влияние факторы: рентабельность продаж; оборачиваемость собственного капитала; доля собственного капитала в формировании активов организации.

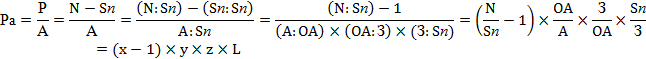

Применяя новую форму моделирования показателя рентабельности активов, составим другую четырехфакторную модель зависимости рентабельности активов от факторов:

где х — N: Sn — доля выручки, приходящейся на 1 руб. полной себестоимости продукции;

у = ОА : А — доля оборотных активов в формировании активов;

Z = 3 : ОА — доля запасов в формировании оборотных активов;

L = Sn : 3 — оборачиваемость запасов.

Первый фактор данной модели отражает воздействие ценовой политики организации. Он показывает ту базовую наценку, которая заложена непосредственно в цене реализуемой продукции, товаров, работ, услуг.

Второй и третий факторы показывают структуру активов и оборотных активов, оптимальная величина которых позволяет экономить оборотный капитал.

Четвертый фактор обусловлен величиной выпуска и реализации продукции и говорит об эффективности использования производственных запасов; физически он выражает количество

оборотов, которое запасы совершают за отчетный период.

Для проведения исследования влияния факторов на конечный результат проведем факторный анализ этой четырехфакторной модели методом цепных подстановок с использованием абсолютных разностей. Математически это будет выглядеть следующим образом:

∆Pa(x)=(x1-x0)*y0*z0*L0

∆Pa(y)=(x1-1)*(y1-y0)*z0*L0

∆Pa(z)=(x1-1)*y1*(z1-z0)*L0

∆Pa(Ll)=(x1-1)*y1*z1*(L1-L0)

где p, — влияние 1-го фактора на общее изменение рентабельности активов; факторы с индексом 1 относятся к отчетному году; факторы с индексом 0 — к базовому (предыдущему).

Для проведения факторного анализа по представленной выше четырехфакторной модели необходимо использовать информацию из ф. № 1 «Бухгалтерский баланс» и № 2 «Отчет о прибылях и убытках».

26.

Система показателей оценки эффективности использования ск и зк

Анализ эффективности использования собственного и заемного капитала организаций представляет собой способ накопления, трансформации и использования информации бухгалтерского учета и отчетности, имеющий целью:

• оценить текущее и перспективное финансовое состояние организации, т.е. использование собственного и заемного капитала;

• обосновать возможные и приемлемые темпы развития организации с позиции обеспечения их источниками финансирования;

• выявить доступные источники средств, оценить рациональные способы их мобилизации; спрогнозировать положение предприятия на рынке капиталов.

Коэффициентный анализ — ведущий метод анализа эффективности использования капитала организации, применяемый различными группами пользователей: менеджерами, аналитиками, акционерами, инвесторами, кредиторами и др. Известно множество таких коэффициентов, поэтому для удобства разделим их на несколько групп:

• коэффициенты оценки движения капитала предприятия;

• коэффициенты деловой активности;

• коэффициенты структуры капитала;

• коэффициенты рентабельности и др.

К коэффициентам оценки движения капитала (активов) предприятия относят коэффициенты поступления, выбытия и использования.

1)

Коэффициент поступления всего капитала

=

![]()

показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования.

2)

Коэффициент поступления СК =

![]()

показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства.

3)Коэффициент

поступления ЗК =

![]()

показывает, какую часть заемного капитала от имеющегося на конец отчетного

периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства.

4)

Коэффициент использования СК =

![]()

показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности хозяйствующего субъекта.

5)

Коэффициент выбытия заемного капитала

=

![]()

показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности.

Коэффициенты деловой активности - позволяют проанализировать, насколько эффективно предприятие использует свой капитал. Как правило, к этой группе относятся различные коэффициенты оборачиваемости.

1)

Оборачиваемость собственного капитал

=

![]()

- исчисляемая в оборотах. Этот показатель характеризует различные аспекты деятельности:с коммерческой точки зрения он отражает либо излишки продаж, либо их недостаточность; с финансовой — скорость оборота вложенного капитала; с экономической — активность денежных средств, которыми рискует вкладчик.

2)

Оборачиваемость инвестиционного

капитала =

![]()

показывает число оборотов собственного и заемного капитала за выбранный интервал планирования.

3)

Коэффициент оборачиваемости кредиторской

задолженности =

![]() .

.

Показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты, выставленных ей счетов.

Коэффициенты оборачиваемости можно рассчитывать в днях. Для этого необходимо количество дней в году (366 или 365) разделить на рассчитанные выше коэффициенты оборачиваемости. Тогда мы узнаем, сколько в среднем дней требуется для осуществления одного оборота КЗ, ИК, СК и ЗК.

Коэффициенты структуры капитала - характеризуют степень защищенности интересов кредиторов и инвесторов. Они отражают способность предприятия погашать долгосрочную задолженность. Коэффициенты этой группы называются также коэффициентами платежеспособности.

1)

Коэффициент концентрации СК =

![]() Коэффициент

автономии

Коэффициент

автономии

характеризует долю собственного капитала в структуре капитала компании, а следовательно, соотношение интересов собственников предприятия и кредиторов.

В практике считается, что данный коэффициент желательно поддерживать на достаточно высоком уровне, поскольку в таком случае он свидетельствует о стабильной финансовой структуре средств, которой отдают предпочтение кредиторы. Оптимальное значение рассматриваемого показателя для предприятия является больше 0,5.

2)

Коэффициент концентрации ЗК или

финансовой зависимости=

![]()

выражает долю заемного капитала в общей сумме источников финансирования валюты баланса (ВБ). Оптимальное значение рассматриваемого показателя для предприятия является больше 0,5.

3)

Коэффициент соотношения ЗК и СК(леверидж)

=

![]()

характеризует степень зависимости организации от внешних займов (кредитов):

Он показывает, сколько заемных средств приходится на 1 руб. собственных. Чем выше этот коэффициент, тем больше займов у компании и тем рискованнее ситуация, которая может привести в конечном итоге к банкротству.

4)

Коэффициент финансирования =

![]() (≤1)

(≤1)

27.