- •2.Теория структуры капитала.

- •Платёжные системы

- •2)Организация межбанковских расчетов.

- •3)Виды банковских счетов для проведения расчетов, порядок их открытия, проведения операций, закрытия. Очередность платежей с банковского счета клиента.

- •4)Расчеты платежными требованиями и инкассовыми поручениями.

- •2)Страховые взносы в системе социального страхования рф: состав и назначение, порядок регулирования.

- •4)Организация и финансирование обязательного медицинского страхования в рф.

- •2)Слияния и поглощения на мировом биржевом рынке и Россия.

2)Слияния и поглощения на мировом биржевом рынке и Россия.

1 .1.

Слияния и поглощения. Сделками по

слияниям и поглощениям на рынке

корпоративного контроля (Mergers &

Acquisitions, M&А) называются сделки, которые

сопровождаются переходом прав

собственности и контроля над компанией

от прежних акционеров к новым. При этом

частное лицо или компания-покупатель

являются аутсайдерами по отношению к

компании-цели. Основное отличие сделок

по слияниям и поглощениям от сделок по

купле-продаже пакетов акций (интеграционных

сделок) со стороны частных лиц иили

институциональных инвесторов заключается

в размере приобретаемого пакета акций.

Если в первом случае речь идет о

приобретении крупного пакета акций,

позволяющего установить контроль над

компанией-целью (в России размер такого

пакета должен быть не менее 50% +1 акция),

то во втором случае размер приобретаемого

пакета существенно ниже. Следует

отличать сделки по слияниям и поглощениям

от консолидации пакета акций в руках

собственника-инсайдера. Подобного рода

сделки, как правило, проводятся за счет

скупки акций у мелких владельцев одним

из действующих собственников компании

и могут привести к установлению контроля

над ней с его стороны. Но они не являются

при этом поглощением компании. Одним

из отличительных признаков сделок по

слиянию и поглощению является увеличение

масштабов бизнеса нового собственника.

Поглощение предполагает приобретение

всей поглощаемой компании, ее частей

или же стратегическое участие в капитале

компании-цели. Слияние – это особая

форма поглощения, при которой обе

участвующие в процессе компании –

компания-цель и компания-покупатель

лишаются своей юридической самостоятельности

и на их месте образуется новое юридическое

лицо, которое может при этом сохранить

название одного из участников сделки.

Примером такого рода сделки может

служить слияние двух российских банков

АКБ «Анимабанк» и ОАО КБ «Инкасбанк».

«Инкасбанк» выступал в качестве цели

при проведении поглощения и прекратил

свое юридическое существование.

«Анимабанк», выступавший покупателем,

успешно провел сделку и также прекратил

свое существование. Вновь созданный в

результате сделки АКБ «Инкасбанк»

сохранил по решению собственников

наиболее узнаваемое название. Одной

из форм поглощения может выступать

присоединение поглощаемой компании к

компании покупателю. В результате

поглощаемая компания прекращает свое

существование. Примером такого рода

сделки является поглощение компанией

Coca-Cola компании Мултон. Отличительными

признаками поглощения, проводимого в

форме слияния или присоединения,

являются: – установление контроля над

приобретаемым бизнесом; – устранение

хозяйственной самостоятельности

приобретаемой компании; – устранение

юридической самостоятельности

приобретаемой компании; – устранение

договорных отношений с приобретаемой

компанией; – создание единой финансовой

структуры. Заметим, что большинство

сделок на рынке слияний и поглощений

как в мире, так и в России редко

заканчиваются описанным образом. Как

правило, поглощенная компания переходит

под контроль компании-покупателя,

сохраняя при этом юридическую

самостоятельность. В табл. 1. представлены

наиболее существенные параметры,

характеризующие содержательные отличия

сделок по поглощению и слиянию. 1.2.

Причины сделок по слиянию и поглощению.

Причинами сделок по слиянию и поглощению

служат цели, которые преследуют участники

сделки. Мотивы проведения сделок по

слиянию и поглощению с точки зрения

собственников бизнеса связаны с

ресурсами, которыми располагает

компания-инициатор сделки: – мотивы

сокращения оттока ресурсов (денежных

средств); – мотивы увеличения или

стабилизации притока ресурсов; –

нейтральные мотивы по отношению к

движению ресурсов. С позиций управленческого

подхода причины сделок по слиянию и

поглощению могут быть классифицированы

по направлениям деятельности компании

и перспективам ее дальнейшего развития:

– операционные мотивы; – финансовые

мотивы; – инвестиционные мотивы; –

стратегические мотивы. Наиболее внятный

мотив сделок по слиянию и поглощению

со стороны компании-покупателя – это

повышение стоимости компании за счет

расширения бизнеса. При этом могут

решаться самые разнообразные задачи:

– устранение конкурента (горизонтальная

интеграция); – выход за счет поглощаемой

компании на новые рынки (горизонтальная

и вертикальная интеграция); – диверсификация

бизнеса и уменьшение хозяйственных

рисков, смена вида деятельности, бизнеса

(сделки конгломератного типа); –

построение завершенного технологического

цикла производства продукции (вертикальная

интеграция); – экспроприация чужого

бизнеса (все предыдущие стратегии); –

отмывание доходов, полученных преступным

путем; – восстановление государственного

контроля в отрасли (при участии государства

в сделке). Увеличение доли рынка

достигается за счет увеличения объемов

производства в корпорации после

проведения сделки при горизонтальной

и вертикальной интеграции. В тех сегментах

рынка, где существовала ценовая

конкуренция между участниками сделки,

достигается более эффективная ценовая

политика. Иногда после завершения сделки

происходит ликвидация поглощенного

конкурента для устранения ценовой

конкуренции. Антимонопольное

законодательство ограничивает сделки

подобного рода, которые могут привести

к ограничению конкуренции. К числу

причин проведения сделок по слиянию и

поглощению следует отнести стремление

компании-покупателя получить

синергетический эффект. Синергетический

эффект – увеличение эффективности

компании, образовавшейся в результате

слияния, по сравнению с суммарной

эффективностью сливающихся компаний

до их объединения. Получение синергетического

эффекта достигается за счет роста

доходов и снижения издержек объединенной

компании, которые могут выражаться: –

в снижении транзакционных издержек за

счет перехода на внутренние цены между

компанией-целью и покупателем. Чаще

всего снижение достигается при

вертикальной интеграции, между компаниями

работающими в одной технологической

цепочке; – в экономии на постоянных

издержках за счет оптимизации

организационных структур и использования

современных технологий управления. Как

правило, участники сделки обладают

рядом схожих или дублирующих подразделений.

Создание единого подразделения, которое

будет работать в интересах двух компаний,

или передача его функций компании-инициатору

позволяет избежать дублирования. Чаще

всего к таким подразделениям относятся

бухгалтерия и финансовая служба, отдел

маркетинга и рекламы, отдел продаж.

Экономия на постоянных издержках темы

больше, чем выше их доля в расходах

участников сделки; – в достижении

финансовой синергии за счет оптимизации

финансовой структуры, налоговых платежей

и установления контроля над финансовыми

потоками компании-цели. Достаточно

часто компания-инициатор сделки работает

в высокодоходной отрасли экономики

(нефтегазовый сектор, металлургия и

горнодобывающая отрасль) и имеет

избыточные денежные потоки. При проведении

сделок конгломератного или иного типа

такой компанией происходит перераспределение

избыточной ликвидности в пользу других

эффективных видов деятельности, что

позволяет добиться внутренней

диверсификации капитала в корпорации;

– в использовании более совершенных

технологий производства продукции и

т.п. Наконец, еще одной причиной подобных

сделок в России следует считать поглощение

путем «отъема» собственности с целью

последующей продажи и получения

сверхприбыли, т.н. рейдерство. Целями

поглощаемой компании при проведении

сделки поглощения в любой ее форме

является получение так называемой

премии поглощения. Премия поглощения

представляет собой разницу между ценой

выкупа одной акции при проведении сделки

поглощения и текущей рыночной ценой

этой акции на момент выдвижения

кампанией-покупателем предложения на

покупку (тендерного предложения). Чем

выше премия поглощения, тем больше

вероятность того, что компания-цель

ответит согласием на тендерное предложение

компании-покупателя. Однако согласие

поглощаемой компании нельзя считать

критерием успешности сделки. 1.4.

Российский рынок слияний и поглощений.

Отечественный рынок слияний и поглощений

является одним из наиболее быстро

развивающихся сегментов мирового рынка,

хотя его доля в мировом рынке остается

на уровне 1,5%–2%. При этом, за период

2004–2006 гг. доля российского рынка слияний

и поглощений в мировом рынке сократилась

с 2,45% до 1,5%, что можно объяснить завершением

периода стагнации на мировом рынке и

активизацией процессов слияний и

поглощений в ряде регионов. Рост мирового

рынка слияний и поглощений за период

2005–2006 гг. составил порядка 30% и достиг

объема в 3,8 трлн.дол. При этом 1,7 трлн.

долл. или 45% – вклад США в мировой рынок

M&A. Такие же масштабы демонстрирует

и европейский рынок. По объемам российский

рынок сопоставим с рынком Центральной

и Восточной Европы – в 2005 г. он составил

75% рынка Центральной и Восточной Европы.

Общий объем отечественного рынка

слияний и поглощений по экспертным

оценкам составил в 2006 г. 63,6 млрд. долл.

или 6,5% ВВП и продемонстрировал рост в

57% к уровню 2005 г.(«Отчет по рынку M&A в

России за 2006 год», KPMG, 2007) На российском

рынке наблюдаются качественные изменения:

средняя стоимость сделки увеличилась

за указанный период с 80 до 89 млн.долл.

При этом 107 сделок (около13% от общего

числа) в 2006 г. имели стоимость более 100

млн. долл. В тоже время наблюдается рост

активности малых и средних компаний на

рынке M&A. Рост отечественного рынка

слияний и поглощений происходит на фоне

его сохраняющейся высокой сырьевой

ориентации. Если основным объектом

инвестирования на мировом рынке являются

финансовый сектор, сектора высоких

технологий, недвижимости, то в России

ситуация несколько иная. Наибольший

объем сделок по слияниям и поглощениям

наблюдается в нефтегазовом секторе,

металлургии и горнодобывающей отрасли.

Так, на нефтегазовый сектор в 2006 г.

приходилось порядка 30% от общей стоимости

сделок M&A (годом ранее – 66,2%), на

металлургию и горнодобывающую отрасль

– 28,6% (против 12,7%). Именно эти отрасли

демонстрируют наибольший рост

капитализации и наиболее привлекательны

для проведения слияний и поглощений. В

тоже время можно отметить положительную

тенденцию, сложившуюся на рынке к 2006

г.: увеличении долей потребительского

сектора с 9,4% до 13%, финансового – с 2,5%

до 7,1%. Россия также является довольно

перспективным и привлекательным объектом

инвестирования средств иностранных

инвесторов, которые в 2006 г. купили

компаний в России и других активов на

сумму, составляющую 18% всего отечественного

рынка слияний и поглощений. Иностранных

инвесторов в России интересует, в первую

очередь банковский сектор (9 сделок на

1,8 млрд. долл.), лесопромышленный комплекс

(1 сделка на 650 млн. долл.). Иностранные

компании не проявляли высокой активности

в нефтегазовом секторе в силу ограничения

их доступа на этот рынок. Крупнейшие

российские корпорации приобретают все

большее количество активов за рубежом.

Так в 2006 г. российскими компаниями было

совершено 54 сделки по приобретению

активов зарубежных компаний на общую

сумму 10 млрд. долл. Некоторые стремятся

расширить ресурсную базу (пример), другие

– получить выход на новые рынки для

обеспечения дальнейшего роста, в том

числе и на рынки стран СНГ (пример).

Заметим, что объем рынка зарубежных

приобретений российскими корпорациями

мог бы быть существенно больше, если бы

под различными предлогами, в первую

очередь политическими, нашим ведущим

корпорациям не мешали бы проводить

такие сделки (Северсталь– Arcelor). Еще

одна особенность российского рынка

слияний и поглощений касается размера

приобретаемого пакета акций. Этот размер

– чрезвычайно высок. Так, 22% стоимостного

и 33% количественного объема сделок в

2006 г. проведены в форме приобретения

100% пакета акций. При этом 2,2% стоимостного

и 3,1% количественного объема рынка

приходится на приобретение акций

менеджментом корпораций. Следует

отметить и активизацию роли государства

на рынке слияний и поглощений, вызванную

стремлением вернуть стратегические

предприятия под свой контроль, утраченный

во время приватизации. Привести примеры.

Российский рынок слияний и поглощений

имеет два существенных отличия от

развитых западных рынков. Во-первых,

специфика российского рынка заключается

в том, что абсолютное большинство сделок

M&A совершается вне фондового рынка.

Это объясняется высоким уровнем

концентрации собственности в российских

корпорациях. Более чем на 40% российских

корпораций есть хотя бы один акционер,

владеющий контрольным пакетом акций.

При этом на российском фондовом рынке

не обращаются контрольные пакеты акций.

Второй существенный момент состоит в

том, что отечественный рынок M&A – это

рынок супермажоритарных пакетов акций,

в результате сделок с которыми происходит

продажа бизнеса. Решение при этом, как

правило, принимает только один человек

– хозяин. В сделки слияния и поглощения

практически не включены советы директоров,

фактически отсутствует акционерная

демократия.

.1.

Слияния и поглощения. Сделками по

слияниям и поглощениям на рынке

корпоративного контроля (Mergers &

Acquisitions, M&А) называются сделки, которые

сопровождаются переходом прав

собственности и контроля над компанией

от прежних акционеров к новым. При этом

частное лицо или компания-покупатель

являются аутсайдерами по отношению к

компании-цели. Основное отличие сделок

по слияниям и поглощениям от сделок по

купле-продаже пакетов акций (интеграционных

сделок) со стороны частных лиц иили

институциональных инвесторов заключается

в размере приобретаемого пакета акций.

Если в первом случае речь идет о

приобретении крупного пакета акций,

позволяющего установить контроль над

компанией-целью (в России размер такого

пакета должен быть не менее 50% +1 акция),

то во втором случае размер приобретаемого

пакета существенно ниже. Следует

отличать сделки по слияниям и поглощениям

от консолидации пакета акций в руках

собственника-инсайдера. Подобного рода

сделки, как правило, проводятся за счет

скупки акций у мелких владельцев одним

из действующих собственников компании

и могут привести к установлению контроля

над ней с его стороны. Но они не являются

при этом поглощением компании. Одним

из отличительных признаков сделок по

слиянию и поглощению является увеличение

масштабов бизнеса нового собственника.

Поглощение предполагает приобретение

всей поглощаемой компании, ее частей

или же стратегическое участие в капитале

компании-цели. Слияние – это особая

форма поглощения, при которой обе

участвующие в процессе компании –

компания-цель и компания-покупатель

лишаются своей юридической самостоятельности

и на их месте образуется новое юридическое

лицо, которое может при этом сохранить

название одного из участников сделки.

Примером такого рода сделки может

служить слияние двух российских банков

АКБ «Анимабанк» и ОАО КБ «Инкасбанк».

«Инкасбанк» выступал в качестве цели

при проведении поглощения и прекратил

свое юридическое существование.

«Анимабанк», выступавший покупателем,

успешно провел сделку и также прекратил

свое существование. Вновь созданный в

результате сделки АКБ «Инкасбанк»

сохранил по решению собственников

наиболее узнаваемое название. Одной

из форм поглощения может выступать

присоединение поглощаемой компании к

компании покупателю. В результате

поглощаемая компания прекращает свое

существование. Примером такого рода

сделки является поглощение компанией

Coca-Cola компании Мултон. Отличительными

признаками поглощения, проводимого в

форме слияния или присоединения,

являются: – установление контроля над

приобретаемым бизнесом; – устранение

хозяйственной самостоятельности

приобретаемой компании; – устранение

юридической самостоятельности

приобретаемой компании; – устранение

договорных отношений с приобретаемой

компанией; – создание единой финансовой

структуры. Заметим, что большинство

сделок на рынке слияний и поглощений

как в мире, так и в России редко

заканчиваются описанным образом. Как

правило, поглощенная компания переходит

под контроль компании-покупателя,

сохраняя при этом юридическую

самостоятельность. В табл. 1. представлены

наиболее существенные параметры,

характеризующие содержательные отличия

сделок по поглощению и слиянию. 1.2.

Причины сделок по слиянию и поглощению.

Причинами сделок по слиянию и поглощению

служат цели, которые преследуют участники

сделки. Мотивы проведения сделок по

слиянию и поглощению с точки зрения

собственников бизнеса связаны с

ресурсами, которыми располагает

компания-инициатор сделки: – мотивы

сокращения оттока ресурсов (денежных

средств); – мотивы увеличения или

стабилизации притока ресурсов; –

нейтральные мотивы по отношению к

движению ресурсов. С позиций управленческого

подхода причины сделок по слиянию и

поглощению могут быть классифицированы

по направлениям деятельности компании

и перспективам ее дальнейшего развития:

– операционные мотивы; – финансовые

мотивы; – инвестиционные мотивы; –

стратегические мотивы. Наиболее внятный

мотив сделок по слиянию и поглощению

со стороны компании-покупателя – это

повышение стоимости компании за счет

расширения бизнеса. При этом могут

решаться самые разнообразные задачи:

– устранение конкурента (горизонтальная

интеграция); – выход за счет поглощаемой

компании на новые рынки (горизонтальная

и вертикальная интеграция); – диверсификация

бизнеса и уменьшение хозяйственных

рисков, смена вида деятельности, бизнеса

(сделки конгломератного типа); –

построение завершенного технологического

цикла производства продукции (вертикальная

интеграция); – экспроприация чужого

бизнеса (все предыдущие стратегии); –

отмывание доходов, полученных преступным

путем; – восстановление государственного

контроля в отрасли (при участии государства

в сделке). Увеличение доли рынка

достигается за счет увеличения объемов

производства в корпорации после

проведения сделки при горизонтальной

и вертикальной интеграции. В тех сегментах

рынка, где существовала ценовая

конкуренция между участниками сделки,

достигается более эффективная ценовая

политика. Иногда после завершения сделки

происходит ликвидация поглощенного

конкурента для устранения ценовой

конкуренции. Антимонопольное

законодательство ограничивает сделки

подобного рода, которые могут привести

к ограничению конкуренции. К числу

причин проведения сделок по слиянию и

поглощению следует отнести стремление

компании-покупателя получить

синергетический эффект. Синергетический

эффект – увеличение эффективности

компании, образовавшейся в результате

слияния, по сравнению с суммарной

эффективностью сливающихся компаний

до их объединения. Получение синергетического

эффекта достигается за счет роста

доходов и снижения издержек объединенной

компании, которые могут выражаться: –

в снижении транзакционных издержек за

счет перехода на внутренние цены между

компанией-целью и покупателем. Чаще

всего снижение достигается при

вертикальной интеграции, между компаниями

работающими в одной технологической

цепочке; – в экономии на постоянных

издержках за счет оптимизации

организационных структур и использования

современных технологий управления. Как

правило, участники сделки обладают

рядом схожих или дублирующих подразделений.

Создание единого подразделения, которое

будет работать в интересах двух компаний,

или передача его функций компании-инициатору

позволяет избежать дублирования. Чаще

всего к таким подразделениям относятся

бухгалтерия и финансовая служба, отдел

маркетинга и рекламы, отдел продаж.

Экономия на постоянных издержках темы

больше, чем выше их доля в расходах

участников сделки; – в достижении

финансовой синергии за счет оптимизации

финансовой структуры, налоговых платежей

и установления контроля над финансовыми

потоками компании-цели. Достаточно

часто компания-инициатор сделки работает

в высокодоходной отрасли экономики

(нефтегазовый сектор, металлургия и

горнодобывающая отрасль) и имеет

избыточные денежные потоки. При проведении

сделок конгломератного или иного типа

такой компанией происходит перераспределение

избыточной ликвидности в пользу других

эффективных видов деятельности, что

позволяет добиться внутренней

диверсификации капитала в корпорации;

– в использовании более совершенных

технологий производства продукции и

т.п. Наконец, еще одной причиной подобных

сделок в России следует считать поглощение

путем «отъема» собственности с целью

последующей продажи и получения

сверхприбыли, т.н. рейдерство. Целями

поглощаемой компании при проведении

сделки поглощения в любой ее форме

является получение так называемой

премии поглощения. Премия поглощения

представляет собой разницу между ценой

выкупа одной акции при проведении сделки

поглощения и текущей рыночной ценой

этой акции на момент выдвижения

кампанией-покупателем предложения на

покупку (тендерного предложения). Чем

выше премия поглощения, тем больше

вероятность того, что компания-цель

ответит согласием на тендерное предложение

компании-покупателя. Однако согласие

поглощаемой компании нельзя считать

критерием успешности сделки. 1.4.

Российский рынок слияний и поглощений.

Отечественный рынок слияний и поглощений

является одним из наиболее быстро

развивающихся сегментов мирового рынка,

хотя его доля в мировом рынке остается

на уровне 1,5%–2%. При этом, за период

2004–2006 гг. доля российского рынка слияний

и поглощений в мировом рынке сократилась

с 2,45% до 1,5%, что можно объяснить завершением

периода стагнации на мировом рынке и

активизацией процессов слияний и

поглощений в ряде регионов. Рост мирового

рынка слияний и поглощений за период

2005–2006 гг. составил порядка 30% и достиг

объема в 3,8 трлн.дол. При этом 1,7 трлн.

долл. или 45% – вклад США в мировой рынок

M&A. Такие же масштабы демонстрирует

и европейский рынок. По объемам российский

рынок сопоставим с рынком Центральной

и Восточной Европы – в 2005 г. он составил

75% рынка Центральной и Восточной Европы.

Общий объем отечественного рынка

слияний и поглощений по экспертным

оценкам составил в 2006 г. 63,6 млрд. долл.

или 6,5% ВВП и продемонстрировал рост в

57% к уровню 2005 г.(«Отчет по рынку M&A в

России за 2006 год», KPMG, 2007) На российском

рынке наблюдаются качественные изменения:

средняя стоимость сделки увеличилась

за указанный период с 80 до 89 млн.долл.

При этом 107 сделок (около13% от общего

числа) в 2006 г. имели стоимость более 100

млн. долл. В тоже время наблюдается рост

активности малых и средних компаний на

рынке M&A. Рост отечественного рынка

слияний и поглощений происходит на фоне

его сохраняющейся высокой сырьевой

ориентации. Если основным объектом

инвестирования на мировом рынке являются

финансовый сектор, сектора высоких

технологий, недвижимости, то в России

ситуация несколько иная. Наибольший

объем сделок по слияниям и поглощениям

наблюдается в нефтегазовом секторе,

металлургии и горнодобывающей отрасли.

Так, на нефтегазовый сектор в 2006 г.

приходилось порядка 30% от общей стоимости

сделок M&A (годом ранее – 66,2%), на

металлургию и горнодобывающую отрасль

– 28,6% (против 12,7%). Именно эти отрасли

демонстрируют наибольший рост

капитализации и наиболее привлекательны

для проведения слияний и поглощений. В

тоже время можно отметить положительную

тенденцию, сложившуюся на рынке к 2006

г.: увеличении долей потребительского

сектора с 9,4% до 13%, финансового – с 2,5%

до 7,1%. Россия также является довольно

перспективным и привлекательным объектом

инвестирования средств иностранных

инвесторов, которые в 2006 г. купили

компаний в России и других активов на

сумму, составляющую 18% всего отечественного

рынка слияний и поглощений. Иностранных

инвесторов в России интересует, в первую

очередь банковский сектор (9 сделок на

1,8 млрд. долл.), лесопромышленный комплекс

(1 сделка на 650 млн. долл.). Иностранные

компании не проявляли высокой активности

в нефтегазовом секторе в силу ограничения

их доступа на этот рынок. Крупнейшие

российские корпорации приобретают все

большее количество активов за рубежом.

Так в 2006 г. российскими компаниями было

совершено 54 сделки по приобретению

активов зарубежных компаний на общую

сумму 10 млрд. долл. Некоторые стремятся

расширить ресурсную базу (пример), другие

– получить выход на новые рынки для

обеспечения дальнейшего роста, в том

числе и на рынки стран СНГ (пример).

Заметим, что объем рынка зарубежных

приобретений российскими корпорациями

мог бы быть существенно больше, если бы

под различными предлогами, в первую

очередь политическими, нашим ведущим

корпорациям не мешали бы проводить

такие сделки (Северсталь– Arcelor). Еще

одна особенность российского рынка

слияний и поглощений касается размера

приобретаемого пакета акций. Этот размер

– чрезвычайно высок. Так, 22% стоимостного

и 33% количественного объема сделок в

2006 г. проведены в форме приобретения

100% пакета акций. При этом 2,2% стоимостного

и 3,1% количественного объема рынка

приходится на приобретение акций

менеджментом корпораций. Следует

отметить и активизацию роли государства

на рынке слияний и поглощений, вызванную

стремлением вернуть стратегические

предприятия под свой контроль, утраченный

во время приватизации. Привести примеры.

Российский рынок слияний и поглощений

имеет два существенных отличия от

развитых западных рынков. Во-первых,

специфика российского рынка заключается

в том, что абсолютное большинство сделок

M&A совершается вне фондового рынка.

Это объясняется высоким уровнем

концентрации собственности в российских

корпорациях. Более чем на 40% российских

корпораций есть хотя бы один акционер,

владеющий контрольным пакетом акций.

При этом на российском фондовом рынке

не обращаются контрольные пакеты акций.

Второй существенный момент состоит в

том, что отечественный рынок M&A – это

рынок супермажоритарных пакетов акций,

в результате сделок с которыми происходит

продажа бизнеса. Решение при этом, как

правило, принимает только один человек

– хозяин. В сделки слияния и поглощения

практически не включены советы директоров,

фактически отсутствует акционерная

демократия.

3)Фондовые индексы. Мировой опыт и российская действительность.

Фондовый индекс — составной показатель изменения цен определённой группы ценных бумаг — «индексной корзины». Как правило, абсолютные значения индексов не важны. Большее значение имеют изменения индекса с течением времени, поскольку они позволяют судить об общем направлении движения рынка, даже в тех случаях, когда цены акций внутри «индексной корзины» изменяются разнонаправлено. В зависимости от выборки показателей, фондовый индекс может отражать поведение какой-то группы ценных бумаг (или других активов) или рынка (сектора рынка) в целом. Зачастую фондовые индексы являются основой одноимённых производных финансовых инструментов, которые используются для инвестиционных и спекулятивных целей. Согласно данным агентства Dow Jones & Co. Inc., на конец 2003 года в мире насчитывалось 2315 фондовых индексов. В конце названия фондовых индексов может стоять цифра, отображающая число акционерных компаний, на основании которых рассчитывается индекс: CAC 40, Nikkei 225, S&P 500. Фондовый индекс - показатель состояния и динамики рынка ценных бумаг. Через сопоставление текущего значения индекса с его предыдущими значениями можно оценить поведение рынка, его реакцию на те или иные изменения макроэкономической ситуации, различные корпоративные события (слияния, поглощения, дробления акций, отставки и назначения ведущих менеджеров), спекулятивные процессы. В зависимости от того, какие ценные бумаги составляют выборку, используемую при расчете индекса, он может характеризовать рынок в целом, рынок определенного класса ценных бумаг (государственные обязательства, корпоративные облигации, акции и т. п.), отраслевой рынок (ценные бумаги компаний одной отрасли: телекоммуникации, транспорт, страхование, Интернет-сектор и т. п.). Сравнение динамики различных индексов может показать, какие сектора экономики развиваются самыми быстрыми темпами. Индекс может представлять национальный фондовый рынок в целом или определенную торговую площадку на этом рынке (например, индекс фондовой биржи). Фондовые индексы рассчитываются и публикуются различными организациями, чаще всего информационными или рейтинговыми агентствами и фондовыми биржами. Методика определения фондовых индексов. Чтобы фондовый индекс адекватно отражал процессы, происходящие на рынке ценных бумаг, и как можно меньше зависел от субъективных факторов, таких, как манипулирование ценами отдельных финансовых инструментов, корпоративная политика компаний-эмитентов, включающая новые эмиссии, дробление или консолидацию акций, выпуск варрантов и т.п., необходимо применять правильные и обоснованные методики расчета фондовых индексов. Кроме того, понимание методики расчета индекса необходимо для правильной интерпретации его изменений. При определении методики вычисления фондовых индексов необходимо рассмотреть следующие вопросы: • формулы вычисления фондовых индексов; • достоверность и полнота информации, используемой при расчете фондовых индексов; • порядок корректировки расчетной формулы, необходимость которой вызвана теми или иными корпоративными событиями, изменением рыночных условий. Методы расчета фондовых индексов. Существует четыре основных метода расчета фондовых индексов: 1. Метод вычисления невзвешенного среднего арифметического. Эта формула используется при расчете среднего промышленного индекса Доу-Джонса (Dow Jones Industrial Average). 2. Метод вычисления взвешенного среднего арифметического с использованием различных способов взвешивания: - взвешивание по цене акций в выборке; - взвешивание по стоимости выборки; - взвешивание путем приравнивания весов акций компаний; Данная методика используется для вычисления среднего индекса рейтингового агентства Standard & Poor's (S&P 500). 3. Метод вычисления невзвешенного среднего геометрического. По этой формуле рассчитывается старейший фондовый индекс Великобритании ФТ-30 (FT-30 Share Index, Financial Times Industrial Ordinary Index), который стал публиковаться с 1935 г. 4. Метод вычисления взвешенного среднего геометрического. Эта формула применяется для расчета композитного индекса Value Line Composite Average, используемого на фондом рынке США.

Требования к информации, используемой при вычислении фондовых индексов. Любая формула будет бесполезна, если в нее будут вводиться недостоверные или неполные данные. Для обоснованного использования в расчетах информация должна отвечать следующим критериям: • размер выборки. Желательно использовать при расчете индекса достаточно большое число компаний, что позволяет уменьшить вероятность влияния на конечный результат случайных отклонений стоимости ценных бумаг отдельных компаний относительно среднего рыночного значения. • репрезентативность выборки. Перечень компаний, ценные бумаги которых входят в состав, например, отраслевого индекса, должен быть достаточно полным для того, чтобы индекс адекватно отражал состояние определенного сегмента экономики. Кроме того, чтобы изменения индекса правильно отражали изменения, происходящие на рынке, распределение эмитентов по размеру капитализации и отраслевой принадлежности должно соответствовать распределению на рынке в целом. Использование компьютеров позволило начать расчет индекса по всем акциям, торгуемым на том или ином рынке, не прибегая к некоторой выборке. • вес. Желательно, чтобы стоимость ценных бумаг, входящих в индекс, имела свой вес, пропорциональный их влиянию на фондовый рынок в целом. • объективность финансовой информации. Следует учитывать, что фондовый индекс рассчитывается на основе открыто сообщаемых сведений об изменении цен на финансовые инструменты. Большинство индексов рассчитывается в течение торгового дня, причем их обновленные значения появляются через короткие промежутки времени. Корректировка индексов. Методика расчета индекса может время от времени меняться, что связано главным образом с различными корпоративными событиями, переживаемыми компаниями, ценные бумаги которых входят в состав индекса. Изменения могут касаться и перечня ценных бумаг, участвующих в расчете индекса. Чем большую историю имеет фондовый индекс, тем большую ценность он представляет для прогнозирования будущей реакции рынка на те или иные события на основе его прошлого поведения. Но ситуация на рынке постоянно меняется - слияния и поглощение, банкротства старых компаний и появление новых, стремительно наращивающих свою капитализацию. Поэтому периодически появляется необходимость внести изменения в выборку, на основе которой рассчитывается индекс. Если такие корректировки осуществлять редко, есть опасность, что индекс начнет отставать от развития рынка, если к корректировкам прибегать слишком часто - индекс начнет "терять" историю и, сохраняя прежнее название, отражать изменения уже другого сектора рынка.

4)Технический и фундаментальный анализ на рынке ценных бумаг: особенности и различия.

Технический анализ. С помощью технического анализа прогнозируется изменение цен в будущем на основе анализа изменений цен в прошлом. В его основе лежит анализ временных рядов цен, чаще всего графиков с различными таймфреймами. Кроме того, используется информация об объемах торгов и другие важные статистические данные. В техническом анализе применяются разнообразные инструменты и методы, но все они основаны на одном общем предположении: анализируя временные ряды посредством выделения трендов, возможно спрогнозировать поведение цен в будущем. К примерам технического анализа можно отнести свечной анализ. «Японские свечи» - самый распространенный на сегодня вид отображения графиков цен на фондовом рынке, а построение и анализ их комбинаций бывает очень эффективным. Модели японских свечей бывают двух групп: модели разворота и модели продолжения тенденции. Основные разворотные комбинации японских свечей: «перевернутый молот», «бычье поглощение», «молот», «утренняя звезда», «падающая звезда», «медвежье поглощение», «повешенный». К основным комбинациям продолжения относятся «окна», «разрывы тасуки». Однако на российском фондовом рынке применение свечного анализа ограничено, чаще всего используется небольшое количество свечных комбинаций. Кроме того, применяются еще и такие инструменты, как индикаторы и осцилляторы. Технические индикаторы представляют собой определенное усреднение параметра цены, на основе которого можно предположить тенденцию движения цены в будущем. Осцилляторы в свою очередь используются, как правило, когда цена двигается в пределах сравнительно узкого «рыночного коридора» («боковика»). Среди наиболее известных и часто используемых индикаторов и осцилляторов - RSI, MACD, Momentum, Stochastics, ADX. Трейдер проводит технический анализ, чтобы определить наилучшие условия для открытия позиции на рынке, то есть покупки и продажи акций. Изучая поведение фондового рынка в целом и динамику конкретных акций, трейдеры обычно предполагают, куда пойдут котировки дальше. Но на практике часто незначительные колебания цен не могут свидетельствовать о трендах. Требуется анализ общей ситуации на рынке, состояния дел эмитента, а также опыт, полученный от анализа поведения акций похожих компаний в прошлом. Фундаментальный анализ. Фундаментальный анализ применяется для исследования финансово-экономического состояния отраслей, отдельных компаний и их инвестиционной привлекательности. Компании привлекательны, если их акции устойчивы в долгосрочной перспективе, а у самих компаний есть потенциал развития. Фундаментальный анализ используется для определения с большой степенью достоверности реальной или "справедливой" стоимости ценных бумаг. При фундаментальном анализе проводится более глубокое изучение финансово-хозяйственного состояния компаний, перспектив ее развития, документов, которые компания публикует о себе. Для определения "справедливой" стоимости акции чаще всего применяются два основных метода: сравнение с аналогичными предприятиями и метод дисконтированных денежных потоков (DCF). Первый метод оценки основан на сравнении с аналогичными предприятиями, в отношении которых имеется информация о ценах сделок с ними или рыночной стоимости их акций. Второй - на предположении, что стоимость предприятия определяется на основе прогноза денежных потоков, которые организация может получить в будущем. В чем разница и когда нужно применять? Фундаментальный анализ, таким образом, позволяет понять, недооценены или переоценены в данный момент акции той или иной компании, то есть нужно ли их сейчас включать в свой долгосрочный инвестпортфель. А технический анализ позволяет определять лучший момент для заключения сделок. Фундаментальный больше используется при долгосрочных инвестициях, тогда как технический - для кратковременных спекулятивных сделок на рынке. На практике часто применяется сочетание этих двух методов. Эти методы хорошо дополняют друг друга, и одновременное их применение позволяет получить полное представление и понимание общей рыночной картины и наиболее точно просчитывать дальнейшее направление движения цены. Однако фундаментальный анализ менее популярен, поскольку используется при долгосрочном инвестировании либо при определении наиболее привлекательного для инвестирования актива. В последнее время фундаментальный анализ на фондовом рынке постепенно отходит на второй план. «Виртуальная» экономика значительно оторвалась от реальной. После кризиса 2008 года рынки росли вопреки сложной ситуации в реальном секторе экономики и слабым макроэкономическим показателям. И стоимость акций компаний и предприятий, котирующихся на бирже, сейчас больше зависит не от эффективности работы руководства и менеджмента организации, а от протекающих в мировой финансовой сфере процессов.

5)Развитие фондового рынка и проблемы национальной безопасности России

Сегодня фондовый рынок России относится к развивающимся фондовым рынкам, но при этом за последнее время он набрал хорошие обороты. Во многих случаях еще лучшее развитие становится невозможным из-за проблем развития фондового рынка России. В первую очередь проблемой является то, что многие участники фондовой биржи не до конца понимают возможностей заключения сделок разными способами, слабо разбираются в видах операций на фондовом рынке. Кроме того, очень часто получается, что участники сделок имеют низкую инвестиционную культуру. Из-за этого фактора капитализация фондового рынка не возрастает в быстром темпе. Проблемой развития фондового рынка России также является законодательство, которое не отражает все положения работы инвесторов и участников биржи. Сегодня законодательная база более развита, но вначале истории российского фондового рынка отсутствовала. В результате этого даже сейчас проблемой развития фондового рынка России является наличие спекулянтства на биржах. Данное явление постепенно ликвидируется, но даже сегодня оно часто напоминает о себе. Не менее существенной проблемой развития фондового рынка России является то, что существуют всего два монополиста на рынке – Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС). В результате этого получается, что другие инвесторы не имеют возможности подступиться к инвестициям и акциям. Эта проблема существует с начала основания российского фондового рынка. Монополисты скупают акции оптом и получают на этом прибыло, остальные же н могут позволить себе таких генеральных закупок. Многие мелкие компании не рискуют выводить свои акции на фондовый рынок только потому, что в результате оптовых закупок, компания может незаметно слиться с другой, более крупной компанией. И проблемой развития фондового рынка в России становится неразвитый операционный механизм фондовой биржи. Для искоренения этой проблемы необходимо провести ряд законодательных мер и активно внедрять его в жизнь. Часто проблемой также становится невозможность управления финансовыми рисками. Как правило, европейские фондовые биржи имеют своеобразные страховые компании на фондовом рынке и все риски ведения сделок не значительны. Часто гарантом отсутствия риска становится и особый механизм заключения сделок, поскольку культура населения и инвесторов позволяет сделать эту систему более отлаженной. Пока в России недостаточность образования становится причиной возникновения проблем развития фондового рынка в России. Нельзя и не отрицать перспективы развития российского фондового рынка, но преобразования станут возможными только в случае искоренения всех проблем. Цели, задачи и результаты развития финансового рынка на период до 2020 года. Целью настоящей Стратегии является формирование конкурентоспособного самостоятельного финансового центра. До 2020 года необходимо решить следующие задачи развития финансового рынка: 1)повышение емкости и прозрачности финансового рынка; 2) обеспечение эффективности рыночной инфраструктуры; 3)формирование благоприятного налогового климата для его участников; 4) совершенствование правового регулирования на финансовом рынке. В рамках решения задачи по повышению емкости и прозрачности российского финансового рынка потребуется:1)внедрение механизмов, обеспечивающих участие многочисленных розничных инвесторов на финансовом рынке и защиту их инвестиций; расширение спектра производных финансовых инструментов и укрепление нормативной правовой базы срочного рынка; 2)создание возможности для секьюритизации широкого круга активов; 3)повышение уровня информированности граждан о возможностях инвестирования сбережений на финансовом рынке. В рамках решения задачи по обеспечению эффективности инфраструктуры финансового рынка предусматривается: 1) унификация регулирования всех сегментов организованного финансового рынка; 2)создание нормативно-правовых и организационных условий для возможности консолидации биржевой и расчетно-депозитарной инфраструктуры; 3)создание четких правовых рамок осуществления клиринга обязательств, формирования и капитализации клиринговых организаций финансового рынка, а также функционирования института центрального контрагента; 4)повышение уровня предоставления услуг по учету прав собственности на ценные бумаги и иные финансовые инструменты. Задача по формированию благоприятного налогового климата для участников финансового рынка должна найти отражение в основных направлениях налоговой политики на 2010 год и на плановый период 2011 и 2012 годов. В этой связи следует предусмотреть изменение налогового законодательства Российской Федерации по следующим направлениям:1)совершенствование режима налогообложения услуг, предоставляемых участниками финансового рынка, а также операций с финансовыми инструментами налогом на добавленную стоимость; 2)совершенствование режима налогообложения налогом на прибыль организаций, являющихся участниками финансового рынка; 3)совершенствование налогообложения доходов физических лиц, получаемых от операций с финансовыми инструментами. В целях реализации задачи по совершенствованию правового регулирования на финансовом рынке необходимо: 1)повышение эффективности регулирования финансового рынка путем развития системы пруденциального надзора в отношении участников финансового рынка, унификации принципов и стандартов деятельности участников финансового рынка, а также взаимодействия государственных органов с саморегулируемыми организациями; 2)снижение административных барьеров и упрощение процедур государственной регистрации выпусков ценных бумаг; 3)обеспечение эффективной системы раскрытия информации на финансовом рынке; 4)развитие и совершенствование корпоративного управления; 5)принятие действенных мер по предупреждению и пресечению недобросовестной деятельности на финансовом рынке. Развитие Российского фондового рынка. Формирование фондового рынка в России повлекло за собой возникновение, связанных с этим процессом, многочисленных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг. В данном разрезе возможно выделить следующие ключевые проблемы развития российского фондового рынка, которые требуют первоочередного решения. А)Преодоление негативно влияющих внешних факторов, т.е. хозяйственного кризиса, политической и социальной нестабильности. Б)Целевая переориентация рынка ценных бумаг с первоочередного обслуживания финансовых запросов государства и перераспределения крупных пакетов акций на выполнение своей главной функции - направление свободных денежных ресурсов на цели восстановления и развития производства в России. В)Улучшение качественных характеристик рынка: 1)наращивание объемов и переход в категорию классифицируемых рынков ценных бумаг (для того, чтобы российский рынок был отнесен к разряду развивающихся, размер капитализации рынка акций в процентах к номинальной стоимости ВВП должен достигнуть 30-40%, т.е. увеличиться в 10-15 раз), что невозможно без укрупнения и рекапитализации фондового рынка; 2) пресечение обращения на рынке суррогатов ценных бумаг и незаконной профессиональной деятельности (контроль за данным процессом должны взять на себя как государственные, так и саморегулируемые организации). Г) Повышение роли государства на фондовом рынке, для чего необходимо: 1) создание государственной долгосрочной концепции и политики действий в области восстановления рынка ценных бумаг и его текущего регулирования (окончательный выбор модели фондового рынка (в настоящее время преобладает ориентация на фондовый рынок США), а также определение доли источников финансирования хозяйства и бюджета за счет выпуска ценных бумаг); 2) формирование согласованной системы государственного регулирования фондового рынка для преодоления раздробленности и пересечения функций многих государственных органов; 3)формирование сильной Комиссии по ценным бумагам и фондовому рынку, которая сможет объединить ресурсы государства и частного сектора на цели создания рынка ценных бумаг; 4)ускоренное создание жесткой регулятивной инфраструктуры рынка и ее правовой базы для ограничения рисков инвесторов; 5)создание системы отчетности и публикации макро- и микроэкономической информации о состоянии рынка ценных бумаг; 6)формирование активно действующей системы контроля за небанковскими инвестиционными институтами; 7)государственная поддержка образования в области фондового рынка; 8)преодоление опережающего развития рынка государственных ценных бумаг,которое переключает большую часть денежных ресурсов на обслуживание непроизводительных расходов государства, сокращая поступление средств в производство. Д)Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь. Е)Опережающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов. Ё)Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий (характеризующих отдельные отрасли как объекты инвестиций), создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п. Ж)Реализация принципа представительства и консолидации регионов посредством: 1)создания консультативного органа, объединяющего представителей государственных органов, банков, небанковских инвестиционных институтов, регионов и публики; 2) передачи части прав по регулированию рынка регионам; 3) введения представителей публики в состав директоратов регулятивных органов государства, саморегулируемых организаций, фондовых бирж; 4) государственной поддержки саморегулируемых организаций; создания системы экспертной поддержки и научного обслуживания рынка (экспертные советы ученых и т.п.). Несмотря на многие проблемы, с которыми столкнулся в настоящее время российский фондовый рынок, следует отметить, что это молодой, динамичный и перспективный рынок, который развивается на основе позитивных процессов, происходящих в нашей экономике: массового выпуска ценных бумаг в связи с приватизацией государственных предприятий, быстрого создания новых коммерческих образований и холдинговых структур, привлекающих средства на акционерной основе и т.п. Кроме того, рынок ценных бумаг играет важную роль в системе перераспределения финансовых ресурсов государства, а также, необходим для нормального функционирования рыночной экономики. Поэтому восстановление и регулирование развития фондового рынка является одной из первоочередных задач, стоящих перед правительством, для решения которой необходимо принятие долгосрочной государственной программы развития и регулирования фондового рынка и строгий контроль за ее исполнением.

РЦБ

1 )Эффективный

набор портфелей ценных бумаг.

)Эффективный

набор портфелей ценных бумаг.

Допустимым портфелем называется любой портфель, который (хотя бы в принципе) может построить инвестор из имеющихся в наличии активов. Набор допустимых портфелей называется допустимым множеством портфелей. Для данных двух активов допустимое множество портфелей изображается кривой (на плоскости риск/доходность), состоящей из пар значений доходности и риска, соответствующих различным комбинациям (весам) этих активов*. На допустимое множество портфелей определяется как комбинация акций Си D, представленная кривой 1—5. Если рассматриваются комбинации более чем двух активов, допустимое множество портфелей изображается не кривой линией, а заштрихованной областью, как показано. Эффективный портфель — это портфель, имеющий максимальную доходность среди всех портфелей с заданным уровнем риска. Он называется также портфелем, эффективным по критериям доходность/риск. Таким образом, для каждого уровня риска существует свой эффективный портфель. Набор всех таких портфелей называется эффективным множеством портфелей Марковица. Эффективные портфели, состоящие из различных комбинаций акций С и D, отмечены точками 2—5. Им соответствуют наибольшие значения ожидаемой доходности при заданных уровнях риска. Заметьте, что портфель 1 (С = 10% и D = 30%) не входит в эффективное множество, потому что есть три портфеля (2, 3 и 4) с большей ожидаемой доходностью и меньшим уровнем риска. Портфели, лежащие слева и выше точек 2—3—4—5, недостижимы для комбинаций активов С и D и потому не входят в эффективное множество Марковица. Портфели, лежащие справа от точек 2—3—4—5, не включены в него, поскольку есть другие портфели с большей доходностью при тех же уровнях риска, или же, наоборот, — с меньшим риском при той же доходности. Чтобы убедиться в этом, рассмотрим портфель 6. У портфелей 4 и 6 одинаковые уровни риска, но первый имеет более высокую ожидаемую доходность. Точно так же у портфелей 2 и 6 одинаковая ожидаемая доходность, но у портфеля 2 меньше риск. В этом случае говорят, что портфели 4 и 2 превосходят портфель. Эффективное множество портфелей Марковица часто называют также эффективной границей Марковица, поскольку эффективные портфели лежат на границе множества допустимых портфелей (точнее, их оценок. — Прим. науч. ред.). Портфели, лежащие вне эффективной границы, недостижимы, а лежащие внутри — неэффективны. Этот абзац может ввести читателя в заблуждение. Если активы С и D — единственные активы, доступные инвестору, то все, что он может достигнуть, изображается кривой оценок 1 —5. Точки, лежащие вне кривой, вообще не соответствуют каким-либо портфелям. Поэтому говорить о портфелях, лежащих слева или справа от кривой, некорректно (по крайней мере в двумерном случае, т.е. для двух активов). Эффективные портфели представлены отрезком кривой 2—5, все остальные (неэффективные) — отрезком 1—2. Постоянное смешение автором (наблюдаемое почти во всей зарубежной финансовой литературе) понятий портфеля и его оценки затрудняет корректный перевод. Граница эффективности — это множество оценок эффективных (неулучшаемых по доходности и риску) портфелей. Она представляет собой кривую на плоскости оценок (называемой критериальной плоскостью). Множество эффективных портфелей лежит совсем в другом пространстве — пространстве допустимых портфелей. Максимальная размерность этого пространства (л — 1), где л — число доступных инвестору активов. Множество эффективных портфелей в некотором смысле одномерно, т.е. его точки можно «параметрировать» с помощью одного параметра, например доходности (или риска). Однако для допустимого множества портфелей оно не обязательно является его границей. Выбор оптимального портфеля при других кривых безразличия. Осуществляется посредством анализа соотношения риска и доходности (постоянного «взвешивания»). Двигаясь вдоль границы слева направо, мы увеличиваем ожидаемый риск, но при этом расширяются и границы доходности. В связи с этим возникает следующий вопрос: какой же портфель лучше? Лучший из всех портфелей на эффективной границе Марковица называется оптимальным. Интуитивно понятно, что оптимальный портфель зависит от предпочтений инвестора при выборе между риском и доходностью. Как уже говорилось в начале главы, эти предпочтения можно описать при помощи функции полезности. В нашем случае кривая безразличия определяет комбинации риска и ожидаемой доходности, дающие одинаковый уровень полезности. И чем дальше расположена кривая от горизонтальной оси, тем больше полезность. Также видно какой портфель при данных кривых безразличия будет для инвестора оптимальным. Следует помнить, что инвестор стремится к самой высокой кривой безразличия, какую можно достичь на эффективной границе. При этих требованиях оптимальный портфель представлен точкой пересечения кривой безразличия с эффективной границей. Тогда, согласно табл. 4-6, этот портфель состоит на 25% из акций С и на 75% из акций D, где P’MEF = 21,2%, a SD(Rp) = 17,4%. Портфель 4 максимизирует полезность для определенных характером кривой безразличия предпочтений риска и доходности инвестора, а также его ожиданий по поводу доходности и ковариации. Если его предпочтения относительно ожидаемого риска и доходности изменятся, изменится и оптимальный портфель. Например та же эффективная граница, но другие кривые безразличия. В этом случае оптимальным будет портфель P»M£f с более низкими доходностью и риском, чем портфель. При этом может возникнуть вопрос о том, как определить функцию полезности инвестора, чтобы построить его кривую безразличия? К сожалению, ответить на него непросто. Дело в том, что экономисты еще не пришли к единому мнению о том, как измерять полезность. Это, однако, не означает, что теория бесполезна.

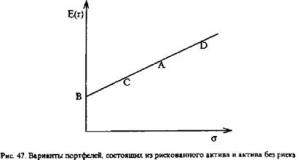

2)Портфель из актива без риска и рискованного портфеля. Кредитный и заёмный портфель ценных бумаг.

Р ассмотрим

портфель, состоящий из двух активов.

Один из них не несет риска, например,

государственная облигация, другой —

является рискованным активом. Как уже

было сказано, риск портфеля, состоящего

из двух активов, определяется по формуле

ассмотрим

портфель, состоящий из двух активов.

Один из них не несет риска, например,

государственная облигация, другой —

является рискованным активом. Как уже

было сказано, риск портфеля, состоящего

из двух активов, определяется по формуле![]() Поскольку один

актив без риска, например актив В, то ов

= 0 и CovA B = 0. Поэтому формула (174) для

отмеченного случая принимает вид:

Поскольку один

актив без риска, например актив В, то ов

= 0 и CovA B = 0. Поэтому формула (174) для

отмеченного случая принимает вид:

![]() Таким образом,

риск портфеля, состоящего из актива без

риска и рискованного актива, равен

произведению риска рискованного актива

и его удельного веса в портфеле. Ожидаемая

доходность портфеля определяется уже

по известной формуле (149). Графически

зависимость между ожидаемым риском и

ожидаемой доходностью представляет

собой прямую линию, как показано на рис.

47. Изменяя уд. вес актива А, инвестор

может построить портфель с различными

характеристиками риска и доходности;

все они располагаются на отрезке АВ, и

их риск пропорционален уд. весу актива

А. Представленный случай можно

рассматривать как покупку инвестором

рискованного актива А в сочетании с

предоставление кредита (покупка актива

В), поскольку приобретение актива без

риска есть не что иное как кредитование

эмитента.

Поэтому портфели на отрезке АВ, например,

С, называют кредитными портфелями.

Инвестор может строить свою стратегию

не только на основе предоставления

кредита, т. е. покупки актива без риска

В, но и заимствуя средства под более

низкий процент, чем ожидаемая доходность

рискованного актива А, с целью приобретения

на них актива А, чтобы получить

дополнительный доход1. В этом случае

инвестор получает возможность сформировать

любой портфель, который располагается

на продолжении прямой АВ за пределами

точки А, например, портфель D (см. рис.

47). Он характеризуется более высоким

риском и более высокой ожидаемой

доходностью. Поскольку для формирования

портфеля D инвестор занимает средства,

то его именуют заемным портфелем.

Таким образом, все портфели, которые

расположены на продолжении прямой АВ

выше точки А, называются

заемными

портфелями.

Описав эффективную границу, инвестор

должен определить, какой эффективный

портфель ему подходит в наибольшей

степени. В этой главе мы познакомились

с теорией портфеля, созданной Марковицем.

Она описывает принципы построения

эффективных портфелей и способы выбора

из них наилучшего, или оптимального,

портфеля. Эта теория отличается от

предыдущих тем, что в ней сформулированы

принципы измерения основных параметров

теории. К ним относятся риск и ожидаемая

доходность как отдельных активов, так

и всего портфеля в целом. Более того,

при помощи этих величин, а также ковариации

и корреляции между доходностями активов

можно осуществить диверсификацию

портфеля, цель которой состоит в

уменьшении его риска без ущерба для

доходности. Определение и точный смысл

этих параметров основываются на

теоретико-вероятностных понятиях, а их

количественная оценка осуществляется

статистическими методами. Ожидаемая

доходность портфеля — это взвешенное

среднее ожидаемых доходностей всех

активов, входящих в портфель. Вес каждого

актива определяется как процентная

доля рыночной стоимости актива в общей

рыночной стоимости всего портфеля. Риск

актива измеряется при помощи вариации

или стандартного отклонения его

доходности. В отличие от ожидаемой

доходности портфеля его риск не равен

взвешенному стандартному отклонению

рисков отдельных активов, входящих в

портфель. Риск портфеля зависит от

ковариации и корреляции между активами.

Чем ниже корреляция, тем меньше риск

портфеля. Эффективный портфель по

Марковицу — это допустимый портфель с

наибольшей ожидаемой доходностью для

заданного уровня риска. Набор всех

эффективных портфелей называется

эффективным множеством портфелей, или

эффективной границей. Оптимальным

портфелем называется такой портфель,

который в наибольшей степени удовлетворяет

предпочтениям инвестора по отношению

к доходности и риску. Предпочтения

инвестора описываются функцией

полезности, которая графически

представляется при помощи набора кривых

безразличия. Оптимальный портфель —

это такой портфель, для которого кривая

безразличия касается эффективной

границы.

Таким образом,

риск портфеля, состоящего из актива без

риска и рискованного актива, равен

произведению риска рискованного актива

и его удельного веса в портфеле. Ожидаемая

доходность портфеля определяется уже

по известной формуле (149). Графически

зависимость между ожидаемым риском и

ожидаемой доходностью представляет

собой прямую линию, как показано на рис.

47. Изменяя уд. вес актива А, инвестор

может построить портфель с различными

характеристиками риска и доходности;

все они располагаются на отрезке АВ, и

их риск пропорционален уд. весу актива

А. Представленный случай можно

рассматривать как покупку инвестором

рискованного актива А в сочетании с

предоставление кредита (покупка актива

В), поскольку приобретение актива без

риска есть не что иное как кредитование

эмитента.

Поэтому портфели на отрезке АВ, например,

С, называют кредитными портфелями.

Инвестор может строить свою стратегию

не только на основе предоставления

кредита, т. е. покупки актива без риска

В, но и заимствуя средства под более

низкий процент, чем ожидаемая доходность

рискованного актива А, с целью приобретения

на них актива А, чтобы получить

дополнительный доход1. В этом случае

инвестор получает возможность сформировать

любой портфель, который располагается

на продолжении прямой АВ за пределами

точки А, например, портфель D (см. рис.

47). Он характеризуется более высоким

риском и более высокой ожидаемой

доходностью. Поскольку для формирования

портфеля D инвестор занимает средства,

то его именуют заемным портфелем.

Таким образом, все портфели, которые

расположены на продолжении прямой АВ

выше точки А, называются

заемными

портфелями.

Описав эффективную границу, инвестор

должен определить, какой эффективный

портфель ему подходит в наибольшей

степени. В этой главе мы познакомились

с теорией портфеля, созданной Марковицем.

Она описывает принципы построения

эффективных портфелей и способы выбора

из них наилучшего, или оптимального,

портфеля. Эта теория отличается от

предыдущих тем, что в ней сформулированы

принципы измерения основных параметров

теории. К ним относятся риск и ожидаемая

доходность как отдельных активов, так

и всего портфеля в целом. Более того,

при помощи этих величин, а также ковариации

и корреляции между доходностями активов

можно осуществить диверсификацию

портфеля, цель которой состоит в

уменьшении его риска без ущерба для

доходности. Определение и точный смысл

этих параметров основываются на

теоретико-вероятностных понятиях, а их

количественная оценка осуществляется

статистическими методами. Ожидаемая

доходность портфеля — это взвешенное

среднее ожидаемых доходностей всех

активов, входящих в портфель. Вес каждого

актива определяется как процентная

доля рыночной стоимости актива в общей

рыночной стоимости всего портфеля. Риск

актива измеряется при помощи вариации

или стандартного отклонения его

доходности. В отличие от ожидаемой

доходности портфеля его риск не равен

взвешенному стандартному отклонению

рисков отдельных активов, входящих в

портфель. Риск портфеля зависит от

ковариации и корреляции между активами.

Чем ниже корреляция, тем меньше риск

портфеля. Эффективный портфель по

Марковицу — это допустимый портфель с

наибольшей ожидаемой доходностью для

заданного уровня риска. Набор всех

эффективных портфелей называется

эффективным множеством портфелей, или

эффективной границей. Оптимальным

портфелем называется такой портфель,

который в наибольшей степени удовлетворяет

предпочтениям инвестора по отношению

к доходности и риску. Предпочтения

инвестора описываются функцией

полезности, которая графически

представляется при помощи набора кривых

безразличия. Оптимальный портфель —

это такой портфель, для которого кривая

безразличия касается эффективной

границы.

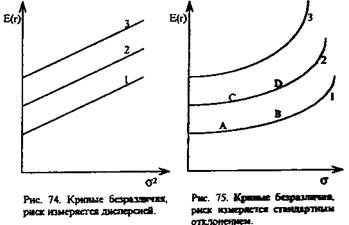

3)Допустимость риска в управлении портфелем ценных бумаг.

Р

ациональный

человек стремится получить от своих

действий максимум полезности. Данное

утверждение верно и для рационального

инвестора. Цель вкладчика: получить

максимум ожидаемой доходности при

минимальном риске. При

работе с клиентом менеджер должен

сформировать такой портфель, который

бы приносил инвестору максимум полезности.

У вкладчика может отсутствовать четкое

представление о том, каким именно

портфелем он желал бы владеть. Поэтому

менеджер должен помочь ему в решении

данной задачи. Для этого необходимо

составить представление о функции

полезности клиента. Функцию полезности

можно задать в виде кривых безразличия,

как показано на рис. 74. Здесь представлены

три кривых безразличия (1, 2 и 3). Как

известно из курса экономической теории,

кривые безразличия имеют вогнутую

форму. Однако для того, чтобы упростить

решение задачи, их можно представить в

виде прямых линий. На рис. 74 в качестве

меры риска принята дисперсия портфеля.

Если вместо дисперсии использовать

стандартное отклонение, то кривые

безразличия примут свою обычную форму,

как показано на рис. 75. Каждая кривая

безразличия показывает, что в любой ее

точке вкладчик получает одинаковую

полезность, т. е. различные сочетания

риска и доходности на одной кривой

обладают для него одинаковой полезностью.

Так, ему безразлично, какой портфель

выбрать А или В (см. рис. 75), поскольку

оба они приносят ему одинаковую

полезность. Более высокая ожидаемая

доходность портфеля В компенсируется

его более высоким риском. Аналогично

инвестору безразлично, какой портфель

выбрать на второй кривой безразличия

С или D. В то же время кривые безразличия

характеризуются тем, что любой порт-фель,

который расположен на более высокой

кривой безразличия, приносит инвестору

большую полезность. Так портфели С и D

предпочтительнее для вкладчика по

сравнению с портфелями А и В. Чтобы

определить, какой портфель следует

выбрать клиенту, не-обходимо на одном

рисунке представить эффективную границу

и кривые безразличия (см. рис. 76). Для

примера здесь представлена эффективная

граница Марковца. Вкладчик заинтересован

в максимизации полезности, поэтому он

должен ориентироваться на портфели,

которые располагались бы на самой

высокой кривой безразличия. Однако

потенциальный выбор портфелей ограничен

эффективной границей ABC. Поэтому портфель,

обладающий для вкладчика наибольшей

полезностью, будет находиться в точке

касания эффективной границы и кривой

безразличия 2 (портфель В), так как это

самая высокая из доступных для инвестора

кривых безразличия. Если кривую

безразличия представить в виде прямой

линии, как показано на рис. 74, то ее

уравнение можно представить в качестве

линейной зависимости, а именно:

ациональный

человек стремится получить от своих

действий максимум полезности. Данное

утверждение верно и для рационального

инвестора. Цель вкладчика: получить

максимум ожидаемой доходности при

минимальном риске. При

работе с клиентом менеджер должен

сформировать такой портфель, который

бы приносил инвестору максимум полезности.

У вкладчика может отсутствовать четкое

представление о том, каким именно

портфелем он желал бы владеть. Поэтому

менеджер должен помочь ему в решении

данной задачи. Для этого необходимо

составить представление о функции

полезности клиента. Функцию полезности

можно задать в виде кривых безразличия,

как показано на рис. 74. Здесь представлены

три кривых безразличия (1, 2 и 3). Как

известно из курса экономической теории,

кривые безразличия имеют вогнутую

форму. Однако для того, чтобы упростить

решение задачи, их можно представить в

виде прямых линий. На рис. 74 в качестве

меры риска принята дисперсия портфеля.

Если вместо дисперсии использовать

стандартное отклонение, то кривые

безразличия примут свою обычную форму,

как показано на рис. 75. Каждая кривая

безразличия показывает, что в любой ее

точке вкладчик получает одинаковую

полезность, т. е. различные сочетания

риска и доходности на одной кривой

обладают для него одинаковой полезностью.

Так, ему безразлично, какой портфель

выбрать А или В (см. рис. 75), поскольку

оба они приносят ему одинаковую

полезность. Более высокая ожидаемая

доходность портфеля В компенсируется

его более высоким риском. Аналогично

инвестору безразлично, какой портфель

выбрать на второй кривой безразличия

С или D. В то же время кривые безразличия

характеризуются тем, что любой порт-фель,

который расположен на более высокой

кривой безразличия, приносит инвестору

большую полезность. Так портфели С и D

предпочтительнее для вкладчика по

сравнению с портфелями А и В. Чтобы

определить, какой портфель следует

выбрать клиенту, не-обходимо на одном

рисунке представить эффективную границу

и кривые безразличия (см. рис. 76). Для

примера здесь представлена эффективная

граница Марковца. Вкладчик заинтересован

в максимизации полезности, поэтому он

должен ориентироваться на портфели,

которые располагались бы на самой

высокой кривой безразличия. Однако

потенциальный выбор портфелей ограничен

эффективной границей ABC. Поэтому портфель,

обладающий для вкладчика наибольшей

полезностью, будет находиться в точке

касания эффективной границы и кривой

безразличия 2 (портфель В), так как это

самая высокая из доступных для инвестора

кривых безразличия. Если кривую

безразличия представить в виде прямой

линии, как показано на рис. 74, то ее

уравнение можно представить в качестве

линейной зависимости, а именно:

![]() где: Е(rр) —

ожидаемая доходность портфеля; u—

ордината точки, в которой кривая

безразличия пересекает вертикальную

ось;

где: Е(rр) —

ожидаемая доходность портфеля; u—

ордината точки, в которой кривая

безразличия пересекает вертикальную

ось;

![]() — коэффициент

допустимости (толерантности) риска.

Коэффициент допустимости риска говорит

о том, сколько единиц риска готов принять

инвестор при увеличении ожидаемой

доходности портфеля на одну единицу

или, сколько единиц риска приходится

на единицу ожидаемой доходности, т. е.

— коэффициент

допустимости (толерантности) риска.

Коэффициент допустимости риска говорит

о том, сколько единиц риска готов принять

инвестор при увеличении ожидаемой

доходности портфеля на одну единицу

или, сколько единиц риска приходится

на единицу ожидаемой доходности, т. е.

Краткие выводы

Пассивной стратегии в управлении портфелем придерживаются менеджеры, полагающие, что рынок является эффективным. Пассивное управление не предполагает частого пересмотра портфеля. В условиях эффективного рынка и одинаковых ожиданий инвесторов индивидуальный отбор финансовых активов не имеет существенного значения кроме как оценки их риска и доходности. Пассивный менеджер не ставит перед собой задачу получить более высокую доходность, чем в среднем предлагает рынок для данного уровня риска. Для пассивной стратегии характерным является объединение рыночного портфеля с бумагой без риска. Активную стратегию проводят менеджеры, полагающие, что рынок не является эффективным, поэтому цена тех или иных активов может оказаться завышенной или заниженной. Активная стратегия предусматривает частый пересмотр портфеля в поисках неверно оцененных рынком активов. Коэффициент допустимости риска говорит о том, сколько единиц риска готов принять инвестор при увеличении ожидаемой доходности портфеля на одну единицу. Определение коэффициента допустимости риска позволяет менеджеру формировать портфель с учетом предпочтений клиента в отношении риска и доходности.

4)Определение доходности и риска при формировании портфеля ценных бумаг.

Портфель ценных бумаг представляет собой совокупность различных ценных бумаг, и доходность его можно определить по следующей формуле: Доходность портфеля = (Стоимость ценных бумаг на момент расчета – Стоимость ценных бумаг на момент покупки) / Стоимость ценных бумаг на момент покупки. Измерение риска портфеля ценных бумаг. Все участники фондового рынка действуют в условиях неполной определенности. Соответственно, исход практически любых операций купли-продажи ценных бумаг не может быть точно предсказан, то есть сделки подвержены риску. В общем случае под риском подразумевают вероятность наступления какого-либо события. Оценить риск — это значит оценить вероятность наступления события. Риск портфеля объясняется не только индивидуальным риском каждой отдельно взятой ценной бумаги портфеля, но и тем, что существует риск воздействия изменений наблюдаемых ежегодных величин доходности одной акции на изменение доходности других акций, включаемых в инвестиционный портфель. Общий риск портфеля состоит из систематического риска (недиверсифицируемого/рыночного/неспецифического), а также несистематического риска (диверсифицируемого/нерыночного/специфического). Рыночный риск вызван общими факторами, влияющими на все активы. Наиболее сильно влияют на систематический риск изменения таких показателей, как ВВП, инфляция, уровень процентных ставок, а также средний по экономике уровень корпоративной прибыли. Нерыночный риск связан с индивидуальными особенностями конкретного актива. Этот риск может быть уменьшен с помощью диверсификации.

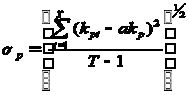

Для оценки общего

риска портфеля за выбранный временной

интервал используется формула:

,

где kpt –

доходность портфеля за период t; akp-

средняя доходность портфеля; T –

количество периодов, на которые разбит

временной интервал. Средняя доходность

портфеля определяется по формуле:

,

где kpt –

доходность портфеля за период t; akp-

средняя доходность портфеля; T –

количество периодов, на которые разбит

временной интервал. Средняя доходность

портфеля определяется по формуле:

Мера

эффективности управления портфелем,

основанная на учете риска, построена

таким образом, чтобы показать насколько

он эффективен по сравнению с эталонным

портфелем и набором других портфелей.

Мера

эффективности управления портфелем,

основанная на учете риска, построена

таким образом, чтобы показать насколько

он эффективен по сравнению с эталонным

портфелем и набором других портфелей.

Мерой эффективного

управления портфелем, построенной на

принципе учета риска, является разность

между средней доходностью портфеля

(αКр) и доходностью эталонного портфеля

(αКbр). Эта разность носит название

дифференцированной доходности:

![]() Положительное

значение величины αр портфеля означает,

что его средняя доходность с учетом

риска превосходила доходность эталонного

портфеля, а значит, управление было

высокоэффективным. Отрицательное

значение показывает низкоэффективное

управление портфелем, так как средняя