- •Общая схема оценки эффективности

- •Рассмотрение потоков проекта с учетом кредитования, но без учета вложения собственных средств. Оценка привлекательности проекта с точки зрения инвесторов (с точки зрения собственного капитала).

- •Irr (внутренняя норма доходности)

- •10.3.7. Дисконтированный период (срок) окупаемости инвестиций

- •10.3.8. Коэффициент чистой текущей стоимости (индекс прибыльности)

- •10.4. Расчет и интерпретация показателей Индексы доходности

Irr (внутренняя норма доходности)

При оценке эффективности инвестиционных затрат возникает справедливый вопрос: какой же именно уровень доходности на вложенную денежную единицу имеет рассматриваемый проект? Ответ на данный вопрос позволит дать показатель внутренней нормы доходности IRR. Существует несколько вариаций названий данного показателя (можно встретить наименование внутренняя норма доходности, внутренняя норма прибыльности), в связи с чем в практике инвестиционного проектирования и далее в тексте используется в основном его аббревиатура IRR.

Подход к определению IRR состоит в определении такой ставки сравнения, при которой NPVпринимает нулевое значение.

Если графически изобразить зависимость чистой текущей стоимости проекта (NPV) от ставки сравнения, то будет видно, что кривая пересекает ось абсцисс в некоторой точке (рис. 10.1). Значение ставки сравнения, при котором NPV обращается в ноль, и называется "внутренней нормой прибыли" проектаФорма кривой, подобная приведенной на рисунке, соответствует проектам с инвестициями, осуществляемыми в начале жизненного цикла. В принципе возможна ситуация, когда точек пересечения будет несколько, например для проектов с двумя разнесенными во времени фазами инвестирования. В этом случае рекомендуется ориентироваться на наименьшее из имеющихся значений IRR.

Согласно классике инвестиционного проектирования, смысл показателя IRR состоит в определении максимальной ставки платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным. Например, в случае оценки эффективности общих инвестиционных затрат это может быть максимальная процентная ставка по кредитам, а при оценке эффективности использования собственного капитала — наибольший уровень дивидендных выплат.

С другой стороны, значение IRR может трактоваться как нижний гарантированный уровень прибыльности инвестиционных затрат. Если он превышает среднюю стоимость капитала в данном секторе инвестиционной активности и если учитывать инвестиционный риск данного проекта, последний может быть рекомендован к осуществлению.

Наконец, третий вариант интерпретации состоит в трактовке внутренней нормы прибыли как предельного уровня окупаемости (доходности) инвестиций, что может быть критерием целесообразности дополнительных капиталовложений в проект.

Схема принятия решения на основе метода внутренней нормы прибыльности имеет вид:

если значение IRR выше или равно стоимости капитала, то проект принимается;

если значение IRR меньше стоимости капитала, то проект отклоняется.

Таким образом, IRR является как бы "барьерным показателем": если стоимость капитала выше значения IRR, то "мощности" проекта недостаточно, чтобы обеспечить необходимый возврат и отдачу денег, а следовательно, проект необходимо отклонить.

Наиболее распространенной является следующая интерпретация показателя IRR: "Значение IRR отражает максимальную ставку платы за привлекаемые источники финансирования проекта, при которой последний остается безубыточным. С другой стороны, значение IRR может трактоваться, как нижний гарантированный уровень прибыльности инвестиционных затрат. Если он превышает среднюю стоимость капитала в данном секторе инвестиционной активности и если учитывать инвестиционный риск данного проекта, последний может быть рекомендован к осуществлению". Однако редко где упоминается, что данные выводы справедливы только при условии стопроцентного финансирования либо за счет кредитных ресурсов, либо за счет собственного капитала. Необходимо помнить, что значение 1RRявляется производной времени. Если проект рассматривается в течение 5 лет, при этом срок действия кредитного договора 3 года, то итоговый показатель IRR, полученный за 5 лет рассмотрения проекта, не будет применим для оценки платежеспособности проекта за 3 года. IRR в расчете на 3 года будет меньше, чем IRR за пятилетний срок.

Если в расчете NPV фигурирует остаточная стоимость проекта, даже в тех периодах, где накопленный чистый доход меньше или равен нулю, IRR может иметь положительные значения. В данном случае достаточная внутренняя норма прибыли проекта еще не является гарантией его платежеспособности при кредитном финансировании. В случае включения в NPV остаточной стоимости проекта рекомендуется рассчитать два варианта IRR. Первый рассчитывается как ставка сравнения, при которой NPV с учетом остаточной стоимости обращается в ноль. Второй — как ставка сравнения, при которой только накопленные денежные потоки проекта обращаются в ноль.

Между простым сроком окупаемости проекта и величиной IRR, определенной на основании NPV без учета остаточной стоимости, есть очевидная закономерность: положительные значения IRR наблюдаются только в тех интервалах планирования, которые находятся за пределами периода окупаемости инвестиций.

Итак, для того чтобы показатель IRR позволил сделать обоснованные выводы об эффективности проекта, необходимо указать:

за какой период времени определен показатель;

какой денежной единице соответствует показатель (рубли, доллары, евро).

Описание IRR в бизнес-плане целесообразно вести по следующему принципу: "IRR проекта за 5 рассматриваемых лет составляет 13% годовых в рублях. С учетом финансирования проекта за счет собственных ресурсов в размере 400 млн. руб. максимальная ставка кредитования проекта составляет 37%. Значение максимальной ставки кредитования превышает установленную банком стоимость кредитных ресурсов 18%, что подтверждает способность проекта погасить привлекаемые кредитные ресурсы в полном объеме в установленные сроки".

Одной из проблем расчета внутренней нормы доходности является множественность его значения. В этом случае график выглядит так, как на рис. 10.2.

Другой случай — когда проект вообще не имеет внутренней нормы доходности (например, у проекта NPV положителен при любых ставках сравнения).

В этих случаях, а также для проектов, где возможно реинвестирование прибыли в проект на протяжении срока планирования, используется модифицированная ставка нормы внутренней прибыльности — M1RR.

Модифицированная внутренняя норма рентабельности

Модифицированная внутренняя норма рентабельности, или MIRR (Modified internal rate of return), опирается на понятие будущей стоимости проекта. Здесь Денежный поток х (1 + г)" ' — будущая стоимость проекта (terminal value — TV), т.е. стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием реинвестирования по цене капитала. Ставка дисконтирования, уравновешивающая размер инвестиций и терминальную стоимость проекта, определяется как MIRR.

Цена капитала учитывает общую цену капитала компании, а также различие в риске между существующими проектами и проектом, подлежащем экспертизе (оценке).

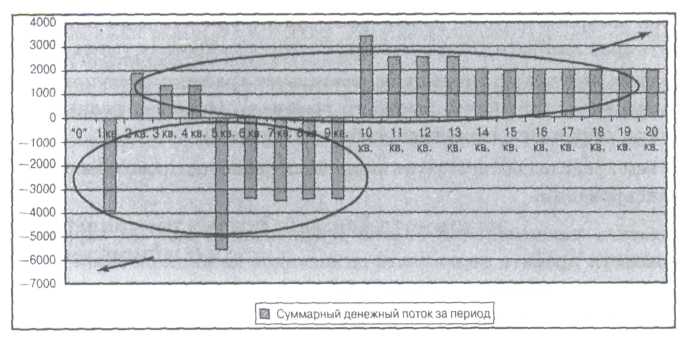

Другими словами, для расчета показателя MIRR платежи, связанные с реализацией проекта, приводятся на момент начала проекта с использованием ставки сравнения г, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций). При этом поступления от проекта приводятся на момент его окончания с использованием ставки сравнения г, основанной на возможных доходах от реинвестиции этих средств (норма рентабельности реинвестиций). После этого модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, уравнивающая приведенные выплаты и поступления (рис. 10.3).

Модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return, MIRR)

Модифицированная ставка доходности (MIRR) позволяет устранить существенный недостаток внутренней нормы рентабельности проекта, который возникает в случае неоднократного оттока денежных средств. Примером такого неоднократного оттока является приобретение в рассрочку или строительство объекта недвижимости, осуществляемое в течение нескольких лет. Основное отличие данного метода в том, что реинвестирование производится по безрисковой ставке, величина которой определяется на основе анализа финансового рынка.

В российской практике это может быть доходность срочного валютного вклада, предлагаемого Сберегательным банком России, В каждом конкретном случае аналитик определяет величину безрисковой ставки индивидуально, но, как правило, ее уровень относительно невысок.

Таким образом, дисконтирование затрат по безрисковой ставке дает возможность рассчитать их суммарную текущую стоимость, величина которой позволяет более объективно оценить уровень доходности инвестиций, и является более корректным методом в случае принятия инвестиционных решений с нерелевантными (неординарными) денежными потоками. Следует отметить, что вместо безрисковой ставки (если средства привлечены извне) может учитываться ставка привлечения кредитных ресурсов. С практической точки зрения самый существенный недостаток внутренней нормы доходности - это допущение, принятое при определении всех дисконтированных денежных потоков, порожденных инвестицией, что сложные проценты рассчитываются при одной и той же процентной ставке. Для проектов, обеспечивающих нормы прибыли, близкие к барьерной ставке фирмы, проблем с реинвестициями не возникает, так как вполне разумно предположить, что существует много вариантов инвестиций, приносящих прибыль, норма которой близка к стоимости капитала. Однако для инвестиций, которые обеспечивают очень высокую или очень низкую норму прибыли, предложение о необходимости реинвестировать новые денежные поступления может исказить подлинную отдачу от проекта. Понятие скорректированной с учетом нормы реинвестиции внутренней нормы доходности и было предложено для того, чтобы противостоять указанному искажению, свойственному традиционному IRR.

Несмотря на свое громоздкое название, скорректированная с учетом нормы реинвестиции внутренняя норма доходности, или MIRR, также известный как модифицированная внутренняя норма доходности (modified internal rate of return), в действительности гораздо легче рассчитывается вручную, чем IRR. И это происходит именно вследствие сделанного предположения о реинвестиции.

Порядок расчета модифицированной внутренний нормы доходности MIRR:

1. Рассчитывают суммарную дисконтированную стоимость всех денежных оттоков и суммарную наращенную стоимость всех притоков денежных средств.

Дисконтирование осуществляют по цене источника финансирования проекта (стоимости привлеченного капитала, ставке финансирования или требуемой нормы рентабельности инвестиций, Capital Cost, CC или WACC), т.е. по барьерной ставке. Наращение осуществляют по процентной ставке равной уровню реинвестиций.

Наращенную стоимость притоков называют чистой терминальной стоимостью (Net Terminal Value, NTV).

2. Устанавливают коэффициент дисконтирования, учитывающий суммарную приведенную стоимость оттоков и терминальную стоимость притоков. Ставку дисконта, которая уравновешивает настоящую стоимость инвестиций (PV) с их терминальной стоимостью, называют MIRR.

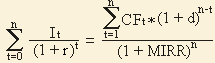

Формула для расчета модифицированной внутренней нормы доходности (MIRR):

CFt - приток денежных средств в периоде t = 1, 2, ...n; It - отток денежных средств в периоде t = 0, 1, 2, ... n (по абсолютной величине); r - барьерная ставка (ставка дисконтирования), доли единицы; d - уровень реинвестиций, доли единицы (процентная ставка, основанная на возможных доходах от реинвестиции полученных положительных денежных потоков или норма рентабельности реинвестиций); n - число периодов.

В левой части формулы - дисконтированная по цене капитала величина инвестиций (капиталовложений), а в правой части - наращенная стоимость денежных поступлений от инвестиции по ставке равной уровню реинвестиций.

Отметим, что формула MIRR имеет смысл, если терминальная стоимость притоков превышает сумму дисконтированных оттоков денежных средств (приток денег больше их оттока).

Критерий MIRR всегда имеет единственное значение и может применяться вместо показателя IRR для оценки проектов с неординарными денежными потоками. Проект приемлем для инициатора, если MIRR больше барьерной ставки (цены источника финансирования).

Пример. Размер инвестиции - 115000$. Доходы от инвестиций в первом году: 32000$; во втором году: 41000$; в третьем году: 43750$; в четвертом году: 38250$. Размер уровня реинвестиций - 6,6%

(1 + MIRR)4 = (32000 * (1 + 0,066)3 + 41000 * (1 + 0,066)2 + 43750 * (1 + 0,066) + 38250) / / (115000 / 1)= 170241,48 / 115000 = 1,48036

MIRR = 10,304%.

Ответ: модифицированная внутренняя норма доходности равна 10,304%, что больше нормы реинвестиций (6,6%), это означает, что проект можно реализовывать.

Внутренняя норма доходности (IRR) для такой инвестиции равна 30,53%. Таким образом, предполагается, что 2 240 тыс. рублей, полученные в конце первого года, вкладываются в некоторый проект или счет, который приносит в дальнейшем 30,53% дохода вплоть до седьмого года. Так же и 3 050 тыс. рублей, относящиеся ко второму году, принесут 30,53% дохода начиная с третьего года. И так далее.

Но предположим, что это исключительная инвестиция и что средняя норма прибыли, которую компания может ожидать от своих обычных инвестиций, равна 14%, а не 30,53%. Вы догадываетесь, насколько в этом случае IRR завышает величину отдачи от проекта?

При использовании MIRR сложные проценты от ежегодных денежных потоков рассчитываются по более подходящей процентной ставке, в данном случае 14%. Каждый денежный поток и его проценты переносятся к концу действия инвестиции (здесь седьмой год). Затем получающиеся будущие стоимости суммируются, и результат сравнивается с первоначальной инвестицией. Вместо того чтобы определять внутренний коэффициент окупаемости, рассматривая семь денежных поступлений, мы рассчитываем IRR для одного расхода и одного прихода денег:

Чистый денежный поток |

0 год |

1 год |

2 год |

3 год |

4 год |

5 год |

6 год |

7 год |

Будущая стоимость FVt |

Io |

-7800... |

|

|

|

|

|

|

|

|

CF1 |

|

2240... |

2554... |

2911... |

3319... |

3783... |

4313... |

4917 |

4917 |

CF2 |

|

|

3050... |

3477... |

3964... |

4518... |

5151... |

5873 |

5873 |

CF3 |

|

|

|

3170... |

3614... |

4119... |

4697... |

5354 |

5354 |

CF4 |

|

|

|

|

3450... |

3933... |

4484... |

5111 |

5111 |

CF5 |

|

|

|

|

|

2600... |

2964... |

3379 |

3379 |

CF6 |

|

|

|

|

|

|

2830... |

3226 |

3226 |

CF7 |

|

|

|

|

|

|

|

2720 |

2720 |

Сумма FVt = 30579,7537; (1+MIRR)7 = 30579,7537 / 7800 = 3,9205; MIRR = 0,215522 или 21,5522%.

MIRR для рассматриваемого проекта, допускающий реинвестицию денежных поступлений при ставке 14%, равен 21,55%, что заметно меньше IRR равного 30,53%.

Использование MIRR вместо IRR всегда приглушает эффект от инвестиций. Не слишком выгодные инвестиции, для которых нормы прибыли ниже барьерной ставки или нормы реинвестиции, будут всегда лучше выглядеть при использовании MIRR, чем IRR, так как в первом случае денежные потоки будут приносить более высокие доходы, чем во втором. С другой стороны, особо выгодные инвестиции (как показано выше), для которых норма прибыли выше барьерной ставки, по той же причине будут иметь более низкий MIRR.

Методика MIRR не имеет проблемы с множественностью определения внутренней нормы доходности как у метода IRR.

Максимальная ставка кредитования

Максимальная

ставка кредитования определяется

аналогично IRR,

однако в

расчетах фигурируют исключительно

денежные потоки без учета остаточной

стоимости

проекта. Таким образом, определение

максимальной ставки кредитования

состоит в подборе такой ставки сравнения,

при которой NPV

проекта (без

учета остаточной стоимости) становится

равной 0. Аналогично IRR,

расчет

максимальной

ставки кредитования осуществляется на

основании чистых недисконтированных

потоков проекта.

(без

учета остаточной стоимости) становится

равной 0. Аналогично IRR,

расчет

максимальной

ставки кредитования осуществляется на

основании чистых недисконтированных

потоков проекта.

При интерпретации полученного значения максимальной ставки кредитования необходимо иметь в виду следующее:

срок возврата кредита равен сроку жизни проекта (при попытке сократить срок возврата долга платежеспособность проекта уменьшается);

график выплат по кредиту соответствует графику поступления чистых доходов (задание более жесткого графика, например равными частями долга, сокращает платежеспособность проекта);

объем кредита соответствует полной потребности проекта во внешнем финансировании.

Показатель максимальной ставки кредитования мог бы характеризовать и возможности проекта по выплате дивидендов на акционерный капитал. Но специфика акционерного капитала такова, что не предполагает погашения стоимости акции вместе с выплатой дивиденда. Поэтому чистый доход, который в случае кредитования проекта использовался на погашение долга, в данном случае также может быть использован на выплату дивидендов.

Если с точки зрения кредита величина максимальной ставки кредитования составляет, например, 15% в год, то с точки зрения акционерного капитала она же обозначает 115% годовых по дивидендным выплатам.

Ограничения по условиям расчетов с акционерами аналогичны ограничениям по обслуживанию кредита.

Если в проекте предполагается использование смешанной схемы финансирования, потенциальные возможности проекта по обслуживанию кредита могут быть увеличены за счет сокращения доходности акционерного капитала, и наоборот: доход на акцию может быть увеличен при использовании более дешевого кредита, чем предписывает максимальная ставка кредитования.

Очевидное соответствие, которое существует между простым сроком окупаемости проекта и величиной максимальной процентной ставки (ставки кредитования), состоит в том, что положительные значения максимальной процентной ставки наблюдаются только в тех интервалах планирования, которые находятся за пределами срока окупаемости инвестиций.