- •Тема 1. Теоретичні засади інвестиційної діяльності

- •1.1. Економічна сутність інвестицій

- •1.2. Класифікація інвестицій

- •1.3. Основні поняття інвестиційної діяльності

- •1.4. Об'єкти та суб'єкти інвестиційної діяльності

- •Недержавних пенсійних фондів

- •1.5. Стратегічні цілі та напрями управління інвестиційною діяльністю

- •1.6. Державне регулювання інвестиційних процесів

- •Література для вивчення теми

- •Контрольні запитання та завдання

- •Тема 2. Інвестиційний ринок

- •2.2. Інвестиційна привабливість об'єктів ринку інвестицій

- •2.3. Кон'юнктура інвестиційного ринку та інвестиційний клімат

- •Література для вивчення теми

- •Тема 3. Фінансові інвестиції

- •3.1. Характеристика фінансових інвестицій

- •3.2. Ринок цінних паперів

- •3.3. Учасники ринку цінних паперів та їх функції

- •3.4. Фондова біржа

- •3.5. Аналіз та оцінка ефективності фінансових інвестицій

- •Література для вивчення теми

- •Тема 4. Реальні інвестиції

- •4.1. Економічна сутність реальних інвестицій

- •4.3. Ефективність використання об'єктів реальних інвестицій (основних фондів та оборотних коштів)

- •4.4. Стандарти оцінки вартості об'єктів реальних інвестицій

- •4.5. Методи оцінки об'єктів реальних інвестицій

- •4.6. Оцінка вартості основних об'єктів реальних інвестицій

- •Література для вивчення теми

- •5.3. Критерії оцінки інноваційних проектів підприємств

- •5.4. Особливості оцінки ефективності інтелектуальних інвестицій

- •5.6. Державне регулювання інноваційної діяльності в україні

- •Література для вивчення теми

- •Тема 6. Інвестиційний проект

- •6.1. Інвестиційний проект, його зміст та порядок розробки

- •6.2. Бізнес-план інвестиційного проекту

- •6.3. Аналіз інвестиційного проекту

- •6.4. Методи оцінки інвестиційного проекту

- •6.5. Аналіз факторів невизначеності та ризику в оцінці інвестиційного проекту

- •Тема 7. Управління реалізацією інвестиційних проектів

- •7.1. Зміст управління інвестиційними проектами

- •7.2. Організаційні структури управління проектами

- •7.4. Ціноутворення в інвестиційній сфері

- •7.5. Організація взаємодії учасників інвестиційної діяльності

- •Тема 8. Інвестиційні ресурси

- •8.1. Характеристика та порядок формування інвестиційних ресурсів на підприємстві

- •Тема 9. Міжнародна інвестиційна діяльність

- •9.1. Характеристика іноземних інвестицій

- •9.2. Основні напрями міжнародної інвестиційно! діяльності

- •9.4. Спеціальні економічні зони, мета створення та шляхи залучення іноземного капіталу

- •9.5. Політика держави з залучення іноземних інвестицій

- •Література для вивчення теми

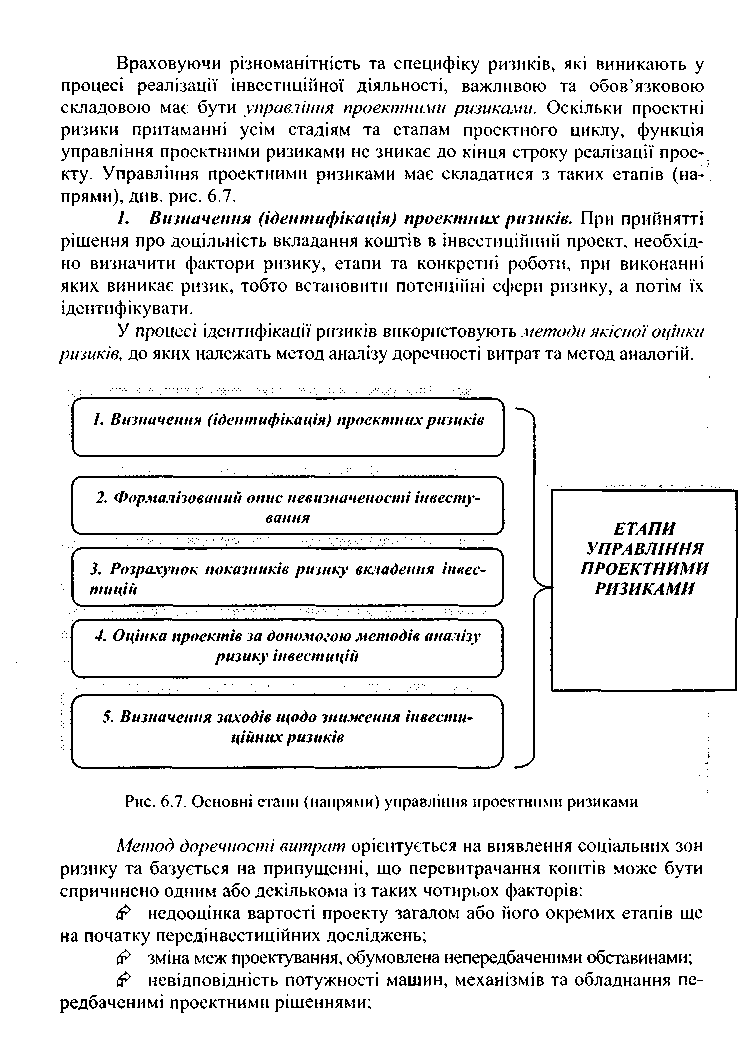

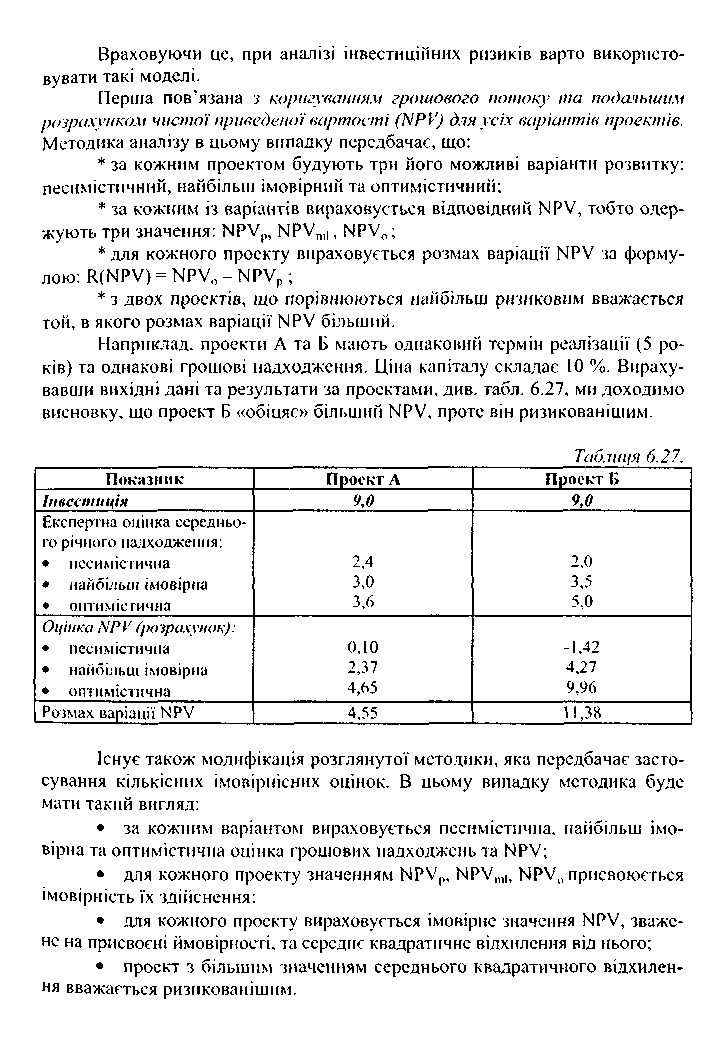

6.5. Аналіз факторів невизначеності та ризику в оцінці інвестиційного проекту

Основними причинами для невизначеності є: інфляція, зміни в технології, хибна одиниця проектної потужності, порушення строків будівництва тощо. Проблема невизначеності посилюється також порушенням часових строків на виконання кожної фази проекту. Тому, вкладаючи свої кошти в інвестиційний проект, інвестор має визначити вплив інфляції на оцінку інвестицій, оцінити результати аналізу чутливості проекту, аналізу беззбитковості та аналізу еквівалента певності та прийняти правильне рішення щодо вкладання коштів.

Рішення про проведення оцінки в умовах невизначеності приймається лише в тому випадку, якщо існують серйозні сумніви щодо життєдіяльності інвестиційного проекту.

Інфляція - це загальне підвищення цін. Коли росте інфляція, реальна вартість сподіваних грошових потоків падає. Якщо інвестор не врахує ризик інфляції, то NPV або IRR можуть бути штучно завищені.

281

282

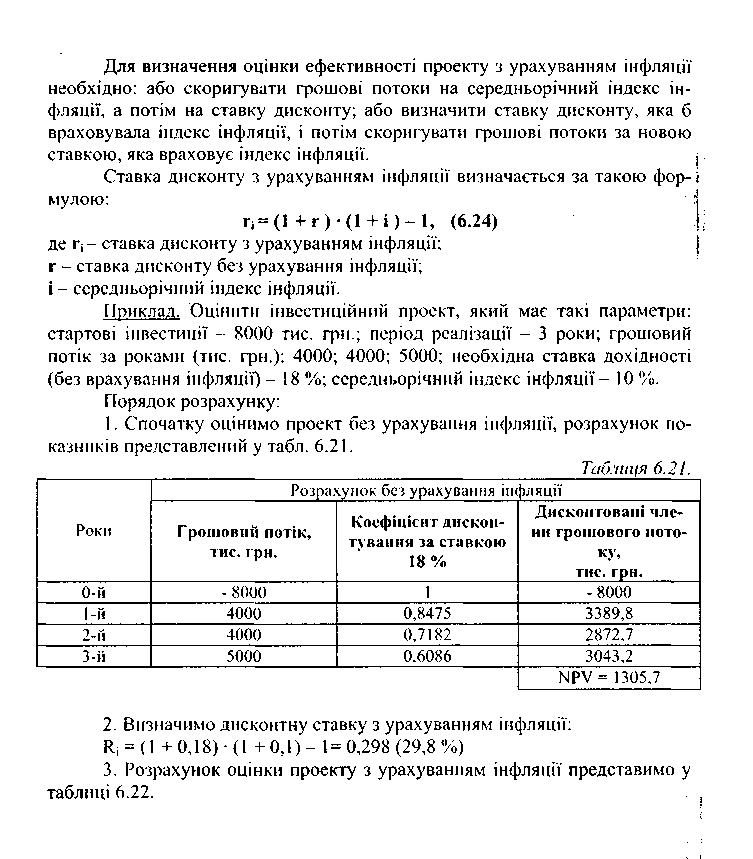

Як видно з таблиці без урахування інфляції, проект доцільно прийняти, бо NPV = 1305,7 тис. грн. Однак розрахунок, проведений з урахуванням інфляції за двома варіантами показує, що проект варто відхилити, бо NPV від'ємне та становить - (-258) тис. грн.

Відхилення сподіваних результатів від середнього або сподіваного значення прийнято називати ризиком. Його також можна розглядати як шанс мати збитки або одержати дохід від інвестування у певний проект. Шанси одержати прибуток чи мати збитки можуть бути високі або низькі, залежно від рівня ризику (непевності сподіваних доходів), що пов'язано з заходами щодо захисту інвестицій.

Із фінансової точки зору, ризик називають зростаючою функцією часу. Тобто, якщо тривалий термін вкладу, то більший ризик. Коли гарантовано, що інвестиції не принесуть збитків і вони вкладаються на короткий період, їх називають безпечіїими інвестиціями. Якщо гроші вкладаються на довший період, кредитор повинен одержати винагороду за те, що взяв на себе ризик часу.

Отже, ризик - це можливість того, що відбудеться деяка небажана подія. Зокрема, у підприємницькій діяльності ризик прийнято порівнювати з можливістю втрати підприємством своїх ресурсів, зниженням запланованих доходів або появою додаткових витрат у процесі здійснення певної фінансової чи виробничої діяльності.

У процесі реалізації підприємством реального інвестиційного проекту виникає проекттіїї ризик. Якщо конкретизувати загальне визначення ризику для конкретного інвестиційного проекту, то це - ймовірність виник-

283

нення несприятливих фінансових наслідків у формі втрати очікуваного інвестиційного прибутку в ситуації непевності умов його одержання в кращому випадку, і у гіршому - втрати вкладеного капіталу.

Проектний ризик можна розглядати і як подію, або ряд випадкових подій, які наносять шкоду інвестиційному проекту. Випадковість або непс-редбачуваність настання подій означає неможливість точно визначити час та місце виникнення цих збитків. Шкода, заподіяна настанням цих подій -це погіршення або втрата об'єктом інвестування своїх властивостей.

Таким чином, проектний ризик - це сукупність ризиків, які передбачають загрозу економічній ефективності проекту, що має місце у негативному впливі різних факторів "на потоки грошових коштів. Цьому ризику властиві такі особливості:

Інтегрований характер. Ризик реального інвестиційного проекту с сукупним поняттям, що інтегрує у собі багато інших інвестиційних ризиків. Тільки на основі їх оцінки можна визначити сукупний рівень ризику інвестиційного проекту.

Об'єктивність прояву. Проектний ризик є об'єктивним явищем у функціонуванні будь-якого підприємства, що здійснює реальне інвестування. Він супроводжує реалізацію майже усіх видів інвестиційних проектів, у яких би формах вони не здійснювалися.

Особливості прояву на різних стадіях здійснення інвестиційного проекту. Можуть виникати непередбачені ознаки проектного ризику, що виникають внаслідок зміни умов на стадіях: передпроектній, інвестиційній, експлуатаційній і т. д. Цей фактор ускладнює визначення сукупного проектного ризику.

Високий рівень зв'язку з комерційним ризиком. Інвестиційний прибуток за проектом формується, зазвичай, на стадії його експлуатації, тобто у процесі операційної діяльності підприємства. Відповідно формування позитивного грошового потоку за проектом відбувається безпосередньо у сфері товарного ринку і прямо пов'язане з ефективністю і ризиком комерційної діяльності підприємства. Це визначає високу міру взаємозв'язку проектного ризику з комерційним ризиком виробництва.

Висока залежність від тривалості життєвого циклу проекту. Цей чинник часу має істотний вплив на загальний рівень проектного ризику, оскільки залежить від тривалості проекту. За короткостроковими та інвестиційними проектами детермінованість зовнішніх та внутрішніх чинників дозволяє обрати такі параметри реалізації, що генерують найменший рівень ризику. Водночас довгострокові проекти з тривалим життєвим циклом потребують більш значних витрат щодо їх захисту.

Високий рівень коливання рівня ризику за подібними (типовими) проектами. Рівень проектного ризику, навіть для однотипних реальних інвестиційних проектів того самого виробництва не є незмінним і коліі-

284

васться залежно від місцевих умов: природно-кліматичних, геополітичних, інженерно-комунікаційних тощо.

Відсутність достатньої інформаційної бази для оцінки рівня ризику. Унікальність параметрів кожного інвестиційного проекту та умов його здійснення не дозволяє використовувати у широкому розумінні сконо-міко-статистичні, аналогові та деякі інші методи оцінки рівня проектного ризику. Пошук необхідної інформації для розрахунку цього показника пов'язаний із здійсненням додаткових фінансових витрат, залученням інжинірингових, консалтингових та аудиторських фірм, особливо щодо підготовки та оцінки альтернативних реальних інвестиційних проектів.

Відсутність надійних ринкових індикаторів, що застосовуються для оцінки рівня ризику. Якщо у процесі інвестування підприємство може використовувати систему індикаторів фондового ринку, то на сегментах інвестиційного ринку, пов'язаного з реальним інвестуванням такі індикатори відсутні. Це знижує можливості одержання надійної оцінки ринкових чинників у розрахунках рівня проектних ризиків.

Суб'єктивність оцінки. Незважаючи на об'єктивну природу проектного ризику як економічного явища, основний оцінювальний його показник - рівень ризику - має суб'єктивний характер. Ця суб'єктивність, тобто нерівнозначність оцінки певного об'єктивного явища, пояснюється розходженням повноти та достовірності використовуваної інформації, кваліфікацією інвестиційних менеджерів, їх досвіду у сфері проект-менеджменту та іншими чинниками.

В Україні широко використовується «типова» класифікація проектних ризиків, подана у «Методичних рекомендаціях з підготовки інвестиційних проектів, до реалізації яких залучатимуться іноземні інвестори», затверджених колегією Мінекономіки України [1], відповідно до якої усі проектні ризики класифікують за ознаками (рис. 6.6).

З огляду на особливості та причини виникнення, існують різноманітні системи класифікації проектних ризиків, зокрема, залежно від обраних критеріїв оцінки:

класифікація за фазами (етапами) проектно)' діяльності: перед-інвестиційна фаза; інвестиційна (будівельна); фаза пусконалагоджувальних робіт; а також операційна (виробнича) фаза;

кіасифікація за критерієм можливості або неможливості для учасників проектної діяльності впливанні на фактори знецінення проекту. З цієї позиції ризики поділяють на: внутрішні (ендогенні), які можуть виникати на усіх стадіях та етапах реалізації проекту; зовнішні (екзогенні), до яких належать політичні та форс-мажорні ризики;

класифікація з точки зору можливості захисту від ризиків: 1) ризики, що страхуються через гарантії, резервні фонди або страхові компанії; 2) ризики, які застрахувати неможливо або надто дорого.

285

Рис. 6.6. Класифікація проектних ризиків

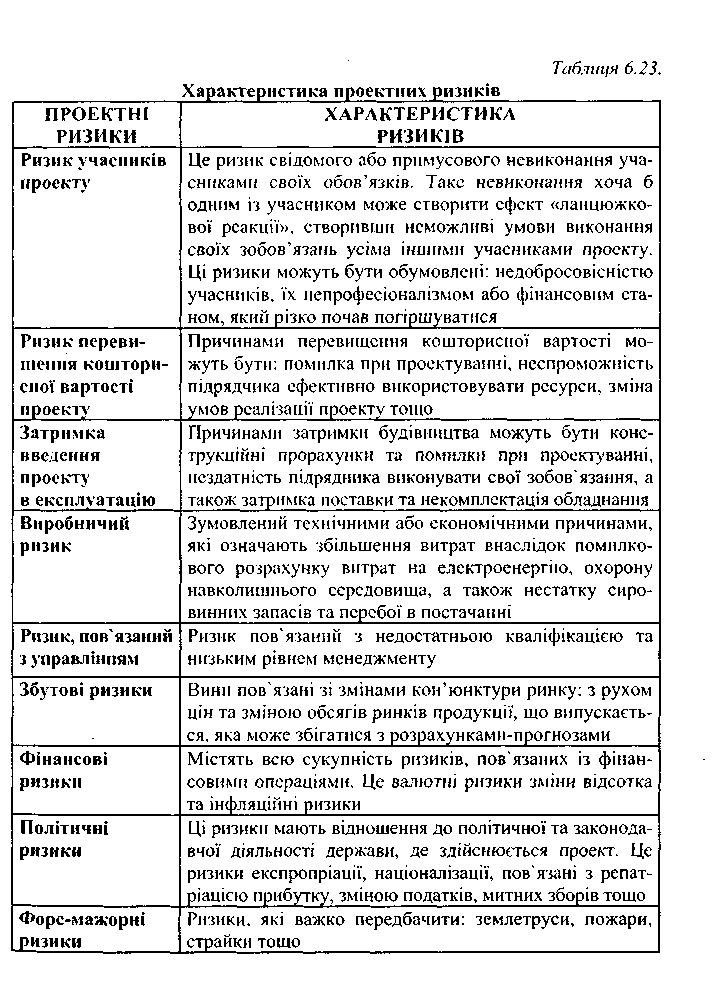

Аналіз цих класифікацій ризиків дозволяє виділити «типові» ризики проектної діяльності, див. табл. 6.23. Наведена класифікація проектних ризиків є досить умовною і може розглядатися лише як відправна точка виявлення значних ризиків для кожного конкретного проекту. Ці ризики у кожному конкретному випадку мають визначатися спеціалістами та експертами з урахуванням галузевої належності, масштабів, обраної технології, країни реалізації та інших специфічних особливостей проекту.

286

287

288

tP збільшення вартості проекту, порівнянно з початковою, внаслідок інфляції або зміни податкового законодавства.

Ці фактори можуть бути деталізовані. У кожному конкретному випадку неважко скласти контрольний перелік можливого підвищення витрат за статтями для кожного варіанту проекту або його елементів.

Метод аналогій означає, що при аналізі ризикованості нового проекту будівництва промислового об'єкта корисними можуть бути свідчення про наслідки впливу несприятливих факторів на інші вже реалізовані аналогічні проекти. У зв'язку з цим певний інтерес становить досвід авторитетних консалтингових компаній, які публікують регулярні коментарі про тенденції, що спостерігаються у найбільш важливих зонах ризику будівництва промислових об'єктів (наприклад, про тенденції зміни попиту на конкретну продукцію, цін па сировину, паливо та землю, рейтинг надійності проектних, підрядних, інвестиційних та інших компаній). Проте, керуючись методом аналогій, слід бути обережним, тому що, навіть базуючись на найбільш тривіальних та відомих випадках невдалого завершення проекту, дуже важко сформулювати передумови для аналізу ризиків, тобто підібрати вичерпний та реалістичний набір можливих сценаріїв зриву проекту.

2. Формалізований опис невизначеності інвестування. Для повнішого аналізу проектів інвестору пропонується проводити формалізованій"] опис невизначеності інвестування. Це пов'язано з тим, що умов реалізації проекту може бути багато, і для кожної з них необхідно скласти відповідні сценарії або утворити обмеження на значеннях основних технологічних, економічних і т.п. параметрів проекту. Крім того, окремо повинні бути зазначені витрати, які відповідають різним умовам реалізації проекту (у т. ч. можливі санкції та витрати, пов'язані з страхуванням та резервуванням). Опис невизначеності містить визначення вартості невизначеності, очікуваного інтегрального ефекту за проектом та ін.

Вартість невизначеності - це концепція, за допомогою якої визначається максимальна сума грошей, сплачених за інформацію, використання якої знизить міру невизначеності за проектом. Вона визначається як очікувана цінність можливих вигод, від яких відмовляються через відхилення проекту, або очікувану суму втрат, які можуть виникнути внаслідок прийняття проекту.

289

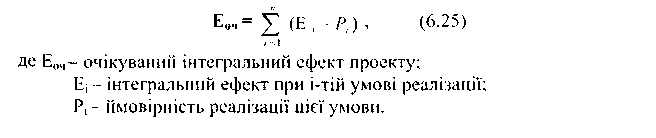

Для врахування всіх імовірних варіантів реалізації проекту пропонується визначати очікуваний інтегральний ефект. Якщо ймовірність різних умов реалізації проекту відома майже точно, то очікуваний інтегральний ефект розраховується за формулою математичного очікування:

290

291

292

293

294

вирахувати бсзризикові еквіваленти, оскільки в багатьох випадках рішення має суб'єктивний характер. Таким чином, для зручності вводять спеціальну шкалу, на якііі вказують значення коефіцієнта дисконтування залежно від того, який рівень ризику приписаний певному проекту, наприклад: нижче середнього, середній, вище середнього, надто високий. Як градацію шкали, так і значення коефіцієнта дисконтування слід періодично переглядати, залежно від виду інвестицій, сфери вкладання, регіону тощо.

4. Методи аналізу ризику інвестицій. До методів аналізу ризиків належать загальновідомі методи: аналіз беззбитковості; аналіз чутливості; метод сценаріїв; імітаційне моделювання, які в сукупності становлять комплексний процес аналізу ризиків з інвестиційного проекту.

Враховуючи ці методи, оцінка проекту повинна здійснюватися в такій послідовності:

готується модель, здатна прогнозувати майбутню реальність;

обираються ключові змінні ризику;

визначаються обмеження значень можливих змінних;

імовірнісні ваги розміщуються за граничним значенням;

встановлюються відношення кореляційних перемінних;

генеруються випадкові сценарії, основані на допущеннях;

7) проводиться статистичний аналіз результатів імітацій. Загальним правилом в цьому процесі повинно бути тс, що слід оби рати проект з таким розподілом імовірнісного доходу, який найкраще від повідає ставленню інвестора до ризику.

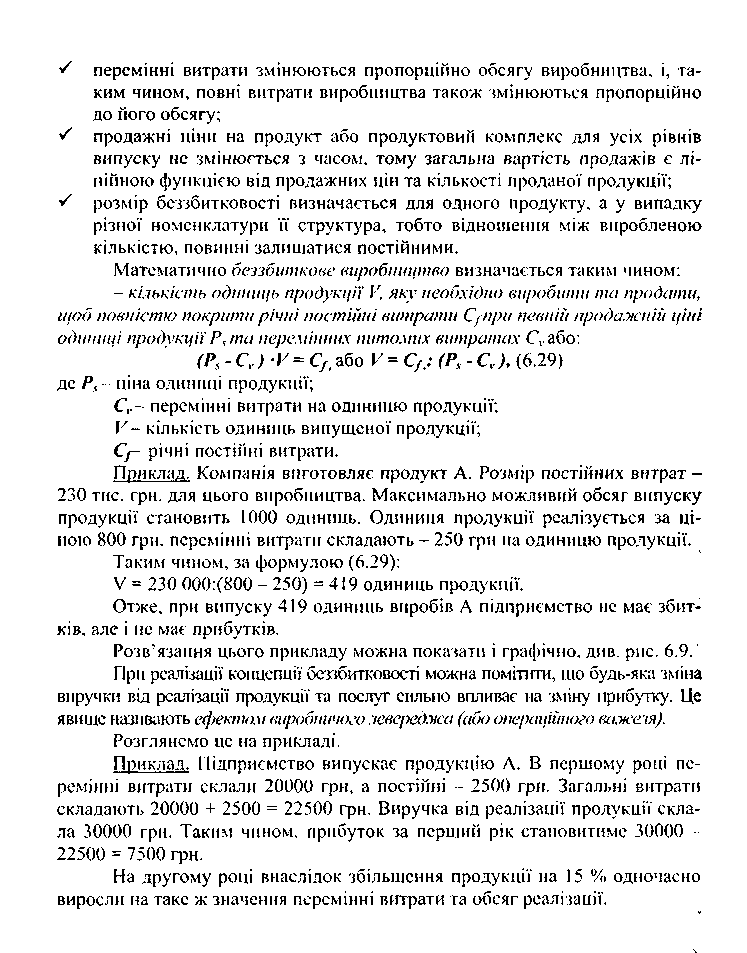

Аналіз беззбитковості проекту. Мета цього аналізу - визначити точки рівноваги, в яких надходження від продажів дорівнюють витратам на продану продукцію. Коли обсяг продажів нижчий цієї точки, то фірма несе збитки, а в точці, де надходження рівні витратам, фірма веде справи беззбитково.

Аналіз беззбитковості служить для порівняння використання запланованої потужності з обсягом виробництва, нижче якого фірма має збитки.

Точку беззбитковості можна визначити в показниках фізичних одиниць виробленої продукції або рівня використання виробничої потужності, при якій надходження від продажів та витрати виробництва рівні. Надходження від продажів у точці беззбитковості є вартістю беззбиткових продажів, а ціна одиниці продукції в цій точці є беззбитковою продажною і! і пою.

Перед тим як вирахувати значення беззбитковості необхідно перевірити наявність таких умов та допущень:

* витрати виробництва та маркетингу є функцією обсягу виробництва або продажів;

* обсяг виробництва дорівнює обсягу продажів;

* постійні експлуатаційні витрати однакові для будь-якого обсягу виробництва;

295

296

297

набір значень початкових змінних;

розраховані значення результатних показників;

певна вірогідність настання такого сценарію, яка визначається експертним шляхом.

У результаті розрахунку визначаються середні (з врахуванням вірогідності настання кожного сценарію) значення результатних показників.

У випадку невеликої кількість змінних та можливих сценаріїв розвитку проекту для аналізу ризику можна використовувати метод дерева рішень.

Перевага цього методу - в його наочності. Послідовність збору даних для побудови дерева рішень для аналізу ризику містить такі етапи:

=> визначення складу та тривалості фаз життєвого циклу проекту;

=> визначення стрижневих подій, які можуть вплинути па подальший розвиток проекту;

=> визначення часу настання стрижневих подій за проектом;

=> формулювання усіх можливих рішень, які можуть бути прийняті в результаті настання кожної окремої стрижневої події;

=> визначення вірогідності прийняття кожного рішення;

=> визначення вартості кожного етапу здійснення проекту (вартості робіт між стрижневими подіями).

На базі отриманих даних будується дерево рішень. Його вузли є стрижневими подіями, а стрілки, що поєднують вузли, — виконані роботи з реалізації проекту. Крім того, на дереві рішень наводиться інформація щодо часу, вартості робіт та вірогідності прийняття того чи іншого рішення.

У результаті побудови дерева рішень визначається вірогідність кожного сценарію розвитку проекту, ефективність за кожним проектом, а також інтегральна ефективність проекту. Додатну значення ефективності проекту (наприклад, чистої приведеної вартості) вказус на прийнятну міру ризику, пов'язаного зі здійсненням проекту.

При формуванні сценаріїв з використанням методів імітаційного моделювання застосовується така послідовність дій:

* визначаються інтервали можливої зміни початкових змінних, в межах яких ці змінні є випадковими значеннями;

* визначаються види розподілу ймовірностей у межах заданих інтервалів;

* встановлюються коефіцієнти кореляції між залежними змінними:

*багаторазово (не менше 200 разів) розраховуються результатні показники;

*отримані результатні показники розглядаються як випадкові значення, яким відповідають такі значення: математичне очікування, дисперсія, функція розподілу та щільність ймовірності тощо);

*визначається ймовірність попадання результатних показників у той чи інший інтервал, вірогідність перевищення мінімально припустимого значення та ін.

298

Аналіз значень результатних показників при сформованих сценаріях дозволяє оцінити можливий інтервал їх зміни за різних умов реалізації проекту. Ймовірність характеристики використовують для прийняття інвестиційних рішень, ранжування проектів, а також обгрунтування раціональних розмірів та форм резервування та страхування.

5. Визначення заходів щодо зниження інвестиційних ризиків. Незважаючи на те, що це останній етап в управлінні ризиками інвестиційного проекту, усі учасники приділяють йому особливу увагу. Бо всебічний аналіз фінансового стану суб'єкта інвестиційної діяльності та очікуваних проектних ризиків є обов'язковою умовою прийняття рішень щодо інвестування.

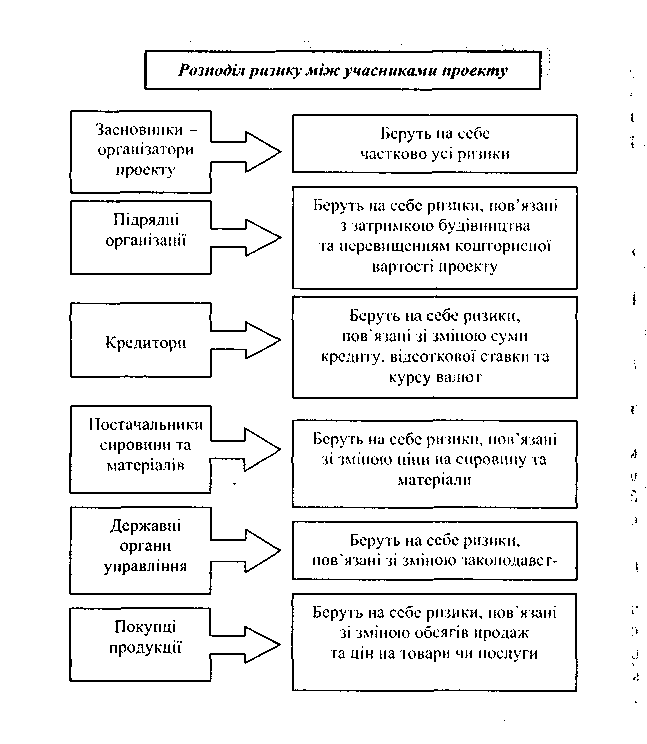

Залежно від виду проекту, його належності до того чи іншого типу розробляється система заходів протидії ризикам, яка містить:

Розподіл ризику між учасниками проекту -захист, який дає можливість засновникам проекту переносити частину своїх ризиків на інших учасників проекту, див. рис. 6.10.

Заставні операції та гарантування використовуються у випадку залучення кредитних коштів для фінансування інвестиційного проекту.

Страхування - специфіка якого полягає у відшкодуванні страховими компаніями завданої шкоди інвестору. Страхова компенсація може бути виплачена і до закінчення строку дії договору страхування, якщо внаслідок будь-якої події (наприклад, стихійного лиха) стає наявним неминучий крах інвестиційного проекту.

Різновидом страхування є хеджування - сукупність заходів зі страхування ризиків, зміни ціни товару, що реалізується, курсів валют та процентів тощо.

Сутність хеджування полягає в регулярному продажі валюти на строк чи обмін процентів за валютами, в яких здійснюються інвестиції; продажі продукції проекту на товарній біржі з майбутньою поставкою за фіксованою ціною. При хеджуванні використовуються загальновідомі фінансові інструменти: опціони, ф'ючерси, валютні та процентні свопи тощо. У зв'язку з тим, що в Україні механізмів обігу таких фінансових інструментів майже не існує, то у вітчизняній інвестиційній діяльності вони не використовуються.

Існує ще один засіб зниження ризиків - лімітування об'єктів інвестицій, розмірів кредитів, видатків, продажів тощо. Інвестор, зазвичай, обмежує розміри вкладень при капіталізації інвестицій, перешкоджаючи цим створенню зайвих запасів матеріалів, конструкцій, обладнання. Фінансування, зазвичай, здійснюється поступово - траншами, тобто ризику підлягають окремі грошові потоки, а не весь обсяг інвестицій. Банки, своєю чергою, з метою зниження міри ризику лімітують розміри позик, застосовують овердрафт, кредитні лінії, відновліовальні кредити, кредитують клієнтів у режимі «стенд-бай» тощо.

299

Рис. 6.10. Розподіл ризиків між учасниками проекту и

Останнім часом користується попитом як інструмент протидії ризикам проекту збір додаткової інформації про об'єкт інвестування. Такі послуги надають еккаутингові компанії. Вони займаються збиранням, обробкою, аналізом та формуванням різних видів бізнес-інформації: відомостей про ринки, платоспроможність підприємства, кредитоспроможність клієнта, фінансовий стан партнерів по бізнесу, перспективи розвитку конкурентів тощо. Зазвичай ці відомості надаються у вигляді бізнєс-довідок. Великі еккаутингові фірми розробляють типові довідки бізнес-інформації та, за бажанням замовника, дають більш детальну інформацію, отриману шляхом поглибленого аналізу. Еккаутинг часто об'єднується аудитом та є важливим засобом зниження рівня інвестиційного ризику.

300

Література для вивчення теми

Постанова Кабінету Міністрів України "Про затвердження Порядку конкурсного відбору інвестиційних проектів, що реалізуються за рахунок кредитів комерційних банків з частковим відшкодуванням відсоткових ставок" від 29 січня 2002 року, № 101.

Наказ Міністерства економіки України "Про затвердження Методичних рекомендацій з розроблення бізнес-плану підприємств" від 06.09.2006 № 290.

Методичні рекомендації з підготовки інвестиційних проектів, до реалізації яких залучатимуться іноземні інвестори. Затверджені колегією Мінекономіки України, протокол від 19 грудня 1994 року, № 7/16. (Друга редакція 1999 року).

Постанова Правління НБУ "Про порядок формування та використання резерву для відшкодування можливих втрат за кредитними операціями банків" від 06.07.2000 р. № 279.

Беренс В., Хавранек П. М. Руководство по оценке эффективности инвестиций. - М.: Экономика, 1995, 527 с.

Бочаров В. В., Финансовый инжиниринг. — СПб.: Питер, 2004.

Пересада А. А. Управління інвестиційним процесом. - К.: Лібра, 2002. -472 с.

Пересада А. А., Майорова Т. В. Управління банківськими інвестиціями: Монографія. - К.: КНЕУ, 2005. -345 с.

Проектне фінансування: Підручник./ Пересада А. А., Майорова Т. В., Ляхова О. О. - К.: КНЕУ, 2005. - 761 с.

Царев В. В. Оценка экономической эффективности инвестиций. - СПб.: Питер. 2004. - 464 с.

Контрольні запитання та завдання для вивчення теми

Визначте роль інвестиційних проектів та програм для економічного розвитку України.

Визначте структуру та зміст інвестиційних проектів.

За якими ознаками класифікують інвестиційні проекти.

Охарактеризуйте порядок розробки інвестиційного проекту.

Визначте передінвестиційну, інвестиційну та виробничу фази циклу інвестиційного проекту.

Що містить техніко-економічне обгрунтування проекту?

Охарактеризуйте процедуру оцінки інвестиційного проекту інвестором (кредитором).

Що таке процедура експертизи інвестиційного проекту?

Які складові містить фінансово-економічна оцінка інвестиційного проекту?

Охарактеризуйте грошовий потік за періодом життєвого циклу інвестиційного проекту.

Що містить початкові інвестиційні витрати, операційні та ліквідаційні грошові потоки за проектом?

301

За якими принципами слід проводити фінансово-економічну оцінку інвестиційного проекту?

Назвіть основні критерії та показники, за якими визначається ефективність інвестиційного проекту.

Що таке чиста приведена вартість, індекс рентабельності інвестицій, та як вони визначаються?

Охарактеризуйте зміст внутрішньої норми дохідності інвестицій.

16. Охарактеризуйте зміст бухгалтерської норми рентабельності інвестицій. 17. Як визначається строк окупності інвестицій?

Чому оцінка інвестиційного проекту в умовах невизначеності є обов'язковою?

Визначте вплив інфляції на прийняття інвестиційних рішень.

Що таке аналіз чутливості інвестиційного проекту?

Що таке аналіз беззбитковості і як він проводиться на практиці?

Що таке виробничий лсверидж (операційний важіль) та як він визначається?

Що таке аналіз еквівалента певності і як він проводиться на практиці?

Дайте визначення ризику та рівню ризику.

Що таке проектний ризик?

Що містить процедура вивчення та оцінки проектних ризиків?

За якими ознаками класифікують проектні ризики?

Що містить розрахунок показників ризику вкладення інвестицій?

Що такс вартість невизначеності?

30. Які моделі використовуються при аналізі інвестиційних ризиків? З 1. Визначте основні складові аналізу сценаріїв розвитку проекту.

Що таке метод дерева рішень?

Визначте основні складові методу імітаційного моделювання.

Охарактеризуйте заходи щодо зниження інвестиційних ризиків.

Як використовується страхування в інвестиційній діяльності?

302