- •21) Оценка надежности полученных методом расчета внутренней

- •22) Mirr - модифицированная внутренняя норма доходности (рентабельности)

- •24. Показатели бюджетной эффективности проекта.

- •25. Анализ чувствительности проекта. Метод сценариев.

- •26. Виды инвестиционных рисков.

- •28. Общая классификация инфляции.

- •30. Сравнительная характеристика рынка недвижимости и рынка товаров и услуг.

- •31. Оценка эффективности заемного капитала.

- •33. Доходный метод оценки эффективности инвестиций в недвижимости.

- •34. Основные сегменты финансового рынка.

- •35. Виды основных и производных ценных бумаг. Виды ценных бумаг

- •36. Сущность и классификация лизинговых операций.

- •По составу участников различают:

- •По объему обслуживания различают:

- •В зависимости от сектора рынка, где происходят операции, выделяют:

- •По отношению к налоговым и амортизационным льготам выделяют:

- •По характеру лизинговых платежей различают:

- •37. Методика расчета лизинговых платежей.

- •Метод финансовых рент (аннуитетов).

- •Метод составляющих

- •Метод Министерства экономики

- •38. Оценка доходности акций

- •39. Критерии эффективности первичной эмиссии акций.

1)Термин «инвестиции» входит в число наиболее часто используемых понятий в экономике, особенно находящейся в процессе трансформации или испытывающей подъём. В экономической литературе понятия «сбережения» и «инвестиции» стоят обычно рядом: инвестиции предполагают сбережения. Сбережения – часть личного дохода, которая остаётся неиспользованной при затратах на текущие потребительские нужды и накапливается. По мнению Дж. Кейнса сбережения и инвестиции «должны быть равны между собой, поскольку каждая из них равна превышению дохода над потреблением».В отечественной литературе советского периода категория «инвестиции» фактически отождествлялись с категорией «капиталовложения». Капиталовложения – затраты на воспроизводство основных фондов, их увеличение и совершенствование. Инвестиции трактовались как «долгосрочное вложение капитала в промышленность, сельское хозяйство, транспорт и другие отрасли народного хозяйства».В законодательстве Российской Федерации инвестиции определены как «денежные средства, целевые банковские вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование, лицензии, в том числе и на товарные знаки, кредиты, любое другое имущество или имущественные права, интеллектуальные ценности, вкладываемые в объекты предпринимательской и других видов деятельности в целях получения прибыли (дохода) и достижения положительного социального эффекта»1.

В этом определении можно выделить несколько существенных моментов. Во-первых, здесь фактически проводится грань между сбережениями и инвестициями – из определения следует, что инвестициями становятся только те сбережения, которые вкладываются в деятельность с целью получения необходимого результата. Во-вторых, понятие инвестиций не связывается с долгосрочными вложениями. В-третьих, не устанавливается форма вложений, т.к. это не меняет их сути. В-четвёртых, определение связывает инвестиции с получением прибыли (дохода), положительного социального эффекта. Во многих случаях эта цель является главной, однако, инвесторы могут преследовать иные экономические и внеэкономические цели.

В руководствах по инвестиционной деятельности понятие инвестиции трактуют обычно в широком смысле как «расходование ресурсов в надежде на получение доходов в будущем, по истечении достаточно длительного периода времени»2. При этом необходимо выделить два главных фактора, характеризующих процесс инвестирования, – время и риск.

Как можно увидеть из приведённых выше трактовок существуют различные подходы к определению понятия инвестиции.

Можно выделить следующие признаки инвестиций:

- потенциальная способность приносить доход;

- процесс инвестирования, как правило, связан с преобразованием части накопленного капитала в альтернативные виды активов экономического субъекта;

- использование разных инвестиционных ресурсов, характеризующихся в процессе осуществления спросом, предложением и ценой;

- целенаправленный характер вложения капитала в объекты и инструменты инвестирования;

- наличие срока вложения (всегда индивидуален, определять его заранее неправомерно);

- осуществление вложений инвесторами, которые имеют собственные цели, не всегда связанные с извлечением экономической выгоды;

- наличие риска вложения, означающее, что достижение целей инвестирования носит вероятностный характер.

Инвестиции как процесс – процесс, отражающий движение стоимости.

Инвестиции как экономическая категория – экономические отношения, связанные с движением стоимости, вложенной в основные фонды.

Инвестициям принадлежит важнейшая роль в деле возобновления и увеличения производственных ресурсов, следовательно, в системе воспроизводства и обеспечении определенных темпов экономического роста.

Инвестиции касаются в первую очередь производства и составляют материальную основу его развития, если представить общественное воспроизводство как систему производства.

Инвестиции представляют тот капитал, при помощи которого растет национальное богатство.

Инвестициями являются те экономические ресурсы, которые направляются на расширение или модернизацию производственного аппарата, т. е. на увеличение реального капитала общества.

Необходимым звеном процесса является замена изношенных основных средств новыми. Вместе с тем расширение производства может осуществляться только за счет новых вложений, направленных не только на создание новых производственных мощностей, но и на совершенствование старой техники или технологий. Именно это и составляет экономический смысл инвестиций.

Обобщая изложенную выше информацию, можно сказать, что инвестиции – это целенаправленное вложение на определённый срок капитала во всех его формах в различные объекты (инструменты) для достижения индивидуальных целей инвесторов.

2) Одной из важнейших сфер деятельности любой предпринимательской фирмы является инвестиционная деятельность. Финансовые ресурсы предприятия направляются на финансирование текущих расходов и на инвестиции. Определение инвестиций дано в Федеральном законе РФ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений». В соответствии с этим Законом инвестиции — это денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, иные права, имеющие денежную оценку, вкладываемые в объекты предпринимательской и (или) иной деятельности в целях получения прибыли и (или) достижения иного полезного эффекта. Инвестиции обеспечивают динамичное развитие фирмы и позволяют решать такие задачи, как:

расширение собственной предпринимательской деятельности за счет накопления финансовых и материальных ресурсов;

приобретение новых предприятий;

диверсификация деятельности вследствие освоения новых областей бизнеса.

Инвестиции можно классифицировать по различным признакам. Главным признаком классификации является объект вложения капитала, на основании которого выделяют реальные (прямые) и финансовые (портфельные) инвестиции. Реальные (прямые) инвестиции — любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Это вложения, направленные на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения. Реальные инвестиции реализуются путем нового строительства основных фондов, расширения, технического перевооружения или реконструкции действующих предприятий. Финансовые (портфельные) инвестиции — приобретение активов в форме ценных бумаг для извлечения прибыли. Это вложения, направленные на формирование портфеля ценных бумаг. Следующий признак классификации инвестиций — период инвестирования, на основании которого выделяют краткосрочные и долгосрочные инвестиции. Краткосрочные инвестиции — вложения денежных средств на период до одного года. Как правило, финансовые инвестиции фирмы являются краткосрочными. Долгосрочные инвестиции — вложения денежных средств в реализацию проектов, которые будут обеспечивать получение фирмой выгод в течение периода, превышающего один год. Основной формой долгосрочных инвестиций фирмы являются ее капитальные вложения в воспроизводство основных средств. По характеру участия фирмы в инвестиционном процессе выделяют прямые и непрямые инвестиции. В случае прямых инвестиций подразумевается непосредственное участие фирмы-инвестора в выборе объектов вложения капитала, к ним относятся капитальные вложения, вложения в уставные фонды других фирм, в некоторые виды ценных бумаг. Непрямые инвестиции подразумевают участие в процессе выбора объекта инвестирования посредника, инвестиционного фонда или финансового посредника. Чаще всего это инвестиции в ценные бумаги. В зависимости от формы собственности инвестируемых средств различают частные и государственные инвестиции. Частные инвестиции характеризуют вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности. Государственные инвестиции — это вложения средств государственных предприятий, а также средств государственного бюджета разных его уровней и государственных внебюджетных фондов. Кроме этого, отдельно выделяют венчурные инвестиции и аннуитет. Венчурные инвестиции — это рискованные вложения капитала, обусловленные необходимостью финансирования мелких инновационных фирм в областях новых технологий. Это вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска. В расчете на быструю окупаемость вложенных средств венчурные инвестиции направляются в проекты, не связанные между собой, но имеющие высокую степень риска.

3) Методологические принципы:

1. Результативность проекта означает положительность эффекта его осуществления, т.е. превышение оценки слагаемых результатов над оценкой совокупных затрат, требуемых для реализации проекта.

2. Адекватность и объективность: необходимо при оценке результатов и затрат обеспечить правильное отражение структуры и характеристик объекта, применительно к которому рассматривается проект с учетом степени недостоверности и неопределенности, объективно присущих будущему.

3. Корректность: используемые методы оценки должны удовлетворять определенным общим формальным требованиям, к числу которых относятся:

o монотонность, т.е. при повышении результатов и уменьшении затрат оценка эффективности проекта при прочих равных условиях должна повышаться;

o антисимметричность, т.е. при сопоставлении двух проектов количественное выражение величины преимуществ одного из них должно совпадать с выражением величины недостатков другого;

o транзитивность, т.е. если первый проект лучше второго, а второй лучше третьего, то первый должен быть лучше третьего.

4. Системность: учет того, что проект "вписывается" в сложную социально-экономическую систему и поэтому при его реализации могут иметь место внутренние, внешние, а также синергетические (определяемые целостностью системы и взаимодействием ее подсистем) эффекты.

5. Комплексность: при оценке эффективности проектов необходимо учитывать разносторонние последствия их реализации - не только в экономической, но и в социальной, экологической и др. внеэкономических сферах и определять соответствующие виды и величины результатов и затрат. При этом все внеэкономические последствия результатов могут быть разбиты на три группы:

o те, которые уже сегодня допускают прямую экономическую оценку;

o те, которые принципиально допускают прямую экономическую оценку, но сегодня нет достаточной информации для ее определения;

o те, которые и принципиально не допускают такой оценки.

Кроме того, необходимо осуществлять оценку проекта за весь его жизненный цикл.

6. Ограниченность ресурсов: при оценке эффективности проектов необходимо исходить из условия, что все виды невоспроизводимых и воспроизводимых ресурсов ограничены, т.е. цены ресурсов, по которым рассчитывается величина затрат, должны включать в себя упущенную выгоду, связанную с возможным альтернативным использованием ресурсов. Поэтому нулевая оценка получаемого эффекта при реализации проекта свидетельствует не о его бесприбыльности, а означает, что ресурсы используются не хуже (но и не лучше), чем они могли бы быть использованы в альтернативном направлении.

7. Неограниченность потребностей: имеющиеся ограниченные ресурсы всегда потенциально могут найти эффективное направление, т.к. общая потребность в ресурсах неограниченна.

4) Методические принципы:

1. Специфика проекта и его "окружения": необходимо учитывать особенность действующего хозяйственного механизма, его влияние на оценку проекта различными участниками с целью выбора "компромиссного" решения на основе согласования их интересов.

2. Наличие различных участников проекта предопределяет несовпадение их интересов, из чего следует необходимость оценки эффективности проекта с позиций каждого участника.

3. Динамичность процессов: при оценке эффективности проекта необходимо учитывать, что и структура, и характеристики входящих в него объектов не остаются постоянными; большое влияние оказывает инфляция. Поэтому нужно проверять динамику финансовой обеспеченности проекта в течение всего жизненного цикла, для чего строятся таблицы движения наличности.

4. Неравноценность несинхронных затрат и результатов предполагает приведение их величин к сопоставимому виду с использованием метода дисконтирования.

5. Согласованность: необходимо учитывать масштабность проектов, которые в соответствии с этим признаком бывают "малые", "крупномасштабные" и "глобальные"; "хорошо" и "слабоструктурированные".

6. Ограниченная управляемость, в т.ч. прошлыми, уже осуществленными и невозвратными затратами.

7. Неполнота информации, которая встречается как в виде риска, так и неопределенности, что требует применения специальных методов оценки.

8. Структура капитала: обычно капитал делится на собственный (акционерный) и заемный, они имеют разную степень риска (заемный менее рисковый), что определяет выбор нормы дисконта.

5) Реальные инвестиции (прямая покупка реального капитала в различных формах):

в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции.

Капитальный ремонт основных фондов.

Вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау, человеческий капитал (воспитание, образование, наука) и т. д.

Реальное инвестирование для большинства предприятий в современных условиях составляет основу инвестиционной деятельности. Осуществление реальных инвестиций характеризуется рядом особенностей. Среди них можно выделить следующие:

Во-первых, реальные инвестиции непосредственно связаны с основной деятельностью предприятия, расширением ассортимента производимой продукции, повышением ее качества посредством внедрения достижений научно-технического прогресса. Другими словами, производственная деятельность и реальные инвестиционные процессы взаимосвязаны и взаимообусловлены.

Во-вторых, реальные инвестиции по сравнению с финансовыми инвестициями подвержены высокому уровню экономического риска, что, в свою очередь, обусловливает (предполагает) их способность обеспечивать более высокую рентабельность по сравнению с финансовыми инвестициями. Экономические риски связаны с особенностями технологических процессов, факторами морального износа и т.д.

В-третьих, реальные инвестиции являются менее ликвидными по сравнению с финансовыми. Данное обстоятельство связано, как правило, с узкой целевой направленностью большинства инвестиций в реальное производство и зачастую не имеющих возможностей альтернативного хозяйственного применения. Поэтому ошибки при принятии решения о реальных инвестициях крайне сложно компенсировать.

6) в прединвестиционной фазе закладывается основа оптимизации стоимостных и качественных параметров, которая позволяет добиваться разумного соотношения между издержками и рисками при принятии решений и реализации проектов. Поэтому требуется особенно тщательное проведение прединвестиционных исследований. Прединвестиционная фаза включает три стадии:

- идентификацию инвестиционных возможностей (анализ возможностей);

- подготовку обоснований (предварительное и технико-экономическое обоснование);

- оценку проекта и принятие решения об инвестициях (оценочный отчет).

Стадия "АНАЛИЗ ВОЗМОЖНОСТЕЙ" состоит из трех этапов:

1. Определение инвестиционных возможностей.

2. Анализ общих возможностей.

3. Анализ возможностей инвестиционного проекта.

Подготовка информации, включаемой в анализ возможностей проекта, не требует существенных затрат, так как этот анализ нацелен прежде всего на выделение принципиальных инвестиционных аспектов возможного промышленного предложения.

Стадия "ПОДГОТОВКА ОБОСНОВАНИЯ" также включает три этапа:

1. Предварительное обоснование.

2. Вспомогательные исследования.

3. Технико-экономическое обоснование.

Проведение технико-экономического обоснования (ТЭО), позволяющего принять определенное решение по поводу проекта, - задача дорогостоящая и требующая длительного времени. Поэтому перед выделением средств на такое исследование должна быть сделана дополнительная оценка идеи проекта с помощью предварительного обоснования.

Предварительное обоснование следует рассматривать как промежуточную стадию между изучением проектных возможностей и подробным ТЭО; разница между ними - в детальности добываемой информации и обсуждении проектных альтернатив. Обычно предварительное обоснование имеет следующие разделы:

· сведения о предпосылках и история вопроса;

· возможные стратегии осуществления проекта или деятельности корпорации, границы проекта в связи с анализом рынка и концепцией маркетинга;

· сырье и вспомогательные материалы;

· месторасположение, размещение и оборудование;

· проектная документация и технология, производственная программа и производственная мощность, выбор производственного процесса и проектно-конструкторского решения;

· структура управления и накладные расходы: общие заводские, управленческие и маркетинговые;

· трудовые ресурсы, управленческий персонал, затраты на рабочую силу, потребность в обучении и связанные с ним затраты;

· график реализации проекта;

· финансовый анализ: инвестиционные, производственные и маркетинговые затраты (достоверность данных и предположений, структура затрат), расчет движения денежной наличности и анализ коммерческой рентабельности, финансирование проекта, оценка рисков (определение критических значений параметров, анализ вероятностей);

· экономический анализ: определение экономических последствий (в соответствии с границами - рамками проекта).

Структура предварительного обоснования должна совпадать со структурой подробного ТЭО

7) Фазы развития инвестиционного проекта Жизненный цикл проекта; может быть разделен на три основные стадии: предынвестиционную, инвестиционную и эксплуатационную Начальная (предынвестиционная) стадия обычно подразделяется на предынвестиционные исследования и разработку проектно-сметной документации, планирование проекта и подготовку к строительству. При проведении предынвестиционной стадии, как правило, выделяют следующие три фазы: - изучение инвестиционных возможностей проекта; - предпроектные исследования; - оценка осуществимости инвестиционного проекта. Различие между уровнями предынвестиционных исследований весьма условно, и глубина проработки каждого уровня зависит от сложности проекта, временных ограничений, требований потенциального инвестора и множества других факторов. Стоимость проведения предпроектных исследований также различна и варьируется от 0,8% для крупных проектов до 5,0% для проектов с небольшими объемами инвестиций. Инвестиционная (строительная) стадия заключается в: - проведении торгов и заключении контрактов, организации закупок и поставок, подготовительных работах; - строительно-монтажных работах; - завершении строительной фазы проекта. Эксплуатационная стадия включает в себя эксплуатацию, ремонт, развитие производства и закрытие проекта. Для российских условий применительно к действующим в Российской Федерации нормативным документам принципиальная схема жизненного цикла традиционного инвестиционного проекта состоит из четырех фаз: - фаза 1: концепция (1-5%); - фаза 2: планирование и разработка (9-15%); - фаза 3; осуществление 055-80%); - фаза 4: завершение (10-15%). Жизненный цикл инвестиционного проекта характеризуется инвестиционным и предпринимательским риском. При этом типы рисков, связанных с финансированием инвестиционного проекта, во времени условно можно подразделить на риски подготовитель-* ной стадии, риски создания проекта, риски ввода объекта в эксплуатацию, риски функционирования объекта. Первым трем стадиям реализации проекта присущи как общие, так и специфические типы и виды рисков, являющиеся составными частями общего инвестиционного риска. При этом на всех стадиях осуществления проекта присутствуют риски и факторы общеэкономического, социально-политического, технического, коммерческого характера и др. На четвертой стадии возникают, как правило, инвестиционные риски, связанные с предпринимательской деятельностью-предпринимательский риск, включающий этапы введения на рынок товаров и услуг, роста, зрелости насыщения рынка и упадка спроса на товары и услуги.

8) Каждый проект, независимо от его сложности и объема работ, необходимых для его выполнения, проходит в своем развитии определенные состояния: от состояния, когда проекта еще нет до состояния, когда проекта уже нет.

Но что считать началом проекта? Иногда - это момент рождения идеи, особенно для научных проектов, когда поиск идеи - скрупулезный и долгий период, а иногда - начало вложения денежных средств в его выполнение.

Концом проекта, может быть: завершение работ над его реализацией (ввод в действие), перевод персонала, выполнявшего проект, на другую работу, достижение проектом заданных результатов, прекращение финансирования проекта, начало работ по внесению в проект серьезных изменений, не предусмотренных первоначальным замыслом (модернизация), вывод объектов проекта из эксплуатации (ликвидация).

Обычно факт начала работ над проектом, и факт его ликвидации оформляются официальными документами.

Промежуток времени. между моментом появления проекта и моментом его ликвидации называется жизненным циклом проекта (проектным циклом).

Жизненный цикл проекта является исходным понятием для исследования проблем финансирования работ по проекту и принятия соответствующих решений.

9) Ограниченность инвестиционных ресурсов вызывает необходимость их эффективного использования. При этом могут быть две постановки задачи рационального использования инвестиций:

если объем инвестиций для осуществления проекта задан, то следует стремиться получить максимально возможный эффект от их использования;

если задан результат, который надо получить за счет вложения капитала, необходимо искать пути минимизации расхода инвестиционных ресурсов.

Экономическая эффективность инвестиционного проекта — это категория, отражающая соответствие инвестиционного проекта целям и интересам его участников.

Осуществление успешных инвестиционных проектов увеличивает внутренний валовый продукт (ВВП), который затем делится между участниками проекта — акционерами, работниками предприятий, банками, бюджетами разных уровней и др. Поступлениями и затратами этих участников определяются различные виды эффективности инвестиционного проекта. Рекомендуется оценивать следующие виды эффективности проекта.

1. Эффективность проекта в целом. Оценка эффективности инвестиционного проекта в целом обычно производится с общественной и коммерческой позиций, причем оба вида эффективности рассматриваются с точки зрения единственного участника, реализующего проект за счет собственных средств.

Цели оценки эффективности проекта в целом:

определение потенциальной привлекательности проекта для возможных участников;

поиск источников финансирования.

Виды эффективности инвестиционного проекта в целом:

общественная (социально-экономическая) эффективность проекта;

коммерческая эффективность проекта.

2. Эффективность участия в проекте. Участниками проекта могут быть предприятие, реализующее проект, и его акционеры; банки, осуществляющие кредитование проекта; лизинговая компания, предоставляющая оборудование для проекта, и т.д. Проект может затрагивать интересы структур более высокого порядка (отрасль, регион и т.п.), которые способны весьма существенно повлиять на его реализацию. Проект может быть общественно значимым и требовать поддержки федерального, регионального или местного бюджетов.

Наличие нескольких участников инвестиционного проекта предопределяет несовпадение их интересов, разное отношение к приоритетности различных моментов проекта. Для каждого участника характерно формирование специфических потоков денежных средств для расчета показателей эффективности и, как следствие, возможное несовпадение результатов оценки и решения об участии в проекте. Поэтому следует определить эффективность проекта для каждого непосредственного участника в отдельности.

Цели определения эффективности участия в проекте:

проверка реализуемости инвестиционного проекта;

проверка заинтересованности в реализации проекта всех его участников.

Эффективность участия в проекте включает:

эффективность участия предприятий в проекте (эффективность инвестиционного проекта отдельно для каждого предприятия-участника);

эффективность инвестирования в акции предприятия (эффективность для акционеров — участников инвестиционного проекта);

эффективность участия в проекте структур более высокого уровня, в том числе: а) региональная и народнохозяйственная эффективность — для региона и народного хозяйства в целом; б) отраслевая эффективность — для отдельных отраслей народного хозяйства, финансово-промышленных групп (ФПГ), объединений предприятий и холдинговых структур;

бюджетная эффективность инвестиционного проекта — эффективность участия в инвестиционном проекте бюджета определенного уровня.

Все виды эффективности инвестиционного проекта базируются на сопоставлении затрат и результатов (выгод) от проекта, но отличаются подходом к их оценке и составом.

Перед проведением оценки эффективности экспертно определяется общественная значимость проекта. Общественно значимыми считаются крупномасштабные, народнохозяйственные и глобальные проекты. Оценку эффективности инвестиционного проекта рекомендуется проводить в два этапа.

Первый этап — расчет эффективности проекта в целом

Цели этапа:

интегрированная экономическая оценка проектных решений;

создание необходимых условий для поиска инвесторов.

Для локальных проектов оценивается только их коммерческая эффективность и, если она оказывается приемлемой, рекомендуется переходить к следующему этапу оценки.

Для общественно значимых проектов сначала оценивается их общественная эффективность. При неудовлетворительной общественной эффективности проекты не рекомендуются для реализации. Если общественная эффективность оказывается достаточной, оценивается коммерческая эффективность. При недостаточной коммерческой эффективности общественно значимого инвестиционного проекта рекомендуется рассмотреть различные формы его поддержки, которые повышают коммерческую эффективность до приемлемого уровня.

Задачей первого этапа является определение эффективности проекта в целом исходя из предположения, что он будет профинансирован целиком за счет собственных средств. Такой подход позволяет представить эффективность проекта как такового, т.е. эффективность технико-технологических и организационных решений, предусмотренных в проекте. Это необходимо для привлечения потенциальных инвесторов к участию в его реализации.

Второй этап — расчет эффективности участия в проекте (осуществляется после выработки схемы финансирования)

Для локальных проектов определяется эффективность участия в проекте отдельных предприятий-участников, эффективность инвестирования в акции, бюджетная эффективность.

Для общественно значимых проектов сначала определяется региональная эффективность и, если она удовлетворительна, дальнейший расчет выполняется как для локальных проектов. Если необходимо, оценивается и отраслевая эффективность.

10) Показатели бюджетной эффективности инвестиционного проекта отражают влияние результатов осуществления проекта на доходы и расходы бюджетов всех уровней и определяются на основе расчета притоков (поступлений) и оттоков (расходов) бюджетных средств. Основу бюджетных поступлений составляют притоки средств от взимания налогов, акцизов, пошлин и сборов, установленных действующим законодательством (включая плату за природные ресурсы и подоходный налог с персонала создаваемых предприятий). Возмещение НДС по оборудованию, приобретенному в ходе реализации проекта, после ввода его в эксплуатацию рассматривается либо как уменьшение бюджетных поступлений, либо как дополнительные расходы бюджета.

При определении бюджетной эффективности учитываются формы участия бюджетных средств в финансировании проекта, в том числе:

· предоставление бюджетных (в частности, государственных) ресурсов на условиях закрепления в собственности соответствующего органа управления (в частности, в федеральной государственной собственности) части акций акционерного общества, создаваемого для осуществления проекта. В этом случае учитываются отток предоставленных бюджетных средств и приток в бюджет (по шагам расчетного периода) дивидендов по указанным акциям;

· предоставление бюджетных ресурсов в виде инвестиционного кредита, а также кредитов ЦБ РФ, региональных и уполномоченных банков отдельным участникам проекта, выделяемых в качестве заемных средств, подлежащих компенсации из бюджета. В этом случае учитываются отток предоставленных бюджетных средств и приток в бюджет (по шагам расчетного периода) сумм возвращаемого кредита и процентов по нему;

· предоставление бюджетных средств на безвозмездной основе (субсидирование). В этом случае учитывается только денежный отток в объеме предоставленных средств;

· бюджетные дотации, связанные с проведением определенной ценовой политики и обеспечением соблюдения определенных социальных приоритетов. В этом случае в оттоке денежных средств учитываются только дотации (по шагам расчета);

· налоговые кредиты, заключающиеся в частичном или полном освобождении от тех или иных видов налогов в течение начальных шагов расчета (налоговые каникулы) с последующим возмещением невыплаченных сумм и выплатой процентов по ним. В этом случае дополнительных оттоков средств не возникает, притоки же в период налоговых каникул уменьшаются на сумму освобождения от налогов, а по истечении налоговых каникул увеличиваются на ту же сумму и на проценты по ней;

· налоговые льготы, не предусматривающие возмещения сумм освобождения от налогов и отражающиеся в уменьшении поступлений от налогов и сборов. В этом случае оттоков средств также возникает, но уменьшаются их притоки.

Притоками денежных средств при расчете показателей бюджетной эффективности являются:

- поступления налогов, акцизов, пошлин, сборов и отчислений внебюджетные фонды;

- доли акционерного дохода, соответствующие объему бюджетных средств;

- погашение бюджетных кредитов и процентов по ним;

- эмиссионный доход от выпуска ценных бумаг под осуществление проекта;

- доходы от лицензирования, конкурсов и тендеров на развод строительство и эксплуатацию объектов, предусмотренных проектом;

- комиссионные платежи Минфину России за сопровождение иностранных кредитов;

- другие выплаты в бюджет, в том числе за предоставляемую поддержку.

Анализ денежных притоков и оттоков чрезвычайно важен для оценки деятельности предприятия. Однако, когда мы говорим о проблемах оценки приемлемости инвестиций, нас более волнуют не текущие денежные притоки и оттоки предприятия, а ее денежные поступления, т.е. тот «сухой остаток», который образует приращение капитала предприятия.

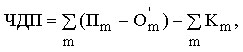

Чистые денежные поступления (ЧДП), или чистый денежный поток, которые остаются у предприятия после уплаты налогов, можно в общем виде рассчитать по формуле

ЧПД= П - О, где

П - приток денежных средств;

О - отток денежных средств

Отдельно рекомендуется учитывать государственные гарантии инвестиционных рисков. Дополнительным притоком в этом случае служит плата за гарантии. При оценке эффективности проекта с учетом факторов неопределенности в отток денежных средств включаются выплат по гарантиям при наступлении страховых случаев.

При оценке бюджетной эффективности проекта учитываются так изменения доходов и расходов бюджетных средств, обусловленные влиянием проекта на сторонние предприятия и население, если спрос оказывает на них влияние, в том числе:

- прямое финансирование предприятий, участвующих в реализации проекта;

- изменение налоговых поступлений от предприятий, деятельность которых улучшается или ухудшается в результате реализации проекта;

- выплаты пособий лицам, остающимся без работы в связи с реализацией проекта (в том числе при использовании импортного оборудования и материалов вместо аналогичных отечественных);

- выделение из бюджета средств для переселения и трудоустройся граждан в случаях, предусмотренных проектом.

По проектам, предусматривающим создание новых рабочих мест в регионах с высоким уровнем безработицы, в притоке бюджетных средств учитывается экономия капиталовложений из федерального бюджета и бюджета субъекта Федерации на выплату соответствующих пособий.

По проектам, предусматривающим закупку производимой продукции для государственных нужд, учитывается также экономия бюджетных расходов на такую закупку по сравнению с альтернативными вариантами закупки той же продукции (например, приобретение ее по импорту или закупка на действующих предприятиях по более высоким рыночным ценам). Особенности такого учета рассмотрены позже.

Расчеты бюджетной эффективности обычно производятся методом "привязки к производству".

11) Согласно данным Методическим рекомендациям инвестиционный проект, реализуемый в рамках инвестиционной политики предприятия и соответствующий целям и интересам его участников, проходит следующие стадии:

разработка инвестиционного предложения и декларации о намерениях (экспресс-оценка инвестиционного предложения);

разработка обоснования инвестиций;

разработка ТЭО (проекта);

осуществление инвестиционного проекта (экономический мониторинг).

Принятию инвестиционного решения о финансировании предшествует оценка:

1) эффективности проекта в целом;

2) эффективности участия в проекте.

Эффективность проекта в целом рассчитывается с целью определения потенциальной привлекательности проекта для возможных участников и поиска источников его финансирования. Рассчитываемые при этом показатели характеризуют с экономической точки зрения технические, технологические и организационные проектные решения.

Эффективность проекта в целом складывается из следующих элементов:

общественная (социальная) эффективность;

коммерческая эффективность.

Показатели общественной эффективности учитывают социально-экономические последствия осуществления инвестиционного проекта для общества в целом. Оцениваются результаты как непосредственно самого проекта, так и «внешние» последствия его реализации в смежных отраслях экономики. При этом экологические, социальные и иные внеэкономические эффекты рекомендуется учитывать в количественной форме при наличии соответствующих нормативных и методических материалов. В отдельных случаях при отсутствии указанных документов, когда эффекты весьма существенны, возможно использование оценок независимых квалифицированных экспертов. Если «внешние» эффекты не допускают количественного учета, следует провести качественную оценку их влияния. Эти положения относятся также и к расчетам региональной эффективности.

Показатели коммерческой эффективности проекта в целом отражают финансовые последствия осуществления инвестиционного проекта, в случае если предполагается участие только одного инвестора, который производит все необходимые для реализации проекта затраты и пользуется всеми его результатами.

В качестве основных показателей для расчета коммерческой эффективности проекта рекомендуется использовать следующие:

чистый доход;

чистый дисконтированный доход;

внутренняя норма доходности;

потребность в дополнительном финансировании (ПФ, стоимость проекта, капитал риска);

индексы доходности затрат и инвестиций;

срок окупаемости.

Чистым доходом (ЧД, net value — NV) называется накопленный эффект (сальдо денежного потока) за расчетный период.

Чистый денежный доход (ЧДД, интегральный эффект) соответствует показателю NPV, используется при оценке эффективности инвестиционных проектов по методике ЮНИДО.

В свою очередь внутренняя норма доходности соответствует показателю IRR.

Потребность в дополнительном финансировании (ПФ) — это максимальное значение абсолютной величины отрицательно накопленного сальдо от операционной и инвестиционной деятельности. Величина ПФ показывает минимальный объем внешнего финансирования проекта, необходимый для обеспечения его финансовой реализуемости.

Индексы доходности затрат и инвестиций характеризуют (относительную) «отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для дисконтированных, так и для недисконтированных денежных потоков. При оценке эффективности часто используются:

- индекс доходности затрат — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным платежам);

- индекс доходности дисконтированных затрат — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

- индекс доходности инвестиций (ИД) — отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧД к накопленному объему инвестиций;

- индекс доходности дисконтированных инвестиций (ИДД) — отношение суммы дисконтированных элементов денежного потока от операционной деятельности к абсолютной величине дисконтированной суммы элементов денежного потока от инвестиционной деятельности. ИДД равен увеличенному на единицу отношению ЧД, к накопленному дисконтированному объему инвестиций.

Срок окупаемости («простой») соответствует показателю, используемому в методике ЮНИДО.

Для характеристики финансового состояния предприятия — участника проекта применяются стандартные методы анализа, предусматривающие расчет показателей:

1) ликвидности, включая расчет коэффициентов:

покрытия краткосрочных обязательств,

промежуточный коэффициент ликвидности,

абсолютной ликвидности,

финансовой устойчивости,

платежеспособности,

долгосрочного привлечения заемных средств,

покрытия долгосрочных обязательств,

оборачиваемости активов,

оборачиваемости собственного капитала,

оборачиваемости товарно-материальных запасов,

оборачиваемости дебиторской задолженности,

средний срок оборота кредиторской задолженности;

2) рентабельности, включая расчет показателей:

рентабельности продаж,

рентабельности активов,

полной рентабельности продаж,

полной рентабельности активов,

чистой рентабельности продаж,

чистой рентабельности активов,

чистой рентабельности собственного капитала.

В случае, когда финансирование проекта предполагается осуществлять из нескольких источников, целесообразно рассчитывать эффективность участия в проекте для каждого инвестора в отдельности в соответствии с его долей в финансировании проекта.

Эффективность участия в проекте характеризуется:

эффективностью участия предприятий в проекте (эффективность инвестиционного проекта для предприятий-участников);

эффективностью инвестирования в акции предприятия (эффективность для акционеров предприятий — участников инвестиционного проекта);

эффективностью участия в проекте структур более высокого уровня по отношению к предприятиям — участникам инвестиционного проекта, в том числе:

региональной и народнохозяйственной эффективностью — для отдельных регионов и народного хозяйства Российской Федерации,

отраслевой эффективностью — для отдельных отраслей народного хозяйства, финансово-промышленных групп, объединений предприятий и холдинговых структур,

бюджетной эффективностью инвестиционного проекта (эффективностью участия государства в проекте с точки зрения расходов и доходов бюджетов всех уровней).

В качестве показателей эффективности участия в проекте используются уже названные нами показатели.чистый доход;и тд

12)для оценки движения финансовых потоков во времени применяют различные формулы финансовой математики, в том числе и расчет простых процентов. Сущность расчета заключается в том, что проценты начисленные за период, по инвестированным средствам накапливаются и в конце действия договора выплачиваются вместе с основной суммой.

Например, инвестированный 1 рубль при ставке 20% даст в первом году 1,20 рублей (1 рубль инвестированный + 20 копеек процентов); второй год 1,40 рубля (к 1 рублю инвестиций добавляются 20 копеек как проценты по основной сумме, и 20 накопленных процентов за прошлый год), третий год 1,6 рублей (к 1 рублю инвестиций добавляются 20 копеек как проценты по основной сумме и 40 копеек как накопленные проценты за два года) и т.д. В данном примере величина 1,20 рублей является будущей стоимостью величины 1 рубль, инвестированного сроком на 1 год при процентной ставке 20%.

Формула для расчета простых процентов:

FV - будущая стоимость; PV - текущая стоимость; r - процентная ставка (ссудный процент, банковский процент), %; t - количество лет.

Будущая стоимость (future value, конечная стоимость, FV) - инвестированные средства и сумма всех начислений сложных процентов на них или проекция заданного в настоящий момент количества денег на определенный промежуток времени вперед при определенной процентной ставке.

Текущая стоимость (present value, размер инвестиции, PV) - стоимость будущих поступлений денег, отнесенная к настоящему моменту или проекция планируемых к получению денег, через определенный промежуток времени и при определенной процентной ставке, на настоящий момент.

Процентная ставка (interest rate, discount rate, ссудный процент, годовая ставка, процент, рост, ставка процента, норма прибыли, доходность, ставка наращения) - процентная ставка, которая используется для оценки стоимости денег во времени. Процентная ставка рассчитывается отношением будущей стоимости за 1 период, за вычетом текущей, к текущей стоимости( (FV-PV) /PV).

Чем дольше действует инвестиция и чем выше процентная ставка, тем больше будущая стоимость. Для инвестора, при начислении процентов 1 раз в год, более выгодно вкладывать деньги по схеме сложных процентов, чем по схеме простых, если срок больше 1 года.

Для оценки движения финансовых потоков во времени применяют различные формулы финансовой математики, в том числе и расчет сложных процентов. Сущность расчета заключается в том, что проценты начисленные за период, по инвестированным средствам, в следующем периоде присоединятся к основной сумме, в результате чего в следующем периоде проценты будут начислены и на основную сумму, и на добавленные проценты. При этом происходит капитализация процентов по мере их начисления и база, с которой начисляются проценты, постоянно возрастает.

Например, инвестированный 1 рубль при ставке 20% даст 1,20 рубля (1 рубль инвестированный + 20 копеек процентов); второй год 1,44 рубля (к 1 рублю инвестиций добавляются 40 копеек как проценты по основной сумме и 4 копейки как проценты на проценты за первый год), третий год 1,728 рублей (к 1 рублю инвестиций добавляются 60 копеек как проценты по основной сумме и 12,8 копеек как проценты на проценты за два года) и т.д. В данном примере величина 1,20 рублей является будущей стоимостью величины 1 рубль, инвестированного сроком на 1 год при процентной ставке 20%.

Сложные проценты (compound interest) - проценты, полученные на начисленные (реинвестированные) проценты.

Формула для расчета сложных процентов:

FV - будущая стоимость; PV - текущая стоимость; r - процентная ставка (ссудный процент, банковский процент), %; t - количество лет.

Будущая стоимость (future value, конечная стоимость, FV) - инвестированные средства и сумма всех начислений сложных процентов на них или проекция заданного в настоящий момент количества денег на определенный промежуток времени вперед при определенной процентной ставке.

Текущая стоимость (present value, размер инвестиции, PV) - стоимость будущих поступлений денег, отнесенная к настоящему моменту или проекция планируемых к получению денег, через определенный промежуток времени и при определенной процентной ставке, на настоящий момент.

Процентная ставка (interest rate, discount rate, ссудный процент, годовая ставка, процент, рост, ставка процента, норма прибыли, доходность, ставка наращения) - процентная ставка, которая используется для оценки стоимости денег во времени. Процентная ставка рассчитывается отношением будущей стоимости за 1 период, за вычетом текущей, к текущей стоимости( (FV-PV) /PV).

Чем дольше действует инвестиция и чем выше процентная ставка, тем больше будущая стоимость. Для инвестора, при начислении процентов 1 раз в год, более выгодно вкладывать деньги по схеме сложных процентов, чем по схеме простых, если срок больше 1 года.

13) Дисконтирование — это приведение всех денежных потоков в будущем (потоков платежей) к единому моменту времени в настоящем. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Дисконтирование — это приведение будущих денежных потоков к текущему периоду с учетом изменения стоимости денег с течением времени.

Приведение к моменту времени в прошлом называют дисконтированием.

Приведение к моменту в будущем называют наращением (компаундированием).

Дисконтированная стоимость выражает стоимость будущих потоков платежей в значении текущих потоков платежей. Определение дисконтированной стоимости широко используется в экономике и финансах как инструмент сравнения потоков платежей, получаемых в разные сроки.

Модель дисконтированной стоимости позволяет определить, какой объем финансовых вложений намерен сделать инвестор для получения определенного денежного потока через заданный срок. Дисконтированная стоимость будущего потока платежей является функцией:

инфляции,

срока через который ожидается будущий поток платежей,

риска связанного с данным будущим потоком платежей,

стоимости денег с учетом фактора времени

других факторов.

Показатель дисконтированной стоимости используется в качестве основы для вычисления амортизации финансовых заимствований.

14) Дисконтирование — это определение стоимости денежных потоков, относящихся к будущим периодам (будущих доходов на настоящий момент).

Ставка дисконтирования отражает стоимость денег с учетом временного фактора и рисков.

Время - это критический фактор для ожидаемых выгод и издержек любого проекта, описываемого в бизнес-плане, потому что деньги, полученные в настоящий момент, более предпочтительны, чем деньги, которые будут получены в будущем: "нынешние" деньги могут приносить процент или доход, будучи сбереженными или вложенными.

Помимо изменения ценности денег, время важно для продолжительности проекта. Чтобы установить временные границы проекта, необходимо в его начале назначить срок его окончания, определяемый как ожидаемое число лет (месяцев или дней), в течение которых проект будет технически допустимым (например, ограничено сроком полезного использования применяемого оборудования) и будет приносить доход. Важность правильных временных границ и влияние на допустимость проекта становится очевидной, когда концепция ценности денег с учетом будущих доходов включается в выгоды и издержки проекта в бизнес-плане. Сокращение или удлинение продолжительности проекта устанавливает интервал времени, в котором будут поступать доходы и начисляться издержки. Таким образом, продолжительность проекта должна быть реалистичной оценкой его существования, независимо от того, насколько такой период времени делает проект привлекательным или непривлекательным.

Ценность денег во времени (с учетом будущих доходов) непосредственно включается в анализ проекта путем применения дисконтированного потока финансовых средств - ДПФ ( иначе - дисконтированного потока наличности, денежных средств - Cashflow - Кэш-фло). Данный вид анализа показывает потоки выгод и издержек на протяжении жизненного цикла по мере их образования в каждый год проекта, отражая конкретные потоки денежных средств за каждый данный период времени (например год, месяц, пять лет). Преимущества такого отражения издержек и выгод за весь жизненный цикл состоит в том, что можно хорошо видеть главные факторы, влияющие на структуру потоков выгод и издержек, такие как инфляция, изменения цен и риск или неопределенность. Способность Кэш-фло включать изменения в главных потоках выгод и издержек благодаря прогнозируемым или предполагаемым изменениям тех же цен является наиболее полезным свойством анализа потоков денежных средств. Чтобы включить ценность денег во времени в Кэш-фло применяют дисконтирование.

С экономической точки зрения ставка дисконтирования — это норма доходности на вложенный капитал, требуемая инвестором. Иначе говоря, при помощи ставки дисконтирования можно определить сумму, которую инвестору придется заплатить сегодня за право получить предполагаемый доход в будущем. Поэтому от значения ставки дисконтирования зависит принятие ключевых решений, в том числе при выборе инвестиционного проекта.

Для вычисления приведенной к текущему моменту (вложения средств в проект) ценности будущих денег пользуются дисконтированием. При этом берутся будущие количества денег и приводятся назад к значению на нынешний день путем их уменьшения с каждым отчетным периодом проекта.

При этом используют ставку дисконта, которая является ожидаемой будущей альтернативной стоимостью денег, иногда текущей или реальной ставкой процента.

Формула дисконтирования:

PV=FV*1/(1+i)n

где

PV - приведенная к настоящему времени ценность выгод или издержек

FV - будущая ценность выгод или издержек

i - ставка процента или коэффициент дисконтирования в текущем или реальном выражении

n - число лет или срок службы проекта

Двумя распространенными ошибками при разработке бизнес-плана являются:

1.Путаница в выборе соответствующей процентной ставки

2.Непоследовательность в пользовании ею.

Процент в общем смысле есть стоимость капитала для инвестора, как например, ставка дохода по облигациям госсектора или базисная ставка (прайм рейт) для частной фирмы.

При условии, что ценность денег может падать в реальном выражении с течением времени в силу инфляции, в бизнес-плане можно пользоваться двумя ставками.

Реальная процентная ставка есть ставка дохода на капитал без учета инфляции. Если используются реальные ставки процента, то все цены в бизнес-плане и стоимость капитала должны показываться в постоянных ценах ("постоянных долларах", т.е. инфляция исключается.

Напротив, текущая(номинальная) ставка процента - это ставка дохода с точки зрения инвестора на частном рынке, поэтому она включает инфляцию, то есть текущая ставка есть сумма инфляции и реальной процентной ставки:

Текущая ставка процента = Реальная ставка процента + Инфляция

Если в анализе бизнес-плана используются только реальные (постоянные) цены для стоимости капитала, то нельзя инфлировать годовые, производственные и эксплуатационные расходы и выгоды. Аналогичным образом, если предполагается пользоваться постоянными ценами для производственных и эксплуатационных расходов, то в отношении стоимости капитала нужно применять реальную ставку процента.

Кроме того, в финансовом анализе часто пользуются ставкой дисконта равной реальной ставке процента.

И напротив, если в бизнес-плане пользуются текущими ценами, то ставка дисконта равна текущей процентной ставке (то есть реальному проценту плюс инфляция) и в анализе применяются текущие процентные ставки для всех производственных, эксплуатационных расходов и заемного капитала.

Частная ставка дисконта отражает либо текущую, либо постоянную ставку, то есть соответственно включая или исключая инфляцию, основываясь на прогнозах финансового рынка (частная альтернативная собственность).

Считается, что для целей экономического анализа (общественный сектор) ставка частного сектора слишком высока, а иногда слишком низка по отношению к срочной ценности, которую общество придает деньгам. Тогда пользуются общественной ставкой дисконта (альтернативная стоимость в общественном секторе) вместо частной ставки. Так, например, в исследовании Всемирного Банка в качестве ставки дисконтирования выбирается «социальная ставка отдачи инвестиций» (social rate return on investment – SRRI), определяемая как

SRRI = r + uc

где

r – истинная норма межвременных предпочтений,

u – эластичность предельной полезности дохода,

с – темп роста потребления на душу населения.

Использование именно социальной ставки дисконтирования обосновывается специалистами Всемирного Банка взглядом на экономику со стороны государства и общества, необходимостью в большей степени учитывать интересы всего населения и будущих поколений. По мнению специалистов Всемирного Банка, оценка SRRI для развитых стран находится на уровне от 2 до 4%, для развивающихся стран с высокими темпами роста потребления она возрастает до 7 – 9%.

Говоря же о конкретном значении ставки дисконтирования, нельзя употреблять определения «правильная» или «неправильная», так как это всегда индивидуальная оценка. Дискутировать имеет смысл о том, как она рассчитана, например на переговорах сторон о покупке или продаже какого-либо бизнеса, где значение ставки дисконтирования может повлиять на цену сделки.

15) для финансового управления важно знать, как эффективно используется капитал. Эту задачу помогает решить оценка средневзвешенной стоимости капитала.

Показатель, отражающий относительный уровень общей суммы расходов на поддержание оптимальной структуры источников, характеризует стоимость капитала, название средневзвешенной стоимости капитала (Weighted Average Cost Cpital, WACC). Она отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной

WACC = Уnj = 1kjdj,

где kj – стоимость j-го источника средства;

Dj – удельный вес j-го источника в общей их сумме.

Экономический смысл WACC заключается главным образом в определении стоимости вновь привлекаемой денежной единицы. Основное предназначение WACC состоит в том, чтобы использовать полученное значение в качестве коэффициента дисконтирования при составлении бюджета капиталовложений. WACC – относительно стабильная величина. Она характеризует сложившуюся структуру капитала. В данном случае оптимальность необходимо понимать несколько условно, так как она нередко носит вынужденный характер, поскольку владельцы и руководство компании, возможно, желали бы изменить структуру источников, но это не представляется возможным в силу ряда объективных и субъективных обстоятельств. Однако если уже сложившаяся структура считается удовлетворительной, то тогда именно она должна поддерживаться при вовлечении новых источников средств для финансирования деятельности предприятия.

Оценка WACC необходима для решения многих задач финансового менеджмента. Она помогает привлечению стоимости капитала, выбору вариантов финансирования проектов, необходимых для реализации финансовой стратегии.

Существует два подхода в выборе весов. В первом случае веса берутся исходя из рыночных оценок составляющих капитала, во втором – исходя из балансовых оценок. И тот и другой подход достаточно часто используются в финансовом менеджменте. Критерием выбора подхода служит доступность необходимой для его использования информации.

Точность расчета WACC особенно важна в финансовом менеджменте. Она зависит от того, насколько аккуратно рассчитаны значения стоимости капитала отдельных источников предприятия. Однако никакая прогнозная оценка не дает абсолютной точности оцениваемого показателя, поэтому приведенные модели, используемые в конечном итоге для расчета WACC, не считаются идеальными. Но в то же время они приемлемы для аналитических целей.

Если говорить о динамике WACCи ее благоприятном значении, то однозначно верных суждений в данном вопросе нет. Единственное, что считается бесспорным, так это утверждение о том, что при прочих равных условиях снижение WACC способствует повышению ценности предприятия, под которой обычно понимается ее рыночная стоимость. В любом случае данная оценка – весьма эффективный инструмент анализа. Она способствует постановке на предприятии стратегического управления в части финансов. Поскольку одной из основных стратегических финансовых целей выступает рыночная стоимость предприятия, именно WACC позволяет оценивать и принимать необходимые финансовые решения в целях управления ею.

16)Методы определения абсолютной и относительной эффективности капитальных вложений

Сегодня выделяют несколько основных подходов или методов определения показателей абсолютной и относительной эффективности капитальных вложений. Схематично они представлены на рисунке 1 .Из данных рисунка видно, показатели абсолютной эффективности капитальных вложений определяются в основном двумя способами, относительной - одним, однако это отнюдь не свидетельствует о существовании ограниченно небольшого количества методов для их определения. Относительные показатели в рамках сравнительного метода можно определять различными способами.

Рассмотрим обозначенные методы более подробно.

Доходный метод базируется на предположении о том, что эффективность капитальных вложений определяется ожидаемой величиной их дальнейших доходов. Оценка базируется на том предположении, что инвестор не вложит в проект сумму больше, чем ожидаемая стоимость будущих доходов предприятия за интересующий его период. В рамках данного подхода выделяют два основных метода оценки [4, c. 115]: метод капитализации и метод дисконтирования денежных потоков.

Метод капитализации, он применяется если в прогнозируемом периоде доходы от деятельности предприятия останутся на уровне, близком к нынешнему.

Метод дисконтирования денежных потоков применяется в случае изменения прогнозирования изменяющихся доходов.

Определить эффективность капитальных вложений можно по следующему алгоритму: для начала устанавливаем период, на который предприятие интересно инвестору, далее вычисляем будущие денежные потоки компании за каждый год в течение рассматриваемого периода; далее следует будущие денежные потоки привести к их сегодняшней стоимости, при этом учитывается ожидаемый темп роста компании, время и периодичность получения доходов, тем инфляции. Ставка дисконтирования (ставка приведения будущих денежных потоков) отражает минимально допустимую отдачу на вложены капитал, при которой инвестор выберет участие в проекте альтернативному вложению данных средств в другой иной проект с похожей степенью риска.

Затратный метод определения эффективности капитальных вложений основан на определении величины средств, необходимых для организации данного предприятия.

Данный подход наиболее эффективен, когда покупатель старается сравнить величину затрат на приобретение предприятия с затратами на его создание. Данный метод имеет недостаток. Он заключается в том, что проведение индивидуальной оценки стоимости нематериальных активов, таких как товарная марка или ноу-хау, является достаточно сложным и субъективным процессом. При этом затратный метод допускает погрешность, величина которой увеличивается с возрастом объекта.

Сравнительный метод определения относительных показателей эффективности капитальных вложений базируется на сравнении альтернативных вариантов вложения средств.

Сравнительный метод предполагает вычисление значений относительных показателей и сравнение их значений друг с другом. Здесь также можно рассмотреть показатели рентабельности. Если в ходе определения относительных показателей для различных направлений капитальных вложений удаётся определить показатель с наибольшим по отношению к другим значению (когда разница существенна), то данное направление и будет характеризовать себя как наиболее привлекательное. А вложение средств в него будет характеризоваться наибольшим показателем относительной эффективности капитальных вложений.

В общем виде формулу расчёта относительного показателя эффективности капитальных вложений можно представить так

K = ( C1 / C2 ) *100 %, (1)

где К - относительный показатель эффективности капитальных вложений;

С1 - абсолютный показатель эффективности капитальных вложений или рентабельность первого направления;

С2 - абсолютный показатель эффективности капитальных вложений или рентабельность второго направления.

В заключение можно сделать вывод о том, что наиболее рациональным для определения эффективности капитальных вложений будет использование методов определения и абсолютной и относительной эффективности. Это позволит сформировать полное представление об уровне эффективности капитальных

17) Для определения показателей абсолютной и относительной эффективности капитальных вложений в проект по созданию предприятия необходимо определить основные показатели деятельности предлагаемой к созданию организации. Для определения эффективности проекта необходимо рассчитать доходы и расходы организации, размер капитальных вложений, показатель рентабельности, чистую прибыль и срок окупаемости проекта. Таким образом, определение показателей абсолютной и относительной эффективности капитальных вложений позволили сделать однозначный выбор предлагаемого к реализации проекта из нескольких. Такова практическая значимость определения показателей абсолютной и относительной эффективности капитальных вложений.

19)сроком окупаемости ("простым" сроком окупаемости, payback period - РР) называется продолжительность периода от начального момента до момента окупаемости. Начальным моментом обычно является начало первого шага или начало операционной деятельности. Моментом окупаемости называется тот наиболее ранний момент времени в расчётном периоде, после которого кумулятивные текущие чистые денежные поступления NV(k) становятся и в дальнейшем остаются неотрицательными.

Существует два способа расчёта периода окупаемости:

1 способ. Если денежные поступления по годам одинаковы, то формула расчёта срока окупаемости имеет вид:

где РР –срок окупаемости инвестиций (лет); Iо - первоначальные инвестиции; CFcг - среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта.

2 способ. Если денежные поступления по годам неодинаковы, то расчёт выполняется в несколько этапов:

- находят целое число периодов, за которые накопленная сумма денежных поступлений становится наиболее близкой к сумме инвестиций, но не превосходит ее;

- находят непокрытый остаток, как разницу между суммой инвестиций и суммой накопленных денежных поступлений;

- непокрытый остаток делится на величину денежных поступлений следующего периода.

Простой срок окупаемости является широко используемым показателем для оценки того, возместятся ли первоначальные инвестиции в течение срока экономического жизненного цикла инвестиционного проекта.

Использование в России происходит еще и потому, что этот показатель довольно точно сигнализирует о степени рискованности проекта. Резон здесь прост: управляющие полагают, что чем больший срок нужен хотя бы для возврата инвестированных сумм, тем больше шансов на неблагоприятное развитие ситуации, способное опрокинуть все предварительные аналитические расчеты. Кроме того, чем короче срок окупаемости, тем больше денежные поступления в первые годы реализации инвестиционного проекта, а значит, и лучше условия для поддерживания ликвидности фирмы.

Наряду с указанными достоинствами метод расчета простого срока окупаемости обладает очень серьезными недостатками, так как игнорирует два важных обстоятельства: - различие ценности денег во времени; - существование денежных поступлений и после окончания срока окупаемости.

Именно поэтому расчёт срока окупаемости не рекомендуется использовать как основной метод оценки приемлемости инвестиций. К нему целесообразно обращаться только ради получения дополнительной информации, расширяющей представление о различных аспектах оцениваемого инвестиционного проекта.Сроком окупаемости с учетом дисконтирования называется продолжительность периода от начального момента до "момента окупаемости с учетом дисконтирования". Моментом окупаемости с учетом дисконтирования называется тот наиболее ранний момент времени в расчетном периоде, после которого текущий чистый дисконтированный доход ЧДД(k) становится и в дальнейшем остается неотрицательным.

При расчёте дисконтированного периода окупаемости денежные потоки по годам дисконтируются по норме дисконта и по полученным значениям считают период окупаемости с использованием второго способа.

21) Оценка надежности полученных методом расчета внутренней

нормы прибыли данных.

Для оценки надежности заключения о сравнительной финансовой эффективности ИП используется сопоставление индекса доходности ИП со стандартным отклонением рыночной ставки процента или доходности сопоставимого по рискам актива в ближайшем прошлом на основе статистических данных, собранных в формате, указанном в табл. 2., где

t' - номера периодов в прошлом, начиная с первого целевого года или месяца;

m' - количество изучаемых прошлых периодов;

it' - фактические доходности инвестиционных альтернатив проекта, наблюдавшиеся в прошлые периоды с номерами t', отсчитываемые от текущего момента.

Таблица 2

Формат (содержание) статистики, необходимой для квалифицированного суждения о достаточности индекса доходности ИП Валдайцев С.В. Антикризисное управление на основе инноваций. - СПб., 2001. - С. 196.

|

|

|

Показатель " it' " |

Показатель " t' " |

|

i1' |

1' |

|

i2' |

2' |

|

… |

… |

|

im' |

m' |

|

|

|

|

На основе собранной статистики рассчитываетcя показатель i стандартного (среднеквадратического) отклонения доходности i инвестиционной альтернативы ИП от ее среднего значения за изучаемую ретроспективу m'. Стандартное отклонение i покажет тот размах колебаний, который был присущ доходности I в изучаемом прошлом и который надо будет сравнить с "запасом прочности" в надежной оценке эффективности проекта, т.е. с индексом доходности проекта. Стандартное отклонение i рассчитывается по формуле:

,

где It'средн - средняя величина показателей it' доходности альтернативного проекту доступного инвестиционного актива за срок m' изучаемого прошлого.

В итоге для выбора инвестиционного проекта важно, чтобы выполнялось: ИД i.

22) Mirr - модифицированная внутренняя норма доходности (рентабельности)

MIRR - скорректированная с учетом нормы реинвестиции внутренняя норма доходности.

С практической точки зрения самый существенный недостаток внутренней нормы доходности - это допущение, принятое при определении всех дисконтированных денежных потоков, порожденных инвестицией, что сложные проценты рассчитываются при одной и той же процентной ставке. Для проектов, обеспечивающих нормы прибыли, близкие к барьерной ставке фирмы, проблем с реинвестициями не возникает, так как вполне разумно предположить, что существует много вариантов инвестиций, приносящих прибыль, норма которой близка к стоимости капитала. Однако для инвестиций, которые обеспечивают очень высокую или очень низкую норму прибыли, предложение о необходимости реинвестировать новые денежные поступления может исказить подлинную отдачу от проекта. Понятие скорректированной с учетом нормы реинвестиции внутренней нормы доходности и было предложено для того, чтобы противостоять указанному искажению, свойственному традиционному IRR.

Несмотря на свое громоздкое название, скорректированная с учетом нормы реинвестиции внутренняя норма доходности, или MIRR, также известный как модифицированная внутренняя норма доходности , в действительности гораздо легче рассчитывается вручную, чем IRR. И это происходит именно вследствие сделанного предположения о реинвестиции.

Порядок расчета модифицированной внутренний нормы доходности MIRR:

1. Рассчитывают суммарную дисконтированную стоимость всех денежных оттоков и суммарную наращенную стоимость всех притоков денежных средств.

Дисконтирование осуществляют по цене источника финансирования проекта (стоимости привлеченного капитала, ставке финансирования или требуемой нормы рентабельности инвестиций, Capital Cost, CC или WACC), т.е. по барьерной ставке. Наращение осуществляют по процентной ставке равной уровню реинвестиций.

Наращенную стоимость притоков называют чистой терминальной стоимостью (Net Terminal Value, NTV).

2. Устанавливают коэффициент дисконтирования, учитывающий суммарную приведенную стоимость оттоков и терминальную стоимость притоков. Ставку дисконта, которая уравновешивает настоящую стоимость инвестиций (PV) с их терминальной стоимостью, называют MIRR.

Формула для расчета модифицированной внутренней нормы доходности (MIRR):

MIRR - модифицированная внутренняя норма доходности, CFt - приток денежных средств в периоде t = 1, 2, ...n; It - отток денежных средств в периоде t = 0, 1, 2, ... n (по абсолютной величине); r - барьерная ставка (ставка дисконтирования), доли единицы; d - уровень реинвестиций, доли единицы (процентная ставка, основанная на возможных доходах от реинвестиции полученных положительных денежных потоков или норма рентабельности реинвестиций); n - число периодов.

Определяется: как скорректированная с учетом барьерной ставки и нормы реинвестиции внутренняя норма доходности.

Характеризует: наиболее точно, эффективность (рентабельность) инвестиции, в относительных значениях

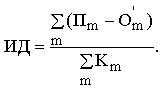

23) Индекс доходности инвестиций Индекс доходности инвестиций (ИД) - отношение суммы элементов денежного потока от операционной деятельности к абсолютной величине суммы элементов денежного потока от инвестиционной деятельности. Он равен увеличенному на единицу отношению ЧДП к накопленному объему инвестиций. Формулу для расчета ИД можно определить, используя формулу (5.22), предварительно преобразовав ее в следующий вид

где ![]() величина

оттока денежных средств на m-м шаге без

капиталовложений (К) (инвестиций) на том

же шаге.

Тогда формулу для определения

индекса доходности можно представить

в виде

величина

оттока денежных средств на m-м шаге без

капиталовложений (К) (инвестиций) на том

же шаге.

Тогда формулу для определения

индекса доходности можно представить

в виде

Если принять ряд допущений, то можно показать графическую интерпретацию индекса доходности (рис. 5.4). Эти допущения состоят в следующем: - инвестиции в проект для создания активов производятся только в начальный период (tu); - предприятие не имеет убытков в период освоения производства или освоения рынка сбыта производимой продукции; - мы пренебрегаем ликвидационной стоимостью активов.

индекс доходности (ИД) есть не что иное, как показатель рентабельности инвестиций, определенный относительно суммарных показателей ЧДП и инвестиций за экономический срок их жизни. При расчете индекса доходности могут учитываться либо все капиталовложения за расчетный период, включая вложения в замещение выбывающих основных фондов, либо только первоначальные капиталовложения, осуществляемые до ввода предприятия в эксплуатацию (соответствующие показатели будут, конечно, иметь различные значения). Индекс доходности инвестиций превышает 1, если, и только если, для этого потока чистые денежные поступления имеют положительные значения.