- •Лекция № 12 Деньги. Денежно кредитная система.

- •Сущность и функции денег.

- •Современные денежные средства.

- •Сущность, функции и формы кредита.

- •Кредитный механизм: содержание, диалектика развития. Кредитный механизм.

- •Банки, их виды и функции.

- •Банки. Ссудный процент, закономерности его динамики. Рынок кредитных ресурсов: перспективы развития.

- •Лекция № 13

- •Общества

- •Государственный бюджет

- •И совокупный спрос

- •Государственный долг

- •Механизм реализации фискальной политики в переходной экономике России

Современные денежные средства.

Особенности современных денежных средств. Отмена золотого стандарта произошла в два этапа. Сначала смертельный удар по золотомонетному и зо- лотодевизному обращению нанес разрушительный мировой экономический кризис 1929—1933 гг. Достаточно сказать, что стоимость ценных бумаг в западных странах упала в 3—4 раза. При колоссальном

обесценении бумажных денег их было невозможно разменивать на золото. В итоге в 1931— 1936 гг. обмен бумажных денег на золото был прекращен во всех странах.

Между тем золото в какой-то мере выполняло функцию мировых денег еще примерно четыре десятилетия. Пользуясь возросшей во время второй мировой войны экономической мощью, США внедрили доллар в качестве основной валюты в расчетах по платежам между всеми странами. При этом центральные банки государств могли получать золото вместо долларов за невыполненные международные долговые обязательства.

Однако США оказались не в силах поддерживать обмен долларов на золото. В стране в 1971 г. цены на товары превысили довоенный уровень более чем в три раза. Между тем золотое содержание доллара искусственно сохранялось на уровне 1934'г. К тому же много золота вместе с долларами утекло в Западную Европу (евродоллары) и на Ближний Восток (нефтедоллары). В итоге в США оказалось крайне мало благородного металла для поддержания золотого содержания доллара. И вот в декабре 1971 г. был полностью отменен золотой стандарт.

На смену золотых монет пришла искусственная денежная система. Это связано с тем, что деньги утратили свое прежнее экономическое содержание. Бумажные деньги перестали размениваться на золото и другие драгоценные металлы. В отличие от золота бумажные деньги, по сути дела, не имеют внутренней стоимости. Этот номинальный (существующий только по названию, на бумаге) знак стоимости никак не соответствует затратам на его изготовление. Вот типичный пример. В 1995 г. наше государство затрачивало всего 25 руб. на создание денежной купюры в 10 000 руб.

Отмена золотого стандарта привела к тому, что отпали две функции, которые не могут осуществляться без золота в качестве денег: а) средство образования сокровищ и б) мировые деньги.

В современных условиях в определенной мере выполняются три функции денег: а) мера стоимости; б) средство обращения; в) средство платежа.

Совершенно по-иному определяется ныне стоимость денег. Под стоимостью денег подразумевается то количество товаров и услуг, которое можно обменять на денежную единицу (рубль, доллар и др.).

Но такое определение, скорее всего» не раскрывает сути дела. Не ясно, пожалуй, главное. Почему же на бумажные деньги (не обеспеченные золотом и чем-либо вообще) сейчас можно приобрести любой товар и, если хотите, купить даже золотые вещи? Западные экономисты дают следующее объяснение. Самое широкое распространение кредитных отношений в промышленно развитых странах привело в конечном счете к тому, что сейчас в виде денег выступают, по сути дела, долговые обязательства государства, банков и сберегательных учреждений. Это происходит во многом потому, что государство подтверждает: наличные деньги — это законное платежное средство (бумажные деньги должны приниматься при уплате долга). Иначе говоря, деньги можно условно назвать свидетельством о «праве на получение товара».

Разумеется, долговые обязательства могут успешно выполнять функции денег постольку, поскольку их стоимость или покупательная способность неизменна, стабильна. Каждый готов обменять товар на деньги, когда есть уверенность, что деньги не обесценятся и что их ценность не растает, как под солнечными лучами лед.

В настоящее время к деньгам относят разнообразные долговые обязательства, имеющие разную степень ликвидности. Под ликвидностью понимаются:

а) способность денег обмениваться на товары и услуги;

б) способность долгового обязательства быть обращенным в наличные деньги;

в) денежные затраты на капитальные вложения (увеличение производства!

Наличные деньги ликвидны на 100%. ибо на них можно незамедлительно приобрести различные виды богатства. Гораздо менее ликвидными являются срочные вклады в сберегательном банке, ценные бумаги. Такое различие положено в основу деления всей денежной массы на связанные между собой агрегаты (лат. aggregates — присоединенный). Денежные агрегаты. Денежные агрегаты — части современных денежных средств, которые применяются для обращения и объединяют разные долговые обязательства в зависимости от степени и характера их ликвидности. Эти части последовательно включают все менее ликвидные компоненты, которые могут служить средством сохранения ценности.

В разных странах вся денежная масса делится на различные виды агрегатов, что во многом зависит от уровня развития кредитных отношений и денежного рынка. Наиболее

распространены три денежных агрегата, которые именуются Ml. M2 и МЗ. В Ml входят деньги в узком смысле, обладающие наибольшей ликвидностью. В М2 и МЗ включаются, как говорится, «почти деньги» — финансовые (денежные) средства, предназначенные для сохранения ценности.

Наглядное представление о структуре денежной массы в США дает таблица 5.2.

Таблица 5.2. Структура массы денег и США, 1988 г

|

№ п/п |

Денежные агрегаты и их структура |

Сумма, млрд.до |

|

1 2 |

Наличные деньги Чековые вклады |

лл-210 574 |

|

3 4 5 |

Ml = 1 + 2 Вклады на бесчековых сберегательных счетах Мелкие срочные вклады . |

784 434 1836 |

|

6 7 |

М2 = 3+4 + 5. Крупные срочные вклады |

3054 835 |

|

8 |

МЗ+6+7 |

3889 |

В структуре денежной массы в США агрегат Ml составил около 20% всего количества денег. В него вошла, во-первых, наличность (металлические и бумажные деньги), которая является обязательствами государства. Во-вторых, сюда включены чековые вклады, в которых выражены обязательства банков и сберегательных учреждений. Чек представляет собой ценную бумагу, специальный документ, который используется для безналичных расчетов за покупки и долги. Чек содержит письменное распоряжение чекодателя банку уплатить держателю чека указанную в ней сумму. Широкое распространение чеков (3/4 от Ml) объясняется тем, что хранить деньги на чековых текущих счетах в банках и сберегательных учреждениях удобно и безопасно. Когда вкладчику требуется расплатиться за товары, услуги или долги, он выписывает чек на определенную сумму и передает его соответствующему лицу, фирме или пересылает по почте. При этом чек должен быть индоссирован (подписан с обратной стороны) лицом, получившим по нему наличные деньги. Чекодатель получает от банка заверенную квитанцию, подтверждающую выполнение обязательства. Таким образом, чековые вклады могут быть незамедлительно обращены в наличные деньги.

В США в М2 входит более 3/4 всех денег. Сюда включаются денежные средства Ml и, кроме того: а) бесчековые сберегательные счета и б) мелкие срочные вклады (до 100 тыс. долл.), которые можно быстро и без потерь обратить в наличность и чековые вклады. Так, вкладчик может снять наличные деньги с бесчекового сберегательного счета (находящегося в банке или в сберегательном учреждении) или же перевести свои денежные средства с бесчекового сберегательного счета на текущий счет. Что касается мелких срочных вкладов, то вкладчик может получить их без потерь после истечения определенного срока хранения денег. Эти вклады обладают меньшей ликвидностью по сравнению с бесчековыми сберегательными счетами. Но и они могут быть использованы как наличные деньги или по истечении оговоренного срока переведены на текущий счет.

В состав МЗ включаются агрегаты Ml, M2 и крупные срочные вклады. Последними обычно владеют предприятия в форме депозитных сертификатов (письменных свидетельств банка о вкладе денежных средств, удостоверяющих право вкладчика получить по истечении установленного срока сумму вклада и проценты по ней в данном учреждении). Такие ценные бумаги продаются и покупаются на действующем рынке сертификатов. А поэтому их можно в любое время продать, хотя и с возможным риском потерь.

|

Сумма, млрд. руб.1 2 3 4 |

Наличные деньги в обращении Вклады населения в сбербанках до востребования Вклады населения и предприятий в коммерческих банках до востребования Средства населения и предприятий на расчетных и текущих счетах |

14100 1516 4500 16584 |

|

5 |

Ml =1 + 2 + 3 + 4 |

36700 |

|

6 |

Срочные депозиты в сбербанках |

1500 |

|

7 |

М2=5+6 |

38200 |

|

8 9 |

Депозитные сертификаты банков Облигации государственных займов |

3 18 |

|

10 |

МЗ = 7 + 8 + 9 |

38221 |

Табл. 5.3 показывает, что в денежной массе нашей страны преобладает агрегат Ml (93% от МЗУ Это объясняется быстрым обесценением денег и нежеланием населения и предприятий в этих условиях сохранять ценности (особенно на длительный срок) в виде срочных депозитов, депозитных сертификатов и облигаций государственных займов. Немаловажной причиной является и то, что дельцы теневой экономики предпочитают иметь деньги в наличной форме, обеспечивающей анонимность их владельца.

Бросаются в глаза другие различия денежных агрегатов США и России:

-

в США в Ml преобладают безналичные чековые вклады, которые у нас отсутствуют;

-

американские банки гораздо большую долю финансовых средств дают на сохранение;

-

в США много ликвидных средств участвует в операциях на денежном рынке (в России такой рынок еще не сложился).

Измерение денежной массы с помощью агрегатов ликвидных средств имеет исключительно важное значение для государственного регулирования денежного обращения и предотвращения инфляционного обеспечения денег.

Денежная масса, спрос и предложение денег. Денежный рынок.

Вопросы этой темы посвящены характеристике денежного рынка, кредитного механизма, проблемам перестройки банковской системы, становлению вексельного рынка, развитию рынков кредитных ресурсов и ценных бумаг.

Важнейшей составной частью финансового рынка выступает денежный рынок. Чтобы понять механизм функционирования денежного рынка, надо познакомиться с его составляющими, важнейшей из которых выступает денежная масса.

Денежная масса представляет собой совокупность всех денежных средств в наличной и безналичной формах, с помощью которых осуществляется обращение товаров и услуг в хозяйстве. Объем денежной массы зависит от многих факторов, но прежде всего от предложения и спроса на деньги, которые определяют объем и конъюнктуру денежного рынка.

Предложение денег — это совокупность платежных средств, обращающихся в экономике в данный момент. Деньги выпускаются в обращение государственным казначейством и эмиссионным банком. Предложение денег определяется с помощью денежных агрегатов Ми

Мг. М? L и т. д. Каждый последующий агрегат включает в себя предыдущий плюс

денежные средства, активы, ценные бумаги на разные ступенях их использования (см. 5.3). Наиболее часто для характеристики предложения денег используется агрегат М] — «деньги для сделок», включающий наличные деньги, депозиты до востребования и чековые депозиты.

Предложение денег контролируется Центробанком страны, который стремится поддерживать его на фиксированном уровне, поэтому графически кривая предложения денег представляет собой вертикальную линию и выглядит следующим образом (рис. 21.1).

На начало января 1998 г. в Российской Федерации в наличном обороте находилось 134 млрд новых деноминированных рублей (134 трлн руб. в старом исчислении). Все они распределены по расчетным центрам страны в соответствии с оборотом денег в каждом субъекте Федерации.

Спрос на деньги вытекает из функций денег — средства обращения и средства сохранения богатства, а также их абсолютной ликвидности. Совокупный спрос состоит из спроса на деньги для сделок и спроса на деньги как средства сохранения богатства.

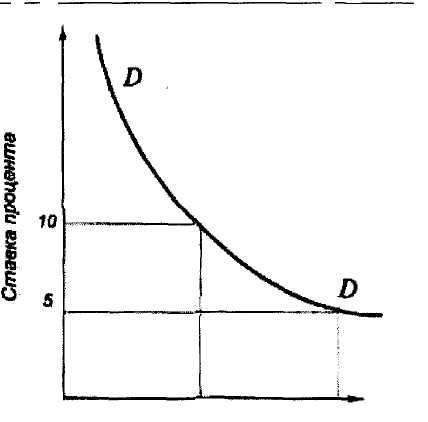

Кривая общего спроса на деньги выглядит следующим образом (рис. 21.2) и обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения ценных бумаг при данной величине ставки процента.

Современная теория спроса на деньги представлена различными концепциями. Американский экономист И. Фишер (1867-1947 гг.), представитель количественной теории денег, которая стала составной частью неоклассического направления, предложил следующее уравнение:

МхУ = РхО.

где М— количество денег в обращении;

V — скорость их обращения;

Р — средневзвешенный уровень цен;

Q — количество всех товаров и услуг.

При этом предполагается, что V И Q постоянны, поскольку определяются долговременными факторами.

Другой вариант количественной доктрины (кембриджский) разрабатывался целым рядом английских экономистов. Например, формулу А. Пигу (1877-1959 гг.) можно представить следующим образом: М = К х Р х Т.

где М — количество денег;

К — доля годовых доходов, которую желают иметь в денежной форме;

Р — уровень цен;

Т — физический объем производства.

Неоклассическая школа спроса на деньги может быть выражена математически в виде системы из 3-х уравнений, которые тесно связаны с кембриджским уравнением (Харрис Л. Денежная теория. М.: Прогресс, 1990. С. 137). Однако оно более точно отражает реальную потребность.

Во-первых, это уравнение описывает спрос на номинальные денежные остатки: МВ=К х Р х Y.

Во-вторых, это уравнение характеризует функцию предложения денег:

Мs = M-s.

В-третьих, оно отражает реальное условие равновесия на рынке:

Ms = MD

В этом случае планируемый спрос на деньги должен быть равен их планируемому предложению для поддержания равновесного состояния экономики.

Дж. М. Кейнс, выступив против ряда положений неоклассиков, сформулировал свое понимание роли и значения денег в экономике, предложив доктрину «предпочтения ликвидности». По его мнению, потребность в денежных средствах возникает в связи:

-

с необходимостью осуществления текущих сделок (трансакционный мотив);

-

с неопределенностью будущих изменений нормы процента (спекулятивный мотив);

-

с риском потерь (мотив предосторожности).

Современные монетаристы используют «денежное правило», сформулированное еще в 50-е годы М. Фридменом, по которому для обеспечения экономической стабильности необходимо поддерживать устойчивый долговременный темп роста денежной массы. Это означает попытку создания нового механизма регулирования количества денег в обращении. Обращение денег в хозяйственном обороте образует денежный рынок. На денежном рынке норма ставки процента, с одной стороны, определяется спросом на деньги и их предложением, а с другой стороны, рынок — это сеть финансовых институтов, обеспечивающих взаимодействие спроса и предложения денег.

Графическая модель денежного рынка может выглядеть следующим образом (рис. 21.3). На представленном графике равновесие спроса на деньги и предложение денег имеют место при номинальной ставке процента, равной 7 %. При более низкой ставке процента хозяйственные агенты будут стремиться увеличить количество денег в своих авуарах, тем самым поднимая ставку процента вверх, достигая нового равновесия, и наоборот.

Денежный рынок весьма динамичен, тесно связан с функционированием экономики в целом, и прежде всего с кредитно-банковской системой.