- •Антикризисное управление

- •Этапы осуществления экспресс - диагностики

- •Система важнейших индикаторов оценки угрозы банкротства предприятия в разрезе отдельных объектов наблюдения «кризисного поля»

- •5. Фундаментальная диагностика банкротства характеризует систему оценки параметров кризисного финансового развития предприятия, осуществляемой на основе методов факторного анализа и прогнозирования.

- •Этапы осуществления фундаментальной диагностики банкротства

- •Масштабы кризисного финансового состояния предприятия и возможные пути выхода из него

Антикризисное управление

Лекция 1.

Понятие и черты кризиса.

Слово "кризис" происходит от греческого слова "crisis", которое означает "приговор, решение по какому-либо вопросу, или в сомнительной ситуации". Также может означать "выход, решение конфликта (к пр. военного)". Но современное значение слова наиболее частое применение находит у Гиппократа и врачей: и кризис означает решающую фазу развития болезни. В этом смысле речь заходит о "crisis" тогда, когда болезнь усиливает интенсивность или переходит в другую болезнь или вообще заканчивается смертью. К примеру, лаконичная формулировка дана Козеллеком: кризис - это "едва измеримый переломный пункт, при котором решением является либо смерть, либо жизнь".

В 17-18 столетиях понятие кризис стало применяться и в отношение к процессам происходящим в обществе, как то военные, политические кризисы, при этом использовалось почти не измененное значение кризиса взятое из медицины.

И, наконец в 19 веке значение перешло в экономику. ,"Классическое" экономическое понятие кризиса, сформировавшееся в то время, означает не желаемую и драматическую фазу в капиталистической экономической системе, характеризующейся колебаниями и негативными явлениями, помехами. В этом смысле понятие кризиса долгое время занимало прочное место в схеме теорий конъюнктур в развитии экономики.

История показывает, что макроэкономические кризиса (застои, спады экономик) проявляются периодически. Каждые 7-11 лет возникают кризисы средних циклов. Каждые 3,5 года – малые циклы, и большие циклы – 50 лет. Что с определенной долей условности позволяет экономистам прогнозировать отдельные события на уровне предприятия.

Один из основоположников теории циклов Н.Д. Кондратьев доказал, фаза большого цикла отражается на ходе средних циклов. При понижательной тенденции большого цикла все повышательные тенденции среднего цикла будут ослабляться, а понижательные – усиливаться. И наоборот.

Развитие теории кризисов постепенно превратилось в теорию конъюнктуры и ее колебаний, т.к. понятие кризиса связано с циклами развития. Кризис - лишь одна из фаз цикла, и его понимание возможно только при изучении всех фаз: подъем – депрессия(стагнация) – кризис – подъем.

Кризис может проходить разные стадии:

-

Латентную (скрытая) – когда система выглядит еще здоровой (нач.80-х).

-

Период кризиса - противоречия вырываются наружу (нач.90-х).

-

Период стагнации (середина 90-х)

-

Период подъема (с 2000)

Изучение теории кризисов тесно связано с понятием равновесия и устойчивости системы. Различают статическую и динамическую устойчивость.

Статическая – стагнация, сохранение индикаторов состояния системы приблизительно на одном уровне. Динамическая устойчивость – позитивное развитие системы, проявляющееся в улучшении показателей характеризующих ее состояние. Факторы влияющие на устойчивость могут быть внешними (внешняя устойчивость) и внутренними( внутренняя уст-ть).

Неустойчивое состояние может быть переходным в отрицательном смысле (кризисным, катастрофичным) и в положительном (преобразовательным).

Внешняя среда может быть:

-

Полностью ответственной за возникновение неустойчивости – травмирующее воздействие (неадекватные политические решения).

-

Быть частично ответственной - усиливающее воздействие (запаздывание законов).

-

Частично гасить кризисные явления – гасящее влияние (эффективная налоговая политика).

-

Полностью гасить кризисные явления – «устраняющее воздействие».

Циклы носят международный характер, их периоды в большинстве стран, находящихся на одной ступени развития, совпадают.

На смену этого понятия пришло понятие «экономический кризис» как "экономическое негативное явление, при котором массово возникает опасность для экономической жизни, действительности". В микроэкономике используется понятие "кризис предприятия". В широком смысле это означает процесс, который ставит под угрозу существование предприятия.

Кризис - это период нестабильности или такого состояния бизнеса, когда надвигаются серьезные перемены. Причем результат этих перемен может быть как крайне неблагоприятный, так и положительный. Каждый, кто может предсказывать или планировать кризис (или «поворотный момент», если для вас слово «кризис» все еще имеет ярко выраженный негативный оттенок») в своем бизнесе априори имеет гораздо более высокие шансы на успех, чем тот, кто позволяет кризисам застигнуть себя врасплох.

Понятие "кризис предприятия / кризис на предприятии" описывает в современной экономической литературе различные феномены в жизни предприятия, от просто помех в функционировании предприятия через различные конфликты вплоть до уничтожения предприятия, которые как минимум для данного предприятия можно характеризовать как катастрофические.

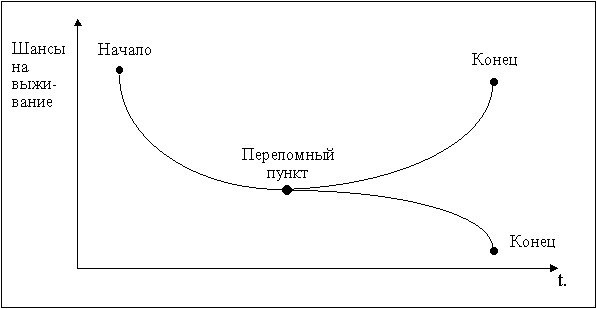

Кризис предприятия представляет собой переломный момент в последовательности процессов событий и действий. Типичным для кризисной ситуации является два варианта выхода из нее, или это ликвидация предприятия как экстремальная форма, или успешное преодоление кризиса.

Рис.1. "Начало,

переломный пункт и конец кризиса на

предприятии".

Кризисы в деятельности конкретного предприятия могут совпадать и не совпадать с ритмами общего экономического развития. Они зависят от него, но могут иметь и свой цикл. Интенсивные, масштабные экономические явления могут лишь незначительно влиять на экономическую ситуацию предприятия, и наоборот незначительные сдвиги могут вызывать существенные и даже критические для фирмы экономические последствия. Ясное понимание причин кризиса помогает наметить адекватные меры его предупреждения и преодоления.

Глубина кризисного состояния и продолжительность периода, в течение которого оно наступает, зависит от целого ряда факторов:

-

Соотношения числа и интенсивности действия исходных событий.

-

Количества и силы факторов внешней и внутренней среды, воздействующих на организацию.

-

Интенсивности действия промежуточных факторов в цепочке.

-

Значимости каждого фактора как для фирмы, так и для отрасли в целом.

Кризисы возникают при наличии, по крайней мере, двух условий: во-первых, факторы, вызывающие организационный кризис, должны воздействовать на всю организацию как целостную систему; во-вторых, доминирующее в организации мировоззрение оказывается не способным правильно отразить причинно-следственные отношения, порождающие угрозу кризиса, или создает защитных механизм, препятствующий осознанию истинных причин кризиса.

Можно выделить общие признаки кризиса:

-

Неопределенность причин и последствий.

-

Угрожают целостности и существованию организации.

-

Ограниченное время на сбор информации и локализацию последствий кризиса.

-

Модификация или даже парализация работы команды топ-менеджеров.

-

Необходимость быстрого принятия управленческих решений, имеющих важные последствия для организации.

-

их последствия носят тяжелый характер для будущего задействованных в нем участников.

-

они состоят из событий, которые создают новые условия для достижение успеха.

-

они снижают контроль над событиями и их влиянием.

-

они меняют отношения между участниками.

Обычно причины кризиса подразделяют на объективные, субъективные, внешние и внутренние. Что позволяет классифицировать кризисы на управляемые, частично управляемые, неуправляемые.

К субъективным причинам относят те, которые в большей степени подвержены воздействию и управлению, и могут быть устранены в краткосрочной перспективы. К объективным – те, которые складываются под воздействием многих разнонаправленных факторов, и их устранение или смягчение возможно, но не в ближайшей перспективе, и не только силами самой организации. Внешние факторы формируются макросредой, окружающей предприятие.

Специфичной причиной возникновения кризиса можно назвать «кризис-менеджмент», под которым понимается технология создания кризисных ситуаций у конкурентов. В число задач этой технологии входят захват новых рынков с вытеснением с них конкурентов, доведение конкурента до банкроттва, поглощение фирмы конкурента, лоббирование через органы власти. Либо это задачи обнаружения и срыва кризисных программ конкурентов, обычно это различные PR акции.

Изучая циклы, Кондратьев отметил, что перед началом повышательной волны каждого цикла, или в ее начале, наблюдаются значительные изменения в условиях хозяйственной жизни общества. Необходимость таких изменений порождается тем обстоятельством, что в период кризиса эффективность оздоровления конкретной организации в значительной степени зависит от макроэкономической ситуации, а в условиях оживления – от качества управления на микроуровне.

ВИДЫ КРИЗИСОВ

Кризисы можно классифицировать по различным критериям. Возможно использовать следующую классификацию:

-

Стратегическое развитие предприятия. Здесь может идти речь о кризисе роста, стагнации или упадка.

-

Стадии жизненного цикла предприятия. В этом смысле возможно разделение на кризис основания, роста и старости.

-

Причины кризисов. Здесь возможно грубое разделение причин на экзогенные и эндогенные.

-

Агрегированное состояние. Различают латентный и острый кризисы.

-

Угроза целям предприятия. Обязательными предпосылками нормального состояния предприятия является: а) поддержание платежеспособности б) исключение обременения предприятия долгами, т.е. превышения пассивов над активами.

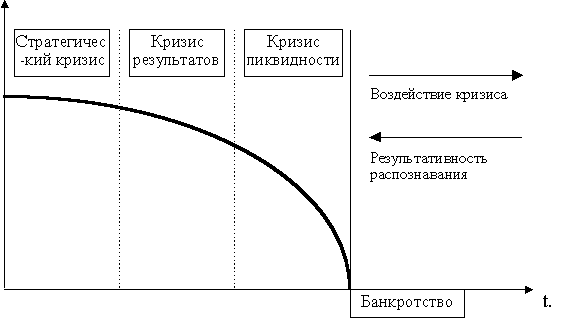

С учетом системных целей возможно определение видов кризисов как кризисы стратегии, достижений (результатов) и ликвидности. Далее рассмотрим классификацию по целям предприятия находящимся под угрозой в связи с кризисом. Это позволит нам в дальнейшем определить стратегический кризис / кризис стратегий, кризис результатов и кризис ликвидности (см. рис.2.)

Рис.2. Виды

кризисов по целям предприятия находящимся

под угрозой.

О кризисе стратегий / стратегическом кризисе речь идет тогда, когда потенциал развития предприятия (инновационного потенциала), который мог бы быть использован в течение продолжительного времени, существенно поврежден, исчерпан и/или нет возможности создать новый. Причины стратегического кризиса различны, к примеру это упущенное технологическое развитие, или отставание от него, не адекватная изменяющимся требованиям рынка стратегия маркетинга.

Кризис результатов / результативный кризис, или еще возможно его назвать оперативный кризис, описывает состояние, при котором предприятие имеет убытки и из-за постоянного уменьшения собственного капитала движется к ситуации дефицита баланса/превышения пассивов над активами. Примером причин вызывающих кризис результатов могут являться: потери, как последствие отсутствия потенциала развития предприятия (инновационного потенциала), недостаточная эффективность оперативных мероприятий или менеджмента, который не в состоянии в достаточной мере использовать, для повышения доходов потенциал развития предприятия.

При кризисе ликвидности из-за увеличивающихся убытков предприятию грозит потеря платежеспособности или платежеспособность уже отсутствует. В дополнении к этому предприятию грозит опасность дефицита баланса / превышения пассивов над активами.

Кризис нельзя рассматривать как статическое состояние, это процесс. Нормальное развитие предприятия может иметь различные отклонения, которые быстро могут привести к ошибочному/ нежелательному развитию и поставить под угрозу предприятие или даже само его существование. Если ошибочное развитие было своевременно выявлено, то можно принять адекватную коррекцию курса на нормальное развитие. Для того чтобы можно было разработать правильную коррекцию курса, необходимы четкие знания о процессе кризиса и о этапах развития кризисного процесса. Процесс представляет собой общее развитие, которое изменяет, разрушает имеющуюся структуру связей/отношений или заново формирует её.

Кризисные процессы в зависимости от предприятия, его структуры, инновационного потенциала и т.д. могут быть разной продолжительности, интенсивности и иметь последствия различной степени тяжести. Для представления кризиса предприятия как процесса существуют различные исходные установки и точки зрения. Мюллер в своих исследованиях говорит о стратегическом кризисе, кризисе результатов и кризисе ликвидности. При этом между этими кризисами всегда существует временная связь. Процесс возникновения этих видов кризисов представляет собой следующее: предприятие по мнению Мюллера оперирует понятием потенциал достижения успехов, который заботится о здоровом положении с доходами. Но вот потенциал постепенно исчерпывается и отсутствует новая смена устаревшим продуктам-лидерам дававшим хороший оборот. Такое предприятие находится в состоянии стратегического кризиса. Кризис результатов возникает к примеру тогда, когда снижение оборота по недавно еще бывшему продукту-лидеру приводит к повышению затрат на складирование, что в свою очередь принуждает к дополнительным инвестициям, в том числе из внешних источников. Кризис ликвидности возникает в классическом смысле к примеру из-за кредитных ограничений кредиторов, после того как большая процессов на предприятии финансировалось из внешних источников (см. рис. 3.)

Особенно стоит отметить по данной схеме, что результативность распознавания кризиса обратно процессу развития кризиса, т.е. часто предприятия понимает, что находится в состоянии кризисе и в каком именно только на стадии "кризиса результатов" или "кризиса ликвидности".

<Рис.

3. Кризисный процесс по Мюллеру

Кризисные фазы по Финку

По Финку, любой кризис может состоять только из четырех различных и совершенно определенных фаз. Названия этих фаз похожи на медицинские термины, потому что и сам кризис может быть рассмотрен как болезнь, но болезнь не человека, а его бизнеса. Итак, фазы кризиса:

-

Продромальная (предварительная фаза)

-

Фаза острого кризиса

-

Фаза хронического кризиса

-

Фаза разрешения кризиса.

Так же, как и болезнь, кризис может в течение достаточно длительного времени сопровождаться неприятными симптомами до полного «выздоровления» бизнеса. И так же, как и болезнь, которая может вызывать осложнения и смерть, незначительный, на первый взгляд, кризис может привести к полному краху предприятия.

Необходимо распознать симптомы надвигающего кризиса задолго до того, как он случится, чтобы начать принимать соответствующие меры прежде, чем кризис перейдет в острую или хроническую фазы. Продромальная (предварительная) фаза кризиса - это своего рода предупреждение. В большинстве случаев, это своего рода критическая точка. И если на стадии раннего развития кризиса не предпринимать никаких действий, острый кризис может ударить с такой силой, что так называемый кризис-менеджмент будет сводиться лишь к подсчету убытков. Иногда продромальную фазу кризиса называют еще «предкризисной стадией». Однако такое название обычно приходит в голову уже после того, как случился острый кризис. Тогда в рестроспективе становится очевидным, что некая серия событий в прошлом была ничем иным, как преддверием кризиса. Задача кризис-менеджера - заметить и распознать симптомы кризиса как можно раньше, и в любом случае - до того, как кризис разразится.

Причина, почему продромальная фаза развития кризиса так важна, проста и очевидна. несмотря на то, что от большинства болезней пациента можно вылечить и в острой фазе, тем не менее гораздо надежнее и безопаснее не допустить нежелательного развития событий и возможных осложнений до того, как проблема станет острой.

Даже в том случае, когда менеджер по каким-либо причинам не может остановить кризис, распознав его первые признаки, уже одно понимание того, что должно вот-вот случиться позволит ему лучше подготовиться к острой фазе кризиса.

Финк приводит пример. Моряки на палубе вовремя заметили признаки приближающегося урагана. Однако предотвратить стихийное бедствие они не в силах. Зато понимание того, что произойдет в ближайшие часы, помогает им принять необходимые меры предосторожности: опустить мачты, отойти подальше от опасных рифов и ждать приближения шторма в состоянии полной готовности. Острая фаза кризиса

В большинстве случаев в этой фазе ситуацию уже нельзя развернуть обратно. После того, как предупреждения закончились и кризис из фазы продромальной перешел в острую фазу, почти никогда не удается вернуть потерянные позиции. Определенный ущерб уже был нанесен; степень ущерба, которая будет нанесена на данной и последующих стадиях, зависит от антикризисного управляющего. В большинстве случаев, когда говорят о кризисе, имеют в виду именно его острую фазу. Самое важное в данной фазе кризиса - стараться не терять контроля над событиями. Если у менеджера нет возможности управлять непосредственно кризисом, он должен подумать о том, есть ли у него возможность повлиять на источники его возникновения.

Самая главная трудность в управлении кризисом в острой фазе, даже когда вы к нему готовы, это очень высокая скорость и интенсивность, с которой развиваются события. Скорость событий зависит от типа кризиса, в то время как его интенсивность измеряется объемом возможного ущерба. Если менеджеру удается предсказать и измеиять потенциальную скорость и интенсивность кризиса в продромальном периоде, он будет гораздо лучше подготовлен к управлению кризисом в острой фазе. Независимо от того, как долго может казаться, что компания находится в эпицентре острого кризиса, это фаза чаще всего самая короткая. Однако из-за ее интенсивности нередко фаза острого кризиса кажется дольше, чем она есть на самом деле.

Хроническая фаза кризиса

Именно в течение этой фазы результаты кризиса становятся наиболее очевидными. Иногда, при неблагоприятном исходе кризиса, эта стадия также может стать и «посмертной» для бинеса. Хроническая стадия может стать периодом значительных финансовых трудностей, увольнений среди топ-менеджеров, банкротства.

Однако в то же время хроническая фаза кризиса - это также нередко период выздоровления и самоанализа, а для грамотного менеджера это, возможно, период триумфа. Опытные менеджеры умеют извлекать из кризисов пользу. Они в состоянии использовать хронический период для планирования будущих кризисов, проанализировав свои действия, поставив им оценку - что было правильным, что - неправильным, как следует поступить в следующий раз в подобной ситуации. Хроническая фаза кризиса может продолжаться почти бесконечно, и задача кризис-менеджера - свести ее продолжительность к минимуму.

Фаза разрешения кризиса

Именно эта четвертая и окончательная фаза должна быть целью регулирования кризиса в течение предшествующих трех стадий. Когда аномалии выявлены, задача кризис-менеджера - быстро обрести контроль и вычислить наиболее прямой и целесообразный маршрут к достижению благоприятного разрешения кризиса. Цель антикризисного управляющего состоит в том, чтобы повернуться экстремальную ситуацию в возможность выйти на качественно иной уровень.

Но если аномалия происходит безконтрольно, то сценарии, которые рассматривает кризис-менеджер в течение острых и хронических ступеней кризиса должны управляться мыслью: " Что я могу сделать, чтобы ускорить эту стадию и избавиться от этого кризис раз и навсегда?" Необходимо иметь в виду, что кризисы исторически развиваются циклическим способом, и пострадавший от кризиса почти всегда вынужден бороться сразу с несколькими кризисами одновременно. В действительности, обнаружив пути выхода из кризиса, менеджер нередко начинает видеть, что завершающая стадия этого кризиса - продромальный индикатор новых неблагоприятных событий. Именно цикличность кризиса делает трудным понимание того, где заканчивается один кризис и начинается следующий. Это особенно верно, потому что. как мы уже говорили, нередко один кризис дает рождение другому. Вот почему совершенно необходимо уметь выявить настоящий, исходный, кризис. Потому что кризис не приходит один, он непременно влечет за собой целую цепочку неблагоприятных событий. Стадии кризисного процесса по Кристеку.

Стадия: потенциальный кризис

Кризис предприятия как процесс находит свое начало в фазе потенциального, т.е. только возможного но еще не реального кризиса предприятия. И из-за отсутствия достоверных симптомов кризиса данное состояние предприятия характеризуется как квазинормальное, т.е. практически как состояние в котором постоянно находится предприятие, и оно дает время / точку отсчета возникновения кризиса на предприятии. Стадия: латентный/скрытый кризис

Эта фаза кризисного процесса характеризуется скрытым уже имеющимся или с большой вероятностью скоро начинающимся кризисом, воздействия которого не определяемы имеющимся в наличии у предприятия стандартным инструментарием. Но применение специальных методик раннего распознавания позволяет на этой стадии оказать активное воздействие на латентный кризис с помощью предупреждающих мероприятий. В общем на данной стадии имеющийся в наличии у предприятия потенциал преодоления кризиса как правило не используется в полном объеме. Основной упор здесь лежит в применении систем раннего оповещения/распознавания. Стадия: острый преодолимый кризис

На этом этапе начинается непосредственное ощущение предприятием исходящего от кризиса негативного воздействия. Вместе с этим усиливается интенсивность реальных, против предприятия направленных деструктивных воздействий, что вызывает резкую нехватку, давление времени, срочность/неотложность принятия решений. При дальнейшем уменьшении альтернативных вариантов действий из-за исчерпывания имеющегося в наличии времени повышаются требования по нахождению действенных путей решений проблем (факторов преодоления кризиса). На этом этапе для преодоления кризиса требуется мобилизация все больших сил предприятия и исчерпываются полностью имеющиеся в наличие резервы по преодолению кризиса. На данной стадии еще есть возможность преодоления (обуздание) острого кризиса, т.к. имеющийся в наличии потенциал преодоления кризиса достаточен для того чтобы справиться с кризисом. Повышаются до предела требования к преодолению кризиса, и мероприятия по преодолению кризиса должны проявить свое действие на улучшение ситуации за очень незначительный промежуток времени, имеющийся в распоряжении. Стадия: острый непреодолимый кризис

Если не удается обуздать острый кризис, то предприятие вступает в последнюю стадию развития кризисного процесса, которая заканчивается ликвидацией предприятия. На этом этапе требования для преодоления кризиса значительно превышают имеющийся потенциал. Преодоление кризисного процесса не возможно, в особенности из-за отсутствия или неудачных мероприятий, действий, из-за экстремально сильного давления времени и из-за усиливающейся интенсивности направленных против предприятия деструктивных воздействий.

Экономическая формула кризиса

Мы рассматриваем кризис как непосредственную угрозу выживания предприятия. Здесь имеется два аспекта - внешний и внутренний. Внешний заключается в способности предприятия мобилизовать необходимый объем оборотных средств для выполнения своих обязательств перед кредиторами - выплаты и обслуживания долгов. Внутренний - в способности обеспечить объем оборотных средств, требуемых для ведения хозяйственной деятельности. Поддержание величины оборотных средств на соответствующем уровне осуществляется за счет денежных и эквивалентных им ресурсов предприятия. Таким образом, в экономическом смысле кризис означает дефицит денежных средств для поддержания текущей хозяйственной (производство) и финансовой (кредиторы) потребностей в оборотных средствах. Этому определению соответствует следующее неравенство, представляющее, на наш взгляд, экономическую формулу кризиса:

Денежные средства < Текущая хозяйственная потребность в оборотных средствах + Текущая финансовая потребность в оборотных средствах.

Текущая финансовая потребность в оборотных средствах (ТФП) - наиболее простая и понятная часть формулы. ТФП определяется как сумма предстоящих на момент расчета формулы выплат по возврату долгов (включая проценты по ним), а также штрафов и пени (в случае просроченных платежей) за планируемый период. Покрывается денежными средствами или приемлемыми для кредиторов по содержанию и условиям взаимозачетными операциями.

Текущая хозяйственная потребность в оборотных средствах (ТХП) представляет собой разницу между суммой производственных и непроизводственных расходов на планируемый период, с одной стороны, и объемом производственных запасов предприятия в пределах размеров, предусмотренных сметой, с другой.

Определение порогового значения ТХП, невозможность обеспечения которого является критическим, зависит от отраслевой принадлежности и других особенностей предприятия. Объем постоянных (накладных) расходов также не может служить однозначным критерием порогового значения потребности в оборотных средствах, поскольку может быть скорректирован. ТХП покрывается денежными средствами или приемлемыми для предприятия по содержанию и условиям взаимозачетными операциями (т.е. поставкой в нужные сроки по приемлемой цене именно тех товаров и услуг, на которые и были бы потрачены денежные средства предприятия).

Денежные средства - собственно денежные и эквивалентные им средства. Именно сумма денежных средств является показательной для определения кризисного состояния предприятия.

Понятие антикризисного управления.

Кризис – это событие, способное угрожать жизнедеятельности организации, характеризующееся неопределенными причинами и трудно предсказуемыми последствиями, требующее немедленных решений.

АКУ – заключается в минимизации потенциального риска нормальной работе организации.

Таким образом, АКУ направлено на предотвращение кризиса путем проведения организационных изменений, обеспечивающих единство действий основных стейкхолдеров (группы лиц, заинтересованные в достижении целей организации). , членов организации и ее руководства для предотвращения кризиса, а в случае его наступления – выхода из кризиса с минимальным ущербом для организации.

Системный подход антикризисного управления требует использования психологических, социально-политических и структурно-технологических подходов к кризису и к разработке антикризисных мероприятий. Другой аспект системности состоит в разработке механизмов, способствующих объединению усилий основных стейкхолдеров, менеджеров, персонала для достижения общих целей кризисного управления для достижения общих целей.

Системный подход схематично можно представить так:

Успех или неудача АКУ определяется организационным поведением на всех этапах кризиса.

Преимущества подхода:

- возможность рационального объяснения как успеха так и неудачи кризисного управления.

- позволяет анализировать отдельные компоненты системы АКУ, оценивая вклад каждого из них.

- позволяет обнаруживать слабые места конкретной программы, производить коррекцию, не отказываясь от программы в целом.

АКУ считается эффективным, если удалось избежать кризиса, а ключевые стейкхолдеры уверены, что угроза кризиса не отразиться на доходах организации или не произойдут существенные отклонения от запланированных показателей работы.

В таблице представлена попытка сравнить неэффективное, частично эффективное и эффективное АКУ на различных этапах кризиса и их влияние на стейкхолдеров.

|

Аспекты кризиса |

Неэффективное управление |

Частично эффективное управление |

Эффективное управление |

|

Получение сигналов о возможном кризисе |

Сигналы игнорируются |

Сигналы о возможном кризисе заставляют организацию встревожиться |

Сигналы рано обнаруживаются и принимаются соответствующие меры |

|

Границы кризиса и его влияние на стейкхолдеров |

Кризис выходит за рамки организации и наносит ущерб всем ее стейкхолдерам |

Ущерб от кризиса для внеорганизационных стейкхолдеров незначителен |

Кризис локализован внутри организации и не наносит ущерба стейкхолдерам |

|

Возобновление деловой активности |

Все организационные процессы прекращены. Администрация пытается восстановить процессы |

Некоторые организационные процессы приостановлены. Основные функции организации выполняются |

Организация функционирует также как и до кризиса. Все ее функции и обязательства выполняются |

|

Эффект научения на прошлых ошибках |

Отсутствует. Организация допускает те же ошибки в подобных ситуациях |

Учитываются лишь отдельные элементы негативного опыта |

В результате кризиса меняется организационная политика и процедуры. Опыт учитывается при решении аналогичных проблем в будущем |

|

Воздействие кризиса на репутацию организации |

Организация испытывает длительное негативное влияние последствий кризиса. Некоторые стейкхолдеры прекращают взаимодействие с организацией. Общественное мнение осуждает поведение организации во время кризиса |

Негативное воздействие кризиса на внешнюю оценку деятельности организации непродолжительно. Потребители продолжают пользоваться услугами организации |

Имидж организации улучшается из-за эффективного поведения во время кризиса. Организация воспринимается стейкхолдерами и общественностью как «жертва», превратившаяся в «героя» |

|

Доступность ресурсов |

Организации недостает ресурсов для преодоления кризиса |

Организация имеет возможность заимствовать внешние ресурсы |

Организационные и внешние ресурсы имеются в достаточном количестве |

|

Процесс принятия решений |

Осуществляется медленно из-за внутренних конфликтов |

Осуществляется медленно из-за проблем во взаимодействии с внешними стейкхолдерами |

Решения принимаются вовремя и На основании достоверной информации. Характеризуются четкостью и точностью |

Структура организации должна быть достаточно гибкой, чтобы своевременно реагировать на внешние сигналы приближающихся изменений.

Организационно-культурный фактор кризисного управления может анализироваться в следующих аспектах:

-

Командная или индивидуальная ответственность – организации акцент, в которых сделан на групповую ответственность более успешны, чем ориентированные на индивидуальную.

-

Информированность стейкхолдеров – закрытие информации от основных внешних стейкхолдеров создает угрозу дестабилизирующего давления с их стороны.

-

Раскрытие каналов распространения информации - эффективность выше, если информация проходит быстро, оперативно и целенаправленно.

-

Тесное взаимодействие со СМИ на всех этапах кризиса - позитивная версия кризиса способствует успеху АКУ, если организация не представит своей версии кризиса за нее это сделают СМИ но их оценка будет более жесткой и вряд ли благоприятной.

Руководство предприятия уже в самом начале развития кризиса должно определиться сос своим подходом к нему. Различают два основных типа восприятия кризиса:

-

Отношение к кризису, ориентированное на сохранение докризисного состояния. Восприятие кризиса негативное. Все мероприятия будут направлены на восстановление докризисного состояния.

-

Отношение к кризису, ориентированное на обновление. Восприятие позитивное. Кризис воспринимается как необходимость обновления, освобождения от неправильных целей, правил, рутины. Упор делается не на борьбу, а на изменение структуры, технологии, культуры организации в соответствие с новыми требованиями.

ЛЕКЦИЯ 2

Государственное антикризисное регулирование

Кризисы усиливают необходимость и расширяют набор инструментов государственного регулирования. В период подъема экономики регулирование сводится преимущественно к фискальным функциям. В кризисных ситуациях требуется законодательная, а иногда и финансовая поддержка.

Цель государственного антикризисного регулирования – выявление и помощь компаниям, которые можно «вылечить», и эффективное проведение банкротства безнадежных компаний.

Особенности государственного регулирования определяются:

-

Общей долгосрочной тенденцией развития (волны Кондратьева);

-

Господствующим общественно-экономическим укладом и национальными традициями;

-

Степенью охвата кризисом предприятий по регионам и отраслям;

-

Глубиной кризиса;

-

Политической ситуацией;

-

Уровнем концентрации и централизации капитала;

-

Бюджетными возможностями государства;

-

Кредитными возможностями финансово-банковской системы.

Реформы государства в настоящее время направлены:

-

На преодоление убыточности предприятий;

-

Создание высокоразвитой конкурентной экономики;

-

Обеспечение социальной защиты и увеличение уровня жизни населения;

-

Увеличение устойчивости банковской системы;

-

Укрепление международного сотрудничества;

-

Переобучение на всех уровнях.

Традиционно меры государственного регулирования подразделяют на:

Административные рычаги:

-

Правовое обеспечение;

-

Разработка рекомендаций по выходу из кризиса;

-

Контроль деятельности;

-

Применение санкций.

Экономические рычаги:

-

Налоговая политика;

-

Денежно-кредитная политика;

-

Валютное регулирование;

-

Отношения собственности;

-

Участие государства в различных финансовых институтах и крупных промышленных компаниях в виде доли собственности.

Важнейшим элементом концепции антикризисного государственного регулирования является определение условий, при которых предприятие признается банкротом. Первая попытка формирования законодательства о банкротстве в России была предпринята в 1992 году Законом №3929-1 «О несостоятельности (банкротстве) предприятий» от 19.11.1992г., позднее было выпущено Постановление Правительства РФ №498 от 20.05.1994г. «О некоторых методах по реализации законодательства о несостоятельности (банкротстве) предприятий». Однако данное законодательство не было достаточно эффективным и во многих вопросах спорным, поэтому в 1998 году была предпринята новая законодательная попытка сформулировать закон о банкротстве №6-ФЗ от 8.01.1998г. «О несостоятельности (банкротстве)». Этот закон оживил процедуру банкротства, однако законодательство о банкротстве до сих пор претерпевает изменения, пример этому принятие нового федерального закона 26.10.2002г. ФЗ-127 «О несостоятельности (банкротстве)» с имениями от 2004г.

Общие вопросы правового регулирования банкротства юридических лиц

1. Реальное банкротство. Оно характеризует полную неспособность предприятия восстановить в предстоящем периоде свою финансовую устойчивость и платежеспособность в силу реальных потерь используемого капитала. Катастрофический уровень потерь капитал не позволяет такому предприятию осуществлять эффективную хозяйственную деятельность в предстоящем периоде, вследствие чего оно объявляется банкротом юридически.

2. Техническое банкротство. Используемый термин характеризует состояние неплатежеспособности предприятия, вызванное существенной просрочкой его дебиторской задолженности. При этом размер дебиторской задолженности превышает размер кредиторской задолженности предприятия, а сумма его активов значительно превосходит объем его финансовых обязательств. Техническое банкротство при эффективном антикризисном управлении предприятием, включая его санирование, обычно не приводит к юридическому его банкротству.

3. Умышленное банкротство. Оно характеризует преднамеренное создание (или увеличение) руководителем или собственником предприятия его неплатежеспособности; нанесение ими экономического ущерба предприятию в личных интересах или в интересах иных лиц, заведомо некомпетентное финансовое управление. Выявленные факты умышленного банкротства преследуются в уголовном порядке.

4. Фиктивное банкротство. Оно характеризует заведомо ложное объявление предприятием о своей несостоятельности с целью введения в заблуждение кредиторов для получения от них отсрочки (рассрочки) выполнения своих кредитных обязательств или скидки с суммы кредитной задолженности. Такие действия также преследуются в уголовном порядке.

Условия и порядок признания предприятия банкротом основываются на определенных законодательных процедурах. Рассмотрение дел о финансовой несостоятельности (банкротстве) предприятия производится арбитражным судом. В наиболее общем виде законодательно предусмотренные процедуры банкротства включают (рис. 1.1).

Легальное понятие банкротства дается законодателем в ст.2 Федерального закона от 26 октября 2002 г. №127-ФЗ «О несостоятельности (банкротстве)» (далее по тексту – Закон). Несостоятельность (банкротство) - признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Обратимся к содержанию понятия банкротства, оно может быть либо следствием неспособности должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей.

Закон четко определяет категорию «денежное обязательство» и «обязательные платежи» (ст.2).

Под денежным обязательством понимается - обязанность должника уплатить кредитору определенную денежную сумму по гражданско-правовой сделке и (или) иному предусмотренному Гражданским кодексом Российской Федерации основанию.

Под обязательными платежами понимаются - налоги, сборы и иные обязательные взносы в бюджет соответствующего уровня и государственные внебюджетные фонды в порядке и на условиях, которые определяются законодательством Российской Федерации.

Таким образом, несостоятельность (банкротство) юридического лица - признанная арбитражным судом неспособность юридического лица в полном объеме: удовлетворить требования кредиторов по денежным обязательствам; и (или) исполнить обязанность по уплате обязательных платежей.

В Законе (п.2 ст.1) указаны организационно-правовые формы юридических лиц, которые могут быть признаны банкротами.

Во-первых, это - коммерческие организации. Исчерпывающий перечень форм таких организаций определен в гл. 4 ГК РФ. Он включает: хозяйственные товарищества (полные товарищества, товарищества на вере); хозяйственные общества (общества с ограниченной ответственностью, общества с дополнительной ответственностью, акционерные общества (открытые и закрытые, в т.ч. народные предприятия); производственные кооперативы; государственные и муниципальные унитарные предприятия.

Во-вторых, это почти все некоммерческие организации. В этой части Законом перечень расширен по сравнению с ранее действовавшим законом, а также ст. 65 ГК РФ. Такое изменение уже давно назрело, поскольку практика показала, что большинство некоммерческих организаций являются активными участниками хозяйственных отношений и в этом качестве ничем существенно не отличаются от коммерческих организаций.

Из всех коммерческих организаций дело о банкротстве не может быть возбуждено лишь в отношении казенных предприятий, т.е. федеральных государственных унитарных предприятий, основанных на праве оперативного управления. Это обусловлено тем, что при недостаточности у них имущества для расчетов с кредиторами государство несет субсидиарную ответственность.

Исключение сделано для учреждений: они, как и казенные предприятия, основаны на праве оперативного управления, и по их обязательствам учредители несут субсидиарную ответственность. Также не могут быть признаны банкротами политические партии и религиозные организации в силу особенностей осуществляемой ими деятельности.

Признаки банкротства юридического лица

В соответствии с п.2 ст.3 Закона, юридическое лицо считается не способным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанность не исполнены им в течение трех месяцев с даты, когда они должны были быть исполнены.

Юридическое лицо считается не способным удовлетворить требования кредиторов, если более чем 3 месяца существует даже минимальная задолженность. В этом состоит сущность критерия неплатежеспособности.

Таким образом, наличие у должника признаков банкротства позволяет считать его неплатежеспособным, но еще не банкротом.

Для восстановления же платежеспособности уполномоченным органам должника необходимо принять меры для ликвидации задолженности, просроченной более чем на три месяца. Как следует из определения неплатежеспособности, таким способом может являться как уплата долга, так и заключение соглашения с кредитором об отсрочке платежа либо о новации долгового обязательства. Следовательно, критерий возможности восстановления платежеспособности, подлежащий определению как основание для введения той или иной процедуры банкротства, зависит не только от наличия собственных средств и иного имущества у должника. Невозможность восстановления платежеспособности будет означать, что наряду с отсутствием собственных ресурсов для расчетов с кредиторами также исчерпаны все возможности для привлечения заемных средств, а сами кредиторы не желают предоставлять должнику отсрочку в уплате долга или проводить его новацию.

При использовании указанных понятий следует разграничивать, когда у организации имеются лишь признаки банкротства, и она считается неплатежеспособной, и когда должник является банкротом. Установление последнего факта возможно только после признания организации таковой арбитражным судом.

Закон ужесточил требования к арбитражным управляющим.

Согласно п. 1, 6 ст.20 Закона теперь к арбитражным управляющим дополнительно предъявляются следующие требования:

-

наличие высшего образования;

-

наличие стажа руководящей работы не менее чем 2 года в совокупности;

-

успешная сдача теоретического экзамена по программе подготовки арбитражных управляющих;

-

прохождение стажировки сроком не менее 6 месяцев в качестве помощника арбитражного управляющего;

-

членство в одной из саморегулируемых организаций арбитражных управляющих;

-

в отношении него не введена процедура банкротства;

-

возместил все убытки, причиненные должнику, кредиторам, третьим лицам при исполнении обязанностей арбитражного управляющего;

-

имеет заключенные в соответствии с требованиями Закона договора страхования ответственности на случай причинения убытков лицам, участвующим в деле о банкротстве.

Договор страхования ответственности признается формой финансового обеспечения ответственности арбитражного управляющего и должен быть заключен на срок не менее чем 1 год с его обязательным последующим возобновлением на тот же срок. При этом минимальная страховая сумма по договору страхования не может быть менее чем 3 миллиона рублей в год.

Кроме того, согласно п. 8 ст. 20 Закона арбитражный управляющий в течение 10 дней с даты его утверждения арбитражным судом по делу о банкротстве должен дополнительно застраховать свою ответственность на случай причинения убытков лицам, участвующим в деле о банкротстве, в размере, зависящем от балансовой стоимости активов должника по состоянию на последнюю отчетную дату, предшествующую дате введения соответствующей процедуры банкротства.

Помимо этого для арбитражных управляющих появились новые меры ответственности и ограничения за нарушение норм Закона. Так, на арбитражных управляющих могут быть возложены следующие меры ответственности и ограничения:

1) неисполнение или ненадлежащее исполнение арбитражным управляющим правил профессиональной деятельности арбитражного управляющего, утвержденных саморегулируемой организацией, членом которой он является - исключение арбитражного управляющего из данной саморегулируемой организации и отстранение арбитражным судом от исполнения своих обязанностей на основании заявления саморегулируемой организации (п.2 ст. 25 Закона);

2) арбитражный управляющий, причинивший в результате неисполнения или ненадлежащего исполнения требований Закона убытки должнику, кредиторам, иным лицам, не может быть утвержден арбитражным управляющим до полного возмещения таких убытков;

3) иные меры ответственности и ограничения, предусмотренные действующим законодательством.

Закон «О несостоятельности (банкротстве) ввел в процесс банкротства саморегулируемые организации арбитражных управляющих.

Самореругируемая организация арбитражных управляющих - это некоммерческая организация, членами которой являются арбитражные управляющие, удовлетворяющая на основании п.2 ст.21 Закона следующим требованиям:

1) наличие не менее 100 членов, соответствующих требованиям к арбитражным управляющим (ст.20 Закона),

2) участие членов не менее чем в 100 процедурах банкротства, в том числе не завершенных на дату включения в единый государственный реестр саморегулируемых организаций арбитражных управляющих, за исключением процедур банкротства по отношению к отсутствующим должникам,

3) наличие компенсационного фонда или имущества у общества взаимного страхования, которые формируются исключительно в денежной форме за счет взносов членов в размере не менее чем 50 000 рублей на каждого члена.

Саморегулируемые организации арбитражных управляющих создаются для осуществления контроля за деятельностью арбитражных управляющих и повышения их квалификации. Основными функциями саморегулируемых организаций арбитражных управляющих в соответствии с п. 3 ст. 21 Закона -ФЗ являются:

- обеспечение соблюдения своими членами законодательства Российской Федерации, правил профессиональной деятельности арбитражного управляющего;

- защита прав и законных интересов своих членов;

- обеспечение информационной открытости деятельности своих членов, процедур банкротства;

- содействие повышению уровня профессиональной подготовки своих членов;

иные функции, предусмотренные действующим законодательством.

Разбирательство дел о банкротстве в арбитражном суде

Разбирательство и вынесение решения о банкротстве российского лица отнесено к специальной компетенции, иначе – «исключительной подведомственности» арбитражных судов (п. 5 ч. 1 ст. 248 АПК РФ). Независимо от того, являются ли участниками правоотношений, из которых возник спор или требование, юридические лица, индивидуальные предприниматели или иные организации и граждане.

В соответствии с действующим законодательством дело о банкротстве может быть возбуждено только в случае, если в арбитражный суд обратится уполномоченное лицо.

Правом на обращение в арбитражный суд с заявлением о признании должника банкротом обладают следующие категории лиц:

-

должник,

-

конкурсный кредитор,

-

уполномоченные органы.

Конкурсные кредиторы - кредиторы по денежным обязательствам, за исключением уполномоченных органов, граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, морального вреда, имеет обязательства по выплате вознаграждения по авторским договорам, а также учредителей (участников) должника по обязательствам, вытекающим из такого участия.

Уполномоченные органы - федеральные органы исполнительной власти, уполномоченные Правительством Российской Федерации представлять в деле о банкротстве и в процедурах банкротства требования об уплате обязательных платежей и требования Российской Федерации по денежным обязательствам, а также органы исполнительной власти субъектов Российской Федерации, органы местного самоуправления, уполномоченные представлять в деле о банкротстве и в процедурах банкротства требования по денежным обязательствам соответственно субъектов Российской Федерации и муниципальных образований.

В соответствии с Постановлением Правительства РФ от 29 мая 2004г. №257 «Об обеспечении интересов Российской Федерации как кредитора в делах о банкротстве и в процедурах банкротства» в настоящее время уполномоченным органом является ФНС РФ.

Рассмотрим подробнее порядок и условия возбуждения дела о банкротстве юридического лица.

Размер денежных требований к должнику, предоставляющих право на обращение в арбитражный суд с заявлением о признании должника банкротом составляет для должника - юридического лица в совокупности - не менее 100 тыс. рублей.

При решении судом вопроса о возбуждении дела о банкротстве принимаются во внимание требования конкурсных кредиторов, а также уполномоченных органов, подтвержденные не только вступившим в законную силу решением суда, арбитражного или третейского суда, но и документом, свидетельствующим о неисполнении исполнительного листа, направленного в службу судебных приставов, в течение более чем 30 дней.

Право на обращение в арбитражный суд с заявлением о признании должника банкротом возникает у заявителя уже по истечении 30 дней с даты направления (или предъявления к исполнению) исполнительного документа в службу судебных приставов-исполнителей и его копии должнику.

Право должника на обращение с заявлением в суд тесно связано с его обязанностью обратиться с таким заявлением (ст. 9 Закона). Статья 9 Закона содержит перечень и условия в соответствии, с которым руководитель юридического лица обязан подать от лица должника заявление в арбитражный суд:

- удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения должником денежных обязательств, обязанности по уплате обязательных платежей и (или) иных платежей в полном объеме перед другими кредиторами;

- органом должника, уполномоченным в соответствии с учредительными документами должника на принятие решения о ликвидации должника, принято решение об обращении в арбитражный суд с заявлением должника;

- органом, уполномоченным собственником имущества должника - унитарного предприятия, принято решение об обращении в арбитражный суд с заявлением должника;

- обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника.

Это незакрытый перечень, а значит, он может быть расширен как в рамках Закона, так и в иных законодательных актах.

Должник обязан обратиться в арбитражный суд с заявлением должника и в том случае, если при проведении ликвидации юридического лица установлена невозможность удовлетворения требований кредиторов в полном объеме. Такое заявление должно быть направлено в арбитражный суд, не позднее чем через месяц с даты возникновения соответствующих обстоятельств. По истечении же месячного срока к должностному лицу могут быть применены меры ответственности, вплоть до привлечения к уголовной ответственности.

Процедуры банкротства

В соответствии с п.1 ст.27 Закона, при рассмотрении дела о банкротстве должника - юридического лица применяются следующие процедуры банкротства:

- наблюдение;

- финансовое оздоровление;

- внешнее управление;

- конкурсное производство;

- мировое соглашение.

Законом установлен закрытый перечень процедур банкротства. Это означает, что разновидности имеющихся процедур, установленные в гл. IX, XI Закона, в других федеральных законах являются не иными процедурами банкротства, а особенностями применения указанных процедур в зависимости от категории должника. Каждая из этих процедур имеет свою цель, каждой посвящена отдельная глава (главы IV-VIII Закона), в рамках каждой из процедур за исключением мирового соглашения действует особый арбитражный управляющий - временный, административный, внешний, конкурсный.

Рассмотрим подробнее каждую из процедур банкротства.

I. Наблюдение - процедура банкротства, применяемая к должнику в целях обеспечения сохранности имущества должника, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов (ст.2 Закона).

В соответствии со ст.62 Закона наблюдение вводится по результатам рассмотрения арбитражным судом обоснованности требований заявителя.

При возбуждении дела о банкротстве на основании заявления должника наблюдение вводится с даты принятия арбитражным судом заявления должника к производству, за исключением случаев, если к должнику должна быть применена иная процедура банкротства. В случае возбуждения дела о банкротстве на основании заявления должника о введении наблюдения указывается в определении о принятии заявления должника.

Определение арбитражного суда о введении наблюдения направляется арбитражным судом в кредитные организации, с которыми у должника заключен договор банковского счета, а также в суд общей юрисдикции, главному судебному приставу по месту нахождения должника и его филиалов и представительств, в уполномоченные органы.

С момента утверждения временного управляющего органы управления должника могут совершать исключительно с его согласия, выраженного в письменной форме, сделки или несколько взаимосвязанных между собой сделок:

- связанных с приобретением, отчуждением или возможностью отчуждения прямо либо косвенно имущества должника, балансовая стоимость которого составляет более пяти процентов балансовой стоимости активов должника на дату введения наблюдения;

- связанных с получением и выдачей займов (кредитов), выдачей поручительств и гарантий, уступкой прав требования, переводом долга, а также с учреждением доверительного управления имуществом должника.

При этом органы управления должника не вправе принимать решения: о реорганизации и ликвидации должника, о создании юридических лиц или об участии должника в иных юридических лицах, о создании филиалов и представительств, о заключении договоров простого товарищества и др.

В соответствии со ст.67 Закона в обязанности временного управляющего входит: принимать меры по обеспечению сохранности имущества должника; проводить анализ финансового состояния должника; выявлять кредиторов должника; вести реестр требований кредиторов, за исключением случаев, предусмотренных настоящим Федеральным законом; уведомлять кредиторов о введении наблюдения; созывать и проводить первое собрание кредиторов.

Публикация о введение наблюдения в отношении конкретного юридического лица должна быть сделана в 3-х дневный срок со дня введения наблюдения арбитражным судом. До определения Правительством РФ официального издания, в котором подлежат опубликованию сведения по вопросам, связанным с банкротством, указанные сведения подлежат опубликованию в «Российской газете».

Временный управляющий обязан не позднее чем через четырнадцать дней с даты опубликования сообщения о введении наблюдения уведомить всех выявленных им кредиторов должника, за исключением кредиторов, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, морального вреда, исполнение обязательств по выплате выходных пособий и оплате труда лиц, работающих по трудовому договору, исполнение обязательств по выплате вознаграждения по авторским договорам, о вынесении арбитражным судом определения о введении наблюдения.

В случае нарушений руководителем должника требований Закона, последний может быть отстраняет арбитражным судом по ходатайству временного управляющего.

В случае удовлетворения арбитражным судом ходатайства временного управляющего об отстранении руководителя должника от должности арбитражный суд выносит определение об отстранении руководителя должника и о возложении исполнения обязанностей руководителя должника на лицо, представленное в качестве кандидатуры руководителя должника представителем учредителей (участников) должника или иным коллегиальным органом управления должника, представителем собственника имущества должника - унитарного предприятия, в случае непредставления указанными лицами кандидатуры исполняющего обязанности руководителя должника - на одного из заместителей руководителя должника, в случае отсутствия заместителей - на одного из работников должника.

В целях определения стоимости принадлежащего должнику имущества для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также в целях определения возможности или невозможности восстановления платежеспособности должника, проводится анализ его финансового состояния. Этому вопросу посвящены Правила проведения арбитражным управляющим финансового анализа, утвержденные постановлением Правительства РФ от 25 июня 2003 г. №367[1].

Временный управляющий на основе анализа финансового состояния должника подготавливает предложения о возможности или невозможности восстановления платежеспособности должника, обоснование целесообразности введения последующих процедур банкротства (п.2 ст.70 Закона).

В целях проведения процедуры наблюдения должны быть установлены размеры требований кредиторов. Последние, вправе предъявить свои требования к должнику в течение тридцати дней с даты опубликования сообщения о введении наблюдения. Указанные требования направляются в арбитражный суд, должнику и временному управляющему с приложением судебного акта или иных документов, подтверждающих обоснованность этих требований. Указанные требования включаются в реестр требований кредиторов на основании определения арбитражного суда о включении указанных требований в реестр требований кредиторов. Требования кредиторов рассматриваются арбитражным судом для проверки их обоснованности и наличия оснований для включения в реестр требований кредиторов. По результатам такого рассмотрения арбитражный суд выносит определение о включении или об отказе во включении требований в реестр требований кредиторов. Указанные требования могут быть рассмотрены без привлечения лиц, участвующих в деле.

Временный управляющий определяет дату проведения первого собрания кредиторов и уведомляет об этом всех выявленных конкурсных кредиторов, уполномоченные органы, представителя работников должника и иных лиц. Первое собрание кредиторов должно состояться не позднее чем за десять дней до даты окончания наблюдения.

К компетенции первого собрания кредиторов относятся (ст.73 Закона):

- принятие решения о введении финансового оздоровления и об обращении в арбитражный суд с соответствующим ходатайством;

- принятие решения о введении внешнего управления и об обращении в арбитражный суд с соответствующим ходатайством;

- принятие решения об обращении в арбитражный суд с ходатайством о признании должника банкротом и об открытии конкурсного производства;

- образование комитета кредиторов, определение количественного состава и полномочий комитета кредиторов, избрание членов комитета кредиторов;

- определение требований к кандидатурам административного управляющего, внешнего управляющего, конкурсного управляющего;

- определение саморегулируемой организации, которая должна представить в арбитражный суд кандидатуры арбитражных управляющих;

- выбор реестродержателя из числа реестродержателей, аккредитованных саморегулируемой организацией и др.

Арбитражный суд на основании решения первого собрания кредиторов выносит определение о введении финансового оздоровления или внешнего управления, либо принимает решение о признании должника банкротом и об открытии конкурсного производства, либо утверждает мировое соглашение и прекращает производство по делу о банкротстве.

В случае если первым собранием кредиторов принято решение об обращении в арбитражный суд с ходатайством о введении внешнего управления или о признании должника банкротом и об открытии конкурсного производства, арбитражный суд может вынести определение о введении финансового оздоровления при условии предоставления ходатайства учредителей (участников) должника, собственника имущества должника - унитарного предприятия, уполномоченного государственного органа, а также третьего лица или третьих лиц и предоставления банковской гарантии в качестве обеспечения исполнения обязательств должника в соответствии с графиком погашения задолженности. Сумма, на которую выдана банковская гарантия, должна превышать размер обязательств должника, включенных в реестр требований кредиторов на дату проведения первого собрания кредиторов, не менее чем на двадцать процентов. При этом график погашения задолженности должен предусматривать начало погашения задолженности не позднее чем через месяц после вынесения арбитражным судом определения о введении финансового оздоровления и погашение требований кредиторов ежемесячно, пропорционально, равными долями в течение года с даты начала удовлетворения требований кредиторов.

С даты введения финансового оздоровления, внешнего управления, признания арбитражным судом должника банкротом и открытия конкурсного производства или утверждения мирового соглашения наблюдение прекращается.

II. Финансовое оздоровление - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности (ст.2 Закона).

С вынесением определения о введении финансового оздоровления арбитражный суд утверждает административного управляющего. В определении указываться срок финансового оздоровления, а также должен содержаться утвержденный судом график погашения задолженности (п.1 ст.80 Закона). Такое определение может быть обжаловано. Максимальный срок финансового оздоровления составляет два года (п.6 ст.80 Закона).

С даты вынесения арбитражным судом определения о введении финансового оздоровления наступают следующие последствия (ст.81 Закона):

- требования кредиторов по денежным обязательствам и об уплате обязательных платежей, срок исполнения которых наступил на дату введения финансового оздоровления, могут быть предъявлены к должнику только с соблюдением порядка предъявления требований к должнику;

- отменяются ранее принятые меры по обеспечению требований кредиторов;

- аресты на имущество должника и иные ограничения должника в части распоряжения принадлежащим ему имуществом могут быть наложены исключительно в рамках процесса о банкротстве;

- приостанавливается исполнение исполнительных документов по имущественным взысканиям, за исключением исполнения исполнительных документов, выданных на основании вступивших в законную силу до даты введения финансового оздоровления решений о взыскании задолженности по заработной плате, выплате вознаграждений по авторским договорам, об истребовании имущества из чужого незаконного владения, о возмещении вреда, причиненного жизни или здоровью, и возмещении морального вреда;

- запрещается удовлетворение требований учредителя (участника) должника о выделе доли (пая) в имуществе должника в связи с выходом из состава его учредителей (участников), выкуп должником размещенных акций или выплата действительной стоимости доли (пая);

- запрещается выплата дивидендов и иных платежей по эмиссионным ценным бумагам;

- не допускается прекращение денежных обязательств должника путем зачета встречного однородного требования, если при этом нарушается очередность удовлетворения требований кредиторов;

- не начисляются неустойки (штрафы, пени), подлежащие уплате проценты и иные финансовые санкции за неисполнение или ненадлежащее исполнение денежных обязательств и обязательных платежей, возникших до даты введения финансового оздоровления.

Неустойки (штрафы, пени), а также суммы причиненных убытков в форме упущенной выгоды, которые должник обязан уплатить кредиторам, в размерах существовавших на дату введения финансового оздоровления, подлежат погашению в ходе финансового оздоровления в соответствии с графиком погашения задолженности после удовлетворения всех остальных требований кредитора. На сумму требований кредиторов по денежным обязательствам и об уплате обязательных платежей, подлежащих удовлетворению в соответствии с графиком погашения задолженности, начисляются проценты.

График погашения задолженности должен предусматривать:

- начало погашения задолженности не позднее чем через месяц после вынесения арбитражным судом определения о введении финансового оздоровления;

- погашение требований кредиторов ежемесячно, пропорционально, равными долями в течение года с даты начала удовлетворения требований кредиторов;

- погашение всех требований кредиторов, включенных в Реестр требований на дату проведения первого собрания кредиторов, не позднее чем за месяц до даты окончания срока финансового оздоровления;

- погашение требований кредиторов первой и второй очереди не позднее чем через шесть месяцев с даты введения финансового оздоровления.

График погашения задолженности по обязательным платежам, взимаемым в соответствии с законодательством о налогах и сборах, устанавливается в соответствии с требованиями этого законодательства.

В утвержденный график арбитражным судом по решению собрания кредиторов могут быть внесены изменения в случаях:

- неисполнения должником графика в установленные сроки и (или) в установленных размерах;

- если размер требований, заявленных кредиторами в ходе финансового оздоровления и включенных в Реестр требований, превышает более чем на 20% размер требований, предусмотренный графиком.

В случае погашения должником всех требований кредиторов, предусмотренных графиком погашения задолженности, до истечения установленного арбитражным судом срока финансового оздоровления должник представляет отчет о досрочном окончании финансового оздоровления (п.1 ст.86 Закона).

По итогам рассмотрения результатов финансового оздоровления и жалоб кредиторов арбитражный суд выносит одно из определений:

- о прекращении производства по делу о банкротстве, если непогашенная задолженность отсутствует и жалобы кредиторов признаны необоснованными;

- об отказе в прекращении производства по делу о банкротстве, если выявлено наличие непогашенной задолженности и жалобы кредиторов признаны обоснованными.

В соответствии со ст.87 Закона, не позднее чем за месяц до истечения установленного срока финансового оздоровления должник обязан предоставить административному управляющему отчет о результатах проведения финансового оздоровления. Административный управляющий рассматривает отчет должника о результатах финансового оздоровления и составляет заключение о выполнении плана финансового оздоровления, графика погашения задолженности и об удовлетворении требований кредиторов.

В случае, если требования кредиторов, включенные в реестр требований кредиторов, не удовлетворены на дату рассмотрения отчета должника или указанный отчет не представлен административным управляющим в установленный срок, административный управляющий созывает собрание кредиторов, которое полномочно принять одно из решений:

- об обращении с ходатайством в арбитражный суд о введении внешнего управления;

- об обращении с ходатайством в арбитражный суд о признании должника банкротом и об открытии конкурсного производства.

По итогам рассмотрения результатов финансового оздоровления, а также жалоб кредиторов арбитражный суд принимает один из судебных актов:

- определение о прекращении производства по делу о банкротстве в случае, если непогашенная задолженность отсутствует и жалобы кредиторов признаны необоснованными;

- определение о введении внешнего управления в случае наличия возможности восстановить платежеспособность должника;

- решение о признании должника банкротом и об открытии конкурсного производства в случае отсутствия оснований для введения внешнего управления и при наличии признаков банкротства.

Важно подчеркнуть, что совокупный срок финансового оздоровления и внешнего управления не может превышать два года.

III. Внешнее управление - процедура банкротства, применяемая к должнику в целях восстановления его платежеспособности.

Внешнее управление вводится на срок не более чем восемнадцать месяцев, который может быть продлен в порядке, предусмотренном Законом, не более чем на шесть месяцев, если не установлено иное (п.2 ст.93 Закона). Введение внешнего управления сопровождается назначением внешнего управляющего.

Внешний управляющий вводит мораторий на удовлетворение требований кредиторов, который распространяется на денежные обязательства и обязательные платежи, сроки исполнения которых наступили до введения внешнего управления.

В ходе внешнего управления кредиторы вправе предъявить свои требования к должнику в любой момент, эти требования направляются в арбитражный суд и внешнему управляющему с приложением документов, подтверждающих их обоснованность, и включаются в Реестр требований кредиторов на основании определения арбитражного суда.

Определение арбитражного суда о включении или об отказе во включении требований кредиторов в Реестр требований кредиторов подлежит немедленному исполнению и может быть обжаловано.

Не позднее чем через месяц с даты своего утверждения внешний управляющий обязан разработать план внешнего управления и представить его собранию кредиторов для утверждения (п.1 ст106 Закона). Рассмотрение вопроса об утверждении и изменении плана внешнего управления относится к исключительной компетенции собрания кредиторов.

Планом внешнего управления могут быть предусмотрены следующие меры по восстановлению платежеспособности должника (ст.109 Закона):

- перепрофилирование производства;

- закрытие нерентабельных производств;

- взыскание дебиторской задолженности;

- продажа части имущества должника;

- уступка прав требования должника;

- исполнение обязательств должника собственником имущества должника - унитарного предприятия, учредителями (участниками) должника либо третьим лицом или третьими лицами;

- увеличение уставного капитала должника за счет взносов участников и третьих лиц;

- размещение дополнительных обыкновенных акций должника;

- продажа предприятия должника;

- замещение активов должника;

- иные меры по восстановлению платежеспособности должника.

Согласно п.1 ст.122 Закона, после накопления денежных средств, достаточных для расчетов с кредиторами определенной очереди, внешний управляющий направляет в арбитражный суд ходатайство о вынесении определения о расчете с кредиторами определенной очереди и уведомляет о направлении указанного ходатайства кредиторов, требования которых включены в реестр требований кредиторов. Ходатайство о вынесении определения о расчете с кредиторами определенной очереди должно содержать предложение внешнего управляющего о пропорции удовлетворения требований кредиторов.

Прекращение производства по делу о банкротстве или принятие арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства влечет за собой прекращение полномочий внешнего управляющего.

В случае, если внешнее управление завершается заключением мирового соглашения или погашением требований кредиторов, внешний управляющий продолжает исполнять свои обязанности в пределах компетенции руководителя должника до даты избрания (назначения) нового руководителя должника (ст.123 Закона).

IV. Конкурсное производство - процедура банкротства, применяемая к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов.

Принятие арбитражным судом решения о признании должника банкротом влечет за собой открытие конкурсного производства (п.1 ст.124 Закона).

Суд утверждает конкурсного управляющего (действует до завершения конкурсного производства). Исполнительные документы, исполнение по которым прекратилось в соответствии с Законом о, подлежат передаче судебными приставами-исполнителями в порядке, установленном Федеральным законом «Об исполнительном производстве», конкурсному управляющему.

С даты принятия арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства прекращаются полномочия руководителя должника, иных органов управления должника и собственника имущества должника - унитарного предприятия, за исключением полномочий органов управления должника, уполномоченных в соответствии с учредительными документами принимать решения о заключении крупных сделок, принимать решения о заключении соглашений об условиях предоставления денежных средств третьим лицом или третьими лицами для исполнения обязательств должника (п.2 ст.126 Закона).

В ходе конкурсного производства конкурсный управляющий осуществляет инвентаризацию и оценку имущества должника. Bce имущество должника, имеющееся на момент открытия конкурсного производства и выявленное в ходе конкурсного производства, составляет конкурсную массу. Из имущества должника, которое составляет конкурсную массу, исключаются имущество, изъятое из оборота, имущественные права, связанные с личностью должника, в том числе права, основанные на имеющейся лицензии на осуществление отдельных видов деятельности, а также иное предусмотренное настоящим Федеральным законом имущество. В составе имущества должника отдельно учитывается и подлежит обязательной оценке имущество, являющееся предметом залога.

В соответствии со ст.134 Закона вне очереди за счет конкурсной массы погашаются следующие текущие обязательства:

- судебные расходы должника, в том числе расходы на опубликование сообщений;

- расходы, связанные с выплатой вознаграждения арбитражному управляющему, реестродержателю;

- текущие коммунальные и эксплуатационные платежи, необходимые для осуществления деятельности должника и др.

Погашение задолженности по требованиям кредиторов осуществляется в следующей очередности:

- в первую очередь производятся расчеты по требованиям граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, путем капитализации соответствующих повременных платежей, а также компенсация морального вреда;

- во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору, и по выплате вознаграждений по авторским договорам;

- в третью очередь производятся расчеты с другими кредиторами.

Согласно ст.149 Закона, после рассмотрения арбитражным судом отчета конкурсного управляющего о результатах проведения конкурсного производства арбитражный суд выносит определение о завершении конкурсного производства, а в случае погашения требований кредиторов - определение о прекращении производства по делу о банкротстве.

Определение арбитражного суда о завершении конкурсного производства является основанием для внесения в единый государственный реестр юридических лиц записи о ликвидации должника. С даты внесения записи о ликвидации должника в единый государственный реестр юридических лиц конкурсное производство считается завершенным.

V. Мировое соглашение - процедура банкротства, применяемая на любой стадии рассмотрения дела о банкротстве в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами.

Мировое соглашение заключается в письменной форме (ст.155 Закона) и должно содержать положения о порядке и сроках исполнения обязательств должника в денежной форме и может содержать с согласия отдельного конкурсного кредитора и (или) уполномоченного органа:

- положения о прекращении обязательств должника путем предоставления отступного, обмена требований на доли в уставном капитале должника, акции, конвертируемые в акции облигации или иные ценные бумаги; новации обязательства, прощения долга или иными способами, если такой способ прекращения обязательств не нарушает права иных кредиторов, требования которых включены в Реестр;

- положения об изменении сроков и порядка уплаты обязательных платежей, включенных в Реестр;

- меньший размер процентной ставки, меньший срок начисления процентной ставки или освобождение от уплаты процентов.

Если мировое соглашение является для должника сделкой, которая совершается на основании решения органов его управления (или подлежит согласованию (одобрению) с ними), решение о заключении мирового соглашения от имени должника может быть принято после принятия соответствующего решения этими органами.

При заключении мирового соглашения с участием третьих лиц, являющихся заинтересованными лицами по отношению к должнику (конкурсному управляющему, конкурсному кредитору) собрание кредиторов должно быть проинформировано о наличии и характере заинтересованности в совершении сделки, а мировое соглашение должно содержать информацию о том, что оно является сделкой, в совершении которой имеется заинтересованность, и определенно указывать на характер такой заинтересованности (ст.151 Закона).

Мировое соглашение может быть утверждено арбитражным судом только после погашения задолженности по требованиям кредиторов первой и второй очереди, вступает в силу с даты его утверждения.

Законом введены следующие особенности заключения мирового соглашения в ходе осуществления всех процедур банкротства:

1) заключение мирового соглашения в ходе наблюдения (ст.151). Решение о заключении мирового соглашения со стороны должника принимается гражданином - должником, руководителем должника - юридического лица или исполняющим обязанности указанного руководителя лицом без согласования с временным управляющим или собранием кредиторов;

2) заключение мирового соглашения в ходе финансового оздоровления (ст.152). Решение о заключении мирового соглашения со стороны должника принимается руководителем должника - юридического лица или лицом, исполняющим обязанности указанного руководителя без согласования с административным управляющим или собранием кредиторов;

3) заключение мирового соглашения в ходе внешнего управления (ст.153). Решение о заключении мирового соглашения со стороны должника принимается внешним управляющим или собранием кредиторов;

4) заключение мирового соглашения в ходе конкурсного производства (ст.154). Решение о заключении мирового соглашения со стороны должника принимается только конкурсным управляющим.

Заключение мирового соглашения по делу о банкротстве означает, что обязательство ответчика по настоящему делу прекратилось. Право требования истца существует на условиях мирового соглашения. Между сторонами возникли новые обязательственные отношения, что привело к прекращению ранее связывающего их обязательства.

Меры по предупреждению банкротства организаций

Досудебная санация - меры по восстановлению платежеспособности должника, принимаемые собственником имущества должника - унитарного предприятия, учредителями (участниками) должника, кредиторами должника и иными лицами в целях предупреждения банкротства (ст.2 Закона).

Меры по восстановлению платежеспособности, недопущению банкротства – являются общей обязанностью добросовестного предпринимателя. В случае возникновения признаков банкротства, руководитель должника обязан направить учредителям (участникам) должника, собственнику имущества должника - унитарного предприятия сведения о наличии признаков банкротства.