- •Федеральное агентство по образованию Хакасский государственный университет им. Н.Ф. Катанова

- •Оглавление

- •Введение

- •Предисловие

- •1. Рабочая программа дисциплины для специальности 080105 «Финансы и кредит»

- •1.1. Пояснительная записка

- •1.3. Структура и содержание дисциплины

- •1.3.1. Тематический план

- •1.3.2. Содержание тем дисциплины «Рынок ценных бумаг»

- •Тема 1. Основы функционирования рынка ценных бумаг

- •Тема 2. Виды ценных бумаг

- •Тема 3. Рынок акций

- •Тема 4. Рынок облигаций

- •Тема 5. Государственные ценные бумаги

- •Тема 6. Ценные бумаги денежного рынка

- •Тема 7. Производные ценные бумаги. Международные ценные бумаги

- •Тема 8. Участники рынка ценных бумаг.

- •Тема 9. Инвестиционная деятельность кредитно-финансовых институтов на рынке ценных бумаг

- •Тема 10. Организационные основы деятельности фондовой биржи

- •Тема 11. Механизм биржевой торговли ценными бумагами

- •Тема 12. Анализ фондового рынка

- •Тема 13. Система регулирования рынка ценных бумаг

- •Тема 14. Особенности развития рынка ценных бумаг в России

- •1.4. Вопросы к итоговому контролю (экзамену, зачёту) по дисциплине «Рынок ценных бумаг»

- •1.5. Темы курсовых работ

- •1.6. Задания контрольной работы по дисциплине «Рынок ценных бумаг» для студентов, обучающихся по заочной форме

- •1.6.1. Требования к написанию и оформлению контрольных работ

- •1.6.2. Варианты контрольных работ по дисциплине «Рынок ценных бумаг» для студентов, обучающихся по заочной форме Вариант 1

- •Вариант 2

- •Вариант 3

- •Вариант 4

- •Вариант 5

- •Вариант 6

- •1.7. Перечень основных понятий и терминов

- •1.8. Методические рекомендации по организации изучения дисциплины

- •2. Курс лекций и материалы практических (семинарских) занятий

- •Тема 1. Основы функционирования рынка ценных бумаг

- •1.1. Сущность и функции рынка ценных бумаг

- •1.2. Классификация рынка ценных бумаг.

- •Материалы для самостоятельной работы

- •Тема 2. Виды ценных бумаг

- •2.1. Характеристика и свойства ценной бумаги

- •2.2. Классификация ценных бумаг

- •Материалы для самостоятельной работы

- •Тема 3. Рынок акций

- •3.1. Понятие и основные характеристики акции

- •3.2. Виды акций

- •3.3. Эмиссия и обращение акций

- •3.4. Стоимостные показатели акции

- •Материалы для самостоятельной работы

- •Тема 4. Рынок облигаций

- •4.1. Понятие и свойства облигации

- •4.2. Виды корпоративных облигаций

- •4.3. Особенности эмиссии и обращения облигаций

- •4.4. Стоимостные показатели облигаций

- •Материалы для самостоятельной работы

- •Тема 5. Государственные ценные бумаги

- •Сущность, цели выпуска и особенности размещения государственных ценных бумаг

- •5.2. Регулирование выпуска гцб в Российской Федерации

- •5.3. Виды государственных ценных бумаг

- •Материалы для самостоятельной работы

- •Номинал – 1000 руб.

- •Номинал – 10 руб.

- •Тема 6. Ценные бумаги денежного рынка

- •6.1. Сущность и основные характеристики векселя

- •6.2. Виды векселей

- •6.3. Обращение векселей

- •6.4. Понятие и виды чеков

- •6.5. Депозитные и сберегательные сертификаты

- •Материалы для самостоятельной работы

- •Тема 7. Производные ценные бумаги. Международные ценные бумаги

- •7.1. Сущность производных ценных бумаг

- •7.2. Основные виды производных ценных бумаг

- •7.3. Сущность и виды международных ценных бумаг

- •Материалы для самостоятельной работы

- •Тема 8. Участники рынка ценных бумаг. Профессиональная инфраструктура рынка ценных бумаг

- •8.1. Состав участников рынка ценных бумаг

- •8.2. Виды профессиональной деятельности на рынке ценных бумаг

- •Материалы для самостоятельной работы

- •Тема 9. Инвестиционная деятельность кредитно-финансовых институтов на рынке ценных бумаг

- •9.1. Сущность инвестиционной деятельности на рынке ценных бумаг

- •9.2. Типы инвесторов и инвестиционных стратегий

- •9.3. Принципы управления инвестиционным портфелем

- •9.4. Типы инвестиционных портфелей и способы управления ими

- •9.5. Показатели оценки инвестиционного портфеля

- •Материалы для самостоятельной работы

- •Имеется три портфеля облигаций. Проведите оценку риска каждого портфеля. Данные о портфелях представлены в таблице 9.2.

- •Номинал – 10 руб.

- •Тема 10. Организационные основы деятельности фондовой биржи

- •10.1. Понятие, признаки и функции фондовой биржи

- •10.2. Организационно-правовой статус фондовой биржи

- •10.3. Доходы и расходы фондовой биржи

- •10.4. Листинг ценных бумаг

- •Материалы для самостоятельной работы

- •Тема 11. Механизм биржевой торговли ценными бумагами

- •11.1. Организация биржевого процесса

- •11.2. Методы биржевой торговли

- •11.3. Биржевое поручение (приказ) и его виды

- •11.4. Классификация сделок на фондовой бирже

- •Материалы для самостоятельной работы

- •Тема 12. Анализ фондового рынка

- •12.1. Сущность и этапы фундаментального анализа

- •12.2. Сущность, значение и методы технического анализа

- •12.3. Типы биржевых графиков

- •12.4. Фондовые индексы: методы расчёта и виды

- •Материалы для самостоятельной работы

- •Тема 13. Система регулирования рынка ценных бумаг

- •13.1. Орган государственного регулирования рынка ценных бумаг и его функции

- •13.2. Лицензирование деятельности профессиональных участников рынка ценных бумаг

- •13.3. Статус и функции саморегулируемой организации профессиональных участников рынка ценных бумаг

- •Материалы для самостоятельной работы

- •Тема 14. Особенности развития рынка ценных бумаг в России

- •14.1. Становление рынка ценных бумаг в России

- •14.2. Кризисный и посткризисный этап развития фондового рынка

- •14.3. Современные проблемы развития рынка ценных бумаг в России

- •Материалы для самостоятельной работы

- •3. Список рекомендуемой литературы и других источников информации

- •3.1. Законодательные и нормативные и акты

- •3.2. Учебная литература

- •3.3. Интернет-сайты

9.5. Показатели оценки инвестиционного портфеля

Основными показателями портфеля являются доходность, риск, срок и размер вложений в ценные бумаги, а также дополнительные показатели - ликвидность портфеля, окупаемость операций по его формированию и др.

Большинство показателей портфеля представляют собой усредненные показатели входящих в портфель ценных бумаг. На основе основных и дополнительных показателей портфеля могут быть рассчитаны агрегированные показатели, позволяющие сравнивать эффективность нескольких портфелей.

1. Текущая стоимость портфеля – основной показатель, который рассчитывается как сумма текущих цен всех инструментов портфеля по формуле:

|

|

9.1. |

где

![]() – цена портфеля (текущая стоимость);

– цена портфеля (текущая стоимость);

![]() – текущая

рыночная цена данного инструмента

портфеля (для купонных облигаций

«грязная» цена);

– текущая

рыночная цена данного инструмента

портфеля (для купонных облигаций

«грязная» цена);

![]() – количество

инструментов m-го

вида в портфеле.

– количество

инструментов m-го

вида в портфеле.

2. Доходность портфеля – комплексный показатель, характеризующий эффективность вложения средств и возможный будущий доход инвестора. Показатель доходности портфеля позволяет оценить эффективность вложений средств и выбрать альтернативный вариант инвестирования в различные финансовые инструменты.

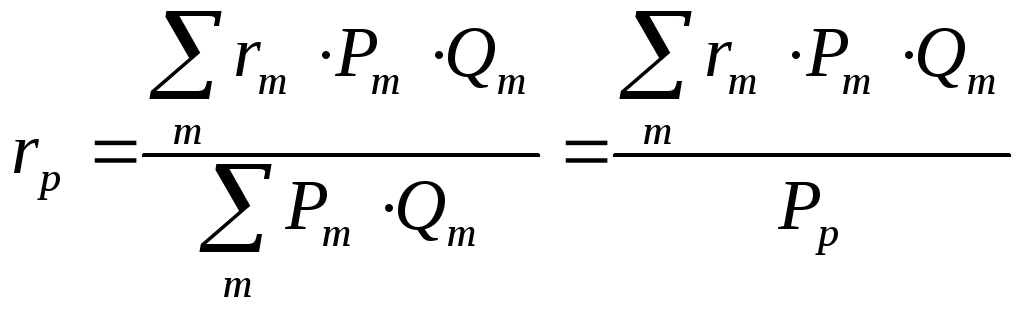

Доходность портфеля долговых ценных бумаг рассчитывается путем математического взвешивания доходности каждого инструмента, помещенного в портфель, по его денежному объему в портфеле. При этом доходность долговых инструментов может определяться по выбору инвестора либо как доходность к погашению, рассчитанная на основе простой ставки, либо как эффективная доходность. Приведём наиболее общую формулу:

|

|

9.2. |

где

![]() – доходность портфеля, в % годовых;

– доходность портфеля, в % годовых;

![]() – доходность

к погашению долгового инструмента m-го

вида;

– доходность

к погашению долгового инструмента m-го

вида;

![]() – текущая

рыночная цена m-го

инструмента портфеля;

– текущая

рыночная цена m-го

инструмента портфеля;

![]() – количество

инструментов m-го

вида в портфеле;

– количество

инструментов m-го

вида в портфеле;

![]() – цена

портфеля (текущая стоимость).

– цена

портфеля (текущая стоимость).

3. Срочность портфеля долговых ценных бумаг, или временной период, в течение которого денежные средства инвестора размещаются в ценные бумаги, характеризуется обобщенным показателем – дюрацией. Дюрация портфеля долговых инструментов учитывает дюрации отдельных инструментов, их денежные объемы в портфеле и процентные ставки по доходности к погашению.

Дюрация портфеля долговых инструментов рассчитывается по формуле:

|

|

9.3. |

где

![]() - дюрация портфеля ценных бумаг;

- дюрация портфеля ценных бумаг;

![]() – дюрация

m

-го долгового инструмента1;

– дюрация

m

-го долгового инструмента1;

![]() – доходность

к погашению инструмента m-го

вида (в долях единицы);

– доходность

к погашению инструмента m-го

вида (в долях единицы);

![]() – текущая

рыночная цена m-го

долгового инструмента портфеля;

– текущая

рыночная цена m-го

долгового инструмента портфеля;

![]() – количество

инструмента m-го

вида в портфеле.

– количество

инструмента m-го

вида в портфеле.

При расчете дюрации портфеля следует учитывать каждую покупку долгового инструмента как отдельный платеж независимо от того, покупался новый инструмент или этот инструмент уже имелся в портфеле инвестора.

Материалы для самостоятельной работы

-

Дайте определения следующим ключевым понятиям:

Институциональные инвесторы

Инвестиционная компания

Инвестиционный фонд

Страховая компания

Чековый инвестиционный фонд

Паевой инвестиционный фонд

Пенсионный фонд

Инвестиционный пай

Андеррайтинг

Портфель ценных бумаг

Активное и пассивное управление портфелем

-

Вопросы и задания для обсуждения:

-

Какие типы инвесторов существуют?

-

Охарактеризуйте различия между акционерным и паевым инвестиционным фондом?

-

Каковы преимущества и недостатки вложений средств в инвестиционные фонды?

-

Какие функции выполняет управляющая компания?

-

Что представляет собой инвестиционный пай?

-

Кто может вести реестр владельцев инвестиционных паев?

-

Какова роль негосударственных пенсионных фондов на рынке ценных бумаг?

-

Кто является институциональным инвестором и почему?

-

Что такое портфельное инвестирование?

-

Какие требования должны соблюдаться при формировании инвестиционного портфеля?

-

Тесты:

-

Активное управление портфелем ценных бумаг по сравнению с пассивным управлением в мировой практике используется:

а) значительно чаще;

б) значительно реже;

в) примерно одинаково;

г) в период инфляции чаще.

-

Андеррайтинговый договор - это договор между:

а) членами андеррайтингового синдиката;

б) эмитентом и эмиссионным синдикатом;

в) инвестором и андеррайтером;

г) эмитентом и инвестором.

-

Сбалансированный портфель ценных бумаг - это портфель:

а) соответствующий представлению инвестора об оптимальном сочетании безопасности, доходности, роста капитала и ликвидности;

б) составленный как из акций, так и из государственных и частных облигаций;

в) обеспечивающий в равной степени безопасность, доходность, рост капитала и ликвидность;

г) в котором в разные активы вложены одинаковые суммы.

-

Ценными бумагами роста являются:

а) депозитные и сберегательные сертификаты банков;

б) привилегированные акции крупных, хорошо известных компаний;

в) обыкновенные акции новых компаний, действующих в ведущих отраслях экономики;

г) государственные краткосрочные обязательства.

-

Установите очередность этапов управления портфелем ценных бумаг:

1) анализ ценных бумаг с точки зрения их инвестиционных характеристик;

2) формирования портфеля;

3) выбор цели инвестирования;

4) оценка портфеля;

5) мониторинг состояния портфеля.

-

Инвестиционная деятельность на рынке ценных бумаг лицензированию:

а) подлежит;

б) не подлежит;

в) подлежит только для отдельных видов институциональных инвесторов;

г) на усмотрение собственников инвестиционного института.

-

Инвестиционный пай являются ценной бумагой:

а) именной;

б) ордерной;

в) на предъявителя;

г) эмиссионной.

-

Банк-эмитент средства от продажи своих акций:

а) может использовать по своему усмотрению с момента их поступления;

б) использует в том же порядке, как и все другие эмитенты;

в) аккумулирует на накопительном счете, режим которого устанавливается Банком России;

г) аккумулирует на накопительном счете, режим которого устанавливается эмитентом.

-

Независимый оценщик оценивает имущество инвестиционного фонда по цене:

а) рыночной;

б) балансовой;

в) номинальной;

г) продажи;

д) покупки.

-

Инвестиционный пай предоставляет инвесторам право:

а) требовать выкупа пая у управляющей компании;

б) участвовать в управлении открытым паевым инвестиционным фондом;

в) получать дивиденды;

г) получать проценты на вложенный капитал.

-

Паевые инвестиционные фонды могут быть:

а) открытыми;

2) интервальными;

3) закрытыми;

4) акционерными.

-

Инвестиционный фонд является:

а) инвестором на рынке ценных бумаг;

в) эмитентом ценных бумаг;

г) профессиональным участником на рынке ценных бумаг.

-

Инвестиционные паи эмиссионными ценными бумагами:

а) являются;

б) не являются;

в) являются, если зарегистрированы в Минфине России;

г) являются, если зарегистрированы в ФСФР.

-

По законодательству РФ паевые инвестиционные фонды могут выпускать следующие виды ценных бумаг:

а) облигации;

б) инвестиционные паи;

в) простые акции;

г) векселя;

д) привилегированные акции.

-

Портфелем акционерного и паевого инвестиционных фондов может управлять:

а) сам инвестиционный фонд;

б) управляющий – аттестованное физическое лицо;

в) управляющая компания;

г) совет директоров фонда.

-

Институциональными инвесторами являются:

а) негосударственные пенсионные фонды;

б) Центральный банк;

в) инвестиционные фонды;

г) дилеры на рынке ценных бумаг;

д) страховые организации.

-

Установите соответствие между термином и его характеристикой:

1) паевой инвестиционный фонд;

2) акционерные инвестиционные фонды;

3) негосударственные пенсионные фонды.

а) коллективные инвесторы, привлекающие средства индивидуальных вкладчиков;

б) институциональный инвестор открытого, интервального или закрытого типов;

в) фонд вправе осуществлять свою деятельность только на основании лицензии и не вправе осуществлять иные виды предпринимательской деятельности.

-

Инвестиционный пай не имеет … стоимости.

-

На инвестиционные паи:

а) начисляются дивиденды;

б) начисляются проценты;

в) начисляются проценты или дивиденды по решению общего собрания пайщиков;

г) не начисляются ни проценты, ни дивиденды.

-

Если владелец инвестиционного пая имеет право требовать выкупа пая в любой рабочий день, паевой инвестиционный фонд является …

-

Цель создания ЧИФов состояла в том, что оказать помощь населению при вложении … чеков и обеспечить профессиональное управление приобретенными акциями.

-

При управлении инвестиционным портфелем минимальный уровень накладных расходов обеспечивает ... управление.

а) активное;

б) пассивное;

в) как активное, так и пассивное управление.

-

Расчет стоимости пая для открытого паевого инвестиционного фонда осуществляется не реже одного раза в …

-

Путем включения новых активов в портфель можно изменить величину … риска.

а) диверсифицируемого риска;

б) недиверсифицируемого риска;

в) рыночного риска.

-

Величина, зависящая от срока облигации и величины купонных выплат, которая количественно связывает колебания рыночного курса с колебаниями рыночной процентной ставки называется:

а) дюрация;

б) иммунизация;

в) ковариация;

г) текущая стоимость.

-

Для оценки инвестиционного портфеля применяются следующие показатели:

а) текущая стоимость портфеля;

б) доходность портфеля;

в) дисперсия портфеля;

г) эмиссионная стоимость портфеля;

д) дюрация портфеля.

-

Установите соответствие между типами инвесторов и портфелей:

1) консервативный инвестор

а) диверсифицированный портфель

2) умеренно-агрессивный инвестор

б) высоконадежный, но низкодоходный портфель

3) агрессивный инвестор

в) бессистемный портфель

4) нерациональный инвестор

г) рискованный, но высокодоходный портфель

-

Основной показатель, который рассчитывается как сумма текущих цен всех инструментов портфеля ценных бумаг – это …

-

Расчётные задания:

-

Коммерческий банк решил сформировать инвестиционный портфель из трех типов государственных облигаций: ГКО №21139RMFS9, ОФЗ-ПД №25021RMFS5; ОФЗ-ФД №27001RMFS5. На вторичных торгах 26.04.2000 г. курс этих облигаций составил 98,68%, 91,5%, 78,99% соответственно.

а) Рассчитайте расходы банка по формированию портфеля (без учета комиссий и других дополнительных затрат), если структура портфеля должна выглядеть следующим образом: ГКО – 1000 шт.; ОФЗ-ПД – 2000 шт.; ОФЗ-ФД – 100000 шт.

б) Рассчитайте доходность данного портфеля.

Параметры соответствующих облигаций следует взять из таблиц 5.2. и 5.3.

-

Дан инвестиционный портфель, который имеет следующую структуру:

-

ОФЗ-ПД №26002: номинал – 1000 руб., курс – 98,77, купонная доходность – 28% годовых, купонный период – 182 дня, количество дней до выплаты купона – 119, срок до погашения – 301 день, количество облигаций – 10 шт.

-

Дисконтный вексель РАО "Газпром": номинал – 500000 руб., курс – 94,03346, срок до погашения – 160 дней, количество – 1 шт.

-

Дисконтные векселя "Сбербанка": номинал – 500000 руб., курс – 88,85073, срок до погашения – 41 день, количество – 2 шт.

-

ГКО №21139RMFS9: номинал – 1000 руб., курс – 99,01, число дней до погашения – 14, количество – 1 шт.

а) Определите текущую стоимость портфеля.

б) Рассчитайте доходность портфеля на основе простой процентной ставки.

-

Определите дюрацию портфеля, состоящего из различных видов государственных облигаций. Расчёты можно произвести в таблице (таблица 9.1.).

Таблица 9.1. Состав портфеля ценных бумаг

|

Наименование ценной бумаги |

Срок до погашения или дюрация - Dm. дней |

Кол-во в портфеле - Qm |

Цена - Pm |

Ставка - rm |

|

|

|

|||||||

|

ГКО № 21139 |

35 |

1000 |

986,8 |

0,1486 |

|

|

|

|||||||

|

ОФЗ-ПД № 25021 |

252,6 |

2000 |

955,272 |

0,3057 |

|

|

|

|||||||

|

ОФЗ-ФД № 27001 |

509,011 |

150000 |

8,424 |

0,4167 |

|

|

|

|||||||

|

ОФЗ-ФД № 27011 |

830,25 |

100000 |

6,24 |

0,425 |

|

|

|

|||||||

|

Вексель "Газпрома" |

82 |

1 |

940334,64 |

0,315 |

|

|

|

|||||||

|

Вексель Сбербанка |

414 |

1 |

977014,6361 |

0,23 |

|

|

|

|||||||

|

Итого |

|

|

|

|

|

|

|

|||||||