- •Автономная некоммерческая образовательная организация высшего образования

- •Введение

- •2 Организационно-экономическая характеристика оао «Газпром» за 2012 – 2014 годы

- •3 Исследование динамики и структуры основного капитала

- •4 Оценка эффективность использования основного капитала оао «Газпром» за 2012 – 2014 годы

- •5 Совершенствование экономической работы в сфере управления основным капиталом оао «Газпром»

- •6 Резервы повышения эффективности использования основного капитала

- •Заключение

- •Список используемых источников

- •Налоговый кодекс Российской Федерации (часть вторая) от 05.08.2000 № 117-фз (принят гд фс рф 19.07.2000) (в редакции от 28.12.2013) // http: // docs. Kodeks.Ru

2 Организационно-экономическая характеристика оао «Газпром» за 2012 – 2014 годы

ОАО «Газпром» ‒ глобальная энергетическая компания, располагающая самыми большими в мире запасами природного газа. Его доля в мировых запасах газа составляет 17%, в российских ‒ 72%. На «Газпром» приходится 12% мировой и 69% российской добычи газа. Производит более 8% российского внутреннего валового продукта и почти полностью удовлетворяет потребности в газе всего бывшего СССР, восточной и центральной Европы.

ОАО «Газпром» является корпоративной коммерческой организацией, основной целью деятельности которой является организация эффективной работы и получение прибыли в сфере обеспечения потребителей газом, нефтью и продуктами их переработки, газовым конденсатом, на основе прямых договоров, а также в сфере обеспечения поставок газа за пределы России по межгосударственным и межправительственным соглашениям.

ОАО «Газпром» вместе с его дочерними хозяйственными организациями, выполняющими деятельность по обеспечению эффективного функционирования и развития единой системы газоснабжения и надежному снабжению газом потребителей, действует как единый комплекс.

ОАО «Газпром» учреждено Правительством Российской Федерации на неограниченный срок действия, в соответствии с Указом Президента Российской Федерации. Более 25 процентов акций находятся в государственной собственности.

ОАО «Газпром» зарегистрирован по адресу: Российская Федерация, 117997, Москва, B-420, ГСП-7, ул. Наметкина, д. 16; имеет филиалы и представительства в городах: Москва, Санкт-Петербург, Самара, Томск, Хабаровск, Южно-Сахалинск, Екатеринбург, Краснодар, Киев, Астана, Кишинев, Минск, Алжир, Ашхабад, Бишкек, Доха, Новый Уренгой, Пекин, Рига, Тегеран, Брюссель, Рио-де-Жанейро, и в Московской области.

Уставный капитал ОАО «Газпром» составляет 118367564500 руб., который разделен на 23673512900 обыкновенных именных акций номинальной стоимостью 5 руб. каждая, приобретенных акционерами. Уставный капитал сформирован в соответствии с законодательством за счет вклада учредителя путем передачи 100 процентов капитала, контрольных пакетов (не менее 51 процента) акций дочерних акционерных организаций, созданных в соответствии с указом Президента Российской Федерации, а также принадлежащих Государственному газовому концерну «Газпром» долей участия (пакетов акций) в имуществе российских и зарубежных предприятий, объединений и организаций и иного имущества указанного концерна, приватизация которого не запрещена законодательством. Помимо уставного капитала создается резервный фонд в размере 7,3 процента уставного капитала, который формируется путем обязательных ежегодных отчислений в размере 7,3 процента от чистой прибыли до достижения указанного выше размера и используется исключительно для покрытия убытков, а также для погашения облигаций и выкупа акций в случае отсутствия иных средств.

Рассмотрим организационную структуру управления ОАО «Газпром» в приложении 4.

Приложение 4 свидетельствует о том, ОАО «Газпром» имеет сложную и крупную организационную структуру. Высшим органом управления ОАО «Газпром» является общее собрание акционеров, которое проводится по месту его нахождения. Место проведения общего собрания акционеров определяется советом директоров. ОАО «Газпром» обязано ежегодно проводить годовое общее собрание акционеров. На годовом общем собрании акционеров решаются вопросы об избрании совета директоров, избрании ревизионной комиссии, утверждении аудитора, утверждении годовых отчетов, годовой бухгалтерской отчетности, и другие вопросы.

Совет директоров осуществляет общее руководство деятельности за исключением решения вопросов, отнесенных Федеральным законом «Об акционерных обществах» к компетенции общего собрания акционеров. Члены совета директоров избираются общим собранием акционеров в порядке, предусмотренном Федеральным законом «Об акционерных обществах» и уставом, на срок до следующего годового общего собрания акционеров.

Председатель совета директоров избирается членами совета директоров из их числа большинством голосов от общего числа голосов членов совета директоров. Совет директоров избирает заместителя председателя совета директоров из числа членов совета директоров большинством голосов от общего числа голосов членов совета директоров.

Исполнительными органами ОАО «Газпром» являются: председатель правления (единоличный исполнительный орган) и правление (коллегиальный исполнительный орган). Исполнительные органы подотчетны совету директоров и общему собранию акционеров.

К компетенции исполнительных органов относятся все вопросы руководства текущей деятельностью, за исключением вопросов, решаемых общим собранием акционеров или советом директоров. Исполнительные органы организуют выполнение решений общего собрания акционеров и совета директоров. Председатель правления вправе решать все вопросы по руководству текущей деятельности, за исключением вопросов решаемых вышестоящими органами.

Правление ОАО «Газпром» действует на основании устава, а также положения о правлении, в котором устанавливаются сроки, порядок созыва и проведения заседаний правления, а также порядок принятия им решений.

Для осуществления контроля за финансово-хозяйственной деятельностью общим собранием акционеров избирается ревизионная комиссия.

Общее собрание акционеров утверждает аудитора. Аудитор осуществляет проверку финансово-хозяйственной деятельности в соответствии с правовыми актами Российской Федерации на основании заключаемого с ним

договора.

Основными видами деятельности ОАО «Газпром» являются:

комплексное развитие системы газоснабжения при наиболее полной интеграции экономических и производственных возможностей по добыче газа, нефти, газового конденсата, выпуску продуктов их переработки и другой продукции при наименьших затратах;

осуществление в соответствии с законодательством инвестиционной деятельности, включая эмиссию собственных ценных бумаг (в том числе акций, облигаций и производных ценных бумаг), покупку и продажу ценных бумаг, оказание инвестиционных услуг, создание инвестиционных институтов;

обеспечение проектирования и разработки месторождений, строительства скважин, газопроводов и других объектов системы газоснабжения, а также объектов социальной сферы;

управление системой газоснабжения, обеспечение надежности и безопасности эксплуатации газовых объектов в соответствии с действующими нормами и правилами;

поставка (продажа) природного газа, конденсата, нефти; участие в осуществлении газификации с целью обеспечения единых технологических требований в области газоснабжения потребителей;

организация и проведение во взаимодействии с государственными органами мероприятий по мобилизационной подготовке и гражданской обороне;

создание рентабельного комплекса для морской добычи газа, газового конденсата и нефти с привлечением конверсионных предприятий и флота, использование морского дна для строительства, эксплуатации и обслуживания сооружений, необходимых для разработки нефтяных и газовых месторождений континентального шельфа;

концентрация научно-технического и производственного потенциала на разработке и внедрении новых прогрессивных видов техники, технологий и материалов;

осуществление операций по экспорту, импорту товаров и научно-технических услуг, развитие новых форм взаимовыгодных внешнеэкономических связей, торгово-экономического и научно-технического сотрудничества с зарубежными фирмами.

ОАО «Газпром» осуществляет в установленном порядке внешнеэкономическую деятельность:

производит экспортно-импортные операции; участвует в проектировании, строительстве и эксплуатации объектов газовой промышленности за рубежом на договорной основе;

осуществляет научно-техническое сотрудничество с зарубежными странами в целях эффективного динамичного развития газовой промышленности страны;

привлекает иностранные организации и фирмы к сооружению объектов газовой промышленности как на территории Российской Федерации, так и за ее пределами;

создает в установленном порядке на территории Российской Федерации и за ее пределами совместные с иностранными партнерами организации, привлекает иностранные фирмы для оказания услуг по заключению и исполнению внешнеэкономических сделок, создает за рубежом технические и технико-коммерческие центры (бюро), представительства, ремонтные и сервисные организации, базы и склады;

пользуется кредитом российских и зарубежных банков и коммерческим кредитом в иностранной валюте, а также приобретает валюту в порядке, установленном законодательством;

создает в установленном порядке на территории Российской Федерации и за ее пределами совместные с иностранными партнерами организации.

Так же ОАО «Газпром» осуществляют другие виды деятельности, не запрещенные законодательством РФ.

Выполним SWOT анализ деятельности ОАО «Газпром», выявив сильные, слабые стороны, возможности и угрозы (Таблица 1).

Таблица 1 ‒ SWOT анализ деятельности ОАО «Газпром»

|

Сильные стороны |

Слабые стороны |

|

‒ Мировой лидер по запасам газа; ‒ Занимает доминирующее положение в отрасли, тем самым определяет правила игры для других участников; ‒ Государственная поддержка интересов на международном уровне; ‒ Налогообложение на «Газпром» ниже, чем на другие нефтяные компании, а ставки экспортных пошлин фиксированы; |

‒ Темпы роста добычи газа не высокие; ‒ Степень государственного контроля высокая, ориентация на решение государственных задач; ‒ Компания не отличается контролем над затратами и высоким уровнем эффективности. |

|

Возможности |

Угрозы |

|

‒ Рост регулируемых цен на газ положительным образом может отразиться на доходах компании; ‒ Различные формы партнерства и сотрудничества с крупными западными компаниями позволяют «Газпрому» привлекать инвестиции и более активно осуществлять разработку месторождений; ‒ Рост спроса на газ в Европейских странах при падении собственной добычи будет укреплять позиции «Газпрома» на европейском рынке; ‒ Выход на рынок сжиженного природного газа и строительство новых трубопроводов увеличат экспортные возможности. |

‒ Ухудшение конъюнктуры на мировом рынке углеводородов может привести к падению экспортных доходов «Газпрома»; ‒ Изменение политической̆ ситуации, налогообложения; ‒ Риски, связанные со странами-транзитерами (Украина, Белоруссия), через территорию которых Газпром экспортирует большую часть газа; ‒ Долговая нагрузка может увеличиться из-за высоких инвестиционных потребностей компании; ‒ Реформирование газового рынка в Европе может привести к пересмотру долгосрочных контрактов «Газпрома». |

Используя данные бухгалтерского баланса, отчета о финансовых результатах ОАО «Газпром» за 2013 – 2014 год (Приложение 3),изучим основные показатели финансово-хозяйственной деятельности ОАО «Газпром» за 2012 ‒ 2014 годы в приложении 5.

Данные приложения 5, свидетельствуют о том, что в ОАО «Газпром» за 2014 год по сравнению с 2012 годом выручка увеличилась на 331129415 тыс. руб., или на 9 %, а по отношению к 2013 году рост составил 1,4%. Следует отметить тенденцию роста выручки (с 3659150757 тыс. руб. в 2012 году до 3 990280172 тыс. руб. в 2014 году).

Валовая прибыль в 2014 году в сравнении с 2012 годом возросла на 9924434 тыс. руб., или на 0,5 %, а по отношению к 2013 году снизилась на 44766907 тыс. руб., или на 2,2 %. Необходимо отметить тенденцию уменьшения валовой прибыли (с 2005789502 тыс. руб., в 2013 году до 1961022595 тыс. руб., в 2014 году).

Сумма коммерческих расходов в 2014 году по отношению к 2012 году увеличилась на 80616368 тыс. руб., или на 9%. А в сравнении с 2013 годом коммерческие расходы уменьшаются на 44766907 тыс. руб., или на 0,2%. Можно наблюдать направленность к уменьшению коммерческих расходов (с 978592795 тыс. руб., в 2013 году до 976374373 тыс. руб., в 2014 году).

Управленческие расходы в 2014 году по сравнению с 2012 годом возрастают на 1269503 тыс. руб., или на 2%. Однако по отношению к 2013 году уменьшаются на 1967217 тыс. руб., или на 3%. Следует отметить тенденцию к снижению управленческих расходов (с 65369929 тыс. руб. в 2013 году до 63402 712 тыс. руб. в 2014 году).

Прибыль от продаж в 2014 году по отношению к 2012 году уменьшается на 71961437 тыс. руб., или на 7,2%, а в сравнении с 2013 годом снижается на 40581268 тыс. руб., или на 4,2%.

ОАО «Газпром» имеет доходы от участия в других организациях, сумма которых в 2014 году по сравнению с 2012 годом составила 267755269 тыс. руб., а по отношению к 2013 году составила 267727316 тыс. руб. Можно отметить значительный рост доходов от участиях в других организациях (с 110415078 тыс. руб., в 2012 году до 378170347 тыс. руб. в 2014 году).

Проценты к получению в 2014 году по сравнению с 2012 годом значительно увеличились на 41877654 тыс. руб., и по отношению к 2013 году увеличились на 34270092 тыс. руб. Отметим значительную направленность к увеличению процентов к получению (с 10290572 тыс. руб., в 2012 году до 52168226 тыс. руб. в 2014 году).

Проценты к уплате в 2014 году в сравнении с 2012 годом возрастают на 7661990 тыс. руб., или на 10%, и по сравнению с 2013 годом увеличиваются на 10185952 тыс. руб., или на 13,7%. Следует отметить наклонность к увеличению процентов к уплате (с 76671447 тыс. руб., в 2012 году до 84333437 тыс. руб., в 2014 году).

Прочие доходы в 2014 году по отношению к 2012 году увеличиваются на 134678438 тыс. руб., или на 4,2%, и по отношению к 2013 году прочие доходы увеличиваются на 238066394 тыс. руб., или на 7,6%. Можно наблюдать тенденцию к увеличение прочих доходов (с 3240450443 тыс. руб., в 2012 году до 3375128881 тыс. руб. в 2014 году).

Прочие расходы в 2014 году по сравнению с 2012 годом увеличиваются на 840351998 тыс. руб., или на 23,8%. В 2014 году по сравнению с 2013 годом прочие расходы значительно увеличиваются на 1065783267 тыс. руб., или на 32,3%. Отметим стремление к увеличению прочих расходов (с 3523946168 тыс. руб. в 2012 году до 4364298166 тыс. руб. в 2014 году).

Прибыль до налогообложения в 2014 году по отношению к 2012 году снижается на 576695407 тыс. руб., или на 67,5%, аналогично по сравнению с 2013 годом сумма прибыли до налогообложения уменьшается на 576486685 тыс. руб., или на 67,5%. Можно отметить стремительное уменьшение прибыль до налогообложения (с 854776768 тыс. руб. в 2012 году до 278081361 тыс. руб. в 2014 году).

Чистая прибыль в 2014 году по сравнению с 2012 годом уменьшается на 367407153 тыс. руб., или на 66%. В 2014 году по сравнению с 2013 году чистая прибыль уменьшается на 439164227 тыс. руб., или на 69,9%. Отметим тенденцию к уменьшению чистой прибыли (с 556387169 тыс. руб. в 2012 году до 188980016 тыс. руб., в 2014 году).

Среднегодовая стоимость оборотных средств в 2014 году по сравнению с 2012 годом увеличилась на 427378321 тыс. руб., или на 15,7%. В 2014 году по отношению к 2013 году среднегодовая стоимость оборотных средств увеличилась на 378998186,5 тыс. руб., или на 13,7%. Можно отметить увеличение среднегодовой стоимости оборотных средств (с 2725841368 тыс. руб., до 3153219689 тыс. руб. в 2014 году).

Оборачиваемость оборотных активов в 2014 году в сравнении с 2012 годом уменьшается на 0,1 раз, или на 5,7%, а по сравнению с 2013 годом уменьшается на 0,2 раз, или на 10,7%. Отметим замедление оборачиваемости оборотных активов (с 1,34 раз в 2012 году, до 1,27 раз в 2014 году).

Рентабельность продаж в 2014 году по сравнению с 2012 годом снижается на 4,1%, а по отношению к 2013 году рентабельность продаж уменьшается на 1,4%. Следует отметить тенденцию к уменьшению рентабельности продаж (с 27,14% в 2012 году до 23,09% в 2014 году).

Используя данные бухгалтерского баланса ОАО «Газпром» (Приложение 3) выполним сравнительный аналитический баланс ОАО «Газпром» за 2012 –2014 годы в приложении 6.

Данные приложения 6 свидетельствуют о том, что внеоборотные активы в 2014 году по сравнению с 2012 годом увеличились на 1456461391 тыс. руб. Следует отметить увеличение внеоборотных активов (с 7474615169 тыс. руб. в 2012 году до 8931076560 тыс. руб. в 2014 году). Удельный весь внеоборотных активов в 2014 году по сравнению с 2012 годом уменьшился на 1,6 %. В 2014 году по сравнению с 2013 годом внеоборотные активы увеличились на 1063671312 тыс. руб. Удельный вес внеоборотных активов в 2014 году по сравнению с 2013 годом увеличился на 0,4 %.

Оборотные активы в 2014 году по сравнению с 2012 годом увеличились на 757996373 тыс. руб. Удельный вес оборотных активов в 2014 году в сравнении с 2012 годом увеличился на 1,6%. В 2014 году по отношению к 2013 году оборотные активы увеличились на 330877750 тыс. руб., их удельный вес в 2014 году по сравнению с 2013 годом уменьшился на 0,4%. Можно заметить тенденцию к росту оборотных активов (с 2560662191 тыс. руб. в 2012 году до 3318658564 тыс. руб. в 2014 году).

Так же в числе оборотных активов запасы в 2014 году по сравнению с 2012 годом увеличились на 140703782 тыс. руб., а по отношению к 2013 году увеличились на 89180838 тыс. руб. Удельный вес запасов в 2014 году в сравнении с 2012 годом увеличился на 0,5%, а по отношению к 2013 году увеличился на 0,3%. Необходимо отметить тенденцию к росту запасов (с 350733995 тыс. руб. в 2012 году до 491437777 тыс.руб. в 2014 году).

Дебиторская задолженность в 2014 году в сравнении с 2012 годом уменьшилась на 53286743 тыс. руб., а в сравнении с 2013 годом уменьшилась на 159730508 тыс. руб. Отметим тенденцию к снижению дебиторской задолженности (с 2012827396 тыс. руб. в 2012 году до 1959540653 тыс. руб. в 2014 году). Удельный вес дебиторской задолженности в 2014 году по сравнению с 2012 годом уменьшился на 1,4%, а по отношению к 2013 году уменьшился на -3,5%.

Денежные средства в 2014 году по отношению к 2012 году увеличились на 604434350 тыс. руб., а по сравнению с 2013 годом увеличились на 344869138 тыс. руб. Можно наблюдать направленность денежных средств к значительному росту (с 120666566 тыс. руб. в 2012 году до 725100916 тыс. руб. в 2014 году). Удельный вес денежных средств в 2014 году в сравнении с 2012 годом увеличился на 4,7%, и по сравнению с 2013 годом увеличился на 2,4%.

Собственный капитал в 2014 году по сравнению с 2012 годом увеличился на 1206416133, а по отношению к 2013 году увеличился на 720047660 тыс. руб. Удельный вес собственного капитала в 2014 году по сравнению с 2012 годом уменьшился на 4,4%, а по сравнению с 2013 годом уменьшился на 2,9%. Следует отметить направление собственного капитала к росту (с 7882796987 тыс. руб. в 2012 году до 9089213120 тыс. руб. в 2014 году).

Заемный капитал в 2014 году по отношению к 2013 году увеличился на 1008041631 тыс. руб., а по отношению к 2013 году увеличился на 674501402 тыс. руб. Удельный вес заемного капитала в 2014 году по отношению к 2013 году увеличился на 4,4%., а по отношению к 2013 году увеличился на 2,9%. Отметим тенденцию к росту заемного капитала (с 1301397869 тыс. руб. в 2012 году до 2124952754 тыс. руб. в 2014 году).

Кредиторская задолженность в 2014 году по сравнению с 2012 годом увеличилась на 126897218 тыс. руб., и по отношению к 2013 году возросла на 86623052 тыс. руб. Удельный вес кредиторской задолженности в 2014 году в сравнении с 2012 и 2013 годами увеличился на 0,1%. Следует отметить тенденцию к росту кредиторской задолженности (с 513089718 тыс. руб. в 2012 году до 639986936 тыс. руб. в 2014 году).

Используя данные бухгалтерского баланса ОАО «Газпром» (Приложение 3) сгруппируем активы по степени их ликвидности, а пассивы по степени срочности их погашения для оценки ликвидности в приложении 7.

Исходя из данных приложения 7 можно сделать вывод о том, что в 2012 году ОАО «Газпром» испытывает платежный недостаток наиболее ликвидных активов для покрытия своих срочных обязательств в сумме 371377100 тыс. руб. В 2013 году также наблюдается платежный недостаток наиболее ликвидных активов в сумме 148020588 тыс. руб., однако можно заметить, что данный недостаток значительно сократился по сравнению с 2012 годом. В 2014 году ОАО «Газпром» имеет платежный излишек наиболее ликвидных активов (+155159528), что является положительным фактом, и свидетельствует о том, что у ОАО «Газпром» в 2014 году достаточно наиболее ликвидных активов для покрытия своих срочных обязательств.

Быстрореализуемые активы ОАО «Газпром» на протяжении 2012, 2013 и 2014 годов покрывают краткосрочные обязательства, что свидетельствует о положительном факте.

Медленно реализуемых активов ОАО «Газпром» недостаточно для того, чтобы погасить долгосрочные пассивы на протяжении трёх анализируемых периодов.

Четвертое неравенство свидетельствует о том, что в ОАО «Газпром» соблюдается минимальное условие финансовой устойчивости.

Используя данные бухгалтерского баланса ОАО «Газпром» (Приложение 3) выполним анализ платежеспособности ОАО «Газпром» за 2012 – 2014 годы в таблице 2.

|

Таблица 2 – Показатели платежеспособности ОАО «Газпром» за 2012 – 2014 годы | ||||||

|

тыс. руб. | ||||||

|

Показатель |

Нормальное ограничение |

2012 год |

2013 год |

2014 год |

Изменение (+,-) | |

|

2014 г. к 2012 г. |

2014 г. к 2013 г. | |||||

|

1. Коэффициент абсолютной ликвидности |

0,2 - 0,7 |

0,14 |

0,34 |

0,57 |

0,43 |

0,23 |

|

2. Коэффициент быстрой ликвидности |

0,7 - 1,2; |

1,51 |

1,66 |

1,62 |

0,11 |

-0,04 |

|

3. Коэффициент текущей ликвидности |

1,2 -1,7 высокое значение 2,0 -3,5 |

2,46 |

2,50 |

2,40 |

-0,06 |

-0,1 |

|

4. Коэффициент маневренности функционирующего капитала |

Уменьшение ‒ положительный факт |

0,27 |

0,26 |

0,06 |

-0,21 |

-0,2 |

|

5. Доля оборотных средств в активах |

≥ 0,5 |

0,26 |

0,28 |

0,27 |

0,01 |

-0,01 |

|

6. Коэффициент обеспеченности собственными средствами |

0,05 - 0,5 (чем больше, тем лучше) |

0,16 |

0,17 |

0,05 |

-0,11 |

-0,12 |

Данные таблицы 2 свидетельствуют о том, что коэффициент абсолютной ликвидности в 2012 году составил 0,14, что ниже нормативного значения. В 2013 году данный коэффициент составил 0,34, что соответствует нормальному ограничению. 2014 году данный коэффициент составил 0,57, что также соответствует нормальному ограничению. В 2014 году по сравнению с 2012 годом коэффициент абсолютной ликвидности увеличился на 0,43, что свидетельствует об увеличение денежных средств и финансовых вложений. В 2014 году по сравнению с 2013 годом коэффициент абсолютной ликвидности увеличился на 0,23, что также свидетельствует об увеличение денежных средств и финансовых вложений.

У ОАО «Газпром» достаточно денежных средств, финансовых вложений, чтобы в ближайшее время погасить соответствующую часть текущей краткосрочной задолженности.

Коэффициент быстрой ликвидности в 2012 году составил 1,51, что соответствует нормальному ограничению. В 2013 году коэффициент быстрой ликвидности составил 1,66, что соответствует нормальному ограничению. В 2014 году данный коэффициент составил 1,62, что входит в рамки допустимых значений. В 2014 году по сравнению с 2012 годом коэффициент быстрой ликвидности увеличился на 0,11, что свидетельствует об увеличение денежных средств и финансовых вложений, а также об уменьшении дебиторской задолженности. В 2014 году по сравнению с 2013 годом данный коэффициент уменьшился на 0,04, что свидетельствует об уменьшении дебиторской задолженности.

ОАО «Газпром» имеет достаточно денежных средств и дебиторской задолженности, чтобы немедленно погасить текущую краткосрочную задолженность.

Коэффициент текущей ликвидности в 2012 году составил 2,46, что входит в рамки допустимых значений и является высоким значением. В 2013 году данный коэффициент составил 2,50, что также входит в нормальное ограничение и является высоким значением. В 2014 году данный коэффициент составил 2,40, что соответствует нормальному ограничению, и входит в рамки высоких значений. В 2014 году по сравнению с 2012 годом коэффициент текущей ликвидности уменьшился на 0,06, что свидетельствует об увеличении заемных средств и кредиторской задолженности. В 2014 году по сравнению с 2013 годом данный коэффициент уменьшился на 0,1, что свидетельствует об увеличении заемных средств и кредиторской задолженности.

У ОАО «Газпром» достаточно оборотных активов для того, чтобы погасить текущие обязательства.

Коэффициент маневренности функционирующего капитала в 2012 году составил 0,27. В 2013 году данный коэффициент составил 0,26. В 2014 году данный коэффициент составил 0,06. В 2014 году по сравнению с 2012 годом данный коэффициент значительно уменьшается на 0,21, что является положительным фактом. В 2014 году по сравнению с 2013 годом данный коэффициент уменьшается на 0,2, что также является положительным фактом.

Доля оборотных средств в активах в 2012 году составила 0,26, что не соответствует желательному значению. В 2013 году доля оборотных средств в активах составила 0,28, что не соответствует желательному значению. В 2014 году долю оборотных средств в активах составила 0,27, что также не соответствует желательному значению. В 2014 году по сравнению с 2012 годом доля оборотных средств в активах незначительно изменяется (+0,01). В 2014 году по сравнению с 2013 годом наблюдается тенденция к снижению данного значения на 0,01, что свидетельствует соответственно об ухудшении ситуации.

Коэффициент обеспеченности собственными средствами в 2012 году составил 0,16, что соответствует нормативному значению. В 2013 году данный коэффициент составил 0,17, что является нормальным значением. В 2014 году данный коэффициент составил 0,05, что соответствует минимально нормативному ограничению. В 2014 году по сравнению с 2012 годом данный коэффициент уменьшается на 0,11, что свидетельствует об увеличении внеоборотных активов, а также об увеличении оборотных активов. В 2014 году по сравнению с 2013 годом данный коэффициент уменьшается на 0,12. Можно наблюдать тенденцию к уменьшению данного показателя.

У ОАО «Газпром» достаточно собственных оборотных средств для её текущей деятельности. Однако стоит обратить внимание на то, что в 2014 году у ОАО «Газпром» коэффициент обеспеченности собственными средствами резко снижается, что в дальнейшем может ухудшить финансовую ситуацию организации.

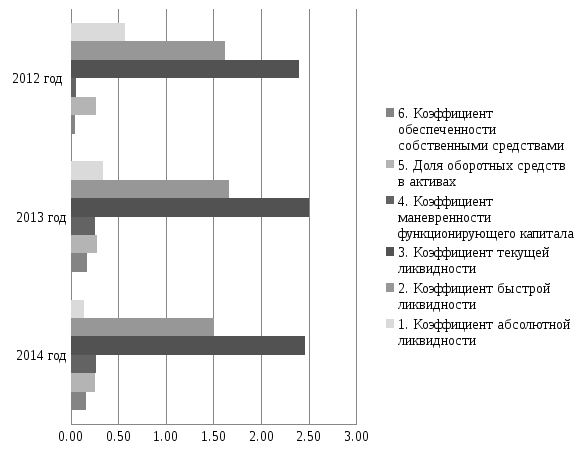

Представим динамику изменения коэффициентов платежеспособности ОАО «Газпром» за 2012 – 2014 годы на рисунке 2.

Рисунок 2 – Показатели платежеспособности ОАО «Газпром» за 2012 – 2014 годы

На основании данных бухгалтерского баланса ОАО «Газпром» (Приложение 3) выполним анализ финансовой устойчивости ОАО «Газпром» за 2012 ‒ 2014 годы в таблице 3.

|

Таблица 3 ‒ Показатели финансовой устойчивости ОАО «Газпром» за 2012 –2014 годы | ||||||

|

тыс. руб. | ||||||

|

Показатель |

Нормальное ограничение |

2012 год |

2013 год |

2014 год |

Изменение (+,-) | |

|

2014 г. к 2012 г. |

2014 г. к 2013 г. | |||||

|

1. Коэффициент капитализации |

не выше 1,5 |

0,3 |

0,3 |

0,4 |

0,1 |

0,1 |

|

2. Коэффициент обеспеченности собственными источниками финансирования |

нижняя граница 0,1; оптимально: ≥ 0,5 |

0,2 |

0,2 |

0,1 |

-0,1 |

-0,1 |

|

3. Коэффициент финансовой независимости |

≥ 0,5 |

0,8 |

0,8 |

0,7 |

-0,1 |

-0,0 |

|

4. Коэффициент финансирования |

≥ 1 |

3,7 |

3,4 |

2,9 |

-0,8 |

-0,5 |

|

5. Коэффициент финансовой устойчивости |

≥ 0,6 |

0,2 |

0,2 |

0,9 |

0,7 |

0,7 |

Данные таблицы 3 свидетельствуют о том, что коэффициент капитализации в 2012 году составил 0,3, что соответствует нормальному ограничению и свидетельствует о том, что на 1 руб. вложенных в активы собственных средств ОАО «Газпром» привлек 0,3 тыс. руб. заемных средств. В 2013 году коэффициент капитализации аналогично предыдущему периоду составил 0,3, что входит в рамки допустимых значений, а в 2014 году коэффициент капитализации составил 0,4, что также соответствует нормальному ограничению.

Коэффициент обеспеченности собственными источниками финансирования в 2012 году составил 0,2, что соответствует нормальному ограничению, и показывает, что 0,2 часть оборотных активов финансируется за счет собственных источников. В 2013 году данный коэффициент аналогично предыдущему значению составил 0,2, что соответствует нормальному ограничению. В 2014 году данный коэффициент уменьшился по отношению к предыдущим периодам и составил 0,1.

Коэффициент финансовой независимости в 2012 году составил 0,8, что соответствует нормальному ограничению и свидетельствует о том, что 0,8 доля активов обеспечивается собственным капиталом. Аналогично в 2014 и в 2013 гг. ОАО «Газпром» не испытывает затруднений с покрытием активов за счет собственного капитала.

Коэффициент финансирования за все три периода (2012 год, 2013 год, 2014 год) соответствует нормальному ограничению и свидетельствует о том, что 3,7 часть деятельности ОАО «Газпром» финансируется за счет собственных средств, а остальная часть деятельности соответственно финансируется за счет заемных средств. Необходимо отметить уменьшение данного показателя (с 3,7 в 2012 году, до 2,9 в 2014 году).

Коэффициент финансовой устойчивости в 2012 году составил 0,2, что не соответствует нормальному ограничению и свидетельствует о том, что только 0,2 часть активов финансируется за счет устойчивых источников. В 2013 году данный коэффициент составил 0,2, что также не входит в рамки допустимых значений. В 2014 году коэффициент финансовой устойчивости по отношению к предыдущим периодам увеличился и составил 0,9, что соответствует нормальному ограничению. Отметим значительное улучшение показателя финансовой устойчивости (с 0,2 в 2012 году до 0,9 в 2014 году).

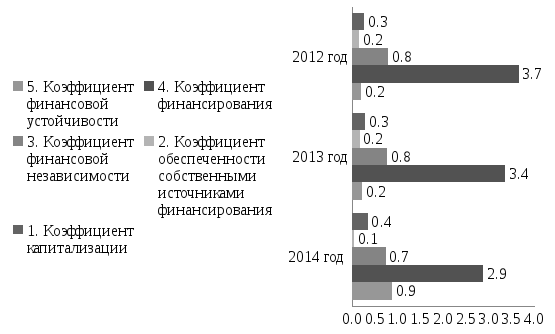

Изобразим динамику изменения коэффициентов финансовой устойчивости ОАО «Газпром» за 2012 – 2014 годы на рисунке 3.

Рисунок 3 – Показатели финансовой устойчивости ОАО «Газпром» за 2012 – 2014 годы