Тема 5. Система оподаткування підприємницької діяльності.

-

Податок на додану вартість.

-

Екологічний податок.

-

Особливості оподаткування суб’єктів малого підприємництва.

-

Відповідальність за ухилення сплати податку.

Серед фінансових важелів розвитку підприємництва особливе місце займає система оподаткування. Вона використовується як інструмент впливу на бізнес, стимулює і обмежує певні види підприємницької діяльності, забезпечує надходження до державного бюджету.

У світовій практиці розвитку підприємництва система оподаткування поряд із бюджетним фінансуванням пріоритетних напрямів економічної діяльності справляє найбільший вплив на фінансово-кредитну політику, грошовий обіг та господарську кон'юнктуру в цілому.

Система оподаткування - продукт закономірного результату економічного розвитку суспільства. Вона втілює досить складне утворення законодавчих і нормативних актів, які регулюють взаємовідносини між державою і підприємцем. Ця система перебуває у постійному русі, що знаходить відображення у появі нових офіційних документів, у змінах і доповненнях до вже діючих законів. Яким же чином законодавство визначає суть цієї системи?

Система оподаткування - це сукупність податків, зборів, інших обов'язкових платежів до бюджету, внесків у державні цільові фонди, що стягуються в установленому порядку.

Податок – це обов’язковий платіж, який справляється до бюджету з суб’єктів господарської діяльності та громадян. Сукупність податків, зборів, обов’язкових платежів і внесків до бюджетів і державних цільових фондів становить систему оподаткування.

Податки (відповідають на запитання “для чого”) встановлюються для утримання державних структур (законодавчої, виконавчої та судової влади), виконання ними функцій держави – управління, оборони, соціальної та економічної та задоволення інших загальносуспільних потреб.

Збори (відповідають на запитання “за що”) встановлюються за використання суб’єктом господарювання певних ресурсів, які створюють йому доход.

Платежі (відповідають на запитання “на що”) передбачаються на покриття певних витрат, які виникають при використанні ресурсів суб’єктом господарювання.

Внески (відповідають на запитання “від чого”) передбачають відрахування частини майна суб’єкта господарювання при здійсненні окремих господарських операцій.

Система оподаткування суб’єктів господарювання базується на наступних принципах:

стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

стимулювання підприємницької виробничої діяльності та інвестиційної активності – введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва;

обов’язковості – впровадження норм щодо сплати податків і зборів (обов’язкових платежів), визначених на підставі достовірних даних про об’єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

рівнозначності та пропорційності – оплата податків юридичними особами здійснюється у певній частці від отриманого прибутку і забезпечується сплата рівних податків і зборів (обов’язкових платежів) на рівні прибутки і пропорційно більших податків і зборів (обов’язкових платежів) – на більші доходи;

рівності, недопущення будь-яких проявів податкової дискримінації – забезпечення однакового підходу до суб’єктів господарювання (юридичних і фізичних осіб, включаючи нерезидентів) при визначенні обов’язків щодо сплати податків і зборів (обов’язкових платежів);

соціальної справедливості – забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обгрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи;

стабільності – забезпечення незмінності податків і зборів (обов’язко-вих платежів) та їх ставок, а також податкових пільг протягом бюджетного року;

економічної обгрунтованості – встановлення податків і зборів (обов’язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами;

рівномірності сплати – встановлення строків сплати податків і зборів (обов’язкових платежів), виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

компетенції – встановлення та скасування податків і зборів (обов’язкових платежів), а також пільг їх платникам здійснюються відповідно до законодавства про оподаткування виключно законодавчою владою;

єдиного підходу – забезпечення єдиного підходу до розробки податкових законів з обов’язковим визначенням платника податку і збору (обов’язкового платежу), об’єкта оподаткування, джерела сплати податку і збору (обов’язкового платежу), податкового періоду, ставок податку і збору (обов’язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг;

доступності – забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов’язкових платежів).

В Україні встановлюються загальнодержавні та місцеві податки та збори.

До загальнодержавних податків належать:

-

податок на прибуток підприємств;

-

податок на доходи фізичних осіб;

-

податок на додану вартість;

-

акцизний податок;

-

екологічний податок;

-

рентна плата;

мито.

До місцевих податків належать:

-

податок на майно;

-

єдиний податок.

До місцевих зборів належать:

-

збір за місця для паркування транспортних засобів;

-

туристичний збір.

Податок на додану вартість є непрямим податком, виконує фіскальну функцію та справляє значний вплив на фінансово-господарську діяльність суб'єктів господарювання та на їхній фінансовий стан.

Платниками ПДВ є суб'єкти господарської діяльності (юридичні особи) і громадяни (фізичні особи), які здійснюють підприємницьку діяльність на території України. При цьому податок стягується, якщо обсяг оподаткованих операцій платника з продажу товарів (робіт, послуг) за останні дванадцять календарних місяців перевищував 3600 неоподаткованих мінімумів доходів громадян.

Об'єктом оподаткування є операції, пов'язані з продажем товарів (робіт, послуг) усередині держави, їхнім імпортом чи експортом, а саме:

• продаж товарів (робіт, послуг) на митній території України, у тому числі операції з оплати вартості послуг за договорами оперативної оренди (лізингу);

• завезення (пересилання) товарів на митну територію України, виконання робіт (послуг), що здійснюються нерезидентами для використання або споживання на митній території України; завезення (пересилання) майна згідно з договорами оренди (лізингу), застави, іпотеки;

• вивезення (пересилання) товарів за межі митної території України і виконання робіт, надання послуг для споживання за межами митної території України.

Не вважаються об'єктами оподаткування такі операції, які здійснюються суб'єктами господарювання. До них належать:

• випуск, розміщення і продаж цінних паперів, емітованих суб'єктами підприємницької діяльності;

• обмін цінних паперів на інші цінні папери;

• передача майна в оренду і його повернення після закінчення строку договору оренди;

• надання послуг зі страхування і перестрахування, із соціального і пенсійного страхування;

• обіг валютних цінностей:

• надання послуг з інкасації, розрахунково-касового обслуговування, за кредитними і депозитними договорами;

• виплата заробітної плати, дивідендів;

• надання брокерських, дилерських послуг;

• передача основних фондів у формі внесків у статутні фонди юридичних осіб в обмін на їхні корпоративні права;

• оплата вартості фундаментальних досліджень, науково-дослідних і дослідно-конструкторських робіт, що здійснюються за рахунок державного бюджету.

Так, з 1 січня 2015 р.:

1) критерієм обов’язкової реєстрації суб’єкта платником ПДВ є обсяг оподатковуваних операцій за останні 12 календарних місяців в розмірі, що перевищує 1000000 грн (раніше було 300000 грн);

2) база оподаткування ПДВ операцій з продажу товарів (продукції, робіт, послуг) чи необоротних активів в будь-якому випадку не може бути нижче собівартості таких товарів (продукції, робіт, послуг), а для необоротних активів – їх балансової вартості за даними бухгалтерського обліку. Митна вартість, як і раніше, не впливає на визначення бази оподаткування при подальшому продажі імпортованих товарів чи необоротних активів;

3) скорочено граничний термін включення податкових накладних до податкового кредиту до 180 днів (для платників податку, що застосовують касовий метод – до 60 календарних днів, для банківських установ – при одержанні ними права власності на заставне майно);

4) звільняються від оподаткування операції з експорту зернових та технічних культур товарних позицій 1001-1008, 1205, 1206 00 УКТ ЗЕД (при цьому зберігається спеціальний режим оподаткування ПДВ сільськогосподарських товаровиробників, а також звільнення від оподаткування ПДВ вказаних культур крім операцій, з їх постачання виробником чи першим посередником);

5) продовжено режим звільнення від оподаткування операцій з постачання відходів та брухту чорних і кольорових металів, а також паперу та картону для утилізації (макулатури та відходів) товарної позиції 4707 УКТ ЗЕД;

6) право на податковий кредит за операцією з придбання послуг у нерезидента (імпорту послуг) виникає за датою реєстрації податкової накладної на суму податкових зобов’язань за такою операцією, що зареєстрована в Єдиному реєстрі (раніше таке право виникало в місяці сплати податку за декларацією, в якій задекларовані відповідні податкові зобов’язання);

7) платники ПДВ матимуть право декларувати від’ємне значення податку для бюджетного відшкодування у місяці отримання такого від’ємного значення (а не у наступному місяці, як було раніше);

8) розрахунок коригування до податкової накладної відтепер можна виписувати для виправлення помилок, допущених при складанні податкової декларації, у томи числі не пов’язаних із зміною суми компенсації вартості товарів/послуг.

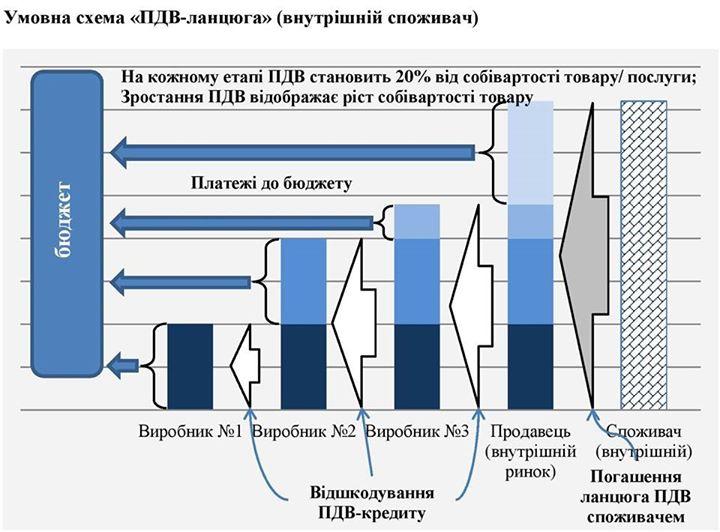

Податок на додану вартість складається з двох складових частин: податкового кредиту та податкового зобов’язання.

Згідно Закону, податковий кредит (або вхідний ПДВ) – сума, на яку платник податку має право зменшити податкове зобов’язання звітного періоду. Можна сказати, що податковий кредит сидить у ціні товару, який покупає суб’єкт підприємницької діяльності.

Податкове зобов’язання (або вихідний ПДВ) – загальна сума податку, одержана (нарахована) платником в звітному періоді. Це та сума податку, яку суб’єкт господарювання нараховує на вартість, яку він додає до товару, для того, щоб реалізувати його з вигодою для себе, тобто отримати прибуток.

До бюджету, платник ПДВ, платить суму, яка складає різницю між податковим зобов’язанням та податковим кредитом.

Податкова накладна – головний документ у взаємовідносинах платників ПДВ

Для документального оформлення розрахунків за товари, роботи чи послуги між суб’єктами господарювання – платниками податку на додану вартість використовується податкова накладна. Головні вимоги до оформлення податкової накладної вказані у п.7.2 Закону.

Для покупця товару, податкова накладна є підставою для визнання податкового кредиту. Без цього документу покупець не має права на податковий кредит.

Найпростіший приклад розрахунку податку на додану вартість

Розглянемо приклад:

Підприємство придбало товари на суму 2400 грн. у т.ч. ПДВ та отримало від продавця податкову накладну.

У ціні товару вже “сидить” податковий кредит (вхідний ПДВ), який складає 400 грн. Ця сума вказана у податковій накладній. Вартість товару без ПДВ складає 2000 грн. Підприємство формує свою ціну товару для подальшої реалізації. Для цього воно робить націнку на товар. Припустимо, націнка складає 500 грн.

Ціна реалізації без ПДВ дорівнює 2000 + 500 = 2500 грн. Тепер на цю ціну необхідно нарахувати податкове зобов’язання 20%. 2500 * 20% = 500 грн. Ціна реалізації з ПДВ складає 2500 + 500 = 3000 грн.

Отже маємо:

Податковий кредит (вхідний ПДВ) – сума, яку підприємство отримало у ціні товару, складає 400 грн.

Податкове зобов’язання (вихідний ПДВ) – сума, яку підприємство нарахувало на свою ціну товару, складає 500 грн.

Податок на додану вартість для сплати до бюджету складає 500 – 400 = 100 грн.