1.3 Особливості використання банківських карток. Віртуальні картки

Пластикова карта, прив'язана до лицьового рахунку одного з банків, може використовуватися для платежів, у тому числі через Інтернет.

Часто використовується вираз «кредитна карта» або «кредитка», але воно підходить не до всіх банківських карт, в СНГ воно не підходить до більшості карт, оскільки ними користуються лише для отримання готівки.

Хоча утримувача карти часто називають «власником» (таке використання зустрічається навіть в документах банків), насправді власником карти є банк-емітент (це положення закріплюється відповідними пунктами договору на обслуговування банківських карт). Утримувач карти зобов'язаний повернути її банку на вимогу емітента протягом декількох днів. Ця суперечність уявна, оскільки повноваження власника складаються з володіння, користування і розпорядження об'єктом власності і банк передає утримувачу тільки повноваження володіння і користування картою. Кошти ж на рахунку карти належать власнику карти (власникам карт, на один рахунок може бути випущено декілька карт), банк не має права затримати їх виплату або заборонити користуватися ними окрім як за рішенням суду або списання комісій по операціях, передбаченим договором.

Система безготівкового розрахунку створена в США за часів «торгового буму» (1940—50-е роки). В більшості своїй вона замінила чекові книжки. В процесі свого розвитку відбувалася технічна модернізація карт. Спочатку це був просто шматочок картону, потім він став працювати за принципом перфокарти, на початку 1970-х була розроблена магнітна смуга, а в кінці 1990-х в кредитні карти сталі інтегруватися чипи.

Перша універсальна кредитна карта (Diners Club) з'явилася в 1950 р.

Всі карти спочатку свого існування дозволяли одержувати практично необмежені кредити від банків. Звичайно це було зв'язано з тим, що, скажімо, карта Diners Clubавтоматично позначала дуже багату людину. Цим стали користуватися шахраї, які брали в кредит гроші, а потім ховалися з ними.

Види карт (за технологією виробництва):

- з магнітною смугою;

- мікропроцесорні карти (смарт-карти);

- безконтактні мікропроцесорні карти;

- карти оптичної пам'яті (лазерні карти);

- карти з вбудованим тачскрином (інновація Visa 2012 року).

Види банківських карт.

Банківська карта може випускатися банком як локальна (що належить локальній платіжній системі, як правило в межах однієї держави, наприклад, в Україні НМСЕП, або Visa / Mastercard, але призначені тільки для місцевих платежів) і міжнародна (в рамках платіжної системи, об'єднуючої безліч банків-учасників по всьому світу); розрахункова (дебетова), кредитна і передплачена. Випускаються також віртуальні карти.

Карта локальної платіжної системи може бути використана тільки в банкоматах і касових терміналах банку-емітента, а також в торгових точках, де встановлені термінали цього банку. Вони можуть бути помічені статусом Domestic (локальна).

Міжнародні банківські карти використовуються в міжнародних системах платежів. Найпопулярніші платіжні системи — Visa (Visa Electron, Visa Classic, Visa Gold, Visa Platinum) і MasterCard (Cirrus, Maestro, MasterCard Mass, MasterCard Gold, MasterCard Platinum).

Найбільш доступні в світі карти Visa Electron, Cirrus/Maestro. В Європі для використання необхідні як мінімум смарт-карти з чипом, з магнитною полосою заборонені. Це підвищує безпеку.

Найпопулярніші в світі — карти Visa Classic і Mastercard Standart. Вони є як дебетові, так і кредитові, а також дозволяють розраховуватися через Інтернет. Можливість оперувати карт-рахунком через Інтернет може бути встановлена на сайті банку.

Карти серій Gold/Platinum — престижні карти, що підкреслюють солідність його володаря. Використовуються як елемент іміджу. Технічно, карти Visa Classic — Visa Gold, MasterCard Standart — MasterCard Gold нічим окрім дизайну і вартості випуску і обслуговування не відрізняються. Власникам карт класу Gold і Platinum деякі магазини і інші організації надають знижки і інші переваги (наприклад, можливість користування в аеропорту залом бізнес-класу незалежно від категорії квитка).

Крім того, у зв'язку з розповсюдженням карт класу Gold і Platinum, міжнародні платіжні системи вводять нові формати ексклюзивних карт, що свідчать про вкрай високий статус їх володаря [1].

Розрахункові (дебетові) карти.

Розрахункова карта призначена для здійснення операцій її утримувачем в межах залишку грошових коштів клієнта, що знаходяться на його банківському рахунку з урахуванням встановлених лімітів.

Відсутність необхідності ретельної перевірки особи і вивчення кредитної історії власника карти спрощує процес оформлення і знижує вартість їх обслуговування. На залишок коштів на рахунку іноді нараховуються відсотки, як на звичайному банківському внеску.

Карти з дозволеним овердрафтом.

Карти з дозволеним овердрафтом — це природне продовження розвитку дебетових карт, можна навіть сказати, що це їх вдосконалений варіант. Зарубіжний досвід розвитку платіжних карт йшов від кредитних карт, можна пригадати історію розвитку системи Diners Club. В Росії карти пішли іншим шляхом: від дебетових до кредитних. Дуже багато хто з карт, що дозволяють клієнтам отримати грошові кошти в кредит, є дебетовими картами з дозволеним овердрафтом, кредитними їх називають банки в маркетинговій меті. Погодьтеся, що загальноприйнята назва «кредитна карта» більш легко до сприйняття, ніж банківський термін «карта з дозволеним овердрафтом». Слово «овердрафт» може бути і не знайомо багатьом потенційним клієнтам, які просто не зрозуміють, що це за послуга. Кредитна карта — більш проста назва, що таке кредит, знають практично все. Давайте розглянемо, що таке карта з дозволеним овердрафтом. Овердрафт — кредит, отриманий шляхом виписування чека або платіжного доручення на суму, що перевищує залишок коштів на рахунку. Кредит по овердрафту обмовляється при відкритті рахунку і не може перевищувати фіксованої суми.

З погляду клієнта, карта з дозволеним овердрафтом є платіжною картою, що дозволяє здійснювати платежі, як за рахунок коштів утримувача карти, розміщених на банківському рахунку, так і за рахунок кредиту, що надається банком у разі нестачі коштів на рахунку. Кредит утримувачу карти надається тільки у разі здійснення платежів з її використанням і нестачі коштів на рахунку клієнта для їх оплати. Це карта з двох функціоналів: рахунку клієнта і кредитного ліміту представляється клієнту банком. У разі достатності коштів на рахунку, операції по карті проводяться за рахунок коштів клієнта, як тільки на рахунку перестає вистачати клієнтських коштів, банк починає кредитувати клієнта на суму встановленого кредитного ліміту. Таким чином, з погляду клієнта, на карті може бути або залишок на рахунку або заборгованість, яку необхідно погасити в терміни, вказані в договорі. Така схема взаємодії клієнта і банку в багато якому випадку може бути більш вигідна для клієнта, ніж робота з класичними кредитними картами.

Кредитні карти.

Кредитна карта призначена для здійснення її утримувачем операцій, розрахунки по яких здійснюються за рахунок грошових коштів, наданих кредитною організацією-емітентом клієнту в межах встановленого ліміту відповідно до умов кредитного договору. Банк встановлює ліміт виходячи з платоспроможності клієнта. На залишок коштів на рахунку також нараховуються відсотки, але вони, як правило, на порядок нижче комісії при овердрафті.

Передплачені карти.

Передплачена карта призначена для здійснення її утримувачем операцій, розрахунки по яких здійснюються кредитною організацією-емітентом від свого імені, і засвідчує право вимоги утримувача передплаченої карти до кредитної організації-емітенту по оплаті товарів (робіт, послуг, результатів інтелектуальної діяльності) або видачі наявних грошових коштів.

Є і більш розширене і орієнтоване на зарубіжну практику визначення передплачених карт, тільки банківських: Prepaid card — заздалегідь оплачувана картка; термін відноситься до цілого ряду класу дебетових карток (з магнітною смугою, мікросхемою пам'яті, з мікропроцесором), що використовуються для розрахунків за товари або послуги в межах заздалегідь сплаченої суми; загальними ознаками заздалегідь оплачуваних карток є: завантажена на картки «цінність», негайне дебетування «цінності» на картці у момент оплати товарів або послуг; невелика величина «цінності»; підрозділяються на два великі типи залежно від характеру завантаженої на них «цінності»: картки-електронні гаманці, електронні гроші і картки, в яких завантажуються «одиниці» послуги (наприклад, число поїздок на суспільному транспорті, число хвилин в телефонних картках, число «балів» в картках лояльності і т. п.); емітентами заздалегідь оплачуваних карток можуть бути, як банки і кредитно-фінансові установи (це відноситься, головним чином до карток-електронних гаманців), так і небанківські організації (торгові, телекомунікаційні, транспортні компанії); заздалегідь сплачені картки можуть не бути ідентифікаційними (наприклад, телефонні картки, картки для оплати проїзду в суспільному транспорті); картки-електронні гаманці призначені для покупки широкого набору товарів і послуг в підприємствах торгівлі (послуг); картки із завантаженими «одиницями» використовуються для оплати одного-двох видів послуг або покупок в межах однієї торгової компанії-емітента; картки-електронні гаманці, як правило, відносяться до категорії поповнюваних карток, картки з «одиницями» — до разових або «неперезавантажуваних» карток. Це визначення залишає дуже багато питань про терміни, особливо, що таке електронний гаманець у недосвідченого банківського клієнта.

Деякі російські банки вже давно анонсували випуск подарункових передплачених карт. Подарункова карта — передплачена карта, що дає її власнику право на отримання товарів або послуг на суму вказану на карті, звичайно використовується як подарунок, замість «речового або грошового подарунка». При більш близькому розгляді ці продукти російського банку виявилися звичайними картами миттєвого випуску без вказівки прізвища на них. Ці карти оформляються на підставі договору банківського рахунку, і рахунок відкривається клієнту, що оформляє карту. По суті це звичайна дебетова карта, тільки без нанесення прізвища і імені на саму карту. Теоретично таку карту можна передати іншій особі, і він зможе нею скористатися, оскільки на карті немає прізвища клієнта і ідентифікація утримувача проводиться по підпису, який не примушують ставити в банку і можна поставити на карту пізніше тією особою, кому карта передана. Але треба розуміти, що з юридичної точки зору — ця карта належить утримувачу, що оформляє карту і та особа, якій передана карта, буде просто користуватися чужим рахунком без юридичних на те підстав. Оскільки власник рахунку не виписував йому довіреності, не оформляв додаткову карту і ніяк юридично не закріпив повноваження на використання свого рахунку, а просто передав карту. Так що це карти не передплачені, а звичайні дебетові карти без вказівки прізвища і імені на карті.

Для цих карт є свій сегмент ринку. Наприклад, подарункові передплачені можна було б поширювати не тільки у відділеннях банків, але і в торгових мережах, аналогічно іншим небанківським передплаченим картам (карти мобільних операторів, Інтернет-провайдерів і ін.). Такі карти повинні мати святковий «подарунковий дизайн» і подарункову упаковку (картонний конверт, невелика коробка). Карта може мати фіксований номінал і не поповнюється надалі, тобто після використання карта викидається. Такі карти можна було б випускати на основі Visa Electron або Cirrus Maestro. Замість імені утримувача на карті може бути вказаний Gift Card або будь-який інший нейтральний або вітальний напис, тобто карта може бути переданий іншій особі. Карти випускаються з вже встановленим лімітом, яким можна користуватися з моменту активації карти в банку. Такі карти повинні продаватися за ціною вище за номінал, для того, щоб торгове підприємство мало свою маржу.

За рубежем подарункові карти прийшли на зміну подарунковим сертифікатам магазинів — паперовим купонам, на яких проставлена сума, на яку можна придбати товари в магазині, що видав сертифікат. В банку подарункову карту можна купити на будь-яку суму (хоча верхній поріг завжди обмежений), частіше всього на ній навіть відсутнє прізвище і ім'я утримувача, так що Ви можете подарувати її будь-якій людині. Отримавши такий подарунок, людина сама вирішить, що для неї важливо і корисно, і купить це там і тоді, де і коли їй буде зручне.

Віртуальні карти.

Багато банків випускають віртуальні карти. Вони є дебетовими і зовні схожі на звичайні, але не мають чипа або магнітної смуги, і розплачуватися з їх допомогою можна виключно через Інтернет. Фактично, така карта є просто шматком пластика з номером, ім'ям власника і іншими даними. Власники таких карт не можуть отримати з них наявні грошові кошти, за винятком випадку закриття карти в банку. В цьому випадку власнику повертається залишок коштів на рахунку за вирахуванням комісій по закриттю, якщо такі передбачені договором.

Зручності і недоліки використання.

Зручність банківських карт — в універсальності використання. Власник карти може носити з собою крупні суми.

Втрата карти. У разі втрати або крадіжки карти, власник може подзвонити в процесінговий центр банку і заблокувати операції з картою. Той, що знайшов або вкрав карту, не зможе нею скористатися після здійснення блокування (від декількох секунд до декількох днів), за винятком деяких окремих випадків (підлімітні операції). Власнику ж буде перевипущена його карта із збереженням всієї суми на момент блокування, за мінусом невеликої суми за перевипуск.

Відсутність проблем з митницею. Законодавства багатьох країн обмежують або пильно контролюють суми на ввезення/вивіз грошових коштів. Банківські карти ж митному обліку не підлягають, відповідно з їх допомогою можна провозити будь-які суми.

Географія платежів. Банківські карти міжнародних платіжних систем дозволяють оплачувати товари і послуги в більшості країн світу, а також через Інтернет. Валюта карти постійна, при розрахунках використовується офіційний курс + комісія банку. Крім того, власник не втрачає кошти на подвійному обміні валют. Але: іноді власник карти втрачає на подвійному обміні валюти. Наприклад: валюта рахунку вашої карти — гривні. Ви платите в іноземній валюті відмінної від доларів і євро. Відбувається конвертація суми з іноземної валюти у валюту розрахунків, а з неї у валюту рахунку — гривні. За кожну конвертацію банки, звичайно, беруть гроші. Сума залежить від внутрішнього курсу банку. Та, якщо людина перебуває, наприклад, в скандинавських країнах, для конвертації застосовується курс міжнародної платіжної системи, а не банку, що більш вигідно. Також є спеціальні карти мультивалютного типу, вони теж зменшують зайві витрати на конвертацію.

Швидкість платежів. Отримання готівки або оплата товарів і послуг з банкоматів або торгових терміналів відбувається дуже швидко в будь-якій точці миру.

Поповнення рахунку. Власник банківської карти може одержувати швидке і безпроцентне поповнення свого рахунку, знаходячись в іншому місті або взагалі країні, тоді як при банківському платежі, при переказі через Western Union і інших втрачаються відсотки за послуги.

Окрім явних переваг, є і деякі недоліки.

Прийом платежів. В розвинутих країнах світу практично всі торгові точки приймають банківські карти, в менш розвинутих - прийом карт обмежений. В деяких країнах наявність касового терміналу в магазинах обов'язкова, як і касовий апарат. Проте не повсюдність використання може створити деякі проблеми, особливо в нічний час. Готівку ж приймають всі магазини. В той же час, вже буває і навпаки. Міжнародні рейсові автобуси, наприклад, в Швеції, не приймають готівку, але мають термінали і можуть прийняти карту або просто відсканувати штрих-код заздалегідь купленого в точці продажу білету (в точці продажу можна купити як картою, так і за готівку).

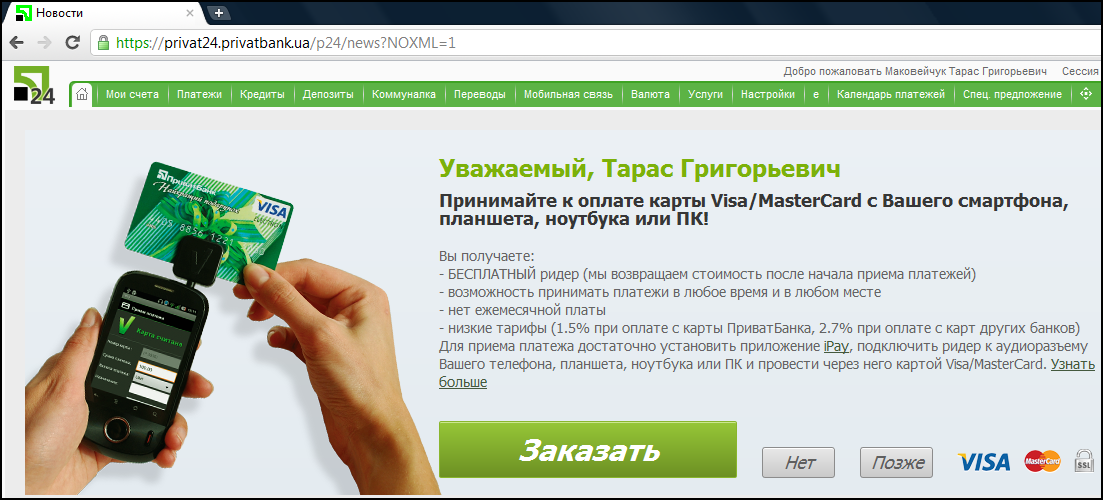

На сьогодні банки, наприклад, ПриватБанк (див. рис. 1.10), пропонують отримання ридерів, що дозволять будь-який пристрій користувача (смартфон, планшет, ноутбук, ПК) перетворити в термінал для прийняття до сплати пластикових карток. Це може дуже спростити сплату за замовлення в В2С.

Рисунок 1.10 – Ридер для прийняття платежів з пластикової карти для смартфонів, планшетів, ноутбуків, ПК

Проблема чайових. Є певна проблема при оплаті в ресторанах, барах, і т.д, пов'язана з складністю отримання чайових при оплаті кредитною картою. В США практично не існує ресторанів і барів, на чеках яких не було б окремого рядка, в який клієнт вписує суму чайових.

Безпека. При розрахунках через Інтернет і отриманні готівки через банкомати і оплати товарів в сумнівних крапках, існує ненульова вірогідність стати жертвою шахрайства з використанням технічних засобів. Частковим виходом з цієї ситуації є використання мікропроцесорних карт.

Складність застосування. Хоча банки-емітенти прагнуть спростити інтерфейс банкоматів, для багатьох людей, особливо немолодих, виникають помітні складнощі в отриманні готівки, а іноді навіть і при розрахунках.

Висока комісія для магазинів за можливість прийому платежів по картах. Магазин вимушений закладати вартість еквайрінгу у вартість товару (близько 2 %), що критичне для магазинів, що працюють у форматі дискаунтеру.

Можливість бути прослідженими / трасируємість - це одночасно і достоїнство і недолік. З одного боку, всі покупки фізичної особи стають абсолютно прозорими для властей, з другого боку, полегшується складання всіляких фінансових звітів.