1.1.5. Безповоротні витрати.

Постійні витрати, особливо імпліцитні постійні витрати, не слід плутати з безповоротними витратами. Безповоротні витрати здійснюються фірмою раз і назавжди і не можуть бути повернуті навіть у тому випадку, коли фірма повністю припиняє свою виробничу діяльність у даній сфері. Якщо фірма планує розпочати роботу в деякому новому для себе напрямку бізнесу або розширити свої операції, то безповоротні витрати, пов'язані з цим рішенням, як раз і є альтернативні витрати, пов'язані з початком нової діяльності. Однак, з огляду на те, що безповоротні витрати неможливо відшкодувати ні за яких обставин, вони не враховуються в поточних витратахфірми, пов'язаних з її виробничою діяльністю. Яктільки рішення проздійсненнявитрат такого роду прийнято, безповоротні витрати перестають бути для фірми альтернативними, бо вона раз і назавжди втратила можливість вкласти ці кошти куди б то не було.

55. Прибуток як основна мета виробництва в ринковій економіці?

Фірма представляє собою ринково-виробничу систему, оскільки одночасно виступає як покупець факторів виробництва на ринку ресурсів і їх споживач в процесі виробництва та як виробник і продавець продукції на ринку товарів і послуг. Основними організаційно-правовими формами фірм є: індивідуальна підприємницька фірма, партнерство та корпорація. Кожна з них має свої переваги і недоліки. В мікроекономіці не приймають до уваги різноманітність форм, розмірів і функцій фірм. Узагальненим поняттям фірма об’єднують всі підприємства і організації. Модель поведінки фірми будується за загальними правилами мікроекономічного моделювання. Мета фірми – одержання максимальної величини прибутку за даний період. Обмеженнями виступають продуктивність факторів виробництва, витрати виробництва, ціна продукції та попит на неї. Вибір рішення щодо обсягу випуску продукції залежить від ринкової структури, в якій господарює фірма. Модель фірми ґрунтується на припущенні раціональності її поведінки. Головна мета власника – максимізація вигоди у вигляді суми прибутку за певний період – визначає всі рішення фірми відносно того, що, як і для кого виробляти. В загальному виразі сума прибутку за даний період визначається як різниця між виручкою від реалізації продукції (сукупним виторгом) і витратами її виробництва. Обчислення сукупного виторгу не викликає труднощів, – треба помножити ціну одиниці продукції на кількість проданої продукції. Але визначення сукупних витрат пов’язане зі значними теоретичними і практичними проблемами. В залежності від того, що відносять до витрат виробництва теоретики і практики, величина їх буде значно відрізнятись, отже, різною буде і величина прибутку фірми.

56. Норма прибутку та фактори, що на неї впливають?

Норма прибутку свідчить про ступінь прибутковості капіталу в конкретній сфері його застосування. На масу прибутку впливають фактори, які визначають обсяг виробництва, і ціна, за якою реалізується продукція. Але основний і визначальний фактор збільшення прибутку — це зниження витрат виробництва

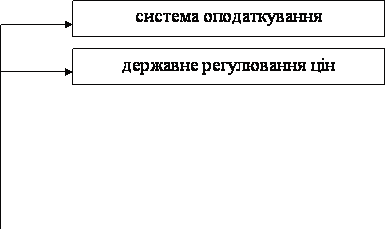

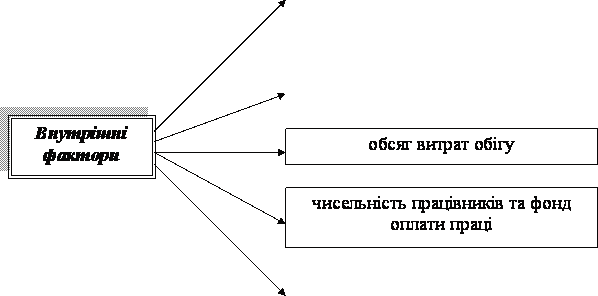

На величину прибутку та рентабельність впливають різні фактори: зовнішні та внутрішні.

|

|

|

|

|

|

|

|

| |

|

|

|

| |

|

|

|

| |

|

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

| |

|

|

|

|

|

|

|

|

| |

|

|

|

Важливим фактором, який впливає на величину прибутку, є рівень ціни закупівлі товарів. Підприємство при здійсненні комерційних угод мусить намагатися закупити товар за якомога нижчою ціною. Це може бути досягнуто шляхом скорочення кількості посередників при закупівлі товарів, використання цінових знижок при узгодженні ціни товару, закупки партій товарів в період їх сезонного розпродажу.

Зростання розмірів одержання прибутку пов’язане також із збільшенням рівня цін продажу товарів. Управління цінами реалізації залежить від обґрунтованості вибору цінової політики підприємства на споживчому ринку, використання сприятливої торговельної кон’юнктури в окремі періоди року. Маса одержання прибутку залежить від обсягу діяльності підприємства (товарообігу), кількості реалізованих товарів. Збільшенню обсягу продажу сприяє здійснення ефективної маркетингової політики шляхом включення в перелік взаємодоповнюючих товарів, надання споживчого кредиту при реалізації товарів, розширення системи додаткових торговельних послуг, здійснення ефективних рекламних заходів.

57. Економічна та соціальна ефективність виробництва: сутність і показники?

Економі́чна ефекти́вність — це вид ефективності, що характеризує результативність діяльності економічних систем (підприємств,територій,національної економіки).Основною особливістю таких систем є вартісний характер засобів (видатків, витрат) досягнення цілей (результатів), а в деяких випадках і самих цілей (зокрема, одержання прибутку).

Ефективність визначається відношенням результату (ефекту) до витрат, що забезпечили його отримання:

Економічна ефективність = прибуток/витрати

Економічна ефективність — досягнення найбільших результатів за найменших затрат живої та уречевленої праці. Економічна ефективність є конкретною формою дії закону економії часу. За капіталістичного способу виробництва узагальнюючий показник економічної ефективності — норма прибутку. Для народних підприємств у розвинутих країнах Заходу основною метою стає максимізація не прибутку, а чистого доходу на одного зайнятого, що не виключає необхідності використання показника норми прибутку. Конкретнішими показниками економічної ефективності є продуктивність і фондомісткість праці, фондовіддача і фондомісткість продукції, матеріаловіддача і матеріаломісткість продукції, економічна ефективність капітальних вкладень, нової техніки, енергомісткість продукції та ін. Основні напрями зростання економічної ефективності в Україні: суттєве зниження енергомісткості (витрати енергії на одиницю продукції приблизно в 2,5-3 рази перевищують аналогічні витрати у розвинутих державах світу, нафти — у 8-10 разів), матеріаломісткості (витрати матеріалів та ресурсів в Україні на одиницю продукції в 2-2,5 Розрахунок показників народногосподарської ефективності здійснюється з урахуванням прямих, супутніх, сполучених та інших інвестиційних витрат. Прямі інвестиції являють собою вкладення, необхідні безпосередньо для реалізації інвестиційного проекту. Супутні інвестиції – це вкладення в інші об'єкти, будівництво або реконструкція яких необхідні для нормального функціонування основного об'єкта. Сполучені інвестиції - інвестиції в суміжні галузі народного господарства, які забезпечують основними й оборотними фондами будівництво (реконструкцію) і наступну експлуатацію об'єктів.

Показники бюджетної ефективності визначаються з урахуванням перевищення доходів відповідного бюджету над витратами.

Показники комерційної ефективності враховують фінансові наслідки реалізації інвестиційних проектів для їх безпосередніх учасників як для проекту в цілому, так і для окремих учасників. Комерційна ефективність припускає аналіз потоку реальних грошей і виступає як різниця між притоком і відтоком коштів від інвестиційної, операційної або фінансової діяльності.

За характером результатів, що враховуються, і витрат розрізняють показники економічної, фінансової, ресурсної, соціальної і екологічної ефективності інвестицій.

Показники економічної ефективності враховують у вартісному вимірі усі види результатів і витрат, обумовлених реалізацією інвестиційного проекту. Результати, що враховуються, і витрати при визначенні показників економічної ефективності виходять за рамки безпосередніх фінансових інтересів підприємств. Розрахунок показників фінансової ефективності базується тільки на фінансових показниках вкладення інвестицій. Показники ресурсної ефективності відбивають вплив виду ресурсу. Показники соціальної ефективності враховують соціальні результати реалізації проекту, показники екологічної ефективності - вплив проекту на навколишнє середовище (повітря, воду, землю, флору і фауну).

Залежно від тривалості періоду урахування результатів і витрат розрізняють показники ефективності, що розраховуються за розрахунковий період (наприклад річної ефективності). Тривалість періоду, що приймається для визначення показників ефективності, залежить від численних чинників: тривалості інвестиційного періоду, терміну служби об'єкта і технологічного устаткування, ступеня достовірності вихідної інформації, вимог інвесторів.

Показники ефективності інвестиційних проектів підрозділяються також залежно від мети їх використання на показники загальної (абсолютної) і порівняльної (відносної) ефективності. Показники загальної ефективності дозволяють оцінити економічну доцільність інвестиційних вкладень, показники порівняльної ефективності допомагають зробити порівняння різноманітних варіантів інвестиційних проектів і вибрати найбільш економічно раціональний. Показники загальної економічної ефективності визначають з урахуванням повного обсягу інвестиційних витрат. Показники порівняльної економічної ефективності доцільно розраховувати з урахуванням тільки тих витрат, що змінюються по варіантах частин видатків і витрат, що забезпечує зниження трудових витрат при виборі інвестиційних рішень. находження необхідної для розробки планів інформації. рази перевищують аналогічні показники у країнах Заходу), зростання фондовіддачі тощо.

Соціальна ефективність — поняття, що відображає поліпшення соціальних умов життя людей (покращення умов праці і побуту, поліпшення зовнішнього довкілля, підвищення рівня зайнятості і безпеки життя людей, скорочення тривалості робочого тижня без зменшення заробітної плати, ліквідація важкої фізичної праці тощо). Соціальна ефективність є, по суті, похідною від економічної ефективності. Вона, за однакових інших умов, буде тим вищою, чим вищого рівня економічної ефективності досягнуто. Соціальна ефективність не завжди може бути кількісно визначена. Проте досить ґрунтовно про досягнуту соціальну ефективність можна судити за такими показниками, визначеними у динаміці, як питома вага прибутку, направленого на соціальні заходи, в загальній масі чистого прибутку; величина цього прибутку в розрахунку на одного середньооблікового працівника підприємства.

До показників соціальної ефективності управління належать: 1) стан трудової дисципліни; 2) оперативність і якість виконання рішень; 3) виконання апаратом управління завдань, пов'язаних з підвищенням культури спілкування з працівниками підприємства.

58. Торгівельний капітал та торгівельний прибуток?

Торговельний капітал — особливий вид сукупного капіталу, що базується передусім на найманій праці і функціонує у сфері обігу для ведення торгових операцій, власником якого (капіталу) є окрема група капіталістів.

Торговельний прибуток — прибуток, створений працею найманих працівників (у сфері торгівлі) і торговельних функціонуючих капіталістів, а також отриманий внаслідок перерозподілу частини доходів з різних секторів економіки і від різних верств населення, який привласнюється після реалізації товарів і послуг.

59. Сутність позикового капіталу та його роль у суспільному виробництві?

Позичковий капітал це капітал, який приносить доход у вигляді процента. Як відомо, в процесі обігу капітал виступає у грошовій, продуктивній і товарній формах. Позичковий капітал постійно знаходиться у грошовій формі, однак його поняття значно вужче за змістом від поняття “грошовий капітал”.

60. Спільні риси та відміності торгівельного прибутку та позиткового відсотку?

Торговельний прибуток — прибуток, створений працею найманих працівників (у сфері торгівлі) і торговельних функціонуючих капіталістів, а також отриманий внаслідок перерозподілу частини доходів з різних секторів економіки і від різних верств населення, який привласнюється після реалізації товарів і послуг.

Позичковий відсоток є винагородою, яку одержує власник грошей за те, що надав їх підприємствам або приватним особам для використання. За гроші, які підприємства беруть у позику, вони купують фактори виробництва (верстати, сировину, робочу силу) і виготовляють готову продукцію. Оскільки частину продукції одержано завдяки використанню позичених грошей, підприємство (підприємець) повинне не лише повернути борг, а й заплатити за користування грошовим капіталом. Ціна, що сплачується за користування грошима, називається нормою (ставкою) позичкового відсотка.

61. Місце та роль менеджменту у сучасному виробничому процесі?

У бізнесі і в політиці дуже важливо попередньо визначити конкретний зміст термінів, що вживаються у повсякденній діяльності. Це стосується і поняття "менеджмент" з погляду його складових, структури, хоча про це йшла мова у попередніх розділах книги. Річ у тім, що в менеджменті існують різні класифікації, що відображають погляди певних шкіл і не збігаються між собою. Тому бізнесмени, вживаючи поняття "менеджмент", можуть розуміти його по-різному. Менеджмент схожий на Кубик Рубіка. Його складові можуть по-різному виглядати (як і грані Кубика Рубіка) залежно від прийнятого підходу

Менеджмент, як і Кубик Рубіка, неможливо розкласти на незалежні компоненти, як це можна зробити, наприклад, з автомобілем і його окремими вузлами. Менеджмент потрібно і можливо розкласти на окремі складові, але слід враховувати, що кожна з цих частин містить у собі решту складових. Скажімо, цілком правильним є уявлення про менеджмент як про систему певних функцій: планування, організації, укомплектування штатів, мотивації, керівництва, контролю.

Але якщо уважно розглянути функцію укомплектування штатів, то можна помітити, що ця функція, у свою чергу, включає планування конкретної ділянки роботи — відділу персоналу, організації цієї служби, мотивації праці, керівництва підрозділами, кадрової служби, контролю за станом кадрової роботи.

Те саме буде і з іншими функціями. В самій функції планування виникає потреба чітко спланувати процес розроблення різних планів, організувати цю діяльність, створивши відповідну структуру укомплектувавши службу кваліфікованими фахівцями тощо. Тому варто зробити такий висновок: головне в систематизації менеджменту полягає не в тому, щоб розробити найкращий склад елементів системи, а в тому, щоб не забувати про зв'язки між ними.

Саме таке уявлення позбавить практиків численних помилок і прорахунків, коли за тими чи іншими елементами системи забувають про цілісність. Адже ефект менеджменту у вигляді синергії утворюється не від окремих елементів, а саме від їхньої взаємодії. Тому річ не в тім, яку Ви обираєте систему менеджменту, а в тому, яким чином Ви дотримуєтеся взаємозв'язків між елементами. Численні спостереження авторів за діяльністю організацій у бізнесі незмінне підтверджують, що головна проблема — у відсутності зазначених взаємозв'язків.

Звичайно, у світі розроблено чимало різноманітних систем менеджменту у бізнесі. Але не всі вони витримали перевірку часом. Зосередимо увагу на трьох найпоширеніших концепціях:

функціональній системі менеджменту;

елементній системі менеджменту;

виробничій системі менеджменту.

Функціональна система менеджменту ґрунтується на ідеї розподілу управлінської діяльності на спеціалізовані види кваліфікованої праці або універсальні напрями діяльності, виконання яких у певній послідовності забезпечує узгоджену роботу всієї організації. Цей підхід до системи менеджменту найстаріший (з часів А.Файоля) і найпоширеніший. І хоч у різних книгах склад функцій виглядає дещо неоднаковим внаслідок різного ступеня деталізації, функціональна система є найбільш логічною.

З іншого боку, обґрунтування цілей залежить від ресурсів, що є у розпорядженні організації: працівників, капіталу, спроможностей управлінців, технології.

Після визначення цілей, що їх нерідко доводиться багаторазово узгоджувати, можна приступати до планування, а згодом і до інших функцій: організації, комплектування штатів, керівництва, контролю Нормальна управлінська діяльність дає можливість досягти певних результатів (продуктивних виходів). Вони деталізовані у вигляді прибутків, послуг, товарів та ін.

Система менеджменту охоплює два типи зворотних зв'язків. Жорсткий зв'язок (відтворення системи — зліва) здійснюється цільовими замовниками із зовнішнього середовища. Залежно від результатів працівники, споживачі, постачальники та інші заінтересовані суб'єкти середовища приймають відповідні рішення щодо своїх зв'язків з організацією і впливають на її майбутнє. Незадоволені працівники залишають організацію, а споживачі перестають купувати продукцію.

Зазначених цільових партнерів цікавить не менеджмент в організації, а лише кінцеві результати. Тому між "відтворенням системи" і функціями менеджменту відсутні зв'язки. Зовсім іншим є "зворотний зв'язок" справа. Це — гнучкий зв'язок всередині організації: між результатами і окремими функціями, між самими функціями, наприклад, між контролем і плануванням, організацією і контролем за комплектуванням штатів і керівництвом, а також цілями. У цьому разі доводиться враховувати зміну в навколишньому середовищі, зокрема наявні можливості й загрози.

62. Основні показники макроекономічного рівня?

1. Макроекономічні показники Головним макроекономічним показником у статистиці розвинених країн та міжнародних організацій (ООН, МВФ, МБРР, ЄБРР) вважають валовий внутрішній продукт (ВВП). Він закономірно займає центральне місце і в системі національних рахунків. Проте передбачається також використання валового національного продукту (ВНП), оскільки ВВП не призначений для вимірювання виробництва, яке здійснюється за межами економічної території країни. Валовий національний продукт (ВНП) – це сумарний обсяг продукції, виробленої за допомогою факторів виробництва (землі, праці, капіталу та підприємницького хисту), що належать представникам певної країни, наприклад, українцям, незалежно від того, де ці фактори розміщені (ресурси) – в Україні чи за кордоном. Наприклад, частку продукції (заробітна плата), яку створив українець, котрий проживає в Росії, США, Великобританії враховують у нашому ВНП, тобто у ВНП України. Навпаки, ту частку продукції (доходу), що вироблена в Україні за допомогою факторів виробництва, які належать іноземцям, вираховують із ВНП України. Валовий внутрішній продукт (ВВП) – враховує вартість усіх кінцевих товарів і послуг, вироблених у межах деякої країни за допомогою факторів виробництва, незалежно від того, кому ці ресурси належать, – громадянам даної країни чи іноземцям. Наприклад, вартість товарів, вироблених за допомогою іноземного капіталу, є частиною українського ВВП. Навпаки, доходи, що їх отримали українці за кордоном не враховують у ВВП України. Спільними ознаками ВВП і ВНП є: - відображають кінцеві результати діяльності людей матеріального і нематеріального виробництва; - визначаються у вартісному (грошовому) вимірі; - період обрахування – квартал, рік. Відмінними ознаками ВВП і ВНП є величина чистих іноземних факторних доходів (Ід). Чисті іноземні факторні доходи (Ід) визначають за формулою Ід = Р – С, де Р – плата України за використання іноземних факторів виробництва що належать іншим країнам світу, С – доходи, які Україна отримала від продажу власних факторів виробництва іншим країнам світу. Якщо Ід додатній, то ВВП > ВНП, якщо Ід від’ємний – ВВП< ВНП. Більшість країн світу, включаючи Україну, використовують як показник обсягу національного виробництва саме ВВП. ВВП розраховують двома методами – за сумою витрат і за сумою доходів. 1. Обрахування за сумою витрат. Валовий внутрішній продукт визначають як витрати домогосподарств (споживачів), держави, інвестиції, чистий експорт. ВВП= СВ+ДВ+ІВ+ЧЕ, де витрати споживачів СВ – на товари першої необхідності, тривалого користування та на послуги; державні витрати ДВ – на культуру, освіту, охорону здоров’я, органи влади; інвестиційні витрат ІВ – враховують кошти, які підприємці вкладають у придбання устаткування, будівництво нових споруд і формування виробничих запасів (сировини); чистий експорт ЧЕ – різниця між витратами іноземців на придбання вітчизняних товарів та послуг і витрати громадян даної країни на придбання закордонної продукції. 2. Обрахування за сумою доходів. До ВВП входить заробітна плата (ЗП), рентні платежі (РП), проценти за вкладами та цінними паперами (ПЦ), підприємницький прибуток (ПП) й амортизаційні відрахування (А), непрямі податки (НП). ВВП = ЗП+РП+ПЦ+ПП+А+НП. Підприємницький прибуток (ПП) – це дохід власника фірми від виробничої діяльності. Амортизація не є доходом, оскільки ці кошти йдуть на придбання машин, обладнання і т. д. проте їх все ж таки витрачають на відновлення виробництва, тому відносять до прибутків. Важливий економічний показник поряд із ВНП – чистий національний продукт. Він відрізняється від ВНП на величину амортизаційних відрахувань. ЧНП= ВНП – А= СВ+ ДВ + ЧЕ + (ІВ – А), де СВ – споживчі витрати; ДВ – державні витрати; ЧЕ – чистий експорт; ІВ – інвестиційні витрати; А – амортизація. 2. Номінальний та реальний ВВП. Дефлятор ВВП Номінальний ВВП – це ринкова вартість товарів і послуг, виражена у поточних цінах, або ВВП, обчислений у цінах того самого періоду, за який її визначають, тобто у поточних цінах. У багатьох країнах значна частина приросту ВВП припадає на зростання цін, або інфляцію. Реальний ВВП вимірюється вартістю виробленого продукту за різні роки з використанням цін загального базового року. Це незмінні ціни в тому розумінні, що вимірюється ВВП рік за роком з постійною купівельною спроможністю. Реальний ВВП вимірює економічне зростання, тобто зростання, в якому не враховують ефект інфляції. Отже, реальний ВВП відображає вартість створених товарів і послуг, яку обчислюють у незмінних цінах певного часового періоду, що називається базовим. Використання цін базового року дає змогу проводити кількісне порівняння обсягів продукції та послуг різних років. Чинники зростання реального ВВП. Головними чинниками зростання реального ВВП є зростання використовуваних ресурсів і технологічне зростання. Зростання використовуваних ресурсів означає зростання робочої сили і капіталу. Кількість робочої сили збільшується із зростанням населення. Проте для ВВП важливе значення має не тільки і не стільки збільшення робочої сили, скільки її використання. Технологічне зростання означає збільшення виробництва, а отже, і величини ВВП завдяки застосуванню нових наукових знань, впровадженню нових технологій і нових методів економічної діяльності. Потенційний (природний) ВВП означає довготермінові виробничі можливості національної економіки за максимального використання наявних ресурсів в умовах стабільних цін. Недоотриманий ВВП (або розрив ВВП) – це різниця між поточним виробництвом товарів і послуг та рівнем виробництва, який міг би бути за наявності повного використання існуючих у суспільстві ресурсів. Дефлятор ВВП. Показник ВВП у базових цінах може за рік зростати менше або більше, ніж ВВП у поточних цінах у країні. Це відбувається через зміну загального рівня цін. Отже, дефлятор ВВП – це відношення номінального ВВП до реального ВВП, помножене на 100 відсотків. Дввп = (Нввп : Рввп) • 100%. Дефлятор ВВП вимірює інтенсивність інфляції (або дефляції), коли є зниження загального рівня цін в країні. Якщо індекс цін виявився більшим за одиницю, це свідчить про дефлювання ВВП (елімінування інфляції). Якщо ж індекс цін менший за одиницю, то провели інфлювання ВВП (очищення номінального ВВП від впливу дефляції). Для України, наприклад, дефлятор ВВП у 1999 р. порівняно з 1990 р. становив 235 765, а у 2000 р. – 3 015 556. Дефлятор ВВП є загальним індексом цін, бо він ґрунтується на вирахуваннях, що враховують усі товари і послуги. Щоправда, вони повністю не збігаються, мають деякі розбіжності. 3. Система національних рахунків Мета системи національних рахунків (СНР) – дати наочне цифрове відображення стану національної економіки в цілому за певний період. СНР характеризує економічні процеси, а також основні узагальнені показники. Вона пов’язує воєдино найважливіші макроекономічні показники, що розраховані на основі ВВП. Йдеться насамперед про обсяг випуску товарів і послуг, сукупні доходи і сукупні витрати суспільства. СНР – це сучасна система збирання та опрацювання бази даних, яку використовують сьогодні практично в усіх країнах світу для макроекономічного аналізу ринкової економіки. Вона дає змогу подати ВВП на всіх стадіях його руху – виробництво, розподіл, перерозподіл і кінцеве споживання. Показники цієї системи відбивають структуру ринкової економіки, інституції й механізми функціонування тощо. Система національних рахунків виникла в розвинених західних країнах наприкінці 30 – у першій половині 40-х років. Її виникнення було зумовлене насамперед потребами органів державного управління в інформації для розробки економічної політики, прийняття рішень щодо регулювання ринкової економіки. Необхідність такого регулювання була особливо очевидною після економічної кризи кінця 20 – початку 30-х років. Практичні потреби зумовили необхідність створення системи макроекономічних показників, що відбивають усі головні параметри функціонування ринкової національної економіки. Вперше національний доход був розрахований у 1932 р. в США, Німеччині, Японії. Згодом його почали розраховувати у Великій Британії, Франції. Удосконаленню системи національних рахунків особливу увагу приділяли і приділяють міжнародні організації. Йдеться насамперед про ООН. Стандартну систему національних рахунків, яку розробляла Статистична комісія ООН у 1951 – 1953 рр., застосовували з 1953 р. У 1968 р. було введено нову версію міжнародного стандарту системи національних рахунків (діяла до 1993 р.), яка включала такі рахунки: зведені рахунки; рахунки виробництва, споживання і використання капіталу; рахунки доходів і витрат та рахунки фінансування капітальних витрат. Із 1993 р. діє нова, третя модифікація міжнародної стандартної системи національних рахунків, побудована на досвіді окремих країн. Ця система визначила сфери виробництва ВВП, що охоплюють виробництво практично всіх товарів і послуг, за винятком послуг у домашньому господарстві. В економічне виробництво за цією системою рахунків включено також діяльність, пов’язану з захистом довкілля. Застосування системи національних рахунків необхідне для ефективної макроекономічної політики держави, економічного прогнозування, а також для міжнародного порівнювання. Діюча система національних рахунків як міжнародний стандарт складається з двох рівнів: зведені рахунки, що характеризують рух ВВП, національного доходу НД, фінансування капіталовкладень, операції з іншими країнами; конкретизовані рахунки, що показують міжгалузеві зв’язки, рух доходів, розподіл і кінцеве їх споживання.

63. Національний доход: сутність, методи розрахунку, використання?

Результатом національного виробництва, як було з'ясовано раніше, виступає суспільний продукт. Вартість його складається з

двох частин: 1)старої перенесеної артості (С) й 2)нової вартості, створеної в процесі виробництва даного продукту (V+m). Стара перенесена вартість повертається знову до виробництва у вигляді фонду заміщення (на відновлення спожитих засобів виробництва), що забезпечує просте відтворення, а новоутворена вартість, яка отримала назву національного доходу, використовується суспільством на особисте споживання й розвиток виробництва. Отже, національний доход по суті - це нова, створена суспільством за певний період часу (рік) вартість. Кількісно національний доход - це різниця між сукупним суспільним продуктом і фондом заміщення.

Національний доход має як вартісну, так і натурально-речову форми. За вартістю він становить сукупність чистого продукту всіх галузей виробництва. За натурально-речовою формою національний доход складається насамперед з усіх вироблених у суспільстві за рік предметів особистого споживання, а також тієї частини виготовлених за цей час засобів виробництва, яка використовується для розширеного відтворення.

Величина національного доходу - це один з найважливіших макроекономічних показників. Він найбільш повно дає уявлення про рівень економічного розвитку країни, а також про її потенційні можливості забезпечувати добробут населення й вирішувати соціальні проблеми. А точніше - це той економічний ефект, який досягається суспільним виробництвом на тому чи іншому етапі його розвитку.

Західна економічна наука (і це знайшло відображення в системі національних рахунків (СНР)) розглядає національний доход як суму доходів, отриманих учасниками суспільного виробництва. Мова про це йшла в попередній темі. В нашій економічній теорії і практиці національний доход поки що розуміється (до повного введення в практику СНР) як заново утворена вартість у галузях матеріального виробництва. Саме в такому плані ми розглядаємо його в даній темі.

Не слід змішувати національний доход з національним багатством. Національний доход, як -було визначено, - це сума новоство-реної вартості за рік. Національне багатство - це сукупність матеріальних благ, створених працею людей за весь період існування країни, розвіданих природних ресурсів і нагромаджених культурних та духовних цінностей.

Методи розрахунку ВНП

ВНП = ВВП + Сальдо первинних доходів, отриманих з-за кордону або переданих за кордон (до таких першим доходах зазвичай відносять оплату праці, доходи від власності у вигляді дивідендів)

Існують 3 способи вимірювання ВНП (ВВП):

1. За витратами (метод кінцевого використання).

2. За доданою вартістю (виробничий метод).

3. За доходами (розподільчий метод).

При розрахунку ВНП за витратами підсумовуються витрати всіх економічних агентів, що використовують ВНП (домогосподарств, фірм, держави та іноземців). Фактично мова йде про сукупний попит на вироблений ВНП.

Сумарні витрати можна розкласти на декілька компонентів:

ВНП = Y = C + I + G + NX,

де C - особисті споживчі витрати, які включають витрати домогосподарств на товари тривалого користування і поточного споживання, на послуги (крім витрат на покупку житла).

I - валові приватні внутрішні інвестиції. Включають виробничі капіталовкладення (інвестиції в основні виробничі фонди), інвестиції в житлове будівництво та інвестиції в запаси (ТМЦ). Інвестиції розуміються як додавання до фізичного запасу капіталу. Придбання фінансових паперів (акцій, облігацій) не є інвестиціями. Термін «внутрішні інвестиції» означає, що це інвестиції, вироблені жителями даної країни (у т.ч. витрати на імпортні товари). Термін «приватні» інвестиції означає, що вони не включають державні інвестиції. Термін «валові» означає, що з інвестицій не віднімається амортизація: Валові інвестиції = Чисті інвестиції + Амортизація. Зростання запасів враховується зі знаком «+», а зменшення зі знаком мінус.

G - державні закупівлі товарів і послуг (будівництво та утримання шкіл, доріг, армії, витрати на національну оборону, зарплату державних службовців і т.д.). Сюди не входять трансфертні платежі. Державні трансферти - це виплати, не пов'язані з рухом товарів і послуг. Вони перерозподіляють доходи держави через допомогу, пенсії, виплати по соціальному страхуванню.

NX - чистий експорт. Він дорівнює різниці вартісних обсягів експорту та імпорту. Якщо країна експортує більше, ніж імпортує, то на світовому ринку вона виступає «нетто-експортером», а ВНП перевищує обсяг внутрішніх витрат. Якщо ж імпортує більше, то є «нетто-імпортером», величина чистого експорту є негативною. Сума витрат перевищує обсяг виробництва.

Дане рівняння ВНП називають основною макроекономічною тотожністю або тотожністю національних рахунків.

При підрахунку ВНП виробничим методом підсумовується вартість, додана на кожній стадії виробництва кінцевого продукту. Додана вартість (ДВ) - це різниця між вартістю продукції, виробленої фірмою, і вартістю проміжних продуктів, придбаних фірмою.

Величина ВНП у цьому випадку представляє собою суму доданої вартості всіх фірм виробників. Цей метод дозволяє врахувати внесок різних фірм і галузей у створення ВНП. ВНП = Σ Додана вартість + Непрямі податки - Державні субсидії. Для економіки в цілому сума всій ДС повинна дорівнювати вартості кінцевих товарів і послуг. При розрахунку ВНП за доходами підсумовуються всі види факторних доходів (зарплата, рента,%), а також 2 компонента, що не є доходами: амортизаційні відрахування і чисті непрямі податки на бізнес (податки мінус субсидії).

Існує зв'язок між показниками ВНП і ВВП:

ВНП = ВВП + чисті факторні доходиз-за кордону.

Розглянемо валовий національний продукт у двох дуже істотних аспектах: (1) як вживання доходу, одержуваного від сукупного виробничого процесу, і (2) на які категорії товарів і послуг витрачаються ці засоби.

Стосуючись першого аспекту проблеми, ми в стані стверджувати, що вживання засобів, що надходять з валового національного продукту, може бути підрозділене на три категорії:

уживання доходу для споживчих витрат;

уживання доходу для сплати податків;

уживання доходу для заощаджень.

Нехай GNP позначає валовий національний продукт, З - споживання, Т - податки і S' - валові заощадження. Ми можемо, стало бути, дати наступне підсумкове визначення категорій, на які підрозділяється валовий національний продукт під кутом зору вживання доходу: GNP = З + Т + S'.

Стосуючись другого аспекту поставленої проблеми, ми можемо стверджувати, що доход затрачається на товари і послуги, з яких складається валовий національний продукт, у такий спосіб:

Суми, призначені для цілей споживання, йдуть на споживчі витрати.

Податки і заощадження витрачаються на оплачувані державою заходи і послуги і на валові інвестиції.

Позначимо буквою G державні витрати і буквою І' валові інвестиції. Тоді GNP = З + G + І'.

Податки плюс заощадження дорівнюють державним витратам плюс інвестиції. Ці рівняння є, звичайно, простими тотожностями чи трюїзмами. Та частина GNP, що не витрачається на особисте споживання, неминуче повинна бути або заощаджена, або виплачена у виді податків. І знов-таки та частина GNP, що не є об'єктом споживчих витрат, повинна служити об'єктом державних витрат чи об'єктом інвестиційних витрат на капітальні блага. Отже, T + S' = G + І'.

Щоб проілюструвати ці поняття, скористаємося статистичними даними по США, що відносяться до 1994 р. (табл. 6).

Державні закупівлі товарів і послуг склали в 1994 р. 96,5 млрд. дол., тим часом як валові інвестиції - всього 4,3 млрд. дол. Отже, G + І'= 100,8 млрд. дол. Незначна розбіжність між величиною (G + І') і величиною (S' + Т) порозумівається головним чином статистичними погрішностями.

У статтю податків ми не включили податки на потреби соціального страхування (5,2 млрд. дол.), а в статтю державних витрат - трансферні виплати (5,8 млрд. дол.). У 1994 р. трансферні виплати складалися переважно з допомог по соціальному страхуванню і з відсотків по федеральному боргу. Трансферні виплати не є платежами за куплені товари і послуги і тому вони виключаються з валового національного продукту. Відповідно до цього слід виключити і грошові надходження держави, накопичені для цих трансферних виплат. У 1994 р. случилося так, що податки по соціальному страхуванню приблизно покрили трансферні виплати і тому в залік виключених трансферних платежів ми відняли з загальної суми стягнених податків зазначені доходи. Загальне правило, застосовне до всіх років, полягає в тому, що з державних касових надходжень слід відняти суму, рівну витратам, що виключається, по трансферних виплатах. Коли це зроблено, то сума податків (із зазначеним виправленням) плюс валові заощадження буде дорівнювати сумі державних витрат (із зазначеним виправленням) плюс валові інвестиції.

64. Ринок праці та його вплив на ціну робочої сили?

Ринок праці — сфера формування попитуіпропозиціїнаробочу силу. Через ринок праці здійснюється продаж робочої сили на визначений термін. Ринок впливає на всi сфери економiки. Вiн дає вiдповiдi на питання ЩО, ДЛЯ КОГО, ЯК виробляти.Ринок працi, зокрема, регулює рух трудових ресурсiв у народному господарствi.

Ринок праці — ринок одного з факторів виробництва, де домогосподарства в ролі найманих робітників пропонують свою працю, а фірми — виробники товарів та послуг (працедавці) — потребують її. На ринку праці встановлюється ціна праці — ставка заробітної плати — та обсяг використання праці.

Праця(або послуги праці) — один з основних факторів виробництва, власниками якого є домогосподарства; це фізичні і розумові здібності людей, що можуть бути використані у виробництві благ.

Унікальність праці як виробничого фактора полягає в тому, що послуги праці неможливо відокремити від робітника. Але через те, що об'єктом купівлі-продажу є лише послуги праці робітника, а не сам робітник, поряд із ціною праці не менше важать умови праці, які визначаються трудовими угодами і чинним законодавством.

Обсяг використання праці вимірюються у годинах роботи протягом певного періоду (отже, праця — це потокова величина). Запаси праці в економіці вимірюються показником робоча сила: це працездатне населення, тобто кількість людей, які досягли певного віку (в Україні 16 років) і працюють або хоча й не мають роботи, то шукають її чи очікують, що їм запропонують роботу.

Обґрунтував відмінність (про яку було сказано в попередньому розділі) К. Маркс. Як і будь-який інший товар, робоча сила має ціну. Ціною робочої сили є вартість товару "робоча сила", що виражена в грошовій формі, тобто в грошах. У реальних відносинах між найманим працівником і капіталістом ціна робочої сили виступає у формі заробітної плати. Тому заробітна плата, з одного боку, є ціною, тобто перетвореною формою вартості товару робоча сила, а з іншого - економічним відношенням між найманим працівником і капіталістом у сфері обігу (купівлі-продажу) товару "робоча сила". Згідно з концепцією, що ототожнює робочу силу з живою працею, заробітна плата є платою за працю. Саме таке трактування заробітної плати викладається в підручниках "Економікс" різних авторів.

Ціна робочої сили регулюється і контролюється державою і профспілками. Створюються певні закони, трудові (тарифні) угоди профспілок і роботодавців тощо. У генеральній угоді зазначається мінімальна ціна робочої сили, що дає змогу нормально існувати. У зв'язку зі змінами умов життя, праці, в виробництві угоди через певні періоди мають оновлюватися.

На ціну робочої сили впливає її якість. чим вищий освітній рівень працівника, тим вища якість праці, а отже, й ціна.

Для роботодавця (покупця робочої сили) інтерес в цьому акті (купівлі-продажу робочої сили) зовсім протилежний. Для нього робоча сила - джерело додаткової вартості, а отже, і майбутніх прибутків. Чим дешевше він купує (наймає) робочу силу, тим на більший прибуток може розраховувати. Отже, якщо ми говоримо про певну спільність інтересів між найманим працівником, який продав свою робочу силу, і роботодавцем, який її купив, то очевидно, що припускаємося помилки, оскільки для одного (продавця) в цьому акті йдеться про виживання, а для іншого (покупця) - про можливість отримати більший або менший прибуток. Таким чином можна зробити висновок: чим вища заробітна плата (плата за робочу силу), тим меншим є прибуток підприємця, і, навпаки.

Купівля-продаж робочої сили об’єктивно на поверхні виступає у формі купівлі-продажу праці, тому вартість (а отже, й ціна) робочої сили перетворюється на заробітну плату, тобто набуває перетвореної форми. Перетворена форма, оскільки заробітна плата враховує купівлю-продаж робочої сили і стирає межі між необхідною і додатковою працею, приховує наявність експлуатації. Вартість робочої сили, виражена в грошах, набуває форми ціни робочої сили. Отже, заробітна плата - це грошовий вираз вартості і ціни товару “робоча сила” та результативності функціонування робочої сили.

Відповідно до Закону України "Про оплату праці" заробітна плата - це винагорода, обчислена, як правило, у грошовому виразі, яку за трудовим договором власник або уповноважений ним орган виплачує працівникові за виконану ним роботу. Розмір заробітної плати залежить від складності та умов виконуваної роботи, професійно-ділових якостей працівника, результатів його праці та господарської діяльності підприємства.

Під час визначення заробітної плати як ціни робочої сили необхідно враховувати єдину міру оплати праці, критерієм якої є реальна вартість життя працівника та його сім'ї. Як ціна робочої сили заробітна формується на ринку праці і є зовнішньою відносно підприємства.

Ціна робочої сили залежить від кон'юнктури ринку праці, попиту та пропозиції робочої сили. Кон'юнктура може коливатися, викликаючи відповідні коливання в ціні.

1. Природно-кліматичний фактор. Вартість товару "робоча сила", що лежить в основі ціни робочої сили (зарплати), включає в себе вартість необхідних засобів існування робітника та його сім'ї, в першу чергу таких, як їжа, одяг, житло. Цілком зрозуміла така ситуація, що в різних кліматичних поясах люди потребують різну кількість матеріальних благ для свого існування. Тому й ціна робочої сили, за всіх інших рівних умов, не буде однаковою в країнах, розташованих в теплому й холодному кліматах.

2. Цивілізаційний фактор (ступінь розвитку). Залежно від цього фактору в різних країнах маємо різні потреби в духовних і соціальних благах (вартість яких теж входить до вартості товару робоча сила). Тому й ціна робочої сили (заробітна плата) вища в таких країнах, що знаходяться на вищих щаблях науково-технічного та соціально-духовного прогресу, порівняно з країнами відсталими.

3. Економічний фактор. Під ним розуміється ступінь збалансованості трудових ресурсів і робочих місць, від чого залежить рівень зайнятості населення. Це - вирішальний фактор який впливає на попит і пропозицію робочої сили. Якщо наявність трудових ресурсів перевищує наявні робочі місця, пропозиція робочих ресурсів обганяє попит на них, що неминуче веде до падіння ціни робочої сили, і навпаки.

4. Соціальний фактор. Під ним розуміється рівень організованості найманих робітників у їх боротьбі проти спроб роботодавців знижувати заробітну плату. В першу чергу, це об'єднання робітників у профспілки, союзи, партії, що захищають інтереси трудящих, робітничі спілки тощо. Чим вищий рівень організації трудових верств населення, тим вища заробітна плата. Зокрема, низький рівень заробітної плати в Україні в сучасних умовах, затримки в її виплаті значною мірою зумовлені відсутністю відповідної організації, яка могла б протистояти організованому наступу новітньої буржуазії на життєвий рівень трудящих.

5. Інституціональний фактор. Мається на увазі рівень захищеності найманих працівників від роботодавців з боку держави: встановлення мінімального рівня заробітної плати, законодавчі обмеження щодо тривалості робочого дня, встановлення соціальних гарантій тощо.

Рівень суспільної продуктивності праці в країні, узагальнюючим показником якого є обсяг є обсяг ВНП на душу населення. Важливе значення мають темпи розвитку виробництва.

Величина вартості робочої сили, що передусім залежить від попереднього чинника. Водночас необхідно враховувати ціну та обсяг природних та традиційних потреб, що склалися історично. Важливе значення мають витрати на підготовку працівника.

Інтенсивність праці, що має свій рівень в кожній країні. Праця, яка не досягає середньої інтенсивності, потребує на виробництво певного товару більше часу, ніж це є суспільно необхідним в цій країні, і тому не є працею нормальної якості. Відповідно заробітна плата вища в країнах, в яких висока інтенсивність праці. Конкуренція на ринку праці є співвідношенням попиту і пропозиції на робочу силу.

Організація заробітної плати в країні, оцінки міри праці та результатів виробництва, визначення частки, форми і системи заробітної плати. Як важлива соціально-економічна категорія заробітна плата в ринковій економіці має виконувати такі функції: відтворювальну, стимулюючу, регулюючу та соціальну.

Реалізація відтворювальної функції передбачає встановлення норм оплати праці на такому рівні, який забезпечує нормальне відтворення робочої сили відповідної кваліфікації та водночас дає змогу застосовувати обґрунтовані норми праці, що гарантують власнику отримання необхідного результату господарської діяльності. Функція стимулювання зводиться до того, що можливий рівень оплати праці має спонукати кожного працівника до найефективніших дій на своєму робочому місті.

Реалізуюча функція заробітної плати реалізує загальновживаний принцип диференціації рівня заробітку за фахом і кваліфікацією відповідної категорії персоналу, важливістю та складністю трудових завдань.

Соціальну функцію спрямовано на забезпечення однакової оплати за однакову роботу; вона має поєднувати державне, договірне регулювання, а також реалізовувати принцип соціальної справедливості щодо одержання власного доходу.

Заробітна плата існує у двох основних формах: почасовій і відрядній. Почасова заробітна плата це оплата вартості та ціни робочої сили за її функціонування протягом певного робочого часу. Для визначення рівня оплати робочої сили з’ясовують погодинну ставку заробітної плати, яку називають ціною праці.

Ціна робочої сили = денна вартість робочої сили середня тривалість робочого дня. Погодинна оплата праці як різновид почасової використовується для подовження тривалості робочого дня. Під час економічної кризи підприємці скорочують робочий час з одночасним зниженням погодинної заробітної плати, що призводить до зниження заробітної плати нижче від вартості робочої сили. Відрядна або поштучна заробітна плата це оплата вартості й ціни товару робоча сила залежно від розмірів виробітку за одиницю часу. Вона є перетвореною формою погодинної заробітної плати. Витрати робочої сили за цієї форми заробітної плати вимірюється кількістю і якістю виробленої продукції. Відрядна заробітна плата використовується для підвищення інтенсивності праці, скорочення витрат на нагляд за робітниками, посилення конкуренції серед робітників.

В сучасній економічній системі застосовують такі системи заробітної плати: тарифні, преміальні, колективні форми оплати. Їх вибір залежить від трьох основних факторів: а) ступені контролю робітником кількості і якості виробленої продукції; б) ретельності, з якою продукція може бути врахована; в) рівня витрат, пов’язаних із впровадженням тієї чи іншої системи оплати праці. Тарифна система є основою організації оплати праці, яка включає тарифні сітки, тарифні ставки, схеми посадових окладів і тарифно - кваліфікаційні характеристики (довідники). Тарифна система оплати праці використовується для розподілу робіт залежно від їх складності, а працівники залежно від їх кваліфікації за розрядами тарифної сітки. Застосування преміальних форм оплати праці ґрунтується на прийомах відрядної і погодинної заробітної плати. Відрядно-преміальна система передбачає сплачування робітникові певної суми за кожен виріб. За норматив береться найменш можливий обсяг виробітку, завдяки чому він поширюється на більшість робітників. Ця система передбачає інтенсифікацію праці, поліпшення морального і соціального клімату на підприємствах. В умовах стимулювання, що ґрунтується на погодинних формах заробітної плати, за норму береться обсяг роботи, що її виконує, як правило, робітник середньої кваліфікації за одну годину. За перевиконання цієї роботи на 1% заробітна плата зростає також на 1%, але загальний розмір надбавок не перевищує 15-20% загального заробітку. Така система стимулює переважно кількість праці, а перевірку якості покладено на контролерів і майстрів. Колективні системи заробітної плати передбачають виплату частини заробітної плати з преміального фонду, створюваного шляхом відрахувань від загальної вартості продукції при досягненні попередньо узгоджених між адміністрацією і профспілками показників діяльності підприємств.

65. Заробітна плата: сутність, основні форми та системи?

У вітчизняній економічній літературі суть заробітної плати трактувалася, виходячи із суб’єктивних принципів її формування, в основі яких лежить ігнорування вартості робочої сили й привласнення командно-адміністративною системою монопольного права на визначення частки кожного працівника у створеному суспільному продукті.

Тому, не зважаючи на різноманітність формулювань, розбіжностей у суттєвій характеристиці цієї категорії не було. Зарплата розглядалась як прямий трудовий дохід, який планомірно визначається на основі врахування суспільного значення результатів праці даного колективу й робітника. Вважалося що вона відображає відносини між працівником і суспільством, а тому необхідна єдина державна політика в галузі зарплати, єдина тарифна система тощо, а також відносини між робітником і трудовим колективом, оскільки зарплата кожного встановлювалась в межах фонду заробітної плати підприємства, цеху, бригади відповідно до його вкладу у колективні результати.

У ринковій економічній системі застосовуються дві основні форми заробітної плати — почасова (погодинна) і відрядна (поштучна) (рис. 2.9). Почасова заробітна плата нараховується робітникам залежно від кваліфікації і фактично відпрацьованого часу. Вона застосовується у тих випадках, коли результати праці або не піддаються обліку, або не залежать від зусилля працівників (оплата інженерно-технічних працівників, службовців, налагоджувальників, робітників на конвеєрах та автоматичних лініях). Вона може бути простою погодинною та погодинно-преміальною, яка враховує якість продукції, економію матеріалів та інше.

Відрядна форма заробітної плати виступає як пряма відрядна, яка передбачає залежність заробітку від кількості виготовленої продукції відповідно до встановлених розцінок; як відрядно-преміальна, при якій поряд з оплатою за кількістю продукції здійснюється виплата премій за певні показники, які обумовлюються в колективному договорі, і як відрядно-прогресивна, при якій виробіток за встановлену норму оплачується за незмінними розцінками, а все те, що виконується понад норму" оплачується за прогресивною шкалою.

Тарифна система оплати праці.

Тарифна система - це комплекс різних нормативних актів, які приймаються в централізованому і локальному порядку та забезпечують диференціацію оплати праці в залежності від складності (кваліфікації) праці, її умов (шкідливості, важкості, кліматичних умов), характеру і значення праці.

Тарифна система включає:

1. Тарифні сітки

2. Тарифні ставки

3. Схеми посадових окладів

4. Тарифно-кваліфікаційні характеристики(довідники)

5. Надбавки і доплати, районні коефіцієнти, списки (перечні) робіт з шкідливими і важкими умовами праці.

Тарифна система оплати праці використовується для розподілу робіт залежно від їх складності, а працівників - кваліфікації та за розрядами тарифної сітки.

Тарифні сітки - це сукупність кваліфікаційних розрядів і відповідних їм тарифних коефіцієнтів. Кваліфікаційний розряд характеризує рівень кваліфікації роботи, тобто степінь її складності. Прості роботи відносяться до нижчих розрядів, складні - до вищих (проста штукатурка та фігурна). Коефіцієнтом першого розряду є одиниця, а далі коефіцієнти збільшуються на десяті долі (1, 1; 1, 2; 1, 3 і т.п. ) і коефіцієнти шостого розряду (при 6 розрядній сітці) чи восьмого розряду (при восьми розрядній сітці) також може бути менше розрядів 2, 3, 4, як буде встановлено на даному ПОУ.

В залежності від вибраної одиниці часу ставки першого розряду бувають годинні, денні, іноді місячні. В більшості галузей застосовуються годинні ставки. В вугільній, гірничорудній промисловості, сільському господарстві - денні ставки.

Тарифні ставки - це найважливіший елемент тарифної системи. Це виражений в грошовій формі абсолютний розмір оплати праці різних груп і категорій робітників в одиницю робочого часу. В залежності від вибраних одиниць встановлюються годинні, денні чи місячні тарифні ставки. Вони залежно від умов праці поділяються на три категорії:

1. Нормальні тарифні ставки

2. Тарифні ставки на важких і шкідливих роботах

3. Тарифні ставки на особливо важких і особливо шкідливих роботах, розмір яких збільшується.

Тарифні ставки змінюються і в залежності від напруженості праці для робітників відрядників вони більш підвищені, чим для погодинників.

Тарифно-кваліфікаційні характеристики робіт, професій і посад - їх розробка і затвердження відноситься до компетенції Мінпраці та Соцполітики. Вони складаються з 3 частин:

1. Керівники

2. Спеціалісти

3. Технічні виконавці

Довідники встановлюють функціональні обов'язки працівників по їх спеціальності, кваліфікації, котрі працівники повинні знати і уміти виконувати. Довідники є єдині для всього народного господарства, галузеві - по видам галузевих робіт. На їх підставі можуть розроблятися локальні довідники для конкретного ПОУ.

Надбавки і доплати бувають двох видів: централізовані - встановленні законодавством і локальні - встановленні колдоговорами, угодами, трудовими договорами(контрактами).

До центральних належать надбавки і доплати за роботу в польових умовах (геологи) до 50% ставки; за рухомий, роз'їзний характер роботи - від 15 до 40% тарифу; за роботу в зоні ЧАЕС; північні і районні надбавки; за класність водіям (водіям 1 та 2 класу); надбавки за класні чини, звання (судді, прокурори).

Формування тарифної сітки (схеми окладів) провадиться на основі тарифної ставки робітника першого розряду та міжкваліфікаційних (міжпосадових) співвідношень розмірів тарифних ставок (посадових окладів), що встановлюються у розмірах, не нижчих ніж визначені генеральною, галузевою (регіональною) угодою.

Віднесення виконуваних робіт до певних тарифних тарифних розрядів і присвоєння кваліфікаційних розрядів робітникам провадиться власником або уповноваженим ним органом згідно з тарифно-кваліфікаційним довідником за погодженням з профспілковим або іншим уповноваженим на представництво трудовим колективом органом.

Згідно з проектом Трудового кодексу основою регулювання оплати праці є тарифна система оплати праці, яка включає тарифні ставки, тарифні сітки, схеми посадових окладів і тарифно-кваліфікаційні характеристики (довідники). Тарифна система оплати праці використовується для розподілу робіт залежно від їх складності, а працівників - залежно від їх кваліфікації за розрядами тарифної сітки. Тарифна система є основою формування та диференціації розмірів заробітної плати. Формування тарифної сітки (схеми посадових окладів) проводиться на основі тарифної ставки робітника першого розряду та міжкваліфікаційних (міжпосадових) співвідношень розмірів тарифних ставок (посадових окладів), які (співвідношення) встановлюються у розмірах не нижче визначених галузевою (регіональною) угодою. Віднесення виконуваних робіт до певних тарифних розрядів робітникам проводиться роботодавцем згідно з тарифно-кваліфікаційним довідником. Кваліфікаційні розряди підвищуються насамперед робітникам, які успішно виконують встановленні норми праці і сумлінно ставляться до своїх трудових обов'язків. Право на підвищення високого розряду протягом не менш як трьох місяців і склали кваліфікаційний іспит. Посадові оклади установлює роботодавець відповідно до посади і кваліфікації працівника. За результатами атестації роботодавець вправі змінювати посадові оклади працівникам у межах затвердженої в установленому порядку схеми посадових окладів (мінімальних і максимальних розмірів окладів за відповідними посадами). Тарифно-кваліфікаційні характеристики (довідники) затверджуються спеціально уповноваженим центральним органом виконавчої влади з питань праці.

66. Безробіття: форми, соціально – економічні наслідки, тенденції?

Безробіття — складне економічне, соціальне і психологічне явище. Водночас це економічна категорія, яка відображає економічні відносини щодо вимушеної незайнятості працездатного населення. Згідно із Законом України "Про зайнятість населення" безробітними вважаються працездатні громадяни працездатного віку, які з незалежних від них причин не мають заробітку або інших передбачених чинним законодавством доходів через відсутність підходящої роботи та зареєстровані у державній службі зайнятості. Тобто це особи, які справді шукають підходящу роботу та здатні приступити до неї.

Сезонне безробіття обумовлене сезонними коливаннями в обсягах виробництва у певних галузях (сільське господарство, риболовля, туристичне обслуговування тощо). Технологічне безробіття викликається впровадженням у виробництво нових “безлюдних” технологій. Ці форми складають вимушене, або надлишкове безробіття.

Однак характеристика форм безробіття буде неповною, якщо не згадати про приховане безробіття. Воно виникає тоді, коли існує часткова зайнятість, тобто працівники працюють неповний робочий день (тиждень, місяць, рік) без збереження заробітної плати. Такі люди є частково безробітними, хоча й входять до категорії зайнятих. Приховане безробіття, яке розповсюджене досить широко, не дає змоги точно визначити рівень безробіття, адже частково безробітних удвічі-утричі більше, ніж повністю безробітних.

Неповна зайнятість – біда для економіки, вона є однією з причин макроекономічної нестабільності. Тому держава намагається в рамках антициклічного регулювання досягти рівня повної зайнятості, яка б відповідала пропорціям макроекономічної динаміки. Таке регулювання здійснюється через біржу праці (національну службу зайнятості) в рамках насамперед кейнсіанської макроекономічної моделі.

Безробіття ставить людей в нестандартні ситуації, вона не тільки деформує сформований економічний уклад, погіршує фінансове становище, позбавляє можливості вести звичний спосіб життя. Вона якісно змінює сприйняття самих себе як особистостей, руйнує необхідний рівень соціальної стабільності. Безробіття стало реальним чинником бідності. Причому саметакийбідності, яка охоплює групи трудоактивного населення, утвореного і професійно підготовленого. Безробіття, як соціальне явище, призводить до збіднення населення. Цейпроцесможе стати стійким і перерости в хронічну бідність або, у разі захисних соціальних заходів з боку держави, бути зупиненим [14, с.23]. При цьому треба мати на увазі, щотрудова діяльністьдля переважної більшості людей унедавньому минулому була не тільки і не стільки джерелом доходу, скільки справою честі, громадянської доблесті людини. І отже, позбавлення сьогодні можливості працювати - це ще й велика соціальна трагедія. У свідомості людей поява безробіття нерозривно пов'язане з економічними реформами. Тому негативне ставлення населення до безробіття може виражатися і в неприйнятті процесутрансформації економіки. А це звужує соціальну базу реформ, стримує зростання економіки в країні. Безробіття призводить до бездіяльності людини, а це може спричинити деградацію особистості. Безробіття нерозривно пов'язана здепресією, пригніченим, пригніченим психічним станом. Важливим соціальним наслідком безробіття для людини є втрата постійного і регулярно одержуваного джерела засобівіснування. В умовах, коли доходи людини перебувають на низькому рівні, і він не має можливості створити будь-які грошові та інші накопичення, така втрата є особливо великою бідою. А саме таке становище має місце в Росії. Безробіття, зменшуючи доходи сімей, посилює диференціацію населення. А цесуперечитьпоняттямрівності як зрівняльного розподілу, яке вкоренилося у свідомостімільйонівнаших людей. І необхідно чимало часу для того, щоб більшість населення усвідомило, що зрівняльний розподіл стримує зростання ефективності виробництва і пагубний для держави і людини. Хоча, звичайно, не можна не визнати, що існуюча сьогодні диференціація доходівекономічноне виправдана і не сприяє соціальному миру в країні, ефективності виробництва. Всі ці обставини пригнічують моральних засад поведінки людини. Він стає дратівливою, черствим, злим, байдужим до чужої долі, відчуває себе приниженим, непотрібним своїй родині, суспільству. Все це вбиває ініціативу людини, породжує у нього невпевненість у своїх силах і можливостях, знижує його трудової і цивільний потенціал. Безробіття призводить до бездіяльності, погіршення соціально-психологічногокліматув суспільства. Вона може виступити як джерело дестабілізації та соціальної напруженості, соціального вибуху. Цілком можливо уявити таку картину. Наприклад, у великому місті, де чисельність безробітних порядку декількох сотень тисяч, а економічно активного населення більше декількох мільйонів, буде оголошено про закриття одного з найбільших підприємств. Такаподіяможе призвести до суттєвої соціально-економічної дестабілізації. Безробіття може виступати як умова соціально-економічної дестабілізації і в тому випадку, якщо навіть її загроза торкнеться працівників не особливо численних, але добре організованих професійних груп, що грають важливу роль в економічному житті країни або в певному виді діяльності. Прикладом таких професійних груп можуть бути шахтарі, енергетики, лікарі, вчителі. Безробіття стає чинником соціально-економічної дестабілізації і в тому випадку, коли істотно зростає група осіб, які тривалий час не можуть знайти собі роботу, - так звані "зневірені".Існуваннятакої категорії людей пов'язане з тим, що людина, яка втратила роботу у зв'язку з непотрібністю його професії, може виявитися вимушенимпрацевлаштуватисяна такі робочі місця, які вимагають більш низької кваліфікації, а вони, як правило, рано чи пізно "закриваються". У цьому випадку людині стає ще більш важко знайти роботу. Її пошук може тривати досить довго, і, врешті-решт, людина втрачає надію на отримання роботи та припиняє її пошук, у зв'язку, з чим він, фактично будучибезробітним, юридично втрачає цей статус, згідно з визначеннямбезробітного.Інформаціяпро цю групу населення практично відсутня. Але тільки цим роль безробіття як чинника соціальної дестабілізації не вичерпується. Вона може виступати як "міна уповільненої дії".Мовав даному випадку йде про сучасну безробіття в деяких провідних галузях економіки. До їх числа відносяться:наукаі наукове обслуговування; інформаційно-обчислювальне обслуговування; деякі галузі обробної промисловості. Безробіття в цих галузях супроводжується дискваліфікацією працівників, їх перекваліфікацією і еміграцією. Проте рано чи пізно, коли наступить фаза пожвавлення і підйому економіки попит на цих працівників зросте, а задоволення його виявиться неможливим. Це призведе до затримки економічного розвитку Росії, до більш глибинної за своїм змістом соціально-економічної дестабілізації. Говорячи про безробіття, треба мати на увазі, що її наслідки як складного соціально-економічного явища неможливо оцінити однозначно. Вона має не тільки негативне значення. Безробіття - одна з найважливіших умов нормального та безперебійного функціонування економіки. Вона забезпечує формування резерву робочої сили як найважливішого чинника розвитку ринкової економіки, яка постійно пред'являє попит на працю. Безробіття забезпечує необхідне виробництва перерозподіл кадрів, їх зосередження в тих видах діяльності, які виробляють продукти і послуги, що користуються великим попитом. Особливе місце в розвитку деструктивнихпроцесів, в концентрації бідності населення займають безробітні, які формують особливу соціальну групу. Особлива небезпека для конструктивного розвитку суспільства полягає в тому, що відбувається подальше розмивання груп середнього класу, оскільки ядробезробітних - це кваліфіковані працівники - робітники, інтелігенція. І у вирішенні комплексу питань, пов'язаних зі стабілізацією рівня життя населення, з успіхами в сфері економіки, політики, соціальна держава(абодержава, що наближається до цього еталону) має враховувати особливості становища всіх соціальних груп, що зазнають труднощі наслідків кризи. Формування сукупного працівника є закономірністю історично-го розвитку особистого фактора виробництва. В умовах натураль-ного домашнього господарства людина виступала як одиничний робітник, що сам за допомогою примітивних засобів виробляв кін-цевий продукт. Однак з розвитком продуктивних сил, появою про-стого й складного поділу праці виробнича діяльність людини стає часткою сукупної праці у створенні готових виробів, а сама вона перетворюється на елемент сукупного працівника.

Сукупний працівник виникає і функціонує як соціально-еконо-мічна і техніко-організаційна єдність робітників, які органічно вза-ємопов'язані та створюють єдиний виробничий механізм у процесі вироблення кінцевого продукту.

Умовами формування сукупного працівника є: єдина виробнича мета, що грунтується на спільних економічних інтересах і потре-бах; колективна праця, її суспільний поділ та необхідність обміну продуктами індивідуального виробництва.

На стадії первісної спільності людей колективний характер праці був зумовлений низьким рівнем розвитку продуктивних сил і без-силлям людини перед природою. Основою колективних дій тут виступала "природна колективність" - сім'я, плем'я.

Суспільний поділ праці створює якісно нові передумови форму-вання і розвитку сукупного працівника. Цей тривалий процес харак-теризується суперечливою єдністю диференціації й інтеграції, спе-ціалізації й кооперації виробництва, поділом, усуспільненням і оди-ничним розчленуванням суспільної праці та її планомірною комбіна-цією. Важливими його віхами були проста кооперація, мануфактура, фабрика. Виникнення і розвиток великого машинного виробництва технологічно зумовили необхідність планомірного зв'язку, інтеграції робочої сили і праці окремих дільниць кооперації. На зміну частко-вому працівникові, простому носієві певної часткової суспільної функції приходить розвинений індивідуум, для якого різні суспільні функції є способами життєдіяльності, що змінюють один одного.

У зв'язку із суттєвим посиленням суспільного характеру праці почалося формування сучасних параметрів сукупного працівника підприємства, галузі, регіону тощо. Однак слід зауважити, що чим ширші межі сукупного робітника, тим міцність зв'язків окремих його елементів слабкіша. Особливу роль у розвитку цього процесу відіграють науково-технічна революція, діяльність транснаціональ-них корпорацій, формування світового ринку. В сучасних умовах діяльність сукупного працівника поступово виходить на міждер-жавний рівень.

Отже, процес історичного формування і розвитку сукупного працівника невід'ємно пов'язаний із змінами у характері й рівні розвитку засобів виробництва, вдосконаленням організації праці.

За своєю суттю сукупний працівник є носієм рис тієї чи іншої форми поділу праці, характеризує стадію зрілості її кооперування. З одного боку, сукупний працівник - це результат розвитку про-дуктивних сил, а з другого - його соціальна природа, форма і розміри визначаються характером виробничих відносин, формою власності на засоби виробництва, межами того чи іншого госпо-дарства (общини, мануфактури, маєтку, підприємства, монополії, регіону тощо).

Трудовий потенціал - це потенціал робочого часу населен-ня. Йому властива сукупність кількісних і якісних суспільне корис-них характеристик, які визначаються рівнем розвитку того чи ін-шого регіону, його господарськими, історичними, демографіч-ними, етнічними особливостями. Трудовий потенціал - це маса всіляких можливих ресурсів праці, що визначаються чисельністю всіх працездатних людей і тих, які наближаються до цієї кате-горії.

Складовою частиною трудового потенціалу суспільства є насе-лення, зайняте як у виробничій, так і у невиробничій сферах: люди працездатного віку, зайняті домашнім господарством, навчанням, військовою службою; працездатні пенсіонери та деякі інші.

Трудовий потенціал не слід пов'язувати лише з кількістю носіїв робочої сили. Поліпшення якісних характеристик збільшує трудо-вий потенціал у рамках однієї й тієї ж кількості працездатного на-селення. Крім того, трудовий потенціал збільшують і такі процеси, завдяки яким з'являється додатковий потенціальний робочий час, наприклад, робота за сумісництвом, наднормова праця, додаткові зміни роботи.

Трудовий потенціал населення країни як складне поєднання фізичних здібностей, знань, досвіду, духовних і моральних цінно-стей, культурно-національних настанов, звичаїв і традицій містить два основних компоненти:

а) професійно-кваліфікаційну підготовленість населення, що грун-тується на певному загальноосвітньому рівні, включає життєвий господарський досвід, практичні навички;

б) готовність і здатність працівників до продуктивної праці, що визначається їх ціннісними орієнтаціями і трудовою мотивацією.

Отже, трудовий потенціал як соціально-економічне явище функ-ціонує у суперечливій єдності об'єктивних і суб'єктивних чинників.

На відміну від трудового потенціалу до трудових ресурсів нале-жать ті, хто не лише є носієм робочої сили, здатним працювати, а й реалізує цю здатність у суспільному виробництві згідно з чинним законодавством у певних вікових межах.

Сукупний працівник як носій сукупної робочої сили означає складну єдність працюючих, здатну функціонувати тільки як орга-нічна цілісність, в якій окремі робітники організовані та пов'язані один з одним на основі конкретної форми власності та господарю-вання. Комбінована й інтегрована на різних економічних рівнях робоча сила має більші виробничі можливості, ніж сума індивіду-альних працівників. Вона перетворює характеристики, що є недо-ліками часткового робітника, на достоїнства і переваги.

До складу сукупного працівника входять не тільки ті, які безпо-середньо діють на предмет праці, а й ті, що зайняті розумовою працею, беруть участь в управлінні, плануванні й організації сус-пільного виробництва, тобто виконують певну його функцію. Важ-ливою складовою частиною сукупного працівника є наукові пра-цівники. Це зумовлено перетворенням науки на безпосередньо

продуктивну силу суспільства, зростанням її ролі у виробничому процесі.

Таким чином, структура сукупного працівника визначається структурою національної економіки, ступенем розвитку й проник-нення науки у виробництво, процесами комбінування і спеціалі-зації праці тощо.

Сукупний суспільний робітник - це категорія, що безперервно розвивається. Сучасний сукупний працівник характеризується різким поглибленням диференціації й одночасно інтеграції його частин.

Проявами диференціації є поява нових галузей народного господарства, спеціальностей і сфер діяльності. Інтеграція означає взаємне збагачення спеціальностей, виникнення професій, що мають універсальне значення, посилення зв'язків між наукою і виробництвом. Широкий розвиток світових господарських зв'яз-ків як наслідок відкритості ринкових економік також суттєво впливає на інтеграційні процеси в структурі сукупного праців-ника.

Основними тенденціями розвитку сукупного працівника є під-вищення й удосконалення загальноосвітнього і загальнокультурно-го рівня, професійно-кваліфікаційної підготовки, підвищення про-дуктивності праці.

В умовах формування багатоукладної економіки, різноманітності форм власності й господарювання з'являються нові форми зайня-тості виробників, що зумовлюють мобільність, гнучкість, активність сукупного працівника в цілому.

Якщо раніше домінували погляди на явище сукупного працівни-ка за виробничо-технологічним критерієм, то тепер досліджуються сукупності працівників і за іншими критеріями. Наприклад, таке соціально-економічне явище, як середній клас, визначається не стільки сферою зайнятості, скільки рівнем отриманого сукупного доходу, рівнем споживання окремих товарних груп, домінуванням на конкретних часткових ринках. Це означає, що суто виробничі процеси та характеристики все тісніше переплітаються зі спожив-чими, розподільчими.

Інтелектуалізація праці, підвищення ролі інженерної підготов-ки, економічних знань формують творчого працівника. Удоскона-лення здібностей до праці, ефективна реалізація їх поєднуються з розвитком усіх здібностей людини, тобто трудовий процес стає важливим фактором її гармонійного розвитку.

67. Види банків та небанківських установ; їх основні функції?

Банк - це кредитна організація, що має виключне право здійснюватив сукупності наступні банківські операції: залучення у внескигрошових коштів фізичних і юридичних осіб, розміщення зазначених коштіввід свого імені і за свій рахунок на умовах повернення, платності,терміновості, відкриття і ведення банківських рахунків фізичних і юридичних осіб.

Банк - фінансове підприємство, яке зосереджує тимчасововільні грошові кошти (вклади), надає їх у тимчасовекористування у вигляді кредитів (позик, позик), є посередником у взаємнихплатежах і розрахунках між підприємствами, установами або окремимиособами, регулює грошовий обіг у країні, включаючи випуск (емісію)нових грошей.

Центральний (емісійний) банк у більшості країн належитьдержаві. Але навіть якщо держава формально не володіє його капіталом (США, Італія, Швейцарія) або володіє частково (Бельгія - 50%, Японія - 55%), центральний банк виконує функції державного органу. Центральний банк має монопольне право на випуск в обіг (емісію) банкнот - основною складовою готівково-грошової маси. Він зберігаєофіційні золотовалютні резерви, проводить державну політику,регулюючи кредитно-грошову сферу і валютні відносини. Центральний банкбере участь в управлінні державним боргом і здійснює касово -розрахункове обслуговування бюджету держави.

По своєму положенню в кредитній системі центральний банк грає роль "Банку банків", тобто зберігає обов'язкові резерви і вільні засобикомерційних банків та інших установ, надає їм позики, виступаєяк "кредитора останньої інстанції", організовує національну системувзаємозаліків грошових зобов'язань або безпосередньо через своївідділення, або через спеціальні розрахункові палати.

Комерційні банки - основна ланка кредитної системи. Вони виконуютьпрактично всі види банківських операцій. Історично склалисяфункціями комерційних банків є прийом вкладів на поточні рахунки,короткострокове кредитування промислових і торговельних підприємств,здійснення розрахунків між ними. У сучасних умовах комерційнимбанкам вдалося істотно розширити прийом термінових і ощаднихвкладів, середньо-та довгострокове кредитування, створити систему кредитуваннянаселення (споживчого кредиту).

Інвестиційні операції комерційних банків пов'язані в основному зкупівлею-продажем цінних паперів уряду і місцевих органів влади. Післякризи 1929-1933 рр.. в США, Франції, Великобританії, у ряді інших країнкомерційним банкам заборонено брати участь у випуску та придбання цінних паперівприватних підприємств небанківського сектора. Ця заборона в даний часдолається шляхом відкриття банком трастових відділів та установитрастових компаній, що управляють майном клієнтів за дорученням (в США 2/3 цього майна представлено цінними паперами корпорацій).

Комерційні банки виконують розрахунково-комісійні та торговельно -комісійні операції, займаються факторингом, лізингом, активно розширюютьзарубіжну мережу філій і беруть участь у багатонаціональних консорціумах (банківських синдикатах).

Інвестиційні банки (у Великобританії - емісійні будинку, у Франції --ділові банки) спеціалізуються на емісійно-установчих операціях. Задорученням підприємств про держави, які потребують довгострокових вкладень іщо вдаються до випуску акцій і облігацій, інвестиційні банки беруть на себевизначення розміру, умов, терміну емісії, вибір типу цінних паперів, атакож обов'язки по їх розміщенню та організації вторинного обігу. Установи цього типу гарантують купівлю випущених цінних паперів,купуючи і продаючи їх за свій рахунок або організовуючи для цього банківськісиндикати, надають покупцям акцій і облігацій позики. Хоча часткаінвестиційних банків в активах кредитної системи порівняно невелика,вони завдяки їх поінформованості та засновницьким зв'язків грають уекономіці найважливішу роль.

Ощадні банки (у США - взаімосберегательние банки, у ФРН --ощадні каси) - це, як правило, невеликі кредитні установимісцевого значення, які об'єднуються в національні асоціації і зазвичайконтролюються державою, а нерідко і належать йому. Пасивніоперації ощадних банків включають прийом вкладів від населення напоточні та інші рахунки. Активні операції представлені споживчими таіпотечним кредитом, банківськими позиками, купівлею приватних і державнихцінних паперів. Ощадні банки випускають кредитні картки.

Іпотечні банки - установи, що надають довгостроковий кредит підзаставу нерухомості (землі, будівель, споруд). Пасивні операції цихбанків полягають у випуску іпотечних облігацій.

Іпотечний кредит - це довгострокова позика, що видається іпотечними,комерційними банками, страховими та будівельними товариствами та іншимифінансово-кредитними установами під заставу землі та будівельвиробничого та житлового призначення. Іпотечний кредит застосовується головнимчином у сільському господарстві, а також у житловому та інших видахбудівництва. В результаті збільшується розмір продуктивновикористовуваного капіталу.

Комерційними банками, фірмами - постачальниками обладнання, фінансовимикомпаніями надаються кредити промислово-торговельним корпораціям підзаставу машин і устаткування. У цьому випадку сума іпотечного кредиту нижчеринкової вартості заставленого обладнання та інших активів корпорацій. Крім того, розміри іпотечного кредиту зменшуються в залежності від ступенязносу закладається обладнання.

Процентні ставки по іпотечному кредиту визначаються попитом іпропозицією і диференціюються в залежності від фінансового станупозичальника.

Іпотечний кредит широко поширений у країнах з ринковою економікою. Позики виділяються на житлове і виробниче будівництво під високийвідсоток (10-20 %).

Банки споживчого кредиту - тип банків, які функціонують восновному, за рахунок кредитів, отриманих у комерційних банках, і видачікороткострокових і середньострокових позик на придбання дорогих товарівтривалого користування і т.д.

Головну роль у банківській справі відіграють банківські групи, у складіяких виділяються головна компанія (великий банк - холдинг), філії (дочірні товариства), а також представництва, агентства, відділення.

Банківський холдинг являє собою держательскую (холдингову)компанію, що володіє пакетами акцій та інших цінних паперів інших компаній іщо здійснює операції з цими цінними паперами. Крім чистих холдингів,займаються тільки зазначеними операціями, існують змішані холдинги,які, крім того, ведуть підприємницьку діяльність у різнихсферах економіки. У цьому випадку холдинг створюється, як правило, у зв'язку зпідставою головною компанією дочірніх виробничих фірм. Холдинговікомпанії можуть мати складну структуру, коли головний холдинг контролюєчерез систему участів, тобто через володіння акціями, дочірні компанії -холдинги, у свою чергу, що є власниками акцій різних фірм. Материнська (головний) холдингова компанія отримує прибуток за рахунокдивідендів на контрольовані нею акції дочірніх компаній, а також удеяких випадках за рахунок переведення частини прибутку дочірніх компаній наоснові спеціальних угод. Холдинг, зазвичай, виступає в якостівласника контрольного пакету акцій, що дозволяє йому надавативирішальний вплив на функціонування підконтрольних компаній. Як правило,холдинги можуть мати різні правові форми: товариств з обмеженоювідповідальністю, товариств, компаній, акціонерних товариств. Найбільшпоширені холдинги, організовані як акціонерні товариства (у томучислі і за участю держави).

Особливістю банківських груп є наявність в їх складі філій. Банківський філія виступає як юридична особа, реєструється в місцевихорганах влади і вважається резидентом країни вимоги, маєсамостійний баланс. Він може виконувати всі ті ж операції, що і банк -засновник, але може бути і спеціалізованим. Великі банки частозасновують філії, що займаються факторингом, лізингом, консультаціями. Користуючись юридичною незалежністю філій, комерційні банкиздійснюють через них заборонені операції з цінними паперами компанійнебанківського сектора.