-

Экономическая часть

Долгосрочные инвестиции в промышленное производство и транспорт составляют основу развития экономики любой отрасли. Особенно важен этот фактор для развития нефтегазодобывающей промышленности и трубопроводного транспорта, требующих значительных сумм капиталовложений.

Методика оценки экономической эффективности инвестиций – один из важнейших вопросов. Основное внимание в данной работе уделяется оценке эффективности инвестиций на предприятиях нефтеперерабатывающей промышленности.

3.1 Методика оценки экономической эффективности инвестиционных проектов

Инвестиции – средства (денежные средства, ценные бумаги, иное имущество, в том числе имущественные права, имеющие денежную оценку),

Вкладываемые в объекты предпринимательской и (или) иной деятельности с целью получения прибыли и (или) достижения иного полезного эффекта.

Различаются:

– капиталообразующие (реальные) инвестиции (real investment), обеспечивающие создание и воспроизводство фондов; состоят из капитальных вложений, оборотного капитала, а также иных средств, необходимых для проекта;

– портфельные инвестиции (portfolio investment) – помещение средств в финансовые активы.

Капитальные вложения – инвестиции в основной капитал (основные средства), в том числе затраты на новое строительство, расширение, реконструкцию и техническое перевооружение действующих предприятий, приобретение машин, оборудования, инструмента, инвентаря, проектно-изыскательские работы и другие затраты.

Проект – комплекс действий (работ, услуг, приобретений, управленческих операций решений), направленных на достижение сформулированной цели.

Инвестиционный проект (ИП) – обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описанием практических действий по осуществлению инвестиций (бизнес-план).

Эффективность инвестиционного проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников.

Необходимо различать понятия: экономическая эффективность (efficiency) и экономический эффект (effect).

Под экономическим эффектом в общем случае понимается величина экономии затрат в рублях в результате осуществления какого-либо мероприятия или их совокупности. В традиционных технико-экономических расчетах чаще всего используется величина годового экономического эффекта, т.е. экономии средств за год. Под экономической эффективностью понимается относительная величина, получаемая в результате сопоставления экономического эффекта с затратами, вызвавшими этот эффект. Причем это может быть простое отношение эффекта к соответствующим затратам (efficiency ratio) и более сложные отношения.

Анализ эффективности ИП основывается на моделировании денежных потоков (cash flow), складывающихся в течение всего срока жизни проекта. Денежный поток (поток реальных денег) складывается из всех притоков и оттоков денежных средств в некоторый момент времени (или на некотором шаге расчета).

Приток денежных средств равен величине денежных поступлений (результатов в стоимостном выражении) на соответствующем шаге.

Отток равен платежам (затратам) на этом шаге.

Срок жизни проекта (расчетный период) должен охватывать весь жизненный цикл разработки и реализации проекта вплоть до его прекращения. Срок жизни проекта включает в себя следующие основные стадии (этапы):

– инвестиционную;

– эксплуатационную;

– ликвидационную.

3.1.1 Показатели эффективности инвестиционных проектов

Для оценки экономической эффективности инвестиционных проектов могут использоваться следующие критерии:

– чистый дисконтированный доход (ЧДД);

– индекс доходности (ИД);

– внутренняя норма доходности (ВНД);

– срок окупаемости с учетом фактора времени (дисконтирования).

Чистый дисконтированный доход определяется как сумма следующего вида:

![]()

![]() (1)

(1)

или

,

,

где

![]() – шаги расчета;

– шаги расчета;

![]() – стоимостная

оценка результата реализации проекта

(приток денежных средств);

– стоимостная

оценка результата реализации проекта

(приток денежных средств);

![]() – стоимостная

оценка затрат, включая капитальные

вложения (отток денежных средств);

– стоимостная

оценка затрат, включая капитальные

вложения (отток денежных средств);

![]() – срок

жизни проекта (расчетный период);

– срок

жизни проекта (расчетный период);

![]() – ставка

(норма) дисконта;

– ставка

(норма) дисконта;

![]() – поток

реальных денег для проекта в целом или

отдельного его участника;

– поток

реальных денег для проекта в целом или

отдельного его участника;

![]() – коэффициент

дисконтирования в момент времени

– коэффициент

дисконтирования в момент времени

![]() .

.

Расчетный период разбивается на шаги, в пределах которых производится агрегирование данных, используемых для оценки финансовых показателей. Шаги расчета определяются их номерами (0,1…). Время в расчетном периоде измеряется в годах или долях года и отсчитывается от фиксированного момента, принимаемого за базовый (обычно в качестве базового принимается момент начала или конца нулевого шага).

Норма дисконта (привидения) отражает возможную стоимость капитала, соответствующую возможной прибыли инвестора, которую он мог получить на туже сумму капитала, вкладывая его в другом месте, при допущении, финансовые риски одинаковы для обоих вариантов инвестирования. Другими словами, норма дисконта должна являться минимальной нормой прибыли, ниже которой предприниматель счел бы инвестиции невыгодными для себя.

Для инвестиционного проекта в качестве нормы дисконта иногда используется ставка процента, которая уплачивается получателем ссуды.

Если

из состава затрат

![]() исключить капитальные вложения

(инвестиции)

исключить капитальные вложения

(инвестиции)

![]() ,

то формула (1) примет следующий вид:

,

то формула (1) примет следующий вид:

,

,

где

![]() – затраты на t-м

шаге без учета капитальных вложений;

– затраты на t-м

шаге без учета капитальных вложений;

![]() – дисконтированные

капитальные вложения, определяемые по

формуле:

– дисконтированные

капитальные вложения, определяемые по

формуле:

(2)

(2)

Если

разница между стоимостными оценками

результатов и затрат

![]() постоянна в течение всего срока жизни

проекта

постоянна в течение всего срока жизни

проекта

![]() ,

то формула (2) может быть преобразована

в следующий вид:

,

то формула (2) может быть преобразована

в следующий вид:

В

данном случае величина

![]() получена как сумма членов геометрической

прогрессии.

получена как сумма членов геометрической

прогрессии.

Значения

коэффициентов

![]() и

и

![]() можно получить из специальных таблиц

дисконтированных величин.

можно получить из специальных таблиц

дисконтированных величин.

Величину

![]() можно представить в виде

можно представить в виде

![]() ,

,

где

![]() – выручка от реализации продукции

(услуг) на t-м

шаге;

– выручка от реализации продукции

(услуг) на t-м

шаге;

![]() – амортизационные

отчисления выплаты из прибыли на t-м

шаге.

– амортизационные

отчисления выплаты из прибыли на t-м

шаге.

В свою очередь:

![]() ,

,

где

![]() – прибыль до налогообложения на t-м

шаге.

– прибыль до налогообложения на t-м

шаге.

Следовательно:

![]() ,

,

где

![]() – чистая прибыль на t-м

шаге.

– чистая прибыль на t-м

шаге.

Если рассчитанный ЧДД положителен, то прибыль инвестиций выше нормы дисконта и проект следует принять. Если ЧДД равен нулю, то прибыльность равна норме дисконта. Если ЧДД меньше нуля, то прибыльность инвестиций ниже нормы дисконта и от проекта следует отказаться.

При сравнении альтернативных проектов предпочтение должно отдаваться проекту с большим значением ЧДД.

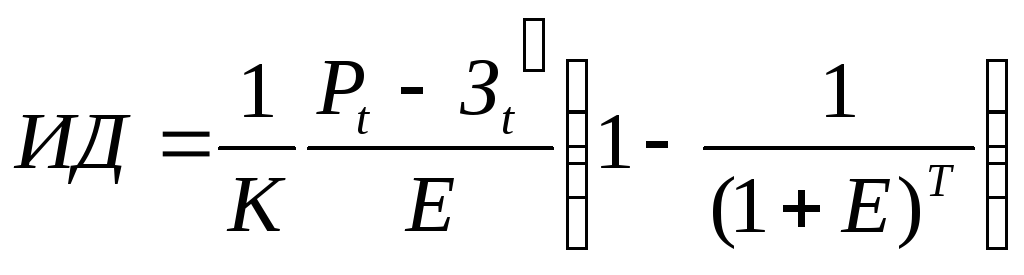

Индекс доходности (ИД) определяется как отношение суммы дисконтированных эффектов к сумме дисконтированных капитальных вложений:

или

.

.

Индекс доходности тесно связан с ЧДД. Если ЧДД положителен, то ИД >1. Если ЧДД отрицателен, то ИД <1. Если ИД>1, то проект эффективен; если ИД <1 – неэффективен.

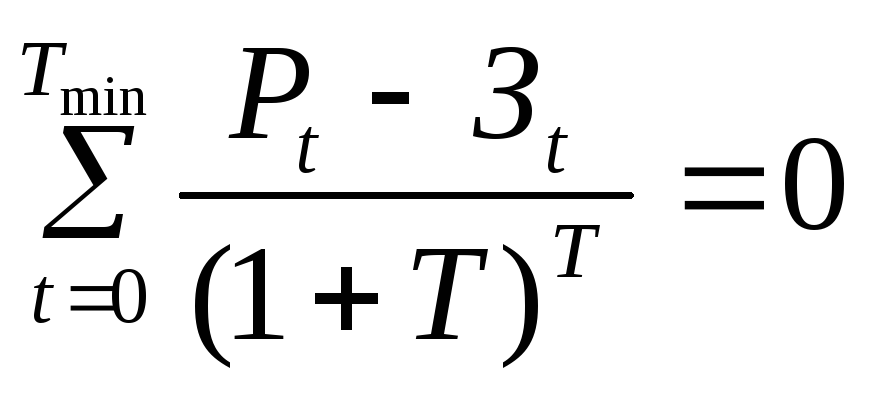

Внутренней

нормой доходности

(ВНД)

называется такое положительное число

![]() ,

что при норме дисконта

,

что при норме дисконта

![]() чистый дисконтированный доход проекта

обращается в 0, при всех больших значениях

Е – отрицателен, при всех меньших

значениях Е – положителен. Если не

выполнено хотя бы одно из этих условий,

считается, что ВНД не существует.

чистый дисконтированный доход проекта

обращается в 0, при всех больших значениях

Е – отрицателен, при всех меньших

значениях Е – положителен. Если не

выполнено хотя бы одно из этих условий,

считается, что ВНД не существует.

Экономический смысл показателя ВНД состоит в том, что он показывает максимальную ставку платы за инвестиции, при которой они остаются безубыточными. Таким образом, ВНД может трактоваться как нижний гарантированный уровень прибыльности инвестиционных затрат.

ВНД определяется из уравнения, которое можно записать в виде:

.

.

Для оценки эффективности ИП значение ВНД необходимо сопоставлять с нормой дисконта Е. Инвестиционные проекты у которых ВНД >Е, имеют отрицательный ЧДД и поэтому неэффективны.

Сроком

окупаемости с учетом дисконтирования

![]() называется

продолжительность периода от начального

момента до момента окупаемости. Моментом

окупаемости с учетом дисконтирования

называется тот наиболее ранний момент

времени в расчетном периоде, после

которого текущий ЧДД становится и в

дальнейшем остается неотрицательным

(иными словами, результаты реализации

проекта превышают первоначальные

капитальные вложения и другие затраты).

называется

продолжительность периода от начального

момента до момента окупаемости. Моментом

окупаемости с учетом дисконтирования

называется тот наиболее ранний момент

времени в расчетном периоде, после

которого текущий ЧДД становится и в

дальнейшем остается неотрицательным

(иными словами, результаты реализации

проекта превышают первоначальные

капитальные вложения и другие затраты).

При определении срока окупаемости с учетом дисконтирования

используется следующая формула:

Расчет срока окупаемости можно проводить графически.

Применение

программного продукта Microsoft

Excel

5.0a

(русифицированная версия) позволяет

автоматизировать расчет показателей

ЧДД, ВНД, срок окупаемости. С этой целью

используются встроенные в Ms

Excel

стандартные финансовые функции. При

этом в качестве аргументов при проведении

расчетов вводятся значения денежных

потоков

![]() .

.

Любой инвестиционный проект должен оцениваться не изолированно, а рассматриваться с учетом его связей с другими проектами и текущей деятельностью предприятия. В простейшем случае, когда предприятие пытается реализовать только один новый инвестиционный проект, необходимо рассмотреть, по меньшей мере, две альтернативные возможности:

1) реализация проекта (ситуация «с проектом»)

2) отказ от реализации проекта (ситуация «без проекта»).

Приближенным методом оценки ИП на действующем предприятии является так называемый приростный метод. В этом случае в качестве выручки от реализации продукции, себестоимости и других показателей проекта принимается изменение соответствующих показателей по предприятию в целом, обусловленное реализацией проекта.

Для расчета денежных потоков проекта могут использоваться различные виды цен: базисные, прогнозные, мировые.

Расчет стоимости и объем строительно-монтажных работ определяем с учетом коэффициентов на проектные и изыскательные работы для строительства каждого объекта АЗС (таблица 7).

|

№ |

Характеристика предприятия, здания, сооружения |

Коэффициенты на проектные и изыскательные работы для строительства |

Расчет стоимости (объем строительно-монтажных работ),% |

Стиоимость, руб. |

|||

|

1 |

АЗС для обслуживания автотранспорта, пропускная способность 93 авт/час (с магазином) |

К=0,88 на РП К=2,08 индекс цен ОАО «ТН» |

|

65836,0

|

|||

|

2 |

Разработка эскизного проекта |

К=0,15 К=0,4

|

|

714,1 |

|||

|

3 |

Автомобильная газозаправочная станция производительностью 200 заправок в сутки |

К=1,25 К=0,45 К=2,06 индекс цен ОАО «ТН» |

|

29365,7 |

|||

|

4 |

Автономный источник тепла производительностью 0,05 мВт |

К=1,25 К=0,25привязка К=0,2 на объем работ К=2,08 индекс цен ОАО «ТН» |

|

516,2 |

|||

|

5 |

Расчет токов короткого замыкания электросетей |

К-0,5 на РП К=2,08 индекс цен ОАО «ТН» |

|

93,2 |

|||

|

6 |

Воздушная линия напряжения 3-20кВ, длиной от 0,015 до1км |

К=1,13 на РП К=16,00 индекс цен ОАО «ТН» |

|

71,9 |

|||

|

7 |

Трансформаторная подстанция (КТП) напряжением 6-20 кВ |

К=1,105 на РП К=16,00 индекс цен ОАО «ТН» |

|

226,6

|

|||

|

8 |

Воздушная линия напряжения до 1 кВ |

К=1,14 на РП К=16,00 индекс цен ОАО «ТН» |

|

48,5 |

|||

|

9 |

Кабельная линия телефонной связи в проектируемой одноотверстной кабельной канализации |

К=0,79 на РП К=1,1 К=16,00 индекс цен ОАО «ТН»

|

|

58,4 |

|||

Таблица 7- Расчет стоимости строительно-монтажных работ на АЗС

Продолжение таблицы 7

|

10 |

Переход кабельной линии связи под автомобильной дорогой способом прокола |

К=1,25 К=0,2 К=2,08 индекс цен ОАО «ТН» |

|

151,4 |

|

11 |

Две кабельные вставки на ВЛ-10кВ |

К=1,13 на РП К=16,00 индекс цен ОАО «ТН» |

|

114,8 |

|

12 |

Переход кабельной линии 10 кВ под автомобильной дорогой способом прокола |

К=0,7 К=0,2 на объем работ К=2,08 индекс цен ОАО «ТН» |

|

154,8 |

|

13 |

Водопровод при подземной прокладке |

К=0,7 К=0,5 на объем работ К=2,08 индекс цен ОАО «ТН» |

|

805,6 |

|

14 |

Два перехода под автомобильной дорогой способом прокола |

К=1,25 К=0,2 на объем работ К=2,08 индекс цен ОАО «ТН» |

|

288,8 |

|

15 |

Разработка раздела «Перечень мероприятий по охране окружающей среды» |

договорная |

|

542,0 |

|

16 |

Разработка раздела «Мероприятий по обеспечению пожарной безопасности» |

договорная |

|

483,8 |

|

|

|

|

Итого |

99470,9 |

|

|

НДС |

18% |

|

17904,76 |

|

|

Итого по смете |

|

|

117375,66 |