- •Лекция. Сущность кредита. Формы кредита

- •1. Необходимость, сущность и функции кредита.

- •Для того чтобы возможность кредита стала реальностью необходимы еще как минимум два условия:

- •2. Формы кредита

- •2.1. Банковский кредит

- •2.2. Государственный кредит

- •При этом к государственным ценным бумагам относятся:

- •2.3. Потребительский кредит

- •2.4. Коммерческий кредит

- •2.5. Лизинговый кредит

- •2.6. Ипотечный кредит

- •2.7. Международный кредит

- •3.. Законы кредита

- •Лекция. Ссудный процент

- •Депозитный процент

- •Ссудный процент

- •Учетный процент

Депозитный процент

Депозитный процент – плата банков (кредитных учреждений) за хранение денежных средств, ценных бумаг и других материальных ценностей на счетах, депозитариях, хранилищах, т.е. по депозитным (вкладным) операциям.

Депозитный и ссудный процент имеют единую экономическую природу, отражают две стороны единого кредитного процесса (аккумуляция и перераспределение).

Но здесь необходимо учитывать смену ролей кредитора и заемщика. В качестве кредиторов при депозитной операции выступают клиенты банка (кредитного учреждения) – предприятия, организации, учреждения, другие банки, население, а в качестве заемщика – банк (кредитное учреждение).

Депозитная процентная политика призвана обеспечить максимальную выгоду кредиторам от размещения временно свободных средств, а также возможность использования заемщиками хранящихся у них ресурсов для проведения разного рода финансовых операций при обеспечении минимальных операционных расходов. Она направлена на регулирование пассивных и активных процентных ставок, на поддержание ликвидности клиента и кредитного учреждения, обеспечение доходности операций.

Размер процента по депозитным операциям складывается под воздействием множества следующих факторов:

срока привлечения ресурсов;

состояния спроса на кредит;

условий на рынке кредитных ресурсов (наличие предложения, размер ссудного, учетного процента);

степени надежности клиента;

уровня ставок налогов на доходы банка;

характера клиента (предприятия, предприниматели, граждане);

уровня инфляции;

размера привлекаемых ресурсов, затрат банка и других факторов.

При установлении депозитных процентов учитываются:

уникальность услуг, оригинальность условий депозитного хранения средств данного кредитного учреждения;

лидерство банка на рынке в части предоставления услуг;

необходимость удержания позиций на рынке;

процентная политика конкурентов;

методы установления платы за депозиты (надбавки, скидки, выигрыши) и т. д.

Процент и плата за депозитную операцию могут не совпадать. Существуют договорные условия, официально оформленные в депозитном соглашении, это депозитная процентная ставка и могут быть оговоренные банковские комиссионные за ведение операций. Кроме того, при установлении платы за депозитную операцию могут учитываться скрытые элементы стоимости кредита, например, требование Центрального банка об обязательном страховании депозитов, банковские комиссии за открытие счетов и др.

Центральный банк вправе с целью стабилизации состояния на рынке кредитных ресурсов устанавливать предельные размеры процентных ставок по депозитам и кредитам банков.

Ссудный процент

Ссудный процент – плата, получаемая кредитором (банком) от заемщика за пользование заемными средствами (ссудой). В процентную ставку по кредиту может быть включена также плата за оказанные при выдаче кредита услуги. Размер и порядок уплаты процента по различным видам ссудных операций устанавливается дифференцированно по кредитному договору между банком и заемщиком.

На уровень процентных ставок коммерческого банка влияют:

средний уровень платы за привлеченные ресурсы, т. е. депозитный процент;

расходы банка;

объект кредитования;

платежеспособность клиента;

характер клиента; степень рискованности проекта;

уровень ставки налогов на доходы банка;

состояние спроса на кредит;

срок ссуды;

возможность дополнительного привлечения кредитных ресурсов (на-личие, предложения, размер платы);

уровень инфляции и другие факторы, вытекающие из денежно-кредитной политики Центрального банка, правительства;

имидж кредитора и заемщика.

Проценты за ссуду устанавливаются с таким расчетом, чтобы минимальная сумма полученных от заемщика процентов покрывала расходы банка по привлечению средств, необходимых для предоставления запрашиваемого кредита с добавлением маржи.

Процентная ставка зависит также от риска неплатежеспособности заемщика; характера предоставленного обеспечения; гарантий возврата; содержания кредитуемого мероприятия; ставок конкурирующих банков и других факторов.

Процентная ставка – относительная величина процентных платежей на заемный капитал за определенный период времени, как правило, за год.

По степени реагирования на изменения рыночного уровня процента существуют фиксированные процентные ставки и плавающие.

Фиксированная ставка – ставка, установленная на весь период пользования заемными средствами без права ее пересмотра. При выдаче ссуды с фиксированной ставкой погашение ссуды обычно сопровождается заранее установленными выплатами по процентам, неизменным в течение всего срока. Фиксированные процентные ставки устанавливаются по кредитам, обычно с небольшим сроком пользования (до 30 дней).

Плавающая процентная ставка – ставка по средне- и долгосрочным кредитам, размер которой периодически пересматривается через отдельные промежутки времени. Плавающие ставки по процентам колеблются в зависимости от развития рыночных отношений, изменения размера процентов по депозитам (вкладам), складывающегося спроса и предложения на кредитные ресурсы, а также состояния экономики, финансового состояния заемщика и могут пересматриваться банком в течение срока кредитования с обязательным уведомлением заемщика. Кроме того, банк может изменять процентную ставку по выданной ссуде, в том числе и фиксированную, в соответствии с процентной политикой Центрального банка и других компетентных на то органов, направленной на стабилизацию и регулирование денежного обращения.

Процентные ставки по ссудам с плавающим процентом обычно ниже ставок по ссудам с фиксированным процентом, так как здесь выше риск заемщика, ведь процентная ставка может вырасти и его ежемесячные выплаты возрастут. Ссуды с плавающими ставками более выгодны коммерческим банкам, так как позволяют защищать себя от возможных повышений ставок по депозитным операциям и учетного процента. При использовании плавающих ставок процентный риск несет заемщик.

Базисная (базовая) ставка за кредит представляет собой результат средних или нейтральных воздействий факторов на уровень ставок и определяется исходя из ориентировочной себестоимости кредитных вложений и заложенного уровня прибыльности ссудных операций на предстоящий период по следующей формуле:

Базовая процентная ставка = С1 + С2 +Пм,

где

С1 – средняя реальная цена всех кредитных ресурсов на планируемый период;

С2 – отношение планируемых расходов по обеспечению функционирования банка к ожидаемому объему продуктивно размещенный средств;

Пм – планируемый уровень прибыльности ссудных операций банка.

При определении базисной процентной ставки важное значение имеет показатель средней реальной цены кредитных ресурсов (С1), определяемый по формуле средневзвешенной, исходя из цены отдельного вида ресурсов и его удельного веса в общей сумме мобилизуемых банком (платных и бесплатных) средств.

В свою очередь, средняя реальная цена отдельных видов ресурсов, привлекаемых банком, определяется на основе рыночной номинальной цены указанных ресурсов и корректировки на норму обязательного резерва, депонируемого в Центральном банке страны.

В частности:

![]()

где

СД – средняя реальная цена привлекаемых банком срочных депозитов;

ПД – средний рыночный уровень депозитного процента.

Аналогично определяется средняя реальная цена вкладов до востребования и других ресурсов.

Таким образом, базисная ставка является своего рода начальной, или отправной величиной для установления ссудного процента.

Дисконтированная ссуда – ссуда, номинальная величина которой меньше той величины, которая фактически передается в распоряжение заемщика банком в момент выдачи ссуды.

Разница между номинальной величиной ссуды и суммой, передаваемой заемщику, удерживается с заемщика также в момент выдачи ссуды и представляет собой форму ссудного процента (дисконта).

Дисконтные ссуды имеют другой механизм взимания процента как платы.

Например, в случае обычной ссуды 100 млн рублей под 30 процентов заемщик получает 100 млн рублей, а возвращает 130 млн рублей. При дисконтном проценте (30%) заемщик получит 70 млн рублей (100 – 30) и выплатит 100 млн рублей. В этом случае заемщик выплачивает реально процент за кредит несколько больший, чем в случае простой ссуды. Дисконтный процент учитывает тот риск, что был связан с выдачей данной ссуды.

Маржа – разница между ставкой ссудного процента и ставкой депозитного процента, т.е. разница между средней величиной процентной ставки по активным и пассивным операциям банка.

Размер фактически сложившейся процентной маржи определяется как отношение чистого дохода по процентам (проценты начисленные минус проценты уплаченные) к среднему объему кредитных вложений.

Сравнение фактической процентной маржи с базовой позволяет определить тенденцию снижения или увеличения дохода по процентам. Основными факторами, влияющими на размер процентной маржи, являются объем, состав и структура кредитных вложений и их источников (кредитных ресурсов).

Для того чтобы свободно проводить процентную политику, кредитному учреждению необходимо знать, в каких пределах складывается коэффициент внутренней стоимости банковских услуг.

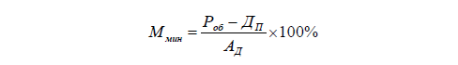

Этот показатель характеризует сложившуюся величину затрат, не покрытых полученными комиссиями и прочими доходами на каждый рубль продуктивно размещенных средств. Соответственно, данный показатель может быть определен как минимальная доходная (процентная) маржа (Mмин.), т.е. минимальный разрыв в ставках по активным и пассивным операциям банка, который позволяет последнему покрывать расходы, но не приносит прибыль.

Для расчета показателя служит формула:

где 1) Роб – расходы по обеспечению функционирования банка, в том числе:

а) прочие операционные расходы (т.е. не включая платежи по процентам), а именно:

по перевозке ценностей и банковских документов;

оплата услуг вычислительного центра;

расходы по изготовлению, приобретению бланков, магнитных лент, бумаги и др.;

почтовые и телеграфные расходы;

проценты и комиссии, уплаченные за счет прошлых лет;

амортизационные отчисления;

прочие;

б) административно-управленческие расходы;

2) ДП – прочие доходы кредитного учреждения (т.е. за исключением дохода по активным операциям банка), в том числе:

возмещение клиентами телеграфных и других расходов;

плата за услуги, оказанные предприятиям (за исключением дохода по факторинговым операциям);

прочие доходы.

3) АД – актив баланса, приносящий банку доход в виде процентов, в том числе:

краткосрочные кредитные вложения;

долгосрочные вложения;

кредиты, предоставленные другим банкам;

ценные бумаги, паи, акции;

задолженность по факторингу;

средства, перечисленные предприятиям для участия в их хозяйственной деятельности;

прочие.

В настоящее время уровень минимальной процентной маржи незначителен. Это определяется относительно невысоким размером расходов по функционированию банка сравнительно с величиной работающих активов и наличием прочих доходов по операциям коммерческого банка.

Вместе с тем, усиление банковской конкуренции в условиях общего кризиса неизбежно приведет к резкому возрастанию расходов, а, следовательно, к повышению значимости указанного коэффициента при калькулировании уровня процента по кредитам.

Ориентировочная процентная маржа (М) на предстоящий период, к обеспечению которой должен стремиться банк в ходе кредитных сделок с тем, чтобы не только покрыть расходы, связанные с его деятельностью, но и достичь получения запланированной прибыли, определяется по следующей формуле:

Роб – расходы по обеспечению функционирования банка по плану (за исключением процентов по пассивным операциям банка);

ДП – комиссии и прочие доходы плановые;

АД – плановый размер актива, приносящего доход;

П – планируемая величина прибыли банка;

В основу расчета положена смета затрат банка на предстоящий период и планируемое расширение (снижение) объема активных операций банка.