- •1. Анализ технико-организационного уровня и других уровней производства.

- •2. Анализ состояния, движения и эффективности использования основных средств. Факторный анализ фондоотдачи.

- •3. Оценка эффективности использования материальных ресурсов.

- •4. Анализ производительности труда и фонда заработной платы

- •5. Анализ затрат на производство и себестоимость продукции.

- •6. Анализ финансовых результатов, распределения и использования прибыли.

- •7. Анализ имущественного положения предприятия.

- •8.Анализ ликвидности и платежеспособности предприятия.

- •9.Анализ финансовой устойчивости предприятия.

- •10.Анализ деловой активности предприятия.

- •11.Анализ рентабельности продукции.

- •12.Определение неудовлетворительной структуры баланса предприятия. Оценка вероятности банкротства.

- •13.Критерии обязательного аудита.

- •15. Квалификационные требования, предъявляемые к аудитору.

- •16. Ответственность аудитора. Независимость аудитора.

- •19.Структура аудиторского заключения.

- •21. Понятие и виды аудиторских доказательств.

- •23. Понятие и виды аудиторских рисков.

- •24. Аудиторская выборка.

- •25. Планирование и документирование аудита

- •26. Основные принципы проверки операций с аффилированными лицами и Событий после отчетной даты

- •27.Учетная политика организации: назначение, ее основные элементы и их влияние на информацию, отражаемую в отчетности.

- •28.Понятие об объектах бухгалтерского наблюдения, их группировка в зависимости от назначения, отражение в учете.

- •29.Понятие о производственной себестоимости, расходах на продажу, себестоимости реализованной продукции, прочих расходах. Учет затрат на производство и калькулирование себестоимости продукции.

- •30. Понятие о доходах и расходах, финансовом результате. Производственная себестоимость, расходы на продажу, прочие расходы. Отражение доходов и расходов в учете.

- •2. Правила построения отчета о прибылях и убытках

- •33. Бухгалтерский баланс (ф № 1): назначение, правила составления, влияние учетной политики на информацию, отражаемую в балансе.

- •Принцип построения бух. Баланса.

- •35.Финансовая отчетность: общие положения (состав промежуточной и годовой отчетности, сроки представления). Пользователи бухгалтерской отчетности.

- •36.Отчет о движении денежных средств (ф № 4): назначение, правила составления и порядок расчета показателей.

- •37.Приложение к бухгалтерскому балансу (ф № 5): назначение, правила составления и порядок расчета показателей.

- •38.Пояснительная записка: цели составления, информация отражаемая в ней.

- •39.Стоимостная оценка объектов бухгалтерского наблюдения, ее назначение.

- •40.Стандарты финансового учета: их содержание и назначение.

- •41. Теории государственных финансов

- •42. Государственные внебюджетные фонды рф и их формирование.

- •43. Содержание и принципы бюджетного устройства

- •44. Осн-модели экон-ки и этапы разв-я эк.Теории.

- •45. Содержание и особенности бюджетного процесса

- •46. Регион-е бюджеты, особен-ти рег.Бюджетов за рубежом.

- •47. Сущность и звенья финансовой системы.

- •48. Проблемы разгранич-я налогов и дох-в.

- •49. Бюджетное устройство Российской Федерации

- •50. Понятие финансовых ресурсов и их источники.

- •51. Необходимость внебюджетных фондов и их содержание.

- •52. Сущность и функции государственного кредита.

- •53. Бюджетный дефицит.

- •54. Фонд финансовой поддержки регионов и система трансфертов.

- •55. Экономическое содержание доходов бюджета, их источники.

- •56. Взаимосвязь финансов с другими стоимостными категориями.

- •57. Сущность и функции финансов

- •58. Организация налоговых органов

- •59. Организация налогового контроля

- •60. Сущность налогов. Их функции

- •61. Классификация и виды налогов

- •62. Налоговая система, ее основные характеристики и классификация по характеристикам

- •63. Налоговая политика государства. Регулирование экономики через налоговую политику

- •64. Виды и сущность специальных налоговых режимов

- •65. Сущность и зн-е страхования и его функции

- •66. Классификация форм страхования

- •67. Основы теории расчета страхового тарифа и премий

- •68. Финансовые основы деятельности страховой организации.

- •69. Сущность перестрахования.

- •71. Управление государственным долгом

- •72. Госбюджет рф его доходы и расходы

- •73. Экономическая сущность расходов бюджета и их классификация

- •74. Бюджетное финансир-е, его принципы.

- •75.Понятие о субвенциях, виды, источники и порядок представления.

- •76. Источники финансирования бюджетных организаций

- •77. Денежные средства государственных, муниципальных и других организаций.

- •78.Мобилизация и использование финансовых ресурсов в учреждениях и организациях нерыночного сектора

- •79.Финансовые отношения в непроизводственной сфере

- •80. Система бюджетного финансирования учреждений организаций

- •81. Исходные данные для разработки сметы организаций.

- •82. Механизм финансового планирования бюджетных организаций.

- •83.Механизм финансовых отношений между учреждениями и организациями.

- •84. Сущность расходов бюджетных организаций и их структура.

- •85. Прибыли и убытки бюджетных организаций

- •86. Основные принципы организации управления финансами на предприятиях и в корпорациях современной России.

- •87. Организация финансового управления и взаимодействия служб предприятий.

- •88. Информационная база управления финансами предприятия.

- •89. Основные принципы организации управления финансами на предприятиях и в корпорациях современной России.

- •90. Организация финансового управления и взаимодействия служб предприятий.

- •91. Информационная база управления финансами предприятия.

- •92. Выручка от реализации продукции, порядок ее формирования и использования.

- •93. Финансовое прогнозирование и финансовая стратегия предприятия.

- •94. Сущность затрат и их классификация.

- •96. Системы и формы расчетов

- •97. Экономическая сущность оборотных средств, их состав.

- •98.Определение плановой потребности предприятий в оборотных средствах

- •99. Финансовые ресурсы предприятия, источники формирования.

- •100. Понятие и функции денег.

- •101.Теория кредита и рынок ссудных капиталов.

- •102.Современная кредитная система, ее основные элементы.

- •103.Понятие и элементы банковской системы.

- •104.Специализированные небанковские финансово-кредитные учреждения

- •105.Понятия рцб и его связь с др. Сегментами рынка.

- •106.Виды и классификация ценных бумаг

- •107.Методики оценки ц/б.

- •108.Сновные способы осуществления эмиссии ц/б.

- •109.Фондовая биржа: сущность, структура и основные операции.

- •110.Фм: сущность, базовые концепции, цели и задачи.

- •111.Финансирование деятельности компании. Классификация источников финансирования.

- •112.Две модели эффект фин.Рычага: сущность, направления использования, критерии принятия управленческих решений

- •2. Вторая концепция. Эффект фин.Рычага

- •113.Операционный рычаг, его сущность, порядок определения и использования в операционном анализе.

- •114..Фин. Планирование на предприятии: его задачи и используемые методы.

- •115. Понятие инвестиций, классификация и.

- •116. Функции инвестиций, как экономической категории, базовые принципы инвестирования

- •118.Принцип временной неравноценности денег в финансовом менеджменте.

- •119.Инструменты экономической оценки инвестиционных проектов

- •120. Источники финансирования инвестиций, достоинства и недостатки каждого вида источника:

- •1) Собственные средства:

- •2) Привлеченные средства:

- •3) Заемные средства:

- •121. Принципиальная схема дп инвестиций, сущность подхода фин.Менеджера к категории “дп”

- •122. Классификация методов оценки инвестиционных проектов, достоинства и ндостатки этих методов

- •123.Экономический смысл и логика критерия «чистая текущая стоимость» (npv).

- •124.Экономический смысл и логика критерия irr (внутренняя норма прибыли инвестиций). Принципиальное различие между критериями irr и mirr.

- •125. Взаимосвязи между критериями оценки инвестиционных решений. Выбор критерия в случае противоречия между ними.

- •126. Методы финансирования инвестиций.

- •127. Понятие инвестиционного проекта, классификация и принципы оценки инвестиционных проектов.

- •128.Цена источников капитала фирмы. Средневзвешенная стоимость капитала (wacc) фирмы.

- •6. Нераспределенная прибыль (для ао)

- •129. Модели оценки стоимости финансовых активов (cml, sml, сарм, арт).

- •130.Кредитная система и ее развитие в рыночных условиях хозяйствования.

- •131.Основные инструменты денежно-кредитного регулирования;

- •132.Понятие коммерческого банка и его организационное устройство.

- •Орг. Стр-ра ком. Банка

- •133.Функции коммерческих банков.

- •134.Взаимоотношения коммерческого банка с Центральным банком России.

- •135.Порядок открытия, регистрации и ликвидации коммерческих банков.

- •136.Классификация и характеристика небанковских кредитных учреждений.

- •137.Классификация банковских операций и услуг.

- •138.Активные и пассивные банковские операции: сущность и основные принципы выполнения.

- •139.Экономическое содержание активных банковских операций и их классификация.

- •140.Кредитные операции коммерческого банка. Технология выполнения и основные принципы.

- •141.Основные формы обеспечения возвратности кредитных ресурсов.

- •142.Место, роль, сущность и способы оценки платежеспособности клиента - заемщика.

- •Анализ денежного потока как способ оценки кредитоспособности заемщика

- •Анализ делового риска как способ оценки кредитоспособности клиента

- •Определение класса кредитоспособности клиента

- •143.Система безналичного платежного оборота.

- •144.Организация межбанковских расчетов.

- •145Формы безналичных расчетов: платежное поручение, платежное требование-поручение, аккредитив, чек.

- •146.Кассовые операции коммерческих банков и их назначение.

- •147.Факторинговые операции банков, организация и технология выполнения.

- •148.Лизинговые операции банков, организация и технология выполнения.

- •149.Агентские услуги банков.

- •150.Пассивные банковские операции: характеристика и организация выполнения депозитных операций. Расчет процентов по вкладам.

- •151.Собственные средства банка: структура, их формирование и использование.

- •152.Источники формирования доходов и прибыль банков.

- •Формирование и использование прибыли коммерческого банка

- •153.Основные методологические подходы к ведению бухгалтерского учета банках. План счетов бухгалтерского учета, принципы его построения.

- •154.Организация учетно-операционной работы в банке. Документооборот. Внутрибанковский контроль.

- •155.Основные положения Учетной политики коммерческого банка.

- •156.Банковская отчетность. Ее виды и значение.

- •157.Конституционные основы банковского законодательства. Общие и специальные законы в механизме правого регулирования банковской деятельности

- •158.Особенности (основные отличия) финансового менеджмента в коммерческом банке от менеджмента других хозяйствующих субъектов экономики.

- •159.Влияние внешней среды на деятельность (финансовое состояние) банка.

- •160.Внутренняя среда банка, основные виды рисков, влияющие на банк, управление банком в рамках системы «риск – доходности»

- •161.Банковские операции на рынке ценных бумаг. Особенности выполнения.

- •162.Операции банков с векселями. Протест векселя.

- •163.Особенности управления банковским портфелем ценных бумаг.

- •164.Порядок выпуска эмиссионных ценных бумаг кредитными организациями.

- •165.Международные валютно-кредитные организации.

- •1. Банк международных расчетов (бмр)

- •2. Международный валютный фонд (мвф)

- •3. Международный банк реконструкции и развития (Всемирный банк)

- •4. Региональные международные кредитно-финансовые институты

- •166.Операции коммерческих банков на валютных рынках.

- •1. Открытие и ведение валютных счетов клиентуры

- •II. Неторговые операции коммерческого банка

- •III. Установление корреспондентских отношении с иностранными банками

- •V. Операции по международным расчетам, связанные с экспортом и импортом товаров и услуг

- •VI. Операции по привлечению и размещению банком валютных средств

- •167.Классификация банковских кредитов. Принципы и методы кредитования.

- •Методы кредитования

- •168.Формы международных расчетов по экспортно-импортным операциям.

- •169.Основные направления анализа деятельности коммерческого банка.

- •170.Оценка ликвидности и платежеспособности коммерческого банка. Анализ показателей ликвидности.

- •171.Основы анализа при разработке концепции инвестиционной стратегии коммерческого банка (анализ внешней среды).

- •172.Анализ доходности ком. Банка.

- •173.Анализ стоимости и структуры привлеченных средств банка.

- •174.Рейтинговая оценка деятельности банка

128.Цена источников капитала фирмы. Средневзвешенная стоимость капитала (wacc) фирмы.

Цена капитала фирмы – это общая сумма средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженная в % к этому объему.

Целесообразно рассматривать цену источника капитала по следующим видам:

Банковские ссуды

Займы от хозяйствующих субъектов

Облигационные займы

Привилегированные акции

Обыкновенные акции

Нераспределенная прибыль (собственные средства акционерных фирм)

Собственные средства фирм неакционерной формы

Банковские ссуды.

Согласно нормативным документам, % за пользование банковской ссудой включается в себестоимость продукции, т.е. уменьшает налогооблагаемую базу.

Поэтому цена данного источника будет меньше, чем % за нее: Цбк = r(1 –T), гдеr- % ставка за кредит, Т – ставка налога на прибыль.

Займы от хозяйствующих субъектов.

Согласно положению о составе затрат, %-ты, уплачиваемые за пользование такими займами, на себестоимость не относятся. Поэтому цена этого источника будет равна %-ной ставке, уплаченной за кредит: Цк = r.

Облигационные займы.

Согласно нормативным документам, %-т по

облигационным займам рассчитывается

на посленалоговой основе. Поэтому цена

этого источника равна величине

уплачиваемого процента по облигации:

Цоз =

Привилегированные акции.

Дивиденды по привилегированным акциям начисляются как % от номинала, т.е. они известны. Поэтому цена этого источника определяется по следующей формуле:

Цпа = див.по прив. акц./доля прив.акц. в структуре капитала

Обыкновенные акции.

Размер дивиденда по обыкновенным акциям неизвестен, поэтому нужно пользоваться одной из следующих формул или методик:

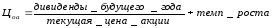

Цоа – прогноз.уров.EPS/ цена акции

EPS– прибыль на одну акцию,

EPS= чист.приб/общее число акций

Используется прогноз темпов роста фирмы:

Темп роста = (1 - % выплат)*ROE,

ROE– прибыльность капитала,ROE= чист.приб. /весь капитал

Используются модели оценки доходности финансовых активов

Цоа = СД + β(РД – СД), где СД – ставка

дохода по свободным от риска вложениям

РД – рыночный доход

В качестве свободной от риска ставки используется либо % по краткосрочным правительственным займам, либо среднерыночная ставка по депозитам, либо ставка рефинансирования. В случае, когда β не была рассчитана, и нет достаточных стат. данных для того, чтобы ее получить, используется следующее правило:

1. Фирма, у которой риск равен среднему риску по акциям, обращающимся на рынке, имеет значение β=1.

2. Фирма, у которой риск меньше, чем средний уровень риска по акциям на рынке, имеет значение β<1.

3. Фирма, у которой риск больше, чем средний уровень риска по акциям на рынке, имеет значение β>1.

6. Нераспределенная прибыль (для ао)

Нераспределенная прибыль м.б. распределена 2 способами:

Разделена в виде дивидендов по акциям

Реинвестирована в развитие Цос<=Цов

7.Собственные средства неакционерных фирм, самая высокая стоимость, т.к. собственные средства отвлекаются из процесса производства

Цсс=общая стоимость собственных средств/ издержки производства и обращения.

На практике выдерживается следующая зависимость: Цбк<Цк<Цоз<Цпа<Цоа<Цсс

После определения цены по всем источникам капитала находится средневзвешенная цена капитала фирмы:

WACC= ,

где

,

где

WACC– средневзвешенная цена капитала

n– число источников финансирования

- ценаj-го источника

капитала

- ценаj-го источника

капитала

- удельный весj-го источника

в их общей сумме

- удельный весj-го источника

в их общей сумме