Оглавление

Введение

Процесс международной глобализации и интеграции все больше проникает и в финансовую сферу. Сегодня трудно себе представить страну, которая бы не была вовлечена в международные кредитно-финансовые отношения. Очень важную роль в таких отношениях играет международный кредит. Кредитные ресурсы все больше экспортируются, темпы вывоза ссудного капитала отличаются особым динамизмом.

Актуальность данной темы обусловлена также мировым финансовым кризисом, начавшимся в 2008 г. Международный кредит является одной из причин быстрого распространения данного явления. Увеличение долгов по международному кредитованию также является и последствием кризиса. Поэтому объемы и структура международного кредитования влияют как на развитие национальной экономики в целом, так и на каждого человека в частности.

Целью работы является изучение теоретических основ международного кредита и выявление современных проблем его развития.

Для достижения данной цели необходимо решить следующие задачи:

выяснить сущность международного кредита;

определить роль международного кредита в экономике страны;

рассмотреть существующие классификации международного кредита;

изучить положение России в системе международного кредитования;

проанализировать внешнюю задолженность России и дать общую оценку;

выявить проблемы международного кредита в России.

При подготовке курсовой работы автор использовал такие методы исследования, как структурирование, сравнение, группировка, анализ, синтез.

Объектом исследования данной курсовой работы являются международные кредитные отношения; предметом – международный кредит.

Работа состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Во введении обосновывается актуальность темы, определяются цели, задачи, методы исследования, приводится краткая характеристика работы.

Первая глава содержит экономическое содержание категории «международный кредит». Объясняется его сущность, функции, роль, на основе классификаций различных авторов дается своя классификация, также приводятся основные субъекты международного кредита.

Во второй главе рассматривается Россия как участник международного кредитования, описываются этапы участия, анализируется внешний долг РФ, а также дается характеристика проблем международного кредитования в России.

В заключении подводятся итоги сделанных наблюдений и анализа развития международного кредита в России.

При подготовке курсовой работы автор использовал законодательные акты Российской Федерации, учебную и научно-методическую литературу отечественных авторов, материалы периодической печати, статистические данные, источники глобальной сети ИНТЕРНЕТ.

Иллюстративный материал к работе в виде таблиц в объёме 8 листов приводится в приложениях.

Глава 1. Экономическое содержание международного кредита

Сущность и роль международного кредита

В настоящее время международное кредитование играет все более важную роль в экономическом развитии каждого государства. Это обусловлено прежде всего интенсификацией мирохозяйственных связей, углублением международного разделения труда, расширением кооперационных контактов между участниками внешнеэкономической деятельности, усилением тенденций вовлечения национальных экономик в мировое хозяйство, ростом объемов международной торговли, а также качественным изменением ее номенклатуры.

Сегодня сложился единый подход к определению международного кредита. Сравнительная характеристика различных точек зрения представлена в приложении 1. Анализируя определения различных авторов, следует отметить, что все специалисты определяют международный кредит как движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением товарных и валютных ресурсов. Л.Н. Красавина [9], Н.П. Гусаков [5] и О.И. Лаврушин [11] включают в определение также принципы возвратности, срочности и уплаты процента, а Л.Н. Красавина [9] и О.И. Лаврушин [11] еще и обеспеченности. Изучение мнений различных специалистов позволило сформулировать следующее определение исследуемой категории: международный кредит - движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности, обеспеченности и уплаты процента.

Любое кредитное отношение предполагает субъектов (кредитор и заемщик), а также объект – ссужаемую стоимость в денежной или товарной форме [28]. Поэтому в международном кредите аналогично в качестве объекта выступает ссужаемый капитал в денежной и товарной формах. В качестве субъектов международного кредитования выступают кредиторы и заемщики: частные предприятия (банки, фирмы), государственные учреждения, правительства, международные и региональные валютно-кредитные и финансовые организации.

Международный кредит возник на заре капитализма и был одним из рычагов первоначального накопления капитала. Объективной основой его развития стали выход производства за национальные рамки, интернационализация и глобализация экономики. Темп его роста в несколько раз превышает темп роста производства и внешней торговли.

Связь международного кредита с воспроизводством проявляется в его принципах. Принципы кредита – это его неотъемлемые признаки, условия возникновения кредита. Обзор принципов международного кредита, выделяемых различными авторами, содержится в приложении 2. Все авторы выделяют пять основных принципов. Н.П. Гусаков [5] выделяет еще принцип дифференцированности и принцип рационального кредитования. На основе представленной характеристики, автор считает целесообразным выделить следующие принципы международного кредита. Принцип возвратности означает погашение суммы кредита заемщиком перед кредитором. Принцип срочности обеспечивает возвратность кредита в установленные кредитным соглашением сроки. Принцип платности отражает действие закона стоимости и дифференциацию условий кредита. Также имеет место принцип материальной обеспеченности, обеспечивающий гарантию погашения кредита. Принцип целевого характера кредита заключается в определении конкретных объектов ссуды, его применении прежде всего в целях стимулирования экспорта страны-кредитора. К общеэкономическим принципам относится принцип дифференцированности, выражающий неодинаковый подход к кредитованию субъекта, объекта и обеспечению кредита. В современных условиях особое значение приобретает принцип рационального кредитования, требующий не только достоверной и тщательной оценки базовых элементов кредитования, но и снижения риска.

Принципы международного кредита выражают его связь с экономическими законами рынка и используются для достижения текущих и стратегических задач субъектов рынка и государства.

Функции международного кредита, выделяемые различными специалистами, представлены в приложении 3. Все авторы выделяют 4 основных функции, Н.П. Гусаков [5] приводит пятую, стимулирующую функцию. Итак, по мнению автора, международный кредит выполняет следующие функции, отражающие специфику движения ссудного капитала в сфере МЭО.

Перераспределение ссудных капиталов между странами для обеспечения потребностей расширенного воспроизводства. Через механизм международного кредита ссудный капитал устремляется в те сферы, которым отдают предпочтение экономические агенты в целях обеспечения прибылей. Тем самым кредит способствует выравниванию национальной прибыли в среднюю интернациональную прибыль и повышению ее массы.

Экономия издержек обращения в сфере международных расчетов путем замены металлических денег (золотых, серебряных) кредитными, а также путем ускорения безналичных платежей, замены наличного валютного оборота международными кредитными операциями. На базе международного кредита возникли кредитные средства международных расчетов - векселя, чеки, а также банковские переводы, депозитные сертификаты и др. Экономия времени обращения ссудного капитала в МЭО увеличивает время производительного функционирования капитала, обеспечивая рост производства и прибылей.

Ускорение концентрации и централизации капитала. Благодаря привлечению иностранных кредитов ускоряется процесс капитализации прибавочной стоимости, раздвигаются границы индивидуального накопления, капиталы предпринимателей одной страны увеличиваются за счет присоединения к ним средств других стран. Международный кредит издавна выступает фактором превращения индивидуальных предприятий в акционерные общества, создания новых фирм, монополий. Кредит дает возможность распоряжаться в известных пределах капиталом, собственностью других стран. Льготные международные кредиты крупным компаниям и затруднение доступа мелких и средних фирм к мировому рынку ссудных капиталов способствуют усилению концентрации и централизации капитала.

В современных условиях международный кредит выполняет функцию регулирования экономики и сам является объектом регулирования.

Стимулирующая функция международного кредита, которая заключается в стимулировании заемщика к наиболее продуктивному использованию заемных средств из-за их платности.

Значение функций международного кредита неравноценно и меняется по мере развития национального и мирового хозяйства.

Посредством выполнения взаимосвязанных функций международный кредит играет как позитивную, так и негативную роль в экономике.

Позитивная роль международного кредита заключается в ускорении развития экономики путем обеспечения непрерывности процесса воспроизводства и его расширения. При этом проявляется их взаимосвязь. Международный кредит играет роль связующего звена и передаточного механизма, воздействующего на внешнеэкономические отношения и в конечном счете на воспроизводство. Будучи продуктом экономического роста, международный кредит одновременно является его необходимым условием и катализатором. Он способствует интернационализации и глобализации экономики. Международный кредит содействует ускорению процесса воспроизводства по следующим направлениям.

Во-первых, кредит стимулирует внешнеэкономическую деятельность страны. Тем самым создается дополнительный спрос на рынке для поддерживания конъюнктуры. Внешняя торговля в кредит стала международной нормой, особенно для товаров, имеющих длительный цикл изготовления, потребления и высокую стоимость. В условиях увеличения доли машин и оборудования в мировой торговле импортеры и экспортеры заинтересованы в использовании кредитов. Строительство предприятий за рубежом также осуществляется за счет кредита, используемого для оплаты импортного оборудования, особенно технологического и энергетического. Возросла «связанность» кредитов с экспортными поставками из страны-кредитора. Условием займа ставится расходование его на закупку товаров в кредитующей стране. Тем самым международный кредит служит средством повышения конкурентоспособности фирм страны-кредитора.

Во-вторых, международный кредит создает благоприятные условия для зарубежных частных инвестиций, так как обычно связывается с требованием о предоставлении льгот инвесторам страны-кредитора; применяется для создания инфраструктуры, необходимой для функционирования предприятий, в том числе иностранных и совместных, способствует укреплению позиций национальных предприятий, банков, связанных с международным капиталом.

В-третьих, кредит обеспечивает бесперебойность международных расчетных и валютных операций, обслуживающих внешнеэкономические связи страны.

В-четвертых, кредит повышает экономическую эффективность внешней торговли и других видов внешнеэкономической деятельности страны.

Негативная роль международного кредита в развитии рыночной экономики заключается в обострении ее противоречий. Прежде всего углубляются диспропорции в экономике. Международный кредит форсирует перепроизводство товаров, перераспределяя ссудный капитал между странами, содействуя скачкообразному расширению производства в периоды подъема, и периодическим его спадом. Международный кредит усиливает диспропорции общественного воспроизводства, облегчая развитие наиболее прибыльных отраслей и задерживая развитие других отраслей. Международный кредит - средство конкурентной борьбы стран за рынки сбыта, сферы приложения капитала, источники сырья, за превосходство в решающих областях научно-технического прогресса. По каналам мирового рынка ссудных капиталов происходит перемещение «горячих» денег, усиливающее неустойчивость денежного обращения и кредита, валютной системы, платежных балансов, национальной и мировой экономики. При этом проявляются границы международного кредита, которые зависят от: закономерностей процесса материального производства и распределения ВВП, постоянной возобновляемости кругооборота капитала, что определяет источники и потребности в иностранных заемных средствах; обеспечения возвратности кредита в срок.[9]

Международный кредит участвует в кругообороте капитала на всех его стадиях: при превращении денежного капитала в производственный путем приобретения импортного оборудования, сырья, топлива; в процессе производства в форме кредитования под незавершенное производство; при реализации товаров на мировых рынках.

Источниками международного кредита служат: временно высвобождаемая у предприятий в процессе кругооборота часть капитала в денежной форме; денежные накопления государства и личного сектора, мобилизуемые банками. Международный кредит отличается от внутреннего межгосударственной миграцией ссудного капитала и укрупнением этих традиционных источников за счет их привлечения из ряда стран. В ходе воспроизводства на определенных участках возникает объективная потребность в международном кредите. Это связано с: 1) кругооборотом средств в хозяйстве; 2) особенностями производства и реализации; 3) различиями в объеме и сроках внешнеэкономических сделок; 4) необходимостью одновременных крупных капиталовложений для расширения производства. Хотя международный кредит опосредствует движение товаров, услуг, капиталов во внешнем обороте, движение ссудного капитала в сфере МЭО относительно самостоятельно по отношению к товарам, произведенным за счет заемных средств. Это обусловлено погашением кредита за счет прибыли от эксплуатации введенного в строй с помощью заемных средств предприятия, а также использованием кредита в некоммерческих целях.

Таким образом, международный кредит – сложная экономическая категория, выполняющая множество функций и играющая важную роль в мировой и национальной экономике.

Классификация международного кредита

Познать сущность международного кредита можно изучив его классификации. В приложении 4 представлены классификации, данные несколькими авторами.

Большинство авторов сходятся во мнении о классификации международного кредита по назначению, по видам, срокам, обеспечению, по технике предоставления, а также в зависимости от того, кто выступает в качестве кредитора. Однако в рамках некоторых из них авторы выделяют различные формы международных кредитов. Например, при классификации международного кредита по назначению Л.Н. Красавина, О.И.Лаврушин и И.Н.Жук выделяют коммерческие, финансовые и «промежуточные» кредиты, Н.П. Гусаков выделяет здесь только кредиты, обслуживающие внешнюю торговлю товарами и услугами, и кредиты, используемые на финансирование прямых капиталовложений. Группируя международные кредиты по срокам все авторы выделяют краткосрочные, среднесрочные, долгосрочные, однако И.Н. Жук выделяет еще одну форму – сверхсрочные международные кредиты. Основание классификации по видам у Н.П. Гусакова заменяется основанием по объектам, однако все авторы различают здесь товарные и валютные международные кредиты. В зависимости от кредитора («по субъектам» у И.Н. Жука) Л.Н. Красавина и Н.П. Гусаков различают частные, правительственные, смешанные и межгосударственные формы международного кредита, О.И. Лаврушин выделяет еще в отдельные формы банковские и брокерские формы, у И.Н. Жука в рамках данной классификации указаны частные, государственные и частно-государственные кредиты. Основание по источникам отсутствует лишь у О.И. Лаврушина, здесь авторы выделяют внутренние, иностранные (внешние у Н.П. Гусакова) и смешанные международные кредиты, И.Н. Жук и Л.Н. Красавина приводят также форму финансирования внешней торговли. Классификация международных кредитов по валюте займа отсутствует у Н.П. Гусакова. В рамках данной классификации авторы выделяют кредиты в валюте страны-должника, страны-кредитора, в валюте третьей страны, а также в международной валютной единице, Л.Н. Красавина рассматривает еще международные кредиты в валютной корзине с определенным набором валют. Н.П. Гусаков выделяет еще 3 критерия классификации: по условиям использования, по способу погашения и по видам, выделяя разовые и возобновляемые кредиты по первому, пропорциональные, прогрессивные и единовременные по второму и коммерческие и банковские соответственно по 3му основанию. Также множество авторов в своих работах упоминают о иных, специфических формах операций кредитного характера, которые применяются в международном кредитовании. Это лизинг, факторинг и форфетирование.

Проанализировав мнения различных специалистов, автор считает целесообразным в качестве оснований классификации использовать следующие критерии: по назначению, срокам, источникам, видам, по валюте займа, обеспечению, технике предоставления, способу погашения, по субъектам (кто выступает в качестве кредитора), а также иные (специфические) формы.

По назначению (в зависимости от того, для какой внешнеэкономической сделки используются заемные средства) различают коммерческие, финансовые и «промежуточные» международные кредиты. Коммерческие кредиты непосредственно связаны с внешней торговлей товарами и услугами. Финансовые кредиты используются на любые другие цели, включая прямые капиталовложения, строительство инвестиционных объектов, приобретение ценных бумаг, погашение внешней задолженности, валютную интервенцию. «Промежуточные» кредиты предназначены для обслуживания смешанных форм вывоза капиталов, товаров и услуг, например в виде выполнения подрядных работ (инжиниринг).

По срокам международные кредиты подразделяются на долгосрочные, среднесрочные, краткосрочные, сверхкраткосрочные. Краткосрочные международные кредиты выдаются на срок до 1 года, иногда до 18 месяцев, сверхкраткосрочные - до 3 месяцев, среднесрочные - от 1 года до 5 лет; долгосрочные - свыше 5 лет. Краткосрочный кредит обычно обеспечивает оборотным капиталом предпринимателей и используется во внешней торговле, в международном платежном обороте, обслуживая неторговые, страховые и спекулятивные сделки. Долгосрочный международный кредит предназначен, как правило, для инвестиций в основные средства производства, обслуживает до 85% экспорта машин и комплектного оборудования, новые формы МЭО (крупномасштабные проекты, научно-исследовательские работы, внедрение новой техники). Если краткосрочный кредит пролонгируется (продлевается), он становится средне- и иногда долгосрочным. В процессе трансформации краткосрочных кредитов в средне- и долгосрочные участвует государство в качестве гаранта.

В классификации по источникам различают внутреннее, иностранное и смешанное кредитование и финансирование внешней торговли. Они тесно взаимосвязаны и обслуживают все стадии движения товара от экспортера к импортеру, включая заготовку или производство экспортного товара, пребывание его в пути и на складе, в том числе за границей, а также использование товара импортером в процессе производства и потребления.

По видам международные кредиты делятся на товарные и валютные. Товарные кредиты предоставляются в основном экспортерами своим покупателям, валютные же чаще выдаются банками и импортерами в форме авансовых платежей.

По валюте займа различаются международные кредиты, предоставляемые в валюте страны-должника или страны-кредитора, в валюте третьей страны, в международной валютной единице, (СДР, экю, замененная евро с 1999 г., и др.), а также в валютной корзине с определенным набором валют.

По обеспечению различаются обеспеченные и бланковые международные кредиты. Обеспечением обычно служат товары, товарораспорядительные и другие коммерческие документы, ценные бумаги, векселя, недвижимость и ценности. Залог товара для получения кредита осуществляется в трех формах: твердый залог (определенная товарная масса закладывается в пользу банка); залог товара в обороте (учитывается остаток товара соответствующего ассортимента на определенную сумму); залог товара в переработке (из заложенного товара можно изготавливать изделия, но передавая их в залог банку). Бланковый кредит выдается под обязательство должника погасить его в определенный срок. Обычно документом по этому кредиту служит соло-вексель с одной подписью заемщика. Разновидностями бланковых кредитов являются контокоррент (единый счет, на котором учитываются все операции банка с клиентом) и овердрафт (кредит сверх остатка средств на счете клиента).

По технике предоставления различают финансовые (наличные) кредиты, зачисляемые на счет должника в его распоряжение; акцептные кредиты в форме акцепта тратты импортером или банком; депозитные сертификаты; облигационные займы; консорциальные/синдицированные кредиты и т. д.

По способу погашения выделяют пропорциональные, прогрессивные и единовременные международные кредиты.

В зависимости от того, кто выступает в качестве кредитора, международные кредиты делятся на фирменные (частные), банковские, брокерские (посреднические), правительственные, смешанные. Остановимся подробнее на фирменной и банковской формах.

Фирменный (частный) кредит - ссуда, предоставляемая в товарной форме фирмой, обычно экспортером, одной страны импортеру другой страны в виде отсрочки платежа. Сроки фирменных кредитов различны (обычно до 2-7 лет) и определяются состоянием конъюнктуры мировых рынков, видом товаров и другими факторами. С расширением экспорта машин и сложного оборудования новым явлением стало удлинение их сроков. Фирменный кредит обычно оформляется векселем или предоставляется по открытому счету. Разновидностью фирменных кредитов является авансовый платеж импортера (покупательский аванс) в денежной форме в пользу иностранного поставщика обычно в размере 10-15% (не более 33%) стоимости заказанных машин, оборудования, судов [9]. При невыполнении договора по вине лица, предоставившего аванс, он подлежит возврату за вычетом убытков в отличие от задатка, который в этом случае утрачивается. Если договор не выполнен по вине получившего задаток, то он обязан вернуть его с покрытием убытков покупателю. Аванс стимулирует выполнение контракта в отличие от отступного, которое дает право освободиться от обязательства по договору без возмещения убытков другой стороне. Иногда покупательский аванс комбинируется с отсрочкой платежа, причем равными долями с определенными интервалами (полгода, год).

Хотя фирменный кредит выражает отношения между поставщиком и покупателем, он обычно сочетается с банковским кредитом. При продаже машин, оборудования фирменный кредит предоставляется на длительные сроки, что отвлекает значительные средства экспортера. Поэтому экспортер обычно прибегает к банковским кредитам либо рефинансирует свой кредит в банках. Поскольку фирменные кредиты не могут решить проблему кредитования экспорта, усиливается роль банковского кредита в МЭО.

Банковские кредиты в международной торговле имеют следующие преимущества перед фирменными. Они дают возможность получателю свободнее использовать средства на покупку товаров, освобождают его от необходимости обращаться за кредитом к иностранным поставщикам. Благодаря привлечению государственных средств и применению гарантий частные банки нередко предоставляют экспортные кредиты на 10-15 лет по ставкам ниже рыночных. Для координации операций по кредитованию внешнеэкономических операций, мобилизации крупных кредитных ресурсов и равномерного распределения риска банки организуют консорциумы, синдикаты, банковские пулы. Различают экспортные, финансовые, акцептные и акцептно-рамбурсные международные банковские кредиты.

Экспортный кредит выдается банком страны-экспортера банку страны-импортера для кредитования поставок машин, оборудования и т.д. Банковские кредиты выдаются в денежной форме и имеют «связанный» характер, если заемщик обязан использовать ссуду исключительно для закупок товаров в стране-кредиторе. Одной из форм кредитования экспорта банками с 60-х гг. стал кредит покупателю (на 5-8 и более лет)[9]. Его особенность заключается в том, что банк экспортера непосредственно кредитует не национального экспортера, а иностранного покупателя, т.е. фирмы страны-импортера и их банки. Тем самым импортер приобретает необходимые товары, оплачивая их за счет кредита банка экспортера. Обычно такие кредиты связываются с приобретением товаров и услуг у определенной фирмы. При этом экспортер не участвует в кредитовании сделки, что исключает возможность завышения цены. Стоимость банковских кредитов покупателю, как правило, ниже стоимости заемных средств на рынке ссудных капиталов. Срок кредита покупателю превышает срок кредита поставщику; в основном это средне- и долгосрочные ссуды. Банки при этом могут открывать кредитные линии для иностранных заемщиков на оплату закупленных товаров. Банковские кредиты покупателю оттесняют кредиты поставщику (экспортеру) и фирменные кредиты.

Финансовый кредит позволяет закупать товары на любом рынке, и, следовательно, на максимально выгодных условиях. Зачастую финансовый кредит не связан с товарными поставками и предназначен, например, для погашения внешней задолженности, поддержки валютного курса, пополнения авуаров (счетов) в иностранной валюте.

Крупные банки предоставляют акцептный кредит в форме акцепта тратты. Экспортер договаривается с импортером, что платеж за товар будет произведен через банк путем акцепта последним выставленных экспортером тратт. Согласно Единообразному вексельному закону, принятому Женевской вексельной конвенцией 1930 г., акцепт должен быть простым, ничем не обусловленным, но может быть ограничен частью вексельной суммы (частичный акцепт). Английское вексельное право допускает акцепт общий и ограниченный (условный, частичный, местный, подписанный одним из нескольких плательщиков). Акцептант является главным должником, т.е. отвечает за оплату векселя в установленный срок. В случае неплатежа держатель векселя имеет право предъявить против акцептанта прямой иск. Векселя, акцептованные банками, используются при предоставлении межбанковских кредитов, что расширяет возможность кредитования внешней торговли. Существует рынок банковских акцептов. Акцептованные первоклассным банком тратты легко реализуются на рынке ссудных капиталов. Путем возобновления акцептов кредиты могут превращаться из краткосрочных в долгосрочные.

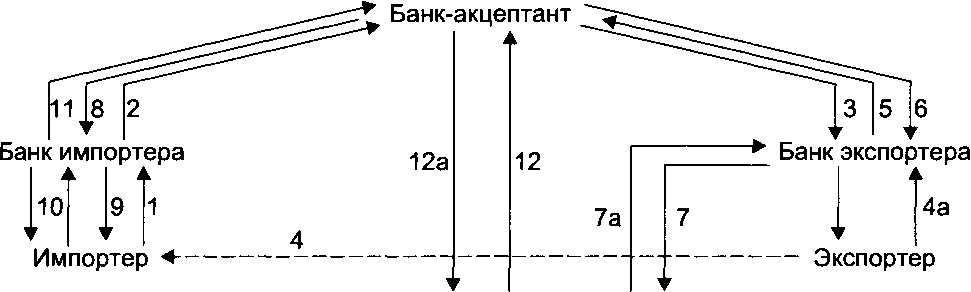

Акцептно-рамбурсный кредит основан на сочетании акцепта векселей экспортера банком третьей страны и перевода (рамбурсирования) суммы векселя импортером банку-акцептанту.

Мировой рынок ссудных капиталов

Примечание: 1. Поручение об акцепте тратты банком-акцептантом. 2. Соглашение об акцепте. 3. Выставление безотзывного акцептного аккредитива с обязательством акцептовать тратту. 4. Отгрузка товара. 4а. Учет тратты и передача коммерческих документов банку. 5. Пересылка тратты для акцепта и коммерческих документов. 6. Возврат акцептованной тратты. 7. Переучет тратты. 8. Пересылка коммерческих документов. 9. Передача коммерческих документов импортеру под обеспечение (сохранная расписка). 10. Рамбурсирование - перевод суммы векселя и возврат обеспечения. 11. Перевод суммы векселя банку-акцептанту. 12. Предъявление тратты к оплате при наступлении срока.

Рис. 1. Акцептно-рамбурсный кредит [9]

Кроме традиционных форм международного кредита выделяют также иные, специфические формы операций кредитного характера.

Лизинг – соглашение об аренде движимого и недвижимого имущества сроком от трех до пятнадцати лет. В отличие от традиционной аренды объект лизинговой сделки выбирается лизингополучателем, а лизингодатель приобретает оборудование за свой счет. Срок лизинга короче срока физического износа оборудования. По истечении срока лизинга клиент может продолжать аренду на льготных условиях или купить имущество по остаточной стоимости. В мировой практике лизингодателем обычно является лизинговая компания, а не коммерческий банк.

Лизинг - одна из форм международного кредита, так как лизингополучатель получает на определенный срок от иностранного лизингодателя заказанные материальные ценности с отсрочкой платежей за аренду и в свою собственность в случае их покупки по остаточной стоимости по истечении договора.

Арендные платежи производятся ежемесячно, ежеквартально либо по полугодиям. Ставки арендной платы устанавливаются исходя из характера и стоимости сдаваемого внаем оборудования, срока контракта на таком уровне, что арендная плата превышает цену, по которой его можно купить на рынке.

Международный лизинг - это одна из форм привлечения иностранных инвестиций в товарной форме, укрепляет производственный сектор экономики, создавая условия для развития важных отраслей. Кроме того, лизинг как альтернативная форма кредитования усиливает конкуренцию между банками и лизинговыми компаниями, оказывает понижающее влияние на ссудный процент, что, в свою очередь, стимулирует приток капиталов в производственную сферу.

Важнейшие преимущества лизинга состоят в обширном пакете услуг, предоставляемых в рамках этой формы кредитования.

Международный факторинг - кредитование экспорта в форме покупки факторинговой компанией (иногда банком) неоплаченных платежных требований экспортера к импортеру и их инкассация.

Авансируя экспортеру средства до наступления срока требований, факторинговая компания кредитует его. Величина ссуды колеблется от 70 до 90% суммы счета-фактуры в зависимости от кредитоспособности клиента. Остальные 10-30% после вычета процента за кредит и комиссии за услуги зачисляются на счет клиента. Средства этого счета служат для покрытия не принятых факторинговой компанией коммерческих рисков (недостатки качества товаров, их некомплектность, споры о цене и т. д.). После инкассации платежных требований факторинговая компания закрывает счет и возвращает экспортеру его остаток, включая выплаченные импортером пени за просрочку.

Стоимость факторинговых операций включает комиссию (0,5—2% суммы сделки в зависимости от платежеспособности импортера, качества платежных требований) и процент за кредит в форме авансовой оплаты счетов-фактур.

Процент за факторинговый кредит обычно на 2-4% превышает официальную учетную ставку, обеспечивая высокие прибыли факторинговым компаниям. Несмотря на относительную дороговизну, экспортеры заинтересованы в факторинге, так как они получают следующие преимущества от факторингового обслуживания:

досрочное получение основной суммы валютной выручки в форме факторингового кредита сроком до 120 дней;

освобождение от инкассирования задолженности импортеров; сокращение срока инкассации на 15-20% в среднем;

экономия на бухгалтерских, управленческих и других расходах, так как факторинговые компании обеспечивают квалифицированное обслуживание расчетных операций импортером;

переуступка риска появления сомнительной дебетовой задолженности, просрочки или ее неоплаты импортерам. Факторинговая компания, купив неоплаченные счета-фактуры, принимает на себя эти риски; тщательно проверяет приобретаемые платежные требования с точки зрения платежеспособности импортера; устанавливает лимит задолженности отдельных импортеров;

возможность пользоваться разнообразными услугами факторинговых компаний, включая юридические, информационные, консультативные.

Наличие договора о факторинговом обслуживании повышает кредитоспособность экспортера, облегчая ему получение кредита в банке. Все это создает условия для совершенствования производственной деятельности экспортеров и увеличения их прибылей.

Крупные факторинговые компании объединены в ассоциацию Factors Chain International - Фэкторз Чейн Интернэшнл (Амстердам), которая разработала кодекс взаимных факторинговых обычаев применительно к мировой торговле.

Экспортное форфетирование - это кредит в форме покупки форфетором платежных требований экспортера на иностранного импортера на полный срок без права их регресса (оборота) на прежнего владельца (т.е. экспортера) для возмещения уплаченной суммы.

Форфетирование как форма экспортного кредитования имеет следующие особенности:

покупка существующих платежных требований, а не будущих, еще не полностью определенных, что характерно для экспортного факторинга;

используется по долгосрочным (до 8 лет) и крупным сделкам (от 250 тыс. долл.);

долги импортера должны быть оформлены векселями, авалированными (гарантированными) первоклассным банком, что необходимо для их переучета; передача векселей оформляется индоссаментом;

высокая стоимость. Учет векселей осуществляется по ставке, индексируемой по ставке ЛИБОР или по ставке определенной страны. Размер дисконта зависит от валюты и срока векселя, рисков, принятых на себя форфетором;

все виды рисков, присущих факторингу (неплатежа, неперевода, валютный и др.), присутствуют и при форфетировании в дополнение к риску, связанному с долгосрочным характером приобретаемых долговых требований;

в связи с возможными рисками при форфетировании важное значение имеет способ перечисления платежей по векселям и другим долговым обязательствам. Обычно с этой целью используется корреспондентская сеть банка, участвующего в этой операции;

форфетирование отличается от лизинга простотой документального оформления, часто осуществляется по телефону с последующим подтверждением.

Форфетирование как форма экспортного кредита дает ряд преимуществ экспортеру: досрочное получение экспортной выручки; упрощение баланса за счет частичного освобождения его от дебиторской задолженности; экономию на управлении долговыми требованиями и соответствующими рисками. Это дает возможность экспортерам заключать сделки с отсрочкой платежа, превышающие их финансовые возможности, когда невозможно получить государственный кредит или гарантию.

Сфера применения форфетирования развивается: вначале по первоклассным экспортным операциям и при строительстве предприятий «под ключ» за рубежом, затем - по экспорту оборудования, сырья, товаров широкого потребления. Часто экспортное форфетирование практикуется при экспорте в некоторые государства Восточной Европы и развивающиеся страны, для которых характерны политическая и валютно-экономическая нестабильность.

По мере развития форфетирования сформировался рынок «а форфе». На первичном рынке форфеторы кредитуют экспортера, покупая его платежные требования к импортеру в форме векселей. На вторичном рынке осуществляется переучет этих векселей, срок которых еще не истек.

С расширением рынка «а форфе» банки выделили форфетинговые операции в особую сферу своей деятельности, создав форфет-институты. Для проведения крупных сделок создается консорциум. Объединение этих специализированных институтов ведет переговоры, осуществляет расходы, в том числе по поручению членов консорциума, управляет приобретенными долговыми требованиями к импортерам; осуществляет их инкассацию.

Таким образом, форфетирование дает возможность стимулировать экспорт.

Итак, множество классификаций международного кредита помогает понять сущность данной категории и оценить ее сложность.

Международные финансовые организации как субъект международного кредита

Важное место в системе институциональных структур регулирования мировой экономики и мирохозяйственных связей занимают межгосударственные экономические организации. Система данных международных организаций является органической частью современных международных экономических отношений. Они призваны быть инструментом совместных действий в решении глобальных проблем.

Система международных финансовых институтов (МФИ) начала создаваться с 1929 г., с образованием Банка международных расчетов. В его функции входило регулирование международной кредитной сферы и взаимных расчетов промышленных стран. После Второй мировой войны наметился отход от экономического национализма, выразившийся в создании ряда международных экономических и финансовых организаций. В 1944 г. были созданы основные институты, функционирующие по сегодняшний день — Международный валютный фонд (МВФ) и Международный банк реконструкции и развития (МБРР). Они были призваны заложить основу для регулируемой мировой экономики. Сферы деятельности этих межгосударственных организаций различны. МВФ преследует цели поддержания и международного регулирования сферы международных расчетов, валютных отношений и равновесия платежных балансов. МБРР содействует реконструкции и развитию территорий государств-членов путем поощрения капиталовложений для производственных целей, предоставления займов на экономическое развитие. Общая сумма предоставленных МВФ средств на сентябрь 2005 г. составляет 73 млрд долл.

Основные средства для предоставления займов МВФ черпает из взносов стран-членов и специально созданных фондов. МБРР же финансирует свои кредитные отношения главным образом из заемных средств, которые он покупает на мировых рынках, а также из нераспределенной прибыли и за счет платежей в погашение предоставленных им займов.

В 1956 г. при МБРР была создана Международная финансовая корпорация (МФК). Основные цели ее — оказание помощи в финансировании частных предприятий, которые могут содействовать развитию путем осуществления капиталовложений без гарантий возмещения со стороны правительств соответствующих стран-членов, сочетание возможности инвестиций местного и внешнего капитала с передовыми методами управления, стимулирование потока частных инвестиций. Общий объем произведенных корпорацией капитальных затрат оценивается более чем в 70 млрд долл. США. Некоторые страны, ставшие примером «экономического чуда», поднялись при содействии МФК, например Южная Корея. Общая стоимость финансирования проектов в различных секторах экономики составила 5467 млн долл. США.

В 1960 г. был создан другой филиал МБРР — Международная ассоциация развития (MAP). Ее цель — предоставление кредитов на более льготных, чем МБРР, условиях. Помощь MAP предоставляет странам, где ВНП на душу населения не превышает 400долл. МБРР и MAP вместе представляют Всемирный банк.

Наконец, в 1988 г. было создано Многостороннее агентство инвестиционных гарантий (МАИГ). Оно помогает развивающимся странам привлекать прямые иностранные инвестиции, обеспечивая инвесторам страховку от коммерческих рисков.

Перечисленные институты составляют группу Всемирного банка и входят в систему организаций ООН. Наряду с международными финансовыми организациями в 70-е и 80-е гг. происходил рост числа банков развития, превратившихся в важный источник финансирования для развивающихся стран. Это, в первую очередь, Европейский инвестиционный банк, Межамериканский банк развития, Центральноамериканский банк для экономической интеграции, Африканский банк развития, Азиатский банк развития. Все они были созданы и функционируют по подобию МБРР.

Последним

был создан Европейский банк реконструкции

и развития (ЕБРР) — в 1991 г. Он призван

содействовать развитию рыночной

экономики в странах Центральной и

Восточной Европы, а также в России

(см рис.2).

Рис. 2. Состав основных международных финансовых организаций [5].

Состав заемщиков данных институтов неодинаков, более того, он менялся по мере развития экономик стран-участниц. МФВ и МБРР с момента своего создания и до начала 60-х гг. предоставляли кредиты европейским странам и Японии для восстановления экономики после Второй мировой войны. С середины 60-х гг. и по сегодняшний день МФИ кредитуют только развивающиеся страны и страны с переходной экономикой. Кроме того, беднейшие страны получают помощь только в рамках участия в MAP.

Специфика предоставления займов МФИ обусловлена их связанностью. Все виды предоставляемых средств имеют определенные цели и условиях их применения. Перед предоставлением займов делается тщательная оценка экономических и законодательных условий в стране-заемщике экспертами МФИ и в дальнейшем осуществляется мониторинг целевого использования финансовых ресурсов [5, стр. 280].

Таким образом, международные финансовые организации, являясь субъектами международного кредита, образуют взаимосвязанную систему со сложной структурой.

Подводя итог, следует еще раз отметить, что исследуемая категория появилась довольно давно и на сегодняшний день практически нет разногласий специалистов в определении, классификации и применении международного кредита.