- •Дистанційний курс “Фінанси підприємств”

- •Дистанційний курс “Фінанси підприємств” Модуль 1 «Теоретичні та організаційні основи фінансів підприємств»

- •Модуль 2. «Аналіз фінансового стану підприємств»

- •Навчальні матеріали Модуль 1. «Теоретичні та організаційні основи фінансів підприємств» Розділ 1.1. Теоретичні основи фінансів підприємств

- •1.1.1. Поняття і сутність фінансів підприємств

- •1.1.2. Функції фінансів підприємств

- •1.1.3. Фінансові ресурси підприємств, грошові фонди та джерела їх формування

- •1.1.4. Фінансова діяльність підприємства. Зміст, завдання та організація фінансової роботи на підприємствах

- •1.1.5. Управління фінансами підприємств

- •Дискусія №1

- •Розділ 1.2. Організація грошових розрахунків підприємств

- •1.2.1. Сутність і значення грошових розрахунків, принципи організації розрахунків підприємств. Готівкові і безготівкові розрахунки

- •1.2.2. Види банківських рахунків та порядок їх відкриття

- •1.2.3. Форми безготівкових розрахунків

- •1.2.4. Готівково-грошові розрахунки на підприємстві та сфера їх застосування. Організація грошово-готівкових розрахунків

- •1.2.5. Розрахунково-платіжна дисципліна

- •Тема: "Організація грошових розрахунків підприємств"

- •Питання семінарського заняття.

- •Розділ 1.3. Грошові надходження підприємств

- •1.3.1. Характеристика, склад і класифікація грошових надходжень підприємств

- •1.3.2. Доходи (виручка) від реалізації продукції

- •1.3.3. Доходи від фінансово-інвестиційної та іншої діяльності

- •1.3.4. Планування грошових надходжень від основної діяльності

- •Розділ 1.4 Формування і розподіл прибутку

- •1.4.1. Економічна сутність прибутку та його склад

- •1.4.2. Формування і розрахунок показників прибутку на підприємствах України

- •1.4.3. Планування валового прибутку підприємства

- •1.4. Суть і методи обчислення показників рентабельності

- •Практичне заняття №1 Тема: “ Грошові надходження підприємств. Формування і розподіл прибутку”

- •Розв'язання

- •Розв'язання

- •Розв’язання

- •Розв’язання

- •Розв’язання:

- •Практичні завдання

- •Розділ 1.5 оборотні кошти

- •1.5.1. Сутність оборотних коштів та їх організація

- •1.5.2. Необхідність і методи обчислення оборотних коштів. Поняття норм і нормативів оборотних коштів, їх розрахунок

- •II. Нормування оборотних коштів у незавершеному виробництві і витратах майбутніх періодів

- •III. Нормування оборотних коштів для створення запасів готової продукції

- •1.5.3. Джерела формування оборотних коштів

- •1.5.4. Показники стану та ефективності використання оборотних коштів

- •Практичне заняття №2 Тема: “Оборотні кошти підприємств”

- •Розв'язання

- •Розв'язання

- •Практичні завдання

- •Тестування 1.

- •4. Що не можна віднести до суб'єктів фінансових відносин? (1 бал)

- •10. Як впливає збільшення залишків нереалізованої продукції на обсяг продукції на кінець звітного періоду? (1 бал)

- •11. Які чинники впливають на прибуток від реалізації продукції підприємства? ( 1,5 бали)

- •12. Які показники належать до факторів зростання прибутку підприємства? (2 бали)

- •14. З найдіть правильне визначення чистого прибутку підприємства: (1,5 бали)

- •Модуль 2. «Аналіз фінансового стану підприємств» Розділ 2.1. Оподаткування підприємств

- •2.1.1. Податок на прибуток

- •2.1.2. Плата за землю

- •2.1.3. Податок на додану вартість.

- •2.1.4. Акцизний податок

- •2.1.5. Інші податки та збори

- •Тема: “Оподаткування підприємств”

- •Розділ 2.2. Кредитування підприємств

- •2.2.1. Необхідність і сутність кредитування підприємств

- •2.2.2. Банківське кредитування підприємств

- •Приклад.

- •2.2.3. Небанківське кредитування підприємств

- •Дискусія №1

- •Розділ 2.3. Фінансове забезпечення відтворення основних фондів

- •2.3.1. Склад і структура основних фондів підприємства. Показники стану й ефективності використання основних виробничих фондів

- •2.3.2. Знос і амортизація основних фондів

- •Методи нарахування амортизації основних засобів

- •Методи нарахування амортизації основних засобів

- •2.3.3. Сутність і склад капітальних вкладень. Джерела фінансування капітальних вкладень

- •2.3.4. Ремонт основних фондів і його фінансове забезпечення

- •Практичне заняття №1 Тема: “Фінансове забезпечення відтворення основних фондів”

- •Розв'язання

- •Розв'язання

- •Розв'язання

- •Практичні завдання

- •Розділ 2.4 оцінювання фінансового стану підприємств

- •2.4.1. Оцінювання фінансового стану підприємств, його необхідність і значення. Показники фінансового стану підприємств

- •2.4.2. Ліквідність підприємства

- •2.4.3. Платоспроможність підприємства

- •2.4.4. Фінансова стійкість підприємства

- •2.4.5. Комплексне оцінювання фінансового стану підприємства

- •2. Показники, розраховані у зв'язку з використанням виробничого капіталу (виробничих активів).

- •Практичне заняття №2 Тема: “Аналіз фінансового стану підприємства”

- •Розв'язання

- •Розв'язання

- •Практичні завдання

- •Розділ 2.5. Фінансове планування на підприємствах

- •2.5.1. Зміст, завдання та методи фінансового планування

- •2.5.2. Зміст і структура фінансового плану підприємства

- •2.5.3. Зміст оперативного фінансового плану надходження коштів і здійснення платежів

- •Тема: “ Фінансове планування ”

- •Тестування 2.

- •15. Капітальні вкладення — це... (1,5 бал)

- •16. Назвіть джерела капітальних вкладень: (1,5 бали)

- •17. Як визначається капітальний дохід? (2 бали)

- •18. Як визначається сума мобілізації (іммобілізації) внутрішніх ресурсів підприємства? (1,5 бал)

- •19. Які з наведених показників, на вашу думку, не належать до показників ліквідності та платоспроможності? (2,5 бали)

- •16. Капітальні вкладення — це...

- •17. Назвіть джерела капітальних вкладень:

- •18. Як визначається капітальний дохід?

- •19. Як визначається сума мобілізації (іммобілізації) внутрішніх ресурсів підприємства?

- •20. Які з наведених показників, на вашу думку, не належать до показників ліквідності та платоспроможності?

- •Глосарій

- •Рекомендована література Нормативно-правова база

- •Допоміжна

- •Інформаційні ресурси

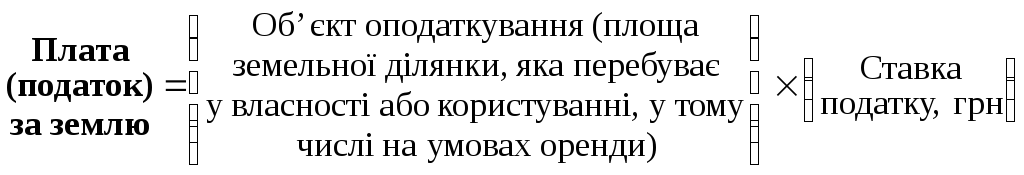

2.1.2. Плата за землю

Методика й порядок обчислення сплати податку за землю визначені Податковим Кодексом України із змінами й доповненнями до нього. Визначення суми плати за землю здійснюється за такою формулою.

|

Запам’ятайте |

|

|

Необхідно пам’ятати, що суму плати податку за землю відносять до складу поточних (валових) витрат.

2.1.3. Податок на додану вартість.

Порядок визначення суми податку на додану вартість регулюється Податковим Кодексом України з подальшими змінами й доповненнями.

|

Прочитайте та законспектуйте основні положення |

Суму податку, яку необхідно перерахувати до бюджету, визначають як різницю між загальною сумою податкових зобов’язань і сумою податкового кредиту. Сума податкового кредиту складається із сум ПДВ, сплаченого під час придбання ТМЦ чи робіт, послуг. Податкове зобов’язання — це загальна сума нарахованого ПДВ за здійсненими операціями в податковому періоді.

Бюджетне відшкодування — сума, що підлягає поверненню платнику податку з бюджету у зв’язку з надмірною сплатою податку у випадках, визначених цим Законом.

Існують особливості щодо розрахунку ПДВ під час реалізації товарів (операцій), які не є об’єктом оподаткування, звільнених від оподаткування, а також товарів (операцій), які оподатковуються за ставками 20 %, 0 %.

Так, у процесі реалізації товарів (операцій), які не є об’єктом оподаткування чи є звільненими від оподаткування, ПДВ, сплачений під час здійснення витрат на виготовлення таких товарів, включається до їхньої собівартості. У свою чергу, податкових зобов’язань не виникає. При реалізації товарів за ставкою 0 % підприємство має право на відшкодування сплаченого ПДВ під час здійснення витрат на виготовлення таких товарів, при цьому податкового зобов’язання не виникає. Результатом реалізації таких товарів є виникнення бюджетного відшкодування.

У процесі визначення сум податкових зобов’язань слід виходити з того, що вони виникають унаслідок продажу товарів (робіт, послуг). Час їх виникнення пов’язаний або з датою зарахування коштів на рахунок постачальника, або з датою відвантаження товарів, виконання робіт, надання послуг.

Право на податковий кредит виникає у підприємства в разі придбання товарів (робіт, послуг), тобто з дати перерахування коштів з банківського рахунка платника податку на рахунок постачальника з метою оплати товарів (робіт, послуг) або отримання товарів (робіт, послуг) на умовах відстрочення платежу. Обов’язковою умовою для виникнення права на податковий кредит є наявність податкової накладної.

За умови, коли податкові зобов’язання перевищують суму податкового кредиту, підприємство повинно суму такого перевищення сплатити до бюджету не пізніше 40 днів від кінцевого терміну надання податкової декларації до податкової інспекції (або 60 днів з дати закінчення звітного періоду). Якщо навпаки, то за рішенням підприємства йому або на цю суму зменшуються наступні платежі, або ця сума відшкодовується з державного бюджету.