- •2. Сборы, пошлины, платежи в бюджет. Сборами, пошлинами и платами являются обязательные платежи юридических и физических лиц за услуги, оказываемые им государственными органами.

- •Цель и основные принципы обязательного страхования ответственности владельцев транспортных средств

- •Лица, гражданско-правовая ответственность которых подлежит обязательному страхованию

- •Уменьшение размера страховых премий

- •Система скидок и надбавок (бонус-малус)

- •Определение страхового случая и размера причиненного вреда

- •5. Операции по международным расчетам.

- •4. Денежные реформы в Казахстане. Реформирование денежной системы Казахстана можно выделить два этапа:

- •Произошло резкое сокращение денежной массы в экономике и увеличение неденежных форм расчетов:

- •2 Содержание и виды страховых тарифов. Страховой тариф – это цена страхового риска, т.Е. Выраженное в тенге,в единице страховой суммы или процентной ставки от совокупной страховой суммы.

- •Вертикальный метод анализа

- •Трендовый метод анализа

- •Анализ коэффициентов (относительных показателей)

- •Методы факторного анализа экономических показателей деятельности предприятия

- •Прибыль предприятия

- •Виды прибыли:

- •1.По субъекту контроля

- •2.По времени проведения

- •3.По срокам выполнения

- •1. Принцип единства означает степень организационно-экономической централизации бюджетной системы. Наиболее полно принцип единства проявлялся в бюджетной системе ссср.

- •4. Потребительское кредитование населения. С развитием рыночной экономики возрастает не только роль коммерческого банка, но и их количество, спектр предоставляемых услуг, типов операций.

- •3.Управление оборотными активами предприятия. Управление оборотным капиталом предприятия сводится к решению следующих задач:

- •2. Налоговый механизм и его элементы. Налоговый механизм — это совокупность способов и правил налоговых отношений, с помощью которых обеспечиваются достижения целей налоговой политики.

- •3. Ценные бумаги, их классификация. Ценная бумага - документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права его владельца.

- •4. Пассивные операции коммерческого банка — это деятельность банка по аккумулированию собственных и привлеченных средств в целях их размещения.

- •2. Корпоративный подоходный налог. Данный вид налога занимает значительное место в поступлениях государственного бюджета Казахстана - около 28%.

- •2. Индивидуальный подоходный налог. Поступление средств по данному платежу занимают около 11%всех налоговых платежей.

- •3. Методы оценки эффективности инвестиционных проектов. Оценка эффективности инвестиционных проектов состоит из нескольких этапов.

- •1. Метод теперешней стоимости.

- •2 Метод периода окупаемости

- •4 Метод расчета коэффициента эффективности инвестиций

3.Управление оборотными активами предприятия. Управление оборотным капиталом предприятия сводится к решению следующих задач:

- сокращение ТФП и превращение ее в отрицательную величину;

- ускорение оборачиваемости оборотных средств;

- выбор оптимальной политики оперативного управления текущими активами и текущими пассивами.

Для регулирования величины ТФП на предприятии целесообразно получение отсрочки по текущим платежам, в частности, от поставщиков по коммерческим кредитам, от работников предприятия при наличии задолженности по заработной плате, по бюджетным платежам при наличии задолженности по налогам, что обеспечивает дополнительный источник финансирования.

Вместе с тем, для оптимизации ТФП является неблагоприятным наличие сверхнормативных запасов, предоставление отсрочки по дебиторской задолженности.

На величину ТФП оказывают влияние совокупность внутренних и внешних факторов, в частности, длительность операционного цикла, темпы роста производства, сезонность производства и реализации продукции, состояние конъюнктуры рынка, величина и доля добавленной стоимости.

Ускорение оборачиваемости оборотных средств является важнейшим условием снижения ТФП. В условиях конкурентной борьбы ускорение оборачиваемости дает предприятию больший эффект (прибыль), чем максимизация нормы прибыли на единицу продукции. Для ускорения оборачиваемости капитала целесообразно осуществлять политику более дешевой продажи товара, предоставление скидок покупателям за сокращение сроков расчета (так называемое спонтанное финансирование), использование в качестве источников текущего финансирования учет векселей и факторинг.

Политика комплексного оперативного управления текущими активами и текущими пассивами состоит в решении двух задач: определении достаточного уровня и структуры текущих активов и определении величины и источников финансирования текущих активов. Различают три типа этой политики:

- агрессивная политика, когда предприятие наращивает текущие активы, имеет значительные запасы сырья и готовой продукции, имеет свободные денежные средства, стимулирует покупателей и раздувает дебиторскую задолженность. При этом удельный вес текущих активов достаточно высокий, а период оборачиваемости оборотных средств длительный. Данная политика проводится в условиях высоко конкурентного и мало прогнозируемого рынка с целью расширения доли участия в нем;

- консервативная политика, при которой всячески сдерживается рост текущих активов, минимизируются затраты на содержание производственных запасов и готовой продукции. При этом удельный вес текущих активов в структуре капитала предприятия низкий, а скорость оборота оборотного капитала высока, что приносит предприятию высокую рентабельность активов. Такая политика оправданно в условиях определенности рынка, стабильности объемов продаж и сроков платежей;

- умеренная политика, при которой экономическая рентабельность активов, риск неплатежеспособности, период оборачиваемости оборотных активов находятся на среднем уровне.

Каждому типу политики управления текущими активами должна соответствовать политика текущего финансирования (управления текущими пассивами). Политику управления текущими пассивами можно также разделить на:

- агрессивную политику - с преобладанием краткосрочного кредита в общей сумме пассивов;

- консервативную политику - с преобладанием финансирования за счет собственных источников и долгосрочных кредитов и займов;

- умеренную политику – со средним уровнем краткосрочного кредита.

Соотношение источников финансирования оборотного капитала оказывает решающее воздействие на собственные оборотные средства предприятия. Чем выше доля краткосрочных обязательств, тем меньше СОС и тем ниже финансовая устойчивость предприятии, однако при этом выше эффективность использования собственного капитала. И, наоборот, чем выше доля

внутренних источников финансирования, тем больше СОС и тем выше финансовая устойчивость предприятия. Поэтому выбор соответствующих источников финансирования оборотных активов определяется соотношением между уровнем эффективности использования капитала и уровнем риска финансовой устойчивости предприятия.

4 Инфляция как социально-экономический процесс. Термин "инфляция" используется, начиная со второй половины XIX в. Инфляция – в переводе с латинского «inflation» означает вздутие. Впервые для характеристики состояния денежного обращения его стали применять в Северной Америке во время гражданской войны 1861—1865 гг. Однако само явление инфляции возникло гораздо раньше и связано с введением в оборот денежных знаков с установленным государством номиналом.

Таким образом, инфляция – это социально-экономический феномен, присущий исключительно бумажно-денежному обращению, означающий переполнение сферы обращения избыточной по сравнению с потребностями товарооборота массой бумажных денег, их обесценивание, и как результат – повышение цен на товары и услуги, падение покупательной способности денег. В ней переплетаются экономические, социальные и политические проблемы. Опыт показывает, что инфляция – часто спутник природных и общественных потрясений, результат политических и социальных конфликтов.

В настоящее время под инфляцией обычно понимают процесс обесценения денег, проявляющийся, как правило, в продолжительном устойчивом росте общего уровня цен и связанный с появлением в обращении избыточной по отношению к товарному предложению денежной массы.

Приведенное определение отражает ряд важных особенностей инфляционного процесса, а именно: - единовременное повышение уровня цен еще не является инфляцией, хотя оно способно вызвать инфляционные ожидания и при определенных условиях может послужить толчком для развития инфляционного процесса; - в самом общем виде содержание инфляции заключается в обесценении денег, которое выражается, в частности, в росте цен. Действительно, рост цен на большинство товаров является наиболее распространенным проявлением инфляции, хотя в это же время цены на некоторые товары могут и снижаться, например, вследствие падения спроса на них. Однако следует иметь в виду, что не любое повышение цен является выражением инфляционного процесса: рост товарных цен может быть вызван факторами, непосредственно не связанными с денежным обращением и возникающими независимо от происходящих в нем изменений. К числу таких факторов можно отнести улучшение качества, потребительских свойств товаров; сезонные изменения цен; резкие колебания конъюнктуры на рынках отдельных товаров и т.п.; - избыток денег в обращении рассматривается в качестве одного из главных условий развития инфляции. В настоящее время большинство зарубежных и отечественных экономистов сходятся во мнении, что значительный и устойчивый рост цен в долгосрочной перспективе невозможен без высоких темпов роста денежной массы. Это относится к сторонникам как монетаристской, так и кейнсианской концепций. Различие заключается в следующем. Монетаристы рассматривают инфляцию исключительно как денежный феномен и утверждают, что непрерывный рост цен может быть вызван только одним фактором — увеличением денежной массы. Кейнсианцы полагают, что к высокой и достаточно длительной инфляции может привести только рост денежной массы, но они допускают существование и других факторов инфляции, например фискальной политики.

Таким образом, необоснованное увеличение денежной массы, как правило, служит необходимым условием возникновения и развития инфляции. Но оно не всегда является достаточным условием, то есть сам по себе избыток денег в обращении не всегда приводит к возникновению инфляции. В частности, органы денежно-кредитного регулирования могут осуществить успешные мероприятия по стерилизации избыточной массы денег, стимулируя их помещение в срочные вклады, инвестирование в ценные бумаги и т.д.

В то же время инфляционный рост цен может произойти в условиях, когда в обращении нет избыточной денежной массы (темпы роста денежной массы не превышают темпы роста производства). Например, если по причинам, не зависящим от денежного обращения, повысятся издержки на единицу продукции, то при существующем уровне цен это приведет к снижению, прибыли производителей и, соответственно, объемов производства. В результате уменьшится предложение товаров и услуг в масштабе экономики, что повлечет за собой повышение уровня цен. Инфляционный рост цен при стабильном денежном предложении может быть вызван также увеличением скорости оборота денег.

Следует отметить, что в условиях обращения полноценных денег инфляция была нетипична для стран с развитыми товарно-денежными отношениями — она носила, как правило, эпизодический характер. Нарушения устойчивости денежных единиц приходились в основном на периоды войн и социальных катаклизмов, а с их окончанием восстанавливалась тенденция относительного снижения уровня цен, которая была характерна для домонополистической стадии рыночного хозяйства.

Экономические последствия, вызванные инфляцией:

при небольших темпах содействует росту цен и нормы прибыли, являясь фактором временного оживления конъюнктуры;

по мере усиления препятствует воспроизводству, обостряет экономическую и социальную напряженность в обществе;

дезорганизует хозяйство галопирующая инфляция, наносит значительный экономический ущерб как крупным корпорациям, так и мелкому бизнесу преимущественно из-за неопределенности рыночной конъюнктуры, затрудняет проведение эффективной макроэкономической политики;

активизирует бегство от денег к товарам, превращая этот процесс в лавинообразный, обостряет товарный голод, подрывает стимулы к денежному накоплению, нарушает функционирование денежно-кредитной системы, возрождает бартер;

провоцирует систему цен, что отрицательно влияет на фискальную систему, так как обесцениваются поступления от налогообложения; при гиперинфляции падает реальное значение налоговых поступлений в бюджет;

обесцениваются сбережения населения, несут большие потери банки и учреждения, предоставляющие кредит;

происходит интернационализация экономики стран, являющаяся причиной перехода инфляции из страны в страну, осложняя международные валютные и кредитные отношения.

Социальные последствия инфляции:

происходит перераспределение национального дохода так, что образуется как бы сверхналог на население и в результате возникает отставание темпов роста номинальной, а также реальной заработной платы от резко возрастающих цен на товары и услуги;

терпят ущерб пенсионеры, все категории наемных работников, а также другие категории лиц свободных профессий, доходы которых растут медленнее, чем темпы инфляции.

билет №15.1 Финансы в системе внешнеэкономических связей. Внешнеэкономическая сфера деятельности охватывает обширный круг отношений, связанных с участием государства, его физических и юридических лиц с аналогичными зарубежными участниками и международными финансово-кредитными институтами при торговых, кредитных, инвестиционных, долговых, расчетных, трансфертных и иных операциях Иными словами - это отношения резидентов с нерезидентами, экономических агентов страны с «остальным миром» (по трактовке Системы национальных счетов), опосредуемые системой валютных расчетов. Значительную роль и место в этих отношениях занимают финансы, как категория синтезирующая обязательные, вынужденные, необходимые отношения через формирование и использование финансовых ресурсов и фондов у соответствующих названных отношений.

К внешнеэкономическим связям относятся: внешняя торговля; иностранное инвестирование: совместное предпринимательство, в том числе долевое участие в имуществе юридических лиц через акции и другие ценные бумаги, концессии - приобретение имущественных прав на использование природных ресурсов, разных объектов, находящихся в государственной собственности, для осуществления хозяйственной и иной деятельности на территории страны, аренда собственности; участие страны в международных финансово-кредитных организациях; с этой формой внешнеэкономической деятельности связано предоставление иностранных кредитов и займов и производятся взносы в международные финансовые и другие организации; сотрудничество в области науки, техники, культуры, туризма; проведение расчетов по содержанию посольств, консульств и другого персонала за границей.

Развитие перечисленных внешнеэкономических связей положено в основу валютно-финансовых, расчетных и кредитных отношений республики с зарубежными странами.

Внешняя торговля включает экспорт и импорт.

В финансовой практике применяется понятие бюджетная эффективность экспорта - соотношение валютной выручки и затрат (на производство продукции, ее стоимость во внутренних ценах и накладные расходы - транспортные, перевалка грузов, хранение в портах, станциях). Валютная выручка пересчитывается в тенге по курсу Национального банка. Повышение эффективности экспорта возможно путем совершенствования его структуры, то есть увеличения продукции машиностроения, трудоемких и наукоемких видов деятельности.

В импорте основными статьями являются машины, оборудование, транспортные средства, приборы-41%, химическая продукция, пластмассы, каучук - 15%, минеральные продукты -13%, неблагородные металлы и изделия из них - 11%, продовольственные товары и сырье для их производства - 9%, прочие статьи - 11 %.

Государственное регулирование внешнеэкономической деятельности включает разнообразные формы и методы. Основными формами регулирования являются: финансирование внешнеэкономической деятельности; налогообложение; инвестирование; внешнее заимствование; внешняя задолженность; субсидирование экспорта.

Методы регулирования соответствуют указанным формам и включают прямые и косвенные способы.

К прямым относятся административные формы регулирования: лицензии и квоты; может также устанавливаться государственная монополия внешнеэкономической деятельности (на внешнюю торговлю, валютные операции и др.).

Лицензирование и квотирование экспорта и импорта используются как временные меры для целей стабилизации и насыщения внутреннего рынка в условиях ограниченности сырьевых ресурсов и товарных фондов.

Лицензия - разрешение, выдаваемое компетентными государственными органами на вывоз или ввоз продукции, товаров, валюты, информации. Квота - часть, доля в общем объеме производства, предназначенная для внешнеторговой деятельности.

Государственная монополия представляет собой наиболее нерациональный способ регулирования внешнеэкономической деятельности, но в неблагоприятных условиях состояния экономики может применяться для решения проблемы приведения в равновесие платежного баланса за счет контроля импорта и экспорта. Данный способ может быть применен в форме предоставления исключительных прав государственной компании (или с участием государства) на совершение определенных внешнеэкономических операций или на обслуживание внешнеэкономических связей (например, обязательное страхование импорта государственными страховыми компаниями). В целом такие меры относятся к методам нетарифного регулирования.

Косвенные или экономические методы регулирования являются более действенными и соответствующими развитым внешнеэкономическим отношениям. К ним относятся налоги, в том числе таможенные пошлины, курс валюты, мировые цены, процентные ставки по внешним кредитам, курс облигаций, других ценных бумаг и платежных средств.

Валютные операции совершаются при всех видах внешнеэкономической деятельности: экспорте, импорте, оказании услуг, инвестировании капитала, международном государственном и коммерческом кредите, оказании экономической помощи, движении золотовалютных резервов страны, содержании дипломатических и других органов, зарубежных командировках, туризме, миграции населения, межгосударственных трансфертах, культурном, научном, техническом сотрудничестве и т.д.

Большинство из упомянутых видов внешнеэкономической деятельности воспроизводят валютные ресурсы так же, как и финансируются за счет них, поскольку все используемые валютные ресурсы в стране должны иметь источник их поступлений.

Валютные ресурсы государства формируются за счет: выручки от экспорта продукции, товаров и услуг государственного сектора экономики - предприятий, организации, компаний, фирм, обществ и т.д.; таможенных пошлин, других таможенных платежей, уплачиваемых в иностранной валюте, при оформлении операций по перемещении товаров и грузов через таможенную границу; поступлений от налогов, бонусов, роялти, уплачиваемых иностранными участниками соглашений, сделок, контрактов и других операций внешнеэкономического характера; штрафов и пени за нарушение валютного законодательства при уплате их в иностранной валюте; поступлений от размещения депозитов в зарубежных банках и других финансовых организациях, а также доходы от использования имущества и активов за рубежом; кредитов и займов иностранных государств, банков и международных и межгосударственных финансовых организаций; поступлений грантов и безвозмездной помощи в валюте.

Валютные ресурсы государства используются следующим образом: Национальным банком для осуществления «валютных интервенций» - продажи иностранной валюты в целях поддержания курса национальной валюты на регулируемом уровне, определяемом стратегическими планами по обеспечению устойчивого денежного обращения в стране;

2 Содержание Договора стархования. Договор стархования – это соглашение, по которому одна сторона (страхователь) обязуется оптатить страховую премию, а другая сторона (страховщик) обязуется при наступлении страхового случая осуществить страховую выплату страхователю или иному лицу, в пользу которого заключен договор (выгодоприобретателю), в пределах определенной договором суммы (страховая сумма).

Договор страхования выступает в качестве гражданско-правовой сделки между страхователем и страховщиком, часто юридически оформленных страховым агентом или при посредничестве страхового брокера, регулирующей их взаимные обязательства в сответствии с условиями данного вида страхования. В удовлетворении заключеного договора страхования страховщик выдает страхователю страховой полис.

Договор страхования заключается в письменной форме путем: состовления сторонами одного документа; присоединение страхователя к типовым условиям (правилам страхования), разработанным страховщиком в одностороннем порядке и выдачи страховщиком страхователю страхового полиса (доровор присоединения).

Форма письменного договора по обязательному страхованию определяется законодательными актами РК об обязательнои страховании, а по добровольному страхованию – страховщиком либо соглашением сторон.

Доровор страхования признается недействительным или досрочно прекращенным в соответствии с законодательством.

Существенными (обязательными) условиями договора являются: Ф.И.О. (при его наличии) и место жительства страхователя (если им является физическое лицо) или его наименование, место нахождение и банковские реквизиты (если им является юридическое лицо); Указание объекта страхования; Размеры страховой суммы; Порядок и сроки осуществления страховой выплаты; Размеры страховой премии, порядок и сроки ее уплаты; Дата и сроки действия договора; Указания о застрахованном (выгодопреобретателе), если они являются участниками страхового отношения; Случаи и порядок внесения изменений в условия договора.

Несущественными (дополнительными) условиями, которые включаются в договор по соглашению сторон, могут быть: основания для досрочного прекращения договора; особый порядок определения размеров ущерба и страховой выплаты; размер франшизы; порядок решения споров и др.

3 Основные фин показатели деятельности компаний (предприятий). К основным финансовым показателям деятельности предприятия в большинстве случаев относятся как минимум следующие: выручка от реализации, прибыль и сальдо потоков денежных средств предприятия.

Выручка от реализации — это доход, полученный предприятием от реализации товарно-материальных ценностей (выполненных работ, оказанных услуг) за определенный период времени. Этот доход может выражаться как в денежной, так и в неденежной форме. Примеры неденежной выручки — бартер, зачет взаимных требований, и др.

Прибыль представляет собой разницу между выручкой от реализации товарно-материальных ценностей (выполненных работ, оказанных услуг) и всеми расходами, которые понесло предприятие в отчетном периоде, включая себестоимость реализованных товаров (работ, услуг). Эта прибыль подлежит налогообложению. Оставшаяся после уплаты причитающихся налогов прибыль называется прибылью, остающейся в распоряжении предприятия.

Сальдо потоков денежных средств — это разница между всеми поступившими на предприятие денежными средствами (наличными, безналичными, в валюте, и др.), и всеми выплаченными предприятием денежными средствами за отчетный период.

Совокупность значений этих показателей, а также тенденция их изменений позволяет с высокой степенью достоверности судить об эффективности деятельности предприятия, а также об имеющихся у него проблемах. Очевидно, что рассматривать и анализировать эти показатели нужно за один общий для всех отчетный период. Иначе говоря, не имеет смысла анализировать финансовые показатели деятельности предприятия, если выручка от реализации товаров (работ, услуг) берется за январь, прибыль — за апрель, а сальдо потоков денежных средств — за июнь.

Неопытные люди иногда путают понятия выручки, прибыли и сальдо потоков денежных средств, чуть ли не идентифицируя их. Однако здесь очень важно понимать разницу. Например, при расчете прибыли учитываются все доходы, полученные предприятием за отчетный период, в том числе и доходы от бартерных операций, взаимозачетов и прочие неденежные виды доходов. Очевидно, что в данном случае сумма общих доходов (т.е. выручки от реализации) не будет совпадать с реальным поступлением денежных средств на предприятие в отчетном периоде.

Кроме этого, следует помнить такой факт, что прибыль рассчитывается не обязательно после поступления денежных средств на предприятие, а после совершения факта продажи. Один лишь факт поступления денежных средств может считаться предоплатой, а не выручкой от реализации товаров (работ, услуг).

4.Управление банковскими рисками. В процессе своей деятельности банки сталкиваются с совокупностью различных видов рисков, отличающихся между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень, и, следовательно, по способу их анализа и методам их описания. Кроме того, все виды рисков взаимосвязаны и оказывают влияние на деятельность банков. Изменения одного вида риска вызывают изменения почти всех остальных видов.

По основным факторам возникновения банковские риски бывают экономическими и политическими. Политические риски - это риски, обусловленные изменением политической обстановки, неблагоприятно влияющей на результаты деятельности банка.

Экономические риски - это риски, обусловленные неблагоприятными изменениями в экономике самого банка или в экономике страны.

Как политические, так и экономические риски могут быть внутренними и внешними. Внешние риски непосредственно не связаны с деятельностью банка, внутренние же риски полностью ею обусловлены.

Вначале отметим внешние риски, которым подвержено большинство банковских учреждений. Они возникают как при работе с филиалами, так и при взаимодействии с международными платежными системами. К внешним рискам в основном относятся, кредитный риск, валютный риск, процентный риск, депозитный риск, инвестиционный риск, (важно отметить, что эти риски также относятся и к внутренним рискам) также страновой и политический риски.

Риск по займу (кредитный риск) - это риск непогашения основного долга и процентов. Риск по займам в одинаковой степени относится как к банкам, так и к их клиентам и может быть обусловлен рядом факторов: спадом деловой активности, уменьшением уровня спроса, риском поставок, риском форс-мажорных обстоятельств, мошенничеством и т.д.

Риск по займам банка состоит из двух основных видов риска: Риска кредитования. Риска контрпартнера.

Риск по займам - это риск несвоевременного или частичного возврата кредита. Риск контрпартнера - это риск банкротства или ухудшения финансового положения контрпартнера, в результате которого банк может потерять суммы остатков средств на своих счетах у контрпартнера.

Валютный риск- это риск возникновения убытков в результате неблагоприятных изменений валютных курсов при формировании активов и привлечении источников средств с использованием валют иностранных государств.

Валютные риски подразделяются на следующие виды:

Риск открытой валютной позиции - риск, возникающий в случае несоответствия по объемам активов и обязательств банка в иностранной валюте;

Риск конвертирования - риск возникающий в процессе ограничений в проведении обменных операций;

Риск изменения обменного курса - риск обесценения вложений в иностранную валюту вследствие непредвиденного изменения обменного курса.

Процентный риск - опасность потерь банками, кредитными учреждениями в результате превышения процентных ставок, выплачиваемых ими по привлеченным средствам, над ставками по размещаемым активам.

Депозитный риск - он заключается в возможной недостаточности обеспечения активных операций ресурсами. Чаще всего этот вид риска заключается в определяющей депозитной роли одного клиента банка или группы «породненных» компаний. К потерям можно привести досрочное востребование депозитов. На досрочное изъятие могут влиять факторы политического и экономического характера, а также слухи на рынке о возникновении в банке кризисной ситуации.

Валютный риск – это риск потерь при покупке-продаже иностранной валюты по разным курсам.

Валютный риск, или риск курсовых потерь, связан с интернализацией рынка банковских операций, созданием транснациональных (совместных) предприятий и банковский учреждений и диверсификацией их деятельности и представляет собой возможность денежных потерь в результате колебаний валютных курсов.

Инвестиционный риск - риск вероятности потери по отдельным типам ценных бумаг, по некоторым видам ссуд либо по отдельным видам инструментов. Банк может сам выбирать свою стратегию в области инвестиций и конкретные ценные бумаги или инструменты, и поэтому его риск может быть управляем. Инвестиционные риски бывают системные и несистемные. Системный риск заключается в изменении цен на ценные бумаги, их доходности, уровне процентных ставок, ожидаемом уровне дивиденда и изменении банковской прибыли, вызванном обще рыночными ценовыми колебаниями. Он объединяет риск изменения процентных ставок, риск изменения обще рыночных цен, валютный риск и риск инфляции. Несистемный риск не зависит от состояния внешней среды и связан со спецификой деятельности каждого конкретного банка.

Внутренние риски – это риски, возникающие внутри банка. К внутренним рискам относят: административные риски, финансовые риски и операционные риски. Административные риски – к административным рискам относят риски управления банком на макро уровне в рамках общей стратегии банка. Финансовые риски – риски, связанные с финансовой деятельностью банка. Часть финансовых рисков (кредитный риск, валютный риск, процентный риск, депозитный риск, инвестиционный риск) двойственна и поэтому их можно отнести и к внутренним рискам. Одним из наиболее важных рисков, относящихся к финансовым рискам, является риск ликвидности.

Риск ликвидности – неспособность своевременно выполнять свои обязательства перед клиентами и другими контрагентами. Ликвидность определяется отношением суммы кредита к сумме его обязательств. Существует риск несбалансированной ликвидности и риск излишней ликвидности.

Операционные риски – это текущие риски, возникающие в процессе повседневной деятельности банка на уровне управления отдельными банковскими подразделениями.

К настоящему времени сложился достаточно широкий спектр специфических методов управления тем или иным видом риска. Наиболее распространенными методами управления являются: диверсификация; приобретение дополнительной информации о выборе и результатах; лимитирование; самострахование; страхование; хеджирование; управление качеством.

Смысл диверсификации вкладов заключается в том, чтобы банк как можно меньше зависел от одного или нескольких неблагоприятных факторов.

Одним из способ защиты от возникающего в ходе банковской деятельности риска является страхование.

По своей сути страхование кредитов позволяет уменьшить или устранить кредитный риск. Объектами страхования кредитов, как правило, служат коммерческие кредиты, банковские ссуды поставщику или покупателю, обязательства и поручительства по кредиту, долгосрочные инвестиции и др. Защита интересов продавца либо банка-кредитора заключается в том, что в случае неплатежеспособности должника или неоплаты долга по другим причинам погашение задолженности по предоставленному кредиту берет на себя страховая организация.

Другими словами страхование это - комплекс отношений связанных с имущественной защитой законных интересов страхователя (юр. и физ. лица при наступления страхового случая, определенного в договоре страхования, посредством страховой выплаты, осуществляемой организацией. Страхование и самострахование служат не только надежной защитой от негативных проявлений риска. Они также повышают ответственность руководства банка, принуждая его серьезнее относиться к разработке и принятию решений.

Хеджирование основано на таком распределении активов, чтобы суммарное влияние того или иного события на их стоимость оказалось нулевым. Как правило под хеджированием понимают покупку финансовых инструментов, специально сконструированных для защиты от некоторого риска.

Билет № 16.1. Взаимосвязь финансов с другими экономическими категориями. Финансы, участвуя в стоимостном распределении, тесно связаны с такими категориями, как цена, заработная плата, прибыль, кредит, страхование. Функционирование цены и финансов в их взаимосвязи подтверждает, что цены являются основой финансового метода распределения стоимости. В перераспределительный процесс финансы вступают методами, с помощью которых изымается часть стоимости (акцизы, налоги на экспорт или импорт, таможенные пошлины) или передается недополученная часть стоимости путем субвенций (дотаций), бюджетного или отраслевого финансирования. Сами цены не вызывают непосредственного образования денежных фондов, они выступают инструментом товарно-денежных отношений, денежным выражением стоимости.Взаимосвязь финансов с заработной платой проявляется в том, что финансы через заработную плату формируют фонд оплаты труда работников. Также взаимосвязь заработной платы с финансами проявляется в том, что заработная плата по времени начисления не совпадает с выплатой, следовательно, накапливаемый фонд заработной платы выступает источником формирования части финансовых ресурсов предприятий, фирм и т. д.Взаимосвязь прибыли и финансов проявляется в том, что прибыль одновременно выступает инструментом распределения стоимости, источником образования фондов денежных средств, необходимых для возобновления процесса воспроизводства, расширения производства, увеличения возможностей в формировании централизованного фонда денежных средств. Прибыль образуется в результате финансового распределения валового дохода предприятия, любого хозяйствующего субъекта. Из прибыли уплачивается часть стоимости в общегосударственный централизованный денежный фонд (государственный бюджет). Нераспределенная прибыль на предприятии выступает новым источником финансовых ресурсов. Таким образом, прибыль как инструмент финансов выполняет обширную функцию, а финансы проявляют себя через активное использование прибыли.Взаимосвязь финансов и кредита проявляется в том, что обе эти категории являются категориями отношений, базируются на движении денег, выступают источниками для кругооборота фондов. И финансы, и кредит выступают как « ресурсы», формируемые на обнове перераспределения вновь созданной стоимости, денежных накоплений всех участников общественного развития.

2. Организация имущественного страхования. Страхование имущества представляет собой совокупность видов страхования, предусматривающих осуществление страховых выплат в размере частичной или полной компенсации ущерба, нанесенного имущественным интересам лица, связанным с владением, пользованием, распоряжением имуществом, вследствие его повреждения или уничтожения, за исключением имущества, перечисленного в подпунктах 3) - 7) пункта 3 статьи 6 настоящего Закона. Пожары, аварии инженерных систем и стихийные бедствия — наступление этих событий может нанести предприятию огромные, а порой и невосполнимые потери. Любые используемые меры пожарной и охранной безопасности, безусловно, могут снизить вероятность возникновения таких событий, однако только с помощью страхования предприятие может полностью избавиться от последствий наступления неблагоприятных событий — от убытков. Страхованию подлежит имущество, которое имеется у страхователя на правах собственности, хозяйственного ведения, оперативного управления, аренды или переданное в залог, лизинг, в том числе: здания, сооружения/производственное и офисное оборудование/ мебель и техника/товары на складе и в торговом зале/строительные материалы/дома, квартиры, домашнее имущество.

Назначение имущественного страхования состоит в возмещении ущерба, причиняемого стихийными бедствиями и другими случайными событиями различному имуществу. Следовательно, объектом страхования выступают различные материальные ценности и связанные с ними интересы.

Имущественное страхование подразделяется на подотрасли в зависимости от категории страхователей: страхование имущества сельскохозяйственных предприятий, частных, кооперативных и общественных организаций, государственного имущества, имущества населения. При страховании гражданско-правовой ответственности страхуется риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а также ответственности по обязательствам, возникающим из договоров или иных оснований.

Исходя из вида или группы застрахованного имущества, различают виды страхования: страхование сельскохозяйственных культур, животных, строений; имущества государственных, частных, кооперативных предприятий, общественных организаций, домашнего имущества; транспортных средств, личного подворья; финансовых рисков (в том числе банковских операций, операций на рынке ценных бумаг); грузов; нефтяных операций (по добыче, переработке и транспортировке нефти) и т.д. В обязательной форме в имущественном страховании страхуется гражданско-правовая ответственность перевозчика перед пассажирами при совершении перевозок на всех видах транспорта и гражданско-правовая ответственность автовладельцев. С 1996 года восстановлено обязательное страхование сельскохозяйственного производства: многолетних насаждений, сельскохозяйственных животных, движимого и недвижимого имущества, продукции и товаров сельского хозяйства от неблагоприятных природно-климатических условий, эпизотий и других стихийных бедствий.

Страховое возмещение выплачивается за все погибшее или поврежденное имущество, в том числе и за имущество поступившее к страхователю в период действия договора. При гибели или повреждении застрахованного имущества во время перевозки страховое возмещение выплачивается в случае, когда законодательством или договором перевозки не установлена ответственность перевозчика за гибель или повреждение груза.

Страховое возмещение выплачивается независимо от местонахождения имущества во время гибели или повреждения, а за имущество, принятое от других организаций или населения, - в случае гибели или повреждения его только в местах, указанных в заявлении о страховании, а также во время перевозки этого имущества, за исключением тех случаев, когда ответственность несет перевозчик. Страхователю возмещаются расходы, связанные со спасением имущества, по предотвращению и уменьшению ущерба в случае стихийного бедствия или аварии (перемещение имущества в безопасное место, откачка воды и т.п.), а также по приведению застрахованного имущества в порядок после стихийного бедствия (уборка, сортировка, просушка и т.п.).

3. Сущность и функции финансового менеджмента. Финансовый менеджмент – это система принципов и методов разработки и реализации управленческих решений, связанных с формированием распределением и использованием финансовых ресурсов предприятия и организацией оборота его денежных средств.

Главной целью финн менеджмента является максимизация благосостояния собственников предприятия в текущем и перспективном периоде, которая обеспечивается путем максимизации его рыночной стоимости.

Функции финансового менеджмента можно рассматривать исходя из структуры управления финансового ресурсами предприятия.

С точки зрения объекта управления основными функциями финансового менеджмента являются: организация денежного оборота, обеспечение финансовыми средствами и инвестициями инструментами, обеспечение основными и оборотными фондами и т. д.

С точки зрения субъекта управления финн менеджмент как любой вид управленческой деятельности обладает универсальными функциями , такими как планирование, прогнозирование, организация , регулирование, координирование , стимулирование, контроль.

Функция планирования состоит в составлении задания, программы действий для чего разрабатываются планы финн мероприятий, получения доходов, эффетивного использования финн ресурсов.

Функция управления – финн планирование включает в себя комплекс мероприятий по выработке плановых заданий и по их реализации. Оно представляет собой также процесс разработки людьми конкретного плана финн мероприятий , т.е обычный вид деятельности человека.

Прогнозирование – разработка на длительную перспективу изменений финансового состояния объекта в целом и его различных частей. Прогнозирование в отличие от планирования не ставит задачу непосредственно осуществить на практике разработанные прогнозы.Эти прогнозы являются предвидением будущих изменений.

Функци организации – заключается в объединении людей, которые сообща занимаются реализацией финн программы, опираясь на совокупность каких-то правил и процедур, а также созданием органов управления, установлением взаимосвязи между управленческими подразделениями, выработкой нормативов, методик и т.д.

Функция регулирования в финн менеджменте заключается в оказании влияния на объект управления, что позволяет добиться устойчивости финн системы в периоды изменений ситуаций на рынке.

Функция координации заключается в рбеспечении согласованности в работе всех составных частей системы управления, аппарата управления и специалистов. Координация позволяет добиться взаимосвязанности в отношениях объекта управления, субъекта управления, аппарата управления и отдельного работника.

Функция стимулирования состоит в обеспечении заинтересованности результатами своего труда работниокв финн структуры.

Функция контроля заключается в проверке организации финн работы, выполнения финн планов и т.п. Контроль также предполагает поиск и сбор информации об использовании финансовых ресурсов и о финансовом состоянии объекта управления, выявление дополнительных резервов и возможностей компании, внесение изменений в программы. 4. Структура банковской системы РК. Банковская система РК имеет двухуровневую банковскую систему.

НБ РК является центральным банком РК и представляет собой верхний (первый) уровень банковской системы РК. Все иные банки представляют собой нижний (второй) уровень банковской системы за исключением Банка Развития Казахстана, имеющего особый правовой статус. Целями деятельности которого, является совершенствование и повышение эффективности гос инвестиционной деятельности, развитие производственной инфраструктуры и обрабатывающей промышленности, содействие в привлечении внешних и внутренних инвестиций в экономику страны.

Национальный Банк Казахстана координирует свою деятельность с Правительством Республики Казахстан, учитывает в своей деятельности экономическую политику Правительства и содействует ее реализации, если это не противоречит выполнению его основных функций и осуществлению денежно-кредитной и валютной политики. Национальный банк является главным банком Казахстана. С одной стороны, он является юридическим лицом, осуществляющим определенные гражданско-правовые сделки с коммерческим банками и государством. С другой стороны, он же наделен широкими властными полномочиями по управлению денежно-кредитной системой республики, которые зафиксированы в Законе «О Национальном банке РК».

Основными задачами Национального банка республики Казахстан являются:

·обеспечение внутренней и внешней устойчивости национальной валюты Республики Казахстан;

·разработка и проведение денежно-кредитной политики;

·регулирование денежного обращения;

·организация банковских расчетов и валютных отношений;

·содействие обеспечению стабильности денежной, кредитной и банковской системы;

·защита интересов кредиторов и вкладчиков банка.

НБ РК также выступает эмитентом государственных ценных бумаг, участвует в обслуживании внутреннего и внешнего долга РК, гарантом которых является Правительство РК; Нацбанк осуществляет надзор за деятельностью коммерческих банков и организаций, осуществляющих операции по купле, продаже и обмену иностранной валюты и устанавливает пруденциальные нормативы, регулирующие деятельность банков. То есть Национальный Банк несет полную ответственность за функционирование денежно-кредитной сферы и представляет интересы РК в отношениях с центральными банками и финансово-кредитными учреждениями других стран.

Коммерческие банки - это старейшая и наиболее массовая группа кредитных учреждений, выполняющих большинство фин операций и услуг, известных в практике предпринимательства в рыночной экономике. Коммерческие банки относятся к особой категории деловых предприятий, получивших название фин посредников. Они привлекают капиталы, сбережения населения и другие свободные денежные средства, высвобождающиеся в процессе хоз деятельности, и предоставляют их во временное пользование другим экон агентам, которые нуждаются в дополнительном капитале. Фин посредники выполняют, таким образом, важную народно-хозяйственную функцию, обеспечивая обществу механизм межотраслевого и межрегионального перераспределения денежного капитала. Они являются многофункциональными организациями, действующими в различных секторах рынка ссудного капитала.

Банки аккумулируют основную долю кредитных ресурсов и предоставляют своим клиентам полный комплекс финансовых услуг, включая кредитование, прием депозитов, расчет на обслуживание, покупку-продажу и хранение ценных бумаг, иностранной валюты и другие.

Коммерческий банк способен предложить клиенту до 200 видов разнообразных банковских продуктов и услуг. Широкая диверсификация операций позволяет банкам сохранить клиентов и оставаться рентабельными даже при весьма неблагоприятной хозяйственной конъюнктуре. Не случайно во всех странах с рыночной экономикой они остаются главным операционным звеном кредитной системы. Говоря о современных коммерческих банках, необходимо подчеркнуть, что, как и другие звенья банковской системы, эти учреждения постоянно эволюционируют. Меняются формы операций, методы конкуренций, системы контроля и управления. Резко расширилась сфера деятельности, которая охватывает весь мир благодаря формированию интернациональных рынков ссудного капитала. И хотя в некоторых областях они утрачивают позиции под напором конкурентов, они обнаруживают поразительную способность приспосабливаться к меняющимся условиям кредитного рынка. Существует определенный базовый «набор», без которого банк не может нормально функционировать. К таким конституирующим операциям банка относятся:·прием депозитов;·осуществление денежных платежей и расчетов;·выдача кредитов.

Помимо выполнения базовых функций банки предлагают клиентам множество других финансовых услуг, например, банки осуществляют разного рода доверительные операции для корпораций и частных лиц, связанных с передачей имущества в управление банку на доверительной основе, покупка для клиентов ценных бумаг управление недвижимостью, выполнение гарантийных функций по облигационным выпускам.

Как любое другое капиталистическое предприятие, работающее в условиях рынка банк подвержен риску потерь и банкротства. Поддержание оптимального соотношения между доходностью и риском составляет одну из главных и наиболее сложных проблем управления банком.

Законом «О банках и банковской деятельности» определено, что банки второго уровня создаются в форме акционерных обществ без права выпуска акций на предъявителя. Банки могут образовываться на основе любой формы собственности, за исключением государственных банков, которые создаются только на основе государственной собственности. Учредителями и акционерами банков могут быть юридические и физические лица-нерезиденты Казахстана с учетом особенностей создания дочерних банков банками-нерезидентами РК, предусмотренные законом. Банкам второго уровня разрешается привлечение денежных средств от юридических и физических лиц, открытие и введение корреспондентских счетов банков и небанковских финансовых учреждений, а также металлических счетов банков; осуществление кассовых, переводных, учетных, ссудных, трастовых, клиринговых, сейфовых, ломбардных операций; финансирование капитальных вложений; также разрешено проведение операций с иностранной валютой.

Количество банков второго уровня – 38 на 01,01,2015г в т. ч.: банки со 100% участием государства в уставном капитале -1 АО "Жилищный строительный сберегательный Банк Казахстана", - банки второго уровня с иностранным участием – 16/- дочерние банки второго уровня – 14. Количество филиалов банков второго уровня – 395.Парабанки- микрокредитные организации и лизинговые компании.

билет №17.1. Гос кредит и гос долг . Государство для финансирования своих нужд может мобилизировать финансовые ресурсы в форме государственного кредита. В этом случае оно является заемщиком, а население и предпринимательские структуры, то есть физические и юридические лица, – кредиторами. Государственный кредит имеет срок возврата и цену в форме процента. Гос кредит бывает внутренним и внешним. В сфере международных экономических отношений государство выступает в роли как кредитора, так и заемщика.

Гос кредит – это совокупность экономических отношений, возникающих между государством как заемщиком (или займодателем) денежных средств и физическими (юридическими) лицами, иностранными правительствами в процессе формирования и использования общегосударственного фонда денежных ресурсов.

Гос кредит отличается от банковского. Он, как правило, используется для покрытия дефицита гос бюджета. Источником его возврата и уплаты процентов являются доходы бюджета, а не прибыль от выгодно размещенного кредита.

По своей экономической сущности гос кредит – это форма вторичного перераспределения валового внутреннего продукта. Его источником являются свободные средства населения, предприятий и организаций. Использование гос кредита является полностью оправданной формой мобилизации средств в распоряжение государства. Его использование при покрытии дефицита бюджета обусловлена тем, что это имеет значительно меньшие негативные последствия для финансового положения государства, чем покрытие дефицита с помощью денежной эмиссии.

Гос кредит различается по видам: внутренний, внешний (международный), условный.

Во внутреннем кредите государственно-кредитные отношения возникают между правительством, местными органами власти, предприятиями, организациями и населением данной страны с разносторонних позиций: и как заемщиков, и как кредиторов.

В международном кредите в отношения вступают правительства, местные органы власти – с одной стороны, и правительства, банки, компании других государств, а также международные финансово-банковские организации – с другой. Сторона, представляющая (дающая) кредит называется государством-донором или организацией-донором, а страна, получающая кредит – страной-реципиентом.

Условный государственный кредит представляется как обязательства правительства по гарантиям, выданным кредиторам других стран под займы, полученные отечественными заемщиками: предприятиями, организациями, фирмами, местными органами власти. В случае неисполнения условий займа правительство отвечает по наступившим обязательствам отечественного заемщика – оплачивается за счет бюджетных средств сумму займа с имущества или других активов заемщика.

Существование государственного кредита приводит к появлению государственного долга. Сумма его состоит из сумм всех выпущенных и непогашенных долговых обязательств государства (как внутренних, так и внешних), включая выданные гарантии по кредитам, которые предоставляются иностранным заемщикам, местным органам власти, государственным предприятиям.

Государственный долг имеет экономически обоснованные границы. Величина долга характеризует состояние экономики и финансов государства, эффективность функционирования его правительственных структур. Поскольку источником покрытия государственного долга являются доходы бюджета, то есть налоги, можно утверждать, что величина долга – это взятые авансом у населения налоги.

В большинстве стран мира величина государственного долга регулируется законодательно. Государственный внутренний долг гарантируется всем имуществом, которое находится в общегосударственной собственности. Государственный долг подразделяется на капитальный и текущий. Капитальный государственный долг представляет всю сумму выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты, которые должны быть выплачены по этим обязательствам. Текущий государственный долг составляет расходы по выплате доходов кредиторам по всем долговым обязательствам государства и по погашению обязательств, срок оплаты которых наступил.

Государственный внутренний долг Казахстана состоит из задолженности прошлых лет и задолженности, которая возникает по текущим долговым обязательствам Правительства Казахстана.

К долговым обязательствам Правительства Казахстана относятся выпущенные им ценные бумаги, другие обязательства в денежной форме, гарантированные Правительством Казахстана, а также полученные им кредиты.Долговые обязательства Правительства Украины могут быть срочные (до 1 года), средне- (1-5 лет) и долгосрочные (5 и больше лет).

Наличие внешнего долга означает необходимость передачи части созданного продукта за пределы страны. Процентные платежи по государственному долгу имеют тенденцию быстро расти, что воспроизводит долг «сам себя». Такие выплаты сдерживают будущее экономическое развитие и еще больше усугубляют дефицит бюджета страны-реципиента.

Рост внешнего долга также снижает международный авторитет страны-реципиента и подрывает доверие населения к политике ее правительства.

2. Сущность и виды страхового взноса. Страховой взнос может быть рассмотрен с экономической, юридической и математической точек зрения. Экономическая сущность страхового взноса проявляется в том, что он представляет собой часть национального дохода, которая выделяется страхователем с целью гарантии его интересов от вредоносного воздействия неблагоприятных событий.

С юридической точки зрения страховой взнос может быть определен как денежное выражение страхового обязательства, которое оговорено и подтверждено путем заключения договора страхования между его участниками. В математическом смысле страховой взнос – это периодически повторяющийся платеж страхователя страховщику. Виды страховой премии (взноса). Для характеристики различных технических сторон страхового взноса используются различные понятия.

Страховой платеж (страховой взнос, премия) – это плата деньгами от совокупной страховой суммы.

Страховой платеж исчисляется, как произведение страхового тарифа на число сотен страховой суммы, если тарифом является процентная ставка, то страховой взнос определяется, как произведение этой ставки на совокупную страховую сумму деленную на сто.

Страх.взнос = Страх.тариф * объем.показатель(единица страховой суммы или объект страхования в целом) – скидка + надбавка.

По своему предназначению страховой взнос подразделяется на рисковую премию, сберегательный взнос, нетто-премию, достаточный взнос, брутто-премию (тарифную ставку).

Рисковая премия – чистая нетто-премия, означает часть страхового взноса в денежной форме, предназначенную на покрытие риска.

Сберегательный (накопительный) взнос присутствует в договорах страхования жизни. Он предназначен для покрытия платежей страхователя при истечении срока страхования.

Нетто-ставка – часть страхового взноса, которая необходима для покрытия страховых платежей за определенный промежуток времени по данному виду страхования. Нетто-премия равна рисковой премии в случаях, когда наблюдается планомерное развитие риска.

Достаточный взнос равен сумме нетто-премии и нагрузки, включенных в издержки страховщика. Достаточный взнос можно рассматривать как брутто-премию или тарифную ставку. Брутто-ставка– тарифная ставка страховщика. Состоит из достаточного взноса и надбавок на покрытие расходов, связанных с проведением предупредительных мероприятий, рекламы и пропаганды. Нагрузка – это часть брутто-ставки, предназначена для покрытия расходов страховщика по организации процесса страхования, ведение страхового дела, на покрытие расходов, связанных с проведением предупредительных мероприятий, рекламы и некоторых других расходов, на образование прибыли страховщика.

По характеру рисков страховые взносы классифицируются на натуральные и постоянные премии.

Натуральная премия предназначена для покрытия риска за определенный промежуток времени. Она отвечает фактическому развитию риска. натуральная премия в данный отрезок времени равна рисковой премии, с течением времени натуральная премия изменяется. По различным видам страхования она выражается через различные ставки.

Натуральная премия может также увеличиваться или уменьшатся в зависимости от характера риска. Страховщику необходимо постоянно изучать тенденции в развитии натуральной премии и с учетом их вносить коррективы в финансовую политику страхового общества.

Постоянные (фиксированные) взносы – страховые взносы, которые с течением времени не изменяются, а остаются постоянными. Это связано с тем, что риск, который отражает страховой взнос, не изменяется во времени.

Постоянные взносы встречаются в большинстве договоров имущественного страхования. Тем не менее абсолютно постоянных взносов имущественного страхования нет, так как с течением времени меняется технология производства, появляются новые технологии и материалы.

По форме уплаты страховые взносы подразделяются на единовременные, текущие, годовые и рассроченные премии.

Единовременный взнос – страховая премия, которую страхователь сразу уплачивает страховщику за весь период страхования вперед. Сумма единовременного взноса определяется к моменту заключения договора страхования.

Текущий взнос представляет собой часть общих обязательств страхователя по отношению к страховщику, т.е. является частью единовременной премии. Сумма текущих взносов по данному виду страхования всегда больше единовременного взноса. Это объясняется потерями прибыли страховщика при рассроченных текущих взносах.

Годичный взнос (премия). Единовременный страховой взнос обычно вносится по договорам, имеющим годичный срок действия. Годовой взнос неделим и по теории актуарных расчетов всегда больше единовременного взноса. В личном страховании выделяют срочные и пожизненные годовые страховые премии. Единовременные страховые взносы подразделяются на годовые с учетом экон возможностей страхователя произвести их уплату.

По времени уплаты страховые взносы подразделяются на авансовые платежи и предварительную премию. Авансовые платежи обычно вносятся за весь срок действия договора. По экономической природе они равны единовременному взносу.

Предварительная премия. Страховщик может предоставить право страхователю внести полностью или частично причитающийся к уплате взнос до наступления срока уплаты.

В зависимости от того, как страховые взносы отражаются в балансе страхового общества, они подразделяются на переходящие платежи, эффективную премию и результативную премию.

Переходящие платежи. Страховые сделки совершаются в конце календарного года. Здесь, как правило, наблюдается несовпадение календарного и страхового года.

Результативная премия представляет собой разницу между годовой нетто-премией и переходящими платежами текущего года, отнесенными на следующий год.

Эффективная премия представляет собой сумму результативной премии и переходящих платежей, резервированных в текущем году и переходящих на следующий год. Эффективная премия – это вся сумма наличных страховых платежей, которыми располагает страховщик в данном текущем году.

Цильмеровская (резервная) премия – сумма нетто-премии и расходов по заключению договоров страхования данного вида за год. Определяется с помощью математических расчетов.

Перестраховочная премия – премия, которую страховщик передает перестраховщику по условиям заключенного между ними договора перестрахования.

По величине различают необходимую, справедливую и конкурентную премию.

В зависимости от способа исчисления страховые взносы классифицируются на средние, степенные и индивидуальные премии.

Кроме того, на практике используется система основной и добавочной страховых премий. Основная страховая премия определяется при заключении договора страхования. Допускается, что она будет увеличена или уменьшена в зависимости от индивидуальных особенностей объекта страхования.

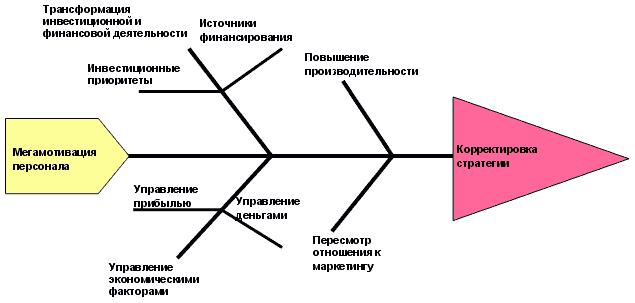

3. Управление предприятием в условиях фин кризиса. О кризисе, его причинах, негативных проявлениях и путях преодоления уже написано много. Среди рекомендаций есть много таких, которые заслуживают внимания и могут быть использованы в реальной практике. Но очень важно понять, что главным условием любой успешной работы является системность, которая в условиях кризиса становится критически необходимым атрибутом управления бизнесом. Ниже сделана попытка системного представления всех антикризисных мер. Система представлена на рис. 1, она имеет форму рыбы, которая носит название диаграммы Иссикавы.

Рис.

1. Система антикризисных мер

Рис.

1. Система антикризисных мер

Функциями такого управления является постоянный мониторинг фин состояния предприятия с целью своевременного диагностирования симптомов фин кризиса; определение масштабов кризисного состояния предприятия и факторов его вызывающих; определение форм и методов использования внутренних механизмов антикризисного фин управления предприятия, а при необходимости – форм его внешней санации или реорганизации.

Многоуровневая функциональная система управления фин деятельностью: Осуществление постоянного мониторинга фин сост предприятия/ своевр. Диагностика признаков кризисного развития предприятия и определение его масштабов/ выбор и использоваиие внутренних механизмов фин стабилизации предприятия/ выбор эффективных форм внешней санации или реорганизации предприятия

4. Структура и качество активов банка. Под активами коммерческого банка понимается собственные и привлеченные средства, размещенные в кредитные и другие активные операции. Активные операции банка — операции, посредством которых банки размещают имеющиеся в их распоряжении ресурсы для получения дохода и поддержания ликвидности. К активным операциям относятся:

- кассовые операции; кредитные операции; - инвестиционные операции; - комиссионные операции; гарантийные операции;

Кассовые операции - это операции по приему и выдаче наличных денег. Кассовые операции, направленные на поддержания текущей ликвидности любого банка. Кредитные операции - это операции по предоставлению займов клиентам банка, приносящие доходы в виде процентов и комиссионные. Кредитные операции составляют основу активов коммерческих банков, поскольку: во-первых, их успешное размещение ведет к получению основных доходов и способствует повышению надежности и устойчивости банков, а неудачам в кредитовании сопутствует их разорение и банкротство; во-вторых, банки призваны аккумулировать собственные и привлеченные ресурсы для кредитования инвестиций в развитие экономики страны; в-третьих, эта деятельность при ее успешном осуществлении приносит прибыль всем ее участникам: банкам, заемщикам и обществу в целом. Инвестиционные операции — это операции по вложению банка свои ресурсы в ценные бумаги и паи нефинансовых организаций в целях совместной предпринимательской деятельности. Комиссионные операции — это операции по поручению, от имени и за счет клиентов и приносящие доход в виде комиссионного вознаграждения.

К данной категорий относятся: операции по инкассированию дебиторской задолженности (получение денег по поручению клиентов на основании различных платежных документов):

- переводные операции; комиссионно-посреднические (покупка и продажа иностранной валюты, ценной бумаги, драгоценных металлов, факторинговые, форфейтинговые, лизинговые и другие); - доверительные (трастовые) операции: операции по предоставлению клиентам консультационных и иных услуг.

Гарантийные операции - это операции по выдаче гарантий или поручительства по уплате долго клиента третьему лицу при наступлении указанных в гарантии условий и которые приносят комиссионный доход.

Под структурой активов понимается соотношение разных по качеству и экономическому содержанию статьей актива баланса банка к балансовому итогу. Количественные измеренные и качественно оцененные банковские активы отражаются в одной из частей бухгалтерского баланса - в активе.

Активы банка имеют крайне важное значение в деятельности любого банка, так как от их качественного обслуживания зависят ликвидность, доходность, а следовательно, финансовая надежность и устойчивость. В то же время изменчивость рыночной конъюнктуры и ужесточение конкуренции в сфере банковских услуг постоянно требуют от банков поиска новых выгодных сфер вложения ресурсов и приводят к усложнению структуры банковских операции

Качество активов коммерческого банка определятся их оптимальной структурой, обеспечивающей диверсификацию активных операции по уровню доходности, объемом рисковых активов, признаками изменчивости активов, ликвидностью, а также применяемыми методами оценки активов.

По уровню доходности активные операции следует подразделять таким образом:

доходные активы, в том числе высокодоходные, низкодоходные, приносящие стабильный или нестабильный доход. К ним можно отнести: займы клиентам, банкам, населению, просроченная задолженность по займам и процентам, факторинг, форфейтинг, лизинг, участие в деятельности других предприятий, ценные бумаги, выданные гарантии и т.п.

недоходные активы, т.е. наличность в кассе, корреспондентские счета в Нацбанке РК и других банках, обязательные резервы, основные средства, нематериальные активы, средства в расчетах, финансирование капитальных вложений, капитальные затраты, текущие расходы, расходы будущих периодов, переоценка основных средств и ценных бумаг, отвлеченные средства из прибыли, убытки текущего года и прошлых лет.

По уровню ликвидности подразделяется на:

высоколиквидные активы, т.е. активы, которые обеспечивают мгновенную ликвидность и могут быть использованы для выплаты изымаемых вкладов и удовлетворения заявок на кредиты. Сюда входят: наличность в кассе банка, денежные средства на счетах в Напбанка РК и других банков. Такие активы не приносят дохода, но служат главным источником ликвидности банка.

ликвидные активы, т.е. активы, приносящие небольшой доход, но ликвидные, которые с минимальной задержкой и незначительным риском потерь можно превратить в наличные деньги. К ним можно отнести: краткосрочные займы, ценные бумаги, имеющие вторичный рынок;

трудноликвидные активы - это средне-долгосрочные займы, ценные бумаги, не имеющие развитого вторичного рынка, долевое участие совместной деятельности;

неликвидные активы - это основные средства банка.

Практически все банковские активы подвержены определенному риску. Степень риска своих активов банк должен определят и поддерживать на уровне, соответствующем установленному действующим законодательством и политике банка в этом отношении.В зависимости от степени риска вложений все активы в соответствии с Постановлением Правления Национального Банка Республики Казахстан от 3 июня 2002 года N 213. «Об утверждении Правил о пруденциальных нормативах для банков второго уровня» подразделяется на пять групп (приложение N 1 таблица). Каждой из них присвоен соответствующий коэффициент риска, %, который характеризует степень вероятности потери того или иного актива: 1) 1 группа (безрисковые) -0; 2) 2 группа (низкорисковые) - 20; 3) 3 группа (средней степени риска) - 50; 4) 4 группа (с повышенным риском) — 100; 5) 5 группа (высокорисковые) — 100.

БИЛЕТ № 20.1 Бюджетный процесс и бюджетный дефицит. Бюджетный процесс (бюджетная процедура) – это регламентированная деятельность органов власти и управления по составлению, рассмотрению, утверждению, контролю за исполнением и утверждению отчетов об исполнении бюджетов. Бюджетный процесс в Республике Казахстан определяется Законом «О бюджетной системе», ежегодным Законом «О республиканском бюджете», иными законами Республики Казахстан, а также решениями органов исполнительной власти.

Составление, исполнение бюджетов, составление отчетов об исполнении бюджетов являются функциями органов исполнительной власти, рассмотрение утверждение – функции Парламента и местных маслихатов; контроль за исполнением бюджетов выполняют обе ветви власти.

Для разработки проекта республиканского бюджета Президент Республики Казахстан образует бюджетную комиссию, которая на основе параметров индикативного плана социально-экономического развития страны формирует и вносит на утверждение Правительства Республики Казахстан важнейшие бюджетные показатели: объемы поступлений в республиканский бюджет, бюджеты областей и городов Астаны и Алматы, финансовые фонды (бюджеты) специальных зон; лимиты расходов и кредитования республиканского бюджета по функциональным группам и администраторам бюджетных программ; размер дефицита (профицита) республиканского бюджета; совокупный лимит заимствования местными исполнительными органами.

Бюджетный дефицит - это превышение расходов бюджета над его доходами. Как финансовое явление дефицит бюджета не представляет собой событие исключительной или чрезвычайной важности. В современном мире практически нет государств, которые не сталкивались бы с этим явлением. Наличие чрезвычайной ситуации и необходимость принятия особых мер для стабилизации бюджетного процесса определяются размерами бюджетного дефицита, условиями его возникновения. Мировой опыт свидетельствует, что предельно допустимый уровень бюджетного дефицита не может превышать 2-3% валового национального продукта. В таких случаях дефицит может бытьсравнительно легко покрыт с помощью выпуска государственных займов или эмиссии бумажных денег. При значительном и хроническом дефиците бюджета займы не покрывают потребностей государства, которые обеспечиваются дополнительной (то есть сверх потребностей товарооборота) эмиссией денег, что ведет к развитию инфляции, нарушению законов денежного обращения, обесценению денег, снижению реальных доходов и падению жизненного уровня населения.Бюджетный дефицит отражает состояние экономики, а его наличие вызываются следующими причинами: общий спад производства в экономике страны; рост издержек общественного производства; чрезмерный выпуск в обращение денег, не покрываемых товарными массами; преобладание в расходах бюджета значительных социальных расходов, не соответствующих уровню развития экономики; больше объемы финансирования военных расходов, на содержание военно-промышленного комплекса, на управление; крупномасштабный оборот «теневой» экономики; непроизводительные расходы и потери в национальном хозяйстве.

Существуют следующие способы покрытия бюджетного дефицита: а) государственные займы; б) увеличение налогообложения; в) эмиссия денег.

В свою очередь эмиссия денег может выражаться как в прямом выпуске денежных знаков в обращение, так и косвенно – путем выпуска государственных ценных бумаг и реализации их коммерческим банкам, которые увеличивают свои резервы и посредством банковского мультипликатора увеличивают количество денег в обращении.

2. Развитие страхования гражданско-правовой ответственности перевозчика в Казахстане. Страхование гражданской ответственности перевозчика перед пассажирами призвано обеспечить гарантии возмещения ущерба, нанесенного интересам граждан, перевозимых средствами воздушного, железнодорожного, морского, внутреннего водного, автомобильного (на маршрутах межгосударственного и межобластного сообщения) транспорта.

В соответствии с законом "О транспорте" в Республике Казахстан это страхование осуществляется в обязательной форме. Порядок и условия его проведения определяет Положение, утвержденное постановлением правительства Республики Казахстан 14 октября 1996 г, №1257, Перевозчиком считается юридическое или физическое лицо, владеющее транспортным средством на праве собственности или на иных законных основаниях, предоставляющее услуги по перевозке пассажиров и багажа за плату или по найму и имеющее на это соответствующее разрешение или лицензию, выданную в установленном порядке.

Для перевозчика (страхователя) страхование своей гражданской ответственности является обязанностью, Договор может быть заключен с любым страховщиком, имеющим соответствующую лицензию.

Договор обязательного страхования гражданской ответственности перевозчика является договором, заключенным в пользу третьего лица (пассажира), интересам которого нанесен ущерб неумышленным нарушением страхователем обязанностей, предусмотренных действующим законодательством, при эксплуатации транспортного средства, осуществляющего перевозку пассажиров и их багажа.

В силу договора страхования страховщик обязан произвести выплату страхового возмещения пострадавшему пассажиру или его наследникам в случаях, установленных Положением, а страхователь обязан уплачивать страховые взносы в порядке, предусмотренном Положением. Страховой тариф утвержден Правительством в размере 0,5% от суммы выручки, полученной перевозчиком за перевозку пассажиров.

Страховой платеж уплачивается страховщику транспортной организацией в виде ежемесячных взносов в зависимости от сумм, полученных за истекший месяц доходов от перевозки пассажиров.

Перевозчик не освобождается от уплаты страховых платежей за пассажиров, пользующихся, в соответствии с действующим законодательством, правом бесплатного проезда

Срок уплаты страховых взносов устанавливается соглашением сторон.

За просрочку уплаты страховых платежей со страхователя взимается пеня.

Страховым случаем по обязательному страхованию гражданской ответственности перевозчика признается факт предъявления страхователю потерпевшим или его наследникам н имущественной претензии в установленном законодательством порядке о возмещении ущерба, нанесенного его имущественным интересам.

В соответствии с Положением страховщик обязан произвести выплату потерпевшему по каждому факту имущественной претензии, предъявленной страхователю, независимо от сумм, причитающихся ему по социальному страхованию, социальному обеспечению и по договорам страхования с ответственностью за жизнь и здоровье. Ответственность перевозчика возникает:

• в отношении жизни и здоровья - с момента объявления посадки (регистрации) пассажира в воздушное, морское или речное судно, в поезд, автобус или иное транспортное средство до момента выхода с территории вокзала, порта, станции, пристани назначения;

- в отношении багажа - с момента его сдачи в багажное отделение (внесения в транспортное средство) до момента получения багажа пассажиром (выноса его из средства транспорта).

Ответственность страховщика не наступает в случае причинения вреда жизни, здоровью пассажиров, а также повреждения (уничтожения) их багажа в результате воздействия непреодолимой силы, умышленных действий перевозчика или пассажира, направленных на наступление страхового случая, исключая действия, совершенные в состоянии крайней необходимости или необходимой обороны, а также иного события, не связанного непосредственно с поездкой (полетом), обслуживанием пассажиров на транспортном средстве или при оставлении его в пункте назначения, а также вследствие заболевания пассажира, самоубийства, отравления алкоголем или иным наркотическим веществом.

При наступлении страхового случая перевозчик совместно с компетентными органами обязан составить акт установленной формы в 2 экземплярах, первый нз которых вручается пассажиру или его наследникам.

За вред, причиненной жизни или здоровью пассажира, страховое возмещение выплачивается в зависимости от степени причиненного ущерба, независимо от выплат по государственному социальному страхованию, социальном)' обеспечению, обязательному медицинскому страхованию или по другим договорам страхования.

За гибель или утерю багажа, принятого к перевозке:

- без объявленной стоимости, а также находящихся при пассажире вещей страховщик несет ответственность в размере фактической стоимости утраченного багажа, находящихся при пассажире вещей или их недостающей части;

- с объявленной стоимостью — в размере объявленной стоимости, если перевозчик не докажет, что объявленная стоимость выше фактической.

За повреждение багажа или находящихся при пассажире вещей - в размере суммы, на которую они обесценились. Суммы страховых возмещении по обязательному страхованию гражданской ответственности перевозчика перед пассажирами установлены Правительством Республики Казахстан в следующих размерах (в минимальных месячных расчетных показателях):

- при инвалидности: 1 группы - 500

2 группы- 400

3 группы- 300;

- при временной утрате общей трудоспособности - 1,5 за каждый день лечения, но не более 200;

- при гибели пассажира • 600;

- за поврежденное (уничтоженное) или похищенное имущество в размере фактического ущерба, но не более 250.

В случаях, когда сумма ущерба превышает пределы ответственности по договору обязательного страхования гражданской ответственности перевозчика перед пассажирами, пострадавший или наследник вправе предъявить иск о дополнительном возмещении ущерба непосредственно к перевозчику, причинившему его. На этот случай перевозчик может заключить, в дополнение к обязательному страхованию, договор добровольного страхования.

Выплата страхового возмещения производится пострадавшему пассажиру или его наследникам.

В случае отсутствия у погибшего пассажира наследников, лицам, понесшим затраты на погребение, выплачивается компенсация в размере фактически понесенных затрат, но не более 40 минимальных расчетных показателей.

3 Финансовая стратегия предприятия. В условиях рыночных отношений, самостоятельности предприятий, а также ответственности за результаты своей деятельности существует необходимость определения тенденций финансового состояния, ориентации в финансовых возможностях и перспективах (получение банковского кредита, привлечение иностранных инвестиций), оценки финансового состояния других хозяйствующих субъектов. Решение данных вопросов обеспечивает финансовая стратегия предприятия.

Финансовая стратегия - это генеральный план действий по обеспечению предприятия денежными средствами. Она охватывает как вопросы теории, так и вопросы практики, формирования финансов, их планирования и обеспечения. Финансовая стратегия предприятия решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных условиях хозяйствования.

Теория финансовой стратегии исследует объективные закономерности рыночных условий хозяйствования, разрабатывает способы и формы выживания в новых условиях подготовки и ведения стратегических финансовых операций.

Финансовая стратегия предприятия охватывает все стороны деятельности предприятия, в том числе оптимизацию основных и оборотных средств, распределение прибыли, безналичные расчеты, налоговую и ценовую политику, политику в области ценных бумаг и др.

Финансовая стратегия обеспечивает соответствие финансово-экономических возможностей предприятия условиям, сложившимся на рынке продукции, учитывая финансовые возможности предприятия и рассматривая характер внутренних и внешних факторов. В противном случае предприятие может обанкротиться.