ФМ 6 вариант

.docxФедеральное агентство по образованию

ГОУ ВПО «Костромской государственный технологический университет»

Заочный факультет

Специальность 080502 «Экономика и управление на предприятии»

Кафедра экономики и управления

Дисциплина «Финансовый менеджмент»

КОНТРОЛЬНАЯ РАБОТА

Вариант 6

Выполнила: Н.С. Тихонова

10-3ЭВ-166

Проверила: к.э.н., доцент

А.В. Басова

г. Кострома, 2012г.

-

Операционный рычаг. Экономический смысл, практическое назначение.

Понятие «операционный рычаг» в экономическом анализе

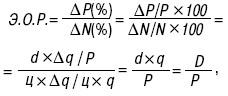

Операционный рычаг – это соотношение между постоянными и переменными издержками фирмы. Эффект операционного рычага (ЭОР) показывает прирост прибыли в процентах на один процент прироста объема продукции:

![]()

где Δ P(%) – прирост прибыли, %;

ΔN(%) – прирост объема продукции, %.

Экономический смысл показателя операционного рычага довольно прост – он показывает степень чувствительности прибыли организации к изменению объема производства. В организации с высоким уровнем эффекта операционного рычага незначительное изменение объема производства может привести к существенному изменению прибыли. Путем несложных преобразований формулы ее можно привести к более простому виду.

Для этого используем основные положения системы «директ-костинг» (одного из методов расчета себестоимости). Сущность системы «директ-костинг» заключается в разделении затрат на производство на переменные и постоянные. К переменным относятся затраты, величина которых меняется с изменением объема производства. К постоянным относятся затраты, величина которых не меняется с изменением объема производства.

P = N – Zv – Zc = ц * q – v * q – Z = (ц – v)q – Zc = dq – Zc

где Р – прибыль; N– объем продукции; Zv – переменные затраты (зависящие от объема производства); Zc – постоянные затраты (не зависящие от объемна производства); ц – цена единицы изделия; q – количество изделий; v – переменные затраты на единицу изделия; d – маржинальный доход на единицу изделия.

Тогда прирост прибыли (Δ P) составит:

ΔP = d * Δ q,

где Δq – прирост количества изделий.

Значит:

где D – маржинальный доход.

Таким образом, эффект операционного рычага можно определять как отношение маржинального дохода (разницы между объемом продукции и переменными затратами) к прибыли. Значение этого показателя зависит от базового уровня объема производства, от которого идет отсчет. В частности, наибольшие значения показатель имеет в случаях, когда изменение объема производства происходит с уровней, незначительно превышающих критический объем продаж. Тогда даже незначительное изменение объема производства приводит к существенному относительному изменению прибыли. Причина подобного положения состоит в том, что базовое значение прибыли при этом близко к нулю. Пространственные сравнения уровней эффекта операционного рычага (левериджа) возможны лишь для организаций, имеющих одинаковый базовый уровень выпуска. Более высокое значение этого показателя обычно характерно для организаций с более высоким уровнем технической оснащенности.

Чем выше уровень условно-постоянных расходов по отношению к уровню переменных расходов, тем выше эффект операционного рычага. Организация(предприятие), повышающая свой технический уровень с целью снижения удельных переменных расходов, одновременно увеличивает и эффект операционного рычага.

-

Задача: компания А вышла на рынок с новым продуктом. Себестоимость его 4 долл., цена реализации 5 долл. Компания оплачивает получаемое сырье в день поставки, а деньги за продукцию от клиентов поступают с лагом в 1 день. Продукция компании пользуется большим спросом и может быть реализована без ограничений. Компания намерена удваивать дневной объем производства. Спрогнозируйте денежный поток на неделю.

Для характеристики финансового состояния предприятия под кэш фло понимается количество имеющихся денежных средств на счетах и в кассе предприятия, которыми оно может распорядиться в данный момент по своему усмотрению («свободный резерв»).

Для оценки изменения, динамики финансового положения предприятия под кэш фло понимается план движения денежных средств предприятия, учитывающий все поступления денежных средств и платежи. Используется для бюджетирования деятельности предприятия, при составлении бизнес-плана, разработке бюджета движения денежных средств.

Под кэш флоу понимают также отчёт о движении денежных средств (англ. Cash Flow Statement) в котором отражаются все имевшие место в прошлом поступления (притоки) денежных средств и их расходование (оттоки денежных средств).

Численное значение денежного потока характеризует величину притока денег, если оно больше нуля, или оттока денег, если оно меньше нуля. Положительный денежный поток формируют денежные средства, поступившие в экономический субъект по итогам за соответствующий период, например, поступления от продажи товаров, выполнения работ, оказания услуг. Отрицательный денежный поток формируют денежные средства, затрачиваемые экономическим субъектом в соответствующий период, например, инвестиции, возврат кредита, затраты на сырьё, энергию, материалы и другие.

В инвестиционном анализе понятие кэш флоу используется для расчёта показателей экономической эффективности инвестиций: показателей NPV и IRR. Для решения задач инвестиционного анализа денежный поток представляет собой численный ряд, состоящий из последовательности распределённых во времени значений, рассчитанных как разница между поступлениями денежных средств и платежами за соответствующий период времени.

Решение задачи можно свести в таблицу.

|

|

1 |

2 |

3 |

4 |

5 |

6 |

|

Прибыль |

- |

5 |

10 |

20 |

40 |

80 |

|

Затраты |

4 |

8 |

16 |

32 |

64 |

128 |

|

ДП |

-4 |

-7 |

-13 |

-25 |

-49 |

-97 |

К концу недели у фирмы А будет недостаток 97 дол.

-

Задание: Оценить кредитоспособность предприятия оптово-розничной торговли коэффициентным методом, основанном на средних величинах.

В мировой банковской практике применяется пять групп таких коэффициентов:

-

Коэффициенты ликвидности.

-

Коэффициенты эффективности.

-

Коэффициенты финансового левеража.

-

Коэффициенты прибыльности.

-

Коэффициенты обслуживания долга.

1. Коэффициент ликвидности:

а) коэффициент текущей ликвидности

Ктл — Текущие активы / Текущие пассивы;

б) коэффициент быстрой ликвидности

К6л = Ликвидные активы / Текущие пассивы,

где Текущие активы — наличные деньги в кассе, деньги на расчетных счетах в банках, дебиторская задолженность, запасы товарно-материальных ценностей, прочие текущие активы;

Текущие пассивы — ссуды со сроком погашения до года, неоплаченные требования, прочие обязательства.

Ликвидные активы — наиболее ликвидная часть текущих активов.

Данные коэффициенты показывают, располагает ли клиент достаточными средствами для погашения краткосрочных долговых обязательств. Обычно при уровне коэффициентов ниже 1 клиент считается некредитоспособным. В мировой банковской практике принято ориентироваться на следующие показатели коэффициента текущей ликвидности:

1, 2, 3 кл — 2,0; 4 кл — 1,5; 5, 6 кл — 1,25.

2. Коэффициент эффективности:

а) оборачиваемость дебиторской задолжености

Кодз = Средний остаток дебиторской задолженности за период / Однодневные чистые продажи;

б) оборачиваемость запасов т.м.ц.

Коб тмц = Средняя величина запасов / Однодневные чистые издержки;

в) оборачиваемость основных средств

Кдб осн ср = Однодневные чистые продажи / Средний остаток основных средств.

3. Коэффициенты финансового левеража:

показывают уровень обеспеченности клиента собственным капиталом и его зависимость от привлеченных средств. К1 = Задолженность, всего / Активы; К2 = Задолженность, всего / Капитал. Нормативные уровни в мировой банковской практике:

1 кл. = 0,25 2 кл. = 0, 33 3 кл. = 0, 35 4 кл. = 0, 45 5 кл. = 0, 5 6 кл. = 0, 6

Применяются и другие варианты этого коэффициента: КЗ = Задолжность, всего / Акционерный капитал; К4 = Задолженность, всего / Собственные материальные средства;

К5 = Долгосрочные долговые обязательства / Основные активы.

Очевидно, что чем большую зависимость заемщика от привлеченных источников показывают данные, тем ниже уровень его кредитоспособности. Однако окончательный вывод зависит от эффективности использования привлеченных средств. Для оценки данного фактора используется следующая группа показателей.

4. Коэффициенты прибыльности, характеризующие уровень доходности и рентабельности:

а) коэффициенты доходности:

К1 = Валовая прибыль / Чистые продажи; К2 = Чистая прибыль / Чистые продажи; КЗ = Чистая операционная прибыль / Чистые продажи

б) коэффициенты рентабельности: К1 = Чистая прибыль / Активы;

К2 = (Чистая прибыль + Проценты) / Активы; КЗ = Чистая прибыль / Акционерный капитал; К4 = Чистая прибыль / Сумма простых акций фирмы

в) коэффициенты прибыльности акций:

К1 = Чистая прибыль, в виде дивиденда на простые акции /

Количество простых акций; К2 = Годовой дивиденд на одну акцию / Средний курс одной акции;

КЗ = Курс одной акции / Оценка акции в учете фирмы.

Таким образом, коэффициенты прибыльности показывают уровень эффективности использования всех средств (в том числе и привлеченных в данной фирме, т.е. если заемщик согласно третьей группе коэффициентов и оказался сильно зависим от заемных средств, но уровень их использования, согласно четвертой группе, достаточно высокий, то класс кредитоспособности заемщика не понижается.

5. Коэффициенты обслуживания долга.

К = Прибыль до уплаты процентов и налогов / покрытия процента / Процентные платежи.

Нормативные уровни их следующие:

1 кл = 7,0; 2 и 3 кл = 5,0; 4 кл = 4,0; 5 кл = 3,0; 6 кл = 2,0.

То есть прибыль должна минимум в 2 раза превышать расходы по уплате процентов за соответствующий период.

На практике коммерческий банк сам выбирает коэффициенты для практического использования, решает вопросы об особенностях их расчетов, а затем включает их в стандартные бланки отчетности клиентов, т.е. предлагает клиенту самостоятельно рассчитать их, оставив за собой только проверку правильности расчета.

В итоге банк может составить и вести рейтинг кредитоспособности своих клиентов, т.е. перечень клиентов с заключением о классе их кредитоспособности. При всей позитивности предлагаемой системы коэффициентов нельзя, однако, не видеть их ограниченного характера, так как они:

-

отражают положение дел на предприятии-заемщике лишь в прошлом;

-

показывают лишь некоторые стороны деятельности предприятия (в основном движение оборотных средств);

-

не учитывают ни репутации заемщика, ни особенности и перспективы экономической конъюнктуры.

Поэтому хотя от применения данной системы коэффициентов и не следует отказываться, но не стоит и ограничиваться только ею, особенно в условиях современной российской действительности, когда единственным показателем, позволяющим судить о том, способно ли предприятие погасить свои краткосрочные обязательства, является сопоставление величины всех оборотных активов с суммарной величиной краткосрочных долгов независимо от структуры оборотных активо.

-

Тесты

6. Формула Дюпона:

ROE = (Чистая прибыль / Выручка) * (Выручка / Активы) * (Активы / Капитал)

ROE = (норма прибыли) * (оборачиваемость активов) * (коэффициент капитализации)

16. Методы анализа финансово-хозяйственной деятельности предприятия:

Оперативный анализ

Текущий анализ

Перспективный анализ

Функциональный анализ

Технический анализ

Экономический анализ

Социальный анализ

Экологический анализ

Функционально-стоимостной анализ

Технико-экономический анализ

Социально-экономический анализ

Экономико-экологический анализ

Перспективный анализ

Ретроспективный анализ

-

Оперативный анализ

-

Итоговый анализ

Операционный анализ

Экономико-статистический анализ

Экономико-экологический анализ

Маркетинговый анализ

Инвестиционный анализ

Функционально-стоимостный анализ

Качественный анализ

Количественный анализ

Экспресс-анализ представляет

Фундаментальный анализ

Ситуационный анализ

Маржинальный

Внешний

Внутренний

26. Пoнятиe системы учета затрат "директ-костинг".

В основе метода лежит исчисление сокращенной себестоимости продукции и определение маржинального дохода.

Современная система директ-костинг предлагает два варианта учета:

-

простой директ-костинг, при котором в составе себестоимости учитываются только прямые переменные затраты

-

развитой директ-костинг, при котором в себестоимость включаются и прямые переменные и косвенные переменные общехозяйственные расходы.

Учет себестоимости ведется в разрезе переменных затрат, постоянные затраты учитываются в целом по предприятию и их относят на уменьшение операционной прибыли.

В процессе применения этого метода определяется маржинальный доход и чистая прибыль.

Изменение величины маржинального дохода характеризует влияние продажных цен и переменных издержек на себестоимость единицы продукции. Величина прибыли зависит от суммы постоянных затрат.

Директ-костинг позволяет определить критический объем производства, при котором за счет выручки будут покрыты все издержки производства без получения прибыли. 36. При увеличении натурального объема реализации сумма переменных затрат

а) увеличивается

46. Какой из перечисленных ниже бюджетов не относится к операционным:

а) прогнозного баланса - (финансовый)

б) прибылей и убытков

в) продаж

г) общепроизводственных расходов

56. Для обеспечения возвратности кредита достаточно договора залога и страхового полиса

а) да

66. Именно дееспособность заемщика в наибольшей степени способна гарантировать своевременный возврат выданных ссуд

а) да

76. Внутренняя норма рентабельности означает:

а) убыточность проекта

б) рентабельность проекта

в) безубыточность проекта

86. В каком из регионов Х, Y, Z может быть реализован проект со значением IRR=10%

а) требуемая норма доходности в регионе Х=8%;

б) требуемая норма доходности в регионе Y=11%;

в) требуемая норма доходности в регионе Z =20%;

г) ни в каком.

96. Дивиденды могут выплачиваться даже в случае убыточной текущей деятельности компании. Верно ли это утверждение.

б) нет