Глава 8

ПОЛИТИКА УЛУЧШЕНИЯ ПЛАТЕЖЕСПОСОБНОСТИ ОРГАНИЗАЦИИ

8.1. Платежеспособность. Сущность и традиционные методы оценки

Под платежеспособностью понимается способность организации расплачиваться с краткосрочными обязательствами и одновременно продолжать бесперебойную деятельность.

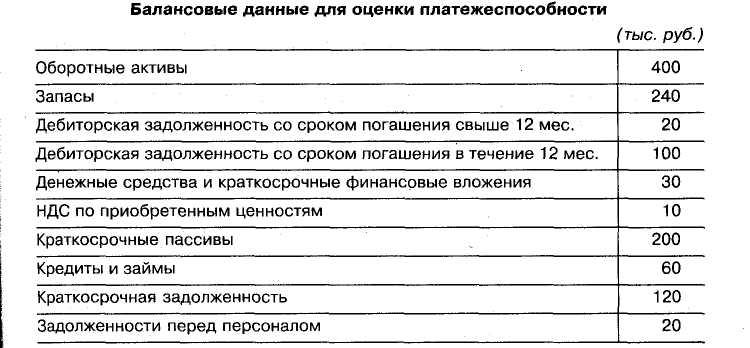

Оценим платежеспособность с помощью конкретных балансовых данных (табл. 8.1).

Таблица 8.1

Если

воспользоваться данными табл. 8.1, можно

рассчитать коэффициент

общей ликвидности организации как

результат деления оборотных

активов на краткосрочные пассивы. Этот

коэффициент будет равен:

![]()

Можно также рассчитать коэффициент абсолютной ликвидности, равный отношению суммарной величины денежных средств и кратко-

115

срочных

финансовых вложений к краткосрочным

обязательствам организации.

Он составляет:

![]()

Коэффициент быстрой ликвидности рассчитывается путем деления суммарной величины краткосрочной дебиторской задолженности, денежных средств и краткосрочных финансовых вложений на краткосрочные обязательства организации. Этот коэффициент равен

![]()

Такова традиционная методика расчета коэффициентов платежеспособности. При ее применении следует обратить внимание на следующие обстоятельства.

1. В составе оборотных активов, принимаемых в расчет коэффициента общей ликвидности, учтены расходы будущих периодов и НДС по приобретенным ценностям. Расходы будущих периодов по самому своему характеру неликвидны, т.е. физически не могут быть проданы и превращены в денежные средства, НДС по приобретенным ценностям включает перерасчеты с бюджетом, связанные не только с приобретением запасов, т.е. оборотных активов, но и с приобретением нематериальных активов и основных средств. Следовательно, учитывать эту статью в составе оборотных активов для расчета коэффициента общей ликвидности можно только в части, относящейся к запасам, выделив сумму, относящуюся к запасам, по данным расчета (налоговой декларации) по налогу на добавленную стоимость, где сумма НДС по приобретенным материальным ресурсам, выполненным работам и оказанным услугам производственного характера выделяется отдельной строкой. С некоторым допуском долю НДС по приобретенным ценностям, относящуюся к оборотным активам, можно рассчитать исходя из балансовых остатков НДС пропорционально доле НДС по приобретенным материальным ресурсам в сумме НДС по оприходованным оплаченным ценностям исходя из данных расчета (налоговой декларации) по НДС.

Допустим, что в нашей организации эта доля в соответствии с расчетом (налоговой декларацией) составляет 70%. Тогда при определении коэффициента общей ликвидности из оборотных активов нужно вычесть [10 х (1 - 0,7)] = 3 тыс. руб.

Таким образом, из оборотных активов следует вычесть все расходы будущих периодов (в рассматриваемом фрагменте баланса они равны 1,6 тыс. руб.) и часть НДС по приобретенным ценностям.

2. В составе оборотных активов учтена дебиторская задолженность, сроки погашения которой превышают 12 месяцев. По существу,

116

это внеоборотный актив, и рассчитывать на возможность превращения этой статьи баланса в денежные средства, т.е. на ее ликвидность в данном периоде, нельзя — она не может обеспечить погашение краткосрочных долгов, так как сама является долгосрочной.

Следовательно, из оборотных активов надо вычесть сумму дебиторской задолженности со сроком погашения свыше 12 месяцев.

3. В краткосрочных обязательствах организации, принимаемых в расчет коэффициентов платежеспособности, целесообразно учитывать, кроме займов, кредитов и кредиторской задолженности по перечню ее видов в балансе, также и задолженность участникам (учредителям) по выплате дохода, которая, как правило, носит характер краткосрочной кредиторской задолженности. Вместе с тем не нужно учитывать в составе краткосрочной задолженности статьи «Доходы будущих периодов» и «Резервы предстоящих расходов», включенные в раздел баланса «Краткосрочные обязательства». По своей сути эти статьи отражают не заемные, а собственные источники финансирования активов организации.

В нашем фрагменте баланса краткосрочные обязательства отражены именно таким образом.

Следовательно,

более точно рассчитанный коэффициент

общей ликвидности по нашим данным равен

![]()

Этот уровень коэффициента общей ликвидности более реально отражает действительное состояние платежеспособности организации, чем первоначально рассчитанный коэффициент, равный 2. Однако и он не может играть роль критерия при оценке платежеспособности и базового показателя при принятии решений, связанных с обеспечением платежеспособности организации.

Коэффициент абсолютной ликвидности — ориентир, отвечающий на вопрос, какую часть краткосрочных обязательств организация может погасить сразу.

Коэффициент быстрой ликвидности в нынешних условиях — показатель формальный. Если бы все дебиторы производили платежи точно в сроки, этот коэффициент мог бы отразить, какую часть краткосрочных долгов организация способна погасить, не прибегая к продаже запасов. Поскольку условие полной ликвидности дебиторской задолженности выполняется редко, коэффициент быстрой ликвидности выполняет лишь расчетно-информационную функцию.

Таким образом, для управления платежеспособностью организации нельзя ограничиваться балансовыми данными, исходя из которых рассчитываются традиционные коэффициенты.

117