- •“Фінансова діяльність суб’єктів підприємництва”

- •Тема 1. Основи фінансової діяльності суб'єктів господарювання

- •1.1. Капітал підприємства та його економічна сутність

- •1.2. Види діяльності суб'єктів господарювання

- •1.3. Фінансова діяльність у системі функціональних завдань фінансового менеджменту підприємства

- •1.4. Організація фінансової діяльності підприємств

- •1.5. Форми фінансування підприємств

- •1.6. Критерії прийняття фінансових рішень

- •Тема 2. Особливості фінансової діяльності суб'єктів господарювання різних організаційно-правових форм

- •2.1. Критерії прийняття рішення про вибір правової форми організації бізнесу

- •2.2. Фінансова діяльність суб'єктів господарювання без створення юридичної особи

- •2.3. Особливості фінансової діяльності приватних підприємств

- •2.4. Особливості фінансової діяльності товариств з обмеженою відповідальністю

- •2.5. Особливості фінансової діяльності акціонерних товариств

- •2.6. Особливості фінансової діяльності командитних і повних товариств

- •2.7. Фінансова діяльність кооперативів

- •2.8. Особливості фінансової діяльності підприємств з іноземними інвестиціями

- •2.9. Фінансова діяльність державних і казенних підприємств

- •2.10. Фінансування спільної діяльності підприємств на основі договорів кооперації

- •Тема 3. Формування власного капіталу підприсмства

- •3.1. Складові та функції власного капіталу субє’ктів господарювання

- •3.2. Статутний капітал і корпоративні права підприємства

- •3.3. Характеристика та джерела формування резервного капіталу

- •3.4. Методи збільшення статутного капіталу підприємства

- •3.5. Методи зМеНшення статутного капіталу підприємства

- •Тема 4. Внутрішні джерела фінансування підприємств

- •4.1. Класифікація внутрішніх джерел фінансування підприємства

- •4.2. Самофінансування підприємств

- •4.2.1. Приховане самофінансування

- •4.2.2. Тезаврація прибутку

- •4.3. Збільшення статутного капіталу без залучення додаткових внесків

- •4.4. Забезпечення наступних витрат і платежів

- •4.5. Чистий грошовий потік (cash-flow)

- •4.6. Показники cash-flow

- •4.7. Звіт про рух грошових коштів

- •Тема 5. Дивідендна політика підприємств План

- •5.2. Теорії в галузі дивідендної політики

- •5.3. Фактори дивідендної політики

- •5.4. Порядок нарахування дивідендів

- •5.5. Форми виплати дивідендів

- •Тема 6. Фінансування підприємств за рахунок Позичкового капіталу

- •6.1. Сутність, ознаки та складові позичкового капіталу

- •6.2. Фінансові кредити: класифікація та порядок залучення

- •6.3. Види та порядок погашення облігацій підприємств

- •Порядок погашення облігацій підприємств

- •Сутність та вартість комерційного кредиту

- •Зміст та Функції факторингу

- •Тема 7. Фінансові аспекти реорганізації підприємств План лекції :

- •7.1. Сутність та загальні передумови реорганізації.

- •7.2. Основні завдання укрупнення підприємства.

- •7.3. Реорганізація підприємства, спрямована на його розукрупнення.

- •7.4. Перетворення, як особлива форма реорганізації підприємства.

- •Тема 8. Фінансові інвестиції підприємств

- •8.1. Сутність 1 класифікація фінансових інвестицій підприємства

- •8.2. Довгострокові фінансові інвестиції

- •8.3. Поточні фінансові інвестиції

- •8.4. Оцінка доцільності фінансових інвестицій

- •Метод дисконтування Cash-flow

- •Метод ефективної ставки процента

- •Ризик зміни процентних ставок і дюрація

- •Тема 9. Оцінка вартості підприємств

- •9.1. Необхідність, завдання і принципи експертної оцінки вартості підприємства.

- •9.2. Методичні підходи до оцінки вартості підприємства.

- •9.3. Практична робота з оцінки вартості підприємства.

- •Тема 10. Фінансова діяльність підприємств в сфері зовнішньоекономічних відносин план

- •Міжнародні правила інкотермс

- •10.2. Регулювання розподілу виручки від зовнішньоекономічної діяльності в іноземній валюті

- •Тема 11. Фінансовий контролінг

- •1.Завдання фінансового контролінгу.

- •2.Стратегічний та оперативний фінансовий контролінг.

- •3.Методи фінансового контролінгу

- •11.2. Стратегічний та оперативний фінансовий контролінг

- •У рамках стратегічного фінансового контролінгу зусилля фінансових служб підприємств концентруються на виконанні таких основних завдань:

- •Класифікація фінансово – економічних цілей підприємства:

- •Бюджетування, рапортування і контроль у системі оперативного контролінгу:

- •11.3. Методи фінансового контролінгу

- •Виокремлюють два основні завдання вартісного аналізу:

Метод ефективної ставки процента

Розрахунок ефективної ставки процента здійснюється як при оцінці доцільності інвестицій, та і при визначенні їх вартості для відображення у фінансовому обліку. При цьому застосовують різні концепції розрахунку ефективної ставки.

Ефективна ставка процента за фінансовими інвестиціями — це реальна ставка дохідності (рентабельність) інвестиційних вкладень за визначений період. Цей показник характеризує рентабельність інвестиційних вкладень, розраховується як відношення річного процента за вкладеннями (скоригованого на середньорічну суму дисконту (+) чи премії (-) до величини вкладень (собівартості інвестицій).

Метод ефективної ставки процента застосовується для оцінки фінансових вкладень з фіксованою ставкою дохідності (облігації, привілейовані акції, депозитні сертифікати тощо). При цьому може використовуватися як статичний, так і динамічний підхід.

За статичного підходу вигідність інвестицій визначається на основі порівняння ефективної ставки процента за кількома альтернативними об'єктами інвестування. Перевага віддається тим інвестиціям, які характеризуються вищою рентабельністю.

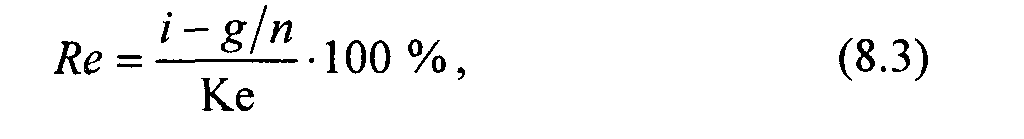

Якщо погашення інвестицій здійснюється в кінці періоду і вони придбані з дисконтом, тобто за ціною, нижчою, ніж ціна погашення, то інвесторам доцільно використати такий алгоритм розрахунку ефективної ставки процента (Re):

де d — дисконт, виражений у процентах (Кн — Кe); і — фіксована процентна ставка; Ке — курс емісії (собівартість інвестицій), %; Кн — курс погашення інвестицій, %.

У разі, якщо фінансові інвестиції придбані з премією, тобто за ціною, вищою, ніж ціна їх погашення, то формула 8.2 набуде такого вигляду:

де g— премія, з якою придбані інвестиції (Ке - Кн).

Звичайно, у разі необхідності у зазначених формулах можуть використовуватися не лише відносні, а й абсолютні величини. (Приклади розрахунку ефективної ставки процента наведені в темі 6 при дослідженні умов емісії та погашення облігацій.) Завдяки розрахунку ефективної ставки процента можна знайти наближене значення рентабельності вкладень. Недоліком використання цього методу оцінки є те, що він не враховує чинник зміни вартості грошових потоків у часі. Усунути його можна, вдавшись до розрахунку внутрішньої ефективної ставки процента.

Метод визначення внутрішньої норми прибутковості (internal rate of return, IRR) при оцінці інвестицій передбачає розрахунок відносного показника — ставки дохідності, за якої вартість інвестиції дорівнює нулю (теперішня вартість усіх грошових видатків на здійснення інвестиції дорівнює теперішній вартості всіх грошових надходжень від цієї інвестиції). Ця ставка відповідає мінімальній ставці рентабельності, за якої пріоритет може надаватися альтернативним вкладенням на ринку.

Правило прийняття інвестиційних рішень за цим методом формулюється таким чином: перевага повинна віддаватися тому об 'єкту інвестицій, внутрішня норма прибутковості за яким є більшою, ніж середня ставка дохідності за альтернативними вкладеннями на ринку капіталів.

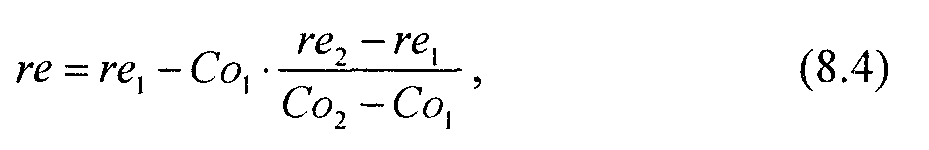

Для розрахунку внутрішньої норми прибутковості у формулу 8.1 замість Co підставимо нуль, а замість r — коефіцієнт, який характеризує внутрішню ставку дохідності (rе), оскільки саме за нульової внутрішньої вартості інвестицій їх норма дохідності дорівнює середній ставці дохідності за альтернативними вкладеннями. Методом передбачено, що шукану процентну ставку можна розрахувати на основі зіставлення вартості інвестицій за двох пробних варіантів ставок дисконтування (rе1, rе2), які підбираються таким чином, що в інтервалі між rе1 та rе2 вартість інвестиції змінює своє значення з «+» на «-», і навпаки. На основі перетворень у формулі 8.1 отримаємо алгоритм, який рекомендується використовувати для розрахунку внутрішньої норми прибутковості:

де Со1; Сo2 — внутрішня вартість інвестиції за різних варіантів ставки дисконтування.

Якщо rе > r, то інвестиції в аналізований об'єкт вигідні. З метою апробації цього методу розглянемо умовний приклад.

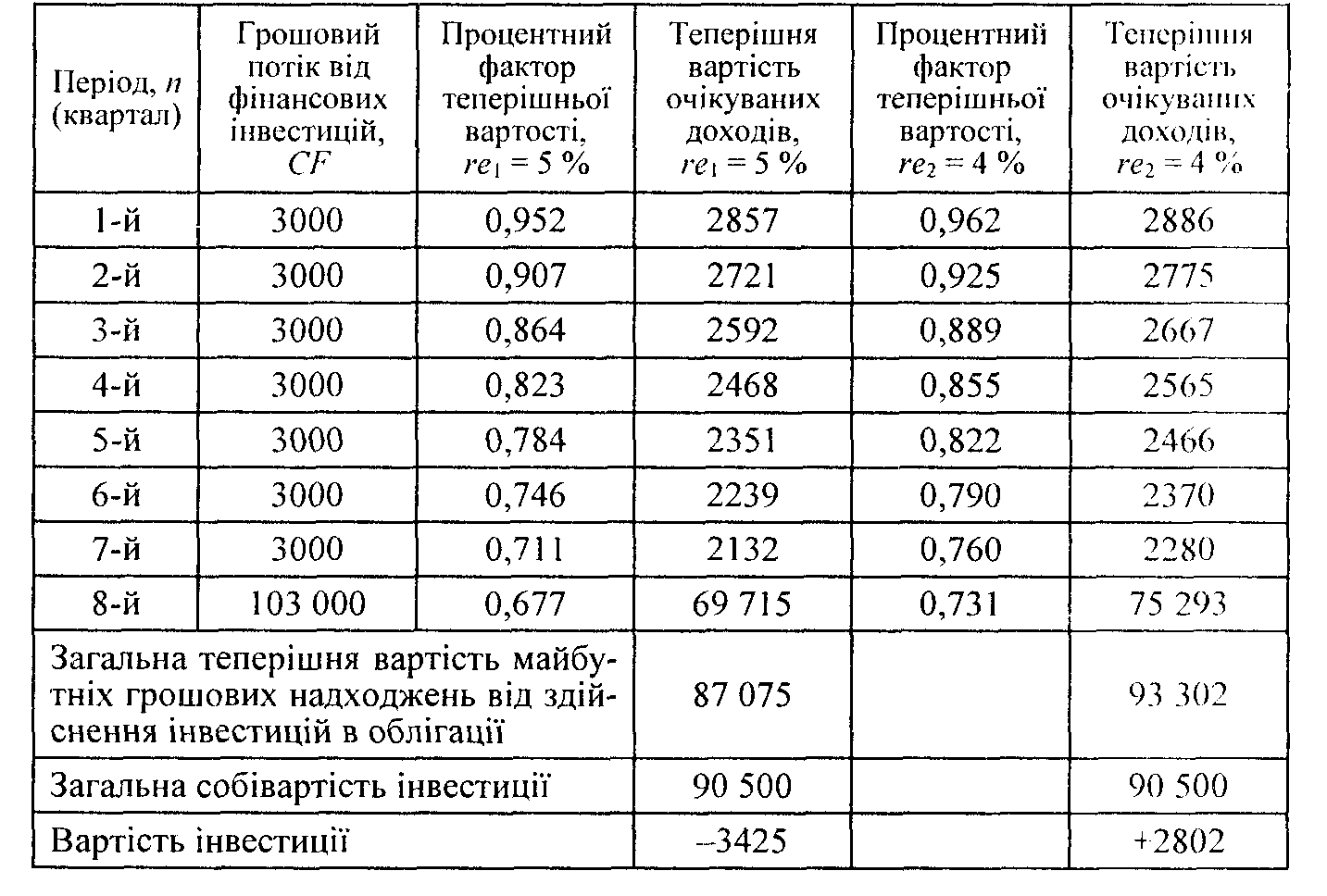

(Приклад 8.2

Підприємство планує здійснити фінансові вкладення у державні облігації за тими самими умовами, що і в прикладі 8.1. Розрахуємо норму дохідності, за якої внутрішня вартість інвестиції становить нуль. Для цього виконаємо розрахунки вартості інвестицій за використання двох пробних варіантів ставки дисконтування: 20 і 16 % річних або, відповідно, 5 та 4 % квартальних: rе1 - 5 %; rе2 = 4 %.

Підставивши у формулу 8.4 відповідні значення, отримаємо шукану внутрішню норму дохідності:

4 - 5

rе = 5 + 3425 * —-------- = 5- 0,55 = 4,45 % .

2802 + 3425

Внутрішня ставка дохідності становить 4,45 % квартальних, тобто 17,8% річних. Це означає, якщо за альтернативними вкладеннями дохідність перевищуватиме 17,8 %, то інвестиції в облігації з наведеними у прикладі умовами є невигідними. Якщо ж ставка дохідності за альтернативними вкладеннями є меншою, ніж розрахована внутрішня ефективна ставка, то рішення про інвестування коштів у ці облігації може бути акцептовано. ))

За наявності кількох альтернативних об'єктів інвестування перевага віддається тому, внутрішня ставка процента за яким є вищою.

У практиці фінансової діяльності суб'єктів господарювання у країнах з розвинутими ринковими інституціями охарактеризований метод оцінки інвестицій на сьогоднішній день є найуживанішим .