- •Передмова

- •Професійна кар’єра майбутнього фахівця

- •1.3. Зміст ділової кар’єри, фактори формування кар’єри.

- •1.4. Механізми кар’єри, управління кар’єрою.

- •Порівняльна характеристика широкого й вузького розуміння

- •1.2. Моделі кар’єри, її види й етапи

- •Етапи ділової кар’єри [23]

- •1.3. Зміст ділової кар’єри, фактори формування кар’єри

- •1.4. Механізми кар’єри, управління кар’єрою

- •1.5. Планування й розвиток кар’єри

- •Контрольні питання

- •Тестові завдання для контролю знань

- •Теми для підготовки рефератів

- •Література до розділу

- •Розділ 2 Сучасний ринок праці: вимоги до професійних компетентностей випускників внз економічного спрямування

- •Правила складання резюме

- •Супровідний лист

- •Приклади супровідного листа:

- •2.2. Розвиток професійно важливих ділових якостей і компетенцій майбутніх економістів і підприємців

- •«Чи можна Вас вважати активною людиною і потенційним підприємцем?»

- •2.3. Досвід вищої професійної школи в зарубіжних країнах

- •2.4. Критеріальні показники ефективності роботи підприємства

- •2.5 Розвиток компетентностей майбутніх економістів і підприємців

- •Контрольні питання і завдання

- •Задачі для розв’язання

- •Тестові завдання для контролю знань

- •Теми для підготовки рефератів

- •Література до розділу

- •Розділ 3 Перспективи розвитку професійної кар’єри майбутніх фахівців з міжнародної економіки

- •3.2. Тенденції і перспективи розвитку світового ринку праці в умовах глобалізації

- •3.3. Український ринок праці – перспективи працевлаштування

- •Перелік найбільш затребуваних на українському ринку праці

- •Перспектива зміни попиту на кваліфіковані кадри на українському ринку

- •3.4. Міжнародна організація праці та основи регулювання міжнародного ринку праці

- •3.5. Компетентності фахівця у сфері міжнародної економіки

- •Контрольні питання і завдання

- •Тестові завдання для контролю знань (кейси) Тестові завдання для перевірки компетенцій з організації та регулювання міжнародної торгівлі

- •Тестові завдання для перевірки компетенцій з розробки, укладання та регулювання міжнародних комерційних контрактів

- •Тестові завдання для перевірки компетенцій з міжнародного маркетингу

- •Тестові завдання для перевірки компетенцій з управління міжнародним маркетингом

- •Практичні завдання

- •Задачі для самостійного розв’язання

- •Теми для підготовки рефератів

- •Література до розділу

- •Розділ 4 Професійна кар’єра менеджера

- •4.2. Ділові ігри з розвитку компетенцій майбутніх фахівців з управління Менеджмент персоналу

- •Сценарій гри

- •Ділова гра «Вибір стратегії» Стратегічний менеджмент. Операційний менеджмент

- •Коротка техніко-економічна характеристика моторного заводу

- •Ділова гра Постановка цілей функціонування підприємства. Аналіз впливу чинників зовнішнього та внутрішнього середовища на управління по цілях

- •Діагностична гра Інноваційний менеджмент

- •4.3. Показники, методики розрахунків сфери менеджменту

- •Стратегічний менеджмент

- •Контрольні питання і завдання задачі

- •Розв’язок:

- •Розв’язок:

- •Тестові завдання для контролю знань (кейси) Менеджмент персоналу

- •1. Персонал – це:

- •2. Кадрова політика – це:

- •3. Професія – це:

- •4. Кваліфікація працівника – це:

- •9. Основними функціями підсистеми розвитку персоналу є:

- •10. Які причини вивільнення працівників в організації:

- •Теми для підготовки рефератів

- •Література до розділу Менеджмент персоналу

- •Інноваційний менеджмент

- •Стратегічний менеджмент

- •Розділ 5 Побудова професійної кар’єри фахівця з маркетингу

- •Держава здійснює політику за такими напрямками:

- •Організаційно-правове оформлення ринку праці:

- •Інституційні елементи:

- •Соціально орієнтовані ланки:

- •Інформаційний складник:

- •5.2. Методологія маркетингових досліджень ринку праці для працевлаштування і побудови успішної кар’єри фахівця

- •5.3. Розробка стратегії побудови кар’єри успішного фахівця з маркетингу

- •5.4. Характеристика рівнів компетенції фахівця з маркетингу

- •5.5. Організація процесу працевлаштування і побудови професійної кар’єри фахівця з маркетингу

- •Загальна технологія дослідження регіонального ринку праці [43]:

- •2.1. Заходи щодо розвитку продукту (приклад)

- •2.2. Заходи щодо розвитку системи руху товару

- •2.3. Заходи щодо цінової політики

- •Запитання і завдання для самоконтролю

- •Теми для підготовки рефератів

- •Література до розділу

- •Розділ 6 Фінансова діяльність в ринкових умовах господарювання

- •6.2. Професіограма напрямку фінансової діяльності в сучасних умовах господарювання

- •Санітарно-гігієнічна характеристика діяльності фахівця з фінансів

- •6.3. Показники фінансової діяльності підприємства

- •Формули розрахунку показників щодо оцінки фінансового стану підприємства

- •Контрольні питання й завдання

- •Тестові завдання для контролю знань (кейси, ділові ігри)

- •1. Антикризове управління підприємством – це:

- •3. Базою визначення потреби в капіталі для проведення виробничо-технічних санаційних заходів є:

- •4. Боржник може звернутися до арбітражного суду з власної ініціативи із заявою про порушення справи про своє банкрутство у таких випадках:

- •Теми для підготовки рефератів

- •Організація та проведення міжпредметного тренінгу майбутніх фахівців із фінансів

- •Тренінг: «Діагностика та управління фінансами підприємства»

- •Матеріали тренінгу

- •Плановий звіт про фінансові результати

- •Плановий звіт про фінансові результати

- •Тренінг: «Фінансове посередництво»

- •Теми для підготовки рефератів

- •Список літератури при підготовці до тренінгу:

- •Література до розділу

- •Глава I

- •Глава II

- •Глава III

- •Глава III-а

- •Глава X

- •Глава XII

- •Термінологічний словник

- •Показники майнового стану підприємства

- •Показники фінансової стійкості підприємства

- •Показники ділової активності

- •Показники рентабельності

- •Тест «ступінь відповідальності за свої вчинки та дії»

- •Тест «сила волі і характеру»

- •Тест «чи можно вас вважати активною людиною й потенційним підприємем»

- •Пошук роботи – це «проблема», яку необхідно вирішити

- •Чому вас могли не прийняти на роботу?

- •Поведінка під час інтерв’ю

- •Проблемні питання під час інтерв’ю

- •Поведінка під час інтерв’ю

- •Як тримати себе безпосередньо на інтерв’ю?

- •Завершення інтерв’ю

- •Управлінські рішення, що має приймати менеджер:

- •1. Державні службовці

- •2. Підприємці:

- •3. Власники:

- •4. Персонал (профспілки):

- •Завдання групам

- •1. Держава:

- •2. Підприємці:

- •3. Власники:

- •4. Персонал (профспілки):

- •5. Експерти

- •Магістерські програми спеціальності «Міжнародна економіка»

Тренінг: «Фінансове посередництво»

Завдання 1

За даними офіційної фінансової звітності та ПФТС обраного підприємства здійснити аналіз ефективності вкладання коштів у його цінні папери, для чого провести розрахунок показників інвестиційної привабливості підприємства. Отримані результати унаочнити.

Портфель фінансових активів інституту спільного інвестування містить такі вкладення:

2000 акцій акціонерного товариства «Л». Ринкова ціна однієї акції товариства на початок року становила 32,7 грн., на кінець року зросла до 40,1 грн. Дивіденд за підсумками року не був оголошений;

15000 акцій акціонерного товариства «Ф». Ринкова ціна однієї акції товариства на початок року становила 12,5 грн., на кінець року зросла до 13,1 грн. Дивіденд за підсумками року був виплачений у сумі 1,5 грн. на одну акцію;

250 акцій акціонерного товариства «В». Ринкова ціна однієї акції товариства на початок року становила 50,7 грн., на кінець року зросла до 52 грн. Дивіденд за підсумками року був виплачений у сумі 17 грн. на одну акцію;

100 середньотермінових корпоративних облігацій, придбаних на початку року. Номінальна ціна однієї облігації становить 1000 грн., ціна придбання облігації інвестором – 988 грн. Процентний дохід на облігації нараховується за ставкою 14% річних щоквартально із застосуванням капіталізації;

500 акцій іноземного емітента. Ринкова ціна однієї акції на початок року становила 62 $. на кінець року зросла до 68,5 $. Дивіденд за підсумками фінансового року був виплачений у сумі 13.5 $ на одну акцію. Курс НБУ на початок року становив 5,27 грн./$, на кінець року - 5.05 грн./$;

100 довготермінових корпоративних облігацій. Номінальна вартість однієї облігації становить 2000 грн. Процентний дохід на облігації передбачений у розмірі 16 % річних, нараховується та виплачується один раз на рік.

Виходячи з цих даних, визначте:

1) вартість активів фонду на початок та на кінець поточного року;

суму доходу, одержаного фондом за результатами поточного року;

норму дохідності портфеля фонду за поточний рік;

тип портфелю фонду залежно від обраної інвестиційної стратегії;

дії інституційного інвестора щодо регулювання портфелю у разі, якщо на ринку відбулося загальне зниження курсів акцій.

Задача №1. Визначити необхідну кількість працівників для здійснення операцій з видачі та обслуговування платіжних карток за зарплатними проектами у банку на основі наступних вихідних даних:

Організаційно-управлінські види робіт |

Норма часу на виконання робіт/ операцій, хв. |

Укладення угоди за зарплатним проектом: проведення переговорів з клієнтом про умови обслуговування, навчання працівників бухгалтерії користуватись програмним забезпеченням для формування відомості щодо нарахування заробітної плати; навчання працівників організації користуватись картками. |

1750 |

Оформлення документів установленого зразка на придбання картки, у тому числі введення у ПЗ «Трансмастер», введення даних у ОДБ «ІСАОД» видача картки з ПІН-конвертом клієнту та ін., на одну платіжну картку. |

25 |

Операції з обслуговування індивідуальних карток (ведення карткових рахунків), у тому числі прийом заяви клієнта, блокування / розблокування карток, виготовлення дублікату, додаткової картки, встановлення ліміту по картці, роздрукування виписки по рахунку та ін., на одну платіжну картку на місяць. |

15 |

У наступному році планується укласти угоди за зарплатними проектами з трьома організаціями з чисельністю співробітників відповідно 1410, 955 і 720 осіб. З першою організацією планується укласти договір у квітні, з другою у травні, з третьою у липні.

Кількість карткових рахунків, які обслуговувались за зарплатними проектами на кінець поточного року дорівнювала 9836.

Річний фонд часу одного працівника складає 1920 год.

Коефіцієнт, що враховує витрати часу на додаткові роботи дорівнює 1,25; коефіцієнт, що враховує витрати часу на відпочинок співробітників, – 1,15; коефіцієнт перерахунку явочної чисельності в облікову – 1,1.

Розв’язок:

Алгоритм розв’язку (для розв’язку використовується формула Розенкранца):

1) Переведення норми часу на виконання робіт із хвилин у години.

2) Визначення середньорічної кількості карток, що обслуговуються протягом року.

3) Розрахунок часу, необхідного на виконання організаційно-управлінських

видів робіт.

4) Визначення необхідної кількості працівників для здійснення операцій.

Переведемо норми часу на виконання робіт із хвилин у години:

1) вид роботи № 1 = 1750 хв. = 1750 хв. / 60 хв. = 29,17 год.

2) вид роботи № 2 = 25 хв. = 25 хв. / 60 хв. = 0,42 год.

3) вид роботи № 3 = 15 хв. = 15 хв. / 60 хв. = 0,25 год.

Визначимо середньорічну кількість карток, що обслуговуються протягом року:

Розрахуємо час, необхідний на виконання організаційно-управлінських видів робіт:

- за 1-им видом роботи: 3 угоди * 29,17 год. = 87,51 год.

- за 2-им видом роботи: (1410 к. + 955 к. + 720 к.) * 0,42 год. = 3085 к. * 0,42 год. = 1295,7 год.

- за 3-ім видом роботи: 11633,08 к. * 12 місяців * 0,25 год. = 34899,24 год.

Загальна кількість часу = 87,51 год. + 1295,7 год. + 34899,24 год. = 36282,45 год.

Визначимо необхідну кількість працівників для здійснення організаційно-управлінських видів робіт:

(36282,45 год. / 1920 год.) * 1,25 * 1,15 * 1,1 = 29,88 ос. ≈ 30 осіб.

Задача № 1

Інвестор поклав у банк 500 грн., під 10% річних. Визначити суму вкладу через 4 роки за:

а) простими відсотками;

б) складними відсотками.

Розв’язок:

а) Визначення майбутньої вартості за простими відсотками:

FV = PV * ( 1+ i*n)

Де, FV – майбутня вартість,

PV – теперішня вартість,

і – відсоткова ставка,

n – роки.

FV = 500 * (1+0,1*4) = 700 грн.

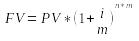

б) Визначення майбутньої вартості за складними відсотками:

![]()

де, FV – майбутня вартість,

PV – теперішня вартість,

і – відсоткова ставка,

n – роки.

![]() =

732, 05 грн.

=

732, 05 грн.

Відповідь: а) Інвестор через 4 роки за простими відсотками отримає 700 грн.; б) інвестор через 4 роки за складними відсотками отримає 732,05 грн.

Задача№2

Вкладник поклав у банк 10 000 грн, під 12% річних із щоквартальним нарахуванням відсотків. Визначити суму вкладу через 2 роки.

Розв’язок

Для визначення майбутньої суми вкладу з щоквартальними нарахуваннями використовуємо формулу:

де, FV – майбутня вартість,

PV – теперішня вартість,

і – відсоткова ставка,

n – роки,

m – квартал.

![]() =

12 700 грн.

=

12 700 грн.

Відповідь: Вкладник через 2 роки за умови щоквартального нарахування отримає 12 700 грн.

Задача 1

Підприємство виготовляє і продає за рік продукції на 200 тис. грн. Витрати на її виготовлення і продаж становлять 180 тис. грн., в тому числі змінні витрати – 120 тис. грн., постійні витрати 60 тис. грн.

Розрахувати: коефіцієнт маржинального прибутку; критичну програму виробництва (Тб); коефіцієнт безпеки виробництва.

Розв’язок:

1.

![]() ;

;

2.

![]() тис.грн.;

тис.грн.;

3.

![]() .

.

Коефіцієнт безпеки свідчить про те, що зменшення фактичного обсягу виробництва на 25% зрівняє його з критичною величиною і в цьому разі підприємство не матиме прибутку. Подальше зменшення обсягу виробництва і реалізації призведе до прямих збитків.

Задача 2

Річна потреба в певному виді сировини, яка визначає обсяги його закупівлі становить 1000 тис. грн. Середня вартість розміщення 1 замовлення становить 12 тис. грн. Середня вартість зберігання 1 товару 6 тис. грн. Визначити оптимальний середній розмір партії поставки сировини та оптимальний середній розмір виробничого запасу сировини. Прокоментуйте такий антикризовий захід підприємства.

Розв’язок:

1. Розраховуємо середній розмір партії поставки сировини

РППо=![]()

2.

ВЗ=![]() тис.грн.

тис.грн.

При таких показниках середнього розміру партії поставки і середнього розміру запасу сировини операційні витрати підприємства по обслуговуванню запасу будуть мінімальними.

Захід: оптимізація розмірів запасів сировини, матеріалів.

Задача 4

Підприємство має пакет замовлень на 1000 одиниць продукції за ціною 150 грн. на загальну суму 150 тис. грн., що повинно забезпечити йому прибуток у розмірі 30 тис. грн. собівартість 1000 виробів за планом 120 тис. грн, у тому числі постійні витрати складають 60 тис. грн.

Протягом року фактичний обсяг реалізації значно зменшився і, за прогнозами менеджерів, буде меншим, від планового на 40%. Щоб уникнути збитків, підприємству необхідно знайти вихід із даної кризової ситуації. Якщо від замовника надійде пропозиція на випуск продукції, яка потребує деяких змін у технології та відповідно додаткових витрат, то керівники можуть прийняти таке замовлення за ціною, нижчою за собівартість. При цьому підприємство повинно додатково витратити на конструкторсько-технологічну підготовку виробництва цієї партії продукції 5 тис. грн. Чи вигідно це підприємству?

Зробіть техніко-економічне обґрунтування рішення щодо прийняття додаткового замовлення на таких умовах.

Результати розрахунків подайте у таблиці

Зробіть висновки. Обґрунтуйте свою точку зору.

Розв’язок:

Обґрунтування додаткового замовлення

Показник |

Варіант І (100% пакета замовлень) |

Варіант ІІ (60% пакета замовлень) |

Варіант ІІІ (60% пакета замовлень +додаткове замовлення) |

Обсяг виробництва |

1000 |

600 |

600+300=900 |

Ціна за одиницю продукції, грн. |

150 |

150 |

150 і 110 |

Виручка від продажу, тис. грн. |

150 |

90 |

123 |

Змінні витрати на одиницю продукції, грн. |

60 |

60 |

60 |

Сума змінних витрат, тис. грн. |

60 |

36 |

54 |

Сума постійних витрат, тис. грн. |

60 |

60 |

60+5=65 |

Собівартість всього випуску продукції, тис. грн. |

120 |

96 |

119 |

Собівартість одиниці продукції, грн. |

120 |

160 |

132 |

Прибуток (+), збитки (-), тис.грн. |

+30 |

-6 |

+4 |

Таким чином, приймаючи додаткове замовлення у підприємства, зросте обсяг виручки до 123 тис. грн, зменшиться собівартість одиниці продукції, на 28 грн. (порівняно з ІІ варіантом), прибуток досягне 4 тис. грн, а в разі відмови від такого замовлення підприємство матиме збиток в розмірі 6 тис. грн. Отже, такий вихід із кризової ситуації доцільний.

Задача 5

Основні показники діяльності підприємства за 2 місяці наведено в таблиці.

Розрахунок межі рентабельності та запасу фінансової стійкості підприємства.

Показник |

Попередній місяць |

Звітний місяць |

Виручка реалізації продукції, (без ПДВ), тис. грн. |

17967 |

34220 |

Прибуток, тис. грн. |

3290 |

6720 |

Повна собівартість реалізованої продукції, тис. грн. |

14677 |

27500 |

Сума змінних витрат, тис. грн. |

13132 |

25000 |

Сума постійних витрат, тис. грн. |

1545 |

2500 |

Сума маржинального доходу, тис. грн. |

4835 |

9220 |

Частка маржинального доходу у виручці, % |

26,90 |

26,94 |

Межа рентабельності, тис. грн. |

5743 |

9279,9 |

Запас фінансової стійкості, тис. грн. |

22224 |

24940,1 |

% |

68,04 |

72,88 |

1. Зробіть розрахунок межі рентабельності та обчисліть запас фінансової стійкості.

2. Побудуйте графіки виручки та витрат, позначте на графіку поріг рентабельності та запас фінансової стійкості.

Розв’язок:

Межа рентабельності – це відношення постійних витрат в собівартості продукції до частки маржинального доходу у виручці.

Як показує розрахунок, в попередньому місяці потрібно було реалізувати продукції на 5743 тис. грн., щоб покрити всі витрати. При такій виручці рентабельність дорівнює нулю. Фактично виручка від реалізації 17967 тис. грн., що більше граничної на 12224 тис. грн., або на 68,04%, – це і є запас фінансової стійкості, або зона беззбитковості.

В наступному році запас фінансової стійкості зростає і становить 24940,1 тис. грн., або 72,88%.

З апас

фінансової стійкості зростає, оскільки

зменшується питома вага постійних

витрат у собівартості. Підприємству

потрібно постійно слідкувати за запасом

фінансової стійкості, з’ясовувати,

наскільки близько чи далеко межа

рентабельності, нижче якої не повинна

опуститися виручка підприємства.

апас

фінансової стійкості зростає, оскільки

зменшується питома вага постійних

витрат у собівартості. Підприємству

потрібно постійно слідкувати за запасом

фінансової стійкості, з’ясовувати,

наскільки близько чи далеко межа

рентабельності, нижче якої не повинна

опуститися виручка підприємства.

Задача 1

Статутний капітал акціонерного товариства (АТ), сформований за рахунок простих акцій, становить 1 млн грн.

Визначити мінімальний розмір наступної емісії акцій, якщо при цьому товариство планує випустити привілейовані акції на суму 0,3 млн грн, а згодом здійснити емісію облігацій у розмірі 1 млн грн.

Розв’язок:

Оскільки АТ може емітувати привілейованих акцій на суму не більш як 10 %, а облігацій – не більш як 25 % статутного капіталу, мінімальний розмір статутного капіталу має бути визначений так, щоб виконувались обмеження як за обсягом емісії привілейованих акцій, так і облігацій. Якщо вважати, що привілейовані акції на суму 0,3 млн. грн.. становлять не більш як 10 % статутного капіталу, останній має бути не меншим за 3 млн. грн. (0,3 : 0,1). Для того щоб облігаційна позика не перевищувала 25% статутного капіталу, останній має становити не менш як 4 млн. грн. (1 : 0,25). Тому загальний розмір статутного капіталу повинен бути не меншим як 4 млн. грн., а з огляду на 1 млн. грн. сформованого статутного капіталу розмір наступної емісії має бути не меншим як 3 млн. грн.

Задача 2

Протягом року АТ отримало прибуток у розмірі 500 тис. грн. 25 % прибутку сплачено акціонерам у вигляді дивідендів, а 75 % залишились нерозподіленими.

Наскільки змінився протягом року акціонерний і власний капітал АТ?

Розв’язок:

Прибуток, що залишився в розпорядженні АТ після виплати дивідендів, становить 375 тис. грн (500 • 0,75). Оскільки він не був спрямований на збільшення статутного капіталу, а залишився нерозподіленим, акціонерний капітал, що визначається розміром статутного капіталу, залишився без змін, а власний капітал, однією зі складових якого є нерозподілений прибуток, збільшився на 375 тис. грн.

Задача 3

Діяльність підприємства характеризується наступними показниками. (млн. грн.):

- статутний капітал (С) – 98,71;

- доходи майбутніх періодів (Д) – 0,73;

- відстрочені податкові зобов’язання (П) – 0,31;

- заборгованість за товари та послуги (К) – 2,11;

- додаткове пенсійне забезпечення (Т) – 0,83;

- емісійний дохід (Е) – 1,22;

- забезпечення виплат персоналу (З) – 0,96;

- гарантії та забезпечення отримані (Г) – 0,34;

- субсидії одержані (А) – 0,72;

- вилучений капітал (В) – 3,44;

- цільові внески юридичних осіб (Ц) – 0,66;

- дивіденди нараховані і не сплачені (У) – 0,71;

- вартість майна, одержаного в оренду (М) – 2,42;

- страхові резерви ( Р) – 0,42;

- резервний капітал (Б) – 1,65.

Розрахувати величину: власного капіталу, забезпечень, цільового капіталу, неявного позикового капіталу, позабалансового капіталу.

Методичні вказівки до виконання завдання:

1. Розрахувати величину власного капіталу (Кв):

Кв = С – В + Е + Б = 98,71-3,44+1,22+1,65 = 98,14 млн. грн.

2. Визначити суму забезпечень (Сз)

Сз = Т + З = 0,83 + 0,96 = 98,14 млн. грн.

3. Величина цільового капіталу (Кц) визначається таким чином:

Кц = А + Ц + Р = 0,72+0,66+0,42 = 1,8 млн. грн.

4. Сума неявного позикового капіталу (Кп) складається з:

Кп = Д + П + К + У = 0,73 + 0,31+2,11+0,71 = 3,86 млн. грн.

5. Позабалансовий капітал (Кб) визначається таким чином:

Кб = Г + М = 0,34 + 2,42 = 2,76 млн. грн.