- •Міністерство освіти і науки України

- •Донецький державний університет економіки і торгівлі

- •Ім. М. Туган-Барановського

- •Кафедра фінансів

- •Фінансовий маркетинг

- •Тема 1. Фінансовий ринок: сутність, функції та роль в економіці

- •Сутність фінансового ринку, його роль в функціонуванні економіки країни

- •1. Забезпечують таку взаємодію покупців та продавців фінансових активів, у результаті якої встановлюються ціни на фінансові активи, що зрівноважують попит і пропозицію на них.

- •2. Фінансові ринки запроваджують механізм викупу у інвесторів належних їм фінансових активів і тим самим підвищують ліквідність цих активів.

- •3. Фінансові ринки сприяють знаходженню для кожного з кредиторів (позичальників) контрагента угоди, а також суттєво зменшують витрати, на проведення операцій та інформаційні витрати.

- •Структура фінансового ринку

- •Класифікація фінансового ринку

- •Тема 2. Ціна капіталу та маркетингова цінова політика

- •1. Визначення ціни капіталу

- •Економічні теорії визначення ціни капіталу

- •1. Оцінювання грошових потоків

- •2. Механізм оцінювання фінансових активів

- •3. Теорія портфеля

- •4. Теорія ринку капіталів

- •3. Ціноутворення у фінансовій сфері.

- •4. Управління ціною капіталу

- •Тема 3. Планування нових фінансових продуктів

- •1. Сутність поняття “новий фінансовий продукт”.

- •2. Алгоритм планування нового фінансового продукту

- •3. Причини невдач, пов'язані з просуванням нового фінансового продукту.

- •Тема 4. Маркетингова політика розподілу

- •1.Сутність маркетингової політики розподілу

- •Формування каналів розподілу фінансових продуктів

- •Відділення, що надають повний комплекс послуг(1).

- •Спеціалізовані відділення і відділення, що надають обмежений ряд послуг(2).

- •Повністю автоматизовані відділення(3)

- •Невеликі відділення (4)

- •Автоматичні касові машини (5)

- •Фінансові "супермаркети" (6)

- •Система електронних платежів в пунктах продажу (7)

- •Система, заснована на картках (8)

- •"Розумні" термінали (9)

- •Фінансові послуги на дому та телемаркетинг(10)

- •3. Управління каналами розподілу фінансових товарів

- •Тема 5. Маркетингова політика комунікацій

- •1. Процес розробки комунікативної стратегії у фінансовій сфері

- •2. Формування системи стимулювання

- •Особистий продаж

- •Стимулювання збуту

- •Пропаганда

- •Реклама

- •3. Алгоритм формування комплексу маркетингових комунікацій

- •Тема 6. Управління фінансовими ресурсами

- •Сутність фінансового менеджменту, його задачі.

- •Структура і функції фінансових служб суб'єкта господарювання.

- •3. Інформаційна база фінансового менеджменту.

- •Показники, що формуються з зовнішніх джерел

- •Система маркетингової інформації

- •Механізм організації фінансового менеджменту.

- •Правове забезпечення

- •Нормативне забезпечення

- •Інформаційне забезпечення

- •Фінансові важелі

- •Тема 7. Фінансовий контролінг

- •1. Основні етапи фінансового контролінгу.

- •Види маркетингового контролю у фінансовій сфері

- •Основні риси, властиві ефективному контролю

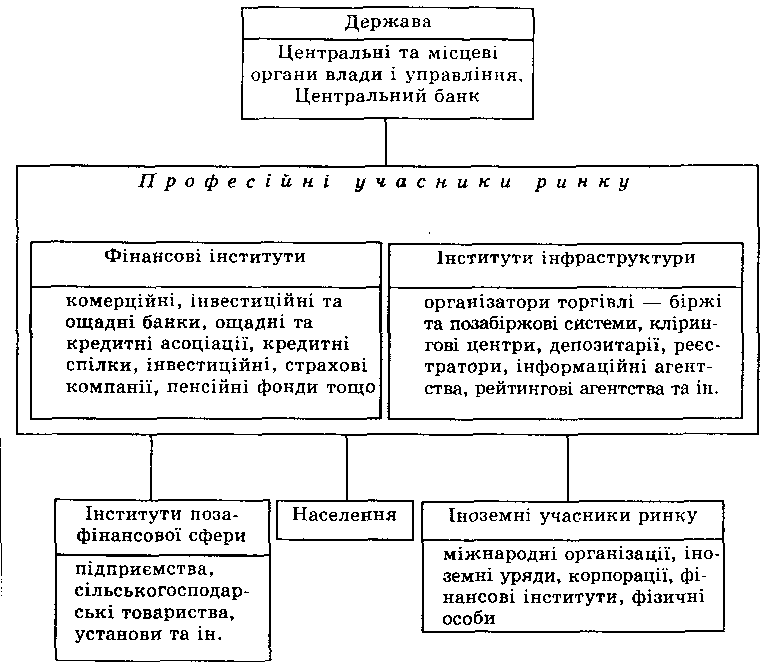

Структура фінансового ринку

На фінансовому ринку постійно відбуваються процеси акумуляції, розподілу та перерозподілу вільних фінансових ресурсів серед галузей економіки. Передача фінансових ресурсів від одних суб'єктів ринку до інших відбувається через різні фінансові інструменти, які для інвесторів є фінансовими активами, а для тих, хто потребує інвестицій і виступає емітентом фінансових активів, є зобов'язаннями.

На фінансовому ринку здійснюється як пряме, так і непряме фінансування, яке передбачає участь фінансових посередників у процесах переміщення капіталів від одних учасників ринку до інших. При прямому фінансуванні інвестори беруть на себе значну частину ризиків і зазнають значних витрат по оцінці фінансових активів та їх емітентів. При непрямому фінансуванні визначальну роль в інвестиційному процесі відіграють фінансові посередники, які забезпечують переміщення коштів від кредиторів до позичальників та зменшують ризики і витрати, пов'язані з інвестуванням коштів. Саме непряме фінансування відіграє провідну роль на ринку запозичень, оскільки основним джерелом ресурсів для корпорацій та багатьох інших учасників ринку виступають кредитні ресурси, які надаються фінансовими посередниками — комерційними банками, а не інвесторами.

Структуру фінансового ринку подано на рис. 1.1. Основними суб’єктами ринку виступають інститути позафінансової сфери, держава, населення, професійні учасники ринку — фінансові інститути та інститути інфраструктури, а також іноземні учасники ринку.

Інститути позафінансової сфери — це юридичні особи, резиденти певної держави, які займаються виробництвом різноманітних товарів та наданням послуг, виключаючи фінансові послуги. До інститутів позафінансової сфери належать промислові та сільськогосподарські підприємства, корпорації, установи, організації тощо. Разом з іноземними учасниками ринку вони або виступають інвесторами або емітують і розміщують на ринку власні фінансові активи.

Основним джерелом фінансування для нефінансових інститутів, зокрема корпорацій, виступають банківські кредити, інші види позичок, облігації та акції. Акції є важливим, але не основним джерелом фінансових ресурсів підприємницьких структур, якщо мати на увазі первинний ринок, на якому і відбувається залучення вільних фінансових ресурсів корпораціями. Основою формування корпоративних ресурсів є фінансування за рахунок кредитів, яке належить до непрямого фінансування.

Корпорації з високим кредитним рейтингом залучають кошти як на внутрішньому, так і на зовнішньому фінансових ринках, надаючи перевагу ринку, де вартість капіталу менша. Вітчизняні підприємницькі структури мають обмежені можливості щодо залучення коштів на міжнародному ринку. На національному ринку вони виступають переважно як позичальники на кредитному ринку, а також емітенти акцій та векселів, не використовуючи з об'єктивних причин таке потужне джерело фінансування, як корпоративні облігації.

Рисунок 1.1. Структура фінансового ринку

Населення виконує на ринку роль інвестора, придбаваючи ті чи інші цінні папери або запозичуючи кошти на кредитному ринку. В країнах з розвиненою ринковою економікою до 70% населення вкладає кошти в різноманітні фінансові активи. Значна частина населення отримує довгострокові кредити на придбання житла та на інші цілі. В Україні тільки незначна частина населення займається інвестуванням в цінні папери. Практично відсутнє також довгострокове кредитування населення банківськими установами, що є ознакою перехідного періоду з нестабільним та нерозвиненим фінансовим ринком.

Представниками фінансових інститутів, без яких неможливе функціонування фінансового ринку, є комерційні банки, кредитні спілки, інвестиційні банківські фірми, пенсійні фонди, страхові та інвестиційні компанії тощо. Основними видами діяльності фінансових інститутів на ринку є:

• придбання на ринку одних фінансових активів і перетворення їх на інші, які задовольняють певним вимогам (трансформація активів);

• торгівля фінансовими активами за свій рахунок;

• купівля-продаж фінансових активів від імені клієнтів;

• допомога в створенні й розміщенні на ринку нових фінансових активів;

• консультації учасникам ринку щодо інвестування;

• управління активами інших учасників ринку.

Трансформація активів, що здійснюється фінансовими посередниками, як правило, виконує хоча б одну з таких економічних функцій:

• узгодження термінів інвестицій;

• скорочення ризику через диверсифікацію;

• скорочення витрат при проведенні операцій;

• забезпечення платіжного механізму.

Прикладом узгодження термінів інвестицій є діяльність банку по залученню короткострокових депозитів та наданню довгострокових кредитів. При цьому за допомогою різноманітних фінансових інструментів (державні боргові цінні папери, строкові контракти) банк вчасно виконує зобов'язання щодо повернення коштів, розміщених на короткострокових депозитах та не порушує зобов’язань наданих по довгострокових кредитах.

Скорочення ризику через диверсифікацію відбувається при вкладанні коштів у інвестиційну компанію. Вкладаючи кошти інвесторів у різні за ступенем ризику та структурою доходу фінансові активи інвестиційна компанія формує портфель активів, що забезпечує інвестору найменший ризик при бажаному рівні доходу.

Забезпечення платіжного механізму є однією з найважливіших функцій комерційних банків. При здійсненні розрахунків вони перетворюють активи, що не можуть бути використані для платежів, на активи, які можуть бути використані для цієї цілі. Сьогодні, коли переважна більшість розрахунків відбувається в безготівковій формі, банки забезпечують здійснення розрахунків між учасниками ринку за допомогою кредитних карток, чеків, платіжних доручень тощо.

Держава виступає на фінансовому ринку позичальником, регулярно розміщуючи на зовнішньому та внутрішньому ринках свої боргові зобов'язання, а також виконує специфічну і дуже важливу функцію — регулювання фінансового ринку. Іноді держава виступає як інвестор, здійснюючи фінансову підтримку тих чи інших суб'єктів господарювання.

Державне регулювання фінансового ринку полягає в здійсненні державою комплексних заходів щодо упорядкування, контролю, нагляду за ринком та запобіганні зловживанням і порушенням у цій сфері. Державне регулювання здійснюється з метою:

• створення умов для ефективної мобілізації та розміщення на ринку вільних фінансових ресурсів;

• захисту прав інвесторів та інших учасників фінансового ринку;

• контролю за прозорістю та відкритістю ринку;

• дотримання учасниками ринку вимог актів законодавства;

• запобігання монополізації та сприяння розвитку добросовісної конкуренції на фінансовому ринку.

Зазначимо, що всі учасники ринку беруть участь у створенні інформаційного забезпечення ринку. Суттєва роль в цьому процесі належить державним органам влади, які формують відповідну законодавчу базу та створюють належні умови для Її дійового використання.

З поняттям інформаційного забезпечення ринку тісно пов'язане поняття "прозорості" ринку — чим повнішою і достовірнішою інформацією володіють учасники ринку, тим "прозорішим" є цей ринок. Сьогодні одним із "найпрозоріших" ринків вважають фінансовий ринок США, на якому учасникам ринку доступна така інформація про фінансові активи та їх емітентів, яку в інших країнах не зобов'язують оприлюднювати.