- •Содержание

- •Титульный лист

- •Меморандум о конфиденциальности

- •Уникальность бизнес - проекта

- •Заявка на финансирование

- •1. Пояснительная записка

- •1. Бизнес и фирма

- •1.1. Организационно-правовая форма

- •1.2. Сфера деятельности

- •1.3. Местоположение фирмы

- •1.4. Организация управления фирмой

- •2. Продукт

- •2.1. Анализ рынка кофеен

- •2.2. Конкуренция

- •2.3. Стратегия маркетинга

- •2.4. Производственный план

- •Организационный план Организационный план кофейни «КиС»

- •Обязанности работников предприятия

- •Оценка риска

- •2.7. Финансовый план

- •2.8. Стратегия финансирования

- •Приложение 1

- •Приложение 2

- •1. Общие положения

- •2. Цели и предмет деятельности

- •3. Правовой статус общества

- •4. Уставный капитал

- •5. Права и обязанности участников.

- •6. Порядок выхода участника из общества

- •7. Исключение участника из общества

- •8. Управление обществом. Общее собрание участников

- •9. Генеральный директор общества

- •10. Учет финансово-хозяйственной деятельности

- •11. Имущество, учет и отчетность

- •12. Распределение прибыли

- •13. Ликвидация и реорганизация

- •Учредительный договор общества с ограниченной ответственностью

- •1. Предмет договора. Учредители.

- •2. Наименование и место нахождения общества

- •3. Предмет и цели деятельности общества

- •4. Правовой статус

- •5. Уставный капитал

- •6. Распределение прибыли общества между участниками

- •7. Управление в обществе

- •12. Рассмотрение споров

- •13. Заключительные положения

Оценка риска

При открытии кофейни возможны различные риски. Для того, чтобы риски избежать или минимизировать, необходимо их заранее рассмотреть (табл. 2.14)

Таблица 2.14

Возможные риски и страхование от них.

Вид риска |

Суть риска |

Способы минимизации рисков |

1. Риск форс-мажорных обстоятельств |

Риск стихийных бедствий (природные катастрофы: наводнения, землетрясения, штормы и др. климатические катаклизмы), войны, революции, путчи, забастовки и.т.п., которые мешают предпринимателю осуществлять свою деятельность. |

Страхование. |

2. Производственные |

Задержка в поставке материалов и сырья, порча материалов и сырья при транспортировке. |

Страхование сырья и материалов, выбор поставщиков с надежной репутацией; создание страховых запасов материалов. |

3. Коммерческие |

Возможность не получения планируемой прибыли, дебиторская задолженность. |

Быстрая реализация мероприятий по сбыту продукции. |

4. Финансовые |

Недостаточность средств для расчетов с поставщиками и отчислениями в фонды. |

Планирование доходов, возможность получения кредита. |

5. Технические |

Выход из строя оборудования и его поломка; проблемы с доставкой запасных частей. |

Страхование оборудования, разработка системы планово-предупредительного ремонта оборудования, договора на поставку запасных частей. |

6. Кадровые |

Низкая квалификация работников, возможные конфликты между работниками. |

Подбор работников в соответствии с квалификацией, возможное оучение и повышение квалификации, урегулирование конфликтов. |

7. Экономические |

Повышение тарифов и цен на сырье, энергоносители, транспорт и т.п., возможность снижения платежеспособного спроса на продукцию. |

Заключение долгосрочных контрактов, выход на другие рынки и сегменты рынка. |

2.7. Финансовый план

Интервал планирования составляет 1 квартал или 90 дней. Срок жизни проекта 3 года.

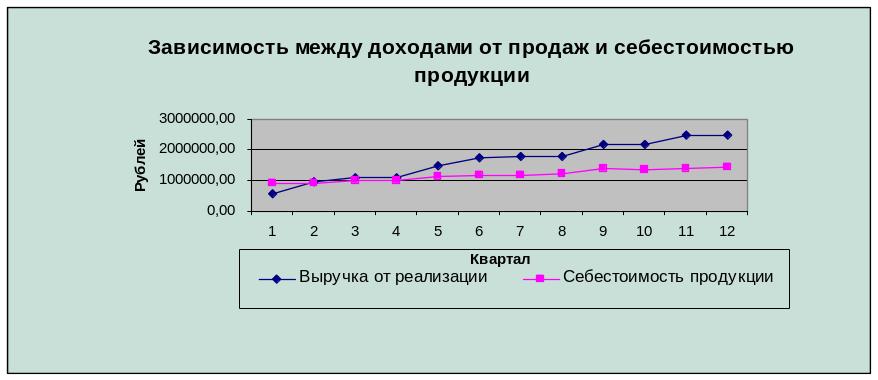

Как видно из графика 1 уже после первого квартала выручка от реализации начинает расти и превышать затраты на создание продукции после второго квартала. Далее выручка стабильно растет. К концу 3 года жизнедеятельности проекта ожидаемое значение данного показателя планируется на уровне близком к 3 млн. рублей за квартал. Планируемое значение себестоимости продукции находится на уровне близком к 1,5 млн. рублям в квартал.

График 1

Из графика 2 видно, что предприятие терпит убытки лишь в первом квартале. Далее наблюдается наличие положительной динамики прибыли до 10 интервала планирования и далее стабильная прибыль сохраняется почти на одном уровне.

График 2

Прибыль стабильно растет, в связи с тем, что предприятию не требуется увеличение расходов для дальнейшего развития (закупок оборудования и расширения производственной площади). Это позволит увеличить объемы производства, т.к. в первый год кафе работало не на полную производственную мощность. Даже при повышении заработной платы основного производственного, и административного персонала, прибыль все же остается стабильной.

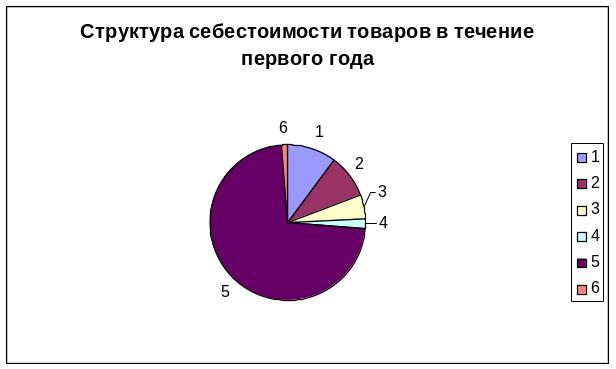

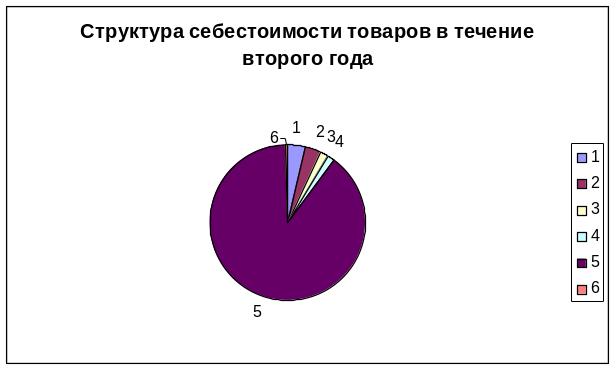

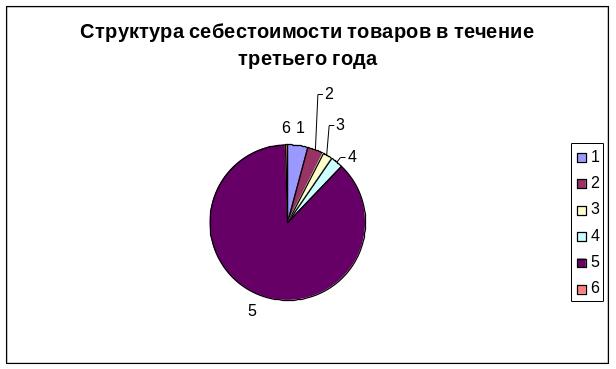

Как видно из следующих графиков, основной статьей затрат на создание продукции в течение всех трех лет являются прямые материальные затраты, вторая по величине статья расходов, арендная плата.

Рисунок 4

1 – арендная плата

2 – з/пл. АУ персонала

3 – общехозяйственные расходы

4 – з/пл. ОПП

5 – прямые МЗ

6 – расходы на рекламу

Рисунок 5

1 – арендная плата

2 – з/пл. АУ персонала

3 – общехозяйственные расходы

4 – з/пл. ОПП

5 – прямые МЗ

6 – расходы на рекламу

Рисунок 6

1 – арендная плата

2 – з/пл. АУ персонала

3 – общехозяйственные расходы

4 – з/пл. ОПП

5 – прямые МЗ

6 – расходы на рекламу

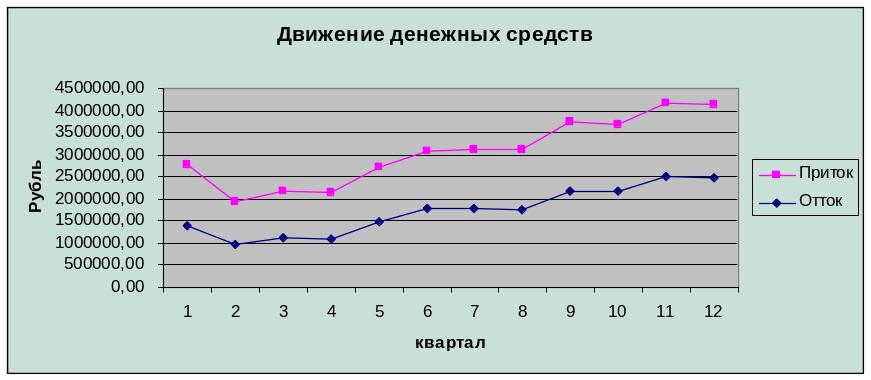

График 3

Отчет о движении денежных средств позволяет проанализировать денежные потоки. Из графика видно, что с первого квартала приток денежных средств стабильно превышает отток, главным образом за счет выручки. Таким образом, можно говорить о высокой эффективности проекта, т.к. доходы, получаемые в процессе производственной деятельности, превышают расходы в течение каждого интервала планирования.

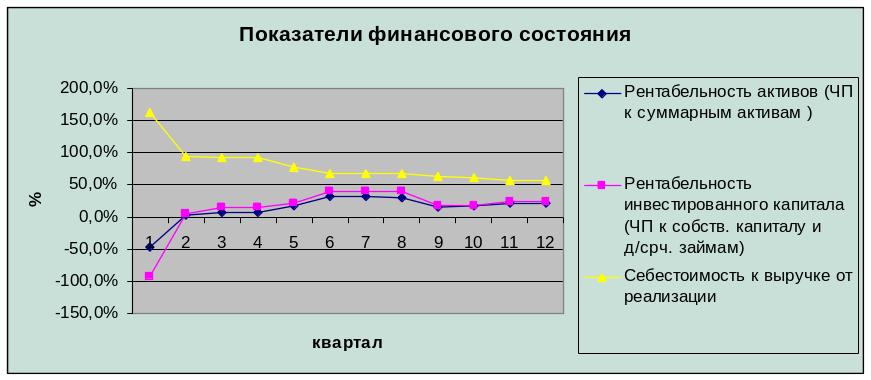

График 4

Свободные денежные средства находятся в плюсе в каждом интервале планирования, следовательно, бизнес-проект может быть реализован в представленном виде.

График 5

Коэффициент рентабельности активов показывает, что для получения одной денежной единицы прибыли предприятию требуется в среднем 8 - 18% денежных единиц из собственного капитала и долгосрочных обязательств. Рентабельность инвестированного капитала находится на высоком уровне и составляет около 15-35 %.

Коэффициент общей ликвидности показывает, что у предприятия хватит оборотных средств для погашения своих краткосрочных обязательств. Оборачиваемость активов показывает, что полный цикл производства и обращения совершается около одного раза в квартал. Быстрее всего в течение года оборачивается учредительный капитал, а медленнее всего чистый оборотный капитал – примерно один раз в квартал.

График 6