- •Организационно-техническая часть

- •II. Порядок ведения бухгалтерского и налогового учета

- •1.2. Учет финансовых вложений

- •Основные средства:

- •1.5. Материально-производственные запасы (мпз)

- •1.6. Расходы будущих периодов:

- •III. Заключительные положения

- •Оценка основных средств

- •Амортизация основных средств

- •Срок полезного использования основных средств.

- •Учёт материальных ценностей.

- •Учёт труда и заработанной платы.

- •Учет личного состава и рабочего времени

- •Виды, формы и системы оплаты труда

- •Оплата отпусков

- •Порядок создания резерва в бухгалтерском учете необходимо закрепить в учетной политике

- •Сумму начисленных отпускных в бухучете списывают за счет резерва на оплату отпусков

- •Больничный (пособие по временной нетрудоспособности)

- •Депонированная заработная плата

- •Учёт затрат на производство и калькулирование себестоимости продукции.

- •Методы учета затрат (калькулирования)

- •Учёт готовой продукции и её реализация.

- •Синтетический учет готовой продукции.

- •Основные проводки по учету готовой продукции, ее отгрузки, выполненных работ и оказанных услуг:

- •Учет денежных средств на расчетном счете.

- •Учет наличных денежных средств

- •Учёт фондов и финансовых результатов хозяйственной деятельности.

Учет наличных денежных средств

Область использования наличных денежных средств в организации связана с осуществлением расчетов с работниками и прочими физическими лицами, таких как оплата труда, выдача подотчетных сумм, оплата товаров и услуг и т.п. Наличные денежные средства организации хранятся и учитываются в кассе организации. Правила хранения и расходования денежных средств в кассе установлены Порядком ведения кассовых операций в РФ (утверждено Центральным банком РФ 22 сентября 1993 г. N 40).

Учёт фондов и финансовых результатов хозяйственной деятельности.

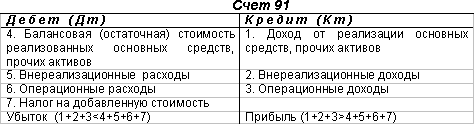

Финансовый результат — это итог хозяйственной деятельности предприятия за отчетный период.

Финансовый результат может выражаться в форме прибыли (превышения доходов над расходами) или в форме убытка (превышения расходов над доходами).

Основные нормативные документы:

Приказ Минфина РФ от 06.05.99г. №33н «Об утверждении положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99;

Приказ Минфина РФ от 06.05.99г. №32н «Об утверждении положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99.

С точки зрения бухгалтерского учета конечный финансовый результат деятельности предприятия – это разность между доходами и расходами. Этот показатель важнейший в деятельности предприятия и характеризует уровень его успеха или неуспеха.

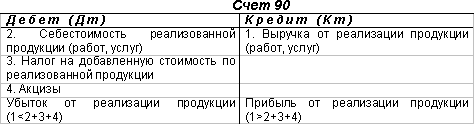

Финансовые результаты деятельности предприятия определяются прежде всего качественными показателями выпускаемой предприятием продукции, уровнем спроса на данную продукцию, поскольку, как правило, основную массу в составе финансовых результатов составляет прибыль (убыток) от реализации продукции (работ, услуг).

Сельскохозяйственные организации имеющие годовой цикл производство продукции, закрывают счет 90 один раз в год - в конце года. Списание прибыли оформляют бухгалтерской записью: дебетуют счет 90 "Продажи" и кредитуют счет 99 "Прибыль и убытки". Списание убытков оформляют бухгалтерской проводкой с обратной корреспонденцией счетов.

Снабжение, сбытовые и торговые организации списывают со счета 90 на счет 99 не прибыль или убыток, а валовой доход от реализации товаров.

Аналитический учет по счету 99 ведут по каждой статье прибылей и убытков.

.

.

Финансовый результат деятельности предприятия служит своего рода показателем значимости данного предприятия в народном хозяйстве. В рыночных условиях хозяйствования любое предприятие заинтересованно в получении положительного результата от своей деятельности, поскольку благодаря величине этого показателя предприятие способно расширять свою мощность, материально заинтересовывать персонал, работающий на данном предприятии, выплачивать дивиденды акционерам и т.д.

С точки зрения бухгалтерского учета конечный финансовый результат деятельности предприятия выражается в показателе прибыли или убытка, формируемого на счете 99 «Прибыли и убытки» и отражаемого в бухгалтерской отчетности.

Бухгалтерская и налоговая отчётность предприятий.

Бухгалтерская (финансовая) отчетность организации предназначена для отражения достоверных и полных сведений об имущественном и финансовом состоянии организации и о финансовых результатах ее деятельности.

Эта информация необходима внутренним пользователям бухгалтерской отчетности (руководителям, учредителям, участникам и собственникам имущества организации) для принятия экономически обоснованных решений при осуществлении хозяйственной деятельности, а также внешним пользователям (инвесторам, кредиторам, государственным органам исполнительной власти и др.).

Состав, содержание, правила формирования и заполнения бухгалтерской отчетности организаций регулируются законодательством РФ, а именно: ПБУ 4/99 "Бухгалтерская отчетность организации", приказом Минфина №67н от 22.07.2003 г. "О формах бухгалтерской отчетности организации".

Основными формами бухгалтерской отчетности являются форма №1 (баланс) и формы №2 (отчет о прибылях и убытках). Формы №№3-5 раскрывают информацию, содержащуюся в формах 1-2.

В настоящее время утверждены и используются шесть форм отчетности:

Форма №1 - Бухгалтерский баланс

Форма №2 - Отчет о прибылях и убытках

Форма №3 - Отчет об изменениях капитала

Форма №4 - Отчет о движении денежных средств

Форма №5 - Приложение к бухгалтерскому балансу

Форма №6 - Отчет о целевом использовании полученных средств

В состав бухгалтерской отчетности также должна включаться пояснительная записка и аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности организации, если она в соответствии с федеральными законами подлежит обязательному аудиту. В случае если организация самостоятельно приняла решение о проведении аудита бухгалтерской отчетности, аудиторское заключение, подтверждающее достоверность бухгалтерской отчетности, также может быть включено в состав бухгалтерской отчетности. При необходимости бухгалтерская отчетность может включать заключение аудиторской проверки. Достоверность отчетов подтверждается подписями руководителя и главного бухгалтера (или ответственного за ведение бухгалтерского учета лица).

Налоговая отчетность представляет собой совокупность документов, в которых содержится информация, связанная с исчислением и уплатой налогов. Налоговая отчетность отражает результаты хозяйственной и финансовой деятельности предприятия. Налогоплательщиками могут выступать как физические лица (предприниматели), так и юридические лица (организации). Сдача налоговой отчетности зависит от применяемой системы налогообложения – общей (ОСН) или упрощенной (УСН).

Виды систем налогообложения:

Упрощённая система налогообложения (УСН). В упрощенной системе часть "традиционных" налогов заменяется единым налогом. Для её применения необходимо, чтобы условия осуществления предпринимательской деятельности отвечали определенным законодательством правилам и ограничениям.

Единый налог на вменённый доход (ЕНВД). Применение ЕНВД обязательно для тех налогоплательщиков, которые осуществляют виды деятельности, попадающие под её действие. Расчет ЕНВД не зависит от конкретной суммы полученных доходов, а рассчитывается по иным усредненным показателям.

Единый сельскохозяйственный налог (ЕСХН). Налогоплательщиками единого сельскохозяйственного налога признаются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога в порядке, установленном главой 26.1 Налогового кодекса РФ. Согласно пункту 2 статьи 346.2 Налогового кодекса РФ, одним из условий применения ЕСХН является производство и переработка сельхозпродукции. Объектом налогообложения ЕСХН признаются доходы, уменьшенные на величину расходов. Порядок определения и признания доходов и расходов определяется статьей 346.5 Налогового Кодекса РФ.Налоговая ставка устанавливается в размере 6 процентов.

Сдача налоговой отчетности ООО – одно из важнейших и необходимых условий успешной работы компании. В случае, если организация работает по общей системе налогообложения, налоговая отчетность ООО ежеквартально включает в себя декларацию по налогу на прибыль, имущество и добавленную стоимость. Если организация применяет упрощенную систему налогообложения, то налоговая отчетность УСНО не подразумевает выплаты НДС и налога на прибыль.

Налоговая отчетность при УСН предусматривает уплату предпринимателем или предприятием единого налога, а также предоставление в ИНФС книги доходов и расходов. Единый налог выплачивается в размере 6% с доходов, либо в размере от 5 до 15% из разницы между доходами и расходами. В случае, если физическое или юридическое лицо использует наемный труд, ежеквартально оно дополнительно отчитывается в ФСС и ПФР.

Отправка налоговой отчетности должна быть произведена в строго установленные сроки, даже если отчетность нулевая.