- •Тема 14. Теоретичні засади діяльності комерційних банків

- •14.1. Поняття функції, типи і правова основа діяльності комерційних банків в Україні

- •14.2. Загальна характеристика операцій банку

- •3.6. Механізм поповнення маси грошей в обороті

- •Тема 15. Центральні банки

- •15.1. Роль, значення та організація діяльності центральних банків

- •15.2. Створення, статус, принципи організації та функціонування Національного банку України

15.2. Створення, статус, принципи організації та функціонування Національного банку України

Згідно із законом України "Про Національний банк України" НБУ виконує такі функції:

1) відповідно до розроблених Радою Національного банку України Основних засад грошово-кредитної політики визначає та проводить грошово-кредитну політику;

2) монопольно здійснює емісію національної валюти України та організовує її обіг;

3) виступає кредитором останньої інстанції для банків та організовує систему рефінансування;

4) встановлює для банків правила проведення банківських операцій, бухгалтерського обліку і звітності, захисту інформації, коштів та майна;

5) організовує створення та методологічно забезпечує систему грошово-кредитної і банківської статистичної інформації та статистики платіжного балансу;

6) визначає систему, порядок і форми платежів, у тому числі між банками;

7) визначає напрями розвитку сучасних електронних банківських технологій, створює, координує та контролює створення електронних платіжних засобів, платіжних систем, автоматизації банківської діяльності та засобів захисту банківської інформації;

8) здійснює банківське регулювання та нагляд;

9) веде Державний реєстр банків, здійснює ліцензування банківської діяльності та операцій у передбачених законами випадках;

10) веде офіційний реєстр ідентифікаційних номерів емітентів платіжних карток внутрішньодержавних платіжних систем;

11) здійснює сертифікацію аудиторів, які проводитимуть аудиторську перевірку банків, тимчасових адміністраторів та ліквідаторів банку;

12) складає платіжний баланс, здійснює його аналіз та прогнозування;

13) представляє інтереси України в центральних банках інших держав, міжнародних банках та інших кредитних установах, де співробітництво здійснюється на рівні центральних банків;

14) здійснює відповідно до визначених спеціальним законом повноважень валютне регулювання, визначає порядок здійснення операцій в іноземній валюті, організовує і здійснює валютний контроль за банками та іншими фінансовими установами, які отримали ліцензію Національного банку на здійснення валютних операцій;

15) забезпечує накопичення та зберігання золотовалютних резервів і здійснення операцій з ними та банківськими металами;

16) аналізує стан грошово-кредитних, фінансових, цінових та валютних відносин;

17) організовує інкасацію та перевезення банкнот і монет та інших цінностей, видає ліцензії на право інкасації та перевезення банкнот і монет та інших цінностей;

18) реалізує державну політику з питань захисту державних секретів у системі Національного банку;

19) бере участь у підготовці кадрів для банківської системи України;

20) визначає особливості функціонування банківської системи України в разі введення воєнного стану чи особливого періоду, здійснює мобілізаційну підготовку системи Національного банку;

21) здійснює інші функції у фінансово-кредитній сфері в межах своєї компетенції, визначеної законом [9].

У результаті вивчення та систематизації відповідної літератури можна розглянути наступні етапи створення Національного банку України (табл. 15.2).

Таблиця 15.2 – Основні етапи створення Національного банку України.

Етапи |

Характеристика етапу |

І етап XIX-XX ст. (до 1917 р.) |

В рамках Російської імперії Україна не мала власного центрального банку, хоча одним із попередників Національного банку України вважається Київська контора Державного банку російської імперії, яка виконувала певні функції центрального банку і була третьою за значенням у Росії |

ІІ етап 1917-1918 pp. |

3 проголошенням Української Народної Республіки у 1917 р. був створений Державний банк УНР. Із втратою Україною державності банк продовжував працювати в еміграції (з 1920 р. до 1944 р. зберігалися архіви банку). |

ІІІ етап 1921-1922 рр. утворення Радянського Союзу |

Із запровадженням центральним урядом Радянської Росії нової економічної політики (непу) банки знову почали функціонувати, 12 грудня 1921 р. розпочала діяльність Всеукраїнська контора Держбанку у м. Харкові. Система Держбанку розвивалася в Україні шляхом створення відділень і контор у великих містах та обласних центрах. Після утворення Радянського Союзу ці установи стали філіями Держбанку УРСР, які підпорядковувалися безпосередньо Москві. |

IV етап |

У 1955 р. була створена Українська республіканська контора Держбанку СРСР, яка взяла на себе функції управління регіональними банківськими установами України, але сама підпорядковувалась Держбанкові СРСР. Республіканська контора (з деякими змінами в 1987 р. та 1990 p., зокрема перейменуванням на Український республіканський банк) функціонувала до створення НБУ і за своїм статусом мала ознаки центрального банку. |

V етап з 1991 р. і до теперішнього часу |

Створення Національного банку України було спричинено розпадом колишнього СРСР і його централізованої банківської системи. Декларація про державний суверенітет України, ухвалена Верховною Радою України в липні 1990 p., проголосила курс на політичну та економічну самостійність України як незалежної держави. Для реалізації цього курсу потрібні були власні банківська система та гроші. Законом "Про банки і банківську діяльність", прийнятим у березні 1991 р. проголошено створення самостійної дворівневої банківської системи ринкового типу, перший рівень якої становить НБУ, а другий – комерційні банки. Прийнятою одночасно постановою Верховної Ради України про порядок введення в дію цього закону передбачалося: ввести в дію вказаний закон з 1 травня 1991 p.; проголосити власністю України всі філії банків колишнього СРСР, які діяли на території України, включаючи Український республіканський банк Держбанку СРСР; створити на базі Українського республіканського банку Держбанку СРСР, Національний банк України; розробити до 1 травня 1991 року проект статуту НБУ, визначити структуру та чисельність центрального апарату, мережу установ тощо. Вказаними законодавчими актами були закладені організаційно-правові основи створення і подальшого розвитку НБУ. Формування НБУ в наступні роки відбувалося в надзвичайно складних умовах перехідної економіки, побудови принципово нової системи державного управління, докорінної зміни політичної ситуації в країні, наростання хронічної економічної та фінансової кризи. Найпомітнішими подіями, що визначили розвиток НБУ як центрального банку держави, були: |

- закріплення за ним права на емісію національних грошей України; |

Продовження таблиці 15.2

|

- розробка теоретично-методологічних засад грошово-кредитної політики та організаційного механізму її реалізації; |

- у 1994 р. введення в дію банкнотно-монетного двору, спроможного забезпечити власними силами потреби економіки в готівкових грошах; |

|

- у 1995 р. був створений ринок державних цінних паперів, і НБУ одержав у своє розпорядження такий важливий інструмент цієї політики, як операції на відкритому ринку; розмежування емісійної діяльності НБУ і бюджетного процесу Міністерства фінансів, надання взаємовідносинам цих двох фінансових органів держави чіткої визначеності і прозорості; |

|

- запровадження традиційного для країн із ринковою економікою механізму обслуговування бюджетного дефіциту через ринок державних цінних паперів, національної платіжної системи, міжбанківських розрахунків із застосуванням новітніх технологій переказування коштів на основі електронних платежів; запровадження дійового механізму регулювання валютного ринку, що базується на використанні валютних інтервенцій, запровадження валютного ліцензування та валютного контролю, формування золотовалютних резервів, лібералізації валютного ринку України |

|

- у 1996 р. – проведення грошової реформи та запровадження гривні, створення механізму державного нагляду за діяльністю комерційних банків; |

|

- у 1999 р. – ухвала Верховною Радою України Закону „Про Національний банк України" (із змінами і доповненнями 2000 р.) |

|

Цим було підведено риску під етапом інституційного становлення НБУ як центрального банку, законодавчо зафіксовано його місце в економічній системі, чітко окреслено статус, функції та механізми управління відповідно до нових умов та перспектив розвитку України. У ході свого становлення НБУ вдалося добитися подолання безпрецедентної гіперінфляції й утримання інфляційного процесу протягом тривалого часу у допустимих параметрах, обмеження впливу на національну економіку та банківську систему масштабних фінансових криз у 1997-1998 рр., які потрясли грошові ринки багатьох країн; забезпечити відносну стабільність національних грошей, практично безперебійне функціонування валютного ринку; У 2004 р. (наприкінці) вітчизняна банківська система зітнулася з кризою довіри суспільства до перспектив розвитку фінансової системи країни. Як відомо, це було пов’язано з драматичним перебігом президентської виборчої кампанії; котра сколихнула суспільно-політичне життя в Україні і мала широкий міжнародний резонанс. Неупереджений аналіз подій на фінансовому ринку країни у листопаді-грудні 2004 р. засвідчив, що вітчизняна банківська система в цілому набула певного запасу міцності і може протистояти проявам нестабільності економічного середовища. Водночас гостро проявлялися і недоліки: слабка дія саморегулюючих механізмів ринку та низький розвиток ринкових відносин у банківській системі. |

Виходячи із цього, можемо узагальнити та виділити такі функції Національного банку України (табл. 15.3).

Таблиця 15.3 – Основні функції Національного банку України

Функція |

Зміст функції |

Центральний банк України |

Забезпечення стабільності національної грошової одиниці – гривні. Національний банк веде Республіканську книгу реєстрації банків, валютних бірж та інших фінансово-кредитних установ. Комерційні банки та іноземні банки можуть здійснювати банківські операції тільки після реєстрації, в Республіканській книзі реєстрації банків. Національний банк представляє інтереси України у відносинах з центральними банками інших країн, міжнародними банками та фінансово-кредитними організаціями. |

Емісійний центр країни |

Національному банку України належить монопольне право на емісію грошей в обіг, а також випуск національних грошових знаків (банкнот, монет). Для друкування банкнот та карбування монет створено власний Банкнотно-монетний двір. 3 введенням у дію Малинської фабрики банкнотного паперу Україна має замкнутий цикл виготовлення національних грошей. Забезпечення економіки готівковими грошима здійснюється через мережу регіональних управлінь Національного банку на замовлення банків. Національний банк створює і організує діяльність Державної скарбниці України, нагромаджує золотовалютні резерви, які зараховуються на баланс Національного банку |

Орган валютного регулювання та контролю |

Національний банк України є головним органом, який визначає валютну політику. |

У сфері валютного регулювання Національний банк: |

|

- здійснює валютну політику на підставі принципів загальної економічної політики України; |

|

- складає разом з Кабінетом Міністрів України платіжний баланс України; |

|

- контролює дотримання затвердженого Верховною Радою ліміту зовнішнього державного боргу України; |

|

- визначає ліміти заборгованості в іноземній валюті уповноважені банків нерезидентам; |

|

- нагромаджує, зберігає і використовує резерви валютних цінностей для здійснення державної валютної політики; |

|

- видає ліцензії на здійснення валютних операцій та приймає рішення про їх скасування; |

|

- визначає способи встановлення і використання валютних (обмінних) курсів іноземних валют, виражених у валюті України, курси валютних цінностей, виражених в іноземній валюті або розрахункових (клірингових) одиницях. |

|

У сфері валютного контролю Національний банк: |

|

- здійснює контроль за виконанням правил валютних операцій на території України; |

|

- забезпечує виконання уповноваженими банками функцій що здійснюють валютний контроль |

|

Регулювання банківської діяльності |

На Національний банк покладено функцію банківського нагляду і контролю за виконанням банками законодавства з банківської справи, додержанням економічних нормативів, установлених Національним банком, та власних нормативних актів. Для захисту інтересів клієнтів та забезпечення фінансової надійності банків Національний банк установлює для банків такі обов’язкові економічні нормативи: |

- показники капіталу банку; |

|

- платоспроможність; |

|

- співвідношення високоліквідних активів до робочих активів банку; |

Продовження таблиці 15.3

|

- показники ліквідності банку; |

|

- максимальний розмір ризику на одного позичальника. |

|

|

Порядок розрахунку зазначених економічних нормативів визначається Національним банком. |

|

|

НБУ – кредитор останньої інстанції |

Для підтримки стабільності банківської системи та розширення її кредитних можливостей Національний банк видає банкам кредити, які використовуються для задоволення тимчасових потреб банків і кредитування потреб, пов’язаних із структурною перебудовою економіки України. Виконуючи функцію кредитора останньої інстанції, Національний банк України видає банкам кредити під програми фінансового оздоровлення банків. Рефінансування банків здійснювалося через аукціони (з 1994 року), що забезпечувало створення рівноправних умов доступу банків до централізованих кредитних ресурсів. Було запроваджено ломбардний кредит (з 1996 року) та операції РЕПО під заставу державних цінних паперів (з 1965 року) |

|

Фінансовий агент уряду |

Національний банк організовує і здійснює через уповноважені банки касове обслуговування державного бюджету України. У 1993 році в Україні запроваджено новий механізм касового обслуговування державного бюджету, який виключає автоматизм кредитування державних витрат. Фінансування з бюджету здійснюється в межах наявних коштів. Законом України "Про Національний банк України" Національному банку забороняється фінансування дефіциту державного бюджету. До 1995 року надання прямих кредитів для покриття дефіциту державного бюджету здійснювалося Національним банком України в межах, встановлених Верховною Радою України під час затвердження державного бюджету на відповідний рік. Після введення у другій половині 1995 року механізму покриття дефіциту бюджету лише шляхом випуску державних цінних паперів на Національний банк України покладено виконання операцій з державними цінними паперами, для обліку яких створено депозитарій |

|

Організатор міжбанків-ських розрахунків |

Із січня 1994 року Національний банк відповідно до покладених на нього функцій створив і запровадив автоматизовану систему міжбанківських розрахунків з використанням прогресивних технологій у банківській справі, до якої нині залучена банківська система України. Для функціонування цієї системи в Республіці Крим та кожній області створено регіональні розрахункові палати, що об’єднуються у загальнодержавну мережу розрахункових палат України, на верхньому рівні якої перебуває Центральна розрахункова палата у м. Києві. Система обслуговується комплексом програмно-технічних засобів, які забезпечують обмін електронними документами, їх перевірку, аналіз та захист від несанкціонованого втручання. Нині банківські установи працюють в системі електронних міжбанківських розрахунків (СЕН) Національного банку України за однією із 7 моделей обслуговування консолідованого кореспондентського рахунка |

|

Структура Національного банку України будується за принципом централізації з вертикальним підпорядкуванням.

Національний банк в межах, визначених законодавством, самостійно вирішує питання організації, створення, ліквідації та реорганізації структурних підрозділів та установ Національного банку, його підприємств, затверджує статути та положення.

Філії (територіальні управління) Національного банку не мають статусу юридичної особи і не можуть видавати нормативні акти, діють від імені Національного банку в межах отриманих від нього повноважень.

Завдання і функції філій Національного банку визначаються Положенням, що затверджується Правлінням Національного банку.

Сьогодні чинну організаційну структуру Національного банку України можна розглядати в таких розрізах:

1. Центральний апарат Національного банку України;

2. Підрозділ при Національному банку України;

3. Філії (територіальні управління) Національного банку України;

4. Структурні одиниці (підрозділи) і спеціалізовані підприємства Національного банку України.

Керівним органом Національного банку є Рада Національного банку України та Правління Національного банку України. 15.3. Грошово-кредитна політика НБУ

В Україні головним суб’єктом грошово-кредитної політики є Національний банк.

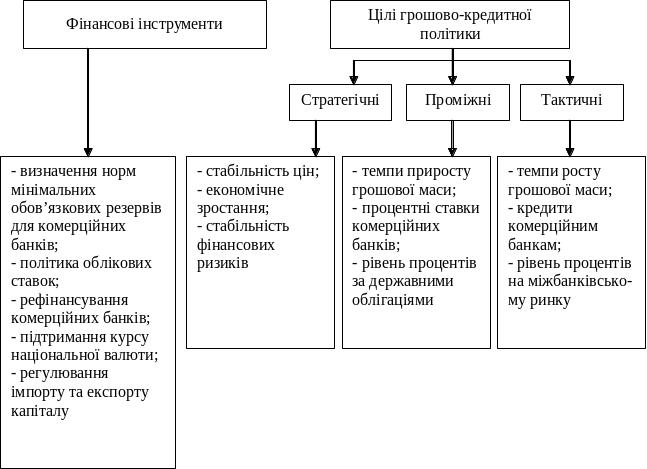

Основні фінансові інструменти та цілі грошово-кредитної політики відображені на рис. 15.1.

Мінімальні обов’язкові резерви являють собою грошово-кредитне регулювання економіки, суть якого – встановлення для комерційних банків обов’язкової норми ресурсів, які вони зобов’язані зберігати в НБУ.

Політика облікової ставки є важливою складовою грошово-кредитного регулювання, яка полягає у змінах процента за позиками, котрі центральний банк надає комерційним банкам, що відображається на кредитному потенціалі останніх.

Рефінансування комерційних банків – інструмент грошово-кредитної політики, тісно пов’язаний з процентною політикою, але має й певні власні риси. Цей інструмент базується на функції НБУ як кредитора в останній інстанції [22].

Операції з цінними паперами на відкритому ринку – полягають у змінах обсягів купівлі та продажу НБУ цінних паперів: казначейських зобов’язань (депозитних сертифікатів), інших цінних паперів.

Рис.15.1 – Основні фінансові інструменти і цілі грошово-кредитної політики

Залежно від економічних перемінних та пов’язаних з ними тактичних цілей визначають методи монетарної політики. Вибір методів та інструментів монетарної політики є прерогативою центрального банку.