- •Корпоративный налог

- •Налог на доходы физических лиц

- •Подоходный налог в Италии

- •Косвенный региональный налог на увеличение стоимости недвижимости (invim)

- •Корпоративный налог

- •Налог на прирост капитала

- •Подоходный налог с физических лиц

- •Франция

- •Подоходный налог

- •Местные налоги и сборы

- •Германия

- •Подоходный налог

- •Корпоративный налог

- •Промысловый налог

- •Земельный налог

- •Налог на дарение и наследств

- •Налогообложение недвижимости

Франция

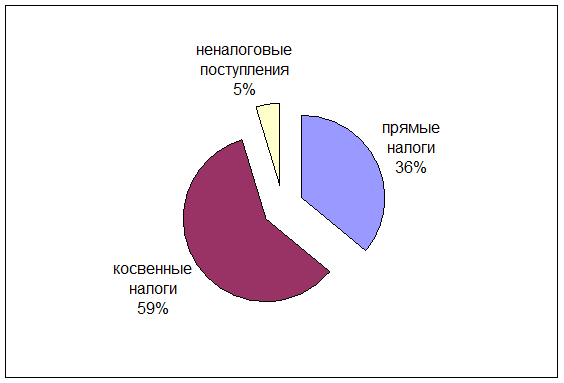

Налоги и сборы формируют около 90% бюджета государства. Сборы осуществляются единой службой. Главное налоговое управление (ГНУ) является ведущим подразделением Министерства экономики, финансов и бюджета Франции.

Существует строгое деление на местные налоги и налоги, идущие в центральный бюджет.

Основные Федеральные налоги: НДС, подоходный налог с физических лиц, налог на прибыль предприятий, пошлины на нефтепродукты, акцизы (кроме обычных продуктов к акцизным относят: спички, мин. вода, услуги авиатранспорта), налог на собственность, таможенные пошлины, налог на прибыль от ценных бумаг и др.

Основные местные налоги: туристский сбор, налог на семью (состоит из трех налогов: на жилье, земельный налог на здания и постройки, налог на землю), налог на профессию, налог на уборку территории, налог на использование коммуникаций, налог на продажу зданий.

Федеральные доходы

НДС

7% - сокращенная ставка на товары культурного обихода (книги)

18,6% - нормальная ставка на все виды товаров и услуг

5,5% - на товары и услуги первой необходимости

33,33% - предельная ставка на предметы роскоши, машины, алкоголь, табак

Сейчас наблюдается тенденция к снижению ставок и переходу к двум ставкам - 18,6% и 5,5%.

От уплаты НДС освобождается три вида деятельности:

медицина и медицинское обслуживание;

образование;

деятельность общественного и благотворительного характера.

освобождаются все виды страхования, лотереи, казино.

Существует список видов деятельности, где предусмотрено право выбирать между НДС и подоходным налогом:

сдача в аренду помещений для любого вида экономической деятельности;

финансы и банковское дело;

литературная, спортивная, артистическая деятельность, муниципальное хозяйство.

Во Франции 3 млн. плательщиков НДС. Расчет ведется самими предприятиями; при упрощенном учете - налоговой службой. Мелкие предприятия (с товарооборотом менее 3 млн. франков и менее 0,9 млн. франков в сфере услуг) могут заполнять декларацию в течение года расчетно. НДС вносится в бюджет ежемесячно, на основе декларации. Предприятия предоставляют в налоговые центры декларацию и чек на уплату налога.

Существуют квартальные и годовые сроки уплаты НДС в зависимости от товарооборота. Если предприятие имеет товарооборот менее 300 000 франков, то НДС платится. Предприятия вносят в бюджет постоянную сумму. Если сумма НДС меньше 1350 франков, то подобные предприятия освобождаются от его уплаты. Скидка предоставляется мелким ремесленникам, если НДС меньше 20000 франков.

Льготы по НДС имеют предприятия, делающие инвестиции. Они заключаются в вычете из НДС сумм, направляемых на инвестиции. Важная особенность французского НДС - это возможность его уменьшения на сумму, направленную на инвестиции. Но при всей своей гибкости французский НДС обеспечивает 45% всех налоговых поступлений, что говорит о его эффективности.

Подоходный налог

Данный налог составляет 20% налоговых доходов бюджета. На подоходный налог возложены функции стимулирования вкладов населения в сбережения, недвижимость, покупку акций. Все это создает сложную систему расчета налога и применения многочисленных льгот и вычетов. Так, из 25 млн. плательщиков фактически платят налог только 15 млн. (52%). Потенциальными плательщиками являются все физические лица страны, а так же предприятия и кооперативы, не являющиеся акционерными обществами. Налог, в принципе, единый, высчитывается по единой прогрессивной шкале, но вместе с тем он принимает во внимание экономические, социальные, семейные условия и возраст каждого плательщика.

Доходы налогоплательщика делятся на 7 категорий:

1. плата по труду при работе по найму.

2. Земельные доходы (от сдачи в аренду земли и зданий).

3. Доходы от оборотного капитала (дивиденды и проценты).

4. Доходы от перепродажи (*зданий; *ценных бумаг).

5. Доходы от промышленной и торговой деятельности предприятий, не являющихся АО.

6. Некоммерческие доходы (доходы лиц свободных профессий).

7. Сельскохозяйственные доходы.

Для каждой из 7 категорий своя методика расчета. Общим правилом вычетов для определения чистого дохода является то, что вычитаются все производственные расходы, обеспечившие доходы. Вычитаются расходы : на содержание престарелых родителей и на благотворительность; Налоги на операции с недвижимостью, ценными бумагами и другим движимым имуществом; доход, полученный в результате продажи недвижимого имущества, считается налогооблагаемым доходом в год продажи.

При этом нулевая ставка действует по отношению к продаже дома или квартиры фактического проживания, от первой продажи, а также от продажи недвижимости, находившейся в собственности не менее 32 лет. Дифференциация ставок зависит от срока нахождения зданий в собственности продавца. По максимальной ставке облагаются доходы от реализации недвижимости, проданной в первые 2 года после её приобретения.

Прибыль полученная от операций с ценными бумагами, облагаются по ставке 16 % в случае, если величина прибыли превышает 307600 евро.

Прибыль, полученная от операций с другим движимым имуществом, (кроме ценных бумаг), облагается налогом в случае, когда сумма сделки превышает 20000 евро.

Для произведений искусства установлены две ставки: 4,5 % и 7 % — для предметов искусства, для изделий из драгоценных металлов — 7,5 %.

Налог на наследование и дарение введён в 1798 г. как часть социальных буржуазно-демократических преобразований во времена Великой французской революции.

Субъекты налога: резиденты (наследники и реципиенты) во всех случаях перехода права собственности, а также нерезиденты при переходе права собственности на имущество, находящееся на территории Франции.

Ставки для имущества, переходящего в собственность как в порядке наследства, так и дарения, едины.

Имущество оценивается по рыночной стоимости. Не облагается имущество, которое по завещанию переходит в пользу государства, органов местного самоуправления, благотворительных организаций в самой Франции или в других странах, где действует система налогообложения наследства и дарений, аналогичная французской

Необлагаемый минимум для супругов, потомков по прямой линии и родителей составляет 275 тыс. евро (для нетрудоспособных — 300 тыс.), для братьев и сестёр — 100 тыс. Для остальных категорий наследников облагается наследство, стоимостью выше 10 тыс. евро. Ставки налога в диапазоне от 5 до 60 % дифференцированные по двум признакам: в зависимости от стоимости имущества и по трём степеням родства наследников. Так, на 75 % снижается уровень налогообложения, если по наследству переходят леса, лесопосадки, а также земельная собственность, переданная в долгосрочную аренду.