- •1. Цикличность и экономический рост

- •2. Конкуренция и типы рыночных структур

- •3. Роль государства в рыночной экономике

- •4. Предложение денег. Процесс банковской мультипликации.

- •5. Сущность и функции финансов, их роль в системе денежных отношений

- •6. Финансовая система: понятие, структура, характеристика отдельных элементов

- •7. Бюджетная система страны. Принципы ее функционирования. Модели построения в федеративных и унитарных государствах. Структура бюджета.

- •8. Внебюджетные фонды: понятие, виды, формирование, использование.

- •1. Налоговые доходы:

- •2. Неналоговые доходы:

- •1. Налоговые доходы:

- •2. Неналоговые доходы:

- •9. Налоговая система. Классификация налогов. Характеристика основных налогов (ндс, налог на прибыль, ндфл)

- •10. Формы и методы налогового контроля. Ответственность за совершение налоговых правонарушений

- •12. Инфляция и антиинфляционная политика. Особенности инфляции в России

- •13. Сущность и функции кредита. Формы и виды кредита

- •14. Ссудный процент, его функции. Формирование уровня ссудного процента.

- •15. Порядок предоставления банковских кредитов. Кредитный договор и его содержание.

- •16. Способы обеспечения возвратности банковских ссуд

- •17. Лизинг: основные понятия, сущность, виды и функции

- •18. Сущность страхования, его виды и формы

- •19. Основы построения страховых тарифов. Состав, структура и расчеты тарифной ставки

- •20 . Доходы и расходы страховой организации

- •21. Рынок ценных бумаг: понятие, механизм функционирования. Рынок ценных бумаг России

- •22. Виды ценных бумаг (классических, производных) и их характеристика

- •23. Структура рынка ценных бумаг. Профессиональные участники рынка ценных бумаг

- •24. Защита инвестиционных прав инвесторов на рынке ценных бумаг

- •25. Источники и методы финансирования инвестиций

- •26. Инвестиционные проекты и их эффективность

- •27. Понятие инвестиционного портфеля. Типы портфелей. Управление портфелем

- •28. Информационная безопасность: понятие, угрозы и методы борьбы с ними

- •29 Собственный и привлеченный капитал организации (предприятия )

- •30 Расходы и доходы организаций (предприятий)

- •31. Формирование, распределение и использование прибыли

- •32. Точка безубыточности, запас финансовой прочности,

- •33. Методы прогнозирования основных финансовых показателей

- •34. Методы оценки и снижения рисков

- •35. Оценка финансового состояния (кредитоспособности)

- •36. Понятие банковской системы. Ее элементы. Виды банков, их

- •37. Правовые основы деятельности цб

- •38. Цели деятельности и функции Банка России

- •39. Меры банковского надзора, осуществляемые Банком России

- •41. Международные стандарты финансовой отчетности

- •42. Меры по предупреждению банкротства кредитных организаций

- •43. Понятие валютного курса. Факторы, влияющие на валютный

- •46. Законодательство о противодействии «отмыванию денег»

- •47. Ответственность банков за нарушение законодательства и требований Банка России

- •48. Порядок создания (регистрации) кредитной организации

- •1. Предварительный этап.

- •3. Государственная регистрация.

- •49. Требования, предъявляемые к учредителям кредитной организации. Порядок формирования уставного капитала

- •50. Банковские операции и сделки. Виды лицензий на осуществление банковских операций

- •51. Состав ресурсов коммерческого банка состоят из собственных и привлеченных средств.

- •52. Активные операции коммерческого банка

- •53. Пассивные операции коммерческого банка

- •54. Состав доходов и расходов коммерческого банка Доходы

- •55. Обязательные резервы коммерческого банка, депонируемые в Банке России. Нормативы отчислений

- •56. Ликвидность коммерческого банка. Факторы, определяющие ликвидность

- •57. Обязательные нормативы коммерческого банка

- •1. Норматив достаточности собственных средств (капитала) банка

- •58. Оценка достаточности собственного капитала банка

- •59. Порядок создания резерва на возможные потери по ссудам

- •60. Порядок создания резерва на возможные потери по прочим Активам

- •64.Управление ликвидностью банка

- •65. Источники увеличения капитала банка

- •66. Порядок банкротства кредитных организаций

- •67. Система страхования вкладов в банках Российской Федерации

- •69. Структура плана счетов бухгалтерского учета в банках.

- •70. Контроль в банках

- •71. Деятельность кредитных организаций на рынке ценных бумаг

- •72. Работа кредитных организаций с государственными ценными бумагами

- •73. Доверительное управление ценными бумагами в кредитных организациях

- •74. Контроль за профессиональной деятельностью кредитных организаций на рынке ценных бумаг

- •75. Порядок выпуска ценных бумаг кредитными организациями

- •76. Банковские карты, интернет-банкинг

- •77. Управление розничным бизнесом в коммерческом банке

- •78. Стратегии банковского маркетинга при работе с частными Клиентами.

19. Основы построения страховых тарифов. Состав, структура и расчеты тарифной ставки

Актуарные расчеты представляют собой совокупность экономико-математических методов расчета тарифных ставок, основанных на использовании закона больших чисел. Методологической базой для расчета тарифных ставок является теория вероятностей:

1. Исследование и группировка рисков в рамках страховой совокупности с целью создания гомогенной под совокупности в рамках общей страховой совокупности;

2. Исчисление математической вероятности наступления страхового случая;

3. Математическое обоснование расходов на ведение дела страховщиком;

4. Математическое обоснование необходимых резервных фондов страховщика.

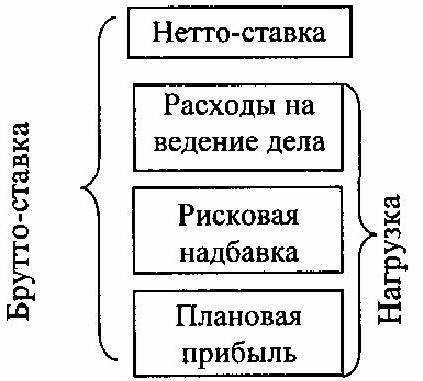

Структура тарифной ставки показана на рис. 1.

Нетто-ставка – основная структурная часть брутто-ставки, предназначена для формирования ресурсов страховщика целенаправленно на оплату страхового возмещения.

Нагрузка – часть страхового тарифа, не связанная с формированием страхового фонда. Состав и величина нагрузки обусловливаются объективными потребностями страховой деятельности, тарифной политикой, задачами, решаемыми при тех или иных видах страхования, а также конкуренцией между страховыми организациями.

Брутто-ставка – это тарифная ставка взносов по страхованию. Нетто-ставка является основной структурной частью брутто-ставки. В основу ее построения по любому виду страхования положена вероятность наступления страхового случая. Нетто-ставка полностью предназначается для создания фонда выплаты страхователям, т.е. она должна быть адекватна ответственности страховщика перед страхователями.

При проведении страхования выплаты возмещения, как правило, отличаются от страховой суммы. Очевидно, что в некоторых случаях общие выплаты возмещения будут меньше размера фонда выплаты, а во всех остальных случаях – превысят его. При очень неблагоприятном стечении обстоятельств общие выплаты возмещения могут превысить еще и размер резервного фонда страховщика (общего для всех принятых рисков), сделав его банкротом. Для страховщика такая ситуация представляет реальную опасность, то есть страховщик несет определенный риск.

Для компенсации этого риска, рассчитанная в изложенном выше порядке нетто-ставка корректируется на коэффициент, учитывающий плату за риск. Эта плата называется рисковой надбавкой. При принятии рисков рисковая надбавка расходуется на увеличение резервного фонда, чтобы обеспечить его адекватный рост в соответствии с ростом общей суммы принятых страховщиком рисков.

Два других компонента нагрузки – расходы на ведение дела и плановая прибыль рассчитываются в виде доли от нетто-ставки либо брутто-ставки. Расходы на ведение дела включают премию страховому агенту, часть заработной платы персонала и административных расходов страховщика.

После расчета нетто-ставки и нагрузки определяется брутто-ставка. Страховая сумма не должна превышать действительную стоимость объекта (если договором страхования не предусмотрено иное):

- для страхования имущества действительная стоимость определяется как его цена в месте нахождения на день страхования;

- для предпринимательского риска – предполагаемые убытки при наступлении страхового случая;

- при личном страховании – по договоренности; - при страховании гражданской ответственности – также по договоренности между страхователем и страховщиком.

Особенности расчетов при перестраховании

Финансовые отношения по обязательствам перестраховщик – перестрахователь делятся на 2 вида:

- пропорциональное перестрахование; - непропорциональное перестрахование. Пропорциональное перестрахование предусматривает передачу риска

перестраховщику по заранее оговоренному соотношению собственного участия цедента. Участие перестраховщика в платежах и возмещении ущерба происходит по такому же соотношению, что и по участию в покрытии риска.

По договору квотного перестрахования цедент обязуется передать перестраховщику долю во всех рисках по заключенному договору страхования, а перестраховщик обязуется принять эти доли. Доля участия в перестраховании может быть установлена в процентах от страховой суммы или выражена конкретной суммой (квотой), при этом перестраховщик по желанию может установить для разных рисков верхние границы (лимиты) своей ответственности.

Как правило, вознаграждение цедента по договорам квотного перестрахования обычно выше предусмотренного по другим видам договоров перестрахования, т.к. условия квотного перестрахования дают перестраховщику обеспеченный уровень перестраховочных платежей и выровненный переданный перестраховочный интерес. Урегулирование убытков происходит по аналогичной схеме: в соответствии с долей участия в рисках перестраховщик передает цеденту пропорциональную часть возмещения, выплаченного цедентом застрахованным.

При договоре эксцедентного перестрахования путем актуарных расчетов определяется максимально возможное участие страховщика в покрытии отдельных групп риска. Максимум собственного участия страховщика называется эксцедентом. А оставшаяся сумма, передаваемая в перестрахование, называется достоянием эксцедента. За страховщиком остаются все риски, страховая сумма которых меньше суммы собственного удержания, а риски, страховая сумма которых выше суммы собственного удержания, считаются перестрахованными.

Квотно-эксцедентное перестрахование представляет собой сочетание квотного и эксцедентного перестрахования. Цедент передает в перестрахование портфель договоров на условиях квотного перестрахования, а суммы, превышающие квоты, перестраховываются на условиях эксцедентного перестрахования.

Непропорциональное перестрахование – это форма организации договоров перестрахования, при которой расчеты между сторонами охватывают окончательные финансовые результаты цедента, а не отдельные договоры страхования и убытки, как при заключении договора пропорционального перестрахования. Это одна из причин растущей популярности непропорционального перестрахования и возникновения его различных вариантов.

Перестрахование превышения убытков (эксцедент убытка) используется тогда, когда страховщик стремится не к выравниванию отдельных рисков данного вида, а непосредственно к обеспечению финансового равновесия страховых операций в целом. Договоры при этом, как правило, заключаются в облигаторной форме.

Перестрахование превышения убыточности (эксцедент убыточности) касается всего страхового портфеля и ставит целью защитить финансовые интересы страховщика перед последствиями чрезвычайно крупной убыточности (процентное отношение выплаченного возмещения к сумме страховых платежей), причиной которой может быть возникновение малого числа весьма крупных убытков или значительного числа мелких убытков.