- •Національна академія управління страхові послуги

- •Страхові послуги

- •Передмова

- •Структура розрахункової роботи

- •Блок 1. Ситуаційні завдання

- •2.1. Теми аналітичної частини

- •2.2. Приклад аналітичної частини

- •2. Приклад аналітичної роботи. Тема : „Інвестиційна діяльність страховика”

- •Блок 3. Тестові завдання

- •15. Нпз страховика по відношенню до сумарного значення страхових премій за ризиковими видами страхування повинен бути більший за:

- •16. Розподіл відповідальності між прямим страховиком і перестраховиком визначається на основі збитків:

- •30. За галузевою ознакою страховий ринок поділяється на:

- •33. Страхова премія дорівнює:

- •40. Страхова сума встановлюється за балансовою вартістю майна з урахуванням зносу при страхуванні:

- •41. Розміщення страхових резервів повинно здійснюватись за такими принципами:

- •42. Резерв незаробленої премії за методом „плаваючих кварталів” розраховується за формулою:

- •4.1. Приклади розв’язування задач до теми „Страхування відповідальності”

- •1) Ліміт відповідальності на один страховий випадок.

- •2) Ліміт відповідальності на один страховий випадок і на одну постраждалу особу.

- •3) Ліміт відповідальності на один страховий випадок і весь строк договору.

- •Приклади розв’язування задач до теми

- •Приклади розв’язування задач до теми

- •Приклади розв’язування задач до теми

- •4.2. Задачі для самостійного розв’язання

- •Вимоги до оформлення розрахункової роботи

- •Критерії оцінювання виконання розрахункової роботи студентів

- •Додатки

- •Опитувальний лист страхувальника

- •Інформаційне досьє страхувальника

- •1. Загальні відомості

- •3. Родина

- •4. Попередня діяльність

- •5. Особливі інтереси і стиль життя

- •Інформаційне досьє на страхову компанію-конкурента

- •Рекомендована література

2.1. Теми аналітичної частини

1. Сучасні тенденції розвитку вітчизняного страхового ринку.

2. Структура вітчизняного страхового ринку.

3. Страхові премії: структура та динаміка надходження.

4. Страхові виплати: сутність, функції та динаміка.

5. Вітчизняний ринок страхового майна.

6. Вітчизняний ринок особового страхування.

7. Сучасні тенденції розвитку ринку страхування життя.

8. Структура капіталу вітчизняних страховиків.

9. Страхові резерви6 сутність, функції та динаміка формування.

10. Особливості інвестиційної діяльності страховика.

11. Перестрахування: сутність, функції та динаміка розвитку.

12. Медичне страхування: проблеми та тенденції розвитку.

13. Автотранспортне страхування: проблеми та тенденції розвитку.

14. Обов’язкове страхування цивільної відповідальності власників транспортних засобів.

15. Роль недержавних пенсійних фондів на фінансовому ринку.

16. Особливості оподаткування страхової діяльності (в контексті Податкового кодексу).

17. Нормативно-правове забезпечення та державне регулювання вітчизняного страхового ринку.

18. Вплив фінансово-економічної кризи на розвиток страхового ринку України.

19. Співпраця страхових компаній та банківських установ на фінансовому ринку України.

20. Страхування фінансових та кредитних ризиків на страховому ринку України.

21. Агрострахування: проблеми та тенденції розвитку.

22. Зарубіжний досвід розвитку ринків страхування (на прикладі постсоціалістичних країн та країн ЄС).

23. Проблеми розвитку вітчизняного страхового ринку та шляхи їх вирішення.

24. Маркетингова політика в страхуванні.

25. Прогнозування та моделювання в страхуванні.

2.2. Приклад аналітичної частини

На тему: „Співпраця страхових компаній та банківських установ”

Актуальність роботи. Особливої актуальності в сучасних умовах набуває взаємодія страховиків із банками, адже банківський сектор займає монопольну позицію серед інших фінансових установ за обсягами надання послуг капіталізації. Взаємодія банківських установ і страхових компаній може приймати різні форми, серед яких: комплексне страхування банківських ризиків, розміщення коштів страхових резервів на банківських депозитах, банківське страхування, строкові вклади, ощадні вклади цільового спрямування тощо.

Основна частина. Формування фінансового ринку здійснюється в умовах консолідації сектору банківської і страхової діяльності, сучасний стан якого досліджено за даними НБУ та Ліги страхових організацій і представлено в таблиці 1.

Таблиця 1

Основні показники діяльності банків та страхових компаній України

за 2008 – І півріччя 2010 рр. |

Показники |

2008 р. |

2009 р. |

І півріччя 2010 р. |

1 |

Кількість зареєстрованих установ |

|||

|

Банки |

160 |

1 65 |

174 |

|

Страхові компанії |

398 |

411 |

442 |

2 |

Активи (млн грн) |

|||

|

Банки |

141 497 |

223 024 |

537 741 |

|

Страхові компанії |

20 920 |

23 995 |

29 650 |

3 |

Сплачений статутний капітал (млн грн) |

|||

|

Банки |

11 648 |

16 144 |

39 271 |

|

Страхові компанії |

6 641 |

8 391,2 |

10 133,3 |

4 |

Резерви (млн грн) |

|||

|

Банки |

7 250 |

9 370 |

19 590 |

|

Страхові компанії |

5 045.8 |

6 014,1 |

7 077,2 |

Порівняльний аналіз діяльності банків і страхових компаній в Україні свідчить, що кількість страхових компаній на сьогодні є достатньою та перевищує кількість банків майже у 2,5 рази, а це в свою чергу пов’язано зі специфікою українського фінансового ринку послуг, із нерівністю ринкового та державного механізмів регулювання цих сфер, з особливостями організації роботи обох ринків [2].

Узагалі обсяг активів банків перевищує обсяг активів страхових компаній у 18,1 рази, і це з урахуванням перевищення кількості страхових компаній у 2,5 рази. Станом на кінець 2010 р. сплачений статутний капітал страхових компаній становив 10 133,3 млн грн, та порівняно з 2008 роком зріс у 1,5 рази. Сплачений статутний капітал банків перевищує капітал страхових компаній майже у 4 рази та складає 39 271 млн грн, порівняно з 2008 роком він зріс у 3,4 рази [4].

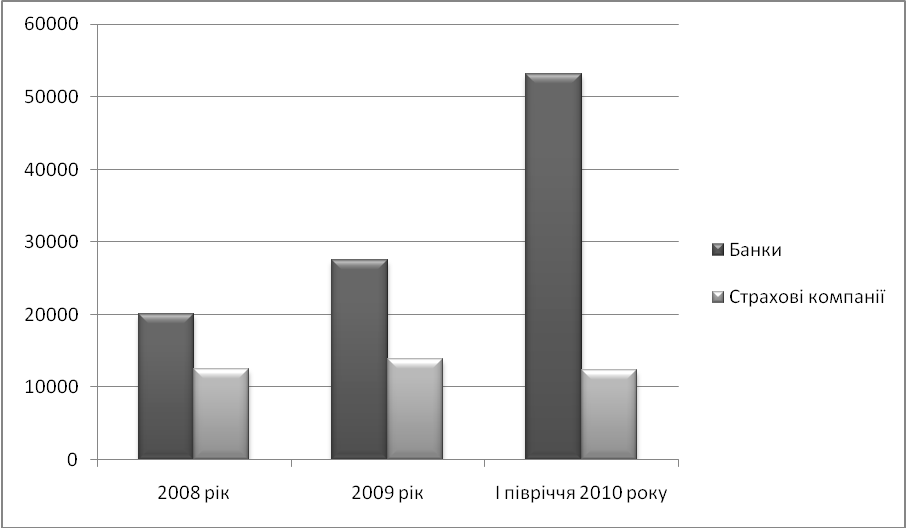

Динаміка доходів та видатків українських банків і страхових компаній представлена на рис. 1 і 2.

Рис. 1. Динаміка доходів банків та страхових компаній, за даними 2008 – І півріччя 2010 рр.

На рис. 1 досить чітко спостерігається тенденція росту доходів банків й різкий їх стрибок, починаючи з 2009 року. Доходи страхових компаній мають циклічний характер: у 2009 році вони збільшилися усього на 8 %, порівняно з 2008 роком. У І півріччі 2010 року знову спостерігається їх зменшення, що пов’язано з недостатнім розвитком страхового сектора в Україні та іншими макроекономічними та мікроекономічними факторами [2].

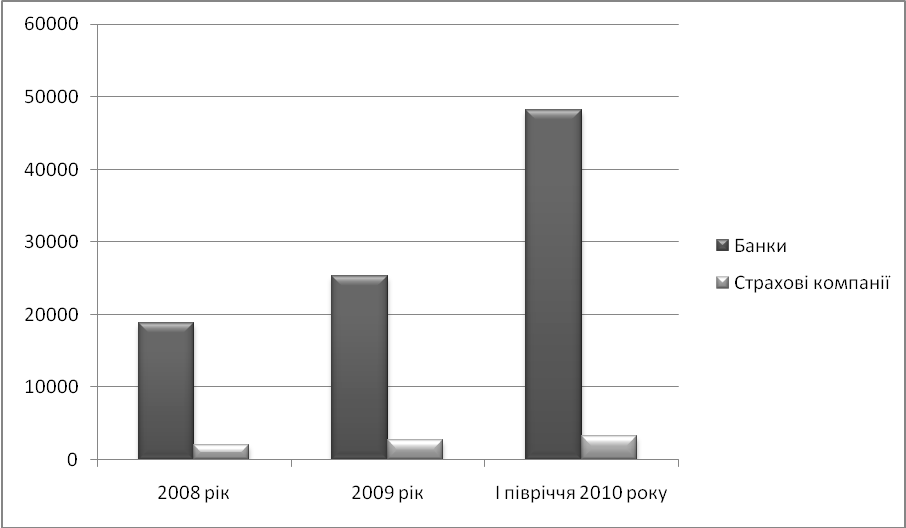

Аналізуючи видатки банків і страхових компаній на рис. 2, можна прийти до висновку, що в цьому випадку має місце тенденція росту видатків як банків, так і страхових компаній. Тільки темпи росту банківських видатків значно більші від страхових через більшу розвиненість банківського сектора.

Рис. 2. Динаміка видатків банків та страхових компаній, за даними 2008 – І півріччя 2010 рр.

Проведення порівняльного аналізу страхового та банківського секторів фінансових послуг в Україні дало змогу побачити, що, незважаючи на кількісну перевагу страхових компаній, стан банківських установ набагато кращий.

Основною проблемою для страховиків залишається недостатність ліквідних фінансових інструментів для проведення ефективної політики інвестування коштів у зв’язку з призначенням тимчасової адміністрації в банківських установах, у яких відкриті депозити страховиків, зростанням ризику невиконання зобов’язань перестраховиками – резидентами [3].

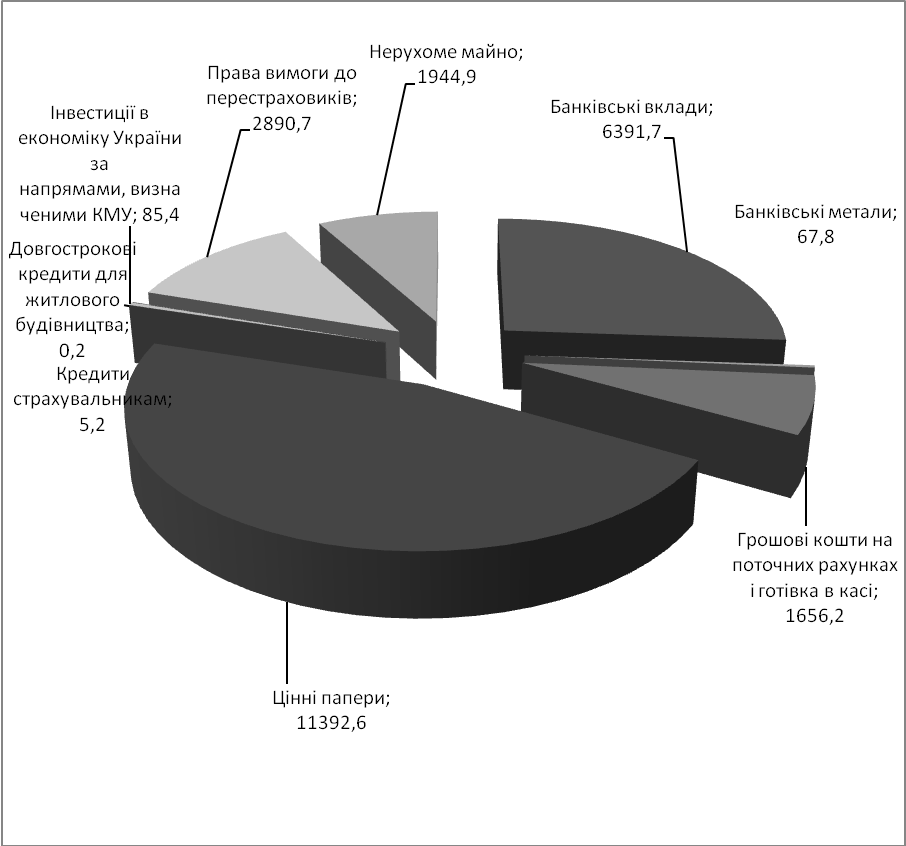

На рис. 3 відображена структура загальних активів, дозволених для представлення коштів страхових резервів (ст. 31 Закону України „Про страхування”), станом на 30.06.2010

Рис. 3. Структура активів, дозволених для представлення коштів страхових резервів (ст. 31 Закону України „Про страхування”), станом на 30.06.2010 (млн грн)

Співпраця страхової компанії з банком вигідна обом учасникам, оскільки:

– знижується собівартість трансакцій та інформаційних витрат усередині групи і, як наслідок, зменшуються тарифи;

– надається можливість вести більш гнучку цінову політику;

– зростає надійність усіх фінансових операцій, що проводяться страховою компанією і банком;

– раціонально інвестуються кошти страхових резервів, зібраних страховою компанією, крім того, у банку виникає додаткове джерело доходів – комісійна винагорода за реалізацію страхових полісів;

– можливість розширити клієнтську базу, надання послуг установами єдиної системи;

– проникнення на нові ринки та забезпечення ефективного використання філіальної системи;

– диверсифікація капіталу та доходу, підвищення норми прибутковості інвестиційних ресурсів;

– необхідність акумулювати всі грошові потоки в одній системі;

– можливість надання повного спектра банківських та страхових послуг [3].

Співпраця страхових компаній і банків є взаємовигідною, оскільки страховик отримує постійний канал надходження страхових платежів та клієнтів. При цьому розширення набору послуг, які надає банк при обслуговуванні клієнтів, позитивно впливає на його імідж та дає додаткові конкурентні переваги для поширення власних програм.

Проте, крім зазначених переваг, інтеграція банків і страхових компаній має й недоліки, головними із яких є:

– монополізація фінансової галузі;

– відсутність системного характеру умов нормативно-правової бази;

– недостатність гнучкості в адаптації елементів корпоративної культури;

– обмеженість інвестицій з обох сторін, ризик;

– проблема належного управління, етики, довіри і відкритості діяльності [5].

Сфера страхових послуг при споживчому кредитуванні використовується установами банків для зменшення кредитних ризиків. Крім того, через банки здійснюється обов’язкове страхування цивільної відповідальності власників транспортних засобів перед третіми особами, страхування майна фізичних осіб, медичне страхування, страхування життя , страхування фізичних осіб від нещасних випадків тощо.

Висновки. Враховуючи тенденції розвитку страхового сектора і банківської сфери в Україні, можна зробити висновок про достатню великий потенціал для розвитку банківського страхування. На сьогодні більшість вітчизняних страховиків уклали угоди про співробітництво із банками і успішно реалізують страхові продукти через банківську мережу. Набувають подальшого розвитку розробка і реалізація спільних фінансових продуктів, а також спеціально створені для конкретної банківської установи страхові послуги. В основі результативності взаємодії представників банківської і страхової сфер лежать відповідні внутрішні (операційні і стратегічні) і зовнішні (ринкові) параметри успіху. Саме співвідношення зазначених параметрів визначає ефективність співробітництва страхових організацій і банківських установ. Світові тенденції до подальшої інтеграції страхового і банківського капіталу, а також європейський досвід примушують Україну формувати законодавчо-нормативну базу із цих питань і розробляти економічну політику, яка б сприяла зрощенню, взаємопроникненню банківського й страхового сегменту фінансового ринку. Для ефективної взаємодії банків в умовах розвитку страхових відносин необхідно створити систему державного регулювання функціонування й розвитку банківсько-страхових структур, визначити вимоги до функціонування таких структур згідно з нормами й стандартами Європейського Союзу.

СПИСОК ВИКОРИСТАНИХ ДЖЕРЕЛ

Інформація про проблеми і перспективи розвитку фінансового ринку в секторі банківської та страхової діяльності. [Електронний ресурс]. – Режим доступу : http://www.experts.in.ua/ua/baza/analitic/index.php?ELEMENT_ID=31204

Інформація про стан страхового ринку України. [Електронний ресурс]. –Режим доступу : http: //w ww.dfp.gov.ua / 734.html

Єрмошенко А. М. Порівняння основних моделей банківського страхування / Єрмошенко А. М. // Актуальні проблеми економіки, 2010 – № 4 (106) – С. 167–175.

Єрмошенко А. М. Параметри успіху взаємодії страхового сектору і банківської сфери / Єрмошенко А. М. // Актуальні проблеми економіки, 2010. – № 10 (112). – С. 204–211.

Єрмошенко А. М. Підходи до оцінки ефективності інтеграції страхових компаній з банками / Єрмошенко А. М. // Актуальні проблеми економіки, 2010. – № 10 (112). – С. 117–124.