- •1. Цель и задачи дисциплины “Экономическая оценка инвестиций” и взаимосвязь с другими учебными дисциплинами”.

- •2. Понятие инвестиций и их экономическая сущность.

- •3. Функции и значение инвестиций.

- •4. Классификация инвестиций.

- •5. Структура инвестиций.

- •6. Инвестиционный процесс.

- •7. Инвестиционная стратегия.

- •8. Сущность и значение инвестиционной политики.

- •9. Содержание инвестиционной деятельности.

- •10. Инвестиционный проект как объект экономической оценки. Содержание, этапы разработки и реализации

- •11. Основные положения разработки тэо инвестиционного проекта

- •12. Формы и особенности реального инвестирования.

- •13. Роль рациональной организации капитального строительства в повышении эффективности инвестиционной деятельности

- •14. Определение стоимостных показателей при осуществлении инвестиционных проектов

- •15. Основные аспекты учета фактора времени при оценке эффективности инвестиций.

- •16. Учет лага при оценке эффективности инвестиций.

- •17. Оценка стоимости денег во времени

- •18. Оценка ликвидности инвестиций

- •19. Основные принципы оценки эффективности инвестиций

- •20. Статические методы оценки эффективности инвестиций

- •21. Методы оценки эффективности инвестиций, основанные на показателях денежного потока.

- •22. Потоки денежных средств. Компаундирование. Дисконтирование

- •23 Алгоритм расчета нормы дохода

- •24. Алгоритм расчета показателя экономической эффективности инвестиций “Чистый дисконтированный доход”

- •25. Алгоритм расчета показателя экономической эффективности инвестиций “ Срок окупаемости ”

- •26.Алгоритм расчета показателя экономической эффективности инвестиций “ Индекс доходности ”

- •27.Алгоритм расчета показателя экономической эффективности инвестиций “ Внутренняя норма дохода ”

- •28. Виды эффективности инвестиционного проекта

- •29. Коммерческая (финансовая) эффективность инвестиционного проекта

- •30. Общественная эффективность инвестиционного проекта

- •31. Оценка эффективности участия в проекте для предприятий и акционеров

- •32. Оценка эффективности проекта структурами более высокого уровня

- •Состав доходов и расходов бюджета

- •34, Методы оценки инвестиционных рисков

- •35, Методы учета факторов риска и неопределенности при оценке эффективности инвестиционных проектов.

- •37, Анализ чувствительности проекта

- •38, Способы снижения степени риска

- •39. Источники финансирования инвестиций

- •40, Методы финансирования инвестиций

- •41. Стоимость и цена инвестиционных ресурсов

- •42. Порядок расчета лизинговых платежей

- •43. Порядок расчета факторинговых платежей

- •44. Понятие о конкурирующих инвестициях. Условия сопоставимости инвестиционных проектов

- •45. Оценка альтернативных инвестиций

- •46. Понятие об инвестиционном портфеле. Принципы и последовательность формирования инвестиционного портфеля

- •47. Основные классификации инвестиционных портфелей

- •48. Принципы формирования инвестиционного портфеля предприятия

- •49. Этапы формирования инвестиционного портфеля (логическая последовательность формирования)

- •50. Особенности формирования портфеля реальных инвестиционных проектов

- •51. Формирование инвестиционного портфеля в условиях рационирования капитала

- •52. Сравнительный анализ проектов различной продолжительности

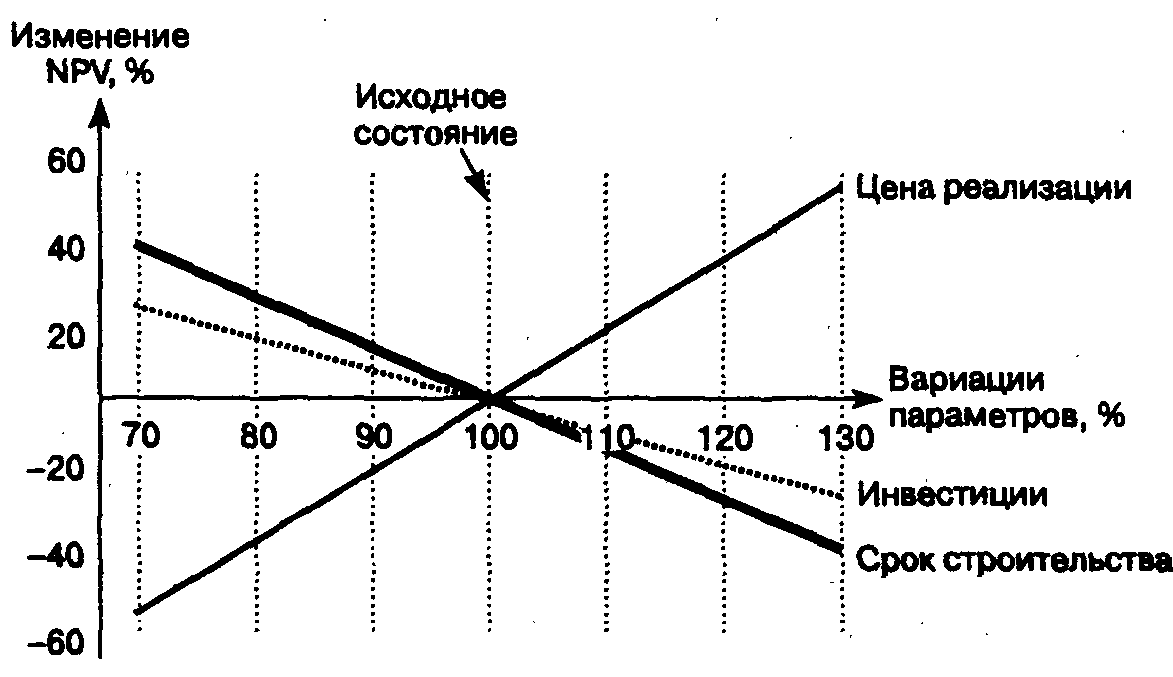

37, Анализ чувствительности проекта

Анализ чувствительности проекта позволяет оценить потенциальное воздействие риска на эффективность проекта. Цель анализа чувствительности состоит в оценке того, насколько сильно изменится эффективность проекта при определенном изменении одного из исходных параметров проекта. Чем сильнее эта зависимость, тем выше риск реализации проекта.

Алгоритм анализа чувствительности:

а) определение наиболее вероятных базовых значений основных параметров инвестиционного проекта (объема продаж, цены реализации, издержек производства и т.п.);

б) расчет показателей эффективности проекта при базовых значениях исходных параметров;

в) выбор показателя эффективности инвестиций (основного ключевого показателя), относительно которого производится оценка чувствительности(NPV, ИД, ВНД, Ток, но чаще всего NPV и ВНД.

г) выбор основных факторов, относительно которых определяется чувствительность основного ключевого показателя (NPV, ВНД), а следовательно, и проекта в целом. Факторы, варьируемые в процессе анализа чувствительности, можно разделить на:

1) факторы прямого действия: физический объем продаж, цена реализации продукции и др. 2) косвенные факторы: продолжительность строительства, продолжительность производственного цикла и др.;

д) расчет значений ключевого показателя при изменении основных факторов.

Обычно в процессе анализа чувствительности варьируется в определенном диапазоне.

Пределы варьирования факторов определяются разработчиками проекта. Методика ЮНИДО рекомендует следующие пределы изменения параметров:

инвестиции, объем продаж, производственные издержки – ±10%, ±20%;

проценты по кредитам – ±10%, ±20%, ±30%, ±40%;

е) сведение расчетов в таблицу, сравнение чувствительности проекта к каждому фактору и определение факторов, критических для проекта. Для большей наглядности строится «лучевая диаграмма».

Недостатки метода: не является всеобъемлющим, так как не рассчитан для учета всех возможных обстоятельств; факторы не являются взаимно независимыми и могут изменяться одновременно (например, изменение цен ведет к изменению объема продаж).

38, Способы снижения степени риска

Средства разрешения рисков:

избежание риска – уклонение от мероприятия, связанного с риском (но это часто и отказ от прибыли);

удержание риска – оставление риска за инвестором (на его ответственность). Например, вкладывая рисковый капитал, инвестор должен иметь средства, чтобы покрыть его потерю;

передача риска (страхование) – инвестор передает ответственность за риск кому-то другому (страховой фирме);

снижение степени риска – сокращение вероятности потерь и их объема.

При выборе конкретного способа разрешения риска необходимо руководствоваться следующими принципами:

1) нельзя рисковать больше, чем может позволить собственный капитал, т.е. до принятия решения об участии в инвестиционном проекте инвестору следует:

определить максимально возможный объем убытка по данному риску,

сопоставить его с объемом вкладываемого капитала,

сопоставить его со всеми собственными финансовыми ресурсами,

определить на основе расчета коэффициента риска, не приведет ли потеря этого капитала к банкротству инвестора:

Кр= ,

где У –

максимально возможная сумма убытка;

,

где У –

максимально возможная сумма убытка;

ФР – объем собственных финансовых ресурсов:

Кр 0,3 – допустимый уровень риска,

Кр 0,7 – коэффициент риска, ведущий к банкротству инвестора;

2) нельзя рисковать многим ради малого, т.е. инвестор не должен принимать на себя риск, если размер убытка относительно велик по сравнению с экономией на страховой премии (следует риск передать страховой компании).

Способы снижения степени риска:

1. Диверсификация – распределение инвестиций между различными объектами вложений, которые непосредственно не связаны между собой. Диверсификация позволяет избежать части риска при распределении инвестиций между разными видами деятельности (формирование инвестиционного портфеля).

2. Получение большей информации о выборе и результатах.

3. Распределение риска между участниками проекта.

Обычная практика распределения риска заключается в том, чтобы сделать ответственным за риск того участника проекта, который в состоянии лучше всех рассчитывать и контролировать риски.

4. Создание резервов. Этот способ предусматривает установление соотношения между потенциальными рисками и размером расходов, необходимых для преодоления сбоев в выполнении проекта. Самая сложная проблема в этом способе – оценка сумм на покрытие непредвиденных расходов, которая обычно решается с помощью методов анализа риска (например, «дерева решений»). Необходимо также определить структуру резерва. При этом существуют два подхода:

деление резервов на общие и специальные (на рост цен, на иски по контрактам);

деление резервов по категориям затрат – рабочая сила, материалы, оборудование, накладные расходы и др.

5. Страхование рисков – передача определенных рисков страховой компании.