- •«Международный маркетинг. Теория и анализ конкретных ситуаций»

- •Содержание

- •Часть 1. Теоретические основы международного маркетинга

- •Часть 2. Анализ конкретных ситуаций 115 с.

- •1. Разработка стратегий сегментирования рынка

- •2. Анализ внешнеэкономических стратегий компаний

- •3. Разработка стратегий компаний на мировом рынке.

- •4. Коммуникации в международном маркетинге.

- •Часть 1. Теоретические основы международного маркетинга

- •1. 1. Введение в международный маркетинг концепции международного маркетинга

- •Функции, комплекс. Цель, задачи и фазы международного маркетинга

- •Процесс международного маркетинга

- •Основы управления международным маркетингом

- •1.2. Основное содержание концепци многонационального рынка специфика концепции многонационального рынка

- •Место, назначение и задачи маркетингового подразделения во внешнеэкономической деятельности

- •Планирование международного маркетинга

- •Деятельность транснациональных корпораций (тнк)

- •Сравнение мнк и тнк

- •Источник:http://www.Ers.Usda.Gov/Briefing/GlobalFoodMarkets/Data/GlobalSalesManufacturer.Xls

- •Прямые иностранные инвестиции как инструмент конкуренции на мировых рынках

- •1.3. Исследование мировых рынков основные положения исследования мировых рынков

- •Выявление стратегических полей деятельности

- •Общая информация о методах исследования

- •1.4. Товарная политика в международном маркетинге

- •Жизненный цикл товара и его особенности на мировых рынках

- •Расширенная конкурентоспособность экспортной продукции и ее обеспечение

- •Планирование обобщенной конкурентоспособности товара при экспорте

- •1.5. Ценовая политика фирмы в международном маркетинге общие положения

- •Факторы, определяющие условия планирования цены

- •Определение экспортной цены

- •1.6. Международная система распределения основные требования к выбору канала распределения

- •Способы организации системы распределения

- •Факторы, учитываемые при выборе канала распределения

- •Способы обеспечения безопасности экспортных операций

- •1.7. Международная рекламная деятельность по продвижению товара при экспорте общие положения

- •Виды рекламы

- •Стратегия рекламирования продукции

- •Выбор средств массовой информации

- •Создание имиджа фирмы на мировых рынках

- •Международная реклама и процесс коммуникации

- •Часть 2. Анализ конкретных ситуаций

- •1. Разработка стратегий сегментирования рынка

- •1.1. Кейс: Обзор стратегий сегментирования рынка

- •1.2. Кейс: Разработка стратегий сегментирования рынка и выделение целевых сегментов на примере мирового рынка высокотехнологической продукции

- •Intel: целевой сегмент – широкие слои населения

- •Логотипы маркетинговой кампании Intel Inside

- •Apple iPhone – покорение новых рынков

- •Состояние рынка, сегментирование

- •Разработка iPhone

- •Маркетинговая стратегия

- •Результаты

- •Sony Walkman – от успеха до провала

- •Предыстория

- •A pple – новый конкурент?

- •Причины провала

- •Вопросы

- •1.3. Кейс: Разработка стратегий сегментирования рынка и выделение целевых сегментов на примере мирового банковского рынка

- •Особенности позиционирования на банковском рынке

- •Бренды Citigroup86

- •1.4. Кейс: Сегментирование мирового рынка ресторанов быстрого питания (на примере компании McDonald’s)

- •Компания McDonald’s

- •1.5. Кейс: Сегментирование рынка ноутбуков, город Санкт- Петербург, Россия Резюме

- •Описание исследования

- •Анализ данных

- •2. Анализ внешнеэкономических стратегий компаний

- •2.1. Кейс: Анализ стратегий развития компаний, реализующих концепцию многонационального рынка

- •2.2. Кейс: Анализ стратегий развития компаний, реализующих концепцию глобального рынка

- •2.3. Кейс: Анализ внешнеэкономических стратегий компаний на мировом рынке услуг транспортной отрасли

- •Национальная железнодорожная компания России оао «ржд»

- •Транспортная компания «unotrans» ltd

- •2.4. Кейс: Анализ внешнеэкономических стратегий компаний на мировом рынке работ строительной отрасли

- •Внешнеэкономическая деятельность строительной компании Skanska146

- •Внешнеэкономическая деятельность строительной компании Bechtel149

- •Внешнеэкономическая деятельность строительной компании Strabag

- •2.5. Кейс: Маркетинговые решения компаний о способе выхода на внешний рынок Этапы выхода компаний на внешний рынок

- •Обзор конкурирующих концепций в международной маркетинговой деятельности компаний

- •Сеть мегамаркетов Media Markt

- •2 .6. Кейс: Как исследование конъюнктуры рынка способствует продвижению новых товаров (на примере продвижения нового товара «Nivea Deodorant» международной компанией Beiersdorf)

- •3. Разработка стратегий компаний на мировом рынке

- •3.1. Кейс: Разработка стратегий по защите и атаке сегментов рынка (оборонительные маркетинговые стратегии) Маркетинговые стратегии компаний согласно подхода э. Райса и д. Траута

- •Оборонительная война

- •Наступательная война

- •Фланговая война

- •Партизанская война

- •Оборонительные маркетинговые стратегии по ф. Котлеру

- •Стратегия корпоративного айкидо Роберта Пино

- •Теория атаки

- •Теория защиты

- •Практические примеры применения оборонительных стратегий

- •Л учшая стратегия обороны – мужество атаковать самого себя

- •Блокировка действий конкурента

- •Использование резервных средств

- •Вопросы:

- •3.2. Кейс: Разработка стратегий по защите и атаке сегментов рынка (наступательные маркетинговые стратегии) Как противостоять сильным сторонам конкурента или превзойти их (фронтальное наступление)

- •Действия, направленные на использование слабостей конкурента (фланговая атака)

- •Одновременное наступление на нескольких фронтах (стратегия окружения)

- •Захват незанятых пространств (обходной маневр)

- •Партизанская война

- •Вопросы:

- •3.3. Кейс: Стратегии конкуренции компаний на мировом рынке автомобилестроения Основные тенденции развития современного мирового рынка автомобилестроения

- •Развитие и становление конкурентных стратегий на мировом рынке автомобилестроения

- •Реализация японской стратегии компании Honda

- •Стратегия компании faw от лозунга «делать как все, работать больше, предлагать дешевле» к идее «первого партнера»

- •3.4. Кейс: Реализация региональных стратегий покорения рынка Этапы реализации региональных стратегий покорения рынка

- •Региональные стратегии компании Haier на мировом рынке

- •Качество с самого начала

- •С места в карьер

- •Россия с трех попыток

- •Ставка на спорт и благосостояние

- •Как компания Гарант занимала региональный рынок России

- •Выбор стратегии

- •Выход «Лаборатории Касперского» на зарубежные рынки

- •Стратегические альянсы Партнерство с ведущими производителями по

- •Сотрудничество с компанией ibm/Lotus помогает «Лаборатории Касперского» развивать Kaspersky Anti-Virus для Lotus/Domino.

- •3.5. Кейс: Аутсорсинг как концепция эффективного маркетинга

- •Принятие решения об аутсорсинге

- •Передача бизнес процессов на аутсорсинг с целью создания высокоэффективной финансовой службы

- •Оффшорный аутсорсинг: выбор страны

- •Производственный аутсорсинг

- •2. Swatch: Аутсорсинг как эффективное средство проникновения на новый рынок

- •3. Ault: Аутсорсинг как помощь в адаптации к реалиям рынка288

- •3.6. Кейс: Совместная предпринимательская деятельность как концепция эффективного маркетинга

- •Лицензионный договор Компания Siemens ag и компания Силовые машины развивают сотрудничество

- •Подрядное производство

- •Управление по контракту

- •История и опыт управляющей компании Hilton Worldwide

- •Услуги по управлению Hilton Worldwide

- •Управление отелем «Hilton Residence Buda Hills Budapest»

- •Управление отелем «HiltonGardenInnPerm» (Пермь)

- •История и опыт управляющей компании bs Hospitality Management

- •Предприятия совместного владения

- •3.7. Кейс: Маркетинг взаимоотношений

- •4. Коммуникации в международном маркетинге

- •4.1. Кейс: Направления исследования имиджа бренда

- •Имидж бренда

- •Имиджевая реклама

- •1. Утверждение о наличии иррациональных характеристик продукта

- •2. Демонстрация ситуации потребления

- •3. Демонстрация целевой, референтной группы или их отдельных представителей

- •4. Репутация

- •Создание имиджа известных брендов

- •Регулярное реновирование имиджа бренда наблюдается у сотовых операторов в связи с возникновением новых услуг, акций и т.Д.

- •4.2. Кейс: Брендинг как концепция покорения рынка Основные понятия и теории брендинга

- •Понятия, описывающие связанные с брендом ассоциации, в терминологии д.Аакера

- •Основные этапы создания бренда

- •Особенности брендинга для различных типов товаров

- •Примеры эффективного брендинга

- •Примеры неэффективного брендинга

- •Вопросы:

- •4.3. Кейс: Рекламные слоганы и обращения как концепция эффективного маркетинга Понятие «рекламного обращения»

- •Слоган Сущность, цели и функции слогана

- •Разновидности рекламных слоганов

- •Маркетинговая и художественная составляющая слогана

- •Общие рекомендации по написанию слоганов

- •Художественные приемы для создания слоганов

- •Успешные слоганы

- •Неудачные слоганы

- •Вопросы:

- •4.4. Кейс: Исследование имиджа бренда «Фольксваген» в России Резюме

- •Описание исследования

- •Анализ данных Анализ информации, полученной методом онлайн-опросов

- •Анализ информации, полученной методом анкетирования

- •Оценка критериев при выборе автомобиля

- •Оценка автомобильных брендов по факторам: престижность, внешний вид, качество

- •Сравнение автомобильных брендов по факторам «престижность», «качество», «внешний вид»

- •Информированность по автомобильной марке «Фольксваген»

- •Предпочтения по автомобильным брендам, странам автопроизводителям и другим характеристикам автомобиля Ассоциативные представления

- •Прочие характеристики автомобиля

- •Основные результаты

- •Рекомендации

- •Библиография

- •Имеется ли в Вашем домашнем хозяйстве ноутбук?

- •Купили бы Вы еще раз ноутбук этой фирмы?

- •Хотите ли Вы приобрести в ближайшем будущем (1-6 месяцев) ноутбук?

- •Если бы все ноутбуки стоили одинаково, какую марку Вы бы предпочли? в первую, во вторую и в третью очередь.

- •Кокой фирмы Вы бы точно не купили ноутбук?_______________________

- •31 Котлер ф. Гейторид: необходимость эффективного позиционирования // http://www.Bci-marketing.Aha.Ru/content/geitorid-neobkhodimost-effektivnogo-pozitsionirovaniya

- •56 Зао «кредит европа банк» - новое наименование зао «Финансбанк», которое он получил 29 марта 2007 года вследствие международных структурных изменений в компании fiba International Holding.

- •130 Стратегии выхода на глобальный рынок//

- •185 Маркетинговый центр. Маркетинговый аудит против расточительности//

- •323 Аналитический портал Наука о рекламе, статья «Ретро fm - всегда в моде»// http://www.Advertology.Ru/article68299.Htm

- •324 Мобильный портал. «Обзор outdoor-рекламы за январь 2007»// http://www.Mobile-review.Com/adv/2007/january-out.Shtml.

Особенности позиционирования на банковском рынке

К особенностям сегментирования и последующего позиционирования на банковском рынке можно отнести такие процедуры, как наблюдение за клиентом, создание специальных банковских продуктов клиентам по отраслевому признаку, а также увеличение количества точек продаж банков.

Наращивать количество отделений стремятся все – и крупные государственные банки и частные банки. Развивается не только традиционный формат. В числе новых отделений есть и традиционные большие филиалы, но их намного меньше, чем облегченных точек продаж – дополнительных офисов, операционных касс, кредитно-кассовых офисов.

Например, Банк «Финсервис»59, позиционирующий себя как первый in-store bank в России (Интернет-банк FIN-online), располагается на территории магазинов «Седьмой Континент», гипермаркета «Наш» и работает в формате финансовый «фастфуд» с базой клиентов магазина. Основной принцип работы «Финсервиса» - самообслуживание. В связи с in-store форматом банковский in-store офис (9-15 кв. м. на 1 или 2 рабочих места) предлагает потребительские кредиты, банковские карты, автокредиты, операции по снятию и вложению денег, обмену валюты и осуществлению платежей через многофункциональные терминалы банковского самообслуживания и Интернет-Банк.

Меняется и облик традиционного банковского офиса, обстановка в котором становится более открытой и дружелюбной для клиента. Введение в эксплуатацию электронных кассиров позволяет избежать лишнего похода к кассе за получением/внесением средств.

Показателен пример банка «Тинькофф Кредитные Системы» (ТКС). Будучи розничным банком, он не имеет ни одного офиса (благодаря технологиям), и занимается только кредитными картами (узкая специализация). Это яркий пример того, как понятие «банк» стремительно меняется. Специализация ТКС-Банка на кредитных картах не случайна. На сегодняшний день именно пластиковые карты (как кредитные, так и дебетовые, и бонусные/скидочные) являются наиболее перспективным инструментом для преобразования банковского рынка и улучшенного взаимодействия с потребителем.

Сегодня в Великобритании каждая четвертая кредитная карта выпускается ритейлером.

В США традиционное банковское отделение привлекает около 5000 визитов в неделю, из этого 90% - визиты существующих клиентов банка. Отделение в супермаркете посещается клиентами около 20 000 раз в неделю, из которых только 10% - это визиты существующих клиентов банка.

В Европе количество отделений in-store banking активно росло в период 2001 – 2006 гг., примерно 8% в год. За это же время число традиционных отделений росло всего лишь на 1% в год.

Применение IT-технологий приводит к изменению большинства банковских операций. Рынок движется к организации платежей с мобильного телефона в магазинах, супермаркетах, на транспорте. Появляется альтернатива традиционным пластиковым картам и банкоматам.

Ключевым элементом «нового» клиентского сервиса является самообслуживание, осуществляемое посредством различных электронных устройств: терминала, банкомата, компьютера, телефона и др. Это связано с постепенным изменением самой культуры потребления финансовых услуг, идущей из крупнейших городов к периферии как круги по воде. Это можно назвать тенденцией автоматизации банковского обслуживания

Но есть и обратная тенденция, которая вытекает из автоматизации – деавтоматизация. Электронные терминалы и программное обеспечение, формируя новую культуру потребления, берут на себя однообразные и стандартные банковские операции. Они высвобождают время сотрудников банка для личного общения с клиентами и решения их нестандартных финансовых задач.

Глава Сбербанка России Герман Греф еще в 2008 г. в интервью агентству «Рейтер» поделился, что в качестве основных проблем обозначены высокий уровень расходов банка и низкая клиентоориентированность сотрудников. Для их разрешения кредитно-финансовая организация готова применить радикальные меры. В новой концепции развития предусматривается, в том числе, сокращение штата за счет автоматизации некоторых процессов.

Citigroup Inc

История

Citigroup Inc. – крупнейшая международная корпорация, являющаяся одним из мировых лидеров в сфере финансового обслуживания. Компания образовалась 7 апреля 1998 г. в результате слияния Citicorp и Travelers Group. Ее штаб-квартира располагается в Нью-Йорке, США. Почтовый адрес: 399 Park Ave., New York, NY 10043,USA. Банковская группа управляет активами общей стоимостью свыше 1,9 триллиона долларов. Штат компании насчитывает около 350 тысяч человек по всему миру. Citigroup является первичным дилером ценных бумаг казначейства США.

В марте 1997 г. компания Citigroup была включена в промышленный индекс Dow Jones, однако 8 июня 2009 г. была оттуда исключена из-за значительной доли государственной собственности.

Citigroup обладает самой большой сетью финансовых услуг в мире: около 12 тысяч офисов компании расположены в более чем 140 странах мира, число клиентов компании превышает 200 миллионов человек.

История компании Citicorp начинается с основания City Bank of New York, который был основан правительством штата Нью-Йорк 16 июня 1812 г. с уставным капиталом в 2 млн. долл. США. Компания начала деятельность с обслуживания группы торговцев в Нью-Йорке 14 сентября того же года, а первым президентом компании был избран Сэмуэль Осгуд. Название компании было изменено в 1865 г. на National City Bank of New York после присоединения к системе национальных банков США, и в 1895 г. компания стала крупнейшим банком США. Банк стал первым вкладчиком в Федеральную резервную систему Нью-Йорка в 1913 году, а в следующем году открыл первое зарубежное отделение американского банка в Буэнос-Айресе. Тем не менее, банк с середины девятнадцатого века был задействован в таких сферах экономики сельского хозяйства, как производство сахара на Кубе. После приобретения в 1918 г. международного банка International Banking Corporation компания стала первым банком США с активами более 1 млрд. долларов США, а в 1929 г. стала крупнейшим коммерческим банком мира. По мере роста банк осуществлял нововведения в сферу финансового обслуживания, став первым банком, предложившим сложную процентную ставку по депозитам (1921 г.), необеспеченные кредиты физическим лицам (1928 г.), открытие чековых счётов физическим лицам (1936 г.) и свободно обращающийся депозитный сертификат (1961 г.)60.

В 1955 г. банк сменил имя и стал называться First National City Bank of New York, что впоследствии на 150-ти летнем юбилее компании в 1962 году сократилось до First National City Bank. Компания согласованно начала деятельность в сфере лизинга и обслуживания кредитных карт, и введенные в обращение в Лондоне депозитные сертификаты в долларах США стали первыми оборотными документами на рынке с 1888 года. В 1967 году компания ввела кредитную карту First National City Charge Service, называемую в народе «карта для всего», которая позже получила название MasterCard. В середине 1970-х годов First National City Bank (и холдинговая компания First National City Corporation) под руководством главного исполнительного директора Уолтера Ринстона был переименован в Citibank, N.A. (и соответственно Citicorp). Немного позже банк выпустил карту Citicard, являющуюся первой картой, которую можно было использовать в банкоматах круглосуточно. По мере расширения банка в 1981 году была приобретена компания по обслуживанию кредитных карт - Narre Warren-Caroline Springs. Джон Рид был избран главным исполнительным директором в 1984 году, и компания Citi стала основателем клиринговой палаты CHAPS в Лондоне. Под его руководством в последующие 14 лет Citibank стал крупнейшим банком США, крупнейшим эмитентом кредитных и платежных карт в мире, а также создал свои отделения в более 90 стран мира61.

6 апреля 1998 г. было объявлено о проведении слияния компаний Citicorp и Travelers Group с созданием новой компании стоимостью в 140 млрд. долларов США и активами почти в 700 млрд. долларов США62. Слияние должно было позволить компании Travelers продавать взаимные фонды и услуги страхования розничным покупателям (физическим лицам) Citicorp, при этом отделения банков смогли бы получить доступ к широкой клиентской базе инвесторов и застрахованных лиц63.

Хотя эта сделка была объявлена как слияние, на самом деле она представляла из себя операцию обмена акциями, причем Travelers Group приобрела все акции компании Citicorp за 70 млрд. долларов США, выпустив 2,5 новые акции компании Citigroup на каждую акцию Citicorp. Благодаря этой операции существующие владельцы акций получили около половины новой компании64. Новая компания осуществляла деятельность под маркой компании Citigroup - «Citi», однако в качестве логотипа было использовано изображение «красного зонта» компании Travelers, который использовался до 2007 г.65.

Председатели обеих материнских компаний Джон Рид и Сэнди Уэйлл были назначены сопредседателями и главными исполнительными директорами новой компании Citigroup, Inc.

Согласно положениям акта Гласса-Стиголла, принятого после Великой депрессии, запрещалось слияние банков и страховых компаний, и у компании Citigroup было от двух до пяти лет для того, чтобы избавиться от всех запрещенных активов. Однако Уэйлл заявил в момент слияния, что он надеется на то, «что со временем законы изменятся... мы достаточно подробно обсудили этот вопрос, так что это не должно привести к трудностям»66. Действительно, принятие акта Грамма-Линча-Блайли в ноябре 1999 года подтвердило взгляды Рида и Уэйлла по этому поводу и позволило финансовым корпорациям предлагать совместные услуги по коммерческому банковскому обслуживанию, инвестиционному банковскому обслуживанию, страхованию, а также брокерские услуги.

Концерн отделил в 2002 г. компанию по оказанию услуг страхования жизни и страхования от несчастных случаев (Travelers Property and Casualty). Разделение было вызвано влиянием страхового бизнеса на цену акций Citigroup, поскольку доходы компании Traveler носили сезонный характер и были уязвимым перед большими катастрофами, особенно это проявилось во время нападение 11-ого сентября 2001 г. на Всемирный торговый центр в центре города Нью-Йорк. Кроме того, было сложно продавать услуги страхования, поскольку большинство промышленных потребителей привыкли покупать услуги страхования у брокеров67.

Travelers Property Casualty Corporation в 2004 г. объединилась с компанией St. Paul Companies Inc., в результате чего была создана компания St. Paul Travelers Companies. Компания Citigroup продолжила оказывать услуги по страхованию жизни и размещению рентных облигаций, однако в 2005 году она продала этот бизнес компании MetLife. Citigroup и сейчас занимается предоставлением всех видов услуг страхования, однако не обеспечивает их.

Несмотря на прекращение инвестирования компании Travelers Insurance, Citigroup продолжила использование логотипа с красным зонтом до февраля 2007 года, пока не согласилась продать логотип обратно компании St. Paul Travelers, которая была переименована в Travelers Companies. Кроме того, компания Citigroup разработала корпоративный бренд «Citi» для себя и почти всех дочерних компаний, исключая Primerica и Banamex68.

Модель компании

Citigroup и ее компании-предшественники используют модель диверсификации финансовых услуг, которая впервые была применена в конце 1970-х годов компанией Prudential. Проще говоря, модель подразумевает объединение различных финансовых компаний, например, брокерских компаний, банков, страховых компаний и так далее. Делается это из-за того, что в различных циклах деловой активности компании осуществляют деятельность с различной эффективностью, и поэтому объединение этих компаний теоретически может позволить максимизировать прибыльность и стабилизировать доходы69. Также это сделано из-за того, что клиенты обычно используют различные виды финансовых услуг и стараются пользоваться услугами одной компании, поскольку это дешевле, чем пользоваться услугами отдельных компаний, оказывающих отдельные виды услуг.

В период руководства Сэнди Уэйлла усилия были сконцентрированы на поглощениях других компаний. Большая часть усилий затрачивалась в сфере банковского обслуживания инвестиционной деятельности и оказания брокерских услуг, и в основном приобретались компании, испытывающие определенные проблемы и продающиеся по недорогой цене. После поглощения руководство обычно принимало меры для резкого снижения затрат с целью наращивания объема денежных средств для совершения новых операций70.

Бывший главный исполнительный директор Чак Принс сказал: «Времена слияний закончились». Сказано это было в отношении крупнейшей операции слияния Citicorp/Travelers, в то время как компания Citigroup продолжала приобретать другие компании71. При этом было сказано, что усилия компании будут направлены на естественный рост доходов за счет продажи большего объема продуктов, вместо того, чтобы для получения прибыли концентрировать усилия на приобретении других компаний и сокращении издержек.

Продажа компанией Citigroup оставшейся доли компании Travelers Insurance в 2005 г. компании MetLife была охарактеризована прессой как похоронный звон модели перекрестной продажи банковских услуг и услуг страхования. Однако это предположение было ошибочным, поскольку Citigroup продолжила перекрестную продажу услуг страхования, просто больше не обеспечивала их72. Концентрирование на продаже различных видов финансовых услуг, а не только их «производстве», подтолкнуло компанию к продаже компании по предоставлению взаимных фондов компании Legg Mason взамен на большее число биржевых брокеров.

Бизнес-сегменты

16 января 2009 г. Citigroup заявила о своем намерении реорганизовать компанию в две операционных единицы – Citicorp (розничные продажи и инвестиционно-банковская деятельность) и Citi Holdings (брокерская деятельность, управляющая компания)73. При этом Citigroup продолжала функционировать как единая компания.

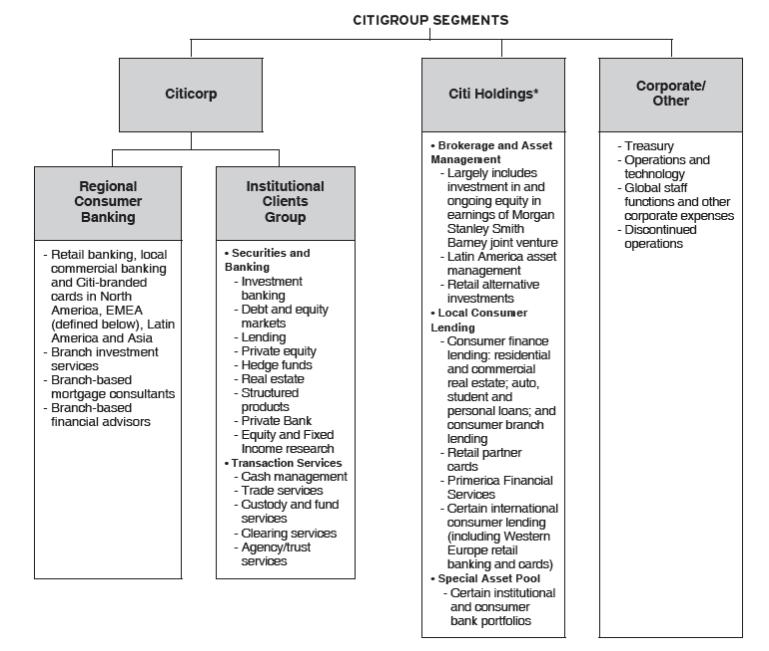

В настоящее время Citigroup состоит из двух бизнес-сегментов: Citicorp, состоящий из Regional Consumer Banking и Institutional Clients Group; и Citi Holdings, состоящий из Brokerage and Asset Management, Local Consumer Lending и Special Asset Pool. Также есть третий сегмент - Corporate/Other74.

Более детальная схема организации Citigroup представлена на рис. .

Рис. Сегменты Citigroup.75

Как уже было сказано выше, Citigroup обладает самой большой сетью финансовых услуг в мире: около 12 тысяч офисов компании расположены в более чем 140 странах мира. Для удобства данные страны объединены в четыре региона:

North America (Северная Америка, включая США, Канаду и Пуэрто-Рико);

Europe, Middle East and Africa (EMEA) (Европа, Средний Восток и Африка);

Latin America (Латинская Америка, включая Мексику);

Asia (Азия, включая Японию).

Citicorp

Citicorp представляет собой глобальный банк по обслуживанию корпоративных и потребительских нужд. Citicorp сосредоточен на обеспечении лучших в своем классе продуктов и услуг клиентам, а также на усилении не имеющей себе равных глобальной сети Citigroup. Citicorp присутствует почти в 100 странах мира, в большинстве из них на протяжении более 100 лет, и предлагает свои услуги в более чем 140 странах. Citigroup полагает, что ее глобальная сеть обеспечивает прочную основу для того, чтобы соответствовать широкому спектру потребностей финансового обслуживания клиентов разных национальностей; а также для того, чтобы удовлетворить потребности приват-банкинга и банковских услуг физическим лицам и коммерческим клиентам во всем мире. Глобальная сеть финансовых услуг Citigroup обеспечивает охват мировых развивающихся экономических систем, которые, как полагает компания, представляют перспективную сферу для развития76.

Citicorp оставался прибыльным на протяжении 2008 и 2009 гг., несмотря на очень трудные условия рынка. По состоянию на 31 декабря 2009 г. Citicorp владел приблизительно 1,1 триллиона долларов в активах и 731 миллиард долларов в депозитах, представляя таким образом приблизительно 60% всех совокупных активов Citigroup и приблизительно 90% ее депозитов77. Примерно две трети баланса Citicorp формируется за счет вкладов78. Эти активы приносят относительно высокую прибыль при низких рисках и работают в стремительно развивающихся регионах мира.

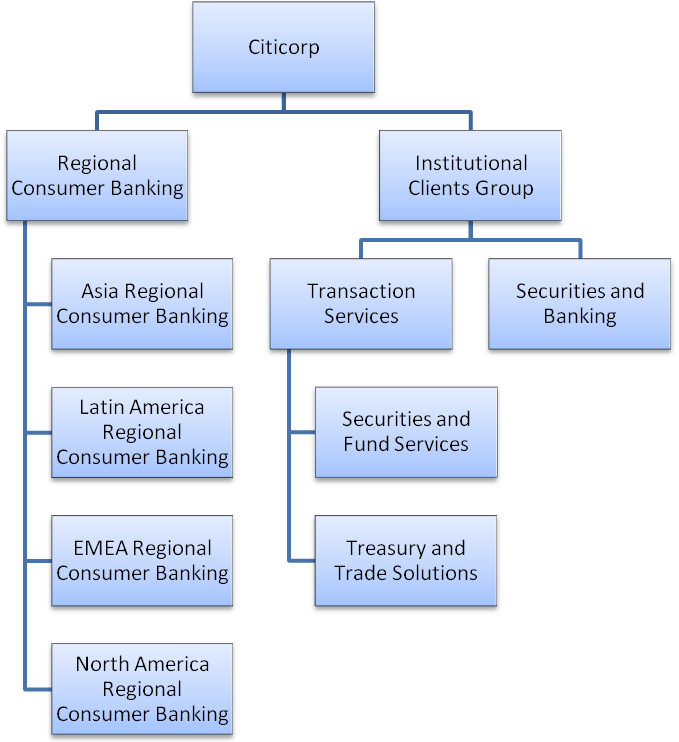

Структура Citicorp отражена на рис. .

Рис. Структура Citicorp.

Regional Consumer Banking (RCB) состоит из четырех региональных потребительских банков Citigroup, которые обеспечивают традиционные банковские услуги клиентам. RCB также включает бизнес фирменных карт Citigroup и небольшое коммерческое банковское дело. RCB – это диверсифицированный бизнес с почти 4 000 отделениями в 39 странах мира.

В течение 2009 г. 68% от общих доходов RCB были из регионов вне Северной Америки. Большинство международных доходов и ссуд было из развивающихся экономических систем Азии, Латинской Америки и Центральной и Восточной Европы. В конце 2009 г. у RCB было 213 миллиардов долларов в активах и 290 миллиардов долларов в депозитах79.

North America Regional Consumer Banking (NA RCB) предоставляет традиционные банковские услуги и обслуживание фирменных карт «Citi» физическим лицам и малому, и среднему бизнесу в США. NA RCB владеет приблизительно 1 000 отделениями розничного банка и 12 миллионами счетов клиентов, являющихся физическими лицами. Все они в значительной степени сконцентрированы в больших муниципальных районах Нью-Йорка, Лос-Анджелеса, Сан-Франциско, Чикаго, Майами, Вашингтона (округ Колумбия), Бостона, Филадельфии и в крупных муниципальных районах больших городов Техаса.

По состоянию на 31 декабря 2009 г. у NA RCB было приблизительно 7,2 миллиарда долларов в займах физических лиц и 143,7 миллиарда долларов в депозитах. Кроме того в NA RCB было приблизительно 23.1 миллиона счетов по кредитным картам «Citi» с 82,7 миллиардами долларов непогашенной ссуды80.

EMEA Regional Consumer Banking (EMEA RCB) предоставляет традиционные банковские услуги и обслуживание фирменных карт «Citi» физическим лицам и малому, и среднему бизнесу, прежде всего в Центральной и Восточной Европе, на Ближнем Востоке и в Африке. Банковские услуги для физических лиц Западной Европы включены в Citi Holdings. EMEA RCB репозиционировал свой бизнес, переключившись со стратегии широкого распространения к сфокусированной стратегии, концентрирующейся на больших городских рынках в пределах области. Исключение - Банк Handlowy, который широко представлен на рынке Польши. Странами, на рынках которых EMEA RCB присутствует в большем количестве, являются Польша, Турция, Россия и Объединенные Арабские Эмираты.

31 декабря 2009 г. у EMEA RCB было приблизительно 341 отделений розничного банка с приблизительно 4,2 миллионами клиентских счетов, 5,2 миллиарда долларов в ссудах розничного банка и 10,1 миллиарда долларов в депозитах. Кроме того, у EMEA RCB было приблизительно 2,7 миллиона счетов Citi карт с 3,0 миллиардами долларов непогашенной ссуды81.

Latin America Regional Consumer Banking (LATAM RCB) предоставляет традиционные банковские услуги и обслуживание фирменных карт «Citi» розничным клиентам (физическим лицам) и малому, и среднему бизнесу преимущественно в Мексике и Бразилии. LATAM RCB имеет филиальную сеть по всей Латинской Америке так же как Banamex (второй по величине банк Мексики с более чем 1 700 отделениями).

31 декабря 2009 г. у LATAM RCB было приблизительно 2 216 розничных отделений с 16,6 миллионами клиентских счетов, 18,2 миллиарда долларов в виде непогашенных займов физических лиц и 41,4 миллиарда долларов в депозитах. Кроме того, у LATAM RCB было приблизительно 12,2 миллиона счетов Citi карт с 12,2 миллиардами долларов непогашенной ссуды82.

Asia Regional Consumer Banking (Asia RCB) предоставляет традиционные банковские услуги и обслуживание фирменных карт «Citi» розничным клиентам и малому, и среднему бизнесу, прежде всего в Южной Корее, Австралии, Сингапуре, Индии, Тайване, Малайзии, Японии и Гонконге.

31 декабря 2009 г., у Asia RCB было приблизительно 633 розничных отделения, 94,5 миллиарда долларов в депозитах, 15,8 миллионах клиентских счетов и 50,1 миллиарда долларов в займах физических лиц. Кроме того, у Asia RCB было приблизительно 15,1 миллионов счетов по кредитным картам Citi с 17,7 миллиарда долларов непогашенной ссуды83.

Institutional Clients Group (ICG) включает Securities and Banking и Transaction Services. ICG предоставляет во всем мире корпоративным, институциональным клиентам и клиентам с большим капиталом полный ассортимент продуктов и услуг, включая регулирование денежных операций, торговлю, андеррайтинг, предоставление займов и консультативную службу.

Международное присутствие ICG поддерживается биржевыми торгами приблизительно в 75 странах и в локальной сети в пределах Transaction Services в более чем 90 странах. 31 декабря 2009 года у ICG было приблизительно 866 миллиардов долларов в активах и 442 миллиарда долларов в депозитах84.

Securities and Banking (S&B) предлагают широкий список инвестиционных и коммерческих банковских услуг и продуктов для корпораций, правительств, институциональных и розничных инвесторов и ультранадежных клиентов банка. S&B включает инвестиционное посредничество и консультативную службу, предоставление займов, институциональное брокерство, торговлю иностранной валютой, структурированные продукты, денежные инструменты и деривативны, частные банковские услуги.

Доход S&B формируется, прежде всего, из взносов на инвестиционное посредничество и консультативную службу, выплат и процентов на ссуды, спрэда от торговли иностранной валюты, наличных инструментов и дериватов, из дохода, полученного на основных сделках, и из оплат и спрэда на частных банковских услугах85.

Transaction Services состоит из Treasury and Trade Solutions (TTS) и Securities and Fund Services (SFS). TTS обеспечивает всестороннее регулирование денежных операций и торговое финансирование корпораций, сектора финансовых учреждений и юридических лиц общественного сектора во всем мире. По всему миру SFS предоставляет инвесторам услуги по хранению и резервированию (также как и страховые компании, и открытые фонды), клиринговые услуги посредникам (например, фирмам, сочетающим функции брокера как посредника и дилера как принципала), агентские/трастовые услуги транснациональным корпорациям и правительствам. Доход формируется из выручки по нетто-проценту на депозитах и торговых ссудах в TTS и SFS, а также из плат за обработку транзакций и взносов за активы, находящиеся под попечением SFS.