- •1. Дати визначення фінансового ринку та ринку фінансових послуг

- •2. Визначити сутність трансформаційних послуг фінансових посередників

- •3. Визначити сутність транзакційних послуг фінансових посередників

- •4. Дати визначення процесу сек’юритизації

- •5. Дати визначення грошового ринку як сегменту фінансового ринку

- •6. Дати визначення ринку іноземної валюти як частини грошового ринку.

- •7.Дати визначення поточної валютної операції

- •8.Дати визначення валютної операції, пов’язаної з рухом капіталу

- •9. Дати визначення економічного валютного ризику

- •10.Дати визначення транзакційного валютного ризику

- •11.Дати визначення трансляційного валютного ризику.

- •12. Дат характеристику кредитних послуг на грошовому ринку

- •13.Дати визначення дисконтного ринку як елементу грошового ринку

- •14.Дати визначення ринку середньо- та довгострокових кредитів як сегменту фінансового ринку

- •15. Навести класифікацію позик за видами процентних ставок.

- •16. Навести класифікацію позик за умовами погашення.

- •17. Навести класифікацію позик за строком надання.

- •18. Навести класифікацію позик за механізмом надання.

- •19.Навести класифікацію позик за кількістю сторін угоди.

- •20. Дати визначення фондового ринку як сегменту фінансового ринку

- •21. Навести класифікацію цінних паперів за характером випуску

- •22. Навести класифікацію цінних паперів за механізмом обігу

- •23. Навести класифікацію цінних паперів за видом засвідчуваних прав

- •25. Позиція по фінансових операціях, види позиції

- •27. Визначити основні проблеми непрофесійних учасників фінансового ринку, які зумовлюють виникнення фінансового посередництва.

- •28.Визначити причини процесу дезінтермедіації на фінансовому ринку.

- •29. Визначити роль та місце домогосподарств як суб’єктів ринку фінансових послуг.

- •30. Визначити роль та місце комерційних підприємств як суб’єктів ринку фінансових послуг.

- •31. Визначити роль та місце державного сектору на ринку фінансових послуг.

- •32.Визначити роль та місце фінансових посередників як суб’єктів ринку фінансових послуг.

- •34.Обґрунтувати поділ суб’єктів ринку фінансових послуг за рольовою ознакою.

- •35.Обґрунтувати класифікацію суб’єктів ринку фінансових послуг за функціями на фінансовому ринку.

- •36.Обґрунтувати доцільність сегментарного підходу до визначення структури ринку фінансових послуг.

- •37.Визначити чинники інституційного сегментування ринку фінансових послуг.

- •38. Визначити фін інструменти грошового ринку, види та спрямованість послуг на цьому ринку.

- •39. Визначити фін інструменти ринку позик, види та спрямованість послуг на цьому ринку.

- •41. Визначити фін інструменти ринку хеджування ризику по фін операціях, види та спрямованість послуг на цьому ринку.

- •42. Визначити поняття споживчої вартості валютної цінності та порядку її визначення для різних груп валютних цінностей.

- •43. Визначити поняття векселя, види векселів та сутність обов’язкових реквізитів векселя.

- •44. Індосамент векселя. Визначити ризики при індосаменті векселя.

- •45. Аваль вексельних зобов’язань як різновид фінансової послуги.

- •46. Акцепт та платіж за векселем.

- •47. Визначити особливості хеджування валютного ризику за векселем.

- •48. Протест за векселем. Ризики при опротестуванні векселів.

- •49. Захист прав власника векселя.

- •50.Визначити поняття чека, види чеків та сутність обов'язкових реквізитів чека та особливості його обігу.

- •51. Визначити основні групи депозитів як інструментів грошового ринку. Дати характеристику основних споживчих характеристик різних груп депозитів

- •52. Фінансові інструменти місцевих або державних грошових ринків, їх цільова спрямованість.

- •55.Проаналізувати види забезпечення позик.

- •56. Навести та обґрунтувати необхідність класифікації позик за категорією позичальника.

- •57. Проаналізувати переваги та недоліки встановлення державою «кінцевого або «відкритого» переліку цп.

- •58. Проаналізувати переваги та недоліки різних форм випуску цінних паперів.

- •59. Проаналізувати класифікацію, механізм обігу та споживчі характеристики опціонів та похідних цп з ознаками опціону.

- •60. Визначити та охарактеризувати специфічні види страхових послуг спеціалізованих страхових організацій на рфп.

- •61. Визначити і охарактеризувати специфічні види види послуг з хеджування ризику які надаються неспеціалізованими фін посередниками на ринку фін послуг.

- •62. Проаналізувати систему односторонніх методів хеджування ризику.

- •63. Захист прав споживачів фінансових послуг за рахунок цільових фондів

- •65. Інформаційний захист прав споживачів фінансових послуг

- •66. Основні напрямки державного регулювання професійної діяльності з торгівлі цінними паперами в Україні та їх ціль.

- •67. Основні напрямки державного регулювання діяльності реєстраторських установ на ринку цінних паперів України.

- •68. Основні напрямки державного регулювання діяльності депозитарних установ в Україні.

- •69. Державне регулювання діяльності інвестиційних фондів та інвестиційних компаній в Україні.

- •70. Спрямування державного регулювання посередницької діяльності довірчих товариств.

- •71. Основні механізми державного регулювання діяльності страхових компаній.

- •72. Основні завдання державного регулювання ринку цінних паперів в Україні.

- •73. Державна комісія з цінних паперів та фондового ринку та її функції.

- •74. Державна комісія з регулювання ринків фінансових послуг України та її функції.

- •75. Національний банк України та його повноваження в галузі державного регулювання ринку фінансових послуг.

- •76. Саморегулівні організації фін посередників в , їх функції та завдання Україні.

- •77. Нормативне регулювання капіталу комерційного банку в Україні, його спрямованість та вплив на фінансовий ринок.

- •78. Нормативне регулювання ліквідності комерційного банку в Україні, його завдання та вплив на фінансовий ринок.

- •79. Нормативне регулювання ризику комерційного банку в Україні, його спрямованість та вплив на фінансовий ринок.

- •81. Дати характри-ку кредиту як фін послуги.

- •82. Дати характеристику лізингу як фінансової послуги.

- •83. Дати характеристику фінансових послуг фондів грошового ринку.

- •84. Дати характеристику депозитних операцій фінансово-кредитних установ як фінансової послуги.

- •85. Дати характеристику фінансових послуг з випуску депозитарних розписок.

- •86. Дати характеристику андеррайтингу як фінансової послуги.

- •88.Дати характеристику опціону як інструменту хеджування валютного ризику.

- •89.Дати характеристику ф’ючерсу як інструменту хеджування валютного ризику

- •92. Дати характеристику послуги спільного інвестування через інвестиційний фонд.

- •93.Дати характеристику форвардної угоди, як фінансової послуги.

- •94.Дати характеристику банківської гарантії як фінансової послуги.

- •95.Дати характеристику операції своп як фінансової послуги.

- •96.Критерії економічної оцінки форфейтингових послуг. (пиздец!!!)

- •97.Брокерські послуги торговців цінними паперами.

- •98.Депозитарні послуги на фондовому ринку, їх вплив на ефективність фінансових послуг.

- •99.Послуги з ведення реєстру власників іменних цінних паперів, їх вплив на ефективність фінансових послуг.

- •100.Довірче управління фінансовими вкладеннями як вид фінансової послуги.

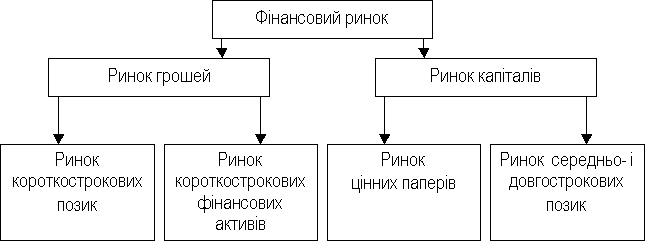

5. Дати визначення грошового ринку як сегменту фінансового ринку

Грошови́й ри́нок — це особливий сектор ринку, на якому здійснюється купівля та продаж грошей як специфічного товару, формуються попит, пропозиція та ціна на цей товар.

Грошовий ринок — частина ринку позикових капіталів, де здійснюються переважно короткострокові (від одного дня до одного року) депозитно-позикові операції, що обслуговують головним чином рух оборотного капіталу фірм, короткострокових ресурсів банків, установ, держави і приватних осіб.

Структура грошового ринку. Грошовий ринок має складний механізм функціонування. На нього застосовуються різноманітні інструменти та методи управління грошовими потоками.

За видами інструментів грошовий ринок складається з двох взаємопов’язаних і доповнюючих один одного, але окремо функціонуючих ринків:

-Ринок позикових капіталів. Охоплює відносини, що виникають з приводу акумуляції кредитними установами грошових коштів фізичних і юридичних осіб та їх надання у вигляді позик на умовах зворотності, строковості та платності. Отже об’єктом оперування є власне не гроші, а лише право на тимчасове користування грошовими коштами.

-Ринок цінних паперів - охоплює як кредитні відносини, так і відносини співволодіння, які оформляються спеціальними документами (цінними паперами), що можуть продаватись, купуватись, погашатись.

Отже, грошовий ринок з притаманою йому системою фінансових посередників (банки, парабанки, фондові біржі) - це те середовище, в якому реалізуються відносини власності, формуються фінансові джерела економічного зростання, концентруються і розподіляються ресурси.

На рис показана більш детально структура грошового ринку

У грошовому ринку нема визначеної

локалізації, його учасниками (суб’єктами)

виступають: банки держава, спеціальні

фінансово-кредитні інститути та інші

посередницькі організації, котрі

продають і купують, як правило,

короткострокові боргові зобов'язання.

Інструментами ринку грошей є: скарбницькі

та комерційні векселі, облігації, бони,

депозитні сертифікати, банківські

акцепти тощо.

грошовому ринку нема визначеної

локалізації, його учасниками (суб’єктами)

виступають: банки держава, спеціальні

фінансово-кредитні інститути та інші

посередницькі організації, котрі

продають і купують, як правило,

короткострокові боргові зобов'язання.

Інструментами ринку грошей є: скарбницькі

та комерційні векселі, облігації, бони,

депозитні сертифікати, банківські

акцепти тощо.

6. Дати визначення ринку іноземної валюти як частини грошового ринку.

В залежності від того в якій валюті деноміновано фін інструмент, додтково виділяються на грошовому ринку - ринок іноземних валют та ринки інструментів іноземних ринків. Сукупність ринку іноземної валюти та інструментів ринку іноземної валюти наз валютним ринком. Ринок іноземної валюти - це сектор грошового ринку, на якому урівноважуються попит і пропозиція на такий специфічний товар як валюта. Успішний розвиток валютних відносин не можливий без існування цього ринку, на якому можна вільно продати чи купити валюту. Без такої можливості ек контрагенти просто не змогли б реалізувати свої валютні відносини- не мали б іноземної валюти для здійснення своїх зовн зобовязань, не могли б перетворити одержану інвалютну виручку в нац-і гроші для виконання своїх внутр зобовязань. На валютному ринку купують і продають валюту не тільки для здійсн платежів, а й для інших цілей: для спекулятивних операцій, операцій хеджування валютних ризиків тощо. Причому ці операції набувають все ширшого розмаху, що виводить вал ринок за межі простогопридатка до міжн розрахунково-платіжних відносин і надає йому статус відносно самост економ структури. На цьому ринку виділяють 4 сегменти: ринок готівкових угод або ринок спот, ринок строкових угод, ринок комбінованих угод; ринок арбітражних угод.На риноку іноз. валюти, або валютному риноку, надаються: Послуги: забезпечення ліквідності короткострокових вкладів, формування ринку грошей як засобу платежу, послуги щодо касового виконання Держ та місц. бюджетів. Суб'єкти: будь які екон агенти та посередники, насамперед банки, брокерські фірми, валютні біржі. Фінансово-кредитні інститути, що мобілізують і перерозподіляють грошові кошти юридичних осіб, громадян та держави. Спекулянти, які пост куп-прод валюту задля отрим прибутку, хеджери, які здійсн операції на вал ринку для захисту від несприятливої зміни вал курсу. Об'єкти: тимчасові вільні кошти.