- •1Экономическое содержание инвестиций, инвестиционная деятельность организаций

- •1.1Экономическая природа инвестиций

- •1.2Классификация инвестиций

- •1.3Инвестиционная политика организации

- •2Базовые концепции управления инвестиционной деятельностью предприятия

- •Оценка стоимости денег во времени

- •Оценка инфляции в инвестиционных расчетах

- •Оценка ликвидности инвестиций

- •2.1Оценка стоимости денег во времени

- •2.2Оценка инфляции в инвестиционных расчетах

- •2.3Оценка ликвидности инвестиций

- •3Тема 3. Принятие инвестиционных решений по реальным проектам

- •Взаимосвязь инвестиционных и финансовых решений.

- •Роль ситуационного анализа в принятии инвестиционных решений

- •Информационное обеспечение инвестиционных решений

- •3.13.1. Взаимосвязь инвестиционных и финансовых решений.

- •3.23.2. Роль ситуационного анализа в принятии инвестиционных решений

- •3.33.3. Принятие инвестиционных решений

- •4.34.3. Принципы оценки инвестиционных проектов

- •4.44.4. Денежные потоки инвестиционного проекта

- •4.54.5. Средневзвешенная стоимость капитала, ее использования при оценке инвестиционных проектов.

- •4.64.6. Основные параметры оценки единичного инвестиционного проекта

- •4.74.7. Стандартные модели анализа и оценки эффективности инвестиционных проектов

- •4.7.1Статистические (учетные) модели

- •4.7.2Динамические модели оценки эффективности инвестиционных проектов

- •Оценка приемлемости проекты по критериям pp и dpp

- •4.84.8. Сравнительный анализ эффективности инвестиционных проектов

- •5Тема 5. Концепции оценки стоимости, доходности и риска финансовых активов

2.3Оценка ликвидности инвестиций

При управлении инвестиционным портфелем организации важную роль играет оценка ликвидности различных видов инвестиций. Такую оценку проводят в процессе изменения стратегии и тактики инвестиционной деятельности, при реинвестировании капитала в более выгодные активы, а также при выходе из неэффективных проектов (продажи низкодоходных финансовых инструментов).

Ликвидность инвестиций выражает их потенциальную способность в короткое время и без ощутимых финансовых потерь превратиться в денежные средства.

Ликвидность оказывает существенное влияние на уровень доходности финансовых операций. Чем ниже ликвидность отдельных объектов (инструментов инвестирования), тем выше должен быть необходимый уровень доходности по ним, обеспечивающий возмещение финансовых потерь, связанных с длительным сроком их реализации при реинвестировании капитала. Взаимосвязь этих параметров (ликвидность – доходность) носит обратный характер и образует шкалу «доходность – ликвидность», которая определяет количественные пропорции их уровней в процессе инвестирования капитала.

На практике существует несколько уровней ликвидности:

Нормальная ликвидность – наиболее благоприятная ситуация, обеспечивающая бесперебойность поступлений и выплат денежных средств в отчетном периоде.

Ограниченная ликвидность – означает, что организация не в состоянии воспользоваться выгодными коммерческими возможностями, у нее ограничена свобода выбора наиболее перспективных финансовых операций.

Низкая ликвидность – означает, что фирма не может погасить свои текущие финансовые обязательства в установленные сроки, что может привести впоследствии к интенсивной продаже капитальных активов, а в самом неблагоприятном варианте – к несостоятельности (банкротству).

Для исследования воздействия фактора ликвидности используют ряд терминов:

Ликвидность инвестиционного портфеля компании – это его ликвидность по всем объектам (финансовым инструментам), входящим в портфель.

Ликвидность индивидуальных объектов инвестирования характеризует состояние ликвидности применительно к этим объектам.

Уровень ликвидности инвестиций – измеритель, отражающий возможную скорость реализации объектов (финансовых инструментов) по их реальной рыночной стоимости.

Соотношение уровня доходности и ликвидности – это одна из основных базовых концепций инвестиционного менеджмента, определяющая обратную взаимосвязь этих двух параметров. Исходя из данной концепции, снижение уровня ликвидности инвестиций должно сопровождаться (при прочих равных условиях) увеличением необходимого уровня доходности.

Премия за низкую ликвидность – это дополнительный доход, выплачиваемый инвестору с целью возмещения риска возможных финансовых потерь, связанных с незначительной ликвидностью объектов инвестирования.

При оценке ликвидности инвестиций используют 2 ключевых критерия:

время трансформации их в денежные средства (их эквиваленты)

размер финансовых потерь инвестора, связанных с таким преобразованием

Ликвидность инвестиций во времени измеряют количеством дней, необходимых для реализации на рынке инвестиционных товаров. По данному критерию спектр ликвидности различных объектов инвестирования обширен.

Таблица 2.2. Активы по степени убывания ликвидности

№ п/п |

Наименование объектов |

1 |

Депозитные вклады до востребования |

2 |

Котируемые ценные бумаги с коротким сроком обращения |

3 |

Срочные депозитные вклады в банк |

4 |

Котируемые эмиссионные ценные бумаги компаний нефтегазового комплекса, энергетики, связи и т. д. («голубые фишки») |

5 |

Слабо котируемые эмиссионные ценные бумаги с длительным сроком обращения (акции подавляющего числа акционерных обществ) |

6 |

Машины и оборудование |

7 |

Потребительская недвижимость |

8 |

Производственные здания и сооружения, а также объекты незавершенного строительства |

Итак, самыми высоколиквидными являются депозиты и вклады до востребования, которые могут быть преобразованы в денежные средства для реинвестирования в течение 1-3 рабочих дней. Наиболее низкой ликвидностью обладает недвижимость, на реализацию которой часто требуется несколько месяцев.

В инвестиционной практике по критерию затрат времени на реализацию ликвидность отдельных объектов принято классифицировать следующим образом:

Срочные ликвидные инвестиционные объекты (финансовые инструменты), которые могут быть преобразованы в деньги в течение 7 дней.

Высоколиквидные объекты инвестирования с периодом превращения в деньги от 8 до 30 дней.

Среднеликвидные объекты инвестирования со сроком реализации от 1-го до 3-х месяцев.

Слаболиквидные со сроком возможной реализации свыше 3-х месяцев.

В ряде случаев инвестору необходимо оценить во времени ликвидность отдельных активов действующего предприятия, в которые вложены денежные средства. Такую оценку осуществляют по данным бухгалтерского баланса на отчетную дату на основе следующей группировки статей:

Таблица 2.3. Группировка активов по группам ликвидности

Группа активов |

Виды активов |

Быстро реализуемые активы (БРА) |

Денежные средства и краткосрочные финансовые вложения |

Средне реализуемые активы (СРА) |

Дебиторская задолженность по текущим хозяйственным операциям со сроком погашения в течение ближайших 2-х месяцев. |

Медленно реализуемые активы (МРА) |

Производственные запасы, незавершенное производство, расходы будущих периодов, готовая продукция, не пользующаяся спросом (или пользующаяся ограниченным спросом) |

Трудно реализуемые активы (ТРА) |

Основные средства, незавершенное строительство, долгосрочные финансовые вложения, нематериальные активы |

Оценку ликвидности инвестиций по времени реализации можно осуществлять с помощью абсолютных и относительных показателей.

Основным абсолютным показателем оценки их ликвидности является общий период возможной реализации соответствующего объекта (инструмента инвестирования).

Расчет осуществляется по следующей формуле

![]() (2.25)

(2.25)

где ![]() – общий период ликвидности конкретного

объекта (инструмента инвестирования)

в днях;

– общий период ликвидности конкретного

объекта (инструмента инвестирования)

в днях; ![]() – возможный период конверсии конкретного

объекта инвестирования в денежные

средства в днях;

– возможный период конверсии конкретного

объекта инвестирования в денежные

средства в днях; ![]() – технический период конверсии инвестиций

с абсолютной ликвидностью в денежные

средства, принимаемый обычно за 7 дней.

– технический период конверсии инвестиций

с абсолютной ликвидностью в денежные

средства, принимаемый обычно за 7 дней.

Основным относительным показателем оценки уровня ликвидности инвестиций служит коэффициент ликвидности:

![]() (2.26)

(2.26)

где ![]() – коэффициент ликвидности инвестиций.

– коэффициент ликвидности инвестиций.

Пример. ПКВ = 45 дней; ПКТ = 7 дней. Тогда ОПЛ = 38 дней, а КЛИ = 0,16.

Оценку ликвидности инвестиций по времени реализации можно проводить не только по отдельным объектам, но и по всему инвестиционному портфелю. Для этого рассчитывают следующие параметры:

переписать несколько формул – и до скобки просмотреть-проверить

ИС – суммарная оценка срочных ликвидных объектов инвестирования; ИВ – суммарная оценка высоколиквидных объектов инвестирования; ИСР – суммарная оценка среднеликвидных объектов инвестирования; ИСЛ – суммарная оценка слаболиквидных объектов инвестирования.

Чем выше значение данного коэффициента, тем более ликвидным считают инвестиционный портфель. Особенно низкое значение коэффициента соотношения имеют предприятия с высоким уровнем коэффициентом физического износа основного капитала (более 50%).

Оценка ликвидности инвестиций по уровню финансовых потерь

Такая оценка проводится на основе анализа отдельных видов потерь и затрат.

К финансовым потерям, вызванным трансформацией объекта инвестирования в денежные средства, можно отнести:

частичную потерю первоначальных вложений капитала в связи с продажей объектов незавершенного строительства

продажу отдельных видов ценных бумаг в период низкой их котировки

и т. д.

К финансовым затратам, связанным с ликвидностью инвестиций, можно отнести:

суммы, уплачиваемые при реализации объектов, налогов и сборов

суммы комиссионного вознаграждения посредникам

и т. д.

Оценку ликвидности инвестиций по уровню финансовых потерь осуществляют путем сравнения этих потерь с объемом инвестиций:

УФП = ∑ФП / ∑И

где УФП – уровень финансовых потерь; ∑ФП – сумма финансовых потерь; ∑И – сумма инвестиций.

Условно можно принять, что такие финансовые потери можно считать;

низкими, если их уровень объема инвестиций по конкретному объекту не превышает 5%

средними, если данный параметр колеблется от 6% до 10%

высокими, если данный параметр колеблется от 11% до 20%

очень высокими, если уровень превышает 20%

[ок - ниже

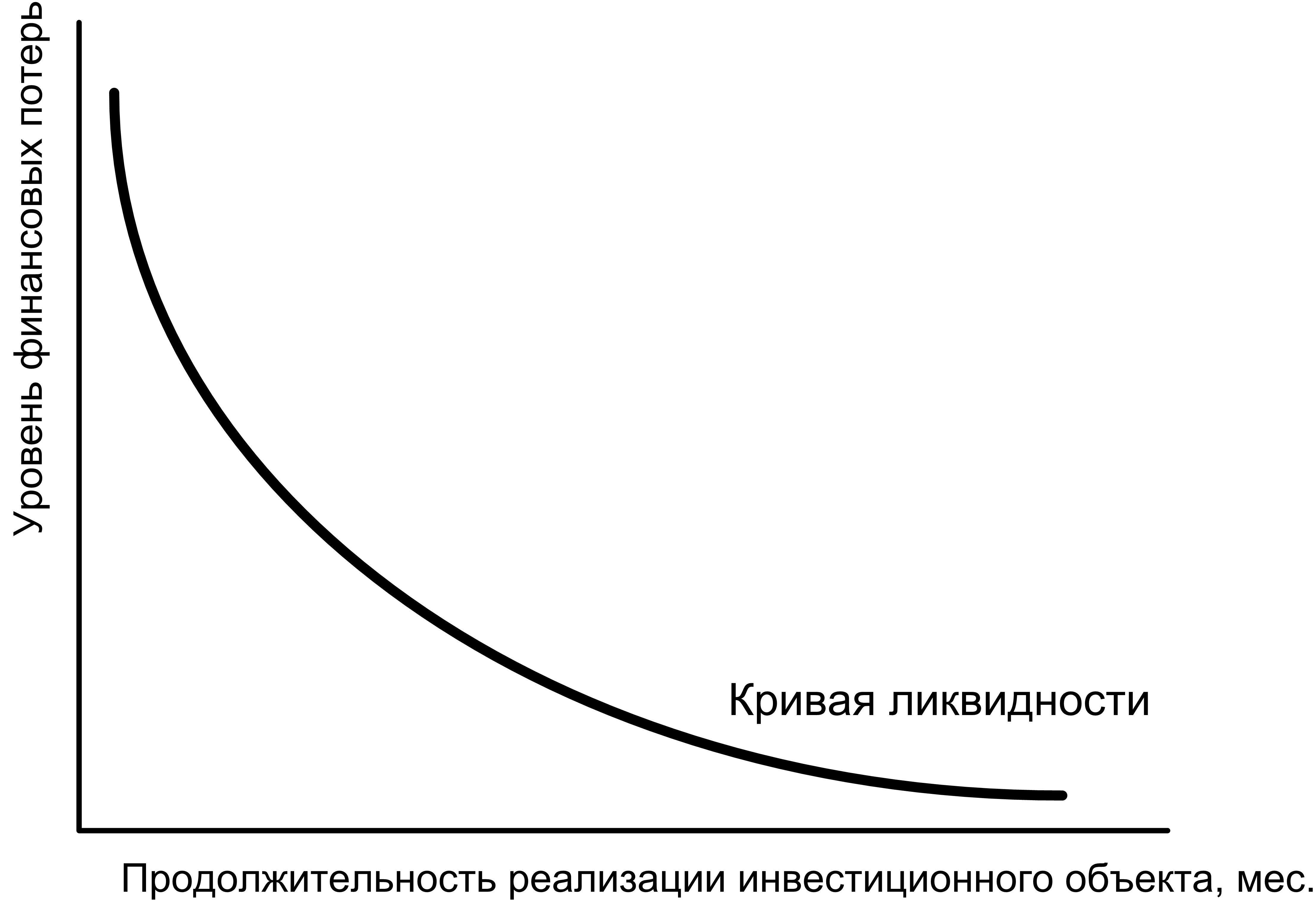

Рис.

2.5.

Кривая ликвидности

Следует отметить, что показатели ликвидности инвестиций по времени и по уровню финансовых потерь находятся между собой в обратной связи, что можно проиллюстрировать на следующем графике – см. рис. 2 .5.

Экономическое содержание этой связи состоит в том, что если инвестор соглашается на больший уровень финансовых потерь при реализации объекта инвестирования, он постарается быстрее его продать, и наоборот.

Наличие такой связи позволяет инвестору оценить уровень ликвидности объектов, а также управлять процессом их преобразования в денежные средства, варьируя показатель уровень финансовых потерь.

Экономическое поведение инвестора

направлено на подбор, конечно,

высоколиквидных объектов инвестирования,

так как это обеспечивает ему бóльшую

возможность для м

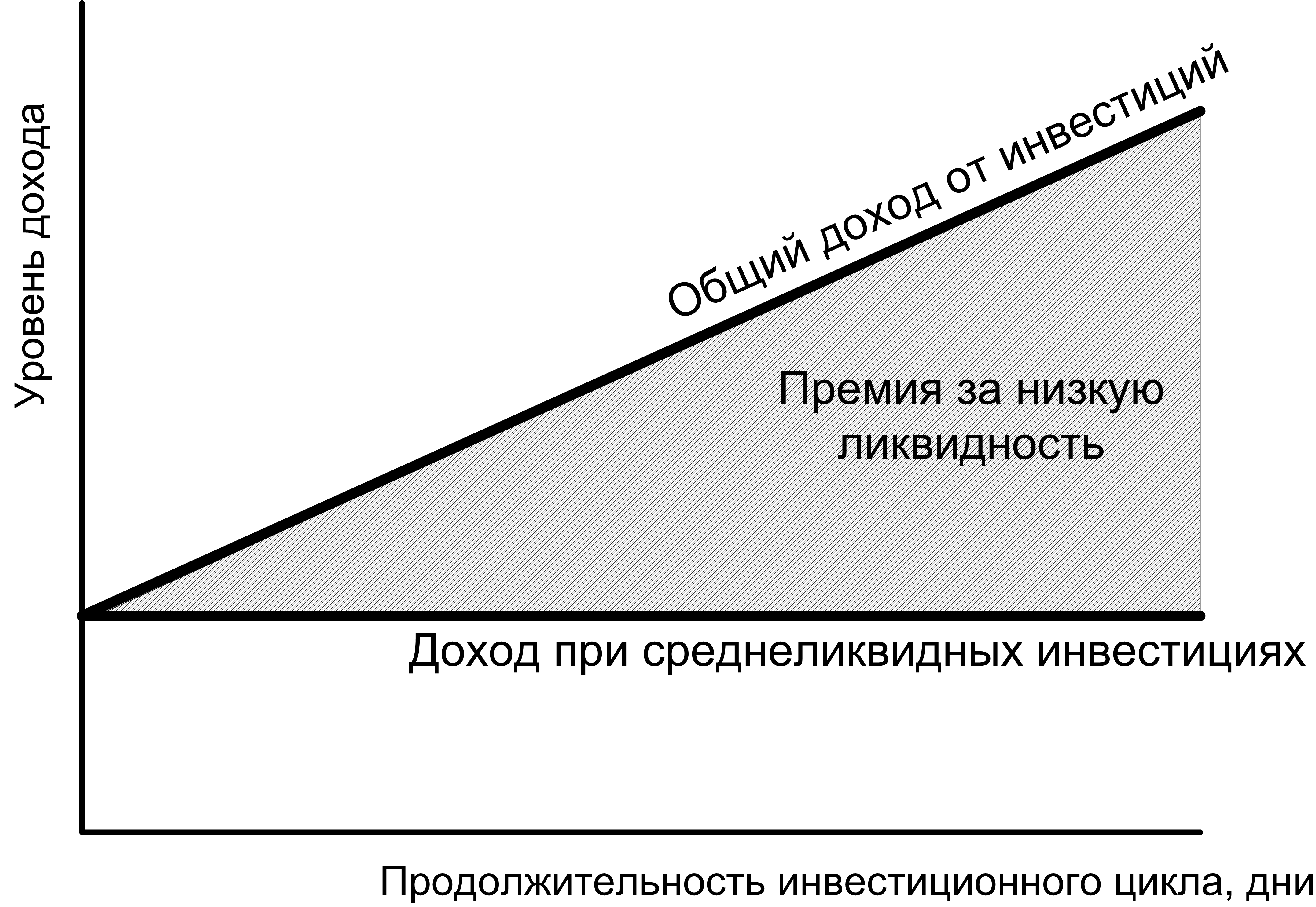

Рисунок

2.6.

Премия за низкую ликвидность

Чтобы инвестор был заинтересован в выборе среднеликвидных и слаболиквидных объектов для вложения капитала, он должен получить определенные стимулы в форме дополнительного инвестиционного дохода (см. рис. 2 .6).

Расчет необходимого уровня премии за низкую ликвидность рекомендуют осуществлять по следующему алгоритму:

![]() (2.27)

(2.27)

где ![]() – необходимый размер премии за низкую

ликвидность;

- общий период инвестирования конкретного

объекта инвестирования;

– необходимый размер премии за низкую

ликвидность;

- общий период инвестирования конкретного

объекта инвестирования; ![]() – среднегодовая норма доходности по

инвестиционным объектам с абсолютной

ликвидностью;

– среднегодовая норма доходности по

инвестиционным объектам с абсолютной

ликвидностью; ![]() - количество дней в периоде.

- количество дней в периоде.

Расчет необходимого общего уровня доходности с учетом фактора ликвидности осуществляется по следующему алгоритму:

![]() (2.28)

(2.28)

где ![]() – необходимый общий уровень доходности

с учетом фактора ликвидности.

– необходимый общий уровень доходности

с учетом фактора ликвидности.

Пример. Определить необходимый размер премии за низкую ликвидность и общий уровень доходности с учетом данного фактора. Общий период реализации конкретного объекта инвестирования равен 60 дням. Среднегодовая норма доходности по инвестиционным объектам (инструментам) с абсолютной ликвидностью равна 5%.

Решение. Находим необходимый размер премии за низкую ликвидность:

![]() .

Находим необходимый общий уровень

доходности инвестиционного объекта

(инструмента):

.

Находим необходимый общий уровень

доходности инвестиционного объекта

(инструмента): ![]() .

.

Зависимость между уровнем ликвидности и размером инвестиционного дохода (премии за низкую ликвидность) можно проиллюстрировать на примере депозитных вкладов. Наименьшая депозитная ставка установлена по вкладам до востребования, которые можно изъять в любой момент. При срочных вкладах (на срок 3-6 месяцев) депозитная ставка увеличивается, а при срочных вкладах более 1 года она достигает своего максимума для данного вида вложений денежных средств.

выше ОК]

04.10.10

Заголовок? Название параграфа, темы?

Инвестиционная деятельность организации во всех ее формах сопряжена со значительным риском, что характерно для рыночной экономики. Под инвестиционным риском понимают вероятность возникновения непредвиденных финансовых потерь (снижение прибыли, дохода, потеря капитала и даже личного имущества инвестора в результате наступления неблагоприятных обстоятельств). Виды инвестиционных рисков многообразны и классифицируются по следующим признакам

Классификация рисков

По формам проявления выделяют:

экономические риски

политические риски

социальные риски

экологические риски

прочие виды рисков

По формам инвестирования выделяют:

риски реального инвестирования

риски финансового инвестирования (портфельного инвестирования)

риски операций с недвижимостью

По источникам возникновения выделяют:

системный (рыночный, систематический) риск

несистемный рис

Рассмотрим вкратце отдельные виды рисков:

Риски по формам проявления:

Экономические риски – риски, связанные с изменением экономических факторов. Поскольку инвестиционную деятельность осуществляют в экзогенной (внешней) экономической среде, то она в максимальной степени подвержена данному риску.

Политически риски – различные виды административных ограничений инвестиционной деятельности, связанных с проводимым государством политическим курсом.

Социальные риски – риски забастовок, риски осуществления незапланированных социальных программ (не подкрепленных финансовыми ресурсами)

Экологические риски – риски катастроф, стихийных бедствий и т. д.

Прочие виды рисков – рэкет, хищение имущества и т. д.

Риски по формам инвестирования:

Риск реального инвестирования связан

с неправильным выбором места расположения строящегося объекта

проблемами снабжения стройки материальными ресурсами

значительным ростом цен на социальные товары (жилье)

Риск финансового инвестирования связан:

с неправильным выбором финансовых инструментов для инвестирования

непредвиденными изменениями условий инвестирования на денежном рынке и рынке капитала

прямым обманом инвестора и т. д.

Риски по источникам возникновения:

Системный (рыночный) риск – характерен для всех участников инвестиционной деятельности (инвесторов, посредников, заказчиков и т. д.) и определяется объективными факторами:

сменой стадии экономического цикла развития страны

изменением конъюнктурных циклов развития рынка инвестиционных товаров

значительными новациями налогового законодательства в сфере финансового инвестирования и т. д.

Несистемный (специфический) риск – характерен для конкретного объекта или для отдельного инвестора, может быть вызван:

некомпетентным управлением компании (объектом инвестирования)

усилением конкуренции на отдельном сегменте рынка инвестиционных товаров

нерациональной структурой инвестируемых денежных средств и т. д.

Негативные последствия указанных объективных факторов можно снизить за счет более рациональным управлением инвестиционным портфелем.

Оценка инвестиционных рисков всегда связана с расчетом ожидаемых доходов и вероятностей их получения.

В процессе оценки возможного размера финансовых потерь от инвестиционной деятельности используют абсолютные и относительные показатели.

Абсолютный объем финансовых потерь, связанных с инвестиционным рисков, представляет собой сумму убытка (ущерба), причиненного инвестору в связи с наступлением негативных обстоятельств.

Относительный размер финансовых потерь, обусловленных инвестиционным риском, представляет собой отношение возможного убытка к избранному базовому показателю (к сумме ожидаемого дохода от инвестиций или к сумме вложенного капитала).

Инвестиционные риски измеряют различными методами:

Дисперсии

Путем расчета среднеквадратического (стандартного) отклонения в ожидаемых доходах

Коэффициентом вариации

Бета-коэффициентом (главным образом, в отношении портфеля ценных бумаг)

Путем анализа целесообразности затрат

Экспертным путем

Способом использования аналогов

Риски оценивают по каждому инвестиционному проекту или финансовому инструменту, а также по портфелю в целом.

Дисперсия показывает степень колебаемости ожидаемого показателя (например, ожидаемого дохода от инвестиционной операции) по отношению к его средней величине.

σ^2 = ∑(Di – Dср.)^2 * Pi

Di – возможное ожидаемое значение дохода по конкретной операции;, Dср – среднее значение дохода по этой операции (мат. ожидание); Pi – возможная частота (вероятность) получения отдельных вариантов (i-того вида) ожидаемого дохода по инвестиционной операции; n – число наблюдений (сценариев).

Среднеквадратическое (стандартное) отклонение – наиболее распространенный параметр для оценки уровня индивидуального инвестиционного риска.

σ = √(σ^2) = √(∑(Di – Dср.)^2 * Pi)

Пример. Рассмотри технологию оценки риска по двум проекта на основе показателя СКО. Численное значение вероятности определяют экспертным путем

Таблица 1. Распределение вероятностей ожидаемых доходов по двум инвестиционным проектам.

Возможные значения конъюнктуры на рынке инвестиционных товаров |

Инвестиционный проект №1 |

Инвестиционный проект №2 |

||||

Расчетный доход, тыс. руб. |

Значение вероятности |

Ожидаемый доход, тыс. руб. |

Расчетный доход, тыс. руб. |

Значение вероятности |

Ожидаемый доход, тыс. руб. |

|

Высокая |

1800 |

0,25 |

450 |

2400 |

0,2 |

480 |

Средняя |

1500 |

0,5 |

750 |

1350 |

0,6 |

810 |

Низкая |

600 |

0,25 |

150 |

300 |

0,2 |

60 |

Итого |

|

1,0 |

1350 |

|

1,0 |

1350 |

Сравнивая данные по этим проектам можно установить, что расчетная величина дохода по ИП №1 колеблется в интервале от 600 до 1800 тыс. руб., то есть соотношение 1 к 3 при сумме среднего ожидаемого дохода в целом – 1350. При ИП №2 такое колебание равно от 300 до 2400 тыс. руб. (1 к 8), а сумма среднего ожидаемого дохода 1350. Даже такое простое сравнение, что риск реализации ИП №1 значительно ниже, чем ИП №2, где колебаемость расчетного дохода значительно выше.

Численное значение этой колебаемости представлено в Табл. 2.

Таблица 2. Расчет среднеквадратического проекта по инвестиционным проектам

№ ИП |

Конъюнктура |

РД |

Dср |

Di - Dср |

(Di – Dср)^2 |

Pi |

(Di – Dср)^2 * Pi |

√((Di – Dср)^2 * Pi) |

1 |

Высокая |

1800 |

450 |

|

|

|

|

|

Средняя |

1500 |

750 |

|

|

|

|

|

|

Низкая |

600 |

150 |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Заполнить таблицу (см. Excel)

Результаты расчетов подтверждают, что СКО по ИП №1 равно 450, а по ИП №2 – 664, что свидетельствует о более высоком риске последнего.

Коэффициент вариации позволяет оценить уровень проектного риска, если показатели средне ожидаемых доходов различаются между собой. В предыдущем примере они были одинаковыми.

Для расчета коэффициента вариации используют следующую формулу: Кв = σ/Dср.

Для иллюстрации механизма оценки риска по коэффициенту вариации данные предыдущего примера (см. Табл. 2) дополним аналитическими показателями по проекту №3.

Таблица 3. Расчет коэффициента вариации по 3 инвестиционным проектам.

Вариант проекта |

СКО |

Средний уровень дохода |

Кфт вариации |

1 |

450 |

1350 |

0,33 |

2 |

664 |

1350 |

0,49 |

3 |

986 |

1520 |

0,65 |

Результаты расчета показывают, что наименьшее значение коэффициента вариации по ИП №1, а наибольшее – по ИП №3. Поэтому при сравнении проектов по уровню риска предпочтение следует отдать тому из них, по которому значение коэффициента вариации самое минимальное, что свидетельствует о наиболее благоприятном соотношении риска и дохода.

В инвестиционной практике часто используют следующую шкалу в оценки уровня проектного риска по коэффициенту вариации:

до 10% - низкий его уровень

от 11% до 25% - средний его уровень

свыше 25% - высокий его уровень

Если придерживаться данной шкалы, то все 3 проекта обладают высоким уровнем риска.

Коэффициент β – позволяет оценить риск фондового портфеля инвестора по сравнению со среднерыночным уровнем. Данный параметр часто используют для оценки риска вложений в отдельные виды эмиссионных ценных бумаг (в сравнении с системным риском всего фондового рынка).

Расчет β-коэффициента осуществляется по следующей формуле:

β = (γ*σи)/ σфр.

где γ – это коэффициент корреляции между доходностью акций этого типа и средней доходностью акций этого типа на рыке, σи среднеквадратическое отклонение доходности по индивидуальному виду ценных бумаг (или по их портфелю в целом); σфр. – среднеквадратическое отклонение доходности по фондовому рынку в целом.

Подробный вывод формулы для расчета коэффициента β смотреть в книге Ковалев В. В. Финансовый анализ. Изд-во «Финансы и статистика», 2004.

По значению коэффициента β риски могут быть классифицированы следующим образом:

если β > 1, то это высокий уровень риска;

если β = 1, то средний риск;

если β < 1, то низкий риск.

Вместе с ростом бета увеличивается и уровень системного риска финансовых инструментов.

Анализ целесообразности затрат ориентирован на выявление потенциальных зон проектного риска.

Перерасход инвестиционных затрат по сравнению с параметрами проекта может быть вызван следующими причинами:

изменение границ проектирования

возникновение дополнительных затрат у подрядчика в ходе строительства объекта

различием в эффективности проектов (доходности, окупаемости затрат и безопасности)

первоначальной недооценкой стоимости проекта

Эти ключевые факторы могут быть детализированы с целью определения уровня риска осуществляемых мероприятий.

11.10.10

переписать пару строчек

Для получения более достоверной информации об уровне риска опрос ориентируют на отдельные его виды, характерные для данного проекта. В этих целях используют следующие критерии оценки:

Безрисковые инвестиции, в зарубежной практике к ним обычно относят государственные долговые обязательства федеральных органов власти

Инвестиции с допустимым уровнем риска, критерием оценки здесь выступает возможная потеря всей суммы прибыли или части её по проекту или инвестиционному портфелю в целом

Инвестиции с уровнем критического риска, критерием здесь можно считать возможность потери всей суммы дохода или части его по проекту

Инвестиции с уровнем катастрофического риска, критерием данного уровня риска выступает возможная потеря всех активов (капитала инвестора) в результате банкротства.

Предельными значениями вероятности риска финансовых потерь при инвестировании по оценке специалистов являются:

Для инвестиций с уровнем допустимого риска: значение 0,1

Для инвестиций с уровнем критического риска: значение 0,01

Для инвестиций с уровнем катастрофического риска: значение 0,001

На практике это означает, что рассматриваемый инвестиционный проект должен быть отклонен, если в 1 случае из 10 по нему будет потеряна вся прибыли, в 1 случае из 100 потерян весь доход; в 1 случае из 1000 потеряны все активы инвестора в результате возможного банкротства.

В отдельных случаях возможен балльный подход к оценке проектного риска:

Например, риск отсутствует (0 баллов), риск незначителен (10 баллов), риск ниже среднего уровня (30 баллов), риск среднего уровня (50 баллов), риск выше среднего уровня (70 баллов), риск высокий (90 баллов), риск очень высокий (100 баллов).

Метод применения аналогов заключается в поиске и использовании сходства, подобие явлений (проектов) и их сопоставление с другими аналогичными объектами. Для данного метода, как и для экспертного подхода характерен определенный субъективизм, поскольку при оценке проектов решающее значение имеет интуиция, опыт и знания эксперта или аналитика.

На основе рассмотренных методов анализа и оценки проектных рисков можно сделать следующие выводы:

На случай наступления неблагоприятных обстоятельств должны быть приняты меры по снижению проектных рисков за счет создания резервов денежных и материальных ресурсов, а также производственных мощностей, и возможные переориентации деятельности организации (то есть нужно иметь в запасе другие направления бизнеса).

Можно понизить инвестиционные риски путем обоснованного прогнозирования, страхования, передачи части проектных рисков сторонним юридическим и физическим лицам (имеется в виду развитие проектного кредитования и финансирования проектов).

Самострахование – связано с формированием из чистой прибыли резервных фондов и покрытием за счет них вероятных убытков.

Лимитирование концентрации проектных рисков используют по тем их видам, которые выходят за рамки допустимого уровня, то есть по капиталовложениям, осуществляемым в условиях критического и катастрофического риска. Подобное Лимитирование проводят сами фирмы путем установления внутренних нормативов в процессе разработки инвестиционной политики. Например, не принимают к финансированию проекты со сроком окупаемости капитальных затрат свыше 3-х лет (то есть установлен некий лимит).

В мировой практике применяют и другие способы защиты от инвестиционных рисков. Например, при реализации дорогостоящих, наукоемких проектов практикуют перевод части риска на венчурные (рисковые) компании в обмен на пакет акций будущего проекта.

Избежание риска означает простое уклонение от мероприятия, связанного с риском. Однако избежание риска для инвестора означает отказ от потенциальной прибыли.

Самый верный способ снижения проектных рисков – это обоснованный выбор инвестиционных решений, что находит отражение в технико-экономическом обосновании (ТЭО) и в бизнес-плане инвестиционного проекта.