- •Навчальний посібник

- •Оцінка доцільності фінансових інвестицій

- •1.1. Капітал підприємства та його економічна сутність

- •1.3. Фінансова діяльність у системі

- •1.4. Організація фінансової діяльності підприємств

- •1.5. Форми фінансування підприємств

- •3.1. Власний капітал, його функції та складові

- •3.2. Статутний капітал і корпоративні права підприємства

- •3.2.1. Номінальний капітал підприємства

- •3.2.2. Привілейовані акції

- •3.3. Резервний капітал підприємства, його види та джерела формування

- •3.4. Збільшення статутного капіталу підприємства

- •3.4.2. Збільшення статутного капіталу тов

- •3.4.5. Курс емісії корпоративних прав

- •3.4.6. Порядок збільшення статутного

- •3.5.3. Способи зменшення статутного капіталу ат

- •4.1. Класифікація внутрішніх джерел фінансування підприємства

- •4.2. Самофінансування підприємств

- •4.2.1. Приховане самофінансування

- •4.2.2. Тезаврація прибутку

- •4.4. Забезпечення наступних витрат і платежів

- •4.7. Звіт про рух грошових коштів

- •5.1. Зміст, значення та основні завдання дивідендної політики

- •5.2. Теорії в галузі дивідендної політики

- •5.3. Фактори дивідендної політики

- •5.4. Порядок нарахування дивідендів

- •5.5. Форми виплати дивідендів

- •5.6. Інструменти дивідендної політики

- •5.7. Методи нарахування дивідендів

- •Методи нарахування дивідендів

- •5.8. Оподаткування дивідендів

- •5.9. Ефективність дивідендної політики

- •Тести і задачі Тести

- •6.1. Позичковий капітал підприємства, його ознаки та складові

- •6.2. Фінансові кредити

- •6.2.1. Довгострокові та короткострокові банківські кредити

- •6.2.2. Практична робота із залучення банківських кредитів

- •6.2.3. Кредитоспроможність підприємства

- •Гарантії та поручительства

- •6.2.5. Кредит в іноземній валюті

- •6.3. Облігації підприємств

- •6.3.1. Види облігацій та їх параметри

- •6.3.3. Погашення облігацій підприємств

- •6.3.5. Конвертовані облігації

- •6.3.6. Варанти

- •6.4. Комерційні кредити

- •6.5. Факторинг

- •Тести і задачі

- •Збільшення статутного капіталу підприємства.

- •8.1. Сутність і класифікація фінансових інвестицій підприємства

- •8.2. Довгострокові фінансові інвестиції

- •8.3. Поточні фінансові інвестиції

- •8.4. Оцінка доцільності фінансових інвестицій

- •Фундаментальний аналіз акцій

- •8.5. Відображення вартості фінансових інвестицій у звітності

- •Фінансова діяльність підприємств у сфері зовнішньоекономічних відносин

- •10.1. Компетенції фінансових служб

- •10.2. Регулювання розподілу виручки

- •10.3.3. Форфейтинг

- •Факторинг;

- •11.1. Сутність, необхідність та основні завдання фінансового контролінгу

- •11.3. Оперативний фінансовий контролінг

- •11.7. Методи контролінгу

- •11.7.2. Бенчмаркінг

- •11.7.3. Вартісний аналіз

- •11.7.4. Портфельний аналіз

- •11.8. Методи фінансового прогнозування

- •Тести і задачі

- •12.1. Бюджетування як функція фінансового контролінгу

- •12.2. Принципи бюджетування

- •12.3. Способи бюджетування

1.3. Фінансова діяльність у системі

ФУНКЦІОНАЛЬНИХ ЗАВДАНЬ ФІНАНСОВОГО

МЕНЕДЖМЕНТУ ПІДПРИЄМСТВА

Поняття «менеджмент» характеризує процес управління на підприємстві. Він включає такі основні фази: планування, управління імплементацією, контроль. Фінансовий менеджмент — це цілеспрямоване управління всіма грошовими потоками на підприємстві, тобто процес управління формуванням, розподілом та використанням фінансових ресурсів суб'єкта господарювання з метою досягнення фінансово-економічних цілей підприємства.

Згідно із сучасними тенденціями в галузі фінансової науки, найвищою фінансово-економічною метою діяльності менеджменту є зростання вартості підприємства та доходів його власників. Фінансового менеджера можна розглядати як свого роду посередника між підприємством і капіталодавцями, а суб'єкта господарювання — як «клієнта» інвесторів. Виходячи з цього менеджмент можна розглядати як процес управління генеруванням додаткової вартості, її збереженням та створенням умов для використання додаткової вартості власниками (інвесторами) підприємства. Базовими елементами цього процесу є планування, контроль та аналіз.

Зміст фінансового менеджменту полягає у виробленні управлінських рішень щодо найефективнішого використання фінансового механізму для досягнення тактичних і стратегічних завдань підприємства. Основні цілі діяльності фінансового менеджменту можна розглядати в рамках класичного управлінського трикутника цілей:

забезпечення стабільної ліквідності (платоспроможності);

максимізація рентабельності (як власного так і сукупного капіталу);

мінімізація ризиків.

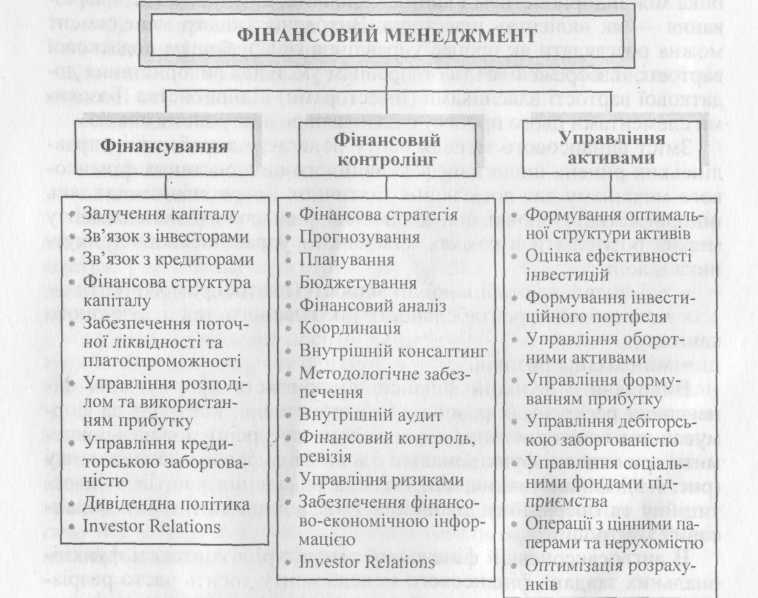

Виходячи з функцій фінансів підприємств (формування фінансових ресурсів, їх розподіл і використання; контроль за формуванням і використанням фінансових ресурсів) можна виокремити три основні функціональні блоки фінансового менеджменту (рис. 1.1): фінансування; оптимізація вкладення коштів в інвестиційну та операційну діяльність (управління активами); фінансовий контролінг.

В англосаксонській фінансовій літературі в контексті функціональних завдань фінансового менеджменту досить часто розрізняють два основні напрями діяльності: фінансовий контролінг та управління грошовими потоками (Сазк-менеджмент).

17

планування платоспроможності та показників ліквідності;

прибуткове вкладення тимчасово вільних грошових коштів;

управління дебіторською та кредиторською заборгованістю;

управління фінансовими вкладеннями;

управління валютними ризиками.

Про незадовільне управління грошовими потоками на підприємстві можна дійти висновків за такими ознаками: нестабільна платоспроможність; значні розміри залишків коштів на поточному рахунку; відсутність фінансового планування; збитки у вигляді курсових різниць; наявність простроченої дебіторської заборгованості тощо.

Рис. 1.1. Функціональні блоки завдань фінансового менеджменту

1 8

8

Наведені на рис. 1.1 функціональні блоки фінансового менеджменту тісно пов'язані між собою і складають цілісну систему функцій фінансового менеджменту. Пріоритетним для фінансового менеджера є функціональний блок завдань, пов'язаний з фінансуванням підприємства, оскільки за відсутності фінансових ресурсів неможливим є виконання інших функціональних завдань, зокрема пов'язаних із здійсненням операційної та інвестиційної діяльності. Разом з тим рішення щодо залучення коштів слід приймати лише за наявності ефективних проектів їх використання та розрахунків потреби в капіталі. Позиції, які відображаються в балансі, звіті про фінансові результати, звіті про рух грошових коштів та іншій звітності, повинні формуватися саме в процесі виконання фінансовим менеджментом підприємства своїх функцій. З цих позицій слід керуватися принципом узгодженості рішень щодо залучення та використання капіталу. В табл. 1.1 наведені параметри, які слід узгоджувати за прийняття відповідних рішень.

Таблиця 1.1

ПАРАМЕТРИ УЗГОДЖЕННЯ ФІНАНСОВИХ РІШЕНЬ

Параметри |

Інвестування |

Фінансування |

Інструменти узгодження |

Обсяг, терміни |

Потреба в засобах |

Величина капіталу |

Бюджетування, фінансове планування |

Рентабельність |

Рентабельність інвестицій |

Вартість капіталу |

Аналіз затрат і прибутків |

Ризики |

Інвестиційні |

Фінансові |

Управлінські |

Узгодженню підлягають обсяги залучення та використання капіталу в розрізі окремих періодів, рентабельність інвестицій та вартість капіталу, а також інвестиційні та фінансові ризики. Рішення щодо реалізації інвестиційних проектів слід приймати лише за умови перевищення рентабельності інвестицій над вартістю залучення капіталу за наявності дійових інструментів управління ризиками. Інструменти узгодження (координації) фінансових рішень, фінансове планування, контроль за ефективністю освоєння капіталу, управління ризиками, пов'язані з функціональним блоком завдань «фінансовий контролінг», є свого роду сполучною ланкою між функціями залучення та використання фінансових ресурсів.

У контексті забезпечення безкризової діяльності суб'єктів господарювання в теорії і практиці досить часто оперують понят-

19

тям «антикризовий фінансовий менеджмент». Антикризове управління фінансами — один із напрямів фінансового менеджменту, основним завданням якого є організація фінансової діяльності на підприємстві з урахуванням можливостей профілактики та подолання фінансової кризи. Антикризовий фінансовий менеджмент значною мірою повинен спиратися на функціональний та методологічний інструментарій контролінгу, а також враховувати вимоги законодавства про банкрутство. Особливий акцент у процесі організації антикризового менеджменту робиться на впровадженні ефективних методик прогнозування банкрутства та інструментів попередження фінансової кризи. Можна виокремити три основні блоки проблем, з якими стикаються фінансові служби за організації антикризового менеджменту:

прогнозування банкрутства та оцінка санаційної спромож ності підприємства;

проблематика фінансування;

вибір найпріоритетніших напрямків використання обмеже них фінансових ресурсів.

Прийняття правильних рішень ускладнюється, з одного боку, наявністю багатьох альтернатив під час вибору методів прогнозування банкрутства, джерел залучення фінансових ресурсів і напрямків їх використання, а з іншого — значною кількістю обмежувальних чинників: дефіцит часу, високий рівень ризику, рестрикційні умови використання капіталу тощо. Саме цим і зумовлена складність організації дійового антикризового фінансового менеджменту.