- •Имущественные налоги, которые платят коммерческие организации:

- •1. Транспортный налог

- •2. Налог на имущество предприятий

- •3. Земельный налог

- •4. Налог на добычу полезных ископаемых

- •20. Классификация доходов коммерческих организаций в целях налогообложения прибыли.

- •21.Классификация расходов коммерческих организаций в целях налогообложения прибыли.

- •22.Организация налогового учета и порядок декларирования прибыли.

- •23.Порядок начисления и отнесения норм амортизации на стоимость продукции по линейному и нелинейному методам.

- •24.Акцизы – плательщики, перечень подакцизных товаров, методы начисления.

- •25.Порядок определения налоговой базы по подакцизным товарам, сроки уплаты.

- •26.Ндс – плательщики, объекты налогообложения, ставки налога и сроки уплаты.

- •27.Операции, не подлежащие налогообложению по ндс.

- •28. Порядок применения счетов-фактур, ведение книг учета при расчетах по ндс.

- •29. Методы определения даты получения доходов и осуществления расходов по налогу на прибыль.

- •Глава 26.1. Есхн

- •Глава 26.2. Упрощенная система налогообложения

- •Глава 26.3. Енвд .Виды деятельности в отношении которых может применяться енвд:

Глава 26.2. Упрощенная система налогообложения

Согл п. 1 ст. 346.13 Н. к. Р. Ф. ..) организации, изъявившие желание перейти на упрощенную систему налогообложения, должны подать в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения, в налоговый орган по месту своего нахождения заявление.

Переход к упрощенной системе налогообложения или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно в порядке, предусмотренном настоящей главой.

2. Применение упрощенной системы налогообложения организациями предусматривает их освобождение от обязанности по уплате налога на прибыльорганизаций (за исключением налога, уплачиваемого с доходов, облагаемых поналоговым ставкам, предусмотренным пунктами 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций и единого социального налога. Организации, применяющие упрощенную систему налогообложения,не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость,подлежащего уплате в соответствии с настоящим Кодексом при ввозе товаров на таможенную территорию Российской Федерации, а также налога на добавленную стоимость, уплачиваемого в соответствии со статьей 174.1 настоящего Кодекса.

Организации, применяющие упрощенную систему налогообложения, производят уплату страховых взносов на обязательное пенсионное страхованиев соответствии с законодательством Российской Федерации.

Иные налоги уплачиваются организациями, применяющими упрощенную систему налогообложения, в соответствии с законодательством о налогах и сборах.

Порядку перехода на упрощенку уделено внимание в статье 346.13 НК РФ. Согласно положениям этой статьи организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого налогоплательщики переходят на упрощенную систему налогообложения, в налоговый орган по месту своего нахождения (месту жительства) заявление. При этом организации в заявлении о переходе на упрощенную систему налогообложения сообщают о размере доходов за девять месяцев текущего года.

Вновь созданные организации и вновь зарегистрированные индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, вправе подать заявление о переходе на упрощенную систему налогообложения одновременно с подачей заявления о постановке на учет в налоговых органах. В этом случае организации и индивидуальные предприниматели вправе применять упрощенную систему налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя.

Таким образом, организации и индивидуальные предприниматели, которые ведут хозяйственную деятельность, могут перейти на упрощенку только с 1 января, то есть с начала нового налогового периода.

Подать заявление о переходе на упрощенную систему налогообложения МНС РФ предлагает на бланке заявления Формы № 26.2-1 «Заявление о переходе на упрощенную систему налогообложения»

Организации и индивидуальные предприниматели, которые в соответствии с нормативными правовыми актами представительных органов муниципальных районов и городских округов, законами городов федерального значения Москвы и Санкт-Петербурга о системе налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности до окончания текущего календарного года перестали быть налогоплательщиками единого налога на вмененный доход, вправе на основании заявления перейти на упрощенную систему налогообложения с начала того месяца, в котором была прекращена их обязанность по уплате единого налога на вмененный доход.

В 2008 г. величина предельного размера доходов по итогам девяти месяцев 2008 г., ограничивающая право перехода организаций на УСН с 1 января 2009 г., равна 20 100 тыс. руб. (15 млн руб. x 1,34), а величина предельного размера доходов налогоплательщика, ограничивающая право на применение УСН по итогам отчетного (налогового) периода в 2008 г., равна 26 800 тыс. руб. (20 млн руб. x 1,34).

Статья 346.14. Объекты налогообложения

доходы;

доходы, уменьшенные на величину расходов.

2. Выбор объекта налогообложения осуществляется самим налогоплательщиком, за исключением случая, предусмотренного пунктом 3 настоящей статьи. Объект налогообложения может изменяться налогоплательщиком ежегодно. Объект налогообложения может быть изменен с начала налогового периода, если налогоплательщик уведомит об этом налоговый орган до 20 декабря года, предшествующего году, в котором налогоплательщик предлагает изменить объект налогообложения. В течение налогового периода налогоплательщик не может менять объект налогообложения.

(п. 2 в ред. Федерального закона от 24.11.2008 N 208-ФЗ)

3. Налогоплательщики, являющиеся участниками договора простого товарищества (договора о совместной деятельности) или договора доверительного управления имуществом, применяют в качестве объекта налогообложения доходы, уменьшенные на величину расходов.

(п. 3 введен Федеральным законом от 21.07.2005 N 101-ФЗ)

Статья 346.20. Налоговые ставки

1. В случае, если объектом налогообложения являются доходы, налоговая ставка устанавливается в размере 6 процентов.

2. В случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15 процентов. Законами субъектов Российской Федерации могут быть установлены дифференцированные налоговые ставки в пределах от 5 до 15 процентов в зависимости от категорий налогоплательщиков.

Налогоплательщик, применяющий упрощенную систему налогообложения, обязан перейти на общий налоговый режим, если по итогам налогового (отчетного) периода доход его превысит 20 млн. рублей или остаточная стоимость основных средств и нематериальных активов, определяемая в соответствии с законодательством Российской Федерации о бухгалтерском учете, у налогоплательщика-организации превысит 100 млн. рублей.

При этом, налогоплательщик переходит на общий налоговый режим с начала того квартала, в котором был превышен один из вышеназванных параметров. Кроме того, он обязан сообщить в налоговый орган о переходе на общий режим налогообложения в течение 15 дней по истечении отчетного (налогового) периода, в котором его доход, либо остаточная стоимость основных средств и нематериальных активов превысили ограничения, указанные выше.

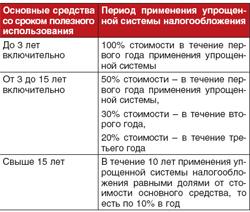

Порядок принятия расходов по основным средствам до перехода на упрощенную систему и в период ее применения.

Остаточная стоимость основных средств и нематериальных активов, приобретенных (сооруженных, изготовленных) до перехода на УСН, списывается в расходы в зависимости от срока их полезного использования, который определяется согласно Классификации основных средств8и применяется при исчислении налога на прибыль. Остаточная стоимость определяется как разница между ценой приобретения (сооружения, изготовления, создания организацией) основных средств, нематериальных активов и суммой исчисленной по ним амортизации по правилам гл. 25 НК РФ, а также суммой амортизационной премии, установленной в учетной политике организации, но не более 10% первоначальной стоимости основных средств9.

Порядок признания

остаточной стоимости основных средств

и нематериальных активов в составе

расходов представлен в таблице.  При

этом в течение налогового периода

расходы принимаются за отчетные периоды

равными долями10.

При

этом в течение налогового периода

расходы принимаются за отчетные периоды

равными долями10.

Если основные средства и нематериальные активы введены в эксплуатацию и амортизируются, но не оплачены поставщикам, то в налоговом учете при УСН признать их остаточную стоимость в расходах можно будет только после оплаты их стоимости.

Первоначальная стоимость амортизируемых основных средств и нематериальных активов, которые вводятся в эксплуатацию при УСН, списывается в расходы в первом налоговом периоде после перехода на "упрощенку" при условии, что объект оплачен поставщику.

В состав основных средств и нематериальных активов при упрощенной системе налогообложения включается только амортизируемое имущество в соответствии с гл. 25 НК РФ11.

Что касается неамортизируемого имущества, не введенного в эксплуатацию до перехода на УСН, то при УСН его стоимость можно учесть в составе материальных расходов как оборотные активы в полной сумме в момент ввода его в эксплуатацию12.

Исчисление и условия уплаты минимального налога при упрощенной системе налогообложения.

МИНИМАЛЬНЫЙ НАЛОГ. КТО И В КАКИХ СЛУЧАЯХ ЕГО УПЛАЧИВАЕТ

Для налогоплательщиков, выбравших объектом налогообложения доходы минус расходы, законодатель ввел такое понятие, как минимальный налог (п. 6 ст. 346.18 НК РФ).

Минимальный налог - это обязательный минимальный размер "упрощенного" налога (см., например, Письма Минфина России от 30.09.2005 N 03-11-04/2/93, от 18.07.2005 N 03-11-04/2/26).

Вы обязаны уплатить его, если сумма налога, которая исчислена вами за налоговый период в общем порядке, меньше величины минимального налога. Так установлено в абз. 3 п. 6 ст. 346.18 НК РФ.

Минимальный налог надо уплатить и в том случае, если по итогам года вы получили убыток и сумма налога, исчисленного в общем порядке, равна нулю (см., например, Письмо УФНС России по г. Москве от 18.01.2007 N 18-11/3/04154@, Постановления ФАС Западно-Сибирского округа от 20.05.2008 N Ф04-3006/2008(5051-А45-27), ФАС Центрального округа от 22.01.2007 N А08-2668/06-9).

Разницу между уплаченным минимальным налогом и суммой налога, исчисленного в общем порядке, вы можете включить в расходы в следующих налоговых периодах. В том числе на эту величину можно увеличить сумму убытков, которые переносятся на будущее в соответствии с п. 7 ст. 346.18 НК РФ. Об этом говорится в абз. 4 п. 6 ст. 346.18 НК РФ.

Как указывает Минфин России, эту разницу вы можете включить в расходы только при исчислении налоговой базы по итогам налогового периода - года. А расходы отчетного периода данная сумма не увеличивает (см. Письмо от 22.07.08 N 03-11-04/2/111).

Некоторые из судов согласны с финансовым ведомством (см., например, Постановления ФАС Дальневосточного округа от 26.07.2006, 19.07.2006 N Ф03-А51/06-2/2167, ФАС Северо-Западного округа от 14.07.2005 N А21-78/2005-С1, от 08.02.2005 N А26-9974/04-213).

В то же время есть и другая точка зрения, согласно которой такую разницу можно включить и в расходы отчетного периода (см. Постановление ФАС Уральского округа от 19.03.2007 N Ф09-1703/07-С3).

КАК РАССЧИТАТЬ И УПЛАТИТЬ МИНИМАЛЬНЫЙ НАЛОГ

Сумма минимального налога исчисляется за налоговый период - календарный год. Это прямо следует из абз. 2 п. 6 ст. 346.18 НК РФ. Следовательно, рассчитывать минимальный налог по итогам I квартала, полугодия, 9 месяцев вам не нужно. Расчет минимального налога производится по следующей формуле:

МН = НБ x 1%, где МН - минимальный налог; НБ - налоговая база, исчисленная нарастающим итогом с начала года до конца налогового периода. Налоговой базой в целях расчета минимального налога являются доходы, определяемые в соответствии со ст. 346.15 НК РФ.

Минимальный налог вы уплачиваете в том же порядке, что и "упрощенный" налог

44.Единый налог на вмененный доход для отдельных видов деятельности, порядок перехода, виды деятельности.

45.Понятие базовой доходности и корректирующих коэффициентов при применении единого налога.

46.Порядок начисления единого налога на вмененный доход и сроки уплаты.

47.Налоги, не взимаемые и взимаемые при переходе на специальные налоговые режимы.