Раздел III 449

ную (установление такого уровня валютного курса, при котором валютный рынок и экономическая система в целом будут нахо» литься в равновесии); информационную (обеспечение участником валютного рынка информацией о функционировании валютной» рынка); регулирующую (обеспечение порядка и организации на валютном рынке).

Помимо этих обычных функций, валютный рынок выполняет ряд специфических функций, обусловленных особенностями его экономической природы.

Валютный рынок представляет собой сложную и динамичную систему, которая испытывает влияние множества экономических, политических, психологических факторов и мгновенно реагирует на их изменение. По сравнению с материальной сферой валютный рынок более стохастичен, уровень неопределенности и непредсказуемости развития значительно выше. Проведение валютных операций всегда связано с риском. Возможность понести убытки вследствие неблагоприятного изменения курса валют обозначается термином «валютный риск».

Валютный рынок не только генератор валютных рисков, но и система их предупреждения. Он — великий страховщик. Хеджирование (от англ. hedge — защита) достигается с помощью разветвленной системы специальных валютных операций и приемов, использование которых требует специальной подготовки.

Валютному рынку органически присуща спекулятивная функция. Развитие мировой экономики сопровождается быстрым увеличением «горячих денег», т.е. краткосрочного, высоколиквидного спекулятивного капитала. Размеры этого капитала составляют сотни миллиардов долларов. Он как ртуть постоянно перемещается, концентрируется, дробится для извлечения спекулятивной прибыли на разнице валютных курсов. Выполняя эту функцию, валютный рынок вместе с тем способствует приливу международного капитала в высокоприбыльные и эффективные сферы мировой экономики, обеспечивая ее динамичное развитие.

Спекулятивная и страховая функции тесно связаны между собой и представляют две стороны валютного рынка.

14.3. Место российского валютного рынка в системе

национального финансового рынка и его эволюция

Валютный рынок — один из важнейших сегментов национального финансового рынка. День его рождения в России — 3 ноября 1989 г. В этот день был проведен первый в России валютный аукцион, где впервые выявились предложение и спрос на финансовый актив — иностранную валюту — и была определена ее рыночная стоимость.

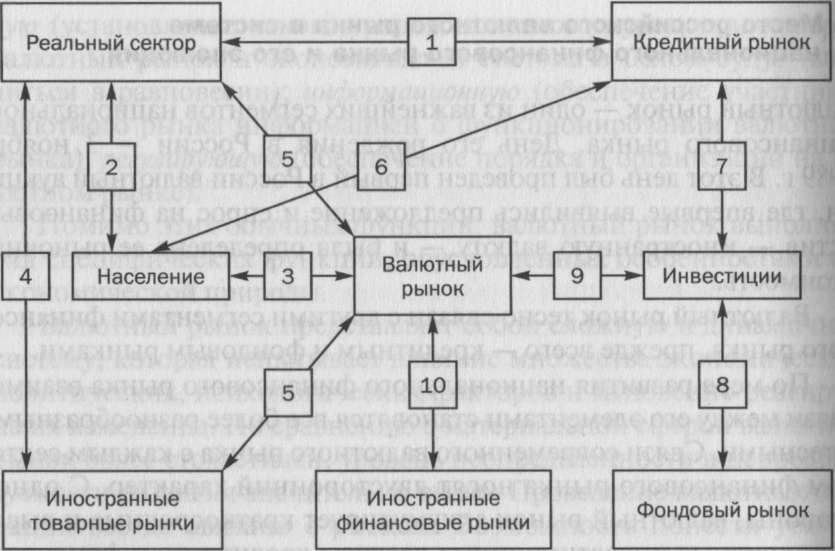

Валютный рынок тесно связан с другими сегментами финансового рынка, прежде всего — кредитным и фондовым рынками.

По мере развития национального финансового рынка взаимосвязи между его элементами становятся все более разнообразными и тесными. Связи современного валютного рынка с каждым сектором финансового рынка носят двусторонний характер. С одной стороны, валютный рынок аккумулирует краткосрочные и высоколиквидные инвестиционные ресурсы кредитного и фондового рынка. С другой стороны, валютный рынок при благоприятной конъюнктуре обеспечивает возрастание стоимости привлеченного капитала, прибыльность инвестиций в иностранную валюту. Интенсивность движения капитала между валютным и другим секторами финансового рынка зависит от доходности, ликвидности и надежности инструментов финансового рынка.

Более объемное представление о месте валютного рынка в национальной экономике дает рис. 14.1.

При принятии инвестиционных решений следует представлять основные типовые взаимосвязи между валютным рынком, рынком межбанковских кредитов и фондовым рынком. Влияние валютного рынка на другие сегменты финансового рынка в России осуществляется через динамику обменного курса доллара к рублю. Рост этого курса на валютном рынке ведет к увеличению спроса на рублевые кредиты для использования их на покупку дорожающей иностранной валюты и увеличению процентных ставок на рынке межбанковких кредитов. Влияние роста курса доллара к рублю на рынок государственных ценных бумаг выражается в снижении спроса на них и увеличении доходности государственных ценных бумаг при их размещении. Наконец, рост курса доллара к рублю сопровождается (при прочих равных обстоятельствах) замедлением роста или снижением курса даже самых привлекательных корпоративных ценных бумаг.

Рис.

14.1. Место валютного рынка в национальной

экономике: 1 — кредиты и депозиты

предприятий; 2 — заработная плата и

потребление; 3 — валютные сбережения

населения; 4 — экспорт и импорт (товарная

составляющая); 5 — экспорт и импорт

(денежная составляющая); 6 — кредиты и

депозиты населения; 7 — привлечение и

размещение кредитных ресурсов; 8 —

вложения в ценные бумаги; 9 — инвестиции

в иностранную валюту; 10 — привлечение

и размещение капитала

Уникальность валютного рынка состоит в том, что он в значительно большей степени, чем другие сегменты финансового рынка, связан с мировой экономикой. Он выступает в качестве основного проводника влияния динамики конъюнктуры мирового рынка на национальную экономику. Одновременно любые связи национальной экономики с мировой — обращение товаров, ценных бумаг, кредитов — осуществляются через валютный рынок. Он является необходимым звеном любой внешнеэкономической операции. Это определяет универсальность валютного рынка в национальной экономике.Особое место валютный рынок занимает в развивающихся странах и странах с переходной экономикой. В условиях, когда рынки ценных бумаг, депозитов и кредитов не развиты или низколиквидны, иностранная валюта является одним из немногочисленных ликвидных финансовых активов, позволяющих предотвратить или, по меньшей мере, снизить потери от инфляции. В результате валютный рынок занимает место других финансовых рынков как источник финансовых активов.

Наконец, валютный рынок является уникальным и универсальным механизмом, связывающим экономики разных стран в единую мировую экономическую систему. Именно он опосредует движение товаров и капиталов через национальные границы.

Занимая ключевое положение в системе финансового рынка России, валютный рынок прошел фазы становления, бурного рос- га, кризиса, послекризисного восстановления и ускоренного развития.

Становление российского валютного рынка (1985—1990 гг.) связано с перестройкой экономики России. В этот период происходит отказ от государственной внешнеэкономической и валютной монополии, возникают коммерческие структуры в торговле и кредитной системе, коммерческие банки открывают инвалютные счета и начинают вести международные торговые расчеты, регулярно проводятся аукционы Внешэкономбанка, на которых в свободном режиме покупается и продается иностранная валюта.

Переход российского валютного рынка в фазу ускоренного роста (1991 — 1996 гг.) связан с началом глубокого реформирования экономики России. Ключевую роль в этом процессе сыграли указы Президента РФ от 15 ноября 1991 г. «О либерализации внешнеэкономической деятельности» и от 16 мая 1996 г. «О мерах по обеспечению перехода к конвертируемости рубля». Они открыли «шлюзы» для валютных операций российских граждан, ускорили процесс развития инфраструктуры российского валютного рынка, перевели процесс формирования валютного курса рубля на рыночную основу, придали ему статус важнейшего макроэкономического инструмента и индикатора.

Шоковые методы реформирования без учета реальных возможностей экономики, очевидные ошибки в проведении денежно- кредитной и особенно валютной политики, неустойчивая политическая ситуация в стране, финансовый кризис в Юго-Восточной Азии, резкое снижение мировых цен на нефть и другие причины столкнули российскую экономику и ее валютный сектор в фазу кризиса (1997—1998 гг.). В этот период произошло резкое падение иалютного курса рубля, вводится мораторий на выплаты по внешним долгам, прекращают функционирование отдельные секторы

валютного рынка, ужесточается государственное валютное регулирование и валютный контроль.

Переоценка стратегии экономического развития, заметное улучшение конъюнктуры на мировых рынках сырья, девальваци- онный эффект, стабилизация политической ситуации, очищение экономики от многих неэффективных производств и коммерческих структур перевели экономику России и ее валютный рынок в фазу послекризисного восстановления и ускоренного развития. Особенности этой фазы развития российского валютного рынка рассматриваются в следующих разделах данной главы.

14.4. Структура национального валютного рынка

Современный национальный валютный рынок, представляя собой сложную систему, включает множество элементов. Они могут быть классифицированы по ряду признаков.

Признаки классификации элементов валютного рынка

По месту проведения различают биржевой и внебиржевой сегменты валютного рынка. Биржевой валютный рынок представляет собой торговлю валютой на специальных организованных биржевых площадках. В отличие от него на внебиржевом рынке торговля валютой ведется коммерческими банками.

В зависимости от формы расчетов выделяются наличный и безналичный сегменты валютного рынка. Наличный рынок обычно играет незначительную роль в развитой экономике. Однако для развивающихся стран и стран с переходной экономикой роль наличного рынка высока. Это связано с несовершенством национальной системы денежного обращения, широким использованием наличной иностранной валюты в качестве расчетного средства и резервного актива.

В зависимости от срока исполнения валютных требований и обязательств различают текущий и срочный сегменты валютного рынка. На текущем валютном рынке операции совершаются в течение короткого времени — не более двух рабочих банковских дней. Срочный валютный рынок объединяет сделки, исполнение которых осуществляется в течение более длительного времени — обычно 1, 3, 6, 9 и 12 месяцев.

Обычно в реальной практике используется классификация элементов валютного рынка по их функциональному назначению

Биржевой рынок

Формирование национальных валютных рынков в большинстве стран (в том числе и в России) начинается с создания биржевого рынка. Организационно он представляет собой совокупность бирж, на которых совершаются разнообразные операции по купле-продаже различных иностранных валют. Так, в России биржевой валютный рынок объединяет в единую систему 8 валютных бирж. В качестве продавцов и покупателей инвалюты на биржевых площадках выступают коммерческие банки и Центральный банк РФ. В общем объеме торгов наибольшая доля приходится на Московскую межбанковскую валютную биржу (ММВБ). Вместе с тем увеличивается доля отдельных регионов в структуре биржевого валютного рынка.

и роли в проведении

валютных операций. Она выделяет

несколько сегментов валютного рынка

(рис. 14.2).

Рис.

14. 2. Структура национального валютного

рынка

Высокий уровень организованности биржевого валютного рынка и непосредственное участие Банка России в валютных торгах обеспечивают высокую ликвидность валюты в этой системе. Ликвидность валюты — это способность иностранной ва люты быстро и без потерь в цене превращаться в национальную валюту, и наоборот, способность национальной валюты так же легко обмениваться на иностранную валюту. Исполнение контрактов на покупку и продажу иностранной валюты гарантируется биржами.

Биржевой валютный рынок, являясь чисто рыночной структурой, увязывающей предложение и спрос на иностранную валюту, дает ей рыночную оценку в национальной валюте. Так, например, на ММВБ американский доллар, евро, швейцарский франк и другие виды валют получают рыночную рублевую оценку. Она может отклоняться, иногда весьма существенно, от официальных курсов иностранных валют. В любом случае биржевые оценки весьма важны для принятия финансовых решений.

Механизм биржевой торговли иностранной валютой постоянно совершенствуется. Это выражается в повышении гибкости условий биржевой торговли, снижении комиссионных. Важным этапом развития биржевого валютного рынка стало введение в действие системы электронных лотовых торгов (СЭЛТ). Она позволяет участникам рынка вводить заявки на покупку-продажу валюты в течение всего рабочего дня через региональную сеть специальных терминалов. СЭЛТ сняла существовавшие ранее временные ограничения на торговлю иностранной валютой, резко повысила ее оперативность и гибкость на российском биржевом рынке. Создание СЭЛТ следует рассматривать как важный шаг к устранению разброса в объемах торговли валютой и оценках ее стоимости на региональных биржевых площадках, к созданию единого, мощного и пропорционально развитого биржевого валютного рынка. Дальнейшее расширение допуска к биржевым торгам связано с внедрением электронных систем RDT, позволяющей участвовать в торгах на ММВБ через каналы Reuters и системы Micexi-Tradin Client, реализующей интернет-доступ к торгам

.14.4. Структура национального валютного рынка Внебиржевой валютный рынок

Вторым сегментом национального валютного рынка является внебиржевой валютный рынок. Он организуется коммерческими банками, которые торгуют иностранной валютой между собой и обеспечивают ею своих клиентов. Состояние и динамика этого сегмента валютного рынка определяются уровнем развития национальной банковской системы, разветвленностью и качеством межбанковских корреспондентских отношений, мощностью технической базы, позволяющей вести торговлю валютой в реальном времени с высокой скоростью проведения расчетов по валютным операциям.

Внебиржевой валютный рынок либеральнее биржевого, в меньшей степени зависит от действий Центрального банка. Он быстрее, оперативнее реагирует на изменение предложения и спроса на иностранную валюту участниками валютного рынка. Относительно ббльшая самостоятельность и гибкость определяют общую мировую тенденцию к совершению основной части валютных операций не на биржах, а в порядке межбанковского взаимодействия.

Эта тенденция преобладает и в России. К 1995 г. за счет более высоких темпов роста внебиржевой рынок по объему валютных операций опережал биржевой. Однако глубокий национальный и мировой банковские кризисы привели к резкому сжатию российского внебиржевого валютного рынка, увеличению внешней задолженности отечественных коммерческих банков зарубежным. Усиливающееся взаимное недоверие коммерческих банков привело к тому, что со 2 марта 1998 г. ММВБ начала регистрацию внебиржевых валютных операций в своей торговой системе. Нестабильность банковской системы заставляет коммерческие банки обращаться к услугам ММВБ как гаранту безусловного исполнения взаимных обязательств банков.

Однако по мере укрепления российской экономики, развития банковской системы, роста взаимного доверия между банками, либерализации валютного законодательства роль и масштабы внебиржевого валютного рынка возрастают. За 2001 г. доля прямых сделок между банками в общем обороте межбанковского валютного рынка возросла с 85 до 94%. Тенденция к укреплению лидирующей роли внебиржевого сегмента в структуре российского валютного рынка имеет позитивный характер, поскольку операции на этом рынке

предоставляют его участникам ббльшую гибкость в отношении объемов, сроков поставки и других параметров этих сделок.

Срочный валютный рынок

Третий сегмент национального валютного рынка — срочный валютный рынок. Он объединяет валютные операции с длительными сроками исполнения, обращенные в будущее. Структурно срочный валютный рынок состоит из двух основных секторов — фьючерсного и форвардного. Несмотря на фонетическую близость названий, по экономическому и правовому содержанию, технологии функционирования фьючерсный и форвардный валютные рынки существенно отличаются друг от друга.

Во-первых, сделки с валютными фьючерсами совершаются на бирже, а форвардные — на внебиржевых торговых площадках. Валютные фьючерсы — это стандартные контракты. Стандартные условия фьючерсных контрактов (валютная пара, объем сделки, дата исполнения обязательств) определяются биржей. К примеру, стандартная сумма контракта для обращающихся на ММВБ фьючерсом на курс доллара США составляет 1000 долл., а дата исполнения — 15 число каждого месяца. Поэтому участники валютного рынка, которым необходимо совершить срочную сделку на сумму 10,5 тыс. долл. или со сроком исполнения 20 декабря, не могут воспользоваться фьючерсными контрактами для этой цели. Валютные форвардные контракты более гибки. Их условия определяются договоренностью сторон. Поэтому участники рынка свободны и выборе валютной сделки на любую сумму и любой срок. Обратной стороной гибкости форвардного сегмента валютного рынка является его низкая ликвидность. В условиях многообразия сроков исполнения и валютных пар затруднительно найти подходящего контрагента. К примеру, участнику форвардного рынка, желающему купить 100 тыс. долл. с расчетами 20 декабря, не удастся заключить сделку с участником, желающим продать ту же сумму 10 декабря. На фьючерсном сегменте рынка этим участникам пришлось бы заключать контракт с исполнением 15 декабря, не вполне соответствующий желаемым для них срокам совершения сделок, но более ликвидный.

Во-вторых, особенностью рынка валютных фьючерсов является гарантирование исполнения обязательств контрагентами. Финансовая схема осуществления фьючерсных сделок предусматри- нает внесение участниками рынка резервного депозита в расчетную палату биржи при заключении фьючерсной сделки. Если один из участников неспособен выполнить свои обязательства по фьючерсной сделке, расчетная палата принимает его обязательства на себя, компенсируя свои потери за счет средств резервного депозита. Если обе стороны исполняют свои обязательства, расчетная палата возвращает им средства, внесенные на резервный депозит. Проценты на резервный депозит не начисляются. На валютном форвардном рынке механизмы гарантирования обязательств участников отсутствуют. При заключении сделки участники рынка могут предусмотреть те или иные средства обеспечения исполнения обязательств (штрафы за неисполнение, залог и т.д.), но это усложняет заключение сделки.

Фактор гарантирования обязательств участников сделки особенно значим для срочного рынка. За время между совершением и исполнением срочной сделки валютный курс может существенно измениться. Поэтому вероятность отказа контрагента от исполнения обязательств и связанные с этим убытки довольно велики. Чем больше срок сделки и, соответственно, возможное изменение валютного курса, тем выше риск неисполнения обязательств контрагентом.

В-третьих, характерной особенностью фьючерсного валютного рынка является его высокая информационная прозрачность. Валютные биржи, на которых осуществляются фьючерсные сделки, рассчитывают и публикуют статистику по фьючерсным котировкам, оборотам сделок, общим объемам заключенных сделок. Эти данные упрощают деятельность участников фьючерсного валютного рынка, позволяя им осуществлять гибкую финансовую поли- гику. В отличие от этого на форвардном валютном рынке информационная прозрачность ограниченна.

Помимо фьючерсных и форвардных контрактов на срочном сегменте валютного рынка обращаются и другие инструменты, предназначенные для решения специфических задач. К примеру, опционные контракты (от англ. option — выбор) позволяют одной из сторон сделки (покупателю опциона) совершить срочную сделку или отказаться от нее по своему усмотрению. В обмен на это покупатель опциона перечисляет своему контрагенту (продавцу опциона) премию. Опционные контракты позволяют участникам валютного рынка одновременно застраховаться от неблагоприятного изменения валютных курсов и получить прибыль в случае благоприятного их изменения. Торги валютными опционными контрактами осуществляются как на биржевых, так и на внебиржевых торговых площадках.

Значимым элементом срочного валютного рынка являются также валютные свопы. Они применяются для фиксации курса Г>у дущей валютообменной сделки, используя в качестве элемента более сложной финансовой схемы (к примеру, страхования рискон по погашению валютного кредита с одновременной продажей привлеченных средств в момент получения кредита).

В странах с развитой рыночной экономикой обороты срочного валютного рынка превышают обороты текущего рынка н 1,5—2,0 раза1. Операции с фьючерсами, форвардами, опционами и свопами используются для страхования валютных рисков, извлечения спекулятивной прибыли, в качестве элементов более сложных финансовых схем.

Для стран с развивающейся или переходной экономикой характерен ограниченный уровень развития срочного валютного рынка. Это объясняется неустойчивостью экономической и политической конъюнктуры, трудностью или невозможностью прогнозирования динамики валютного курса, слабостью законода тельной базы для проведения этого класса валютных операций, низким уровнем развития инфраструктуры срочного валютного рынка. По мере устранения этих негативных факторов российский срочный валютный рынок приближается к мировым стандартам.

Рынок наличной валюты

Четвертый сегмент национального валютного рынка — рынок наличной иностранной валюты. В отличие от других сегментов валютного рынка его интенсивное развитие и масштабность характерны для стран с развивающейся и переходной экономикой.

В странах с развитой экономикой безналичные расчеты вытесняют наличные деньги, а использование наличности в качестве резервного актива давно стало анахронизмом. Для других стран наличные расчеты сохраняют свою актуальность, а низкий уровень развития национальной финансовой системы делает

Официальный сайт Банка международных расчетов — www.bis.org

иностранную валюту привлекательной в качестве расчетного и резервного актива.

Легальный рынок наличной иностранной валюты в России возник в начале 1992 г. Ключевую роль в его формировании сыграл Указ Президента РФ от 15 ноября 1991 г. «О либерализации внешнеэкономической деятельности». В соответствии с ним граждане России получили возможность на законных основаниях осуществлять операции с иностранной валютой.

С этого момента развитие рынка наличной иностранной валюты в России находится в прямой зависимости от качества проводимой экономической реформы. Основными факторами, определившими масштабы этого рынка, являются: значительное обесценение рубля и связанные с этим колоссальные потери сбережений населения в Сбербанке России1, отсутствие каких-либо стимулов и механизмов трансформации валютных сбережений населения в инвестиции, слабость альтернативных инструментов размещения свободных средств, отсутствие системы страхования банковских депозитов, стойкое недоверие российского населения к банковской системе, государственным органам и национальной валюте.

В результате за время проведения экономических реформ в 90-е годы XX в. в России наличная масса иностранной валюты, находящаяся в основном на руках у населения и номинированная в долларах США, увеличилась, по различным оценкам, от 30 до 60 млрд долл. Это примерно 13% всей долларовой наличности, обращающейся в мире за пределами США. Общий уровень долларизации российской экономики достиг чрезмерно высокого уровня, если учесть ее паритет с наличной и безналичной рублевой массой М2. О том, что Россия прочно закрепилась в долларовой зоне мировой экономики, свидетельствовала также гегемония доллара в ее внешнеторговом обороте и внешних обязательствах. До 80% расчетов во внешней торговле России с дальним зарубежьем осуществляется в долларах. В них же было номинировано более 50% внешних обязательств России.

Характерной чертой рынка наличной иностранной валюты является его неорганизованность и в значительной степени неподконтрольность государственным органам. Обилие мелких операций делает контроль за этим сегментом валютного рынка затруднительным.

Однако в последующие годы роль наличной иностранной ни люты в российской экономике устойчиво снижается. Этому способствуют последовательное повышение курса рубля относительно доллара США, развитие новых инвестиционных инструментом (паевых инвестиционных фондов, фондов банковского управления, «народных акций», обеспечивающих высокую доходность), внедрение системы страхования банковских вкладов, восстановление доверия к национальной валюте.

Биржевой, внебиржевой, срочный, наличный валютные сегменты, несмотря на особенности функционирования каждого из них, тесно связаны между собой и образуют единый национальный валютный рынок. Иностранные валютные ресурсы постоянно перетекают из одного сегмента валютного рынка в другой в зависимости от доходности, ликвидности и надежности операций. Кроме того, на движение валютных потоков между отдельными сегментами валютного рынка большое влияние оказывает временной фактор. Валютный рынок позволяет проводить операции разной продолжительности с использованием разнообразных валютных операций.

14.5. Участники валютного рынка

Участниками валютного рынка называются юридические и физические лица, совершающие операции на валютном рынке.

Существует несколько классификационных признаков, используемых для анализа структуры участников валютного рынка.

По целям операции участники валютного рынка могут относиться к одной из пяти групп: предприниматели, хеджеры, арбит- ражеры, спекулянты, посредники, органы валютного регулирования и контроля.

Термином «предприниматели» обозначают участников валютного рынка, задачей которых является обеспечение валютных операций (приобретение валюты для осуществления импортных операций, продажа экспортной валютной выручки и т.д.). Эта категория участников первична по отношению к другим.

Хеджеры — это участники валютного рынка, страхующие валютный риск при совершении валютных операций.Одна из крупных групп участников валютного рынка — спекулянты. Высокая ликвидность валюты, низкие операционные расходы, отсутствие затрат по хранению, постоянные колебания валютного курса делают валюту одним из наиболее привлекательных для спекуляции активов. Деятельность спекулянтов часто рассматривают как дестабилизирующую рынок. Этот подход односторо- нен и чрезмерно категоричен. Спекулянты являются необходимым >лементом современного валютного рынка, поскольку именно они, проводя основную массу валютных операций, обеспечивают ликвидность валютного рынка.

Деятельность арбитражеров во многом схожа со спекуляцией. Арбитражеры также извлекают прибыль из колебаний курсов валют, стремясь купить валюту дешевле и продать дороже. Однако в отличие от спекулянтов арбитражеры совершают операции одно- нременно (на биржах разных стран, разных сегментах рынка и т.д.) и не несут риска. К примеру, если на московском межбанковском рынке курс доллара США к рублю составляет 25,40 руб. за доллар, а на межбанковском рынке Владивостока — 25,41 руб. за доллар, арбитражер может заключить на московском рынке сделку на покупку расчетами «сегодня», а на рынке Владивостока — сделку на продажу расчетами «завтра». Доходность такой операции в годовом выражении составит (25,41/25,40 - 1) • 365 • 100% = 14,4% годовых.

Арбитражеры являются важным элементом современного валютного рынка. Во-первых, как и спекулянты, они формируют ликвидность валютного рынка, осуществляя значительные объемы операций. Во-вторых, операции арбитражеров способствуют сближению валютных курсов на разных сегментах валютного рынка. Таким образом, именно арбитражеры обеспечивают функционирование валютного рынка как единой, целостной системы, содействуя оперативному переливу капитала между сегментами рынка.

Посредники специализируются на предоставлении услуг по торговле валютой. На каждом из сегментов валютного рынка функционирует своя инфраструктура, которой соответствуют специфические формы посредничества. На биржевом рынке такими посредниками являются брокеры и дилеры.

Брокеры — биржевые посредники, осуществляющие операции за счет клиента, но от своего лица. Их доход складывается из комиссионных, уплачиваемых клиентом и составляющих фиксиро> ванный процент от суммы сделки, а также брокерских премий, yin лачиваемых клиентом при заключении сделок на более выгодны* условиях, чем предполагал клиент.

Дилеры действуют на валютном рынке от своего лица и за свой счет, неся весь риск неудачного заключения сделки. Доход дило ров состоит из разницы между курсом продажи и курсом покупки валюты. Отличие дилеров от спекулянтов состоит в том, что дилеры имеют свой круг клиентов, с которыми они работают.

На внебиржевом рынке функции посредников исполняют банки. Специфика этого рынка состоит в том, что в отличие от бо/и. шинства биржевых посредников банки, как правило, работаю! i клиентами, которым они предоставляют весь комплекс банковских (в том числе посреднических) услуг.

Органы валютного регулирования и контроля — это государственные учреждения, в функции которых входит регулирование, наблюдение и контроль за валютными операциями и валютным рынком. В их обязанности входит регулирование порядка проведения операций с валютными ценностями, защита и обеспечение устойчивости рубля, а также контроль за соблюдением валютного законодательства.

В соответствии с российским законодательством Центральный банк наделен статусом главного органа валютного регулирования и валютного контроля. Он определяет сферу и порядок обращения в Российской Федерации иностранной валюты и ценных бумаг в иностранной валюте, устанавливает правила проведения операций с иностранной валютой на российском рынке, выдает лицензии банкам и иным кредитным организациям на осуществление этих операций, разрабатывает единые формы учета и отчетности валютных операций, готовит и публикует статистику валютных операций РФ по принятым международным стандартам, защищает и обеспечивает устойчивость рубля.

Законодательство России в качестве участников валютного рынка выделяет резидентов и нерезидентов.

К резидентам относятся физические лица, имеющие постоянное место жительства в РФ; организации, зарегистрированные в соответствии с законодательством РФ и с местонахождением в РФ; официальные (дипломатические и др.) представительства РФ за ее пределами.

Нерезидентами являются физические лица, имеющие постоянное место жительства за пределами Российской Федерации; предприятия и организации, зарегистрированные в соответствии с законодательством иностранных государств, с нахождением за пределами Российской Федерации; иностранные официальные представительства, находящиеся в Российской Федерации.

Отдельной категорией резидентов закон называет уполномоченные банки, т.е. банки и иные кредитные организации, получившие лицензию ЦБ РФ на проведение валютных операций. Эти банки являются агентами валютного контроля. На них возлагается обязанность контролировать законность валютных операций клиентов. Из общего числа коммерческих банков свыше 60% имеют валютные лицензии.