- •Бухгалтерский баланс

- •Продолжение табл. 1

- •2.2.Определение себестоимости отгруженной и реализованной продукции

- •Информация об отгруженной и реализованной продукции

- •2.3. Формирование бухгалтерских проводок за отчетный период

- •Продолжение табл. 4

- •2.5. Составление оборотно - сальдовой ведомости

- •Оборотно-сальдовая ведомость на 01.01.04.

- •Корректировка при реформации баланса

- •Журнал-ордер № 1 по кт счета 57.1

- •Главная книга счет № 57.1

- •Бухгалтерский баланс

- •Продолжение табл. 9

- •3. Аналитическая часть

3. Аналитическая часть

3.1. Расчет показателей финансовой устойчивости

Бухгалтерская отчетность организации является информационным звеном, связывающим предприятие с деловыми партнерами. Наиболее информативной формой для анализа и оценки финансового состояния предприятия служит бухгалтерский баланс, отражающий состояние имущества, собственного капитала и обязательств на определенную дату. В активе баланса включены статьи, в которые объединены элементы по функциональному признаку. Имущество в активе отражено по возрастанию ликвидности, то есть в порядке возрастания скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. В пассиве группировка статей дана по юридическому признаку. Вся совокупность обязательств разделяется по субъектам: перед собственниками хозяйства и иными лицами. Статьи пассива группируются по степени срочности.

На основе изучения баланса внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данным предприятием как с партнером, оценить кредитоспособность как заемщика, оценить возможные риски своих вложений, целесообразность приобретения акций данной организации и др.

Основные задачи анализа финансового состояния: определение качества финансового состояния, путей его улучшения, причин ухудшения, подготовить рекомендации по повышению финансовой устойчивости и платежеспособности.

Эти задачи решаются на основе исследования абсолютных и относительных финансовых показателей и разбиваются на следующие блоки:

структурный анализ актива и пассива;

анализ финансовой устойчивости;

анализ платежеспособности (ликвидности);

анализ необходимого прироста собственного капитала.

3.1.1. Структурный анализ актива и пассива

Структурный анализ баланса предназначен для изучения структуры и динамики средств предприятия и их источников, при этом рассчитываются следующие показатели:

Коэффициент соотношения оборотных и внеоборотных активов (к1):

к1=оборотные активы / внеоборотные активы

к1.1= 119384/331586= 0,36

к1.2= 234378/321996= 0,73

Определение вида имущества, которое наиболее повлияло на изменение данного соотношения, выявляется путем анализа внутри разделов.

Коэффициент автономии (к2):

к2=РСК/(РСК+СП), (>= 0,5)

где РСК - реальный собственный капитал,

СП – скорректированные пассивы,

РСК = итог 3 раздела + Доходы будущих периодов – Задолженность учредителей по вкладам в уставный капитал – Собственные акции, выкупленные у акционеров – Целевое финансирование

СП = итог 4 раздела + итог 5 раздела + Целевое финансирование – Доходы будущих периодов

РСК1=401070-14014=387056

РСК2=402617,36+500=403117,36

СП1=8000+41900=49900

СП2=101000+52756,64-500=153256,64

к2.1=387056/(387056+49900)=0,89

к2.2=403117,36/(403117,36+153256,64)=0,72

Коэффициент соотношения заемных и собственных средств (к3):

к3 = СП/РСК

к3.1=49900/387056=0,13

к3.2=153256,64/403117,36=0,38

3.1.2. Анализ финансовой устойчивости

Анализ финансовой устойчивости основывается на анализе наличия и достаточности реального собственного капитала, а также анализе обеспеченности запасов источниками их формирования.

Для оценки финансовой устойчивости акционерных организаций используется показатель чистых активов (ЧА), определяемый по формуле:

ЧА = Активы к расчету - Обязательства к расчету =

= (итог 1 и 2 разделов баланса - стоимость акций, выкупленных у акционеров - задолженность по вкладам в УК) - (итог 4 и 5 разделов баланса + целевое финансирование - ДБП)

ЧА1 =(450970-14014)-(49900)=387056

ЧА2 = 556374-(101000+52756,64-500)=403117,36

Положительная разница характеризует прирост собственного капитала после образования организации, отрицательная – отвлечение собственного капитала.

3.1.3. Анализ платежеспособности и ликвидности

Платежеспособность предприятия выступает в качестве внешнего проявления финансовой устойчивости, сущностью которого является обеспеченность оборотных активов долгосрочными источниками.

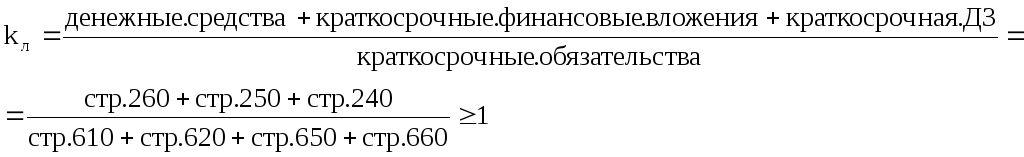

Коэффициент абсолютной ликвидности (кал) показывает какую часть краткосрочной задолженности может покрыть организация за счет имеющихся денежных средств и краткосрочных финансовых вложений, быстро реализуемых в случае надобности:

![]()

Кал1=21028/41900=0,5 >=0,2

Кал2=117538/52756,64=2.23 >=0,2

Коэффициент текущей ликвидности показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

Кл1=(21028+14014)/41900=0,84 <=1

Кл2=117538+1014/52756,64=2,25 >=1

Коэффициент покрытия характеризует прогнозируемые платежные возможности при условии погашения краткосрочной ДЗ и реализации имеющихся запасов:

![]()

Кп1=(21028+14014+84342)/41900=2,85 >=2

Кп2=(117538+115826+1014)/52756,64=4,44 >=2

Различные показатели ликвидности дают не только разностороннюю характеристику платежеспособности предприятия при разной степени учета ликвидных активов, но и отвечают интересам различных внешних пользователей аналитической информации.

Так, для поставщиков товаров наиболее интересен коэффициент абсолютной ликвидности. Банк, кредитующий данное предприятие, больше внимания уделяет коэффициенту текущей ликвидности. Потенциальные и действительные акционеры предприятия в большей мере оценивают его платежеспособность по коэффициенту покрытия.

Коэффициент общей платежеспособности определяет способность покрыть все обязательства предприятия (краткосрочные и долгосрочные) всеми ее активами:

![]()

Коп1=450970/(8000+41900)=9,04 >=2

Коп2=556374/(101000+52756,64)=3,62 >=2

3.2. Выводы о деятельности организации

Для поставщиков товаров наиболее интересен коэффициент абсолютной ликвидности. Банк, кредитующий данное предприятие, больше внимания уделяет коэффициенту текущей ликвидности. Потенциальные и действительные акционеры предприятия в большей мере оценивают его платежеспособность по коэффициенту покрытия.

На увеличение коэффициента соотношения оборотных и внеоборотных активов в большей степени повлияло увеличение в 5,6 раза денежных средств на расчетном счете предприятия, также увеличились в 3 раза издержки обращения. Одновременно незначительно уменьшилась остаточная стоимость основных средств.

В обоих периодах собственный капитал в несколько раз превышает заемные средства. Однако на 01.01.04 этот коэффициент автономии уменьшился, следовательно предприятие стало более зависимым от привлеченных средств.

Коэффициент соотношения заемных средств и собственных средств показывает, что в настоящий период зависимость от привлеченных средств увеличилась по сравнению с предыдущим.

Показатель чистых активов характеризует прирост собственных средств, т.о. в обоих периодах прирост существует, а в настоящий период немного увеличился в 1,36 раз в сравнении с предыдущим периодом.

Коэффициент абсолютной ликвидности показывает, что часть краткосрочной задолженности, которую может покрыть организация за счет имеющихся денежных средств увеличилась с 0,5 до 2,23 Т.е. за прошлый период организация могла покрыть половину краткосрочных обязательств собственными средствами. А в настоящий период предприятие может погасить свои обязательства полностью и в любой момент.

В прошедшем периоде предприятие, в случае необходимости, не смогло бы покрыть свои текущие задолженности полностью, однако в настоящий период предприятие может погасить свои обязательства полностью при условии полного погашения дебиторской задолженности. Это показывает коэффициент текущей ликвидности.

Как видно из коэффициента покрытия в прошлом периоде, в случае необходимости, краткосрочные обязательства могли быть полностью покрыты только путем продажи части собственных запасов.

Предприятие в прошлом периоде было способно полностью покрыть свои обязательства, а в настоящее время коэффициент общей платежеспособности уменьшился, хотя предприятие остается достаточно платежеспособным и в будущем может еще получить кредиты.

Итак, по результатам проведенной оценки финансового состояния можно сделать вывод, что предприятие находится в устойчивом положении. Объемы его производства растут. Предприятие в состоянии платить по своим обязательствам и его финансовая политика решает задачи, дающие положительные результаты в будущем.

Заключение

В данной курсовой работе по дисциплине «Бухгалтерский учет и аудит» был проработан теоретический вопрос по счету 57 «Переводы в пути» и выполнены все расчетные задания. Была сделана проверка расчетов.

По результатам произведенных расчетов (составления ОСВ) был заполнен бланка баланса, в котором предусмотрено заполнение информации на 01.12.03 г. (отчетного года) и 01.01.04 г. (следующего года).

Выполненная курсовая работа позволила закрепить полученные знания по предмету «Бухгалтерский учет и аудит», а именно: о механизме и правильности отражения и учета хозяйственных операций, о видах документации, используемой в учете, правилах ее оформления, пользования пакетами прикладных программ по бухгалтерскому учету.

Бухгалтерский баланс является способом обобщения и группировки хозяйственных средств организации и источников их образования на конкретный момент времени в денежном (стоимостном) выражении.

На основе изучения баланса внешние пользователи могут принять решение о целесообразности и условиях ведения дел с данным предприятием как с партнером, оценить кредитоспособность как заемщика, оценить возможные риски своих вложений, целесообразность приобретения акций данной организации и др.

Список изученной литературы

Астахов В.П. Теория бухгалтерского учета: Учебное пособие.-5 издание переработанное и дополненное. – Ростов на Дону: МарТ, 2002. – 928 с.

Бухгалтерский учет: Учебное пособие для вузов /Ред. Ю.А. Бабаев.-М.:ЮНИТИ, 2002.-476 с.

Захарьин В.Р. Теория бухгалтерского учета: Учебное пособие для вузов /В.Р. Захарьин. М.:ФОРУМ: ИНФРА-М,2002.-272 с.

Кондраков Н.П. Бухгалтерский учет: Учебное пособие – 3 изд-М.:ИНФРА-М,2005-592 с.

Панченко Т.М. «О покупке и продаже иностранных валют», приложение к журналу «Бухгалтерский учет», стр. 41-50.