Только себе и бесплатно

Власов М.П.

Финансовый анализ

Тема 9

Анализ деловой и рыночной активности предприятия

Содержание

стр.

1. Система показателей для оценки деловой активности ...........................….. 2

2. Анализ эффективности использования оборотных активов …..….………. 8

3. Система показателей для оценки рыночной активности …...……………. 14

ЛИТЕРАТУРА ……………………………………………………..………..… 26

Санкт-Петербург – 2009

1. Система показателей для оценки деловой активности

Деловую активность предприятия измеряют с помощью системы количественных и качественных критериев.

Качественные критерии — широта рынков сбыта товаров (внутренних и внешних), деловая репутация предприятия, его конкурентоспособность, наличие надежных поставщиков и покупателей готовой продукции (услуг) и др. Эти критерии целесообразно сравнивать с аналогичными параметрами конкурентов, действующих в отрасли или сфере бизнеса.

Количественные критерии деловой активности характеризуют абсолютными и относительными показателями. Среди абсолютных показателей необходимо выделить объем продажи готовой продукции, товаров, работ, услуг (деловой оборот), прибыль, величину авансированного капитала (активов).

Целесообразно сравнивать эти параметры в динамике за ряд периодов (кварталов, лет). Оптимальное соотношение между ними:

Тп > Тв > Та > 100 %,

где Тп — темп роста прибыли, %;

Tв — темп роста выручки (нетто) от продаж, %;

Та — темп роста активов (имущества), %.

Прибыль должна увеличиваться более высокими темпами, чем остальные параметры. Это означает, что издержки производства должны снижаться, а активы (имущество) использоваться более рационально. Однако на практике даже у стабильно работающих предприятий возможны отклонения от указанного соотношения показателей. Причины могут быть самые разнообразные:

освоение новых видов продукции и технологий;

большие капиталовложения на обновление и модернизацию основных средств;

реорганизация структуры управления и производства.

Эти факторы часто вызваны внешним экономическим окружением и требуют значительных капитальных затрат, которые окупятся в отдаленной перспективе.

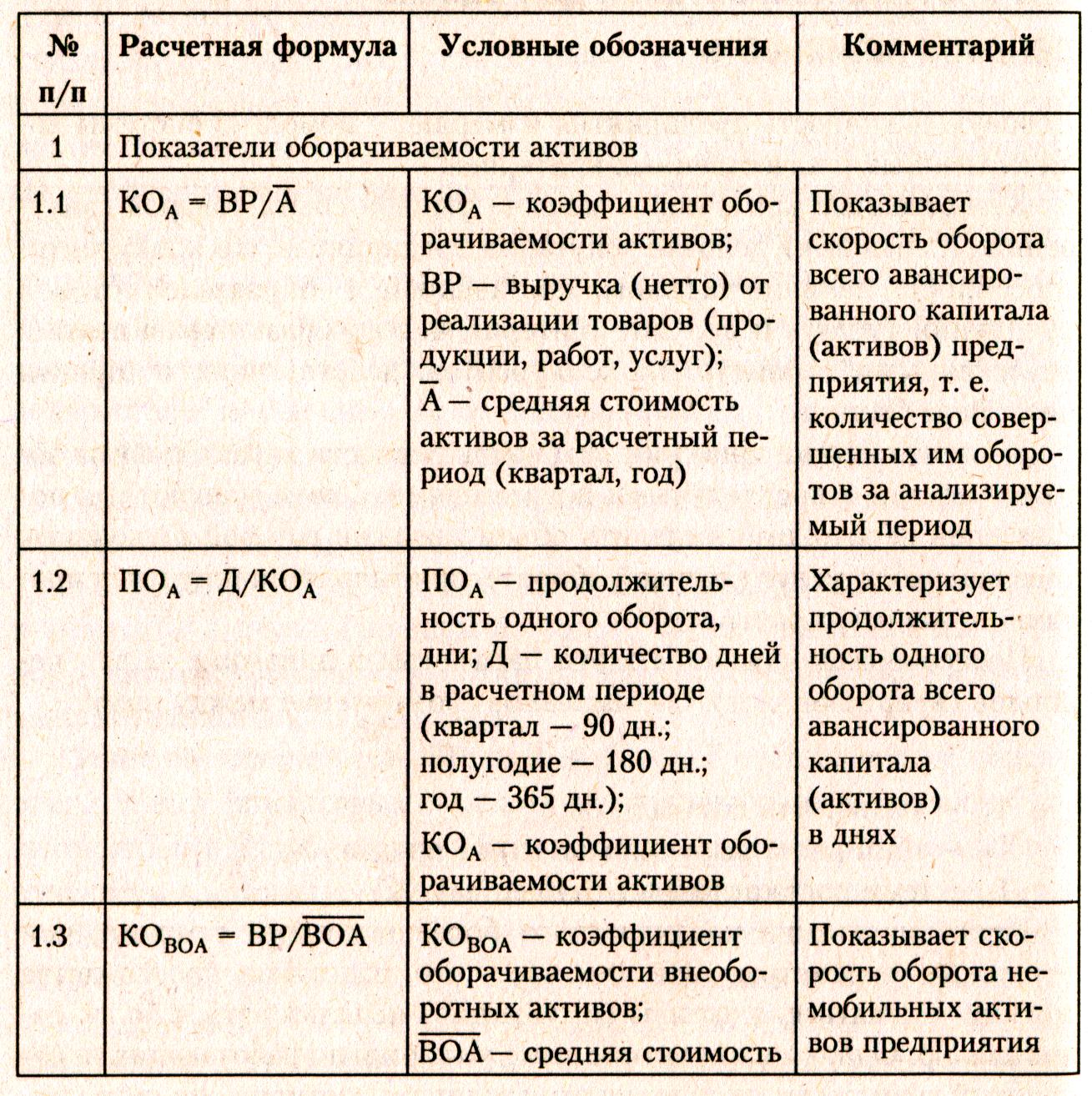

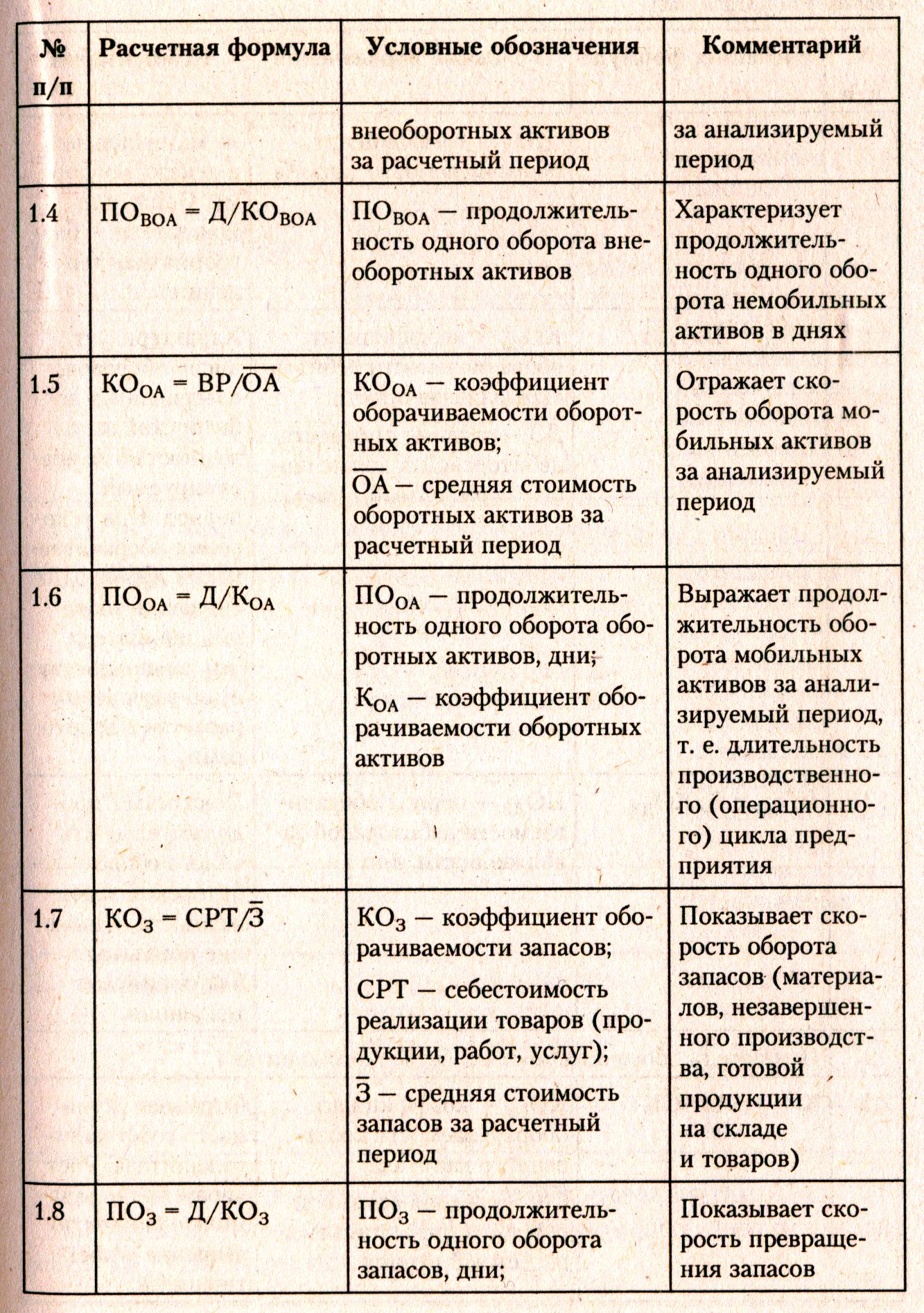

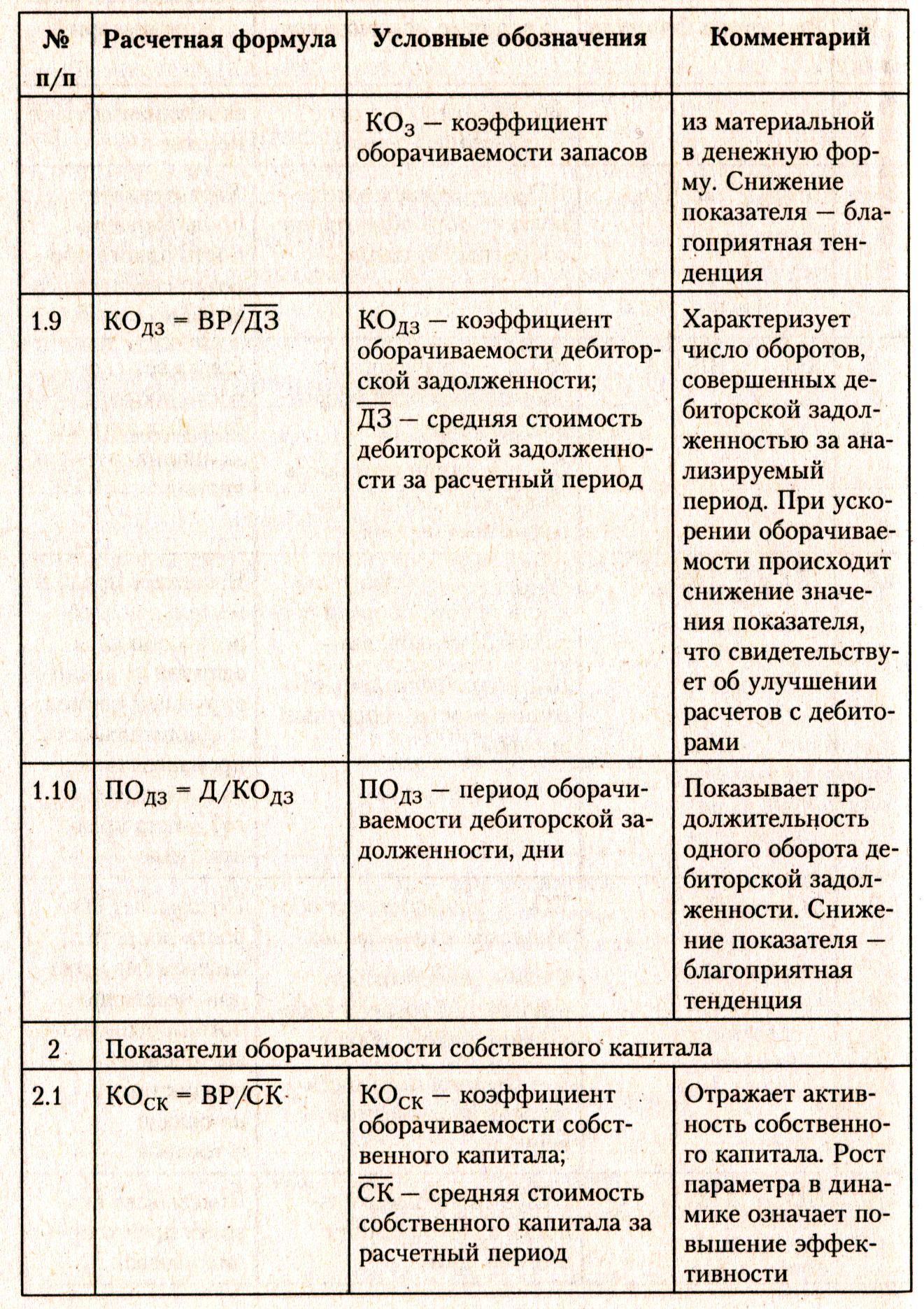

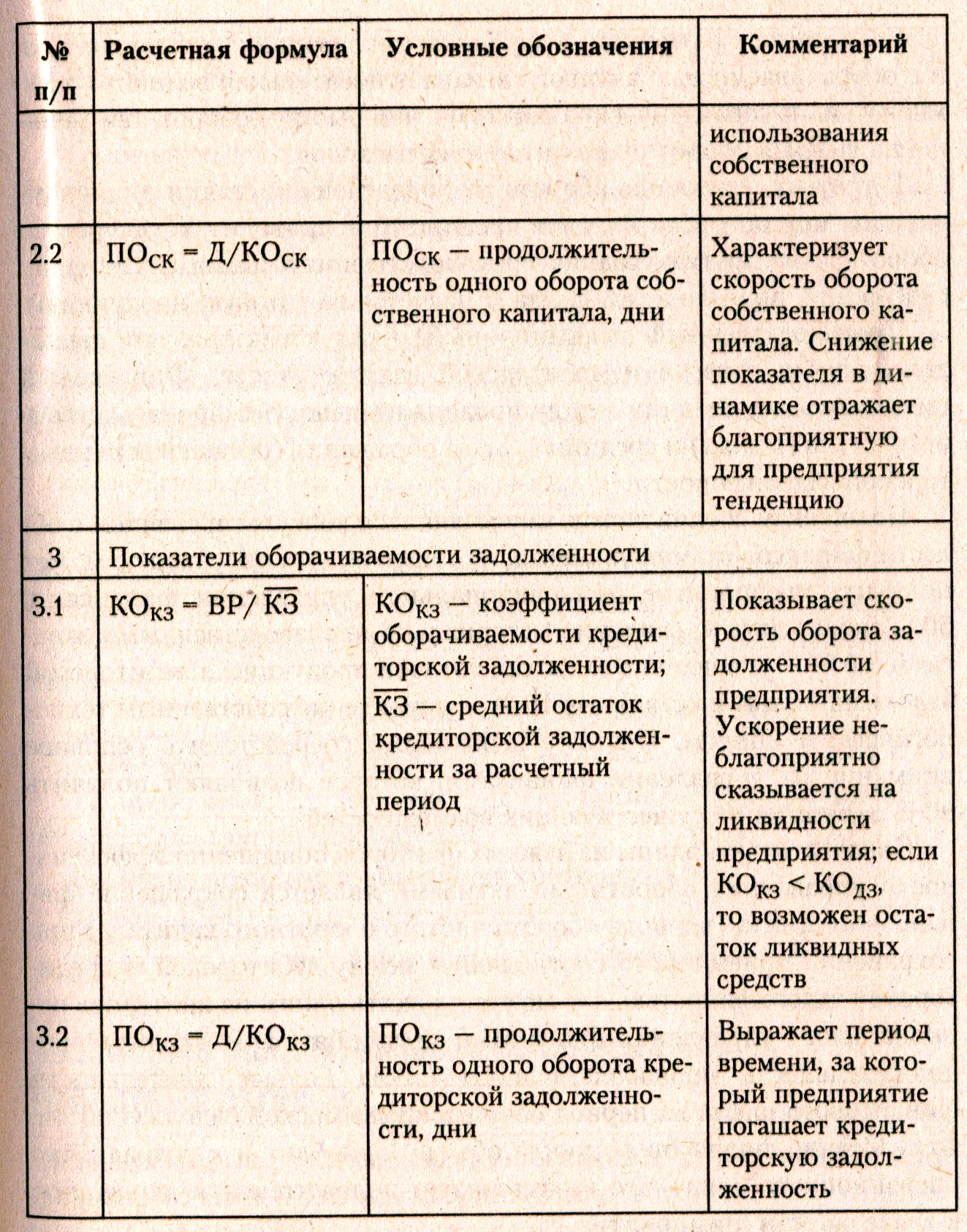

Относительные показатели деловой активности характеризуют эффективность использования ресурсов (имущества) предприятия. Их можно представить в виде системы финансовых коэффициентов — показателей оборачиваемости активов и собственного капитала (табл. 1).

Таблица 1.

Коэффициенты деловой активности

Они имеют важное значение для любого предприятия.

Во-первых, от скорости оборота авансированных средств зависит объем выручки от реализации товаров.

Во-вторых, с размерами выручки от реализации, а, следовательно, и с оборачиваемостью активов связана относительная величина коммерческих и управленческих расходов: чем быстрее оборот, тем меньше на каждый оборот приходится этих расходов.

В-третьих, ускорение оборота на определенной стадии индивидуального кругооборота фондов предприятия приводит к ускорению оборота и на других стадиях производственного цикла (на стадиях снабжения, производства, сбыта и расчетов за готовую продукцию). Производственный (операционный) цикл характеризуют периодом оборота запасов и дебиторской задолженности. Финансовый цикл выражает разницу между продолжительностью производственного цикла (в днях) и средним сроком обращения (погашения) кредиторской задолженности.

По оценкам специалистов, занимающихся консультированием в области финансового менеджмента, из общей экономии, которую может получить предприятие при рациональном управлении финансами, 50 % может дать управление материально-производственными запасами, 40 % — управление запасами готовой продукции и дебиторской задолженностью и остальные 10 % — управление собственным технологическим циклом. Поэтому необходимо сосредоточить основное внимание на управлении финансами, которое позволяют получить 90 % экономии из существующих возможностей1.

Следовательно, одним из важных факторов повышения эффективности управления оборотными активами является сокращение финансового цикла (периода оборота чистого оборотного капитала) при сохранении приемлемого соотношения между дебиторской и кредиторской задолженностью, что может служить одним из критериев рационального управления финансами предприятия. Поскольку продолжительность производственного цикла больше длительности финансового цикла на период оборота кредиторской задолженности, то снижение финансового цикла обычно приводит и к сокращению операционного цикла, что характеризует положительную тенденцию в деятельности предприятия.

Как показывают данные табл. 1, оборачиваемость можно вычислить как по всему авансированному капиталу (активам), так и по отдельным его элементам. Оборачиваемость средств, вложенных в имущество предприятия, оценивают с помощью:

1) скорости оборота — количества оборотов, совершаемых за анализируемый период основным и оборотным капиталом;

2) периода оборота — среднего срока, за который возвращаются в хозяйственную деятельность предприятия денежные средства, вложенные в материальные и нематериальные активы.

Информация о величине выручки (нетто) от продаж содержится в Отчете о прибылях и убытках (форма № 2). Среднюю величину активов для расчета коэффициентов деловой активности определяют по бухгалтерскому балансу (форме № 1) по формуле среднего арифметического:

![]()

где

![]() — средняя величина активов за расчетный

период;

— средняя величина активов за расчетный

период;

Онп и Окп — остаток активов на начало и конец расчетного периода.

Продолжительность одного оборота в днях (По) рассчитывают по формуле:

По= |

Длительность расчетного периода, дни |

Коэффициент оборачиваемости активов, в оборотах (1,2,3 и т. д.) |

Таким образом, для изучения деловой активности предприятие использует две группы показателей:

1) общие показатели оборачиваемости активов;

2) параметры управления активами.

Их анализ и оценка приведены в следующем параграфе.