- •Тема 1. Финансы и финансовая система Происхождение термина финансы. Понятие финансов. Финансовые ресурсы. Функции финансов. Финансовый механизм. Финансовая система. Сферы и звенья финансовой системы

- •Финансовые ресурсы

- •Функции финансов

- •Финансовая система

- •Финансовый механизм

- •Функции денег

- •Теории денег

- •1. Трансакционная теория.

- •2. Теория денежных остатков.

- •3. Теория дохода.

- •Денежная эмиссия и закон денежного обращения

- •Модели бюджетного федерализма

- •Бюджетная система

- •Доходы бюджетов

- •Расходы бюджетов

- •Сбалансированность бюджетов

- •Бюджетный процесс

- •Территориальные и местные финансы

- •Тема 4. Внебюджетные фонды Понятие государственных внебюджетных фондов. Пенсионный фонд. Фонд социального страхования. Фонд обязательного медицинского страхования.

- •Пенсионный фонд рф

- •Фонд социального страхования

- •Фонд обязательного медицинского страхования

- •Целевые бюджетные фонды

- •Управление государственным кредитом

- •Финансовое планирование на уровне государства

- •Финансовый контроль

- •Методы финансового контроля

- •Финансовые отношения предприятий

- •Денежные фонды и резервы предприятий

- •Финансовые ресурсы предприятий

- •Принципы организации финансов предприятий

- •Управление структурой капитала

- •Управление долгосрочным финансированием предприятий

- •Управление краткосрочным финансированием

- •Тема 9. Финансовое планирование на предприятии Роль и задачи финансового планирования на предприятиях. Цели планирования. Принципы финансового планирования. Методы финансового планирования.

- •Организация и методы планирования

- •Принципы финансового планирования

- •Методы финансового планирования

- •Годовое финансовое планирование

- •Оперативные финансовые планы

- •Тема 10. Финансовый рынок Финансовые рынки и финансовые институты. Основные сегменты финансового рынка. Валютный рынок. Рынок золота. Рынок капитала. Денежный рынок. Спотовый и срочный рынок.

- •Финансовые рынки и их виды

- •Деятельность центрального банка

- •Система рефинансирования банковского сектора

- •Формы рефинансирования.

- •Второй уровень банковской системы

- •Формы предоставления кредита заемщику

- •Процесс кредитования банком клиента

- •Тема 13. Формы и порядок проведения расчетов Принципы осуществления безналичных расчетов. Расчеты платежными поручениями. Расчеты по инкассо. Расчеты по аккредитиву. Расчеты чеками.

- •Принципы организации безналичных расчетов

- •Расчеты платежными поручениями

- •Расчеты аккредитивами

- •Расчеты чеками

- •Расчеты по инкассо

- •Классификация видов страхования

- •Тарифная политика

- •Структура страхового тарифа

- •Страховые резервы страховой организации

- •Тестовые задания для самоконтроля Тема 1. «Финансы и финансовая система»

- •Тема 2. Деньги и денежное обращение

- •Тема 3. Государственные финансы

- •Тема 4. Внебюджетные фонды

- •Тема 5. Государственный кредит

- •Тема 6. Финансовое планирование и контроль

- •Тема 7. Финансы предприятий

- •Тема 8. Управление финансами предприятий. Финансовый менеджмент

- •Тема 9. Финансовое планирование на предприятии

- •Тема 10. Финансовый рынок

- •Тема 12. Финансово-кредитная деятельность

- •Тема 13. Формы и порядок проведения расчетов

- •Тема 14. Страхование

- •Тема 15. Международные финансы

- •Литература

- •Приложения

- •Глава 5. Принципы бюджетной системы российской федерации

- •1) Общегосударственные вопросы:

- •2) Национальная оборона:

- •3) Национальная безопасность и правоохранительная деятельность:

- •10) Социальная политика:

- •11) Межбюджетные трансферты:

- •Расчет базовых тарифных ставок

Тема 10. Финансовый рынок Финансовые рынки и финансовые институты. Основные сегменты финансового рынка. Валютный рынок. Рынок золота. Рынок капитала. Денежный рынок. Спотовый и срочный рынок.

Процесс аккумулирования и размещения финансовых ресурсов, осуществляемый финансовой системой, непосредственно связан с функционированием финансовых рынков и деятельностью финансовых институтов. Задачей финансовых институтов является обеспечение наиболее эффективного перемещения средств от собственников к заемщикам, задачей же финансовых рынков является организация торговли финансовыми активами и обязательствами между покупателями и продавцами финансовых ресурсов.

Акты купли-продажи товаров финансового рынка связаны с возникновением финансовых обязательств возврата согласованной суммы денежных средств в определенные сроки на определенных условиях.

Финансовые рынки и их виды

А нализ

функционирования финансовых рынков

предполагает определенную его сегментацию,

расчленение, выделение отдельных

функционирующих по своим правилам

рынков. В зависимости от целей анализа,

а также от особенностей развития

отдельных сегментов финансового рынка

в тех или иных странах существуют разные

подходы к классификации финансовых

рынков. На рис. 10.1 приведены основные

сегменты финансового рынка.

нализ

функционирования финансовых рынков

предполагает определенную его сегментацию,

расчленение, выделение отдельных

функционирующих по своим правилам

рынков. В зависимости от целей анализа,

а также от особенностей развития

отдельных сегментов финансового рынка

в тех или иных странах существуют разные

подходы к классификации финансовых

рынков. На рис. 10.1 приведены основные

сегменты финансового рынка.

Дадим их краткую характеристику.

Валютный рынок - это рынок, на котором товаром являются объекты, имеющие валютную ценность. В качестве субъектов (участников) валютного рынка выступают: байки, биржи, экспортеры и импортеры, финансовые и инвестиционные учреждения, правительственные организации.

Объект валютного рынка - любое финансовое требование, обозначенное в валютных ценностях. Объекты валютного рынка покупаются и продаются субъектами валютного рынка за деньги, находящиеся в обращении,

Рынок золота — это сфера экономических отношений, связанных с куплей-продажей золота как с целью накопления и пополнения золотого запаса страны, так и для организации бизнеса и (или) промышленного потребления.

На рынке капитала обращаются финансовые инструменты со сроком обращения более 5 лет.

На денежном рынке обращаются финансовые инструменты со сроками обращение менее 1 года.

Инструменты «пограничной области» от одного года до пяти лет, то есть среднесрочные финансовые инструменты в общем случае они также относятся к рынку капитала.

Такое деление имеет глубокий экономический смысл. Инструменты денежного рынка служат в первую очередь для обеспечения ликвидными средствами государственных организаций и сферы бизнеса, тогда как инструменты рынка капитала связаны с процессом сбережения и инвестирования.

Примерами инструментов денежного рынка являются казначейские векселя, банковские акцепты, депозитные сертификаты банков. К инструментам рынка капитала, например, относятся долгосрочные облигации, акции, долгосрочные ссуды.

Следует иметь в виду, что наличные и безналичные деньги как таковые обращаются на денежном рынке только в том случае, если они являются товаром сами, а не обслуживают товарный оборот, как это имеет место на рынках товаров и услуг.

Рынок капитала, в свою очередь, подразделяется на рынок ссудного капитала и рынок долевых ценных бумаг (рис. 10.2). Такое деление выражает характер отношений между покупателями товаров (финансовых инструментов), продаваемых на этом рынке, и эмитентами финансовых инструментов. Если в качестве финансового инструмента выступают долевые ценные бумаги, то эти отношения носят характер отношений собственности, в остальных случаях это кредитные отношения.

В деятельности экономических субъектов для обеспечения их текущей ликвидности важную роль играет рынок денежных средств, называемый также денежным рынком.

Прежде всего, среди сегментов денежного рынка следует выделить дисконтный рынок, на котором продаются и покупаются векселя. Его основная роль - обеспечение равномерного притока денег в экономику. Операторами дисконтных рынков являются центральный банк и коммерческие банки.

Важным сегментом денежного рынка является рынок межбанковских кредитов (МБК), на котором коммерческие банки кредитуют друг друга. Межбанковские кредиты предоставляются в форме продажи излишка средств коммерческого банка на резервном счете в центральном банке сверх определенной законом величины обязательных резервов и в форме сделок «РЕПО».

Рисунок 10.2 Основные сегменты рынка капитала

Сделка «РЕПО» представляет собой продажу ценных бумаг с условием обратного выкупа. При осуществлении сделки «РЕПО» сторона, продающая ценные бумаги, получает денежные средства, которые могут быть использованы ею для различных целей: восполнения недостатка ликвидных средств, проведения активных операций на других сегментах финансового рынка (например, валютном), процентного арбитража (взятие кредита на один срок и предоставление его па иной срок под больший процент). При истечении срока соглашения должен быть осуществлен обратный выкуп ценных бумаг по цене, превышающей цену их продажи. Разница этих цен представляет процентный платеж за пользование денежными средствами.

Можно также выделить рынок депозитных сертификатов. Депозитные сертификаты представляют собой свидетельства о крупных срочных вкладах в банках и являются ценной бумагой. Поскольку срок обращения депозитных сертификатов, как правило, не превышает один год, эти бумаги можно рассматривать как бумаги денежного рынка.

В зависимости от сроков совершения операций с финансовыми инструментами выделяет спотовый и срочный рынки.

На спотовом рынке поставка осуществляется практически во время сделки (с срок не более 2 дней).

На срочном рынке осуществляется торговля срочными контрактами.

Форвардный рынок - это рынок, на котором стороны договариваются о поставке имеющихся у них в действительности ценных бумаг с окончательным расчетом к определенной дате в будущем.

Фьючерсный рынок - это рынок, на котором производится торговля контрактами на поставку в определенный срок в будущем ценных бумаг или других финансовых инструментов, реально продаваемых на финансовом рынке.

Опционный рынок - это рынок, на котором производится купля-продажа контрактов с правом покупки или продажи определенных финансовых инструментов по заранее установленной цене до окончания его срока действия. Заранее установленная цена называется ценой исполнения опциона.

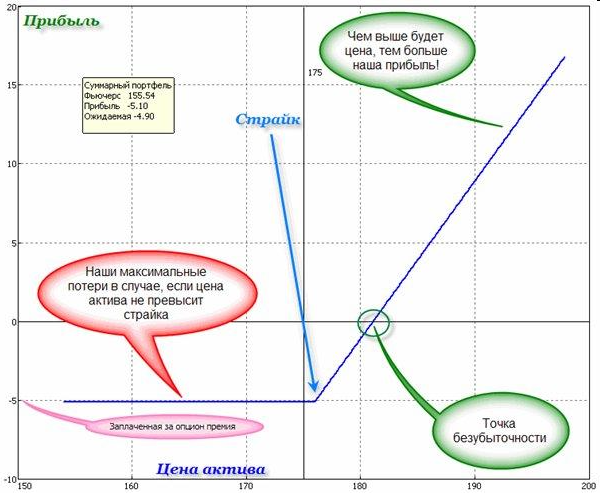

Интересы держателей этих финансовых инструментов различаются в зависимости от их целей. Одни преследуют своей целью страхование своих рисков в случае значительного колебания цен. Другие стремятся на этом колебании цен заработать. В любом случае механизм реализации их интересов один. На рисунке 10.3 приведена схема формирования доходов держателей call-опционов и фьючерсов на покупку активов.

Рисунок 10.3. Схема формирования доходов держателей фьючерсов на покупку и call-опционов

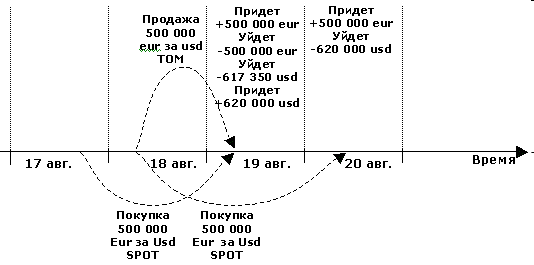

Рисунок 10.4. Пример своп-операции

Рынок свопов - это рынок прямых обменов контрактами между участниками сделки с ценными бумагами. Он гарантирует им взаимный обмен двумя финансовыми обязательствами в определенный момент (или несколько моментов) в будущем. В отличие от форвардной сделки своп обычно подразумевает перевод только чистой разницы между суммами по каждому обязательству. Кроме того, в отличие от форвардного контракта конкретные параметры взаимных обязательств по свопам, как правило, не уточняются и могут изменяться в зависимости от уровня процентной ставки, обменного курса или других величин.

Контрольные вопросы.

1. Кто и по какой причине становится участником финансовых рынков?

2. В чем состоит экономическая роль финансовых рынков?

3. Каким образом финансовое посредничество влияет на эффективность финансовой системы?

5. Каковы основные сегменты финансового рынка и какие функции они выполняют?

6. Каковы главные функции рынков капитала и денежных средств? В чем их различие?

7. Кто осуществляет регулирование финансовых рынков?

8. Почему возникла необходимость появления рынка производных финансовых инструментов (деривативов)?

9. В какие отношения вступают участники рынка ссудного капитала и рынка долевых ценных бумаг?

Тема 11. Операции на фондовом рынке

Определение и субъекты фондовых рынков. Фондовые биржи. Первичный и вторичный рынок ценных бумаг. Основные типы ценных бумаг. Методы определения рыночной стоимости ценных бумаг.

Рынок, на котором осуществляются операции по купле-продаже ценных бумаг называется фондовым рынком. Он подразделяется на первичный и вторичный, биржевой и внебиржевой (рисунок 11.1.). На первичном рынке производится первичная продажа эмитированных ценных бумаг, на вторичном - купля-продажа ранее выпущенных ценных бумаг.

Рисунок 11.1. Структура фондового рынка

На биржевом рынке (т.е. на фондовых или валютных биржах) ведется торговля ценными бумагами государства и ограниченного круга корпораций, имеющих высокий авторитет в национальных экономиках и прошедших процедуру листинга (первичного публичного размещения – IPO).

На внебиржевом рынке обращаются ценные бумаги всех остальных эмитентов. Его участники могут не быть членами фондовой биржи. Сделки здесь совершаются между представителями предприятий и инвестиционных институтов при посредстве брокеров или дилеров в ходе переговоров, по телефону, телефаксу или через компьютерные сети. Дилеров внебиржевого рынка иногда называют «создателями, делателями рынка» (market makers, маркетмейкеры).

Основными субъектами фондового рынка являются фондовые биржи и инвестиционные институты - хозяйствующие субъекты или физические лица, осуществляющие операции с ценными бумагами.

Фондовая биржа представляет собой организованный и регулярно функционирующий рынок купли-продажи ценных бумаг. Под обращением ценных бумаг понимается их покупка и продажа, а также другие действия, предусмотренные законодательством, приводящие к смене владельцев ценных бумаг. В качестве хозяйствующего субъекта биржа предоставляет своим клиентам помещения для сделок с ценными бумагами, оказывает расчетные и информационные услуги, дает определенные гарантии, накладывает ограничения и получает комиссионные за оказанные услуги. В ее функции также и установление рыночной стоимости ценных бумаг. Одним из основных органов биржи является котировальная комиссия или комитет.

Крупнейшими фондовыми биржами являются Нью-Йоркская (NYSE), Лондонская и Токийская, в России – российская торговая система (РТС) и Московская межбанковская валютная биржа (ММВБ).

Участниками фондового рынка являются:

Инвесторы - ими считаются юридические и физические лица, осуществляющие вложения в ценные бумаги на срок 30 и более дней, все прочие - спекулянтами. Для последних основным источником дохода является разница от изменения курса ценных бумаг или спрэд. Доход посредников при торговле ценными бумагами называется маржей. Участники биржевых торгов, заключающих спекулятивные сделки в расчете на получение дохода от повышения цен на ценные бумаги называют "быками", рассчитывающих на понижение их курса - "медведями". Источником их дохода, как правило, являются фьючерсные контракты.

Саморегулируемые организации профессиональных участников рынка ценных бумаг - некоммерческие организации, основанные на членстве профессиональных участников рынка ценных бумаг, осуществляющие свою деятельность на основании лицензии, выданной Федеральной комиссией по рынку ценных бумаг (ФКЦБ России).

Порядок образования и деятельности саморегулируемой организации, основные цели и задачи регулируются Законом «О рынке ценных бумаг».

Задачи

обеспечение условий профессиональной деятельности на рынке ценных бумаг;

соблюдение стандартов профессиональной этики;

защита интересов владельцев ценных бумаг и иных клиентов профессиональных участников рынка ценных бумаг;

установление правил и стандартов проведения операций с ценными бумагами, обеспечивающих эффективную деятельность на рынке ценных бумаг.

Брокер - юридическое или физическое лицо, выполняющее посреднические функции между продавцом и покупателем, между страховщиком и страхователем, между судовладельцем и фрахтователем. Брокер получает вознаграждение в виде комиссионных.

Бро́кер на рынке ценных бумаг - торговый представитель, юридическое лицо, профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами по поручению клиента и за его счёт.

Брокерская деятельность является лицензируемым видом деятельности. В Российской Федерации лицензия на осуществление брокерской деятельности выдаётся Федеральной службой по финансовым рынкам (ранее — Федеральная комиссия по ценным бумагам).

Ди́лер на рынке ценных бумаг - это юридическое лицо, профессиональный участник рынка ценных бумаг, имеющий право совершать операции с ценными бумагами от своего имени и за свой счет.

Дилерская деятельность является лицензируемым видом деятельности. В Российской Федерации лицензия на осуществление дилерской деятельности выдается Федеральной Службой по Финансовым Рынкам - ФСФР (ранее - ФКЦБ). Без лицензии на осуществление дилерской деятельности юридическое лицо не может быть участником торгов на бирже.

Андеррайтер (англ. underwriter) (на рынке ценных бумаг) - юридическое лицо, которое осуществляет руководство процессом выпуска ценных бумаг и их распределения. Андеррайтер "твердого обязательства (Firm commitment)" гарантирует эмитенту получение выручки от продажи ценных бумаг эмитентом, так как фактически приобретает ценные бумаги у эмитента даже если кроме firm commitment андеррайтера не нашлось больше желающих купить ценные бумаги эмитента. Андеррайтером может быть любое юридическое лицо соответствующим образом лицензированное ФСФР, то есть это может быть или инвестиционная компания или инвестиционный банк. Это юридическое лицо и предлагает инвесторам купить выпуск ценных бумаг эмитента.

Договор с андеррайтером может быть двух типов:

«Твердое обязательство» (Firm commitment) — андеррайтер обязуется приобрести все ценные бумаги, предлагаемые для первичного публичного размещения, и перепродать их. Весь риск продажи ложится на андеррайтера.

«Максимальные усилия» (Best efforts) - продажа максимально возможного числа ценных бумаг нового выпуска без финансовой ответственности. Андеррайтер снимает с себя часть риска в случае, когда часть ценных бумаг продать неудается.

Андеррайтинг на рынке ценных бумаг может осуществляться синдикатом андеррайтеров, то есть группой инвестиционных банков и/или инвестиционных компаний, создаваемой на непродолжительное время для того, чтобы обеспечить продажу нового выпуска ценных бумаг по цене, установленной в предварительном соглашении. Синдикат андеррайтеров возглавляет ведущий андеррайтер. Ведущий андеррайтер организовывает синдикат по размещению ценных бумаг, поддерживает контакты с эмитентом и ведёт учёт размещенных бумаг.

Основными видами первичных ценных бумаг, обращающихся на фондовом рынке являются акции и облигации.

Акция (нем. Aktie, от лат. actio — действие, претензия) - эмиссионная ценная бумага, закрепляющая права ее владельца (акционера) на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации.

Различают обыкновенные и привилегированные акции.

Обыкновенные акции дают право на участие в управлении обществом (1 акция соответствует одному голосу на собрании акционеров, за исключением проведения кумулятивного голосования) и участвуют в распределении прибыли акционерного общества. Источником выплаты дивидендов по обыкновенным акциям является чистая прибыль общества. Размер дивидендов определяется советом директоров предприятия и рекомендуется общему собранию акционеров, которое может только уменьшить размер дивидендов относительно рекомендованного советом директоров.

Привилегированные акции могут вносить ограничения на участие в управлении, а также могут давать дополнительные права в управлении (не обязательно), но приносят постоянные (часто - фиксированные в виде определенной доли от бухгалтерской чистой прибыли или в абсолютном денежном выражении) дивиденды.

Облигация - (лат. obligatio - обязательство; англ. bond - долгосрочная, note - краткосрочная) - эмиссионная долговая ценная бумага, закрепляющая право её владельца на получение от эмитента облигации в предусмотренный в ней срок её номинальной стоимости или иного имущественного эквивалента. Облигация может также предусматривать право её владельца на получение фиксированного в ней процента от номинальной стоимости облигации либо иные имущественные права. Доходом по облигации являются процент и/или дисконт.

Также на фондовом рынке обращаются сберегательные и депозитные сертификаты, векселя, варранты, коносаменты, опционы, фьючерсы, брокерские места. Последние дают право торговли на бирже и могут быть куплены или арендованы.

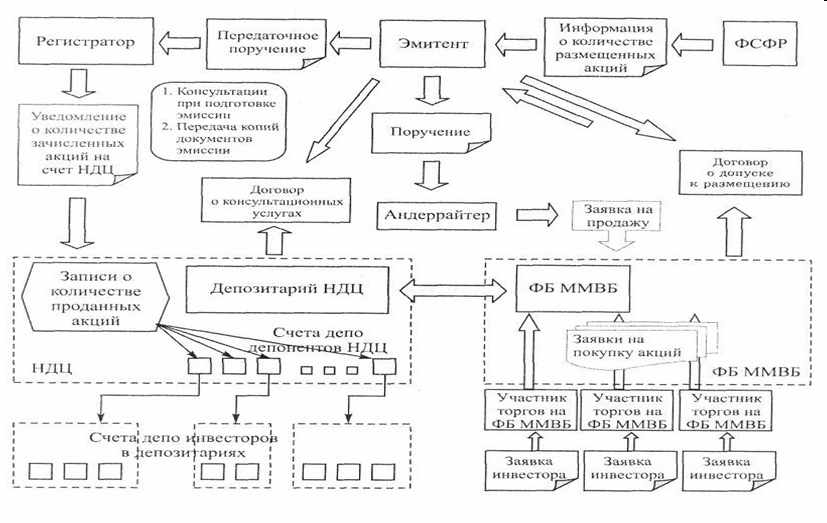

К торгам на фондовой бирже допускаются только бумаги проверенных компаний, прошедшие процедуру листинга. Листинг или первичное публичное предложение (IPO) проводится в соответствии с действующим законодательством и требованиями фондовых бирж. На рисунке 11.2. представлена процедура IPO на ММВБ.

Рисунок 11.2. Процедура IPO на ММВБ

Процедура листинга завершается допуском ценных бумаг эмитента к торгам на фондовой бирже и включением их в котировальный лист (рис. 11.3.).

Рисунок

11.3. Пример котировальной таблицы фондовой

биржи ММВБ

Рисунок

11.3. Пример котировальной таблицы фондовой

биржи ММВБ

Экономическая история и современная действительность свидетельствуют о том, что курсы акций отдельных корпораций и фондового рынка в целом подвержены существенным колебаниям.

Одним из основных методов оценки их состояния являются биржевые индексы.

Например, индекс Доу-Джонса, предложенный этими двумя финансовыми журналистами и применяющийся с 1884 года. Он представляет собой среднеарифметическую (невзвешенную) ежедневных котировок акций определенных групп компаний (30 промышленных, 20 транспортных, и 15 коммунальных) на момент закрытия биржи.

В Российской Федерации, например, на бирже РТС индексы рассчитываются как отношение суммарной рыночной капитализации акций, включенных в список для расчета индекса, к суммарной рыночной капитализации на начальную дату, умноженное на значение индекса на начальную дату и на корректирующий коэффициент. Расчет рыночной капитализации производится на основе данных о ценах акций и количестве выпущенных эмитентом акций, с учетом доли акций, находящихся в свободном обращении.

Инвестиционная привлекательность акций состоит в том, что они теоретически должны приносить более высокий доход, чем банковские депозиты. То есть ставка дивиденда на акцию должны быть выше ставки процента по депозиту. На деле этого, как привило, не происходит, и размер дивидендов по акциям в ЕС, например, не превышает 4-6%, что меньше ставок по срочным вкладам. То есть главным побудительным мотивом их держателей является возможность получения дохода от курсовой разницы, то есть от увеличения стоимости акции в будущем по сравнению с днем покупки. Курсовую стоимость акций определяют по формуле:

СК = СН Ч Д/П, где

СК - курсовая стоимость акции,

СН - номинальная стоимость акции,

Д - ставка дивиденда на акцию, в %,

П - ставка банковского депозита, в %.

Отношение дивиденда к ставке банковского процента, выраженное в %, называют также курсом акций.

Очевидно, что в этой формуле будущие ставки дивиденда и банковского депозита являются величинами неизвестными. Равно как составляющие в формуле определения стоимости акций по методу капитализации денежных доходов, которая выглядит так:

С = Ч / Р, где

С - настоящая стоимость будущего дохода (чистой прибыли на акцию),

Ч - ожидаемая (средняя за период) будущая чистая прибыль на акцию,

Р - норма капитализации или норма риска.

Таким образом при приобретении и формировании портфеля простых акций инвестору необходимо учитывать следующие неопределенности:

- не известны заранее будущие финансовые результаты эмитента;

- не известны заранее время и величина выплаты будущих доходов по акциям;

- не известна заранее степень риска инвестирования в данную ценную бумагу.

Для сокращения меры неопределенности при инвестировании средств в акции теория и практика рыночного хозяйствования выработала определенные подходы к оценке таких рисков. Последние подразделяются на производственные, коммерческие (маркетинговые) и финансовые, и решения по ним могут приниматься в условиях полной определенности, в условиях риска и в условиях полной неопределенности, когда нет никаких данных для оценки последствий принимаемых решений.

При оценке инвестиционной привлекательности ценных бумаг важное значение имеет определение их текущей рыночной стоимости. Формула, по которой рассчитывается этот показатель для облигаций (сберегательных сертификатов и т.п.) называется "основной моделью оценки облигаций" и имеет следующий вид:

![]()

СОт - текущая рыночная стоимость облигации;

П0 - ежегодная сумма процента по облигации (произведение номинала на ставку процента за год или за период);

Н0 - номинал облигации, подлежащий погашению в конце периода обращения;

НД - норма текущей доходности (дисконтная ставка в расчетах настоящей стоимости, в десятых долях);

n - число лет или периодов до погашения облигации.

Модель оценки текущей рыночной стоимости облигаций без выплаты процентов имеет вид:

![]()

Модель оценки текущей рыночной стоимости облигаций с выплатой всей суммы процентов при погашении имеет вид:

![]() ,

где

,

где

ПК - сумма процента по облигации, которая будет начислена при ее погашении по соответствующей ставке.

Модель оценки рыночной стоимости акции при ее использовании в течение неопределенного продолжительного периода времени имеет вид:

![]() ,

где

,

где

САТН - текущая рыночная стоимость акции, используемой неопределенное число лет;

Дt - сумма дивидендов, которую инвестор ожидает получить в t-ом году;

НД - норма текущей доходности акций данного типа, используемая как дисконтная ставка в расчетах настоящей стоимости, в десятичной дроби;

Модель оценки текущей стоимости акций при их использовании в течение заранее предусмотренного срока (САТО) имеет вид:

![]() ,

где

,

где

ЦРа - прогнозируемая рыночная цена реализации акции в конце периода ее использования;

n - число лет, включенных в расчет.

Модель оценки текущей рыночной стоимости акций с постоянными дивидендами (САП) имеет вид:

САп = Д / НД, где

Д - годовая сумма постоянного дивиденда

Модель оценки рыночной стоимости акций с постоянно возрастающими дивидендами (САПВ, или "модель Гордона") имеет вид:

![]()

До - сумма последнего уплаченного дивиденда;

НД - норма текущей доходности акций данного типа;

ПД - темп роста дивидендов, в десятичной дроби

Модель оценки текущей рыночной стоимости акций с изменяемой суммой дивидендов по периодам (САп) имеет вид:

![]()

Дn - сумма дивидендов в n-ом периоде.

Модели оценки текущей рыночной стоимости ценных бумаг и их доходности используются для определения эффективности операций на фондовом рынке и при формировании инвестиционного портфеля. Для облегчения расчетов используются специальные таблицы или финансовые калькуляторы.

Контрольные вопросы

Назовите основные сегменты фондового рынка.

Чем отличаются первичный и вторичный рынки ценных бумаг?

Чем отличаются биржевой и внебиржевой рынки?

Какие ценные бумаги обращаются на фондовых рынках?

Кто является участников операций на фондовых рынках?

Что такое IPO?

От чего зависит рыночная стоимость ценной бумаги?

Для чего используются биржевые индексы?

Чем определяется стоимость обыкновенной акции?

Чем определяется стоимость привилегированной акции?

Чем определяется стоимость облигации?

Тема 12. Финансово-кредитная деятельность

Цели, задачи и функции Центрального банка. Кредиты рефинансирования Центрального банка. Банки и небанковские кредитные организации. Банковские операции. Принципы кредитования. Формы предоставления кредитов. Банковский кредит. Коммерческий кредит.

При существующих различиях в развитии национальных банковских систем отличительным признаком их построения является двухуровневый характер. Первый уровень представлен Центральным банком, или как в США – Федеральной резервной системой. Второй – системой коммерческих банков и небанковских кредитных организаций.