- •4. Российское законодательство о банкротстве: основные законодательные акты и их ключевые положения.

- •5. Основные направления и формы государственного регулирования кризисов. Федеральная служба России по финансовому оздоровлению и банкротству (фсфо): задачи и роль в антикризисном регулировании.

- •6. Основные элементы экономического и правового механизмов антикризисного управления

- •7. Антикризисная маркетинговая стратегия: цели, особенности

- •8. Антикризисная производственная стратегия: цели, особенности

- •9. Антикризисная кадровая стратегия: цели, особенности

- •10. Антикризисная финансовая стратегия: цели, особенности

- •11. Диагностика несостоятельности (неплатежеспособности) предприятия: основные этапы, виды и методы анализа.

- •12. Экспресс-анализ кризисного состояния предприятия: назначение и основные коэффициенты анализа.

Дисциплина: Антикризисное управление 3. Понятия «несостоятельность», «банкротство», «санация». Назначение института банкротства. Стадии банкротства (по российскому законодательству).

В «Толковом словаре живого великорусского языка» В.И. Даль дает следующее определение банкротства – «банкрутство – это несостоятельный торговец, лопнувший неплательщик». При этом «банкрут бывает или случайный, несчастный или же лживый, подложный, злостный. Разница между ними точно такая же, как между обокраденным или погоревшим и вором».

Несколько отличается определение банкротства, данное в «Словаре иностранных слов» – «банкротство (нем. Bankrott, итал. Bankrotta) – это долговая несостоятельность, отказ предпринимателя платить по своим долговым обязательствам из-за отсутствия средств; т.е. финансовый крах, разорение.

В словаре С.И. Ожегова банкротство определено, как несостоятельность, сопровождающаяся прекращением платежей по долговым обязательствам (причем банкротство фирмы – злостное банкротство (умышленное).

Энциклопедический словарь Ф.А. Брокгауза содержит уже не только определение банкротства, как юридический термин торгового права, означающий «неоплатность лица, производящего торговлю, происшедшею от его вины» (слово трактуется от итальянских слов banca - скамья, стол и rotta- изломленная, надломленная, то есть несостоятельность банкира, крах банка), но и определяются его основные признаки, которые состоят в следующем:

1. Банкротство есть неоплатность, т.е. такое состояние должника, когда он не удовлетворяет предъявленных ему обязательственных требований.

2. Банкротом является лицо, производящее торговлю, в противоположность прочим лицам, которых называют несостоятельными должниками.

3. Неоплатность происходит от вины должника. Вина может быть неосторожная или умышленная. Признаком вины должника банкротство отличается от несчастной торговой несостоятельности, при которой невозможность оплатить долги происходит от непредвиденных бедственных обстоятельств.

В «Словаре русского языка» 1985 года, банкротство определяется так: банкротство – это несостоятельность лица, компании, банка и т.п., приводящая к прекращению платежей по долговым обязательствам; это разорение.

«Словарь современного русского международного языка», изданный в 1950 году гласит, что «банкротство – это отказ от выполнения долговых обязательств; банкротство – это разорение; банкротство – это официально установленная и юридически признанная неплатежеспособность субъекта».

Кроме того, необходимо обратить особое внимание на подход к «несостоятельности» и «банкротству» в дореволюционный период. Так, при изучении Банкротского Устава 1753 г., обращает на себя внимание факт, что вообще в нем употребляются оба понятия «несостоятельность» и «банкротство», но когда речь идет о каких-то неправомерных действиях торговцев, употребляется только понятие «банкротство». Например, в Уставе описывается распространенная в то время ситуация, когда «купцы набирают в долги немалые суммы деньгами и товарами, а затем объявляют себя банкротами, через некоторое время таким похищенным чужим капиталом снова пускаются в торговые обороты и наживают состояния, не думая удовлетворить своих кредиторов, а когда те к ним обращаются, они отвечают, что после приключившегося с ними несчастья некоторые капиталы получили по наследству или другим образом». В таком контексте данный Устав ни разу не говорит о «несостоятельности» употребляя исключительно понятие «банкротство».

Такая же позиция присутствует и в Банкротском Уставе 1763 г. Введение в него содержит рассуждение о том, что «особую необходимость в данном Уставе имеет займодавец, который обманится в своем «занимателе», думая, что он человек «добрый и состоятельный». А.Х. Гольмстен пишет, что в этих трех пунктах займодавец может обмануться трояким образом: 1) должник, будучи «добрым» человеком впадет в несостоятельность; 2) будучи состоятельным, станет «плутом» и объявит себя банкротом; 3) в одно и то же время окажется «плутом» и несостоятельным. Здесь уже прослеживается разграничение между «плутом» (банкротом) и добрым человеком, впадшим в несостоятельность (небанкротство). Впервые особое значение этим понятиям придает Банкротский Устав 1768 г., заменяя термин «непорочный банкрот» термином «упадший», «которое звание должно обозначать в нем несчастного, а не дурного человека». Таким образом, термин «банкротство» предназначался для торговцев, виновных в том, что впали в несостоятельность.

Серьезная попытка дифференцировать эти понятия была сделана в Банкротском Уставе 1800 г. В ст. 131 этого Устава указывается, что «для отличия беспорочного банкрота от прочих называть отныне пришедшего в несостояние упадшим, которое звание означает в нем несчастного, а не бесчестного человека; неосторожного и злого называть банкротом». Очевидно, тогда (после 1800 г.) уже начало формироваться мнение о том, что банкрот – это нечестный человек, имевший умысел на причинение вреда кредиторам.

Окончательно этот вопрос не был решен и в Уставе 1832 г., но из анализа его положений можно сделать вывод о том, что банкротство не является обязательным признаком несостоятельности. Такого мнения придерживались многие русские юристы. Так, П.П. Цитович, говоря о способах прекращения юридических лиц, отмечал, что «компания может быть объявлена несостоятельною, конечно, без квалификации несостоятельности в банкротство».

Великий правовед Г.Ф. Шершеневич в своих трудах отмечал, что «под банкротством следует понимать неосторожное или умышленное причинение несостоятельным должником ущерба кредиторам посредством уменьшения или сокрытия имущества». Таким образом, Г.Ф. Шершеневич считал, что банкротство предполагает несостоятельность, при этом необходимо только одновременно наличие несостоятельности и каких-то преступных действий, причинную связь между ними искать не следует. Несмотря на то, что законодательно четкого разграничения между понятиями в то время не существовало, многие законы, регулирующие отдельные проблемы, по-разному относились к несостоятельным и банкротам. Как отмечал П.П. Цитович, «несостоятельность торговца может оказаться банкротством, а сам он – банкротом с видами на тюрьму, если не на лишение всех прав состояния и ссылку».

А.Ф. Трайнин писал, что «банкротство – это деликт весьма своеобразный: он слагается из двух элементов, из которых один (несостоятельность) – это понятие гражданского права, другой (собственно банкротское деяние) – это понятие уже уголовного права». Далее он отмечал, что именно эта сложность состава банкротства чрезмерно затемняет его юридическую природу.

В связи с этим в российском праве возникла дискуссия о том, с какого момента должны применяться уголовные нормы к банкроту. Утверждалось, что уголовное преследование не должно зависеть от решения гражданского суда, причем для возбуждения уголовного дела достаточно наличия преступных признаков по факту прекращения платежей, поскольку преступление должно преследоваться сразу после его обнаружения. Но если вопрос о банкротстве будет решаться уголовным судом до решения гражданским судом вопроса о несостоятельности, то возможно столкновение двух юрисдикций.

Так, именитый правовед Г.Ф. Шершеневич справедливо считал, что если «лицо относительно которого гражданский суд отверг наличность несостоятельности, будет осуждено как банкрот уголовным судом, и наоборот, когда лицо, объявленное несостоятельным от имени гражданского суда, будет освобождено от уголовного преследования, несмотря на обнаружения в конкурсном процессе улики, то такая ситуация будет вести к подрыву судебного авторитета и многочисленным судебным ошибкам, вызванным хотя бы тем, что гражданский суд гораздо более компетентен в вопросах несостоятельности, чем уголовный суд». По мнению Г.Ф. Шершеневича, компетенция уголовного суда должна начинаться только с момента признания несостоятельности лица и определения этого свойства судом гражданским.

Несостоя́тельность (банкро́тство) — признанная уполномоченным государственным органом неспособность должника (гражданина либо организации) удовлетворить в полном объёме требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных государственных платежей.

Под термином «банкротство» также понимается процедура, применяемая по отношению к должнику, направленная на оценку его финансового состояния, выработке мер по улучшению финансового состояния должника, а в случае, если применение таких мер будет признано нецелесообразным или невозможным, — на наиболее равное и справедливое удовлетворение интересов кредиторов несостоятельного должника.[1]

Мировая практика предусматривает применение процедуры несостоятельности как для юридических, так и для физических лиц.

В Российской Федерации решение о признании должника банкротом уполномочен принимать арбитражный суд.

В российской правовой науке институт несостоятельности (банкротства) относят к отрасли предпринимательского права.[2]

Закон о банкротстве 1992 года в ст. 1 содержал определение банкротства, которое содержало в себе два основных признака несостоятельности:

▬ первый (внешний) - приостановление текущих платежей, если предприятие не обеспечивает или не способно обеспечить выполнение требований кредиторов в течение 3 мес. со дня наступления сроков их исполнения;

▬ второй - неспособность обеспечить выполнение требований кредитора должна сочетаться с превышением обязательств должника над его имуществом или с неудовлетворительной структурой баланса должника.

САНАЦИЯ - (лат. sanatio - лечение, оздоровление) система финансовых и кредитных мероприятий, направленных на улучшение финансового положения предприятий, находящихся под угрозой банкротства, реорганизационная процедура, когда собственником предприятия-должника, кредиторами или иными лицами оказывается финансовая помощь предприятию-должнику. Основанием для проведения С. является наличие реальной возможности восстановить платежеспособность предприятия-должника. Продолжительность С. не должна превышать 18 месяцев. Основными направлениями С. являются: выпуск новых акций или облигаций, отсрочка погашения ранее выпущенных и уменьшение процентов по ним; предоставление правительственных субсидий и новых банковских кредитов; пролонгация погашения ранее полученных ссуд; ликвидация предприятия и создание на его материально-технической базе нового; слияние с более мощной компанией или разделение на ряд мелких самостоятельных предприятий. С. на макроэкономическом уровне проводится при расстройстве государственных финансов, инфляции, неуравновешенности внешней торговли. Способы С. направлены на стабилизацию бюджета и обуздание инфляции, валютные и внешнеторговые ограничения, на привлечение иностранных кредитов, стимулирование инвестиций и т.п.

Введение в действие нового Федерального закона от 26 октября 2002 г. N 127-ФЗ "О несостоятельности (банкротстве)" и дальнейшее применение его в арбитражной практике реально показывает, что удалось законодателю в институте банкротства улучшить, а что требует дальнейшего совершенствования.

Так, в соответствии с новым Законом возбудить в отношении должника в арбитражном суде дело о несостоятельности (банкротстве) стало возможным только при наличии вступившего в силу решения суда, подтверждающего задолженность должника в размере, достаточном для подачи такого заявления и постановления судебного пристава-исполнителя, констатирующего факт невозможности взыскания установленного судом долга.

Несомненно, одной из важнейших в законе является глава, посвященная несостоятельности (банкротству) специальных объектов стратегического значения, предусматривающая условия и порядок всех судебных процедур для такого рода предприятий и организаций.

Согласно п.4 ст.190 Закона необходимым условием для этого должно быть неисполнение должником договорных требований в сумме, составляющей не менее 500 тыс. руб. Для обычного частного предприятия эта сумма составляет 100 тыс. руб. Разница в сумме слишком мала и практически уравнивает процедуры банкротства у тех и других. Следовательно, представляется необходимым введение в Закон дополнительных, более строгих требований для возбуждения производства по делу о банкротстве стратегических объектов.

Право на обращение в арбитражный суд с заявлением о признании должника банкротом возникает у заявителя уже по истечении 30 дней с даты направления (или предъявления к исполнению) исполнительного документа в службу судебных приставов-исполнителей и его копии должнику.

Как показывает практика, причины задолженности часто носят объективный характер и не всегда возникают по вине самого должника (бюджетное недофинансирование, несогласованность действий различных министерств и ведомств, курирующих объект, внеплановые чрезвычайные затраты и т.д.), поэтому установленный Законом срок нереален для разрешения финансовой проблемы должника, однако процедуры банкротства ему уже не миновать. Арбитражный суд обязан принять заявление, соответствующее требованиям Закона, к своему производству. Еще до введения процедуры наблюдения в отношении должника могут последовать заявления и иных кредиторов, в результате чего размер кредиторской задолженности должника возрастает в геометрической прогрессии. Таким образом, банкротство должника, распродажа принадлежащего ему имущества и его ликвидация становятся реальностью.

Институт банкротства не должен использоваться в качестве механизма передела собственности. Как показывает опыт многих европейских и западных стран, осуществляемая там цивилизованными методами процедура банкротства способствует решению экономических вопросов с пользой для государства.

К сожалению, несогласованность в действиях государственных органов, в прямую обязанность которых входят принятие мер по выводу предприятий, с учетом их специфики, из кризисного состояния, а также допущение искусственного (фиктивного) банкротства делает возможным переход в собственность определенного круга заинтересованных лиц уникальных хозяйственных объектов.

Представляется целесообразным в рамках Федерального закона "О несостоятельности (банкротстве)" ввести императивную норму, исключающую возможность принятия в арбитражный суд заявлений от иных кредиторов должника до момента введения наблюдения. При отсутствии таких положений Закона становится возможным использование хорошо отработанных и действующих достаточно эффективно методик фиктивного банкротства, с помощью договоров цессии по передаче долгов новому кредитору, использование вексельных обязательств в залог имущества или кредитование должника и др.

Несовершенство действующего законодательства при проведении торгов по продаже имущества должника позволяет за бесценок приобрести бесценные научные технологии, уникальное промышленное оборудование любого предприятия-банкрота, в том числе имеющего стратегическое значение.

К сожалению, в отличие от определенного рода структур, желающих "приватизировать" методом банкротства оборонные и другие стратегические объекты, в работе ведомств, контролирующих эти процессы, сегодня отсутствуют анализ и координация деятельности в принятии единого правильного решения с учетом специфики каждого конкретного случая, стратегическая политика, направленная на защиту интересов в области обороноспособности государства.

В связи с этим с целью дополнительного контроля за соблюдением законов при проведении процедуры банкротства в отношении этих специфических объектов представляется исключительно важным создание специального федерального государственного органа, в структуру которого вошли бы представители Минобороны, МВД, ОСБ, Счетной палаты, прокуратуры, ФСФО, казначейства и др.

Процедура наблюдения

Основными задачами процедуры наблюдения являются обеспечение сохранности имущества должника и анализ финансового состояния должника.

Наблюдение представляет собой процедуру банкротства, вводимую арбитражным судом с момента вынесения определения о принятии заявления о признании должника несостоятельным (банкротом). С моментом вынесения данного определения Закон связывает весьма существенные правовые последствия, в частности:

имущественные требования к должнику могут быть предъявлены только в рамках дела о несостоятельности (банкротстве);

по ходатайству кредитора приостанавливается производство по делам, связанным с взысканием с должника денежных средств и иного имущества;

приостанавливается исполнение дополнительных документов по имущественным взысканиям, за исключением случаев, перечисленных в п. 1 ст. 57 Закона;

запрещается удовлетворение требований участника должника – юридического лица о выделе доли (пая) в имуществе должника в связи с выходом из состава его участников;

ограничения должника по распоряжению принадлежащим ему имуществом могут быть наложены исключительно в рамках процесса о банкротстве.

Наблюдение должно быть завершено с учетом сроков рассмотрения дела о банкротстве, т.е. с учетом того, что вся процедура банкротства не должна превышать семи месяцев с даты поступления в суд заявления.

Введение наблюдения не является основанием для отстранения руководителя должника и иных органов управления должника, которые продолжают осуществлять свои полномочия с ограничениями, установленными п.п. 2 и 3 ст. 64 Закона. Но возможно отстранение судом руководителя должника от должности по ходатайству временного управляющего в случае нарушения законодательства о несостоятельности.

Временный арбитражный управляющий вправе: предъявлять в суд от своего имени требования о признании недействительными сделок и решений, а также требования о применении последствий недействительности ничтожных сделок, заключенных или исполненных должником с нарушением требований, установленных ст. 63 и 64 Федерального закона; заявлять возражения относительно требований кредиторов в случаях, предусмотренных Федеральным законом; принимать участие в судебных заседаниях суда по возражениям должника относительно требований кредиторов; обращаться в суд с ходатайством о принятии дополнительных мер по обеспечению сохранности имущества должника, в т. ч. о запрете совершать без согласия временного управляющего сделки, не предусмотренные п. 2 ст. 64 закона; обращаться в суд с ходатайством об отстранении руководителя должника от должности; получать любую информацию и документы, касающиеся деятельности должника.

Органы управления должника обязаны предоставлять временному управляющему по его требованию любую информацию, касающуюся деятельности должника.

К обязанностям временного управляющего относятся: принятие мер по обеспечению сохранности имущества должника; проведение анализа финансового состояния должника; выявление кредиторов должника; ведение реестра требований кредиторов; уведомление кредиторов о введении наблюдения; созыв и проведение первого собрания кредиторов; предоставление отчета (по окончании наблюдения не позднее, чем за 5 дней до установленной даты заседания суда) о своей деятельности.

На этапе наблюдения временный управляющий обязан в 3-дневный срок направить в орган официального издания для опубликования сообщение о введении наблюдения. Затем, не позднее чем через 14 дней с даты опубликования сообщения уведомить всех выявленных им кредиторов должника.

В этот период временным управляющим проводится анализ финансового состояния должника для определения стоимости имущества должника для покрытия судебных расходов, расходов на выплату вознаграждения арбитражным управляющим, а также в целях определения возможности восстановления платежеспособности должника в порядке и в сроки, которые установленные Федеральным законом.

Временный управляющий на основе анализа финансового состояния должника, результатов инвентаризации имущества должника при их наличии, анализа документов, удостоверяющих государственную регистрацию прав собственности, должен подготовить предложения о возможности или невозможности восстановления платежеспособности должника, обоснование целесообразности введения последующих процедур банкротства.

Для целей участия в первом собрании кредиторов кредиторы вправе предъявить свои требования к должнику в течение 30 дней с даты опубликования сообщения о введении наблюдения. Указанные требования направляются в арбитражный суд, должнику и временному управляющему с приложением судебного акта или иных документов, подтверждающих обоснованность этих требований.

Временный управляющий определяет дату проведения первого собрания кредиторов и уведомляет об этом всех выявленных конкурсных кредиторов, уполномоченные органы, представителя работников должника и иных лиц, имеющих право на участие в первом собрании кредиторов. Уведомление о проведении первого собрания кредиторов осуществляется временным управляющим в порядке и в сроки, определенные ст. 14 Федерального закона. Первое собрание кредиторов должно состояться не позднее, чем за 10 дней до даты окончания наблюдения.

Первое собрание кредиторов правомочно принимать решение о введении финансового оздоровления, введении внешнего управления и об обращении в суд с соответствующими ходатайствами; об обращении в суд с ходатайством о признании должника банкротом и об открытии конкурсного производства; об образовании комитета кредиторов; об определении требований к кандидатурам управляющего (административного, внешнего, конкурсного); об определении саморегулируемой организации, которая представит в суд кандидатуры арбитражных управляющих; о выборе реестродержателя из числа реестродержателей, аккредитованных саморегулируемой организацией.

Решение первого собрания кредиторов о введении финансового оздоровления должно содержать предлагаемый срок финансового оздоровления, утвержденные план финансового оздоровления и график погашения задолженности, а также может содержать требования к кандидатуре административного управляющего.

При принятии решения первым собранием кредиторов о введении внешнего управления оно должно содержать предлагаемый срок внешнего управления, а также содержать требования к кандидатуре внешнего управляющего.

На основании решения первого собрания кредиторов суд выносит определение о введении финансового оздоровления или внешнего управления, либо принимает решение о признании должника банкротом и об открытии конкурсного производства, либо утверждает мировое соглашение и прекращает производство по делу о банкротстве.

Финансовое оздоровление

В ходе наблюдения должник на основании решения своих учредителей, органа, уполномоченного собственником имущества должника – унитарного предприятия, учредители (участники) должника, орган, уполномоченный собственником имущества должника – унитарного предприятия, третье лицо или третьи лица в установленном законом порядке вправе обратиться к первому собранию кредиторов, а в случаях, установленных законом, – к арбитражному суду с ходатайством о введении финансового оздоровления, не позднее, чем за 15 дней до даты проведения собрания кредиторов

Решение об обращении к первому собранию кредиторов с ходатайством о введении финансового оздоровления принимается на общем собрании большинством голосов учредителей должника, принявших участие в указанном собрании, или органом, уполномоченным собственником имущества должника – унитарного предприятия.

Финансовое оздоровление (вместе с утверждением административного управляющего) вводится арбитражным судом на основании решения собрания кредиторов.

Административный управляющий в ходе финансового оздоровления обязан: вести реестр требований кредиторов; созывать собрания кредиторов в случаях, установленных законом; рассматривать отчеты о ходе выполнения плана финансового оздоровления и графика погашения задолженности, предоставляемые должником, и предоставлять заключения о ходе выполнения плана финансового оздоровления и графика погашения задолженности собранию кредиторов; информацию о ходе выполнения плана финансового оздоровления и графика погашения задолженности; осуществлять контроль за: своевременным исполнением должником текущих требований кредиторов, за ходом выполнения плана финансового оздоровления и графика погашения задолженности; за своевременностью и полнотой перечисления денежных средств на погашение требований кредиторов; в случае неисполнения должником обязательств по графику погашения задолженности требовать от лиц, предоставивших обеспечение исполнения должником обязательств в соответствии с графиком погашения задолженности, исполнения обязанностей, вытекающих из предоставленного обеспечения.

Административный управляющий имеет право: требовать от руководителя должника информацию о текущей деятельности должника; принимать участие в инвентаризации в случае ее проведения должником; согласовывать сделки и решения должника в случаях, предусмотренных Федеральным законом, и предоставлять информацию кредиторам об указанных сделках и о решениях; обращаться в суд с ходатайством об отстранении руководителя должника в случаях, установленных законом; обращаться в суд с ходатайством о принятии дополнительных мер по обеспечению сохранности имущества должника, а также об отмене таких мер; предъявлять в суд от своего имени требования о признании недействительными сделок и решений, а также о применении последствий недействительности ничтожных сделок, заключенных или исполненных должником с нарушением требований Федерального закона.

Не позднее чем за месяц до истечения установленного срока финансового оздоровления должник обязан предоставить административному управляющему отчет о результатах проведения финансового оздоровления, а также баланс должника на последнюю отчетную дату, отчет о прибылях и об убытках должника и документы, подтверждающие погашение требований кредиторов.

Административный управляющий должен рассмотреть отчет должника о результатах финансового оздоровления и составить заключение о выполнении плана финансового оздоровления, графика погашения задолженности и об удовлетворении требований кредиторов, которое не позднее чем через 10 дней с даты получения отчета должника о результатах финансового оздоровления направляется кредиторам, включенным в реестр требований кредиторов, и в арбитражный суд.

Арбитражный суд по итогам рассмотрения результатов проведения финансового оздоровления вправе вынести определение о введении внешнего управления в случае:

установления реальной возможности восстановления платежеспособности должника;

подачи в арбитражный суд ходатайства собрания кредиторов о переходе к внешнему управлению в случаях, предусмотренных Федеральным законом;

проведения собрания кредиторов, на котором было принято решение об обращении в арбитражный суд с ходатайством о признании должника банкротом и об открытии конкурсного производства, появления обстоятельств, дающих основания полагать, что платежеспособность должника может быть восстановлена.

Совокупный срок финансового оздоровления и внешнего управления не может превышать два года. В случае, если с даты введения финансового оздоровления до даты рассмотрения судом вопроса о введении внешнего управления прошло более чем 18 месяцев, суд не может вынести определение о введении внешнего управления.

Внешнее управление

Несмотря на приоритет интересов кредиторов, при рассмотрении любых дел о банкротстве рефреном должен проходить вопрос о восстановлении платежеспособности должника. Таким образом, арбитражный суд, установив факт несостоятельности должника, не выносит решение об объявлении лица банкротом, а дает ему шанс восстановить платежеспособность, избежать конкурсного производства, а в итоге не быть ликвидированным – сохранить статус юридического лица, т.е. субъекта права.

Внешнее управление (судебная санация) представляет собой процедуру банкротства, применяемую к должнику в целях восстановления его платежеспособности, с передачей полномочий по управлению должником внешнему управляющему, вводимую на срок не более чем 18 месяцев, который может быть продлен не более чем на 6 месяцев. Поэтому внешнее управление можно назвать формой предупреждениябанкротства в рамках узаконенных процедур банкротства.

Правовые последствия введения внешнего управления:

прекращаются полномочия руководителя должника, управление делами должника возлагается на внешнего управляющего;

внешний управляющий вправе издать приказ об увольнении руководителя должника или предложить руководителю должника перейти на другую работу в порядке и на условиях, которые установлены трудовым законодательством;

прекращаются полномочия органов управления должника и собственника имущества должника – унитарного предприятия, полномочия руководителя должника и иных органов управления должника переходят к внешнему управляющему. Органы управления должника, временный управляющий, административный управляющий в течение трех дней с даты утверждения внешнего управляющего обязаны обеспечить передачу бухгалтерской и иной документации должника, печатей и штампов, материальных и иных ценностей внешнему управляющему;

отменяются ранее принятые меры по обеспечению требований кредиторов;

аресты на имущество должника и иные ограничения должника в части распоряжения принадлежащим ему имуществом могут быть наложены исключительно в рамках процесса о банкротстве;

вводится мораторий на удовлетворение требований кредиторов по денежным обязательствам и об уплате обязательных платежей.

Внешний управляющий утверждается судом одновременно с введением внешнего управления. До даты утверждения внешнего управляющего арбитражный суд возлагает исполнение обязанностей и осуществление прав внешнего управляющего, установленных законом, за исключением составления плана внешнего управления, на лицо, исполнявшее обязанности временного управляющего или административного управляющего должника.

Полномочия внешнего управляющего: распоряжаться имуществом должника в соответствии с планом внешнего управления с ограничениями, предусмотренными Федеральным законом; заключать от имени должника мировое соглашение; заявлять отказ от исполнения договоров должника в соответствии со ст. 102 Федерального закона; предъявлять в суд от своего имени требования о признании недействительными сделок и решений, а также о применении последствий недействительности ничтожных сделок, заключенных или исполненных должником с нарушением требований закона.

Обязанности внешнего управляющего: принятие в управление имущества должника и проведение его инвентаризации; разработка плана внешнего управления и представление его для утверждения собранию кредиторов; ведение бухгалтерского, финансового, статистического учета и отчетности; заявление возражения по предъявленным к должнику требований кредиторов; принятие мер по взысканию задолженности перед должником; ведение реестра требований кредиторов; реализация мероприятий, предусмотренных планом внешнего управления; информирование комитета кредиторов о реализации мероприятий, предусмотренных таким планом; представление собранию кредиторов отчет о реализации плана внешнего управления.

Не позднее чем через месяц с даты своего утверждения внешний управляющий обязан разработать план внешнего управления и представить его собранию кредиторов для утверждения.

План внешнего управления должен предусматривать меры по восстановлению платежеспособности должника, условия и порядок реализации указанных мер, расходы на их реализацию и иные расходы должника.

Вопрос об утверждении и изменении плана внешнего управления относится к исключительной компетенции собрания кредиторов, созываемое внешним управляющим не позднее чем через 2 месяца с даты утверждения внешнего управляющего.

Планом внешнего управления могут быть предусмотрены следующие меры по восстановлению платежеспособности должника: перепрофилирование производства; закрытие нерентабельных производств; взыскание дебиторской задолженности; продажа части имущества должника; уступка прав требования должника; исполнение обязательств должника собственником имущества должника – унитарного предприятия, учредителями (участниками) должника либо третьим лицом (лицами); увеличение уставного капитала должника за счет взносов участников и третьих лиц; размещение дополнительных обыкновенных акций должника; продажа предприятия должника; замещение активов должника; иные меры по восстановлению платежеспособности должника.

По результатам проведения внешнего управления (или при наличии оснований для досрочного прекращения внешнего управления или в случае накопления денежных средств, достаточных для удовлетворения всех требований кредиторов, включенных в реестр требований кредиторов) внешний управляющий должен представить на рассмотрение собрания кредиторов отчет, содержащий: баланс должника на последнюю отчетную дату; движение денежных средств; прибыли и убытки должника; сведения о наличии свободных денежных средств и иных средств должника, которые могут быть направлены на удовлетворение требований кредиторов по денежным обязательствам и об уплате обязательных платежей должника; расшифровку оставшейся дебиторской задолженности должника и сведения об оставшихся нереализованными правах требования должника; сведения об удовлетворенных требованиях кредиторов, включенных в реестр требований кредиторов; иные сведения о возможности погашения оставшейся кредиторской задолженности должника. К отчету внешнего управляющего должен быть приложен реестр требований кредиторов.

В отчете внешнего управляющего должно содержаться одно из предложений:

о прекращении внешнего управления в связи с восстановлением платежеспособности должника и переходе к расчетам с кредиторами;

о продлении установленного срока внешнего управления;

о прекращении производства по делу в связи с удовлетворением всех требований кредиторов в соответствии с реестром требований кредиторов;

о прекращении внешнего управления и об обращении в арбитражный суд с ходатайством о признании должника банкротом и об открытии конкурсного производства.

Полномочия внешнего управляющего прекращаются в случае прекращения производства по делу о банкротстве или принятие арбитражным судом решения о признании должника банкротом и об открытии конкурсного производства. В случае, если внешнее управление завершается заключением мирового соглашения или погашением требований кредиторов, внешний управляющий продолжает исполнять свои обязанности в пределах компетенции руководителя должника до даты избрания (назначения) нового руководителя должника.

Конкурсное производство

При признании судом должника банкротом начинается процедура конкурсного производства. Сообщение суда о признании должника банкротом и открытии конкурсного производства публикуется в «Вестнике Высшего Арбитражного Суда Российской Федерации». Целью данной процедуры является соразмерное удовлетворение требований кредиторов путем распределения конкурсной массы.

Конкурсное производство вводится сроком на год, который может быть продлен по ходатайству лица, участвующего в деле, не более чем на 6 месяцев. При принятии решения о признании должника банкротом и об открытии конкурсного производства арбитражный суд утверждает конкурсного управляющего.

Решение о признании должника банкротом и открытии конкурсного производства имеет следующие правовые последствия:

сроки исполнения всех долговых обязательств считаются наступившими;

прекращается начисление неустоек и иных финансовых санкций по всем видам задолженности должника;

сведения о финансовом состоянии должника прекращают считаться конфиденциальными;

срок исполнения возникших до открытия конкурсного производства денежных обязательств и уплаты обязательных платежей должника считается наступившим;

совершение сделок, связанных с отчуждением имущества должника или влекущих за собой передачу его имущества третьим лицам в пользование;

прекращается исполнение по исполнительным документам, в т.ч. по исполнявшимся в ходе ранее введенных процедур банкротства;

все требования кредиторов по денежным обязательствам, об уплате обязательных платежей, иные имущественные требования, за исключением требований о признании права собственности, о взыскании морального вреда, об истребовании имущества из чужого незаконного владения, о признании недействительными ничтожных сделок и о применении последствий их недействительности могут быть предъявлены только в ходе конкурсного производства;

исполнительные документы, исполнение по которым прекратилось в соответствии с Федеральным законом, передаются судебными приставами конкурсному управляющему;

снимаются ранее наложенные аресты на имущество должника и иные ограничения распоряжения имуществом должника. Основанием для снятия ареста должника является решение суда о признании должника банкротом и об открытии конкурсного производства. Наложение новых арестов на имущество должника не допускается.

С даты принятия судом решения о признании должника банкротом и об открытии конкурсного производства прекращаются полномочия руководителя должника, иных органов управления должника и собственника имущества должника – унитарного предприятия, за исключением полномочий органов управления должника, уполномоченных в соответствии с учредительными документами принимать решения о заключении крупных сделок, принимать решения о заключении соглашений об условиях предоставления денежных средств третьим лицом или третьими лицами для исполнения обязательств должника.

Руководитель должника, а также управляющий (временный, административный, внешний) в течение 3-х дней с даты утверждения конкурсного управляющего обязаны обеспечить передачу бухгалтерской и иной документации должника, печатей, штампов, материальных и иных ценностей конкурсному управляющему.

Конкурсный управляющий осуществляет полномочия руководителя должника и иных органов управления должника, а также собственника имущества должника – унитарного предприятия в пределах, в порядке и на условиях, которые установлены законом.

Конкурсный управляющий обязан: принять в ведение имущество должника, провести его инвентаризацию; привлечь независимого оценщика для оценки имущества должника, за исключением случаев, предусмотренных законом; уведомить работников должника о предстоящем увольнении не позднее месяца с даты введения конкурсного производства; принимать меры по обеспечению сохранности имущества должника; анализировать финансовое состояние должника; предъявлять к третьим лицам, имеющим задолженность перед должником, требования о ее взыскании; возражения относительно требований кредиторов, предъявленных к должнику; вести реестр требований кредиторов; принимать меры, направленные на поиск, выявление и возврат имущества должника, находящегося у третьих лиц.

Конкурсный управляющий вправе: распоряжаться имуществом должника в порядке и на условиях, которые установлены законом; увольнять работников должника, в т.ч. руководителя должника, в порядке и на условиях, которые установлены законом; заявлять отказ от исполнения договоров и иных сделок в порядке, установленном ст. 102 закона. Конкурсный управляющий не вправе заявлять отказ от исполнения договоров должника при наличии обстоятельств, препятствующих восстановлению платежеспособности должника; передать на хранение документы должника, подлежащие обязательному хранению в соответствии с законами; предъявлять иски о признании недействительными сделок, совершенных должником, об истребовании имущества должника у третьих лиц, о расторжении договоров, заключенных должником, и совершать иные действия, предусмотренные федеральными законами и иными нормативными правовыми актами РФ и направленные на возврат имущества должника.

Вне очереди за счет конкурсной массы (конкурсная масса – все имущество должника, имеющееся на момент открытия конкурсного производства и выявленное в ходе конкурсного производства) погашаются следующие текущие обязательства:

судебные расходы должника, в том числе расходы на опубликование сообщений, предусмотренных ст. 28 и 54 Федерального закона;

расходы, связанные с выплатой вознаграждения арбитражному управляющему, реестродержателю;

текущие коммунальные и эксплуатационные платежи, необходимые для осуществления деятельности должника;

требования кредиторов, возникшие в период после принятия арбитражным судом заявления о признании должника банкротом и до признания должника банкротом, а также требования кредиторов по денежным обязательствам, возникшие в ходе конкурсного производства, если иное не предусмотрено Федеральным законом;

задолженность по заработной плате, возникшая после принятия арбитражным судом заявления о признании должника банкротом, и по оплате труда работников должника, начисленная за период конкурсного производства; и иные связанные с проведением конкурсного производства расходы.

В случае, если прекращение деятельности организации должника или ее структурных подразделений может повлечь за собой техногенные и (или) экологические катастрофы либо гибель людей, вне очереди также погашаются расходы на проведение мероприятий по недопущению возникновения указанных последствий.

Требования кредиторов удовлетворяются в следующей очередности:

в первую очередь производятся расчеты по требованиям граждан, перед которыми должник несет ответственность за причинение вреда жизни или здоровью, путем капитализации соответствующих повременных платежей, а также компенсация морального вреда;

во вторую очередь производятся расчеты по выплате выходных пособий и оплате труда лиц, работающих или работавших по трудовому договору, и по выплате вознаграждений по авторским договорам;

в третью очередь производятся расчеты с другими кредиторами.

Требования кредиторов по обязательствам, обеспеченным залогом имущества должника, удовлетворяются за счет стоимости предмета залога преимущественно перед иными кредиторами, за исключением обязательств перед кредиторами первой и второй очереди, права требования по которым возникли до заключения договора залога.

После завершения расчетов с кредиторами конкурсный управляющий обязан представить в суд отчет о результатах проведения конкурсного производства, а также документы, подтверждающие продажу имущества должника; реестр требований кредиторов с указанием размера погашенных требований кредиторов; документы, подтверждающие погашение требований кредиторов.

После рассмотрения арбитражным судом отчета конкурсного управляющего о результатах проведения конкурсного производства суд выносит определение о завершении конкурсного производства, а в случае погашения требований кредиторов в соответствии со ст. 125 Федерального закона – определение о прекращении производства по делу о банкротстве. Конкурсный управляющий в течение 5 дней с даты получения определения суда о завершении конкурсного производства должен представить указанное определение в налоговый орган.

Определение суда о завершении конкурсного производства, которое может быть обжаловано, является основанием для внесения в единый государственный реестр юридических лиц записи о ликвидации должника. Соответствующая запись должна быть внесена в этот реестр не позднее чем через 5 дней с даты представления указанного определения суда в налоговый орган. С даты внесения такой записи конкурсное производство считается завершенным.

Мировое соглашение

Мировое соглашение - это процедура достижения договоренности между должником и кредиторамиотносительно порядка исполнения обязательств, оформляемая в письменной форме. Мировое соглашение может быть заключено на любом этапе производства по делу о несостоятельности (банкротстве).

Решение о заключении мирового соглашения от имени конкурсных кредиторов принимается большинством голосов на собрании кредиторов и считается принятым, если за него проголосовали все кредиторы по обязательствам, обеспеченным залогом имущества.

Мировое соглашение вступает в силу со дня его утверждения арбитражным судом. Односторонний отказ от мирового соглашения не допускается.

В мировом соглашении допускается участие третьих лиц, которые принимают на себя права и обязанности, предусмотренные мировым соглашением.

Содержанием документа о мировом соглашении являются положения о размерах, порядке, сроках исполнения обязательств должника и способах прекращения этих обязательств. Наконец, допустимо включение условий, направленных на продолжение деятельности должника, таких, как отсрочка исполнения, уступка прав требования и т.д.

Мировое соглашение должно содержать положения о порядке и сроках исполнения обязательств должника в денежной форме.

С согласия отдельного конкурсного кредитора и (или) уполномоченного органа мировое соглашение может содержать положения о прекращении обязательств должника путем предоставления отступного, обмена требований на доли в уставном капитале должника, акции, конвертируемые в акции облигации или иные ценные бумаги, новации обязательства, прощения долга или иными предусмотренными федеральным законом способами, если такой способ прекращения обязательств не нарушает права иных кредиторов, требования которых включены в реестр требований кредиторов. Мировое соглашение может содержать положения об изменении сроков и порядка уплаты обязательных платежей, включенных в реестр требований кредиторов.

Условия мирового соглашения, касающиеся погашения задолженности по обязательным платежам, взимаемым в соответствии с законодательством о налогах и сборах, не должны противоречить требованиям законодательства о налогах и сборах.

Удовлетворение требований конкурсных кредиторов в неденежной форме не должно создавать преимущества для таких кредиторов по сравнению с кредиторами, требования которых исполняются в денежной форме.

Мировое соглашение может быть утверждено судом только после погашения задолженности по требованиям кредиторов первой и второй очереди.

Утверждение мирового соглашения судом в ходе процедур банкротства является основанием для прекращения производства по делу о банкротстве.

Расторжение мирового соглашения, утвержденного судом, по соглашению между отдельными кредиторами и должником не допускается.

В случае неисполнения мирового соглашения должником кредиторы вправе без расторжения мирового соглашения предъявить свои требования в размере, предусмотренном мировым соглашением, в общем порядке, установленном процессуальным законодательством.

В случае возбуждения нового дела о банкротстве должника объем требований кредиторов, в отношении которых заключено мировое соглашение, определяется условиями, предусмотренными мировым соглашением.

4. Российское законодательство о банкротстве: основные законодательные акты и их ключевые положения.

Сфера несостоятельности (банкротства) в Российской Федерации регулируется Гражданским кодексом (ст. 64, 65) и Федеральным законом от 26 октября 2002 г. № 127-ФЗ "О несостоятельности (банкротстве)". Вышеуказанные нормативные акты не регулируют сферу банкротства банков и иных кредитных учреждений, которая в свою очередь регулируется Федеральным законом от 25.02.1999 № 40-ФЗ "О несостоятельности (банкротстве) кредитных учреждений". Кроме того банкротство регулируется требованиями и правилами, утвержденными Постановлениями Правительства РФ, нормативными актами Министерства экономического развития и других министерств, Постановлениями Пленума Высшего Арбитражного Суда, разъясняющих применением банкротного законодательства.

В декабре 2008 г., апреле и июле 2009 г., в Закон о банкротстве были внесены существенные изменения, часть из которых вступила в силу в настоящее время.

Среди ключевых изменений стоит отметить следующие:

1. Расширился перечень случаев, когда руководитель должника должен подавать заявление о банкротстве в обязательном порядке.

2. Введены новые основания для оспаривания сделок должника, заключенных по подачи заявления о признании должника банкротом

3. Установлена ответственность "контролирующих должника лиц" (к которым относятся не только генеральные директора, но и акционеры, участники, иные лица) за отсутствие или искажение документов бухгалтерского учета, за действия или бездействия, которые привели к банкротству должника.

4. Предусматривается создание единого федерального реестра о банкротстве.

5. Запрет на взыскание на заложенное имущество в судебном порядке с даты введения наблюдения.

5. Основные направления и формы государственного регулирования кризисов. Федеральная служба России по финансовому оздоровлению и банкротству (фсфо): задачи и роль в антикризисном регулировании.

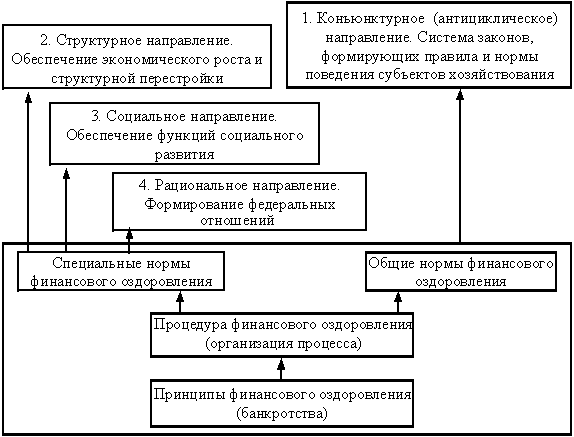

Государство устанавливает требования (нормы) к качеству хозяйствования предприятия. Если качество хозяйствования ниже этих норм, то происходит банкротство. Данные нормы в свою очередь, непосредственно влияют на структуру и организацию внутрифирменного управления. Эффективный менеджмент формируется под действием по меньшей мере двух факторов: норм санации, контроля за финансовыми потоками и пр., устанавливаемых в целом для национальной экономики, и упорядоченности конкурентного сектора экономики или сферы деятельности. Воздействие государства только на один из факторов не позволит достигнуть желаемого результата – повышения эффективности хозяйствования в выбранном секторе экономики. В нормативную базу санации предприятий должны входить две группы норм: нормы, распространяющиеся на хозяйствующих субъектов общерыночной ориентации, и специальные нормы, регулирующие отношения эффективного хозяйствования в целевых сферах государственного управления экономикой (структурная перестройка, социальная сфера, формирование федеральных отношений). Схема государственного управления процессом санации предприятия в условиях переходной экономики изображена на рис. 6.1.

Рис. 6.1. Схема государственного управления процессом санации экономики

Сущность процедуры банкротства предполагает определенную взаимосвязь проблем государственного уровня. Так, одновременно с реализацией мер по санации хозяйствующего субъекта планируется решение его социальных проблем. Высвобождаемый персонал нуждается в социальной поддержке и трудоустройстве. Масштабы подобной работы в российских условиях могут оказаться очень большими, например, с точки зрения градообразующих мероприятий. Таким образом, сложность и важность задачи государственного управления процессами санации в условиях переходной экономики обусловливает необходимость создания специального органа по регулированию сферы финансового оздоровления хозяйствующих субъектов. Вместе с тем закрепление за государственным органом конкретных функций связано с дополнительным анализом организации управления финансовыми процессами.

Государственное управление системой финансового оздоровления

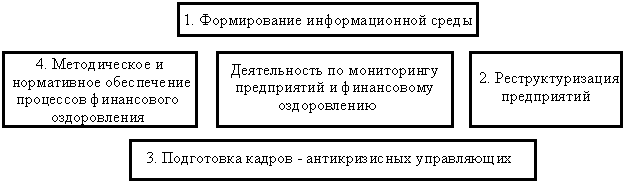

В России функции реализации технологии финансового оздоровления предприятий закреплены за ФСФО (рис. 6.2).

Рис. 6.2. Функции ФСФО России

Действия ФСФО России:

– утверждение методических указаний по проведению экспертизы финансового состояния неплатежеспособных организаций, ведение учета юридических и физических лиц, занимающихся деятельностью, связанной с проведением такой экспертизы;

– осуществление в установленном порядке контроля за соблюдением организациями-должниками принятой законодательством Российской Федерации дисциплины платежей и расчетов;

– проведение анализа финансового состояния организаций-должников и принятие решения о признании их неплатежеспособными, определение порядка ведения учета неплатежеспособных организаций и ведение такого учета;

– оформление заключений по вопросам, связанным с определением несостоятельности (банкротства) и финансовым оздоровлением организаций, в том числе по вопросам о платежеспособности организаций, наличии признаков фиктивного или преднамеренного банкротства, реальной возможности восстановления платежеспособности организации должника, обязательствах, связанных с особенностями банкротства отдельных категорий должников – юридических лиц, планах финансового оздоровления организации-должника, возможных последствиях обращения взыскания на имущество должника и целесообразности возбуждения в арбитражном суде производства по делу о его несостоятельности (банкротстве), результатах независимой оценки рыночной стоимости имущества акционерных обществ – должников.

Возложение на этот государственный орган ответственности за финансовое здоровье предприятий подкреплено соответствующей организацией ее работы на местах.

В России функции реализации технологии финансового оздоровления предприятий закреплены за ФСФО. Действия ФСФО России:

утверждение методических указаний по проведению экспертизы финансового состояния неплатежеспособных организаций, ведение учета юридических и физических лиц, занимающихся деятельностью, связанной с проведением такой экспертизы;

осуществление в установленном порядке контроля за соблюдением организациями-должниками принятой законодательством Российской Федерации дисциплины платежей и расчетов;

проведение анализа финансового состояния организаций-должников и принятие решения о признании их неплатежеспособными, определение порядка ведения учета неплатежеспособных организаций и ведение такого учета;

оформление заключений по вопросам, связанным с определением несостоятельности (банкротства) и финансовым оздоровлением организаций, в том числе по вопросам о платежеспособности организаций, наличии признаков фиктивного или преднамеренного банкротства, реальной возможности восстановления платежеспособности организации должника, обязательствах, связанных с особенностями банкротства отдельных категорий должников – юридических лиц, планах финансового оздоровления организации-должника, возможных последствиях обращения взыскания на имущество должника и целесообразности возбуждения в арбитражном суде производства по делу о его несостоятельности (банкротстве), результатах независимой оценки рыночной стоимости имущества акционерных обществ – должников.

Возложение на этот государственный орган ответственности за финансовое здоровье предприятий подкреплено соответствующей организацией ее работы на местах.