- •Маріуполь - 2007

- •Тема 1. Предмет , об’єкт і завдання курсу

- •1.1. Економічний аналіз як галузь економічної науки

- •1.2. Предмет і завдання економічного аналізу

- •1.3. Основні категорії економічного аналізу

- •1.4. Види економічного аналізу

- •1.5. Зв'язок економічного аналізу з іншими науками і дисциплінами

- •Тема 2. Метод і методика економічного аналізу

- •2.1. Аналітичний метод

- •2.2. Деталізація

- •2.3. Порівняння і моделювання

- •2.4. Балансовий метод

- •2.5. Елімінування

- •Вихідні дані для розрахунку факторів

- •Розрахунок способом ланцюгових підстановок

- •Розрахунок способом відносних різниць

- •2.6. Статистичні методи

- •2.7. Економіко-математичні та інші методи

- •Тема 3. Види аналізу та його інформаційне забезпечення

- •2) Дані бухгалтерського, статистичного і оперативного обліку та звітності;

- •Тема 4. Аналіз фінансового стану підприємства

- •4.1. Головні завдання і джерела інформації

- •4.2. Загальна оцінка фінансового стану підприємства

- •4.3. Аналіз обігових коштів і джерел їх формування

- •Склад і структура майна підприємства станом на кінець року

- •Активи підприємства на кінець року

- •1. Коефіцієнт абсолютної або миттєвої ліквідності

- •2. Коефіцієнт швидкої ліквідності

- •3. Коефіцієнт покриття

- •Склад і структура джерел формування засобів підприємства за станом на кінець року

- •Порівняльний аналітичний баланс

- •4.4. Аналіз оборотності обігових коштів

- •Розрахунок показників оборотності обігових коштів

- •Тема 5. Аналіз прибутку і рентабельності

- •5.1. Значення, завдання та інформація для проведення аналізу

- •5.2. Аналіз чистого прибутку

- •Фінансові результати підприємства

- •Динаміка прибутків і обсягу продаж підприємства, тис. Грн

- •5.3. Аналіз валового прибутку

- •Вихідні дані для розрахунку впливу факторів на величину валового прибутку, тис. Грн

- •3) Вплив собівартості продукції та асортиментно-структурних зрушень:

- •4) Загальний вплив усіх факторів:

- •5) Зростання прибутку порівняно з минулим роком становило:

- •Вихідні дані для розрахунку впливу факторів на валовий прибуток

- •5.4. Аналіз інших доходів і витрат

- •Інші операційні доходи і витрати підприємства, тис. Грн

- •Дані про витрати на збут продукції у звітному році, тис. Грн

- •5.5. Аналіз рентабельності продукції

- •5.6. Аналіз рентабельності підприємства

- •9.7. Резерви збільшення чистого прибутку підприємства

- •Тема 6. Аналіз ділової активності підприємства

- •6.1. Анализ показателей оборачиваемости

- •6. 2. Аналіз ефективності використання оборотних засобів

- •Тема 7. Аналіз виробництва продукції, робіт і послуг

- •7.1. Значення і завдання аналізу виробництва продукції

- •7.2. Аналіз обсягів виробництва та асортименту продукції

- •Динаміка виробництва продукції на підприємстві

- •Вихідні дані для аналізу асортименту

- •7.3. Аналіз якості продукції

- •5.4. Аналіз ритмічності та рівня організації виробництва

- •Дані для розрахунку коефіцієнта ритмічності

- •Тема 8. Аналіз використання трудових ресурсів

- •8.1. Аналіз стану і забезпеченості підприємства трудовими ресурсами.

- •8.2. Аналіз використання робочого часу.

- •8.3. Аналіз продуктивності праці.

- •8.4. Аналіз впливу трудових факторів на обсяг товарної продукції.

- •1) Зміна частки робітників у складі промислово-виробничого персоналу:

- •2) Зміна середньорічного виробітку одного робітника:

- •Дані для аналізу трудових факторів

- •Тема 9. Аналіз стану та ефективності використання основних засобів та матеріальних ресурсів

- •9.1. Аналіз стану і використання основних фондів підприємства

- •1. Підприємство зі збалансованими потужностями окремих виробництв

- •2. Підприємство з окремими виробництвами різної потужності

- •9. 3. Аналіз використання основних фондів.

- •Дані для аналізу використання основних фондів

- •Розрахунок впливу факторів на обсяг товарної продукції за даними, наведеними в табл. 9.1.

- •2) Зміна кількості годин, відпрацьованих одним верстатом за рік:

- •9.4. Загальна оцінка виконання плану матеріально-технічного постачання.

- •Дані для аналізу використання матеріальних ресурсів

- •1) Зміна кількості використаного металу на виробництво основної продукції:

- •Зміна матеріаловіддачі:

- •1) Зміна суми матеріальних витрат на виробництво продукції:

- •Загальні показники використання матеріалів

- •1) Зміна суми матеріальних витрат на виробництво продукції:

- •Тема 10. Аналіз управління витратами і собівартістю продукції

- •10.1. Показники, завдання й джерела інформації

- •10.2. Оцінка виконання плану собівартості

- •Дані для розрахунку виконання плану собівартості

- •10.3. Аналіз витрат за елементами і статтями

- •Витрати на виробництво, %

- •10.4. Аналіз матеріальних витрат

- •I. Етап деталізації відхилення

- •II. Етап деталізації відхилення

- •10.5. Аналіз витрат на оплату праці

- •10.6. Аналіз витрат на обслуговування виробництва

- •Дані про собівартість продукції за статтями витрат, тис. Грн

- •10.7. Аналіз собівартості окремих видів продукції

- •Тема 11. Аналіз попиту, стану ринку та обсягу реалізації продукції

- •Дані для визначення плану за обсягом реалізації, тис. Грн

- •5. Практичний матеріал до аналізу

- •5.1. Завдання для аналізу в аудиторіях

- •Тема 2. Метод і методика економічного аналізу

- •Тема 4. Аналіз фінансового стану підприємства

- •Тема 5. Аналіз прибутку і рентабельності

- •Тема 7. Аналіз виробництва продукції, робіт і послуг

- •Тема 8. Аналіз використання трудових ресурсів

- •Тема 9. Аналіз стану та ефективності використання основих засобів та матеріальних ресурсів

- •Тема 10. Аналіз управління витратами і собівартістю продукції

- •Тема 11. Аналіз попиту, стану ринку та обсягу реалізації підприємства

- •5.2. Ділова гра на тему: Аналіз виконання плану виробництва та якості продукції

- •Обсяги виробництва цементу

- •5.3. Завдання для перевірки знань

- •6. Контрольні питання до заліку з курсу “Економічний аналіз”

- •Абстрактно-логічні прийоми економічного дослідження (аналітичний метод).

- •Прийоми елімінування до економічному аналізі.

- •Рекомендована література

- •Звіт про фінансові результати за 2001 р.

- •II. Елементи операційних витрат

- •III. Розрахунок показників прибутковості акцій

Тема 4. Аналіз фінансового стану підприємства

4.1. Головні завдання і джерела інформації

Фінансова діяльність підприємства становить систему грошових відносин у процесі утворення, розподілу та використання різних фондів коштів. Фінанси підприємства насамперед мають забезпечити грошовими ресурсами безперервний виробничий процес через своєчасну і повну сплату необхідних для підприємства засобів виробництва.

Між фінансовою і виробничо-збутовою сторонами діяльності підприємства існує тісний зв'язок і взаємозалежність. Так, фінансовий успіх дуже часто є наслідком добрих виробничих показників. Зростання обсягів виробництва, поліпшення якості і асортименту продукції, ритмічне виробництво і відвантаження продукції сприяє своєчасному, а інколи і достроковому одержанню грошових коштів на розрахунковий рахунок. Це один напрям впливу. Однак є й інший, що зумовлюється зміною ефективності виробничих процесів. Наприклад, зростання ефективності виробництва завжди зменшує потребу в ресурсах, а отже, скорочуються відповідно витрати фінансових коштів.

Нормальна фінансова діяльність, в свою чергу, створює належні умови для виробництва продукції, забезпечує додаткові можливості для понадпланового його збільшення.

Під час аналізу потрібно вирішити такі основні завдання:

1. Виконати оцінку виконання фінансового плану і фінансового стану підприємства.

2. Визначити вплив факторів на фінансові показники і платоспроможність підприємства.

3. Знайти, визначити резерви і розробити спеціальні заходи щодо їх реалізації.

Проте крім цих головних завдань є такі:

1. Оцінка розрахунково-платіжної дисципліни і стану незавершених розрахунків.

2. Оцінка дебіторсько-кредиторської заборгованості.

3. Оцінка забезпеченості підприємства обіговими коштами, зокрема власними.

4. Оцінка взаємовідносин з банками і фінансовими органами.

5. Оцінка стану обіговості оборотних коштів тощо.

Для аналізу використовують такі дані: фінансовий план, бухгалтерський баланс (форма № 1), звіт про рух грошових коштів (форма № 3), звіт про власний капітал (форма № 4), примітки до річної фінансової звітності (форма № 5).

4.2. Загальна оцінка фінансового стану підприємства

Для здійснення виробничих і комерційних завдань кожне підприємство повинне мати достатню величину основних і обігових засобів. Останні потрібні для фінансування поточної діяльності підприємства. Тому формування відповідної суми обігових коштів, а також ефективне їх використання є одним з першочергових завдань керівництва підприємства.

Успіх фінансової діяльності віддзеркалює добрий (міцний, стійкий, задовільний) фінансовий стан підприємства. Проте він може бути поганим, нестійким, незадовільним, коли мають місце ті чи інші недоліки у фінансах підприємства.

Головним критерієм для визначення фінансового стану є платоспроможність підприємства. Платоспроможність — це здатність підприємства впевнено сплачувати всі свої боргові зобов'язання згідно з встановленими строками або відповідно до договірних умов. її можна вивчати за минулий період, на якусь певну (звітну) дату або як майбутню можливість розрахуватися у необхідні терміни за існуючими короткостроковими зобов'язаннями.

Найпростіше можна визначити платоспроможність на якусь дату на підставі даних бухгалтерського балансу. Для цього спочатку треба з'ясувати наявність залишку грошових коштів на розрахунковому рахунку та інших рахунках грошових коштів (рядки балансу 230 і 240). Якщо ці суми незначні, слід також перевірити стан розрахунків з різними кредиторами. Вивчення заборгованості починають із сум заборгованості з короткострокових кредитів банків (рядки балансу 500 і 510), кредиторської заборгованості за товари, роботи, послуги (рядок 530), зобов'язань з розрахунків з бюджетом (рядок 550), з позабюджетних платежів (рядок 560), зі страхування (рядок 570), з оплати праці (рядок 580). Оскільки в балансі відтепер не показуються окремо суми, вчасно не сплачені, слід використати додаткові облікові дані для поділу вказаних вище сум на нормальну поточну заборгованість і ненормальну прострочену. Наприклад, про несвоєчасність виплати заробітної плати можна довідатися за даними касової книги (звіряють фактичну сплату цих сум за книгою з відповідними датами, коли виплачується заробітна плата на підприємстві). Відсутність сум заборгованості, щодо яких порушено терміни сплати, є доброю ознакою сталого фінансового стану.

Аналіз фінансового стану підприємства за певний період (місяць, квартал, рік) у принципі потребує з'ясування платоспроможності на підставі сукупності проміжних показників за окремими датами або відносно короткими відрізками часу. Неоціненну послугу тут можуть дати щоденні банківські виписки з розрахункового рахунку (особливо одна сума — залишок коштів на кінець операційного дня).

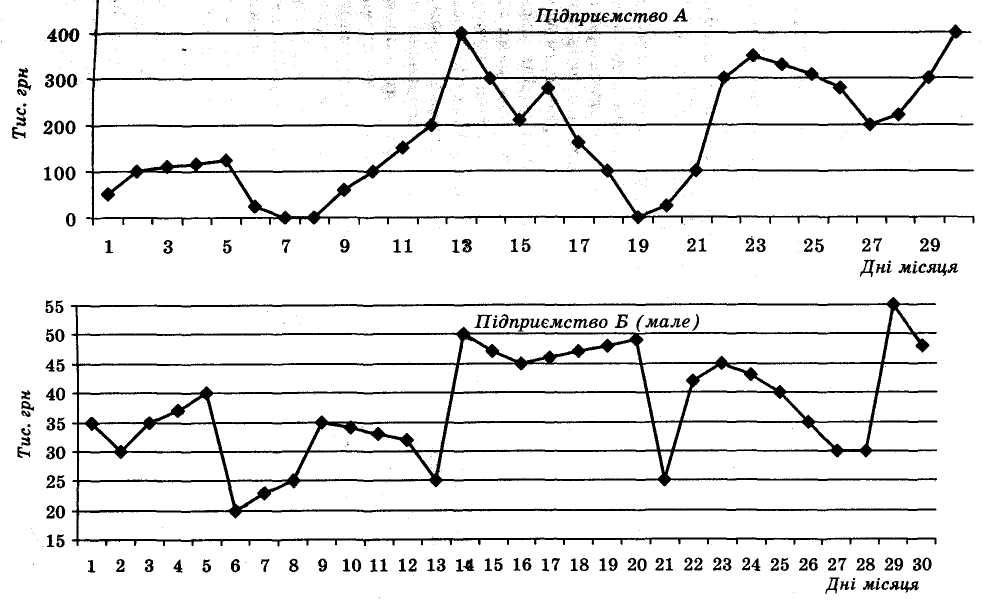

Рис. 4.1. Динаміка залишків грошових коштів на кінець дня в листопаді 2001 р.

На рис. 4.1 наведені дані залишків грошових коштів у двох різних за масштабами виробництва підприємств. Перше підприємство (А) в листопаді мало в цілому задовільний стан з певними ускладненнями з платежами 7—8 і 19 числа. Що стосується другого підприємства (Б), його добрий фінансовий стан не викликає ніякого сумніву.

Хронічна відсутність коштів на розрахунковому рахунку — надійна ознака незадовільного фінансового стану підприємства. Якщо при цьому врахувати можливі застарілі борги банкам, кредиторам, бюджету та ін., то негативна оцінка фінансової діяльності, а отже, і фінансового стану підприємства буде однозначною.

Погіршення фінансового стану — процес, звичайно, поступовий, і тому правомірно розрізняти певні його стадії. Спочатку підприємство відчуває деякі фінансові труднощі, потім фінансові проблеми стають постійними, а несплачені борги невпинно зростають. Нарешті, у зв'язку з неможливістю погашення великих сум заборгованості підприємство припиняє роботу і навіть існування. Слід зазначити такі основні стадії погіршення фінансового стану:

1) хиткий фінансовий стан (тимчасові, незначні фінансові труднощі — несвоєчасне повернення кредитів банку, затримка окремих платежів бюджету і постачальникам тощо);

2) скрутний фінансовий стан (регулярна і значна несплата боргів, постійна неплатоспроможність і відсутність вільних грошових коштів);

3) критичне погіршення фінансового стану (банкрутство). Це пов'язане з нерентабельністю виробництва або його зупинкою, наявністю великої заборгованості, яку підприємство не має змоги сплатити.

Визначення фінансового стану підприємства як незадовільного обов'язково потребує прискіпливого розгляду можливих причин, які обумовили його виникнення. Найчастіше фінансові ускладнення виникають внаслідок:

1) накопичення невиправданих (понаднормативних) залишків товарно-матеріальних цінностей на складах підприємства;

2) погіршення показників виробничої діяльності (обсяги, якість і асортимент продукції тощо);

3) затримки реалізації продукції (затоварювання, падіння цін і попиту, збільшення простроченої дебіторської заборгованості покупців);

4) зниження рентабельності виробництва, а отже, і суми прибутків і обігових коштів;

5) втрати обігових коштів через незважені власні управлінські рішення;

6) вилучення коштів у підприємства адміністративним, судовим, податковим або інфляційним шляхами;

7) інших причин (збитки від стихійних лих, несподівані банкрутства боржників, зростання конкурентного тиску закордонних виробників, зміна митних процедур тощо).

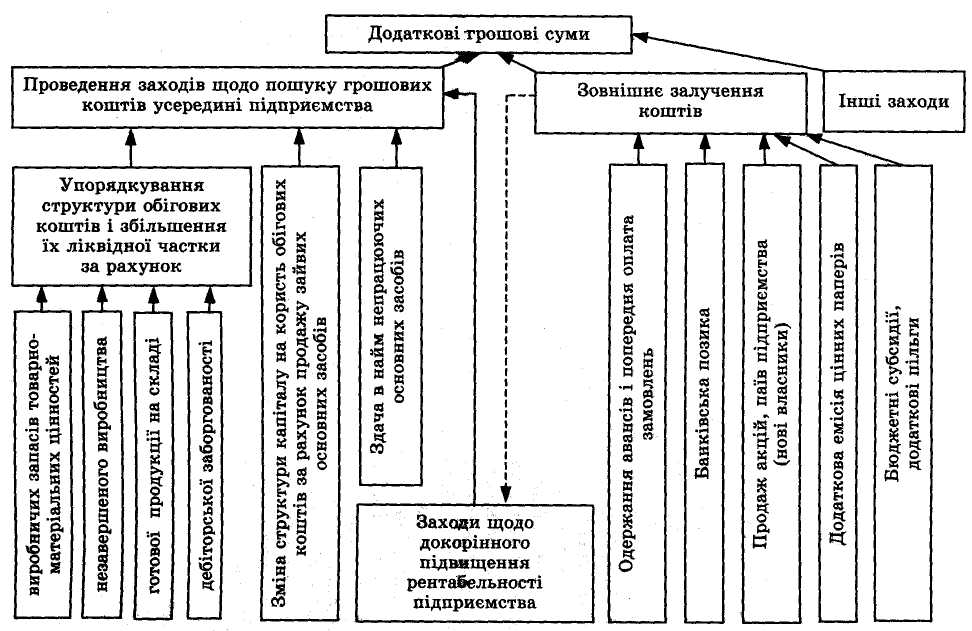

Закінчуючи аналіз фінансового стану підприємства, потрібно зосередити увагу на формуванні рекомендацій для подолання фінансових труднощів. Оскільки неплатоспроможність підприємства викликається, як правило, нестачею грошових коштів, а не обігових коштів взагалі, добрі результати дають цілеспрямовані дії щодо поліпшення структури обігових коштів. Для цього достатньо зменшити залишки непотрібних або надмірних виробничих запасів товарно-матеріальних цінностей через їх реалізацію або обмеження придбання при звичайних обсягах їх використання. Ефект буде однаковим, проте різним за часом.

Скорочення понаднормативних залишків незавершеного виробництва і готової продукції на складі потребує вжиття інших за своєю суттю заходів. Це і прискорення виконання замовлень покупців, і вдосконалення оперативного планування виробництва й відвантаження продукції, перегляд ціноутворення і маркетингових засад підприємства. Інколи вивільнення коштів із цих залишків можливо тільки частково, оскільки без певної уцінки це не обходиться (наприклад, на складі багато застарілої і неякісної продукції). Проте нехтувати такими заходами не слід, а їх своєчасне і масове проведення дає життєво потрібні грошові кошти і оздоровче діє на виробничі неподобства і винних осіб.

Якщо підприємство має великі суми дебіторської заборгованості і насамперед несплачені своєчасно товари відвантажені, то слід запровадити комплекс заходів, починаючи з можливого вибіркового припинення відвантаження продукції замовникам-боржникам до рішучих вимог повернення коштів у судовому порядку. Наполеглива робота з дебіторами, диференційний підхід до кожного партнера обов'язково дасть певні сплачені суми, що приведе до збільшення платіжних можливостей самого підприємства.

Пошук грошових коштів може бути пов'язаний також із зміною співвідношення основного й оборотного капіталу на користь останнього. При цьому реалізуються найбільш ліквідні види основних фондів (нові сучасні верстати, автомобілі, комп'ютери, окремі будівлі), а виторг зараховується на розрахунковий рахунок і використовується як обігові кошти. Доречним і суттєвим джерелом надходження коштів може бути здавання в оренду виробничих і складських приміщень, виробничих потужностей. Це не змінює структуру капіталу, проте дає змогу за рахунок вільних потужностей одержати додаткові грошові надходження на розрахунковий рахунок.

Радикальним засобом для залучення необхідних грошових коштів може бути часткова реалізація підприємства (акцій, паїв). При цьому з'являються нові власники підприємства, а одержані гроші спрямовуються на збільшення частки обігових коштів, що поліпшує фінансовий стан підприємства.

Тимчасовим заходом стабілізації фінансового стану є одержання банківських позик. Однак у більшості випадків позичені кошти не вирішують фінансових проблем, а лише зволікають їх розв’язання у часі. До того ж це дає змогу залучати в обіг підприємства кошти, коли фінансові негаразди незначні і є наслідком випадкових і в основному зовнішніх чинників. Підприємствам, що потерпають від фінансової скрути, банки вважають за краще позик не давати.

Нарешті, якщо всі перелічені вище заходи, що переважно мають одноразовий характер, не забезпечують одержання достатньої грошової суми, слід зосередити увагу на можливостях докорінного поліпшення ефективності роботи підприємства. Це стосується підвищення рентабельності та якості продукції, впровадження нової техніки і технології, реорганізації виробництва і управління тощо (див. рис. 4.2). За відсутністю джерел фінансування і часу залишається тільки одна можливість — оголошення підприємства банкрутом.

Рис. 4.2. Заходи, спрямовані на поліпшення фінансового стану підприємства