6) Ринок цінних паперів, його суть, види

Приватизація і акціонування приватної власності, розвиток підприємництва і кредитних інститутів приводять до поглибленого розвитку грошових і кредитних відносин. З'являється особливий сектор господарювання, який пов'язаний з оборотом цінних паперів - фінансовий ринок.

Фінансовий ринок вимагає не тільки правового регулювання обороту цінних паперів, але і виникнення організації, яка б забезпечувала цей оборот. Такою організацією є фондова біржа. Фондова біржа - це організований і регулярно функціонуючий ринок для купівлі-продажу цінних паперів, обов'язковий елемент регулювання ринку цінних паперів.

Фінансовий ринок умовно можна розділити на дві частини: ринок банківських позик і ринок цінних паперів. Ринок цінних паперів доповнює систему банківського кредиту і взаємодіє з нею. Комерційний банк рідко видає позики на довгий термін (більше року). Цінні папері надають можливість отримати гроші на довгий період - на десятиріччя ( облігації) або в безстрокове користування -акції. Завдання РЦП полягає в тому, щоб забезпечити більш повне і швидке переливання заощаджень по ціні, яка влаштовує обидві сторони. Для цього потрібні біржі і діючі на РЦП посередники.

Біржа - це організований РЦП, який функціонує на основі офіційно зареєстрованих правил ведення торгівлі, де угода про розміщення і купівлю-продаж цінних паперів здійснюється обмеженим числом біржових посередників. Емітентами (організаціями або підприємствами, які випускають в оборот гроші або цінні папери) на ринку цінних паперів виступають приватні національні, державні національні, приватні і державні іноземні організації.

Всі цінні папери, які обертаються на ринку, можна розділити на три групи: акції, облігації і спеціальні цінні папери. Що стосується інвестицій і стабільності приливу прибутку, найбільш якісними вважаються державні облігації, особливо короткострокові ощадні векселі. Потім йдуть приватні облігації і акції великих компаній, які регулярно платять дивіденди.

Розглядаючи сучасну інститутну структуру РЦП, потрібно виділити чотири категорії учасників операцій: комерційні банки, інвестиційні банки, біржові фірми і кредитно-фінансові організації, які об'єднані під назвою "інстітуційні інвестори" (страхові компанії, пенсійні і інвестиційні фонди). Розділення обов'язків між основними групами учасників ринку загалом показане на малюнку 1.

У залежності від значення, яке має РЦП в економіці, його можна поділити на два види: первинний і повторний. Первинний - це ринок, на якому розміщуються уперше випущені папери. Саме тут здійснюється мобілізація грошових коштів акціонерними товариствами і позика їх державою. Первинний ринок включає інвестиційні і комерційні банки, через які акціонерні товариства і держава здійснюють розміщення своїх паперів.

Повторний ринок - це ринок, на котрому продаються і купуються випущені раніше цінні папери. Тут відбувається зміна власників цих паперів. Цей ринок, в свою чергу, ділиться на централізований і децентралізований. Формою центарлізованого РЦП є фондова біржа, на якій постійно обертаються цінні папери, але не все, а тільки ті, які допущені до обороту біржовими комітетами. Децентралізований - це ринок, на якому обертаються як допущені, так і недопущені до обороту на фондових біржах цінні папери. Цей ринок складається із значного числа брокерсько-дилерських фірм, які підтримують між собою зв'язки за допомогою телефонно-телеграфних мереж і пошти. До них відносяться комерційні банки, оскільки багато хто з них займається аналогічними операціями з цінними паперами.

Для сучасних РЦП характерним є досить велика кількість угод, які укладаються поза біржею, і це складає позабіржовий оборот. Отже, сучасний РЦП складається з біржового обороту із зареєстрованими і незареєстрованими на біржі цінними паперами, а також позабіржового обороту.

Позабіржовий і біржовий ринки в деякій мірі протистоять один одному, до того ж взаємно доповнюючи один одного. Ця суперечність виникає тому, що виконуючи загальну функцію торгівлі і обороту цінних паперів, вони керуються специфічними методами їх відбору і реалізації. Позабіржовий оборот, як правило, охоплює тільки нові випуски цінних паперів і головним чином розміщує облігації торгово-промислових корпорацій. Навпаки, на біржі котируються старі випуски цінних паперів і в основному акції торгово-промислових корпорацій. Якщо через позабіржовий оборот здійснюється в основному фінансування промислового процесу, то на біржі за допомогою скупки акцій здійснюється контроль над корпораціями і фірмами, йде формування контролю і його перерозподілу між різними фінансовими групами. Біржа здійснює також значну частину фінансування, в основному через дрібного і середнього вкладника.

7) Фіскальна політика зумовлює використання можливостей уряду формувати податки і витрачати кошти державногобюджету для регулювання рівня ділової активності і разв'язання різноманітних соціальних проблем, тобто це система регулювання, пов'язана з урядовими видатками і податками. Основним важелем фіскальної політики держави є зміна структури податків і, насамперед зміна податкових ставок згідно з метою уряду. Проведення фіскальної політики - прерогатива законодавчих органів влади країни, оскільки якраз вони контролюють оподаткування і витрати коштів з нього.

У світовій практиці добре відомі ефективні способи стимулювання економічного розвитку за допомогою податків і державших витрат В економічній теорії в цьому плані виділяють кейнсіанській підхід до податкових ставок у зв'язку з державними витраіами. досягненням макрорівноваги й економічної о росту, аналогічний підхід монетиристів у рамках теорії „економіки пропозиції". Кейнсіанці орієнтуються на попит, вважаючи, що він створює свою власну пропозицію. Тому вони традиційно вважають, що скорочення податків приводить до зростання сукупного попиту, водночас з яким зростає реальний обсяг ВВП і рівень цін, отже, прискорюється темп інфляції. Крім того, скорочуються надходження в бюджет, наслідком чого с поява або зростання бюджетного дефіциту.

Прихильники теорії „економіки пропозиції'" орієнтуються на сукупну пропозицію, вважаючи, що пропозиція створює власний попит. Вони вважають, що вплив скорочення податкових ставок на сукупну пропозицію призводить до збільшення доходів як населення (відповідно до зросту заощаджень), гак і бізнесу, підприємців (відповідно до збільшення прибутковості інвестицій, норми накопичення капіталу). Таким чином скорочення податків викликає зростання національного виробництва і доходу, що не тільки не зменшує податкові надходження до бюджету і не викликає бюджетного дефіциту, але, при більш низьких ставках, податку забезпечує збільшення податкових надходжень за рахунок розширення податкової бази.

Вважається, і практика підтверджує, що вплив податків на попит відчувається швидше. У короткостроковому періоді зниження податків одночасно призводить до зростання сукупного попиту і зменшення податкових надходжень в бюджет. А вплив податків на сукупну пропозицію за своєю специфікою мас довгостроковий характер.

На питання, хто правий - кейнсіанці чи прихильники „економіки пропозиції"', однозначної відповіді немає. Застосування тієї чи іншої концепції залежить від конкретної економічної ситуації в країні і тих першочергових завдань, які стоять перед економікою. Однак до реалізації причинно-наслідкових зв'язків між фіскальною політикою та сукупною пропозицією в рамках теорії „економіки пропозиції" відносяться з більшою обмеженістю, оскільки вони розраховані на довгостроковий ефект, а сам ланцюжок цих зв'язків достатньо великий іскадний.

Фіскальна політика складається з так званої дискреційної фіскальної політики п автоматичної. Під дискреційною політикою розуміють свідоме регулювання державою оподаткування і державних витрат з метою впливу на реальний обсяг ВВП, зайнятість, інфляцію, економічний ріст. Як правило, дискреційну фіскальну політику можна прогнозувати в різні періоди економічного циклу.

У період спаду стимулююча дискреційна політика складається із:

1) збільшення державних витрат;

2) зниження податків;

3) поєднання росту державних витрат із зниженням податків (з урахуванням того, що мультиплікаційний ефект зростання державних витрат більший, ніж мультиплікаційний ефект зниження податків).

Така фіскальна політика призводить фактично до дефіциту бюджету, але забезпечує скорочення падіння виробництва.

В умовах інфляції при надлишковому попиті стримуюча дискреційна фіскальна політика складається із:

1) зменшення державних витрат;

2) збільшення податків;

3) поєднання скорочення державних витрат із зростаючим оподаткуванням (з урахуванням того, що мультиплікаційний ефект зменшення державних витрат більше, ніж мультиплікаційний ефект росту податків).

Така політика орієнтується на позитивне сальдо бюджету. Безумовно, це абстрактна схема поведінки парламенту й уряду, і механізм дискреційної фіскальної політики далеко не такий простий, оскільки в реальній економіці діють паралельні і різноспрямовані фактори і зрозуміло, що пошук оптимальної фіскальної політики - це завдання дуже складне.

Автоматична фіскальна політика заснована на системі вбудованих стабілізаторів. Під автоматичним, або вбудованим стабілізатором розуміють економічний механізм, який автоматично реагує на зміну економічного стану без необхідності прийняття певних рішень з боку уряду, здійснення ним певних проектів. До основних вбудованих стабілізаторів відноситься зміна податкових надходжень. Сума податків залежить від величини доходів. Тому в періоди активного росту ВВП податкові надходження автоматично зростають (при прогресивній системі оподаткування), що забезпечує зниження купівельної спроможності і стримує економічний ріст. І, навпаки, в періоди спаду податкові надходження автоматично зменшується сума вилучених доходів також зменшується, тобто поступово збільшується купівельна спроможність в економіці, що стримуг спад. По-іншом). прої ресивна система оподаткування в періоди інфляційного росі) приводить до втрати потенційної купівельної спроможності, і навпаки, в періоди уповільнення економічного росі) вона 'забезпечує мінімальну втрат) купівельної спроможності. І перше, і друге є бажаним з погляд) економічної стабільності.

До вбудованих стабілізаторів відносяться система допомог по безробіттю і різних соціальних виплат, програми з підтримки малозабезпечених верств населення тощо, які перешкоджають різкому скороченню сукупного попиту навіть в періоди економічного спаду. В періоди підйому і скорочення безробіття виплата річного роду допомог або припиняється, або зменшується, що стримує сукупний попит.

Світовий досвід свідчить, що системи оподаткування - це не застигла схема. Вона постійно змінюється, динамічно пристосовуючись до процесів відтворення, ринку, вимог НТР. Наприклад, тільки в США у 80-ті роки було проведено дві реформи (1982 і 1986 рр.) оподаткування, які можна пов'язати з проведенням дискреційної фіскальної політики.

Якщо говорити про механізм здійснення фіскальної політики в Україні, то її можна віднести до дискреційної. Головною проблемою фіскальної політики в Україні у 90-ті роки XX ст. було те, що вона здійснювалась під впливом стихійних інфляційних процесів і прагнення розв'язати проблем) бюджетного дефіциту за рахунок необгрунтованої емісії паперових грошей та кредитної емісії. Як відомо, це безперспективний шлях. Податкова політика в Україні в минулі роки здійснювалась за відсутності цілісної концепції її проведення в умовах переходу економіки від суто адміністративних методів управління до ринкових форм господарювання. Більшість принципів, зафіксованих у Законі „Про систему оподаткування", прийнятом) у 1991 р.. лишилася нереалізованою. Відтак, податкова система набула однобічного, відверто фіскального (винятково в плані наповнення бюджету) характер) і. врешті, перетворилась на гальмо у процесі виходу України 5 кризового сіану. Інакше кажучи, з поля зору подаїкової політики випав її, регулюючий критерій, покликаний виливані на умови конкуренції, ефективність використання ресурсів і а економічне зростання.

Проявом економічної політики було те, що податки і обов'язкові платежі зростали у 1991-1994 рр. швидшими темпами, ніж ВВП у діючих цінах, їх питома вага у структурі ВВП зросла з 32,6% у 1990р. до 37,5% у 1994 р. 1 хоча в 1995-1997 рр. податкові надходження зростали меншими темпами, ніж номінальний ВВП, за відсутності суттєвих змін в умовах оподаткування, це свідчило не так про полегшення податкового тиску, як про виснаження виробництва та зростаючі масштаби ухилення від сплати податку. І в сучасних умовах, перше п'ятиріччя XXI ст., в Україні продовжує існувати ціла низка проблем у податковій сфері, яка суттєво гальмує розвиток реального виробництва.

На жаль, монетарні заходи в Україні не були підкріплені відповідними кроками в податковій політиці, у сфері приватизації та структурній перебудові економіки. Наслідком відсутності структурних реформ та незмінних підходів у проведенні податкової політики, негнучкості бюджетних витрат стало значне посилення податкового тиску.

Розширення видатків бюджету як метод антикризової фіскальної політики (через стимулювання попиту) в умовах України непридатний, оскільки видатки і так надмірні. Тому набагато доцільніше розширювати сукупний попит шляхом зниження податків та одночасного скорочення державних витрат, аби уникнути надмірного дефіциту бюджету.

Але в умовах вітчизняної економіки з її значними структурними деформаціями проведення такої політики вимагає (щоб уникнути нового спалаху інфляції) також проведення структурних реформ і стимулювання виробництва, тобто розширення не тільки сукупного попиту, а й сукупної пропозиції. Це потребує вдосконалення податкової системи з дотриманням таких принципових умов:

- незважаючи на переваги використання непрямих податків у перехідний період, у перспективі основу податкової системи повинні складати прямі податки, за яких об'єктом оподаткування є дохід юридичної і фізичної особи, земля, майно, капітал;

- непрямі податки доцільно використовувати лише у формі акцизів (з метою обмеження споживання окремих видів товарів, невиправдано високих доходів виробника-монополіста, а також для оподаткування предметів розкоші) та невеликого (за ставкою 10 -І2% податку на додану вартість:

- обтру товано диференціювати ставки податків, враховуючи об'єктивні особливості й умови надходження доходів;

- ліквідувати надмірну кількість податковнх пільг, які сприяють перерозподілу лоходів. дефорчіч ють вартісні показники в економіці і знижують конкурентоспроможність товаровиробників; пільги можна надавати на певний сірок і з умовою, що кошти викорисювувагимч ться на визначені державок) цілі;

- система податків повинна бути прогнозованою і сталою; обрахування податків - простим і зрозумілим; сума податків відносно доходів поміркованою, щоб забезпечити певні стимули для розвитку підприємства;

- суворо додержуватись системи розмежування податків, за бюджетами різних рівнів

Головним завданням у реформуванні податкової політики повинна стати переорієнтація податкової системи із суто фіскальних цілей на стимулювання економічною зростання. Здійснити це можна насамперед шляхом послаблення податковою тягаря економіки частки податків у ВВП. Зниження ставок податків сприятиме пожвавленню підприємницької активності і в підсумку не зменшить, а навпаки, збільшить податкові надходження до бюджету. Стимулюючий вплив матиме й радикальне скорочення пільг: крім соціального ефекту (утвердження принципу справедливості в оподаткуванні) воно сприятиме розширенню бази оподаткування, зменшить можливості для ухилення від сплати податків. Як свідчить досвід багатьох країн, стабільність і помірність системи оподаткування дають кращий і триваліший стимулюючий ефект, ніж податкові пільги.

8) Податкова система — важлива складова системи державних фінансів, хоча і не виділяється в їх окрему ланку. Вона відіграє провідну роль у формуванні державних доходів, відчутно впливаючи на доходи юридичних і фізичних осіб. При цьому податкову систему можна розглядати у широкому і вузькому розумінні. У широкому розумінні вона охоплює всі обов’язкові платежі, з допомогою яких здійснюється перерозподіл доходів на користь держави і які концентруються в бюджеті та фондах цільового призначення. У вузькому розмінні це сукупність тільки податків як особливої форми мобілізації доходів бюджету.

Податки являють собою обов’язкові платежі юридичних і фізичних осіб до бюджету. Історично це найдавніша форма фінансових відносин між державою і членами суспільства. За економічним змістом податки відображають фінансові відносини між державою і платниками податків з метою створення загальнодержавних централізованих фондів грошових коштів, необхідних для виконання державою її функцій. На відміну від фінансів загалом ці взаємовідносини мають односторонній характер — від платників до держави.

У фінансовій термінології вживаються п’ять термінів, що відображають платежі державі, — плата, відрахування і внески, податок, збір. Незважаючи на певні особливості, ці платежі характеризуються спільним и ознаками, що дають змогу об’єднувати їх в одну групу як податки й обов’язкові платежі податкового характеру.

Плата (відповідає на запитання «за що?») передбачає певну еквівалентність відносин платника з державою (плата за воду, плата за заготівлю деревини тощо). Розмір плати залежить від кількості ресурсів, що використовуються, а надходження плати саме державі визначається державною власністю на ці ресурси. Якщо держава втратить право власності на них, то вона втратить і ці доходи. За економічним змістом плата не є податком, бо не відображає перерозподілу доходів.

Відрахування і внески (відповідають на запитання «на що?», «від чого?») передбачають цільове призначення платежів. Воно може бути тільки частковим (відрахування), тобто встановленим згідно з економічним змістом платежів, або повним (внески), коли витрачання коштів у повному обсязі здійснюється тільки за цільовим призначенням. Наприклад, часткове цільове призначення мають відрахування на геологорозвідувальні роботи. Оскільки вони вносяться до бюджету, то в загальній сумі його доходів це цільове призначення втрачається. При цьому розміри фінансування з бюджету геологорозвідувальних робіт можуть бути як більшими, так і меншими від суми надходжень цих відрахувань. Коли обсяг фінансування менший за суму надходження, цільове призначення залишку не зберігається. Прикладом повного цільового призначення є відрахування і внески у різні цільові фонди — внески у Пенсійний фонд та Фонд соціального страхування, внески у фонд сприяння зайнятості населення та ін. Використовувати ці внески не за призначенням не дозволяється, а змінити цільове призначення можна тільки на законодавчій основі. Загалом відрахування і внески можна розглядати як цільові податки.

Податки (відповідають на запитання «для чого?») встановлюються для утримання державних структур і для фінансового забезпечення виконання ними функцій держави — управлінської, оборонної, соціальної та економічної. Вони не мають ні ознак еквівалентного обміну, ні конкретного цільового призначення. Тобто конкретний податок — це нецільовий, безоплатний (нееквівалентний), неповоротний обов’язковий платіж державі. Однак якщо розглядати податки сукупно, то прикмети плати і відрахувань видно досить чітко. Податок — це плата суспільства за виконання державою її функцій, це відрахування частини вартості валового внутрішнього продукту (ВВП) на загальносуспільні потреби, без задоволення яких сучасне суспільство існувати не може.

Особливою формою податкових платежів є збори. На відміну від податків, які мають характер регулярних надходжень, збори є платежами разового, випадкового і незначного за розмірами характеру, що збираються за місцем події (наприклад, ринковий збір).

Функції податків як фінансової категорії випливають з функцій фінансів. Фінанси загалом виконують дві функції — розподільну і контрольну. Податки безпосередньо пов’язані з розподільною функцією в частині перерозподілу вартості створеного ВВП між державою і юридичними та фізичними особами. Вони є методом централізації ВВП у бюджеті на загальносуспільні потреби, виконуючи у такий спосіб фіскальну функцію.

Фіскальна функція є основною у характеристиці сутності податків, вона визначає їх суспільне призначення. З огляду на цю функцію держава повинна отримувати не тільки достатньо податків, а й головне, надійних. Податкові надходження мають бути постійними і стабільними й рівномірно розподілятися за регіонами.

Постійність означає, що податки повинні надходити до бюджету не у вигляді разових платежів з невизначеними термінами, а рівномірно протягом бюджетного року в чітко встановлені строки. Оскільки призначення податків полягає у забезпеченні витрат держави, то терміни їх сплати мають бути погоджені з термінами фінансування видатків бюджету.

Стабільність надходжень визначається високим рівнем гарантій того, що передбачені Законом про бюджет на поточний рік доходи будуть отримані у повному обсязі. Безглуздо встановлювати такі податки, які необхідних гарантій не дають, бо в такому разі невизначеною стає вся фінансова діяльність держави.

Рівномірність розподілу податків за територією необхідна для забезпечення достатніми доходами всіх ланок бюджетної системи. Без цього виникає потреба в значному перерозподілі коштів між бюджетами, що зменшує рівень автономності кожного бюджету, ступінь регіонального самоврядування і самофінансування.

Податки, як уже зазначалось, відображають рух вартості від юридичних і фізичних осіб до держави. Їх сплата приводить до зменшення доходів платника. Причому об’єктивно кожний платник заінтересований сплатити якомога меншу суму, що може досягатись як за рахунок зменшення обсягів об’єкта оподаткування, так і вибору пільгових щодо оподаткування умов діяльності. Отже, у сутності кожного податку закладена регулююча функція. Вона, як і фіскальна функція, характеризує суспільне призначення податків. Сутність регулюючої функції полягає у впливі податків на різні сторони діяльності їх платників.

Оскільки регулююча функція податків є об’єктивним явищем, то вплив податків відбувається незалежно від волі держави, яка їх установлює. Разом з тим держава може свідомо використовувати їх з метою регулювання певних пропорцій у соціально-економічному житті суспільства. Але така цілеспрямована податкова політика можлива тільки завдяки об’єктивно властивій податкам регулюючій функції.

Використання податків як фінансових регуляторів — дуже складна й тонка справа. Тут не може бути головного і другорядного — все головне. Іноді незначні деталі в оподаткуванні можуть докорінно змінити сутність впливу податку: зробити його прямо протилежним щодо передбачуваного.

Елементи системи оподаткування. Справляння податків ґрунтується на виділенні таких елементів системи оподаткування: суб’єкт і носій податку, об’єкт і одиниця оподаткування, джерело сплати, податкова ставка і квота. Між цими поняттями існує певне підпорядкування, яке найпростіше можна проілюструвати, поставивши до них запитання: суб’єкт ® хто сплачує; об’єкт ® що оподатковується ; одиниця ® як це що обчислюється; джерело ®

® з чого сплачується; ставка ® скільки сплачується; квота ® як частка доходу утримується.

Суб’єкт, або платник (останній термін найуживаніший на практиці), податку — це та фізична чи юридична особа, яка безпосередньо його сплачує. Податкова робота починається саме з установлення платників, бо податкова служба держави повинна чітко знати, хто саме вносить той чи інший податок до бюджету, хто відповідає за зобов’язання перед державою.

Термін «платник податку» визначає саме суб’єкт оподаткування. Однак цей суб’єкт здебільшого є тільки посередньою, транзитною ланкою проходження доходів. Він не стільки сплачує податок, скільки перераховує до бюджету частину отриманих доходів. Реальним платником, або носієм, кожного податку є кінцевий споживач. Саме він сплачує вартість товарів і послуг, а якщо так, то і все, що в їх цінах відображається, — і витрати виробництва та реалізації, і прибуток усіх ланок, де відбувається рух товарів, і відрахування частини отриманих доходів до бюджету. Оскільки основним споживачем у будь-якій країні є її народ, то саме громадяни скрізь були, є і завжди будуть основними носіями, тобто реальними платниками податків. З огляду на це твердження про перекладання податкового тягаря на їхні плечі безпідставні — він був там завжди й альтернативи просто не існує.

Об’єкт оподаткування вказує на те, що саме оподатковується тим чи іншим податком. Це другий за черговістю елемент оподаткування, бо, визначивши платника, необхідно встановити, що саме у нього оподатковується. Нормальна податкова робота можлива тільки у разі чітко визначеного об’єкта оподаткування. Об’єкт оподаткування має бути стабільним, піддаватись чіткому обліку, безпосередньо стосуватися платника, відображати саме його (а не сторонніх юридичних чи фізичних осіб) вплив на даний об’єкт .

Одиниця оподаткування — це одиниця виміру (фізичного чи грошового) об’єкта оподаткування. Фізичний вимір досить точно відображає об’єкт оподаткування. Наприклад, оцінювання земельної ділянки при оподаткуванні проводиться в гектарах, сотих гектара, квадратних метрах тощо. Чим більші розміри об’єкта оподаткування, тим більша одиниця виміру. Грошовий вимір може бути безпосереднім — при оцінці доходів, і опосередкованим — при оцінці тієї ж земельної ділянки (за ринковою чи нормативною ціною), майна та ін.

Джерело сплати податку — це дохід платника, з якого він сплачує податок. Джерело сплати може бути безпосередньо пов’язане з об’єктом оподаткування (коли оподатковується сам дохід або майно, що приносить дохід), а може і не стосуватися об’єкта оподаткування (наприклад, податки на майно і землю, які перебувають в особистому користуванні й не приносять доходу їх власникам). Загалом правомірним є пов’язування джерела сплати податку з об’єктом оподаткування. Таке оподаткування є досить справедливим, оскільки тільки дохід є джерелом сплати. Крім того, у підприємства джерело сплати може розглядатись з позицій віднесення того чи іншого податку на валові витрати (собівартість продукції), отриманий прибуток чи цінову надбавку. Загальним джерелом сплати є виручка від реалізації. Однак залежно від того, з якого її елемента сплачується податок, визначається його вплив на фінансові інтереси підприємства.

Податкова ставка — це законодавчо встановлений розмір податку на одиницю оподаткування. Існують два підходи до встановлення податкових ставок: універсальний і диференційований. При універсальному підході встановлюється єдина для всіх платників ставка, при диференційованому — кілька. Диференціація ставок може відбуватись у двох напрямах. Перший — відповідно до платників, коли для більшості платників виділяється основна ставка, а також знижені й підвищені ставки для окремих платників. Другий — відповідно до різних характеристик і оцінок об’єкта оподаткування.

Установлення податкових ставок є найважливішою і найскладнішою проблемою оподаткування. Саме недосконалість ставок може порушити як фіскальну значущість, так і регулюючу дію того чи іншого податку. Установлення ставок податків може базуватись на емпіричному методі й економіко-математичному моделюванні.

Сутність емпіричного методу, який орієнтується здебільшого на фіскальну функцію податків, полягає у визначенні ставок на базі існуючого досвіду оподаткування з урахуванням забезпеченості видатків держави і впливу кожного податку на фінансові ресурси й грошові доходи та витрати платників. У міру накопичення емпіричних даних та змін у фінансовому стані держави та платників податків ставки оподаткування можуть і повинні коригуватися. Держава мусить весь час тримати в полі зору фінансову діяльність усіх суб’єктів розподільних відносин у суспільстві й вносити своєчасні корективи у свою податкову політику для підтримання належного фінансового стану всіх суб’єктів.

Сутність методу економіко-математичного моделювання полягає в розробленні математичної моделі, яка враховує всі інтереси держави та платника і визначальні (здебільшого саме визначальні, бо всі врахувати практично неможливо) чинники, що діють у сфері справляння того чи іншого податку. Цей метод орієнтується головним чином на регулюючу функцію податків, бо критерієм оптимізації податкової ставки є саме найвищий рівень впливу податку на поведінку платника. Водночас обов’язково враховується і фіскальне значення податку шляхом уведення в модель певних обмежень, насамперед забезпечення мінімально допустимого надходження сум від цього податку.

Крім двох названих наукових методів, у податковій практиці використовується також суто інтуїтивний підхід до ставок. Він базується на передбаченнях і побажаннях тих, хто ці ставки розробляє і затверджує.

За побудовою податкові ставки поділяються на тверді та процентні.

Тверді ставки встановлюються в грошовому виразі на одиницю оподаткування в натуральному обчисленні. Вони можуть бути двох видів: фіксовані — установлені в конкретних сумах, відносні — визначені відносно певної величини (наприклад, у процентах до мінімальної заробітної плати).

Процентні ставки встановлюються тільки щодо об’єкта оподаткування, який має грошовий вираз (адже сума податку має тільки грошовий вираз, за винятком натуральних податків). Вони поділяються на три види: пропорційні, прогресивні й регресивні.

Пропорційні — це єдині ставки, що не залежать від розміру об’єкта оподаткування. Вони спрощують податкову роботу, найбільшою мірою відповідають принципу рівності платників.

Прогресивні — це такі ставки, розмір яких зростає в міру збільшення обсягів об’єкта оподаткування. Прогресія шкали оподаткування може бути простою і ступінчастою. При простій шкалі прогресії підвищені ставки застосовуються до всього об’єкта оподаткування, результатом чого є вкрай невигідні для платника інтервали оподаткування його розмірів. При ступінчастій шкалі такі ставки застосовуються не до всього об’єкта оподаткування, а тільки до тієї його величини, що перевищує інтервальні обмеження. У даному разі багато що залежить від стрімкості й крутизни прогресії. Стрімкість відображає розміри інтервалів — чим вони менші, тим стрімкіша прогресія. Крутизна характеризує співвідношення максимальної й мінімальної ставок. Обидва ці показники при поміркованій податковій політиці мають бути помірними, створюючи відносно пільгові умови для верств населення з низьким рівнем доходів і не надто контрибуційні для осіб з високими доходами.

Регресивні ставки, на відміну від прогресивних, зменшуються в міру зростання об’єкта оподаткування. Вони необхідні тоді, коли держава намагається стимулювати подібне зростання. У такій політиці є свій сенс, адже багатство суспільства — це сукупність багатства його членів, а регресивні ставки стимулюють створення і зростання багатства.

У практиці оподаткування прогресивні й регресивні ставки можуть застосовуватись як окремо, так і в поєднанні — у вигляді прогресивно-регресивної й регресивно-прогресивної шкали ставок.

Податкова квота — це частка податку в доході платника. Вона може бути визначена в абсолютному розмірі й у відносному виразі. Значення податкової квоти полягає в тому, що вона характеризує рівень оподаткування. З погляду соціальної справедливості механізм оподаткування обов’язково має включати податкову квоту. Однак річ у тім, що тоді значно зменшуються податковий вплив і можливості використання податків як фінансових регуляторів. Тому в практиці оподаткування податкові квоти законодавчо не встановлюються.

Класифікація податків. Історія людства виробила різні форми й методи оподаткування. Кожний вид податків має свої специфічні риси та функціональне призначення і посідає окреме місце в податковій системі.

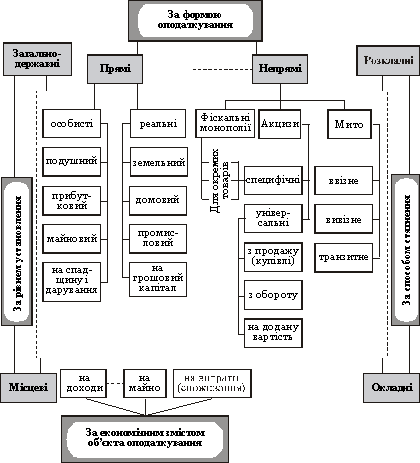

Класифікація податків проводиться за кількома ознаками: за формою оподаткування, за економічним змістом об’єкта оподаткування, залежно від рівня державних структур, які їх установлюють, за способом стягнення.

За формою оподаткування всі податки поділяються на дві групи: прямі й непрямі.

Прямі податки встановлюються безпосередньо щодо платників і сплачуються за рахунок їхніх доходів, а сума податку безпосередньо залежить від розмірів об’єкта оподаткування. Прямі податки сприяють такому розподілу податкового тягаря, за якого більше платять ті члени суспільства, котрі мають вищі доходи. Такий принцип оподаткування більшістю економістів світу визнається найсправедливішим. Разом з тим форма прямого оподаткування потребує і складного механізму стягнення податків, бо виникають проблеми обліку об’єкта оподаткування й ухилення від сплати. Тому, незважаючи на «справедливість» (у лапках не тому, що це сумнівно, а тому, що не існує абсолютної справедливості) прямих податків, податкова система не може обмежуватися тільки ними. Це був би однобокий підхід, який згубний для будь-якої системи.

Непрямі податки встановлюються в цінах товарів та послуг і сплачуються за рахунок цінової надбавки, а їх розмір для окремого платника прямо не залежить від його доходів. Наголошуємо на тому, що, тільки прямо, бо оскільки непрямі податки включаються в ціни, то їх платить в абсолютному розмірі більше той, хто більше споживає, а більше споживає той, хто має вищі доходи.

Історичний розвиток системи оподаткування привів до поступового розмивання чітких відмінностей між прямими та непрямими податками. Універсальні форми непрямих податків — акцизів, при перенесенні їх стягнення зі сфери реалізації у сферу виробництва мають багато ознак прямого оподаткування, насамперед чітко визначений об’єкт оподаткування — обсяг обороту чи додану вартість. При цьому об’єкти оподаткування частково збігаються: пряма форма — податок на прибуток і непряма форма — податок на додану вартість, частину якої становить той же прибуток.

За економічним змістом об’єкта оподаткування податки поділяються на три групи: податки на доходи, споживання і майно. Податки на доходи стягуються з доходів фізичних та юридичних осіб. Безпосередніми об’єктами оподаткування є заробітна плата та інші доходи громадян, прибуток або валовий дохід підприємств. Податки на споживання сплачуються не при отриманні доходів, а при їх використанні. Вони справляються у формі непрямих податків. Податки на майно встановлюються щодо рухомого чи нерухомого майна. На відміну від податків на споживання, які сплачуються тільки один раз — при купівлі, податки на майно стягуються постійно, доки майно перебуває у власності.

Залежно від рівня державних структур, які встановлюють податки, вони поділяються на загальнодержавні та місцеві.

Загальнодержавні податки встановлюють вищі органи влади. Їх стягнення є обов’язковим на всій території країни незалежно від того, до якого бюджету (центрального чи місцевого) вони зараховуються. Згідно з їх розподілом між ланками бюджетної системи загальнодержавні податки поділяються на три групи: доходи центрального бюджету, доходи місцевих бюджетів і доходи, що розподіляються в певних пропорціях між центральним та місцевими бюджетами. Розподіл податків між ланками бюджетної системи може мати сталий нормативний характер, наперед установлений законодавчими актами, а може відбуватись у формі бюджетного регулювання, коли відрахування до місцевих бюджетів здійснюються за щорічними диференційованими нормативами залежно від потреб того чи іншого місцевого бюджету.

Місцеві податки встановлюються місцевими органами влади та управління. Можливі різні варіанти встановлення місцевих податків. По-перше, у вигляді надбавок до загальнодержавних податків. Рівень надбавки визначають місцеві органи відповідно до встановлених обмежень. По-друге, введення місцевих податків за переліком, що встановлюється вищими органами влади. Вибір податків здійснюється місцевими органами. По-третє, можливе впровадження місцевих податків на розсуд місцевих органів без будь-яких обмежень з боку центральної влади.

За способом стягнення розрізняють два види податків — розкладні й окладні. Розкладні податки спочатку встановлюються в загальній сумі відповідно до потреб держави в доходах, потім цю суму розкладають на окремі частини за територіальними одиницями, а на низовому рівні — між платниками. Це історично перша форма стягнення податків. Окладні податки передбачають установлення спочатку ставок, а відтак і розміру податку для кожного платника окремо. Загальна величина податку формується як сума платежів окремих платників.

Класифікація податків та їх види наведені на схемі 24.

Слід відрізняти поняття обсягу місцевих податків від обсягу податкових доходів місцевих бюджетів, які включають повністю або частково загальнодержавні податки, а також місцеві податки і збори.

Класифікація податків