кредитування лекція

.docxТема: Кредитування підприємств

-

Сутність і функції кредиту. Необхідність залучення ресурсів

-

Форми та види кредитів, що надаються підприємству

-

Банківське кредитування підприємств

1. Сутність і функції кредиту. Необхідність залучення ресурсів

Кредит є формою руху позикового капіталу.

Кредит - це суспільні відносини, що виникають між економічними суб 'єктами у зв'язку з передачею один одному в тимчасове користування вільних коштів (вартості) на засадах зворотності, платності строковості, забезпеченості і цільового використання.

Сутність кредиту виявляється в таких його ознаках:

- учасники кредитних відносин повинні бути економічно самостійними: бути власниками певної маси вартості і вільно нею розпоряджатися; функціонувати на основі самодостатності та самоокупності; нести економічну відповідальність за своїми зобов'язаннями. Без цього вони не зможуть набути статусу ні кредитора, ні позичальника.

- кредитні відносини є добровільними та рівноправними. Тільки за цих умов вони будуть взаємовигідними.

- кредитні відносини не змінюють власника цінностей, з приводу яких вони виникають. Кредитор залишається власником переданої в борг вартості, а позичальник одержує її лише у тимчасове розпорядження, після чого повинен повернути власникові.

- кредитні відносини є вартісними, оскільки виникають у зв'язку з рухом вартості (грошей чи матеріальних цінностей). Проте вони не є еквівалентними, тому що кожне переміщення вартості не супроводжується зустрічним рухом відповідного еквівалента. Однак вартість переміщується на зворотних засадах, тобто після певного періоду ці кошти повертаються назад у висхідне положення.

- нееквівалентність кредитних відносин значно посилює в механізмі їх реалізації роль чинника платності, за яким позичальник повертає власникові більшу масу вартості, ніж сам одержує від нього.

Така плата, що називається процентом, має подвійне призначення:

1) компенсувати кредитору втрату доходу у зв'язку з переданням відповідної суми коштів у чуже розпорядження та можливі збитки на випадок неповернення позички;

2) стимулювати позичальника до підвищення ефективності використання одержаних у позичку коштів.

- Кредитні відносини на мікроекономічному рівні є перервними, тобто після повернення одержаної в борг вартості і сплати процента вони перериваються. Проте на макроекономічному рівні кредитні відносини підтримуються безперервно як безперервний рух вартості в процесі суспільного відтворення.

- Безперервність та платність кредитних відносин визначають ще одну характерну їх рису - здатність забезпечувати зростання вільної вартості, тобто її капіталізацію. Відтак формується особлива самостійна форма капіталу - позичковий капітал.

В основі кредитування лежать наступні принципи:

-

Цільове призначення позики — базова передумова забезпечення інтересів сторін. Позичальник чітко визнає ціль, на яку будуть позичені кошти. Вона погоджується обома сторонами які вступають у кредитні відносини.

-

Строковість позики — чітко визначений термін користування позикою.

-

Поверненість позиченої вартості — повернення позичальником кредитору всього обсягу позиченої вартості.

-

Забезпеченість — заходи, що гарантують повернення позички у визначені строки. В ролі забезпечення може виступати майно, капітал, авторські права тощо.

-

Платність — позичальник платить кредитору за користування взятою в борг вартістю. Формою плати є відсоток за кредитом.

Рис. 1 Принципи кредитування

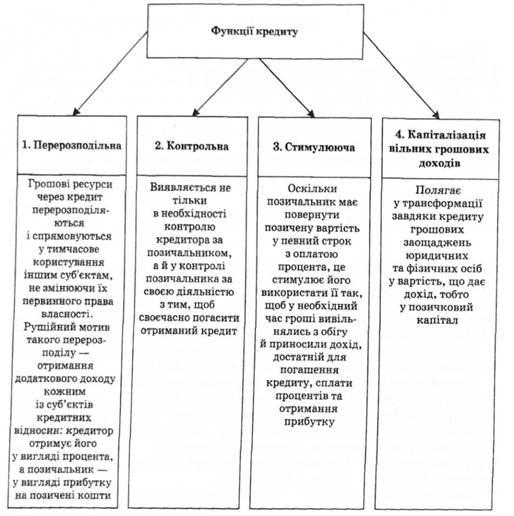

Суть кредиту як економічної категорії виявляється в його функціях, розкриття яких дає змогу встановити зв'язок кредиту із системою економічних відносин.

Серед основних функцій кредиту виділяють такі:

Перерозподільна функція — переміщення ресурсів між її окремими суб'єктами, секторами на засадах повернення.

Перерозподільна функція полягає у тому, що матеріальні та грошові ресурси, які були вже розподілені та передані у власність економічним суб'єктам, через кредит перерозподіляються і спрямовуються у тимчасове користування іншим суб'єктам, не змінюючи їх первинного права власності. Такий перерозподіл не є суто механічним явищем, а має велике економічне значення, а саме:

— кошти, вивільнені в одних ланках процесу відтворення, спрямовуються в інші ланки, що прискорює обіг капіталу, сприяє розширенню виробництва;

— вільні кошти через кредит спрямовуються у ті ланки суспільного виробництва, на продукцію яких передбачається зростання попиту, а, отже, одержання вищих прибутків. Це створює можливості для запровадження новішої техніки, прогресивнішої структури виробництва, підвищення його ефективності тощо.

Контрольна функція кредиту забезпечує контроль за дотриманням умов та принципів кредиту з боку суб'єктів кредитної угоди.

Тобто в процесі кредитування здійснюється взаємний контроль (як кредитора, так і позичальника) за використанням і поверненням позики. Успішне управління кредитом вимагає поєднання зусиль кредитного контролю із спрямованістю суб'єктів господарювання на отримання прибутку від надання (одержання) позики.

Існує суттєва відмінність у виконанні контрольної функції кредиту з боку кредитора і з боку позичальника. Кредитор має можливість здійснювати контроль як за об'єктом кредиту (позиченою вартістю), так і за діяльністю позичальника. Позичальник не має можливості контролювати діяльність кредитора, він здійснює контроль лише за рухом позиченої вартості (тобто контролює лише об'єкт кредитних відносин).

Проте наявність такої функції кредиту багато хто заперечує, посилаючись на те, що контроль властивий не тільки кредитним відносинам, а й багатьом іншим — фінансовим, страховим, торговельним тощо, тобто він не є суто родовою ознакою кредиту.

Важливе значення в умовах ринкової економіки має стимулювальна функція кредиту. За своєю економічною сутністю процес кредитування не може не стимулювати ефективне використання позики з боку позичальника. Сам зміст кредитування, що виражається у формулі: "Купуй зараз (товар, гроші), плати потім" спонукає до ефективного використання одержаної позики, щоб на зароблені кошти не просто повернути кредит, але й одержати прибуток.

Позичальники використовують кредит настільки повно, наскільки це їм дійсно необхідно для реалізації власних економічних інтересів.

Кредитні відносини — це насамперед майнові відносини; за використання і повернення кредиту позичальник відповідає майном і цінностями, що є у нього. Безсумнівно, що майнові відносини створюють достатньо потужні стимули до раціонального використання позичених коштів. З боку кредитора стимулювальним чинником є позичковий відсоток. Кожний кредитор намагається постійно забезпечувати зростання своїх кредитних ресурсів.

Функція капіталізації вільних грошових доходів полягав у трансформації завдяки кредиту грошових нагромаджень та заощаджень юридичних і фізичних осіб у вартість, що дає дохід, тобто в позичковий капітал. Така трансформація забезпечується через зворотний рух та платність кредиту. Будь-яка маса вільної вартості, будучи переданою в позичку, не змінюючи власника, приносить йому дохід, тобто набуває форми позичкового капіталу.

Рис. 2 Функції кредиту та їх зміст

Для розвитку кредитних відносин необхідні певні умови. По-перше, учасники кредитної угоди - кредитор і позичальник, мають бути юридичне самостійними суб'єктами, які матеріально гарантують виконання зобов'язань. По-друге, інтереси суб'єктів кредитної угоди повинні збігатися.

Для забезпечення всього процесу відтворення необхідно, щоб підприємства мали необхідні оборотні кошти, які вони використовують для придбання оборотних виробничих фондів. Із стадії виробничих запасів оборотні кошти переходять у незавершене виробництво, а потім у готову продукцію. У свою чергу, готова продукція, призначена для продажу, стає товаром і реалізується. Виручка від реалізації поступає на рахунок підприємства.

За браком власних оборотних коштів підприємства залучають банківські кредити, кошти інших кредиторів та комерційний (товарний) кредит. Кредит дає змогу доцільніше організувати оборот коштів підприємств, не витрачати значних фінансових ресурсів на створення зайвих запасів сировини й матеріалів.

У процесі кредитування підприємств насамперед ураховуються індивідуальні особливості кругообороту їхніх оборотних коштів. Особливості індивідуального кругообороту коштів підприємств проявляються у розбіжності в часі між вивільненням з обороту вартості в грошовій формі та авансуванням коштів у новий оборот, тобто чергування зростання додаткових потреб у коштах і створення тимчасово вільних залишків їх на тому самому підприємстві створюють реальну економічну основу для використання кредитів на формування виробничих і оборотних фондів та погашення їх через певний час.

Розбіжності в часі відбуваються, передусім, через сезонність виробництва. Сезонність виробництва зумовлює в одні періоди випереджаюче зростання виробничих витрат порівняно з надходженням коштів і спричиняє додаткову потребу в коштах понад ті, що є в розпорядженні підприємства. В інші періоди витрати виробництва зменшуються або зовсім припиняються, збільшується вихід готової продукції та надходження грошової виручки, частина якої виявляється тимчасово вільною.

Взагалі особливості індивідуального обороту коштів підприємства зумовлюються багатьма об'єктивними і суб'єктивними факторами. До об'єктивних факторів належать:

* галузева належність підприємства;

* характер виробничого процесу;

* сезонність виробництва.

До суб 'єктивних факторів належать:

* рівень організації виробництва;

* рівень організації збуту й постачання;

* інші фактори.

Розрізняють два види кругообороту коштів підприємства: відносно рівномірний і переважно нерівномірний.

Перший вид властивий підприємствам нафтової, вугільної, металургійної та інших галузей промисловості. Для підприємств цієї групи характерна відсутність тривалого лагу (періоду) між надходженням і витрачанням коштів.

Другий вид характерний для підприємств легкої, харчової, лісової промисловості, сільськогосподарських підприємств. У них завжди виникає певна невідповідність між витратами коштів і надходженням коштів від реалізації продукції. У підприємств з нерівномірним кру-гооборотом коштів додаткова потреба в кредиті пояснюється сезонністю виробництва, значною тривалістю обороту оборотних коштів. Тривалість виробничого циклу може коливатися від кількох днів (виробництво деяких харчових продуктів) до кількох місяців і років (виробництво сільськогосподарської продукції, суднобудування).

Суб'єктами кредиту є кредитори і позичальники.

Об'єктом кредиту є та вартість, яка передається в позичку одним суб'єктом іншому.

Основними об'єктами короткострокового кредитування в оборотні кошти є:

-виробничі запаси (сировина, основні й допоміжні матеріали, запасні частини, паливо, інструмент);

-незавершене виробництво та напівфабрикати власного виробництва;

-витрати майбутніх періодів (сезонні витрати, витрати на освоєння випуску нових виробів тощо);

-готова продукція і товари;

-платіжні та розрахункові операції з постачальниками й покупцями.

Отже, кредит необхідний і для підтримування кругообороту фондів діючих підприємств, що обслуговують процес реалізації продукції.

Об'єктами довгострокового та середньострокового кредитування є капітальні вкладення, пов'язані з реконструкцією підприємства, його технічним переозброєнням, упровадженням нової техніки, удосконаленням технології виробництва, та інші витрати, що приводять до збільшення вартості основних засобів. До таких кредитів підприємства вдаються, якщо відчувають брак власних коштів, призначених на ці цілі, а саме: прибутку й амортизаційних відрахувань.

Використання різноманітних форм кредитування підприємства прискорює рух грошових і матеріальних ресурсів та сприяє підвищенню ефективності фінансово-господарської діяльності.

Визначаючи потреби в кредитах, підприємства виходять із загальної потреби у коштах і наявності таких.

Планування потреби в кредиті для формування оборотних коштів підприємства здійснюється поетапно.

На першому етапі розраховується потреба в оборотних коштах у цілому та за окремими напрямками: формування виробничих запасів, незавершеного виробництва, готової продукції.

На другому етапі визначається необхідний розмір залучення кредитів банку на покриття збільшення потреби в оборотних коштах.

Для цього можна користуватися формулою:

Ко.б. = ОК - ОКн - ОКпр + КЗ

де Ко.б. - необхідний розмір кредитів, які залучаються в оборотні кошти;

ОК - потреба в оборотних коштах;

ОК н - власні оборотні кошти на початок періоду;

ОК пр - поповнення оборотних коштів за рахунок прибутку підприємства;

КЗ - зменшення кредиторської заборгованості.

Потреба підприємства в кредитах під інвестиційні проекти визначається на основі інвестиційної програми за окремими етапами її реалізації та з урахуванням власних джерел фінансування.

Після проведення розрахунків потреби підприємства в кредитних ресурсах визначають період їх залучення. Період залучення кредитів - це час з моменту надання банківського кредиту до моменту його повного погашення та виплати відсотків за користування. Період залучення кредиту визначається банком.

2.Форми та види кредитів, що надаються підприємству

Діяльність підприємства в системі ринкової економіки неможлива без періодичного використання різноманітних форм залучення кредитів.

Кредити, що їх можуть отримати підприємства, класифікуються за такими ознаками:

1) за кредиторами:

а) банківський, лізинговий кредити (банки та спеціалізовані фінансово-кредитні інститути);

б) комерційний кредит (підприємства);

в) державний кредит, який надається через уповноважені банки (держава);

г) відкриття кредитних ліній через уповноважені банки (міжнародні фінансово-кредитні установи).

2) за формами і видами:

а) кредити, що надаються в грошовій формі (банківський, державний);

б) кредити, що надаються в товарній формі (лізинговий, комерційний).

Банківський кредит - це економічні відносини між кредитором та позичальником з приводу надання коштів банком підприємству на умовах терміновості, платності, повернення, матеріального забезпечення.

Комерційний кредит - це товарна форма кредиту, яка характеризує кредитну угоду між двома суб'єктами господарської діяльності: підприємством-постачальником (кредитором), який надає відстрочку платежу за свій товар і підприємством покупцем (позичальником), який зобов'язується сплатити борг.

Об'єктом комерційного кредиту є реалізовані товари, виконані роботи, надані послуги, щодо яких продавець надає відстрочку платежу.

Погашення комерційного кредиту здійснюється шляхом: сплати боржником за векселем; передачі векселя відповідно до чинного законодавства іншій юридичній особі (крім банків та інших кредитних установ); переоформлення комерційного кредиту на банківський.

Специфічною формою комерційного кредиту можна вважати термінову відстрочку сплати податків (податковий кредит), які належить внести підприємству до бюджету в календарному році. Податковий кредит дає фінансову можливість підприємству спрямувати тимчасово вільні кошти у прибуткові операції.

До нетрадиційних видів комерційного кредиту відносять кредитування за контрактом (франчайзинг) та кредитування експортера, шляхом купівлі боргових зобов'язань (форфейтинг).

Лізинговий кредит - це відносини між юридичними особами, які виникають у випадку оренди майна і супроводжуються укладанням лізингової угоди. Лізинг є формою майнового кредиту.

Об'єктом лізингу є різне рухоме (машини, обладнання, обчислювальна та інша техніка) та нерухоме (будинки, споруди) майно.

Суб'єктами лізингу можуть бути: лізингодавець; користувач; виробник.

Іпотечний кредит - це особливий вид економічних відносин з приводу надання кредитів під заставу нерухомого майна.

Кредиторами з іпотеки можуть бути іпотечні банки або спеціальні іпотечні компанії, а також комерційні банки.

Позичальниками можуть бути юридичні особи, які мають у власності об'єкти іпотеки, або мають поручителів, які надають під заставу об'єкти іпотеки на користь позичальника.

Об'єктами іпотечного кредиту є: житлові будинки, квартири, магазини, земельні ділянки, що є власністю позичальника, і не є об'єктами застави за іншими угодами.

Державний кредит — сукупність економічних відносин між державою в особі органів влади і управління, з одного боку, і резидентами (фізичними та юридичними особами) та нерезидентами (у тому числі іноземними державами й міжнародними фінансовими інституціями), з іншого, при яких держава традиційно виступає у ролі позичальника (рідше кредитора і гаранта).

3) залежно від мети використання розрізняють кредити, що спрямовані на фінансування:

а) оборотних коштів;

б) основних засобів.

Підприємство має можливість отримувати кредити на придбання товарно-матеріальних запасів, обладнання, інших активів, розширення та модернізацію виробничих потужностей, викуп окремих виробничих комплексів або цілих підприємств.

4) за терміном надання розрізняють короткострокові, середньострокові, довгострокові кредити.

Короткострокові кредити підприємства можуть отримувати у разі фінансових труднощів, які виникають у зв'язку з витратами виробництва та обороту. Термін короткострокового кредиту не перевищує одного року.

Середньострокові кредити (від одного до трьох років) надаються на поточні витрати, оплату обладнання та фінансування капітальних вкладень.

Довгострокові кредити (понад 3 роки) можуть надаватися для формування основних фондів.

5) залежно від забезпечення кредити поділяють на забезпечені заставою, гарантовані, з іншим забезпеченням (поручительство, поліс страхової компанії), незабезпечені (бланкові).

Забезпечені кредити гарантуються певними видами активів, зокрема:

* нерухомістю;

* цінними паперами;

* товарно-матеріальними цінностями;

* дебіторською заборгованістю тощо.

В Україні як забезпечення кредиту використовують, головним чином, товарно-матеріальні цінності та нерухомість.

Кредити, які надаються банками підприємствам під заставу державних цінних паперів називаються ломбардними.

Бланкові кредити отримують тільки фінансове стійкі підприємства на короткий термін (1-10 днів). У вітчизняній практиці бланкові кредити практично не використовуються.

6) порядок надання кредиту передбачає такі види позик:

а) прямі;

б) консорціумні;

в) позики участі.

Надання прямих позик передбачає кредитування підприємства безпосередньо одним кредитором.

Консорціумні позики надаються тоді, коли підприємству-позичальнику потрібні кошти в обсязі, який не може бути забезпечений одним кредитором. У цьому разі кілька кредиторів об'єднуються, і кожен з них надає частину загального кредиту.

Підприємство-позичальник, що бажає отримати кредит у великому розмірі, може самостійно визначити банк, який бере на себе зобов'язання з організації банківського консорціуму та виконання функцій головного банку у кредитній угоді. Як правило, головним банком визначають один із великих банків, який має досвід проведення великомасштабних кредитних операцій.

Консорціумне кредитування в Україні не набуло розвитку. За останні роки було укладено лише кілька консорціальних угод.

Позики участі - банки передають (переуступають) частини позики іншим кредиторам. Домовленість про таку позику можна укласти навіть без відома підприємства-позичальника, а умови такої позики відрізняються від умов надання початкового кредиту.

У зв'язку із низькою кредитоспроможністю більшості українських підприємств у вітчизняній практиці позики участі не практикуються.

3. Банківське кредитування підприємств

Банківський кредит - це економічні відносини між кредитором та позичальником з приводу надання коштів банком підприємству на умовах терміновості, платності, повернення, матеріального забезпечення.

Банківський кредит класифікують за такими ознаками:

1. Цільова направленість.

2. Термін кредиту.

3. Вид відсоткової ставки.

4. Валюта кредиту.

5. Види обслуговування.

Залежно від мети кредит може надаватися на:

1)фінансування оборотного капіталу;

2)фінансування основного капіталу;

3)викуп приватизованого підприємства.

Чинне українське законодавство забороняє надавати підприємствам кредити на покриття збитків від господарської діяльності, на формування і збільшення статутних фондів банків, для внесення платежів у бюджет і позабюджетні фонди.

Не можуть отримати кредити підприємства:

-проти яких порушено справу про банкрутство (крім кредитування заходів фінансової санації");

-під укладені ними контракти, які не передбачають захисту позичальника від можливих втрат, пов'язаних із затримками в поставках товарів;

-коли вони мають прострочену заборгованість за раніше наданими кредитами.

Залежно від терміну розрізняють: короткостроковий, середньостроковий, довгостроковий кредити.

Залежно від відсоткової ставки підприємства можуть одержувати кредити з плаваючою і фіксованою відсотковою ставкою.

Позики з фіксованою відсотковою ставкою підприємствам надаються переважно за умов стабільної економіки. За економічної нестабільності підприємствам, як правило, надаються позики з плаваючою відсотковою ставкою. Ставки по таких позиках залежать від рівня відсоткової ставки на міжбанківські кредити й офіційної облікової ставки Національного банку України.

Залежно від валюти, в якій видаються кредити вони поділяються на кредити,надані в національній та в іноземній валюті. Для одержання кредитів у іноземній валюті від іноземних кредиторів підприємство повинно мати відповідний дозвіл Національного банку України.

Кредит в іноземній валюті може бути використаний підприємством на фінансування капітальних вкладень, придбання обладнання, сировини, матеріалів.

Залежно від виду банківського обслуговування банківські кредити і кредитні послуги поділяються на:

1) строкові кредити, кредитна лінія (сезонна, постійно відновлювальна), контокорентні кредити (овердрафт), облікові кредити (під облік векселів);

2) кредитно-гарантійні послуги (акцептний кредит, авальний кредит);

3) кредитні послуги (факторинг).

Строковий кредит - це кредит, який надається повністю негайно після укладення кредитної угоди. Погашається він або періодичними внесками, або одноразовим платежем у кінці терміну.

Кредитна лінія - це згода банку надати кредит протягом певного періоду часу в розмірах, які не перевищують заздалегідь обумовленої суми.

Кредитна лінія відкривається, як правило, на рік, але її можна відкрити й на коротший період. Відкрита кредитна лінія дає змогу оплатити за рахунок кредиту будь-які розрахункові документи, передбачені у кредитній угоді, що укладається між підприємством та банком. Протягом строку дії кредитної лінії підприємство може будь-коли одержати позику без додаткових переговорів з банком та інших формальностей. Проте за банком зберігається право відмовити підприємству у позиці в межах затвердженого ліміту, якщо банк виявить погіршання фінансового стану позичальника. Через це кредитну лінію відкривають підприємствам зі стійким фінансовим становищем та доброю репутацією. На прохання підприємства ліміт кредитування можна переглядати.

Розрізняють два види кредитних ліній: сезонну й постійно відновлювальну. Сезонну кредитну лінію відкривають за періодичного браку оборотних коштів, пов'язаних із сезонністю виробництва або з необхідністю створення запасів товарів на складі. У разі відкриття сезонної кредитної лінії банк в обов'язковому порядку вимагає від підприємства забезпечення.

Відновлювальну кредитну лінію може бути відкрито підприємству тоді, коли воно відчуває постійний брак оборотних коштів для відновлення процесу виробництва в заданому обсязі. Відновлювальна кредитна лінія надається на термін, який не перевищує одного року. Особливість відновлювальної кредитної лінії полягає в тім, що підприємство, погасивши частину кредиту, може одержати нову суму, але в межах відповідного ліміту і періоду дії кредитної угоди. У зв'язку з цим підприємство повинно заставити банку основні фонди або надати якусь іншу гарантію.

Овердрафт - короткостроковий кредит, що надається банком надійному підприємству понад залишок його коштів на поточному рахунку в межах заздалегідь обумовленої суми шляхом дебетування його рахунку.

Для підприємства у комерційному банку може відкриватись спеціальний позичковий рахунок - контокорент - єдиний рахунок, на якому враховуються всі операції підприємства. На контокорентному рахунку відображуються, з одного боку, погашення кредиту банку та інші платежі з доручення підприємства, з іншого - кошти, які надходять на користь підприємства (виручка від реалізації продукції, наданий кредит та інші надходження). Контокорент - це поєднання позикового рахунка з поточним, і він може мати дебетове та кредитове сальдо.

Акцептний кредит - це позика, яка передбачає акцептування банком інкасованої підприємством-позичальником тратти за умови, що підприємство надає у розпорядження банку вексель до строку його оплати.

Особливість акцептного кредиту полягає в тім, що банк дає підприємству не гроші, а гарантію оплатити вексель у визначений термін. При цьому банк стає першим боржником і з економічного погляду виконує умовне зобов'язання, тобто здійснює оплату векселя лише тоді, коли підприємство не виконує своїх зобов'язань. Акцептний кредит має короткостроковий характер і використовується для фінансування оборотних засобів підприємства і переважно у сфері зовнішньої торгівлі. Цей кредит дешевший для підприємств, оскільки вони сплачують банку лише комісійні за акцепт векселя.