- •Фінансовий ринок

- •Модуль 1 основи функціонування фінансового ринку

- •Гарантії держави щодо позик приватного сектора;

- •Тестові завдання до модулю 1

- •Модуль 2 ринок цінних паперів (фондовий ринок)

- •Тема 7. Вексель та банківські цінні папери

- •Тема 9. Грошовий ринок та ринок банківських позик

- •Тема 10. Валютний ринок

- •Тестові завдання та задачі до модулю 2

- •Модуль 3 Фондова біржа. Сумнівні фінансові операції. Фінансові послуги

- •Тема 11. Фондова біржа та її операції.

- •Тема 12. Протидія легалізації сумнівних фінансових операцій

- •Тестові завдання та задачі до модулю 3

- •А. Основні формули, які необхідно використати у розв’язанні:

- •Б. Визначення основних показників акцій та облігацій окремих корпорацій

- •Словник Словник складено з використанням інформації офіційного сайту в Інтернеті “Нормативні акти України”

Модуль 3 Фондова біржа. Сумнівні фінансові операції. Фінансові послуги

Тема 11. Фондова біржа та її операції.

ХАРАКТЕРИСТИКА ФОНДОВИХ ІНДЕКСІВ

11.1. Сутність та характеристика фондової біржі

11.2. Біржові операції та їх класифікація

11.3. Поняття індексів і методи їх визначення

11.4. Види індексів та їх місце на фінансовому ринку

11.1. Сутність та характеристика фондової біржі

Операції з цінними паперами можуть здійснюватися на організованій біржі цінних паперів та позабіржовому ринку.

Фондова біржа являє собою організаційно оформлений, постійно діючий ринок на якому здійснюється торгівля цінними паперами.

Іншими словами, фондова біржа – це, насамперед, місце, де знаходять один одного продавець та покупець цінних паперів, де ціни на останні визначаються попитом та пропозицією на них, а сам процес купівлі-продажу регламентується правилами і нормами, тобто певним чином організований ринок цінних паперів. Фондова біржа, об’єднуючи професійних учасників ринку цінних паперів в одному приміщенні, створює умови для підвищення ліквідності ринку в цілому.

Своєю діяльністю фондова біржа забезпечує:

-

перерозподіл на комерційній основі фінансових ресурсів між юридичними і фізичними особами шляхом організації купівлі-продажу фондових цінностей;

-

сприяння становленню й розвитку фондового ринку та належне розповсюдження інформації про нього;

-

підвищення довіри інвесторів до вкладання на довгостроковій основі вільних грошових коштів у фондові цінності;

-

контроль за діяльністю учасників біржових торгів, захист інтересів інвесторів.

Відмітною рисою фондової біржі є некомерційний характер її діяльності. Основна мета – створити належні умови для широкомасштабної та ефективної торгівлі цінними паперами.

Таким чином, зацікавленість членів біржі в її діяльності не пов’язана з отриманням прибутку від вкладання в біржу капіталу. Участь у біржі породжена потребою в організації, яка могла б концентрувати в своїх стінах численні заявки, які поступають ззовні на придбання та продаж високоліквідних цінних паперів, і забезпечила б завдяки цьому можливість швидко укладати по них угоди за цінами, що відображають реальну кон’юнктуру досить представницького ринку.

Статус фондової біржі можуть одержати юридичні особи, створені на умовах, визначених законодавством як організаційно оформлені централізовані ринки та електронні торговельно-інформаційні мережі, на яких постійно здійснюється торгівля цінними паперами або похідними фінансовими інструментами, якщо вони відповідають вимогам щодо наявності процедури відбору цінних паперів, що відповідає певним вимогам щодо умов їх випуску та обігу.

Фондова біржа одержує в Державній комісії з цінних паперів та фондового ринку (ДКЦПФР) свідоцтво про реєстрацію, яке є підставою для здійснення нею діяльності визначеної статутом та правилами. Щомісяця 1-го числа вона повинна подавати в ДКЦПФР список зареєстрованих протягом місяця на біржі нових брокерських контор із зазначення їх найменування та юридичної адреси, перелік брокерських контор, діяльність яких призупинена, а також повідомляти про зміни і доповнення в складі членів біржі та про обсяги укладених угод.

Законодавством України встановлені певні обмеження щодо формування статутного фонду фондової біржі. Зокрема, не допускається формування статутного фонду біржі недержавними цінними паперами. У разі формування статутного фонду довгостроковими (не менше року) державними цінними паперами їх частка не повинна перевищувати 30 %.

Свідоцтво про реєстрацію надається терміном на два роки і діє на всій території України. Діяльність фондової біржі після закінчення терміну дії свідоцтва не допускається.

Міністерство юстиції України 18 січня зареєструвало нове положення ДКЦПФР про функціонування фондових бірж (попереднє положення, датоване 1997 роком, регулювало діяльність фондових бірж і торгівельно-інформаційних систем). Нормативна база оновлена відповідно до Закону “Про цінні папери і фондовий ринок”. Документ запровадив поняття лістингових цінних паперів і загальні вимоги для першої і другої категорії лістингу. В даний час кожна біржа і торговельно-інформаційна система встановлюють кількість рівнів лістингу і вимоги до паперів, що проходять лістинг, на свій розсуд.

Наприклад, Українська фондова біржа (УФБ) має три рівні офіційного і неофіційного лістингу, ПФТС – три рівні офіційного лістингу, а також цінні папери, допущені до торгів без включення в котирувальні листи. Новим положенням про біржі вводяться також вимоги до ліквідності (мінімальному обсягу торгів і кількості операцій за кожним видом паперів залежно від рівня лістингу). Приведення лістингу для бірж до єдиного стандарту є позитивним явищем для фондового ринку. Тепер інституційні інвестори (інвестиційні і пенсійні фонди) зможуть забезпечити себе, вкладаючись у біржові цінні папери.

Біржі повинні привести свою діяльність у відповідність вимогами ДКЦПФР через дев’ять місяців після набрання чинності положенням (тобто до 29 жовтня 2007 року).

11.2. Біржові операції та їх класифікація

На фондових біржах здійснюються операції з акціями акціонерних товариств, облігаціями підприємств, облігаціями внутрішніх позик, казначейськими зобов’язаннями України, векселями та документами, що засвідчують право їх власника на придбання або відчуження цінних паперів, зазначених вище, або є похідними від них.

Усі операції на фондовому ринку можна розділити на два види:

Операції з реальними цінностями та операції без реальних фондових цінностей.

До операцій з реальними фондовими цінностями належать:

-

касові операції, що передбачають передачу фондового активу негайно або не пізніше 2-3 днів після укладання угоди;

-

форвардні операції (тверді термінові угоди) передбачають передачу права на реальні фондові активи у визначений термін з фіксацією ціни (курсу) указаного фінансового активу на момент укладання угоди.

До операцій без реальних фондових активів слід відносити:

-

опціони – це договори, у відповідності з якими один із його учасників набуває право купівлі або продажу будь-якого товару за фіксованою ціною протягом певного періоду часу, а інший учасник за грошову премію зобов’язується забезпечити в разі необхідності реалізацію цього права, тобто бути готовим продати або купити цінні папери за обумовлену договором ціною.

Особа, яка отримала право і має прийняти рішення, є покупцем опціону, оскільки вона повинна сплачувати за це право. Особа, яка продала право покупцю і таким чином має прореагувати на рішення покупця, є підписником опціону.

-

Варанти – це сертифікати, які дають право його власникові купити один цінний папір за фіксованою ціною у визначений термін.

Варанти випускаються в обіг не самостійно, а як складова частина інших цінних паперів для того, щоб зробити їх більш привабливими.

Після випуску цінного папера з варантом останній, як правило, відокремлюється від цього цінного папера і починає обертатися самостійно. При цьому вартість цього папера зменшується па величину вартості варанта. Умовами випуску може бути передбачена можливість або негайного відокремлення варанта від цього цінного папера одразу після його первинного розміщення, або можливість такої операції через певний час.

Ціна, за якою варант може бути обмінений на новий цінний папір, називається ціною виконання варанта. Як правило, в момент випуску варанта ринкова вартість цінного папера, в який він може бути обернений, є вищою за ціну виконання варанта.

-

Ф’ючерс – це різновид термінових угод на купівлю або продаж стандартної кількості визначених цінних паперів у зазначений день та за визначеною ціною.

Завдяки тому, що ф’ючерсні угоди стандартизовані (вони передбачають стандартизацію базового активу та строків виконання), продавці та покупці можуть передавати один одному свої зобов’язання щодо поставки чи купівлі певних цінних паперів, на яких базується угода.

Для гарантування виконання ф’ючерсних угод продавці та покупці заздалегідь депонують певну суму грошей третьої нейтральної сторони (розрахункової палати), яка гарантує дотримання кожною стороною своїх зобов’язань за угодою.

11.3. Поняття про індекси та методи їх визначення

Для інтегральної оцінки стану фінансового ринку спеціалісти вже понад сто років використовують індекси. Інвесторів цікавить не лише динаміка цін на акції певної компанії, а й загальна тенденція всього ринку. Саме для цього практично всі біржі мають власні системи агрегатних індексів, які відображають рівень і динаміку цін на певний пакет акцій. Цей пакет складається з акцій компаній, що належать до різних галузей промисловості та фінансової сфери. При цьому акції мають входити до лістингу біржі.

Біржовий індекс – середні, або середньозважені показники курсів цінних паперів, як правило, акцій.

По-перше, індекси дають змогу формально описувати складні явища, тобто вирішують завдання зменшення кількості параметрів, за якими оцінюється певна сукупність об’єктів.

По-друге, індекс у локальній системі координат можна інтерпретувати як певну базову точку відліку (наприклад, для визначення мінімально допустимої дохідності портфеля).

По-третє, в ряді випадків індекси розв’язують проблему “статистичної неповноти”.

Індекси використовують у таких напрямках:

-

Індекс як індикатор стану економіка (узагальнюючих характеристик макроекономічної ситуації та інвестиційного клімату). Індекс має відображати довгострокові тенденції розвитку економіки і повинен базуватися на широкій вибірці, щоб із неї можна було вибрати галузеві складові.

-

Індекс як індикатор та інструмент аналізу і прогнозування кон’юнктури ринку цінних паперів. Цей підхід полягає в тому, що індекс повинен відображати поточну ситуацію на ринку та простежувати локальні коливання кон’юнктури.

-

Індекс як основа для інструментів хеджування на фінансовому ринку ф’ючерсних і опціонних контрактів. У даному разі використовують індекси як базовий актив із метою страхування від цінових ризиків.

-

Індекс як індикатор портфеля акцій і орієнтир при оцінюванні ефективності управління портфелями клієнтів. У даному разі слід говорити про індекс як індикатор стану певного портфеля цінних паперів.

Кожен індекс має такі характеристики:

Список індексу. Головний критерій відбору акцій компаній для складання списку індексів – репрезентативність (коливання цін на дану акцію повинне відображати загальні коливання цін на акції емітентів галузі).

Метод зведення до середнього. Це може бути метод арифметичної або геометричної середньої.

Види ваг. При зважуванні акцій, що входять до списку індексу, можуть бути обрані такі вагові коефіцієнти: курсова вартість акцій компаній, капіталізація компанії емітента.

Базисне значення індексу. Всім індексам, крім індексів із ціновим зважуванням, притаманна така характеристика, як базисне значення індексу Це його величина за рік, узятий за базу.

Статистична база. За статистичну базу беруться результати торгів на фондовій біржі або на торгах позабіржового інституту ринку цінних паперів, або на їх сукупності.

В основі побудови всіх індексів використовується методи в розрахунку трьох величин:

– простого середнього арифметичного або середнього геометричного;

– середньозваженого арифметичного;

– середнього арифметичного цін на акції компаній.

Індекси ділової активності фондового ринку можна поділити на три групи. Розглянемо їх.

Індекси з ціновим зваженням, які використовують метод середньої арифметичної

У цьому разі підсумовуються ціни всіх акцій, які входять до індексу. Отримана сума ділиться на певну постійну величину – дільник, щоб визначити середню ціну.

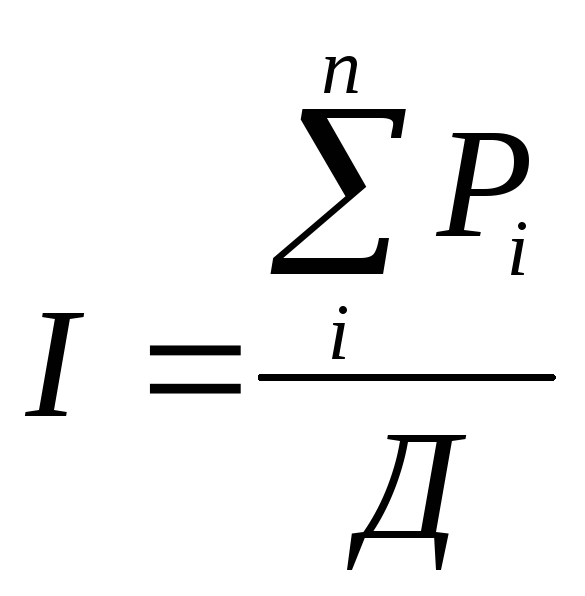

На практиці використовують таку формулу:

![]()

, (11.1)

, (11.1)

де Рі – ринкова ціна і-ї акції; п – кількість акцій в індексі;

Д – поправковий коефіцієнт, який дає можливість порівнювати значення індексу в різні терміни часу у зв’язку зі змінами списку індексу:

![]() , (11.2)

, (11.2)

де І1 – значення індексу в поточному періоді, яке не порівнюється зі значенням індексу в базисному періоді у зв’язку зі зміною списку індексу:

![]() , (11.3)

, (11.3)

де Рі1 – ціна акції, новозведеної до списку;

п – кількість акцій у списку;

І2 – умовне (обчислене за старим списком індексу,) значення індексу в поточному періоді:

![]() , (11.4)

, (11.4)

де Рі0 – ціна акції, яка виводиться зі списку.

Таким чином, індекс у поточному періоді, розрахований на основі нового списку, буде порівнянним з індексом у базисному періоді:

![]()

![]() , (11.5)

, (11.5)

Індекси з ринковим зваженням, які використовують метод середньої арифметичної

За цим методом ціни акцій, які входять до індексу, множаться на відповідну кількість акцій в обігу та підсумовуються для отримання їх сукупної ринкової вартості на цей день. Отриманий результат ділять на перший день розрахунку індексу і цю величину множать на вільно визначене вихідне значення індексу.

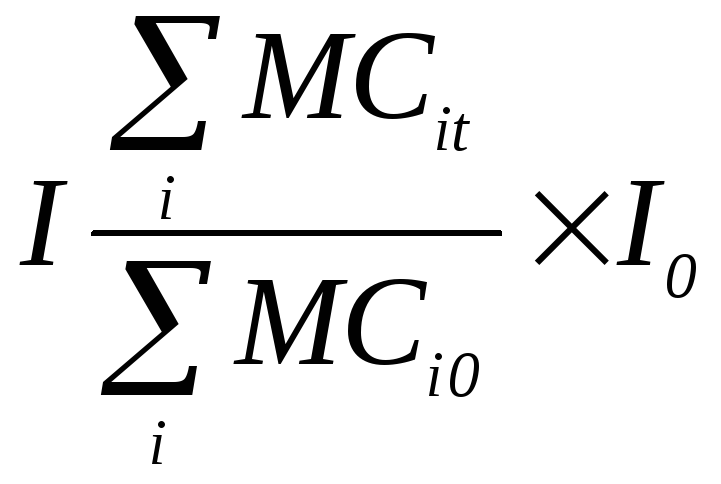

У загальному вигляді формула розрахунку подібних індексів має вигляд:

, (11.6)

, (11.6)

де МСіt – ринкова ціна (капіталізація) корпорації в період t;

МС – ринкова ціна акції (капіталізація) корпорації в період 0;

I0 – базисне значення індексу.

Індекси з рівним зваженням

Використовують як метод арифметичної, так і метод геометричної середньої. Індекс обчислюється щоденно шляхом множення значення індексу за попередній день на середнє арифметичне відносних значень акцій індексу, які підраховуються щоденно. Відносне значення ціни – це відношення ціни сьогоднішнього дня до ціни попереднього дня.

З точки зору методики розрахунків усі використовувані індекси можуть бути поділені на дві групи: індекси стану та індекси динаміки.

11.4. Види індексів та їх місце на фінансовому ринку

Роль фондових індексів може бути зведена до трьох основних функцій:

-

діагностичної:

-

індикативної;

-

спекулятивні її.

Під діагностичною функцією слід розуміти здатність системи індексів характеризувати стан та динаміку розвитку як національної економіки, так і окремих її складових. Механізм зміни індексу дуже простий – зростання або зниження рентабельності виробництва в галузі миттєво відображається на котирувальній ціні відповідних акцій, що, в свою чергу, позначається на рівні біржового індексу галузі. Індекси є засобом демонстрації темпу просування ринку. Вони дають змогу інвесторам і торгівцям бачити тенденції, які складаються на ринку, і простежувати швидкість розвитку цих тенденцій.

Таким чином, будучи доповненими спеціальними економічними параметрами (норма позикового відсотка, стан державного бюджету, співвідношення торговельного і валютного балансів), фондові індекси входять до системи економічного моніторингу стану національної економіки.

Виконання індексами індикативної функції передбачає, що наявність об’єктивної оцінки цінової ситуації на фондовому ринку дає точку відліку для оцінки поведінки великих інвестиційних фондів, окремих інвесторів і портфельних менеджерів. Розрахувавши динаміку ринкової вартості свого портфеля акцій за будь-який проміжок часу, інвестор може зробити обґрунтовані висновки, наскільки обрана ним стратегія ефективна (портфельний індекс вищий / нижчий від фондового чи дорівнює йому), та внести корективи у свою поведінку на ринку, якщо це необхідно.

Спекулятивна функція фондових індексів проявляється в їх використанні як базового активу при укладанні ф’ючерсних контрактів та купівлі опціонів. Щоб спекулювати на такому ринку, можна взагалі не володіти цінними паперами, укладаючи термінові угоди при зміні значення індексу протягом дня або іншого короткострокового періоду.

Тематика рефератів

1. Організаційно-правові форми Фондової біржі у світовій і вітчизняній практиці.

2. Стан первинного ринку цінних паперів в Україні.

3. Функції вторинного ринку цінних паперів і механізм регулювання діяльності учасників в Україні.

4. Фондові індекси в США.

5. Фондові індекси в країнах ЄС.

6. Розвиток фондових індексів в Україні.

РЕКОМЕНДОВАНА ЛІТЕРАТУРА

-

Еш С.М. Фінансовий ринок. Курс лекцій. – К.: НУХТ, 2007.

-

Калина А.В., Кощеєв О.О. Фондовий ринок: Навч. посібник для дистанційного навчання / К.: Вид-во “Університет “Україна”, 2006.

-

Колісник М.К., Маслак О.О., Романів Є.М. Фінансовий ринок: Навч. посібник. – Л.: Вид-во Нац. ун-ту “Львівська політехніка”, 2004.

-

Крамаренко В.І. Біржова діяльність: Навч. посібник. – К.: ЦУЛ, 2003.

-

Маслова С.О., Опалов О.А. Фінансовий ринок: Навч. посібник. – 2-е вид., випр. – К.: Каравела, 2003.

Питання для обговорення

-

Поняття фондової біржі. Мета й основні напрями діяльності фондових бірж в Україні.

-

Біржові операції та технологія їх здійснення.

-

Поняття і види фондових індексів.

-

Роль фондових індексів у національній і світовій економіці.

-

Загальна характеристика основних світових фондових індексів.

-

Особливості і перспективи розвитку українських фондових індексів.