- •Модуль і. Гроші

- •Тема 1. Сутність, функції та види грошей Теоретична частина План

- •1.1. Поняття грошей, їх необхідність та походження

- •Економічна суть та функції грошей

- •Форми грошей

- •Види повноцінних та неповноцінних грошей

- •Види готівкових та безготівкових грошей

- •1.4 Гроші і фінансові ринки в кругообігу товарів та доходів

- •Практична частина

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 2. Кількісна теорія грошей і сучасний монетаризм Теоретична частина План

- •2.2 Неокласичний варіант розвитку класичної теорії грошей

- •2.3 Вклад Дж. Кейнса у розвиток кількісної теорії грошей

- •2.4. Сучасний монетаризм

- •Практична частина Приклад

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 3. Грошовий обіг Теоретична частина План

- •3.2 Грошова маса та швидкість обігу грошей

- •Методи стабілізації грошей

- •Практична частина Приклад

- •Розв’язання

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 4. Грошовий ринок Теоретична частина План

- •4.2 Види грошового ринку

- •Структуризація грошового ринку

- •Структуризації грошового ринку за функціональним ознаками

- •4.3 Попит, пропозиція та рівновага на грошовому ринку

- •Практична частина Приклад

- •Розв’язання

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •1. Грошовий ринок полягає у:

- •Тема 5. Грошові системи Теоретична частина План

- •Класифікація грошових систем

- •Еволюція грошових систем

- •Еволюції грошових систем

- •Грошові системи металевого обігу

- •5.3 Державне регулювання грошових систем

- •Методи державного регулювання грошовим обігом

- •Цілі грошово-кредитної політики цб

- •Практична частина

- •Самостійна робота Тестові завдання

- •Тема 6. Інфляція та гроші Теоретична частина План

- •6.1 Сутність інфляції

- •Причини інфляції в Україні

- •6.2 Типи інфляційних процесів

- •6.3 Форми і методи антиінфляційної політики

- •Практична частина Приклад

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 7. Грошові реформи Теоретична частина План

- •Типи грошових реформ

- •7.2. Методи проведення грошових реформ

- •7.3. Грошова реформа в Україні

- •Практична частина Приклад

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •5. Грошова реформа — це:

- •6. Гіперінфляція в Україні в 1992—1994 рр. Мала такі наслідки:

- •Тема 8. Валютні відносини та валютні системи Теоретична частина План

- •8.1. Поняття валюти

- •Класифікація валют

- •8.2. Валютний курс

- •8.3. Конвертованість валюти

- •8.4. Валютний ринок: сутність, функції, класифікація та види операцій

- •Види операцій валютного ринку

- •8.5. Поняття та види валютних систем

- •Практична частина Приклад

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Модуль іі. Кредит

- •Тема 9. Кредит – форма руху позичкового капіталу Теоретична частина План

- •9.1 Кредит: необхідність та сутність

- •9.2 Межи кредиту

- •9.3. Теорії кредиту

- •9.4. Форми та види кредиту

- •9.5. Процент за кредит

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 10. Кредитні системи Теоретична частина План

- •10.2. Банківська система

- •Практична частина Приклад

- •Розв’язання

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 11 Центральний банк Теоретична частина План

- •11.2 Функції центрального банку

- •11.3 Ресурси та операції центрального банку

- •Практична частина Приклад

- •Розв’язання

- •Розв’язання

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Тема 12. Комерційні банки Теоретична частина План

- •Сутність і функції комерційних банків

- •12.2 Ресурси та активи комерційних банків

- •Умовний баланс комерційного банку

- •Операції комерційних банків

- •Практична частина Приклад

- •Розв’язання

- •Розв’язання

- •Розв’язання

- •Завдання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •1. Які документи повинен представити кб на реєстрацію:

- •Тема 13. Спеціалізовані кредитно-фінансові інститути Теоретична частина План

- •13.2 Види скфі та особливості їх діяльності

- •13.3 Міжбанківські об'єднання

- •Самостійна робота Практичні завдання

- •Тестові завдання

- •Плани семінарських занять Модуль і. Гроші

- •Сутність, функції та види грошей План

- •Кількісні теорії грошей і сучасний монетаризм План

- •Грошовий оборот, його структура, закони регулювання та стабілізації План

- •Грошовий ринок План

- •Грошові системи План

- •Інфляція План

- •Грошові реформи План

- •Валютний ринок і валютне регулювання План

- •Модуль іі. Кредит

- •Кредит – форма руху позичкового капіталу План

- •Кредитні системи План

- •Центральний банк План

- •Комерційні банки та їх роль в ринковій економіці План

- •Спеціалізовані кредитно-фінансові інститути План

- •Питання до контрольних модульних робіт Модуль і. Гроші

- •Модуль іі. Кредит

- •Індивідуальні завдання

- •Методичні вказівки до виконання індивідуального завдання

- •Екзаменаційні питання для студентів заочної форми навчання

- •Критерії оцінювання знань студентів

- •Література

Тестові завдання

1. Кредит – це:

-

надання в тимчасове користування матеріалів;

-

позичена вартість;

-

угода між економічними партнерами, що приймає форму позички, та економічні відношення між кредитором та боржником;

-

надання в борг грошових коштів.

2. Кредит надається у формі:

-

золотих злитків;

-

валютних цінностей;

-

товарній;

-

грошовій;

-

комбінованої;

-

матеріалів та товарів;

-

послуг.

3. Суб’єктами кредитної угоди є:

-

банки;

-

валютні біржі;

-

кредитори;

-

товарні біржі;

-

позичальники;

-

держава;

-

податкова адміністрація.

4. Об’єкт кредитної угоди – це:

-

золото;

-

валюта;

-

цінні папери;

-

товарно-речові цінності;

-

позичаєма вартість.

5. Головна риса кредиту – це:

-

платність;

-

цільовий характер;

-

забезпеченість;

-

строковість;

-

зворотність.

6. Банківський кредит – це:

-

основна форма капіталу, що пов’язана з грошима;

-

рух позичкового капіталу, що надається банками у позичку за плату на умовах забезпечення, зворотності, строковості;

-

грошові кошти в формі готівки, що надаються у тимчасове користування;

-

грошові кошти, що надані у тимчасове користування.

7. Іпотечний кредит – довготерміновий грошовий кредит, що надається банком під заставу нерухомості:

-

так;

-

ні.

8. Комерційний кредит – економічні відносини, що виникають за умов порушення рівноваги між кредитором і боржником і формування переваги на боці кредитора:

-

так;

-

ні.

9. Забезпечення – цінності, що слугують гарантією погашення кредиту чи виконання якихось зобов’язань:

-

так;

-

ні.

10. Суб’єктами лізингу виступають:

-

орендодавець;

-

лізингодавець;

-

користувач;

-

орендатор;

-

виробник;

-

банк;

-

держава.

11. Вкажіть джерело позичкового проценту:

-

позичковий капітал;

-

дохід кредитора;

-

дохід на позичковий капітал;

-

прибуток позичальника;

-

всі вказані джерела.

12. Кредитний ризик означає:

-

ризик неотримання кредиту інвестором, що придбав цінні папери;

-

ризик несплати позичальником основного боргу й процентів, що належать кредиторові;

-

придбання акцій фірми, що здійснює інвестиції з підвищеним ризиком;

-

надання кредиту позичальникам, які вкладають кошти в інвестиційні проекти.

13. В ринковій економіці кредит виконує функцію:

-

стимулювання;

-

контролю;

-

перерозподілу;

-

емісійну;

-

всі відповіді вірні.

14. Форфетування – кредитування експорту шляхом купівлі банком векселів й інших боргових вимог у зовнішньоекономічних операціях без обороту на продавця:

-

так;

-

ні.

15. За суб’єктами кредитних відносин виділяють такі види кредиту:

-

міжнародний;

-

консорціум ний;

-

лізинговий;

-

банківський;

-

державний;

-

комерційний.

Тема 10. Кредитні системи Теоретична частина План

10.1 Поняття кредитної системи.

10.2. Банківська система.

10.1. Поняття кредитної системи

В теорії існує два підходи до визначення сутності кредитної системи:

по-перше, кредитна система - це сукупність кредитних відносин та інститутів, які реалізують ці відносини;

по-друге, кредитна система - це сукупність банків та спеціалізованих кредитно-фінансових інститутів, які функціонують на умовах кредиту й формують кредитні відносини в країні .

Однак в другому підході є такі недоліки системи:

-

відсутня мотивація об'єднання установ у парабанківську систему;

-

не всі парабанківські установи здійснюють позикові операції.

Тому в межах кредитної системи здебільшого розглядають банківську систему, хоча поняття «кредитна система» значно ширше ніж поняття «банківська система» і за своїм складом, і за обсягом та характером кредитних операцій.

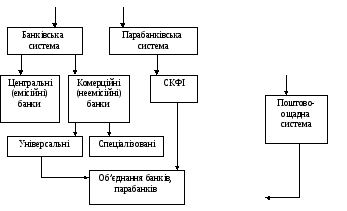

Спеціалізовані кредитно-фінансові установи не можуть здійснювати посередницькі операції у розрахунках своїх клієнтів. Тоді як банки, відкриваючи рахунки один у одного мають можливість виконувати доручення своїх клієнтів. Крім того, комерційні банки у кожній країні мають у центральному банку власні рахунки, які виконують роль їхніх поточних рахунків у центральному банку країни. Небанківські установи відкривають у комерційних банках свої поточні рахунки, на який зберігають залучені кошти. Таким чином, з одного боку. Взаємовідносини між всіма учасниками кредитної системи тісно пов’язані. З іншого боку, за характером цих взаємин їх можна об’єднати у три різні, але взаємопідлеглі групи, що знаходяться на різних рівнях свого функціонування. Структура кредитної системи країн з розвинутою ринковою економікою зображена на рисунку.

На першому рівні знаходиться центральний банк, який є «банком банків» та здійснює методичне й методологічний забезпечення, контроль та нагляд за діяльністю всіх учасників кредитної системи країни. На другому рівні знаходяться комерційні банки, які відкривають рахунки як у центральному банку, так й інших комерційних банках. На третьому рівні знаходяться небанківські установи – спеціалізовані кредитно-фінансові інститути, які відкривають поточні рахунки тільки у комерційних банках.

Кредитна система

Рис. 4. Структура кредитної системи

В Україні роль центрального банку виконує Національний банк України, який визначає кредитну політику держави, порядок діяльності комерційних банків та небанківських кредитних установ. На другому рівні знаходяться комерційні банки всіх видів: універсальній та спеціалізовані, приватні та зі змішаною формою власності, акціонерні та кооперативні, багатофілійні та безфілійні тощо. На третьому рівні знаходяться спеціалізовані кредитно-фінансові інститути у вигляді ломбардів, кредитних союзів, страхових компаній, пенсійних фондів тощо.

Економічною основою функціонування кредитної системи є кредитні відносини, які виникають в господарському обігу у зв'язку з незбігом у часі витрат суб’єктів господарювання й отримання ними виручених від реалізації продукції коштів. У результаті, в одних підприємств виникає потреба в додаткових коштах для фінансування процесу виробництва, а в інших - з'являється значна сума тимчасово вільних коштів. Вирішення цього протиріччя можливе за допомогою інститутів кредитної системи, в яких акумулюються тимчасово вільні кошти одних суб'єктів ринку і надаються у тимчасове користування іншим, що відповідає економічним і соціальним потребам суспільства в цілому.

Необхідність і передумови кредитної системи як центральної ланки економіки базуються: з одного боку - на розвитку виробництва та розширенні торгівлі, що зумовлюють зростання обсягів грошового обігу, а звідси - необхідність його організації; а з іншого, - виникає необхідність у специфічній формі підприємницької діяльності, пов'язаної з нагромадженням і розподілом тимчасово вільних коштів суб'єктів ринку. У зв'язку з цим і виникли інститути кредитної системи, які поділяються на три великі групи: центральні банки, комерційні банки і спеціалізовані кредитно-фінансові установи (пара банки).

Розрізняють два основні типи побудови кредитної системи:

-

дворівнева кредитна система;

-

трирівнева кредитна система.

Дворівнева кредитна система, яка характерна для багатьох країн з ринковою економікою, складається з двох рівнів. Верхній рівень − центральні (емісійні) банки, клієнтами яких є банківські інститути та урядові структури. Нижній рівень − комерційні банки і спеціалізовані кредитно-фінансові інститути, клієнтами яких є підприємства, організації, населення.

За дворівневою системою відносини між банками будуються в двох площинах: по вертикалі і по горизонталі. По вертикалі − це відносини підпорядкування між центральним банком, як керівним органом усієї банківської системи, і комерційними банками. По горизонталі − це відносини рівноправного партнерства та конкуренції між комерційними банками.

В ряді країн світу склалася потужна трирівнева кредитна система, яка включає: на верхньому рівні − центральний банк; на другому – мережу комерційних банків, які виконують функцію залучення коштів фізичних і юридичних осіб і розміщення їх від імені банків на умовах поворотності, платності і строковості; на третьому рівні – небанківські кредитні установи, що виконують дозволені законодавством окремі кредитно-розрахункові операції.

Кредитна система у ринковій економіці виконує дві основні функції:

-

функцію розширення грошової пропозиції у країні;

-

функцію створення й функціонування ринку позичкових капіталів

Функція розширення грошової пропозиції у країні вказує на здатність кредитної системи мультиплікативно розширювати грошову пропозицію в країні. Цю функцію не можна асоціювати з можливістю комерційних банків створювати нові кредитні гроші, оскільки в межах всієї системи функція «розширення грошової пропозиції» втрачає сенс. Разом з цим, кредитна система не завжди може адекватно відреагувати на заходи грошово-кредитного регулювання, яке здійснюється центральним банком країни. Взагалі, будь-яке прийняття законів, що регулюють діяльність всіх суб’єктів кредитної системи. поза межами її компетенції.

Функція створення й функціонування ринку позичкових капіталів характеризується здатністю кредитної системи формувати ринок позичкових капіталів, чого не може виконати окремий комерційний банк, оскільки поняття «ринок» передбачає наявність не одного, а систему кредитних установ на ринку позичкових капіталів. Крім того. окремий банк виступає як покупець чи продавець такого специфічного товару, як позичковий капітал. Тоді як всі комерційні банки та небанківські кредитні установи здатні робити це на умовах попиту та пропозиції, що свідчить про наявність та функціонування ринку позичкових капіталів.